Ce billet fait suite à celui sur la déconnexion de l’économie financière.

Devant les offensives médiatiques actuelles, je prends la plume pour exposer assez brièvement ma vision sur la Taxe sur les Transactions Financières.

Non pas que je pense une seconde que notre Histrion national la mette en place – il va, comme souvent, simplement se (et nous) ridiculiser sur la scène internationale et renforcer les difficultés diplomatiques avec nos partenaires.

Si mes calculs sont justes, il devrait d’ailleurs nous sortir une nouvelle « super réforme » d’ici 2 jours, 4 heures et 18 minutes. Par chance, le Parlement part en congés fin février…

Mais en fait, précisément, je trouve le débat sur cette mesure très illustratif d’un mode de pensée vicié, et je dirais même plus un bon indice montrant que ces personnes n’ont pas compris les véritables ressorts de la Crise.

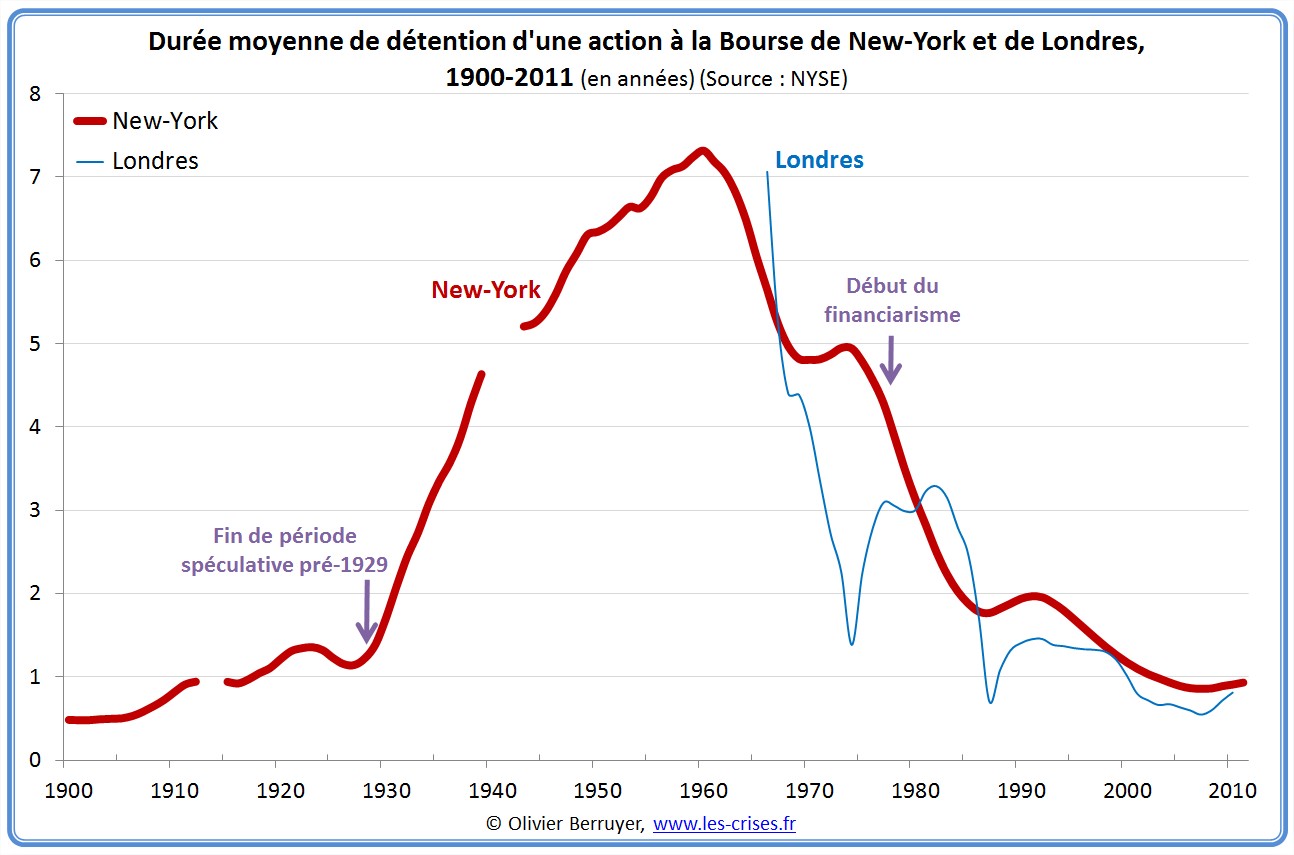

Nous avons donc vu que les opérations financières ont pris une part démesurée dans nos économies – qu’il convient de combattre.

Soulignons au passage que ceci a un impact majeur sur la gestion des entreprises : un actionnaire qui va rester 3 ou 6 mois au capital d’une entreprise n’a pas la même attente qu’un actionnaire qui reste 10 ans… On ne souligne jamais cette profonde différence entre actionnaires.

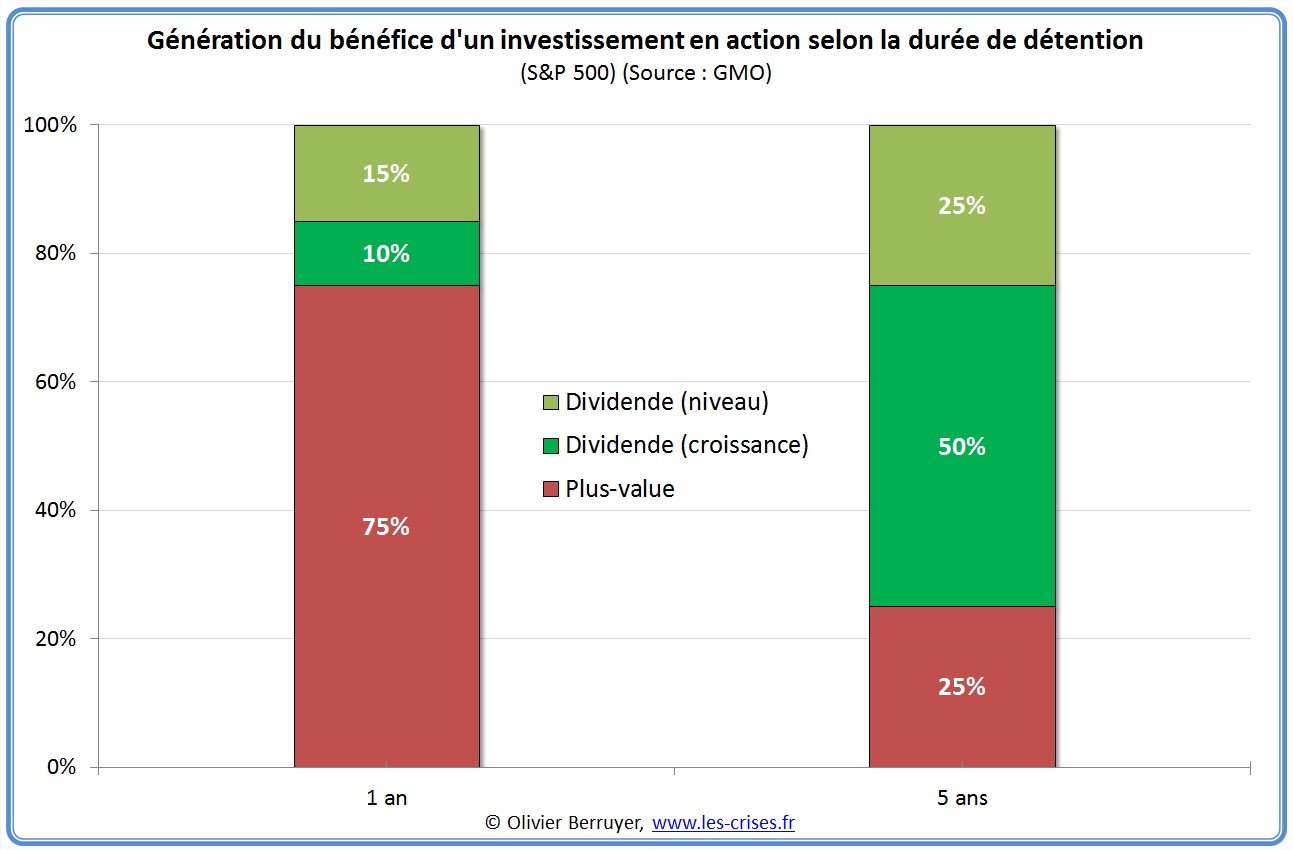

Plus un actionnaire reste au capital, plus il gagnera d’argent avec le dividende (et évidemment la pérennité de l’entreprise…). Un actionnaire court terme est à la recherche « de coups » et vise essentiellement une plus-value :

NB. : ce graphique éclate le rendement du dividende entre le rendement apporté par le niveau du dividende au jours de l’investissement et celui apporté par la croissance du dividende.

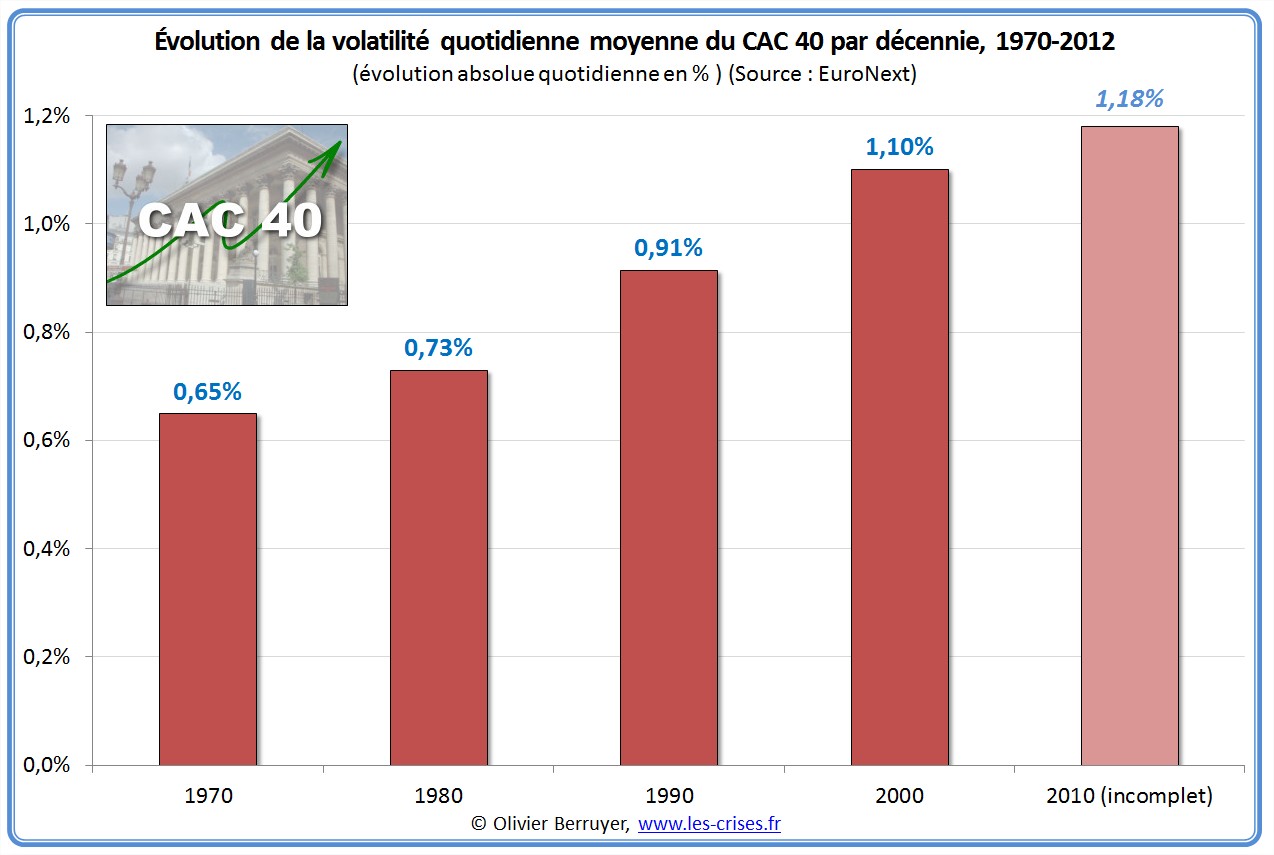

Bien entendu, le financiarisme pousse à l’hyper-spéculation, qui se manifeste, par exemple, sur la volatilité des cours de Bourse. Observons, par décennie, la valeur moyenne de l’évolution quotidienne de la Bourse (en valeur absolue, donc on garde le chiffre sans le signe + ou -) :

Ainsi, dans la décennie 1970, en moyenne, la Bourse évoluait tous les jours de 0,65 % (+ 0.65 % et -0,65 % le lendemain compte pour deux fois 0,65 %). C’est intéressant, car à la Bourse on peut jouer à la hausse ou à la baisse. Donc si vous pariez à la hausse et que la Bourse fait + 1 % et à la baisse le lendemain, et qu’elle fait – 1 % , elle est quasiment revenue à son niveau initial, et pourtant vous avez gagné environ 2 %…

Depuis les années 1980 et le décollage du financiarisme, on observe bien une nette hausse de la volatilité moyenne – la volatilité ayant quasiment doublé, ce qui est énorme. Et ce, alors que les échanges étant beaucoup plus nombreux, ils sont censés être plus proches de la « vraie » valeur des titres, et qu’on aurait dû au contraire observer une baisse de la volatilité. Bien entendu, la spéculation en est responsable, car justement, elle vit de ces petits écarts…

Pour illustrer, si tous les jours votre investissement suivait l’évolution absolue du CAC 40 (donc si vous saviez tous les jours si la Bourse allait monter ou baisser, et donc que vous gagniez à chaque coup), cela signifie que dans les années 70, vous multipliiez votre capital par 4 tous les ans, et que sur la tendance du début des années 2010, ce chiffre serait monté par la magie des intérêts composés à… x 13 tous les ans !

Bref, en conclusion, une saine gestion imposerait que la durée moyenne de détention des actions revienne à au moins 3 ou 4 ans…

C’est là que la Taxe Tobin intervient.

La Taxe Tobin

James Tobin, lauréat du prix Nobel d’économie 1981, a suggéré en 1972 de taxer les transactions financières d’un taux très faible, entre 0,05 % et 1 %, afin de ne plus inciter à la spéculation à court terme. Cette idée a fait florès, et beaucoup de personnes l’ont reprise, d’Attac (L’Association pour la Taxation des Transactions financières et pour l’Action Citoyenne) à… Nicolas Sarkozy.

C’est d’ailleurs une idée ancienne :

« Il est généralement admis que, dans l’intérêt même du publie, l’accès des casinos doit être difficile et coûteux. Peut-être ce principe vaut-il aussi en matière de Bourses. […] La création d’une lourde taxe d’État frappant toutes les transactions se révèlerait peut-être la plus salutaire des mesures permettant d’atténuer aux États-Unis la prédominance de la spéculation sur l’entreprise. » [John Maynard Keynes, Théorie générale de l’emploi, de l’intérêt et de la monnaie {Chapitre 12, VI}, 1936]

NB. Comme 1936 < 1972, je me demande pourquoi on appelle cette taxe la Taxe Tobin et non pas la Taxe Keynes…

Pourquoi suis-je contre cette taxe ?

Non pas tant pour son immense difficulté de mise en oeuvre (il y aurait de nombreuses techniques pour la contourner) ou pour le « risque » de délocalisation (que tous ces fous se barrent, je suis pour la prime à l’expatriation du trader fou !).

Essentiellement car c’est pour moi une incompréhension majeure des sources de la Crise. L’un des piliers est l’hyper-cupidité actionnariale, qui s’attaque en priorité à l’entreprise pour la dépouiller. Bref, l’actionnaire met trop de pression sur l’entreprise. Or, cette taxe va diminuer la rentabilité des opérations financières. D’après vous, comment va réagir l’actionnaire ? :

- Réponse A : « Chouette, enfin la fin de ce matérialisme à tout va, je vais pouvoir me dépouiller de mes oripeaux terrestres pour oeuvrer à plus de fraternité dans le monde » ;

- Réponse B : « Rôôô, flute, et bien tant pis, je vais gagner moins d’argent – ce n’est pas si grave… » ;

- Réponse C : « cher PDG, demande à tes traders de trouver des moyens d’augmenter la rentabilité ; 10 M€ pour toi si tu arrives à compenser cette taxe… » ;

- Réponse D : la réponse D. 😉

Bref, la réponse C est quasi-certaine (tout comme la baisse des charges patronales d’une TVA sociale va être distribuée aux actionnaires) et cette taxe va rajouter encore plus de pression sur les entreprises financières, qui vont bien nous inventer les nouveaux subprimes…

Plus drôle, surtout à gauche, il y a l’idée que cette taxe devrait être une ressource – par exemple pour aider les pauvres etc.

Là c’est encore pire que tout, ils nous refont le coup des cigarettes : c’est nuisible, donc on taxe et on gagne beaucoup d’argent dessus. Donc, on n’a plus intérêt à combattre le fléau….

Faut-il avoir abandonné toute idée du rôle du Politique pour baisser les bras à ce point-là…

- Je suis contre une taxe sur les fuites dans les centrales nucléaires.

- Je suis contre une taxe sur les prothèses mammaires défectueuses.

- Je suis contre une taxe sur les bavures policières.

- Je suis contre une taxe sur le Médiator.

- Je suis contre une taxe sur les faillites bancaires.

- Je suis contre une taxe sur la pollution de l’eau du robinet.

- Je suis contre une taxe sur les transactions financières.

Si c’est nuisible, il faut l’interdire ou l’encadrer strictement. Pas simplement le taxer !

Propositions : Limiter drastiquement la spéculation financière

4-1/ Supprimer les instruments utilisés par la spéculation pour réaliser des paris sur les prix. Interdire par exemple les ventes à découvert, les opérations d’endettement pour des achats spéculatifs, les opérations à effet de levier important, l’utilisation des produits dérivés par des spéculateurs, l’accès aux marchés à terme aux spéculateurs, les opérations de type assurantiel aux non-assureurs (CDS…), le high frequency trading… Interdire les transactions sur les produits financiers hors des marchés réglementés pour imposer la transparence.

Acheter un CDS sans avoir la chose assurée est comme assurer pour son compte la voiture de son voisin. Ceci ne peut qu’encourager des comportements dangereux. Le capitalisme est un pari courageux sur l’avenir, sur la réussite d’une entreprise à moyen terme. Ce n’est pas réaliser des paris spéculatifs sur le cours d’une matière première ou d’une monnaie une semaine plus tard – d’autant que les sommes sont telles que ces paris modifient les prix.

C’est pourquoi la loi n’accorde aucune aide pour demander l’exécution d’un pari – et ce depuis quatre siècles

« Déclarons toutes dettes contractées pour le jeu nulles, et toutes obligations et promesses faites pour le jeu, quelque déguisées qu’elles soient, nulles et de nul effet, et déchargées de toutes obligations civiles ou naturelles.» [Article 138 de l’ordonnance de Louis XIII du 15/01/1629, dite Code Michau]

« La loi n’accorde aucune action pour une dette du jeu ou pour le paiement d’un pari. » [Article 1965 du code civil, inchangé depuis 1804]

Il pourrait ainsi être intéressant de remettre en vigueur les articles 421 et 422 du code civil qui interdisaient ces paris jusqu’en 1885 :

« Les paris qui auront été faits sur la hausse ou la baisse des effets publics, seront punis d’un emprisonnement d’un mois au moins, d’un an au plus. » [Article 421 du code pénal, abrogé en 1885]

« Sera réputée pari de ce genre, toute convention de vendre ou de livrer des effets publics qui ne seront pas prouvés par le vendeur avoir existé à sa disposition au temps de la convention, ou avoir dû s’y trouver au temps de la livraison. » [Article 422 du code pénal, abrogé en 1885]

De même, le problème des marchés à terme est vu depuis longtemps

« Ne doit-on pas considérer comme des malveillants ceux qui, pour avilir les effets publics, s’engagent à en livrer dans un délai convenu des quantités considérables à un cours plus bas que celui du jour ? L’homme qui offre de remettre dans un mois à 38 francs des titres de rentes qui se vendent aujourd’hui au cours de 40 francs ne proclame-t-il pas et ne prépare-t-il pas le discrédit ? Ne montre-t-il pas au moins que personnellement il n’a pas confiance dans le gouvernement, et le gouvernement ne doit-il pas regarder comme son ennemi celui qui se déclare tel lui-même ? » [Napoléon Bonaparte, 1801]

4-2/ Supprimer la cotation en continu à la Bourse. Réaliser un seul fixing par jour, voire par semaine.

De même, la variation du prix d’une entreprise toutes les secondes est une aberration, nuisible à l’économie. Un seul fixing quotidien (ou hebdomadaire) permettrait de disposer de la compensation d’un très large volume d’ordres, ce qui conduirait à une meilleure évaluation du prix d’échange – qui resterait de toute façon imparfait.

« La Bourse a prédit neuf des cinq dernières récessions. » [Paul Samuelson, 1966]

« Il y a eu, aussi, une mauvaise analyse de la mondialisation : car les marchés livrés à eux-mêmes ne sont pas efficients, contrairement à ce que certains idéologues ont voulu nous faire croire. Ils se trompent. Et les gouvernements ont laissé faire. […] Croire que les marchés sont toujours efficients, c’est une erreur. […] Les réactions des marchés ne sont pas rationnelles. Je répète : les marchés ne sont pas efficients, les marchés ont toujours tort et les marchés n’ont pas des réactions rationnelles. […] Les dirigeants d’entreprise sont bien trop à l’écoute des marchés boursiers. Les marchés n’ont aucune vision stratégique. […]

C’est avant tout la cupidité et la perte de bon sens de tous les acteurs du système qui sont en cause : les investisseurs, qui exigent des retours irréalistes, les agences de notation, qui jouent un rôle ambigu, ou enfin les régulateurs, qui ont laissé la finance perdre tout bon sens. » [Claude Bébéar, 2009]

4-3/ Limiter strictement la titrisation. Veiller à ce que la réglementation définisse bien les porteurs de risque et en tire les conséquences. Un risque ne peut être cédé qu’à une personne plus compétente que soi pour le gérer, et l’accepteur de risque ne doit pas être plus averse au risque que ses clients.

Enfin, si je suis contre la Taxe Tobin sur les transactions, je propose cette taxe, sur le bénéfice réalisé :

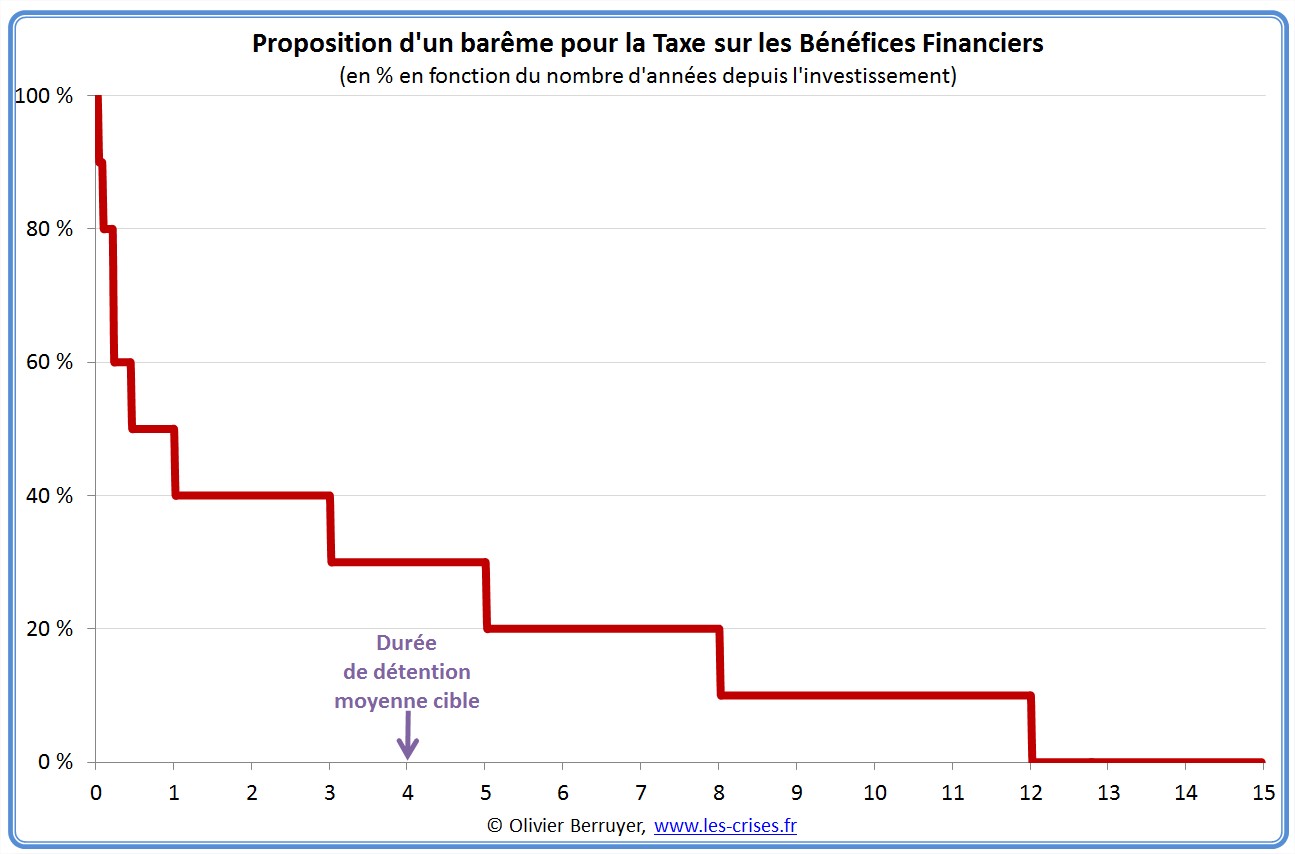

4-4/ Taxer à 100 % tout profit financier spéculatif réalisé en moins d’une semaine, et diminuer progressivement la pression fiscale sur les plus-values mobilières pour arriver à 0 % après 12 ans.

Ce système simple permettrait de lutter très efficacement contre le court termisme et la spéculation.

Je propose donc un barème de ce type pour la Taxe sur les Bénéfices Financiers (TBF) que j’appelle de mes voeux :

- moins d’une semaine : 100 %

- de 1 semaine à 1 mois : 90 %

- de 1 mois à 3 mois : 80 %

- de 3 mois à 6 mois : 60 %

- de 6 mois à 1 an : 50 %

- de 1 an à 3 ans : 40 %

- de 3 ans à 5 ans : 30 %

- de 5 ans à 8 ans : 20 %

- de 8 ans à 12 ans : 10 %

- plus de 12 ans : 0 %

Ceci redonnera véritablement le sens du long terme aux structures et permettra aux managers d’oeuvrer à la pérennité des entreprises plutôt qu’à des bénéfices le mois prochain…

Je récuse immédiatement tout cri d’orfraie sur le thème de la régulation. Je considère que si on n’a pas compris qu’il fallait d’urgence exiger le même niveau de sécurité sur les activités financières que celui exigé sur les activités nucléaires, on n’a pas compris grand-chose à la Crise.

Expliquer qu’il ne faut pas limiter ces activités mortifères au prétexte du PIB créé ou de la liquidité (soi-disant) offerte revient à demander qu’on ne construise pas une enceinte de confinement des réacteurs nucléaires car cela dénature le paysage…

Une telle taxe serait beaucoup plus intelligente, car elle supprimerait de façon certaine le vice (l’investissement à très court terme) et récompenserait la vertu (l’investissement à très long terme). Elle ne vise pas à gagner de l’argent (tout au plus à conserver le même rendement que les taxes actuelles sur les plus-values), mais bien à supprimer la spéculation. Car on ne peut être schizophrène, en voulant à la fois supprimer le vice et gagner beaucoup d’argent en taxant le vice…

Keynes était loin de se douter de ce permettrait la technologie informatique. Dès lors, pour reprendre sa métaphore, il ne reste qu’à fermer le casino grâce à la TBF…

Commentaire recommandé

La critique sur la Taxe Tobin (Keynes) est fort juste. Tellement qu’elle pourrait s’appliquer sur la TBF.

Posons les questions de fond:

– que faut-il rémunérer, celui qui travaille ou celui qui gagne de l’argent en dormant ?

– voulons nous continuer avec une société de concentration des moyens de production entre quelques mains, entrainant le pouvoir corrompre de plus en plus, notamment les partis, les élus, les juges, les médias ?

59 réactions et commentaires

La critique sur la Taxe Tobin (Keynes) est fort juste. Tellement qu’elle pourrait s’appliquer sur la TBF.

Posons les questions de fond:

– que faut-il rémunérer, celui qui travaille ou celui qui gagne de l’argent en dormant ?

– voulons nous continuer avec une société de concentration des moyens de production entre quelques mains, entrainant le pouvoir corrompre de plus en plus, notamment les partis, les élus, les juges, les médias ?

+29

AlerterEXCLUSIF:wikileaks révèle le texte du TPP certainement très proche du TIPP/TAFTA,à partager et à traduire(ça sera fait demain):http://www.zerohedge.com/news/2015-06-04/wikileaks-reveals-full-text-trans-pacific-partnership

+5

Alerterdissy Le 05 juin 2015 à 03h11

wikileaks révèle le texte du TPP

Même pas : le lien que vous donnez renvoie à une page qui vous dit « Just kidding. You can’t read the TPP » C’était une blague. Vous ne pouvez pas lire le texte du TPP

Car, apprend-on sur une autre page = http://www.zerohedge.com/news/2015-06-02/americas-biggest-secret-wikileaks-raising-100000-reward-leaks-tpp =, « not only is the text of the legislation under lock and key, but the law’s drafters, primarily US corporations, have made it so profoundly secret, that « many of the provisions will not only be secret before the vote in the House, but will also be kept secret for four years after the bill is signed. That means we won’t know what’s in it even after it’s passed. » »

non seulement le texte de la loi est gardé sous clef, mais ses rédacteurs, principalement les entreprises américaines, l’ont rendu si profondément secret que ‘beaucoup de ses dispositions non seulement seront secrètes avant le vote à la Chambre, mais encore resteront secrètes pendant les quatre années suivant son adoption. Ce qui veut dire que nous ne sauront pas ce qu’il contient même après sa mise en application’ «

» Over the last two years WikiLeaks has published three chapters of this super-secret global deal, despite unprecedented efforts by negotiating governments to keep it under wraps. The remaining 26 chapters of the deal are closely held by negotiators and the big corporations that have been given privileged access. »

Au cours des deux dernières années WikiLeaks a publié trois chapitres de ce traité mondial super-secret, en dépit des efforts sans précédents des gouvernements pour le garder sous le manteau. Les 26 chapitres restant sont jalousement gardés par les négociateurs et les grandes entreprises qui ont reçu le privilège d’y accéder

WikiLeaks « It is now raising a reward of $100,000 for the missing chapters of the TPP legislation. » offre maintenant une récompense de 100 000 dollars à qui apportera les chapitres manquant

WikiLeaks publie maintenant le chapitre sur les investissements = https://wikileaks.org/tpp-investment/WikiLeaks-TPP-Investment-Chapter/page-1.html =

Ils font par ailleurs remarquer que « the TPP contains 29 chapters but only 5 pertain to trade » le TPP contient 29 chapitres mais seuls cinq d’entre eux sont relatifs aux commerce

Pour avoir une idée de l’horreur, lire l’article de zerohedge que je donne en lien. Par exemple « The agreement also regulates the internet and requires… »

+10

AlerterLien Wikileaks : https://wikileaks.org/tisa/

TISA Texts

Document Document Date WikiLeaks Publication Date

TiSA Annex on Air Transport Services February 9, 2015 June 3, 2015

TiSA Annex on Competitive Delivery Services April 16, 2014 June 3, 2015

TiSA Annex on Domestic Regulation February 20, 2014 June 3, 2015

TiSA Annex on Electronic Commerce February 20, 2013 June 3, 2015

TiSA Annex on International Maritime Transport Services February 10, 2015 June 3, 2015

TiSA Annex on Movement of Natural Persons February 13, 2015 June 3, 2015

TiSA Annex on Professional Services February 13, 2015 June 3, 2015

TISA Annex on Telecommunications Services February 20, 2015 June 3, 2015

TiSA Annex on Financial Services February 23, 2015 June 3, 2015

TiSA Annex on Transparency January 23, 2015 June 3, 2015

TiSA Annex on Transparency April 16, 2014 June 3, 2015

TiSA Annex on Financial Services April 14, 2014 June 19, 2014

Press release : https://wikileaks.org/tisa/press.html

+1

AlerterLa créature de Jekyll Island, le retour. Après le Federal Reserve Act, cette fois, un siècle plus tard, ce sont trois traités, TTP, TISA, TAFTA, conçus pour prendre le contrôle de 2/3 de l’économie mondiale et détruire toute souveraineté nationale.

+20

AlerterMerci pour cet article très intéressant et instructif.

Les grandes questions à se poser sont:

1- Comment apporter ce genre d´éclaircissement dans les débats médiatiques (sans se faire traiter de fou anti-mondialiste, anti-capitaliste et tout ce qui va avec) ?

2- Comment intéresser la majorité des gens à ces questions au combien importantes, alors que tout est fait dans le monde des finances pour que personne n´y comprenne rien (à part les soit-disants spécialistes, traders etc.) ?

3- Comment faire accepter à cette majorité que des solutions « draconiennes » à ces questions sont non-seulement de l´ordre du possibles, mais également nécessaires voire vitales ?

4- Comment arriver à faire passer de telles réformes/interdictions/taxes avec nos dirigeants actuels et la classe politique actuelle dans son extrême majorité?

+17

AlerterC’est effectivement la 2ème partie, après la théorie, passer à la pratique.

C’est très intéressant ce genre d’article, vraiment. Mais c’est déjà fait et refais, on trouve des dizaines de texte qui vont dans ce sens.

Ce qu’il faudrait c’est passer à l’application, à l’organisation … oui alors je sais, je parle je parle, qu’est-ce que je fais ?

Bah j’ai pas un site avec une grosse audience et des gens motivés … je fais petit à petit dans mon coin mais là il faut passer à la vitesse supérieure je pense.

Vous pensez que toute cette théorie a ne serait-ce qu’une infime chance de prendre forme avec la structure de la politique actuelle ?

J’sias pas, y’a plein de gens intelligents ici, mais j’ai l’impression qu’ils comprennent pas le problème fondamentale de notre société : les politiciens agissent par intérêt (professionnel ou personnel), et jamais au grand jamais dans l’état actuel de la politique ces gens ne prendront des mesures dans l’intérêt général comme le préconise par exemple cet article.

On pourrait prouver noir sur blanc que c’est mieux, ben ca changerait rien.

Donc tout ca ne sert à rien. Pour faire quelque chose de constructif, faut s’organiser et se regrouper, avec des gens qui sont d’horizon différents et pas seulement dans le cadre économique. Travailler avec des gens qui veulent aussi changer l’économie (entre autre) mais par la politique. Et pour ca, faut commencer par changer la politique. Sinon on va pédaler dans la semoule et on arrivera à rien.

(désolé, j’ai beaucoup de respect pour tout ce travail abattu et cette quantité de ré information, mais je ronge mon frein à attendre quelque chose de concret, quelqu’un, qui ai un potentiel de rassemblement, mais pas « à des fins personnels ».)

Je cherche comment passer à l’action …

+25

AlerterLe système politico-médiatico-économique est complètement verrouillé. Toute initiative de changer le système de l’intérieur est louable mais a très peu de chances de succès.

La seule chose à faire est de se rendre le moins dépendant possible de ce système, dans tous les domaines : argent hors des banques, autonomie alimentaire et énergétique tant que possible (ça dépend de ses moyens évidemment…), acheter le moins possible de produits tout faits, le moins possible dans les grandes surfaces, recycler le plus possible ses déchets, etc.

David Holmgren, père de la permaculture, avait publié un essai intéressant « Crash on demand ». Le but ? Que la classe moyenne cesse de consommer ce qu’on lui offre (gadgets électroniques, voyages, etc, ou voir la sobriété heureuse de Pierre Rabhi) de manière à provoquer un krach.

De toute manière, on finira par ne plus avoir que des miettes au fur et à mesure des années, avec une dépendance accrue aux multinationales (les traités TTP, TISA et TAFTA sont là pour ça), alors autant le faire de suite (consommer le strict nécessaire), tant qu’on peut investir un peu (genre isoler sa maison, s’acheter des outils, etc).

Je souhaite bonne chance à tous ceux qui veulent organiser un grand mouvement citoyen, mais je ne vois pas comment le peuple pourrait reprendre le pouvoir AVANT que le système politico-économique ne s’effondre.

Sinon, entre ces deux extrêmes, il existe le mouvement des Villes en transition, qui s’engage à motiver le plus de personnes possibles au sein d’un quartier ou d’un village, pour promouvoir une vie moins dépendante des combustibles fossiles, plus autonome (alimentation en circuits courts, monnaie parallèle, réseau d’entraide, etc) et plus solidaire. En montrant l’exemple, les membres espèrent influer sur les pouvoirs publiques locaux.

+15

Alerter« Le système politico-médiatico-économique est complètement verrouillé. Toute initiative de changer le système de l’intérieur est louable mais a très peu de chances de succès. »

Tout à fait d’accord, c’est bien pour ca que ca doit venir de l’extérieur. De plus, comme je l’ai dis si on veut changer les choses par la politique, il faut déjà changer de système politique. Tant que rien n’obligera nos politiciens à prendre les bonnes décisions il continueront à prendre celles qui sert leur carrière ou les intérêts de ceux qui les paient. C’est tout simplement logique et « presque » normal, tellement c’est humain. C’est pour ca qu’il faut changer.. Merde quoi, on voit bien que ca va pas et que y’a peu de chance que ca change non ? Qui a encore de l’espoir qu’un changement vienne de nos politiciens actuels ? Plus personne ne croit en eux, à juste titre… (le haut du panier donc)

« La seule chose à faire est de se rendre le moins dépendant possible de ce système, dans tous les domaines : argent hors des banques, autonomie alimentaire et énergétique tant que possible (ça dépend de ses moyens évidemment…), acheter le moins possible de produits tout faits, le moins possible dans les grandes surfaces, recycler le plus possible ses déchets, etc.

+

David Holmgren, père de la permaculture, avait publié un essai intéressant “Crash on demand”. Le but ? Que la classe moyenne cesse de consommer ce qu’on lui offre (gadgets électroniques, voyages, etc, ou voir la sobriété heureuse de Pierre Rabhi) de manière à provoquer un krach. »

Je ne suis pas d’accord. Pour commencer parce que ca servira à rien à part éventuellement baisser certains chiffres d’affaires de manière totalement insignifiantes(à moins d’une mobilisation mondiale), et de plus je vois pas au nom de quoi je me priverais de profiter et de bénéficier de nos avancée technologiques ou du confort moderne, tout ca sous prétextes que des gros profiteurs nous prennent en otage. Ca sert à rien du tout de se marginaliser, car comme son nom l’indique l’effet sera tout autant marginal. Faut changer les choses plus profondément. Après y’a des points ou je suis d’accord, comme acheter dans les commerces de proximité, recycler les déchets. Mais on en revient toujours à la politique : la politique incite au recyclage en Suisse, et ca marche super bien … voir trop ! Et les commerces, c’est aux politique de faire en sorte que les petits commerces puissent aussi se développer et se fassent pas étouffer comme c’est le cas aujourd’hui.

Pour terminer, je pense que le mieux serait justement d’agir AVANT qu’il y ai un crash ou un effondrement politique, car dans ce genre de cas, avec la « panique » tout le bordel médiatique, comme d’hab, ca sera récupéré et on repartira pour un tour.

Le système politique s’est effondré dans certains pays arabes (ex. récent, quasi partout c’est pareil. Tiens, l’Ukraine ?), c’est pas pour autant que ca va mieux …

Une révolution pacifique, donc politique. En changeant le système politique, en se mettant autour d’une table avec tout les acteurs et en montrant que la position de force est bien détenue par le peuple, par le nombre, par ceux qui défendent un intérêt général, des théories sensée et et fiables appuyées par des gens compétents et neutres, et trouver ainsi un moyen de mettre un maximum de gens d’accord.

Pour moi, la dialectique du maître et de l’esclave résume assez bien la situation et nous dit assez clairement ce qu’il faut faire si on veut un jour arriver à quelque chose de durable et de sain.

M’enfin, comme on dit, l’espoir fait vivre …

+1

AlerterLe problème ne réside pas seulement dans « le système politico-mediatico-economique » dont la perversion machiavélique trouverait toujours des contournements, des combines, et des solidarités intra-classe. Mais dans la société toute entière, dans ses convictions partagées, dans ses idéaux absolument distribués du ‘haut en bas de l’échelle sociale » comme disait Baudelaire, du toujours plus. Depuis plus de trente ans, toutes les revendications, des plus pauvres jusqu’au Medef, consistent à demander des gains, des % en plus. Les rapports de force sont aussi hélas, n’en déplaise à Karl Marx, des paris (sinon ce sont des guerres, physiques, et des révolutions). Les traders et leurs banques, à la corbeille autrefois, à la milliseconde informatique maintenant, ne font que suivre le mouvement. Pire, tout le monde également s’accorde à octroyer une réalité substantielle à l’argent virtuel. L’affaire Kerviel est à ce titre exemplaire: ni les juges, ni les témoins, ni les journalistes, ni l’avocat même ou Kerviel lui-même n’ont pu se départir de la « réalité » des avoirs, pertes et gains fictifs liés à la spéculation.

Sinon la seule application de « La loi n’accorde aucune action pour une dette du jeu ou pour le paiement d’un pari. » [Article 1965 du code civil, inchangé depuis 1804] aurait été suffisante pour ne pas indemniser la SG. Toutes les obligations de ses règles et de ses contrats de travail auraient dû être caduques devant cet article. Mais fallait-il encore qu’il fût invoqué. Il ne pouvait l’être dans l’état de « communion » véritable de tous acteurs de la société. Y compris les juges, très probablement honnêtement indépendants et émargeant a quelques modestes milliers d’€, sans aucune perspective de gain supplémentaire.

+2

AlerterLorsque les femmes en 1789 ont marché sur Versailles pour réclamer du pain, elles ne savaient rien des manœuvres financières de Laws, mais 2 ans plus tard la révolution était en marche, les biens du clerger confisqué, les privilèges abolis.

Quels sont les « boulangères » d’aujourd’hui ? Les provinciaux pauvres, les banlieusards méprisés ? D’autres ? Mais pas les professionnels de la profession.

Amicalement.

+13

AlerterMais aujourd’hui les « femmes » ont du pain (RSA, restau du coeur, ….) et en plus des jeux (dont TF1 qui monopolise les 95 – en 2014 – à 100 premières audiences annuelles depuis de nombreuses années. Arte AUCUNE !) avec de 7 millions à 17 millions de spectateurs. La liste de ces émissions hautement enrichissante est là. Si vous y voyez une émission telle que CSOJ ou un docu de Monique Robin ou Elise Lucet, vous me faites signe !

Ce super blog ci arrive loin derrière même si il est le premier de France (quelques dizaines de milliers de lecteurs quotidiens) et qu’il en existe des dizaines donnant un autre son de cloche que TF1 ou Le Monde !

+11

AlerterBonjour.

Je partage tout à fait votre idée d’une taxe inversement proportionnelle à la durée de détention des actions.

Pour qu’elle puisse être applicable, il faudra que ce soit au niveau mondial et avec le même barème pour tous. Sinon il y aura vite des phénomènes de délocalisation financière semblables à ceux que nous constatons actuellement avec les autres impôts, en particulier de la part des multinationales.

JP4U

+3

Alerter« Pour qu’elle puisse être applicable, il faudra que ce soit au niveau mondial et avec le même barême »

Donc jamais. C’est marrant, parce que les mauvaises idées, ils parviennent à les faire passer petit à petit et de proche en proche, comme un cancer (UE, euro, ultra-libéralisme, financiarisme, globalisation, libre-circulation des capitaux, nivellement par le bas des salaires, etc.). Et ensuite, ce sont des « acquis financiers » sur lesquels on ne peut pas revenir.

Par contre, tout ce qui va contre ça (exemple : la séparation des banques de depôt et des banques d’affaires), c’est « ah non, on ne peut pas, ma bonne dame, il faudra que ce soit au niveau mondial, vous n’y pensez pas, et en plus vous n’y comprenez rien à l’économie, rentrez chez vous regarder TF1, vous malpensez, vous aller finir par malfinir en nous rappelant les heures les plus sombres de notre histoire »…

Quand il a fallu abolir l’esclavage, on ne s’est pas dit « mince, c’est pas possible, il faudrait que le chef du Mozambique et les Papous soient d’accord ». Tous les renoncement face à la finance mondiale sont des petits pas inéluctables vers le servage (on y est, il suffit de voir le % de nos revenus qui partent en impôts pour la Dette de pognon virtuel qu’ils ont créé ex nihilo) puis vers l’esclavage. Ce sera peut-être mieux, avec le poids des chaînes, les derniers zombis finiront par se réveiller. Et encore, c’est même pas sûr : « tiens, c’est mieux… on est logés et nourris ».

+28

AlerterMême si cette règle était établie au niveau mondial ils trouveraient un moyen tout à fait légal de contourner la législation en « louant » par exemple des actions à des chambres de compensation qui en seraient propriétaires (genre Clearstream) et en pariant sur la montée ou la baisse de ces actions pendant la durée de la location…

Le seul moyen réellement efficace serait d’interdire ces chambres de compensation et de taxer les actions qui ne seraient pas physiquement chez leur propriétaire, et donc revenir aux actions « papier » qui ne peuvent pas être transférées en quelques millisecondes à l’autre bout de la planète…

L’avantage de ce système est qu’une action PHYSIQUE ne peut pas être achetée puis vendue tant qu’on ne la possède pas physiquement chez soi…

Cette fin de l’existence physique (et non pas numérique) explique aussi sans doute l’augmentation de la volatilité des cours. Si la loi interdit strictement de vendre un titre qu’on ne possède pas PHYSIQUEMENT « chez soi » et à portée de la main le HFT explose en plein vol.

Je souhaite bonne chance aux spéculateurs qui achètent des milliers ou des millions d’actions de petite valeur unitaire.

Ils passeraient largement plus de temps à attendre la livraison puis à compter et à stocker les titres qu’à essayer de faire des combines foireuses pour magouiller les cours.

Sans compter les frais de port bien sûr… Frais qui permettraient de renflouer la poste rien qu’avec les transferts d’actions entre propriétaires.

Monnaie physique, titres physiques, au final c’est bien le même combat.

S’il fallait AUSSI payer les actions avec des billets PHYSIQUES et des pièces PHYSIQUES il ne serait plus possible de spéculer avec des effets de leviers monstrueux si dévastateurs.

Je suis certain que ma proposition entraînerait une levée de boucliers et serait considérée comme une « obstruction à la libre circulation des flux financiers et des biens »…

+9

AlerterLes joueurs iront jouer ailleurs, tant mieux. L’important est de ne pas faire fuir les investisseurs.

+2

Alerter« L’important est de ne pas faire fuir les investisseurs. »

Joueurs/investisseurs, la distinction est difficile. Ils « investissent » essentiellement de l’argent qu’ils n’ont pas, ou qu’ils « ont » mais gagné de manière très discutable. Les produits dérivés de la Deutsche Bank seule, c’est le PIB de la planète. On pourrait investir la même chose (dans l’économie réelle en plus, au bénéfice de tout le monde) en récupérant le droit régalien de création monétaire. On aurait pas besoin de leur payer des intérêts. Par contre eux devraient NOUS (l’Etat c’est nous) payer des intérêts quand ils voudront jouer au casino. Continuer à souhaiter être esclaves de la finance mondiale, c’est vraiment aimer la position de dominé et aimer rester dans le déni (« heureusement on est en démocratie, pas comme les gueux du Tiers-Monde »).

+9

AlerterJ’ajouterais même :

Si de telle lois existaient, j’investirais mon argent en bourse. Et comme moi, beaucoup de petit épargnants, à mon avis, qui ont renoncés aux placement boursiers du fait des risques.

A mon avis, le volume des investisseurs est proportionnel au risque, autrement dit, seul ceux qui peuvent se permettre de perdre leur argent joue avec.

+0

AlerterBonjour Olivier,

Tout ceci est bien joli mais n’explique pas pourquoi les entreprises, grandes ou petites, continuent à émettre des actions. Elles pourraient se contenter de proposer des obligations ou d’autres produits proches (dont quelques uns intègrent une participation au bénéfice).

Il faut donc bien que ces entreprises y trouvent un intérêt. Mais lequel ?

Cet article fait l’impasse sur cet aspect essentiel du problème et le raisonnement est donc faussé.

+5

AlerterL’intérêt d’une entreprise ? N’est-ce pas simplement le profit ?

C’est assez répandu dans les règnes animal et végétal. Sinon, on meurt.

Les modes de son partage et les moyens de l’accroître sont seuls en cause ici.

+3

Alerter@ Sud

L’intérêt d’une entreprise, c’est déjà de pas perdre de l’argent, l’innovation (obligatoire) , facilité le travail de ses salariés , répartition des bénéfices salariés actionnaires, faire en sorte que l’entreprise traverse les tempêtes avec un capitaine digne de ce nom. Nombre de tpe et pme se battent tout les jours pour exister , seulement exister.

+4

AlerterL’intérêt est de protéger leur ratio capitaux propres / dettes pour être solvable au yeux de leurs créanciers.

+2

Alerter@Ardèchois et K :

Vous cernez parfaitement quelques moyens d’entretenir le profit d’une entreprise :

– améliorer les ratios,

– améliorer les conditions de travail,

– avoir un bon capitaine à la barre,

– ne pas perdre d’argent,

– innover,

Il doit y en avoir d’autres.

Mais tous n’ont vocation qu’à entretenir le profit d’une entreprise. Car sans profit, c’est la mort pour quiconque.

J’imagine que les travaux de réflexions de M. Berruyer et de tant d’autres, ne portent pas sur la validité de cette constatation (quasiment médicale) mais sur la régulation des excès de profit. Et là, comment ne pas abonder dans leur sens et être inquiet de l’incapacité dans laquelle sont les peuples d’aboutir sereinement à la répression de ces excès, en dehors d’actions belliqueuses.

+2

Alerter@ Sud

Entièrement d’accord , mon coté « modéré » fait en sorte qu’il faut purement et simplement interdire le fric , par le fric et pour le fric . La finance dans toute sa splendeur morbide .

+5

AlerterL’émission d’action (sur le marché primaire donc) permet à l’entreprise de disposer rapidement de capital (risque) pour se construire et/ou se développer, condition sine qua non. Une fois qu’elles ont été achetées elles peuvent passer sur le marché secondaire pour être revendues par leurs détenteurs. Si le créateur (PDG) de l’entreprise n’a pas conservé la majorité des parts, son entreprise est alors susceptible d’être victimes d’actionnaires voraces (non ce n’est pas un pléonasme). Et souvent il ne le fera pas : certaines entreprises tel Auchan ne sont pas cotées en bourse (Carrefour, oui), tout le capital appartient à la famille.

Mais le créateur peut aussi décider de « prendre sa retraite » et de vendre plus de la moitié des actions de l’entreprise au moment où celle-ci valent très chères (exemple : action facebook qui s’est écroulée rapidement) plutôt que de transmettre à ses descendants ou des gens de confiance.

En conclusion : tout dépend de la volonté de l’actionnaire majoritaire : soit c’est un entrepreneur jusqu’à la mort, soit c’est une cupide personne qui se débarrassera de son entreprise dès qu’il en aura marre ou sentira le vent tourner. Ce n’est d’ailleurs pas rare que les héritiers dilapident l’entreprise de papa, soit par incompétence (A. Lagardère) , soit pas cupidité (les fils Durand ?), soit les deux/

+8

AlerterAutrement dit, le problème de fond, c’est la possibilité pour une personne de posséder une entreprise.

(car évidemment, on ne va pas s’amuser à contrôler ou vérifier l’état moral de chaque possesseur d’entreprise – il faut partir sur l’à priori qu’il sont tous susceptibles d’être défaillant.)

La réponse la plus logique, c’est la scop (et ses assimilés). En évitant la possessivité de l’entreprise par des personnes, on supprime le risque de défaillance de personne.

Bon, et bien ! il ne reste plus qu’a créer une loi qui ne permette que ce type d’entreprise, et de fait on éliminera définitivement un problème majeur de notre société.

Il en reste d’autres, mais là, on aura fait un gros morceau du boulot.

+6

AlerterOui, la Scop est un excellent moyen de museler les velléités spéculatives sur le capital. Au point que durant les discussions préliminaires à leur constitution, nombreux sont ceux qui, découvrant la perte patrimoniale à venir, y renoncent au profit d’une forme de société plus… profitable.

Achhh !…. que voulez-vous… Le profit, le profit.

+2

AlerterBonjour,

Je ne suis pas du tout d’accord avec la réponse C :

« cher PDG, demande à tes traders de trouver des moyens d’augmenter la rentabilité »

Il est à mon avis assez évident qu’on demande déjà aux traders d’avoir la plus grande rentabilité possible. On peut subventionner massivement le trading qu’ils chercheraient toujours à gagner encore plus.

Par contre on peut rendre certaines activités non rentables. C’est à ce moment là qu’ils arrêtent.

+3

AlerterVotre observation n’invalide pas la réponse C, puisqu’elle n’en est qu’une simple application !

+0

AlerterVotre réponse n’invalide pas C, car il est toujours possible de trouver des « moyens », et ceux-ci dépendent du contexte, en l’occurrence les règles de taxation. De nouvelles règles impliquent de nouveaux moyens. Pour les traders, c’est le B A BA.

+0

AlerterBravo, Olivier Berruyer !

Ces mesures, assez compréhensibles pour tout un chacun, doivent être diffusées au maximum par tous les participants du blog.

Et, si aucun mouvement ou parti politique actuel ne les reprend dans son programme, il faudra bien qu’un phénomène de type Podemos se passe en France.

+12

AlerterIntéressante, cette idée de taxation des bénéfices décroissant en fonction du temps.

Mais j’y vois 2 problèmes :

– le premier, c’est que, si cette taxation semble pertinente pour des investisseurs institutionnels, il peut être effrayant pour un particulier de se dire qu’il bloque son argent pour plusieurs années. Et de même, pour un réassureur, s’il doit débloquer des sommes très importantes (séisme en Californie, etc.). Ce problème peut, me semble-t-il, se régler assez simplement, en proposant, pour les entreprises, une condition d’impôt réduit pour déblocage en cas de situation accidentelle (avec nécessairement un résultat annuel négatif l’année du déblocage). Pour les particuliers, prévoir des conditions de déblocage sans impôts (comme le déblodage de la participation, par ex : achat ou travaux dans une résidence principale, décès du conjoint, chomage, surendettement, etc.)

– Le 2nd, plus incidieux, et que je cerne moins bien, est l’effet sur le déménagement de sièges sociaux hors de France d’entreprises aujourd’hui françaises. Sur le long terme, je suis OK que ce type de dispositif permettra aux entreprises qui resteront françaises de se développer de manière plus harmonieuse, mais reste la question de la phase de transition (les 5 premières années), où cette mesure rique de contribuer encore à la désindustrialisation…

+1

AlerterPourquoi favoriser l’achat d’action sur le marché secondaire ? Les dividendes sur du capital investi correspondent à un risque sinon le particulier à la possibilité de placer son argent, sans risque, sur des livrets d’épargne, qu’il peut soustraire à tout moment sans justification, ni sanction fiscale.

Si il veut prendre plus de risque, à lui de s’assurer pour les évènements imprévisibles. La bourse, c’est comme le casino, on n’est pas obligé d’y jouer !

Frédéric Lordon propose même de supprimer la bourse (le même en video : Et si on fermait la bourse ? .

+2

AlerterL’idée de fermer la bourse n’est pas forcément idiote. Je n’y ai pas plus réfléchi. Mais elle n’est pas plus ni moins brutale que l’idée de taxation des bénéfices. On peut très bien fermer la bourse, sans taxer les bénéfices, ce qui maintiendra une optique de court terme chez les investisseurs.

Ou conserver la bourse en mettant une telle taxe. Mais alors, vu que le nombre d’échanges va considérablement diminuer, il ne sera même pas nécessaire de légiférer pour aboutir à des cotations horaires, journalières, voire hebdomataires sur les actions…

Concernant l’autre point : le problème est que si on veut avoir des actionnaires qui s’investissent sur le long terme -et il en faudra bien-, cela pourra être uniquement des assureurs, des fonds de pension, ou des particuliers.

Comme je ne suis pas trop favorable aux fonds de pensions (c’est un autre débat), il reste en gros les assureurs et les particuliers.

Et le problème est que, pour beaucoup de particuliers (dont moi, par exemple), l’idée de ne pas pouvoir récupérer son argent facilement, même en cas de gros besoin, cela peut être assez dissuasif par rapport à de l’épargne toute simple. Et comme on a besoin d’investisseurs, je pense que ce type de clause de sortie en cas d’évènement important pourrait être un bon moyen de concilier l’optique d’investissement sur le long terme, tout en réduisant la sanction fiscale pour ceux qui ont réellement besoin de récupérer leurs fonds.

Vincent

+0

AlerterCher Vincent,

Si les BÉNÉFICES sont taxés, le PRINCIPAL ne l’est pas.

Donc, un pékin lambda pourra revendre à tout instant revendre ses actions pour récupérer son placement.

Il ne fera AUCUN bénéfice, c’est tout.

Ce serait même plus avantageux que de nombreux placements bancaires à durée fixes pour lesquels non seulement vous ne touchez aucun intérêt, mais pour lesquels vous devez PAYER (souvent même un montant exorbitant) pour retirer vos fonds…

La taxation des bénéfices à court terme sur les actions auraient un double effet sur les institutions bancaires : Non seulement elles ne pourraient plus lâcher leurs traders et leurs algorithmes sur la table de la roulette du casino mais en plus elles perdraient une grosse part de leur clientèle de « placements captifs » qui leur rapportent un maximum de fric, qu’ils arrivent à échéance ou pas (surtout si ils sont interrompus avant terme).

+0

AlerterUn marché secondaire liquide permet de diminuer le WACC (en fait c’est le fait d’avoir un marché secondaire illiquide qui l’augmente)

+0

AlerterEn quoi les deux critiques que vous faites sur la taxe Tobin – ou celle proposé par Attac (qui n’est pas tout à fait la même je crois), à savoir :

* son immense difficulté de mise en oeuvre (il y aurait de nombreuses techniques pour la contourner) ou pour le “risque” de délocalisation (que tous ces fous se barrent, je suis pour la prime à l’expatriation du trader fou !).

* l’hyper-cupidité actionnariale qui va faire exiger du PDG par son actionnariat « de trouver des moyens d’augmenter la rentabilité ; 10 M€ pour toi si tu arrives à compenser cette taxe… » ;

ne sont pas applicables à vos modalités et barème de taxe ?

Cela étant votre taxe me semble en effet préférable à la taxe Tobin ou à la taxe Attac, mais techniquement, n’y a-t-il pas encore plus de risques de contournement et de difficultés de contrôles ?

Concernant la 2e objection, je ne la partage pas : en effet, la cupidité actionnariale étant selon moi infinie et uniquement limitée par la possibilité légale d’obtenir de gros dividendes ou de grosses possibilités de spéculations, toute contrainte serait vouée à l’échec. Or, historiquement on constate tout de même que le partage du PIB entre revenus du capital et revenus du travail 1) n’est pas constant dans le temps ; 2) Dépend beaucoup des régulations étatiques ;

Ainsi, aux USA, me semble-t-il, la part des revenus du capital est bien supérieurs à celle de ces même revenus en France ou dans la plupart des pays de l’UE. Cela ne signifie-t-il que les actionnaires étatsuniens sont plus cupides que les actionnaires européens ?

En tous les cas, si ce n’est déjà fait, je vais soumettre votre proposition à Attac (Jean Gadrey – membre d’Attac – aura probablement lu ce billet) pour connaitre leur argumentation en faveur de « leur » taxe plutôt que de la vôtre, quoi que les deux puissent être, me semble-t-il complémentaires.

+5

AlerterBonjour et merci pour cet article et son sujet si confusément traité par nos chers médias.

Clarté et bonne volonté, voilà ce dont nous avons besoin.

Comme de nombreux autres commentaires, je vois dans votre proposition de taxation des dividendes, de manière inversement proportionnelle à la détention des actions, comme une attitude saine pour les entreprises et nos sociétés.

Cela ne régule bien évidemment pas tous les outils boursiers à disposition de nos « sophisticated man » mais c’est un début…

Une chose m’interpelle cependant, c’est la raison de cet état de fait, pourquoi la financiarisation de nos économies ne cesse de prendre de l’ampleur?

Est-ce que cela aurait à voir avec la baisse structurelle de la croissance économique de nos sociétés?

D’après Jancovici, et d’autres, la production économique n’est pas une fonction du capital et du travail.

D’après lui, le capital, c’est du travail passé et donc une boucle interne au système.

Donc et selon son analyse, la production est une fonction du travail et des ressources disponibles (énergie, minerais, bois, ressources halieutiques, agricoles…).

Par ailleurs, le travail autrefois exercé par la force musculaire humaine, animale et renouvelables (Moulins…) est aujourd’hui réalisé par nos machines, nourries par l’énergie.

Cela a bien évidemment fait exploser notre croissance, à peu près nulle depuis l’aube des temps, correction faite de notre démographie.

Or, que se passe t-il depuis la fin des années 60: déplétion sur l’ensemble des ressources!!

La croissance baisse dans les pays de l’OCDE parce que nous somme déjà gavés comme des thons, et de manière mondiale parce qu’il y a déplétion.

Donc pour maintenir notre système fondé sur la croissance, « on » créée des bulles:

Internet, immobilier, financement des études… pour maintenir une croissance seule capable d’attirer des capitaux.

En fait, on fait comme si rien n’avait changé alors que Gaïa n’a plus les moyens de satisfaire nos désirs.

Tout simplement, non?

+6

Alerterça faire plaisir ces articles en peu de fond, hors actualité quotidienne de nos dé-règlements.

+6

AlerterLe problème c’est que le système est tellement enfermé dans ses certitudes, que tout changement comme suggéré de cette proposition sera considéré comme une menace et combattu comme tel, alors que ce n’est qu’une proposition qui permettrait de sauver ce qui peut l’être et éviter d’arriver dans le mur.

Je crains qu’il ne faille attendre l’impacte avec le dit mur, en espérant survivre à l’impact et aux suite, et c’est là que je diverge avec Olivier. Le crash ne permettra peut être pas de remettre à plat, car je pense que les 1% ont le moyen de créer des poches où leur système enfin dérégulé existera vu que les états auront explosés en tentant de la protéger au lieu de veiller à l’intérêt du plus grand nombre.

J’ai toujours en mémoire le monde d’un film de science fiction robocop ou les mégaconsortium dirigent le monde, imposant leur système et les fantômes d’états ne servant plus que de façades.

Avec des zones entières laissées en déshérence et de non droit pour ceux qui ne peuvent plus s’intégrer, alors que pour d’autres des zones hautement sécurisées, vous me direz ça existe un peu déjà oui mais là généralisée.

la seule option qui me laisse une peu d’espoir c’est que la décence commune évoqué par Orwell finisse par l’emporter mais …

+6

AlerterOn est déjà dans le mur, il suffit de voir les problèmes de pollution, de chômage ou même stratégique (nucléaire bonjour…).

On est dans le mur, beaucoup de gens ont mal… mais ils n’ont peut-être pas vraiment conscience de la cause qui nous a emmené dans ce mur…

+4

AlerterArticle très instructif et très constructif.

Bravo! Continuez à diffuser…

A quand un livre et un passage massif dans les médias (la notoriété du blog pourrait y contribuer)?

+1

AlerterAccéssoirement, on peut imaginer une « bourse alternative » structurée autour de la TBF. Les véritables entrepreneurs seraient peut être interressé par ce mode de financement. L’Etat et les collocs pourrait utiliser exclusivement cette bourse lorsqu’ils font appel à l’investissement privé. On n’a même pas besoin d’en faire une contrainte, juste creer ce nouveau systéme et ne pas sauver l’autre à la prochaine crise (octobre 2015?).

+0

AlerterJe prends ma plume, parce que cette phrase est au mieux caricaturale, bien qu’elle soit modérée par la parenthèse :

« Plus un actionnaire reste au capital, plus il gagnera d’argent avec le dividende (et évidemment la pérennité de l’entreprise…). Un actionnaire court terme est à la recherche “de coups” et vise essentiellement une plus-value ».

Si un actionnaire veut vraiment gagner de l’argent en bourse, ce n’est pas avec le dividende. Le dividende, ca se détache et le cours est réajusté, donc même à long terme, ce n’est pas ca qui fait gagner de l’argent.

Les deux (CT et LT) veulent en fait gagner de l’argent avec une plus-value. C’est juste le moyen d’y parvenir qui diffère (grandement).

Pour faire simple, l’actionnaire de court terme ne va pas miser sur une amélioration des performances économiques de la société dans la durée, mais seulement sur une expansion possible des multiples de valorisation à court terme.

L’actionnaire de long terme va miser sur les performances économiques de l’entreprise pour réaliser sa plus value dans la durée (et s’il y a en plus expansion des multiples, tant mieux pour lui, c’est un bonus).

La vraie différence, elle réside là.

C’est toute la différence entre un Buffet et un Soros, pour faire très schématique.

+1

AlerterJe cite : « tout comme la baisse des charges patronales d’une TVA sociale va être distribuée aux actionnaires » ; bé non pas d’accord, il y a des moyens pour empêcher cela : http://solutions-politiques.over-blog.com/article-c-14-bis-mises-au-point-et-complements-sur-la-tva-sociale-96649233.html ; et en tout état de cause, plus de résultat c’est aussi plus d’IS et/ou d’IR…

Les avantages d’un transfert sur la TVA d’un certain nombre de charges sont colossaux, et une qui n’est pas des moindres est que cela rétablit une concurrence loyale avec les pays sans protection sociale…

Pour le reste OK… cependant, il y a un problème à proposer des mesures qui, pour être efficaces, devraient s’appliquer à un niveau mondial… Autant dire qu’elles sont donc inapplicables.

La Suède qui pendant un temps a appliqué la taxe Tobin est actuellement sa plus farouche opposante à l’intérieur de l’Europe. Si on en croit leur expérience vécue, où iraient les capitaux si, par hypothèse tout à fait hypothétique, seule l’Europe, ou pire la France seule, appliquait ces mesures ?… La réponse est simple : ailleurs !

+2

AlerterPar ailleurs, je comprends ton systeme de taxation à la durée, mais il souffre déjà d’un gros problème pour les gérants de fonds.

Je m’explique.

Imagine que des individus souscrivent 100M€ dans un fonds, le gérant achète donc 100M€ sur le marché.

Au bout de 6 mois, 50% des fonds veulent sortir pour une raison X ou Y, alors le gérant de fonds, doit vendre 50, de façon forcée.

Donc les sortants subissent la taxe mais les 50% restants aussi, puisque les fonds sont fongibles, même si eux souhaitent rester.

Pour résoudre ce problème, il faudrait un compte par client, par transaction, qui lui serait alloué.

Autant dire, une usine à gaz impossible dès qu’un fonds compte plusieurs centaines de clients…

Donc on fait comment dans ce cas là ?

+0

AlerterPas nécessairement. Pour ne pas transformer le fond en gestionnaire de portefeuilles particuliers, il pourrait être convenu que ceux-ci fonctionne comme étant une entreprise. Une part de fond serait traité comme une action.

Ainsi le fond achète/vend selon les entrées/sorties aux cours du moment.

La valeur de chaque « part » évolue donc à la fois en fonction des cours et des choix effectués par le gestionnaire quant aux titres qu’il achète/vend.

Au moment du remboursement du client qui revend ses « parts », le gestionnaire regarde le temps passé entre l’achat et la vente de ces parts et, pour le compte du fisc, retire le % de taxe sur la plus-value (s’il y en a).

En fait, la complication viendrait plutôt de comment taxer des dividendes réinvestis dans le fonds.

+0

AlerterPour mettre les choses en perspective quand on parle de taxer des pouïèmes sur des montants virtuels gigantesques créés « out of thin air », il n’y a pas UN seul Etat aux Etats-Unis où un salarié à PLEIN TEMPS (40h) au salaire minimum peut se payer en location un appartement d’1 chambre :

= http://news.xinhuanet.com/english/2015-06/05/c_134298400.htm =

Il serait peut-être temps de sortir les fourches au lieu de discutailler sur les malheurs géographiques de la super-classe, et où ils vont pouvoir aller planquer leur papier si on les ennuie.

+9

AlerterMerci Olivier pour ce soutien très bien documenté. Plus nous serons nombreux à défendre ce point de vue, plus nous nous rapprocherons de la masse critique nécessaire à faire basculer les décisions dans la bonne direction.

P.S. Sur l’histoire de l’abrogation des lois interdisant la spéculation : Le capitalisme à l’agonie (2011 : 187-224) ; sur des propositions dans le même sens que les tiennes : Misère de la pensée économique (2012 : 225 à 234).

+9

AlerterC’est LA SOLUTION ! La seule et unique qui rétablira l’économie – du moins ce qu’il en reste – dans sa marche ordonnée au service de l’Homme.

+2

AlerterC’est ce genre d’article qui fait toute la valeur de ce blog ; le genre d’analyse que l’on ne voit nul part ailleurs. Merci !

+2

AlerterEn novembre 2011, réunion des Ministres des Finances européens à Wroclaw en Pologne.

Invité surprise, le Directeur du Trésor américain Timothy Geithner.

Au programme, la taxe Tobin, que plusieurs pays européens voulaient mettre en place.

Réponse de Geithner: » No! You can’t! » Circulez, ya rien à voir…

» Quand le Trésor américain rappelle les Européens à l’ ordre ». La Tribune.

http://www.latribune.fr/actualites/economie/international/20110915trib000649515/quand-le-tresor-americain-rappelle-les-europeens-a-l-ordre.html

Il faut peut-être commencer par le commencement, la souveraineté?

Seuls des pays souverains peuvent prendre des décisions souveraines contre la finance.

« Colloque de Caracas Venezuela Septembre 2014. »

http://cadtm.org/Comment-lutter-contre-les-fonds

+7

AlerterUne fois de plus un excellent article de fond qui tranche étonnament de la propagande officielle.

Olivier ne serait-il pas le « nouveau Proudhon » (avec 150 ans de recul) par sa vision précise des causes réelles des problèmes qui nous oppressent et par ses propositions totalement décalées par rapport à celles des « Grands Penseurs Omniscients et Infaillibles » ?

Proudhon voyait surtout les problèmes des paysans et des ouvriers non qualifiés (souvent issus de l’exode rural) et défendait ces personnes en fonction de ses moyens et du contexte de l’époque.

Olivier vit dans une ère totalement différente, et cerne très bien les problèmes actuels.

Je suis par contre certain d’une chose : Ceux qui sont à l’origine des problèmes actuels sont bel et bien les descendants de ceux que combattait Proudhon au début du XIXème siécle.

Et de nombreuses analyses de Proudhon n’ont pas pris une ride, elles sont seulement reformulées dans notre langage actuel par quelques personnes intègres dans un langage plus « moderne », mais le fond est strictement inchangé.

Allez savoir pourquoi cet homme qui s’est battu seul contre l’oligarchie de son époque est-il tant ignoré et/ou méprisé de nos jours ???

Je conseille à tous les lecteurs de ce blog de lire au moins une de ses oeuvres (ce sera parfois difficile pour certains car la langue a changé en 150 ans) mais ça leur permettra de constater que tous les problèmes actuels existent en fait depuis déjà très longtemps, et que les politiques n’ont RIEN FAIT pour pallier à ces problèmes, bien au contraire.

Personnellement je ne suis pas proudhonnien intégriste, et de loin, mais j’ai quand-même retenu quelques propositions très intéressantes qui mériteraient d’être au moins expérimentées.

Il faudrait qu’Olivier fasse attention : S’il commence à avoir une audience importante il risque tout comme Proudon de se retrouver embastillé, discrédité et trainé dans la boue suite à des affirmations sans fondement ni preuve tangible.

Dans le contexte actuel on pourrait l’accuser d’être pédophile qui sait ?

S’il a été enfant de coeur quand il était petit, ce serait à coup sûr une preuve irréfutable !!!

+4

AlerterOn ne peut pas avoir une économie libre du marché (qui bien sur n’existe pas, c’est un idéal fantasque) et taxer les transactions.

La TVA fait déjà l’affaire (c’est une taxe déguisée sur la transaction), et tache, selon moi, car c’est un impot qui s’applique de facon égale sur les pauvres et les riches. Bon, cela doit se discuter dans des situations particulières, communautés, pays, etc.

La Suisse p. ex. a accepté par référendum une TVA échélonnée de 0 (médicaments, charité, etc.) > 2% (alimentation de base) avec intermediaires, jusqu’à 8% (voitures, téloches, services comme coiffeur, etc.) — peu importe les détails.

C’était vu comme une facon indolore de remplir les caisses de l’Etat. Et cela a marché, le prix n’ont guère augmentés, c’était une promesse des autorités, tout le monde a joué le jeu.

Mais une Taxe Tobin ne fait pas sens, ni du point analytique ou philosophique, ni surtout du point de vue pragmatique. C’est accepter ce qui se fait en finance, banque-assurance, pour essayer de capter des marges sur une partie visible de ce qui se passe. Ridicule.

Pq pas alors prendre 1% sur toute les transactions privées? Ou alors 2% pour tous les achats en supermarché avec carte, ou entre privés et compagnies (Assurances p. ex.)? Etc. Non pas que je défends ‘la Finance’ — ce type de propositions c’est de la poudre aux yeux qui camoufle les vrais problèmes et mène des naifs à apporter leur ‘support’ ce qui fait bien rire les banques.

C’est dire au ‘systeème’, OK, mais on veut un petit bénéf, un petit pourboire…Et de tte manière les grandes banques, hedge funds, etc. coutourneront tout cela illico presto.

Ou bien on interdit la spéculation, certaines formes de trading, de tricherie — ou pas. Prendre au passage (comme les droits de passage, de douane, etc.) un %, c’est une adhésion au système et un aveux de soumission et d’assimliation aux profiteurs, on se classe avec eux, à un niveau bas.

Parfois puriste, moi.

+1

AlerterAndrea

Il faut chercher où sont les lieux de décisions. Et par qui elles sont prises?

Les dérégulations bancaires ont été décidées par les 5 ou 6 plus grandes banques et le Trésor américain, à l’ OMC, dans les années 1990.

« Le Trésor américain accusé d’avoir vendu le monde aux banques ».

http://rue89.nouvelobs.com/2013/08/23/tresor-americain-accuse-davoir-vendu-monde-banquiers-245152

La France n’a plus accès à l’ OMC.

C’est la Commission européenne qui négocie (comme pour TAFTA) au nom des Etats européens.

Par exemple, c’est un Commissaire européen (élu par personne) qui a décidé de supprimer les taxes qui protégeaient les industries textiles en France des importations de merdouilles à bas prix chinoises. D’où la mort de régions entières comme le Nord ou les Vosges…, sans que personne ne puisse réagir.

+2

AlerterAu niveau de la mise en place (de ça ou d’autre chose comme une nouvelle Constitution), je pense qu’il ne faut pas essayer de faire « parfait » dès le premier coup, dès la première version. Un bon système se met en place à petits pas, à coups de petites améliorations, en ayant déjà dans sa conception la possibilité de mises à jours (updates) et de sauts qualitatifs (upgrades). Sinon on se retrouve rapidement comme des T-rex avec des bras trop courts pour se gratter les orchies, et ça, ça énerve.

+5

AlerterAvant même le problème de l’application d’une telle mesure, il y a sa légitimité, sa justice inhérente:

Comment décréter, ou déterminer que par exemple 12 ans c’est du vrai bon long terme louable, enraciné dans une stratégie et que 4 ans c’est honteusement cupide? Tout dépend du projet et de l’investisseur. Par exemple un radiologue ouvre un cabinet privé, doit acheter des machines énormes qui coûtent des millions d’euros. Peuvent-ils investir dans une opération qui sera rentable dans 10 ans? Aujourd’hui, peu le savent, mais ils remboursent leur prets sur 2 ans 1/2, ce qui est proprement scandaleux et prouvent que le tarif radiologie de la sécurité sociale est abusif. Mais donc ici ce qui est en cause c’est la réglementation de la ss et ses collusions avec les lobbies médicaux. Il faut sans doute augmenter les 2 ans 1/2, mais pas jusqu’à 12, ça ne marchera pas non plus.

En revanche, n’importe quel investisseur dans la chimie, s’il veut faire un investissement, trouvera que 12 ans, c’est pas mal, étant donné que d’habitude c’est plutôt 14 ou 15. Et tout le système de financement, d’actionnariat qui est derrière etc..aura le même sentiment.

Qui plus est, le long terme n’est pas nécessairement garant de vertu: tout le battage autour des éoliennes, du solaire, du financement par prélèvement sur le kWh, est fondé sur une perspective long terme, mais ceux qui s’en mettent dans la poche, eux, le font tout de suite: alors qu’il est fort probable que dans 10 ans, on en revienne de ces énergies alternatives et indirectement extrêmement « CO2 productive ».

Il y a, dans l’économie, des niches d’adaptations rapides, de ruse et de malignité efficaces: dans tel village, pas de boulanger, j’arrive, je calcule et j’ouvre une boutique: je dois pouvoir le faire. C’est à la portée d’une réflexion individuelle, j’y mettrai forcément du long teme (je ne vais pas déménager sans cesse), mais je ne le fais que par perspective d’une rémunération quasi immédiate. Inversement, il y a des ‘projets long terme’ tout à fait ridicules et dispendieux, qui enrichissent tout de suite tout un tas de parasites et qui ne tiennent pas du tout leurs promesses. (énergie, infrastructures absurdes et en doublons comme les gares TGV dans le désert etc..).

Donc comment découpler le temps de retour sur investissement d’une apparence de vice ou de vertu, pas toujours au rendez-vous?

+0

AlerterPourquoi ne pas taxer toutes les transactions, chaque transfert, chaque flux d’argent, quel qu’il soit, du plus insignifiant au plus important ?

Les solutions les plus simples ne sont-elles pas les plus efficaces ?

+0

AlerterJe rejoins les compliments lus plus haut, toutes ces idées sont très intéressantes; et puis surtout le simple fait de réfléchir sur le sujet est déjà salutaire. Par contre j’aurais bien aimé plus de détails, notamment :

1) je ne comprends pas bien l’argument contre la taxe Tobin : évidemment que l’industrie financière chercherait des parades, mais je ne me représente pas de quel type de parade on parle, à quel type de dangers peut-on s’attendre ?

2) du coup le cas de la TBF me semble aussi flou : ce mécanisme serait-il plus résistant aux contournements que ne manquera pas de chercher l’industrie financière ? Pourquoi, comment ?

3) à première vue les deux options ne me semble en fait pas si éloignées sur le principe : la première consiste à taxer faiblement chaque transaction, donc avantager la détention longue d’un titre et pénaliser les achats/ventes fréquents (à l’extrême dans le cas du trading haute fréquence), la seconde à taxer le bénéfice directement selon la durée de détention donc en principe avec un effet similaire… J’ai du mal à me représenter les différences en pratique ?

J’espère qu’on aura d’autres billets sur le sujet pour approfondir tout ça !

+0

AlerterLes commentaires sont fermés.