Suite de notre série sur les mégabanques françaises, après le billet sur le Crédit Agricole.

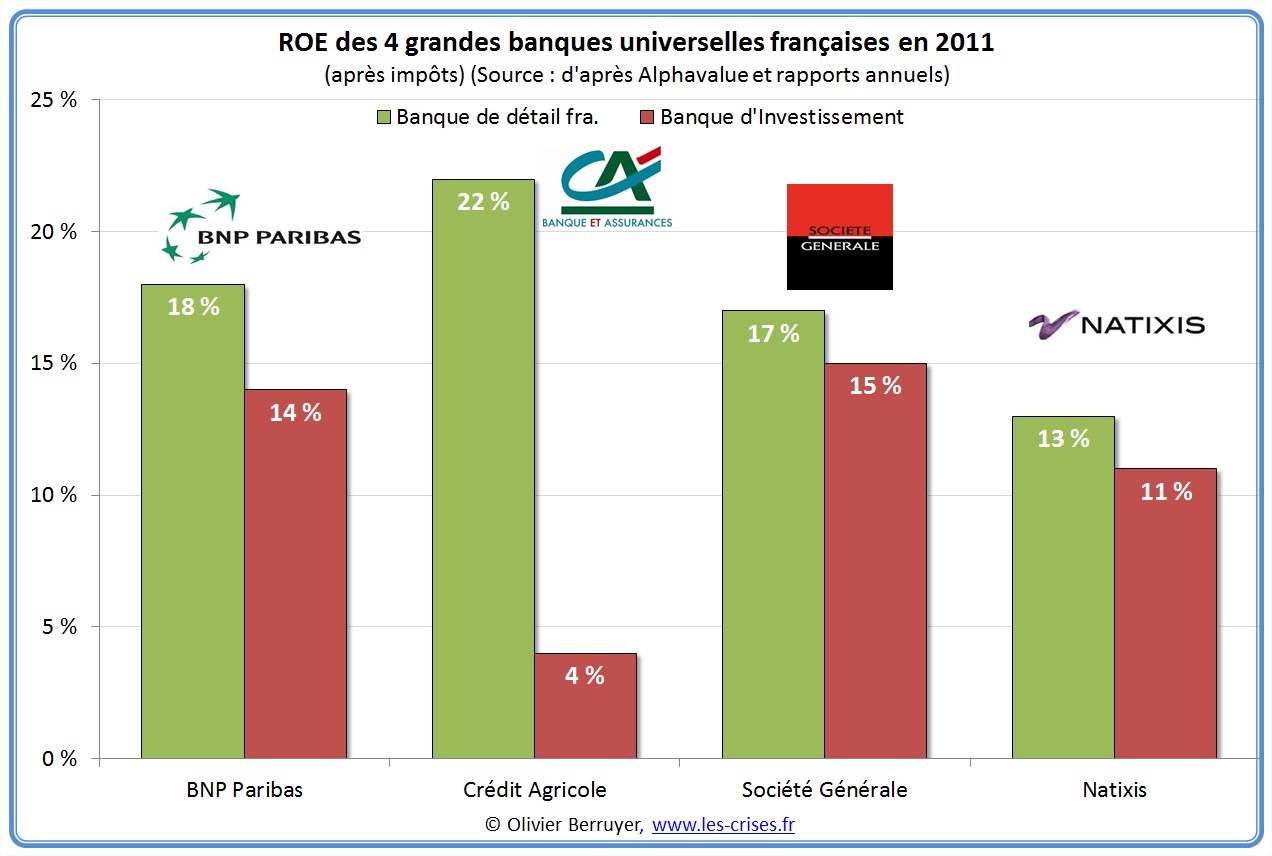

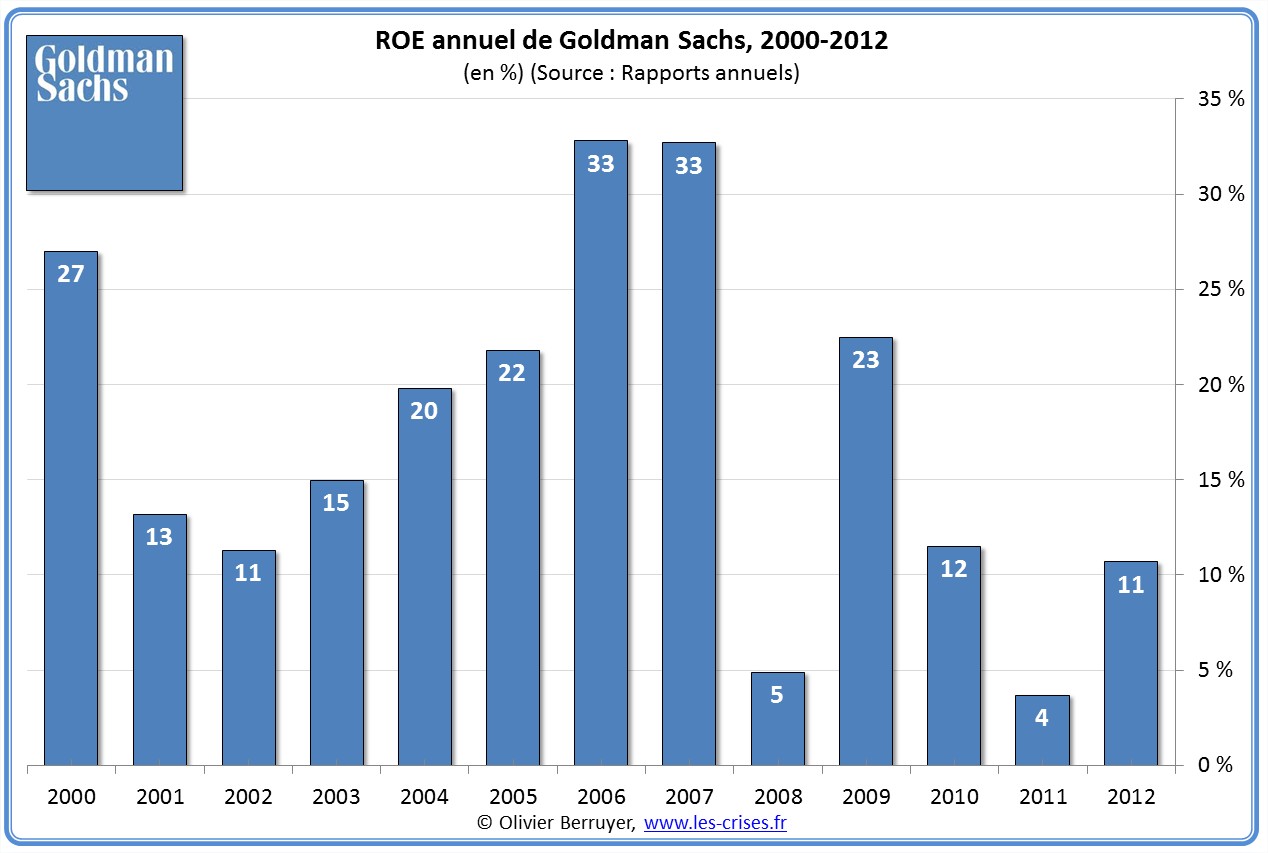

Voici une analyse des ROE des 4 mégabanques, en différenciant l’activité de banque de détail de celle de banque d’investissement :

On constate que, mis à part les cadors du Débit Agricole, les rentabilités sont proches depuis la crise. Il est donc faux de penser que la BFI aide à financer la banque commerciale. D’ailleurs, les banques sans BFI sont généralement chères que les mégabanques.

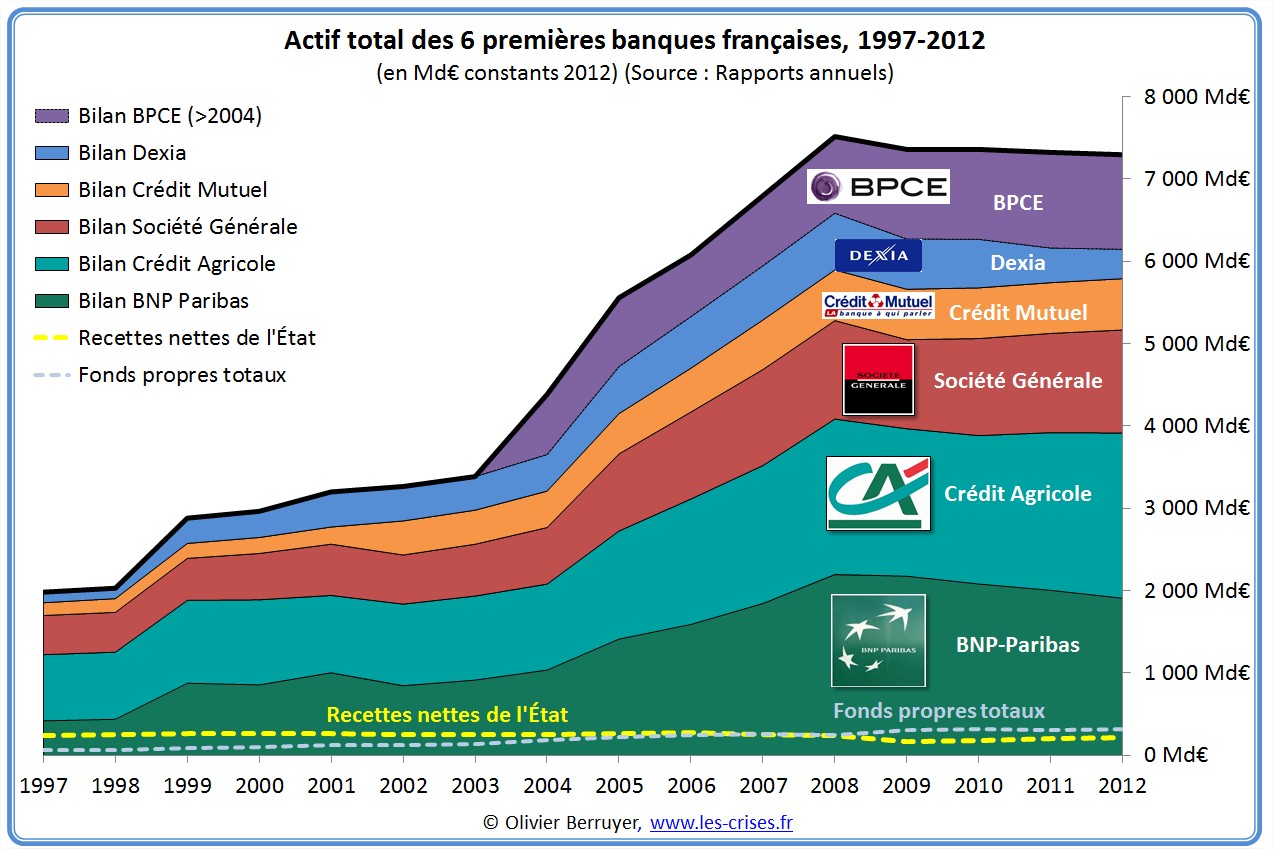

Voici l’évolution du cumul des bilans (exprimés en euros constants, donc corrigés de l’inflation) :

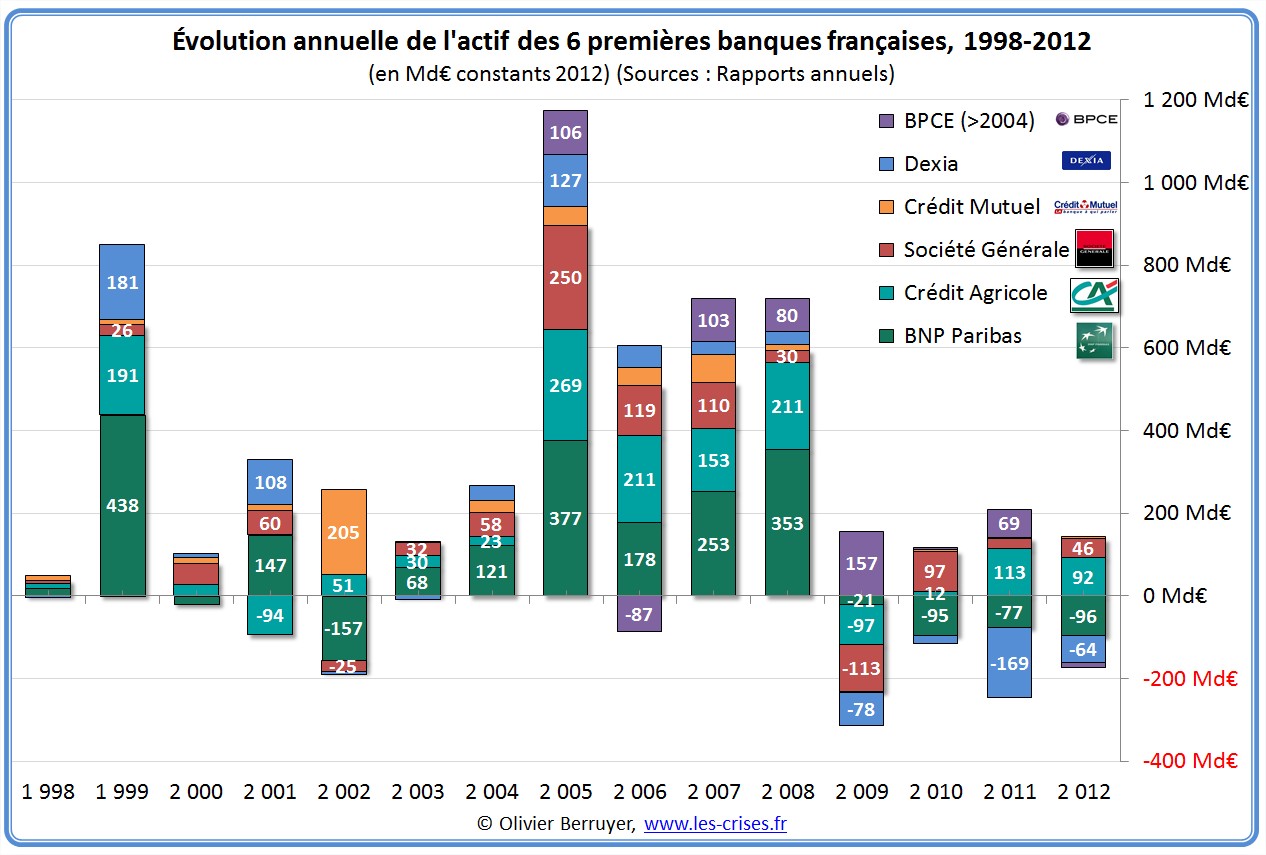

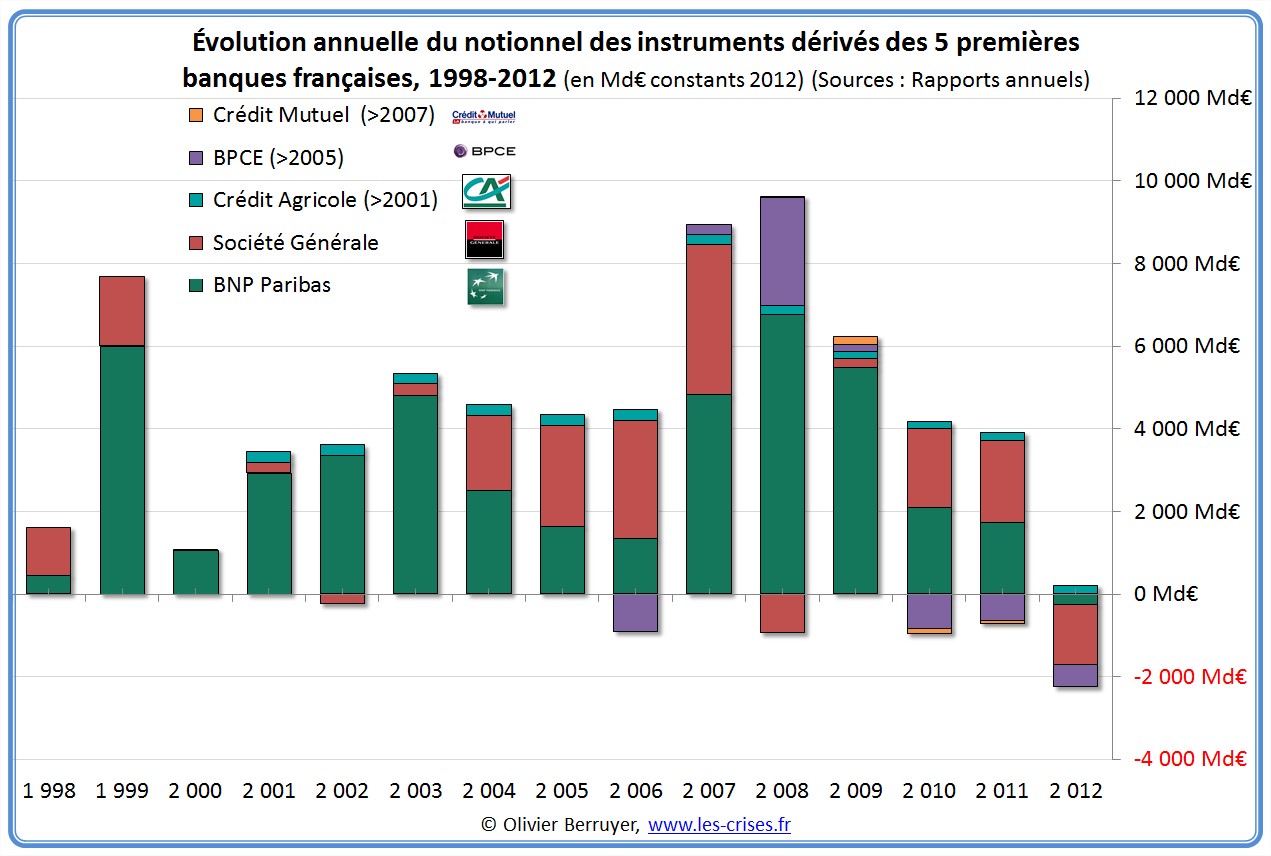

Sans commentaire… Voici le détail de l’évolution annuelle :

2005 restera clairement dans les annales, 2005-2008 restant marqués par de fortes augmentations. Depuis, la situation est en moyenne à la stabilité, avec des situations contrastées.

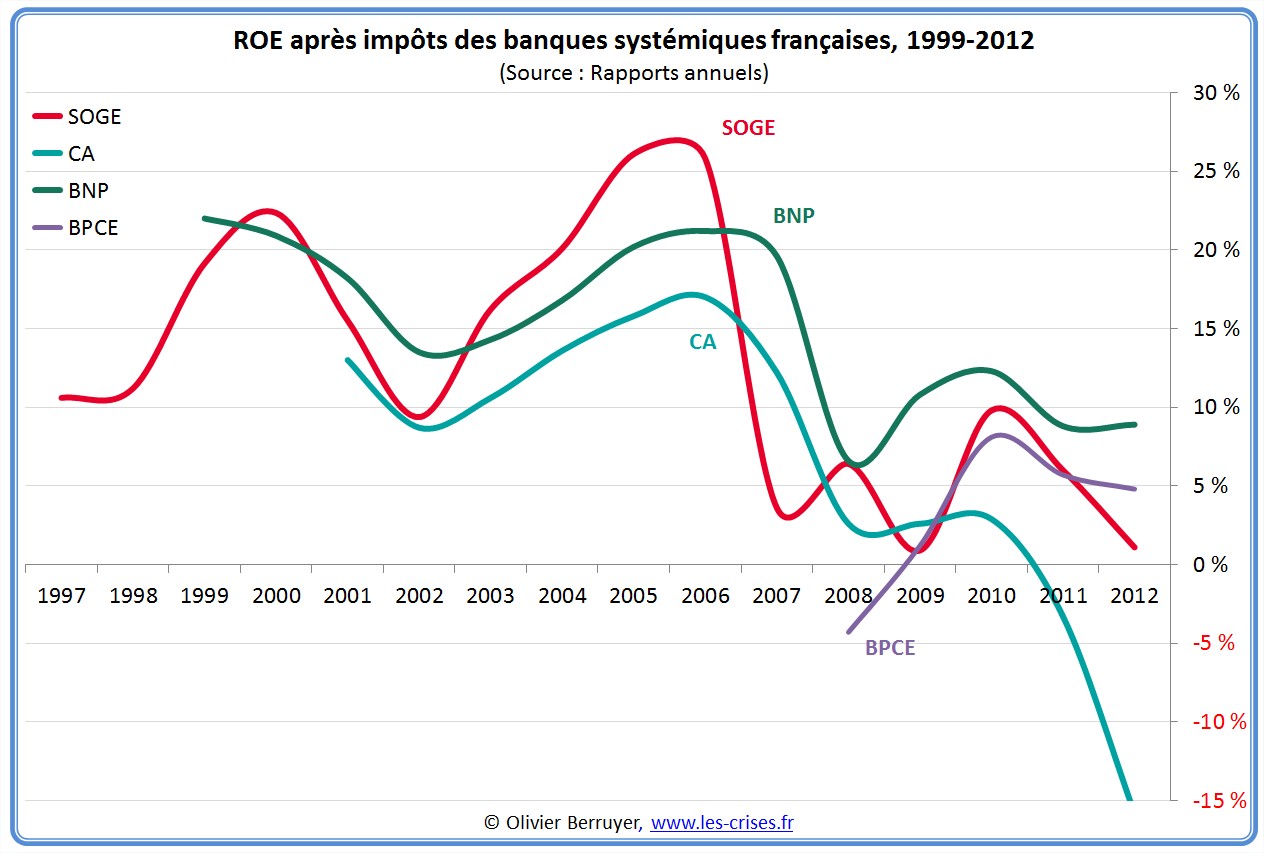

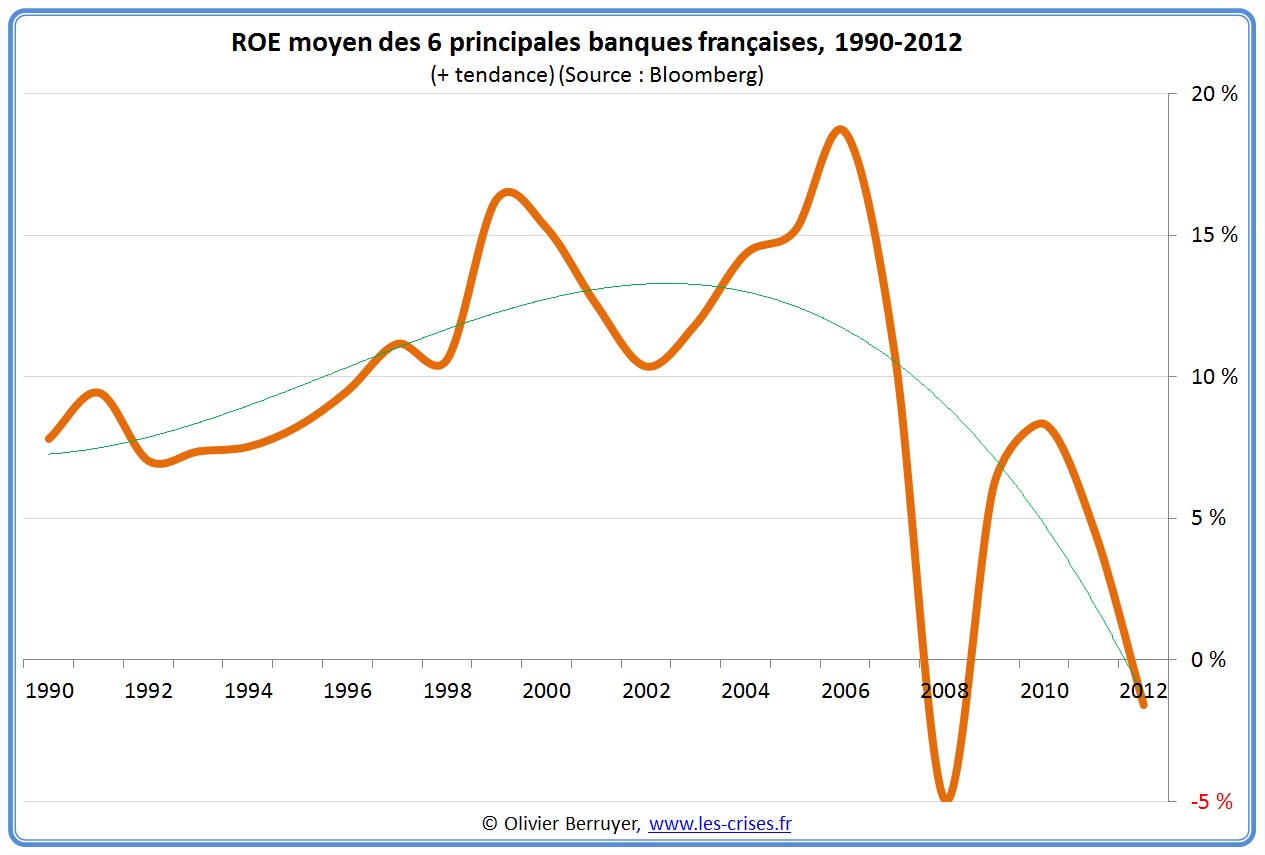

La situation des rentabilités est assez proche, avec une forte tendance à la baisse :

Gros succès du « modèle de banque universelle », lancé à la fin des années 1990… « Les faits sont têtus »… 🙂

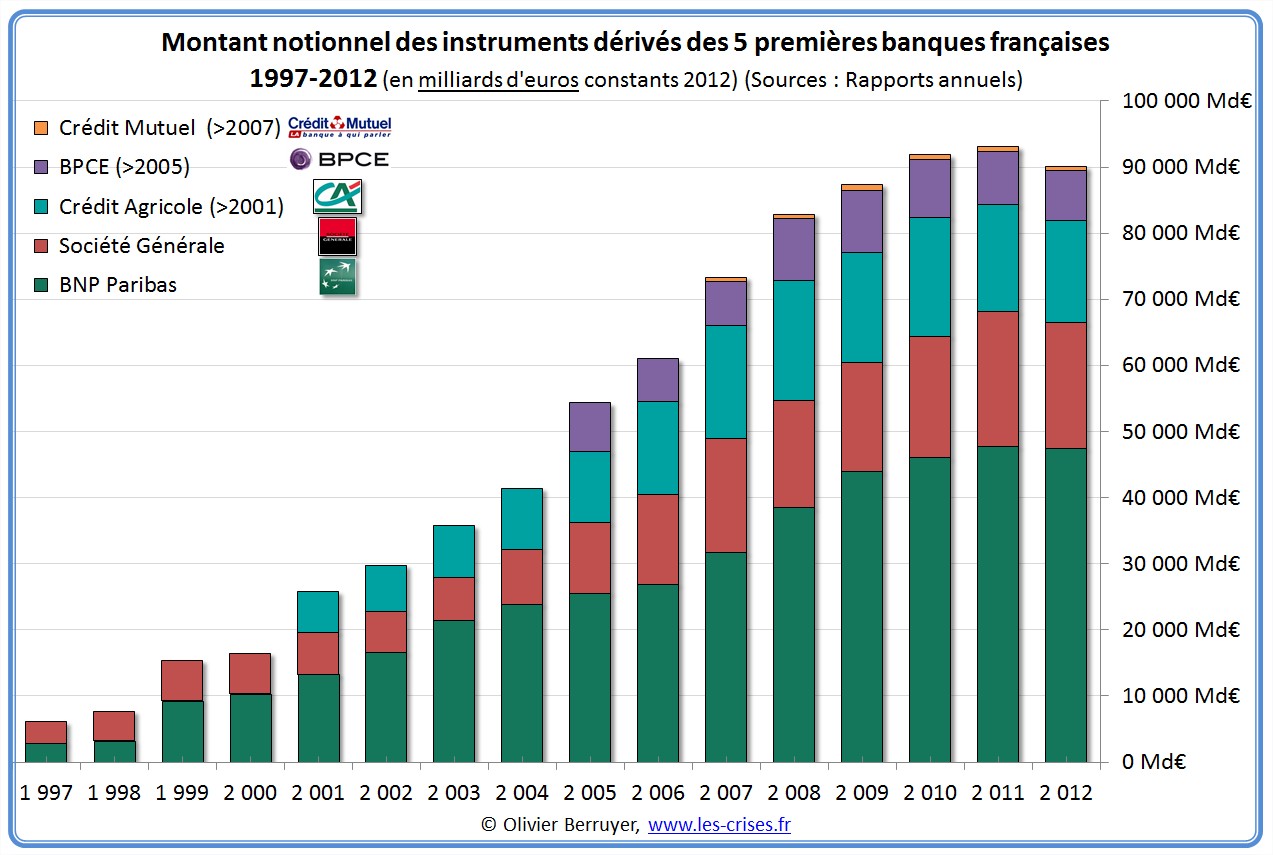

Le pompon est atteint avec le montant notionnel des instruments dérivés, qui flirte avec la bagatelle de 100 000 milliards d’euros, soit 50 fois le PIB (des fois que certains croient encore les fables de la FBF comme quoi cela sert à couvrir principalement des positions de l’économie réelle… – et elle faisait comment l’économie réelle en 1997 d’ailleurs ?).

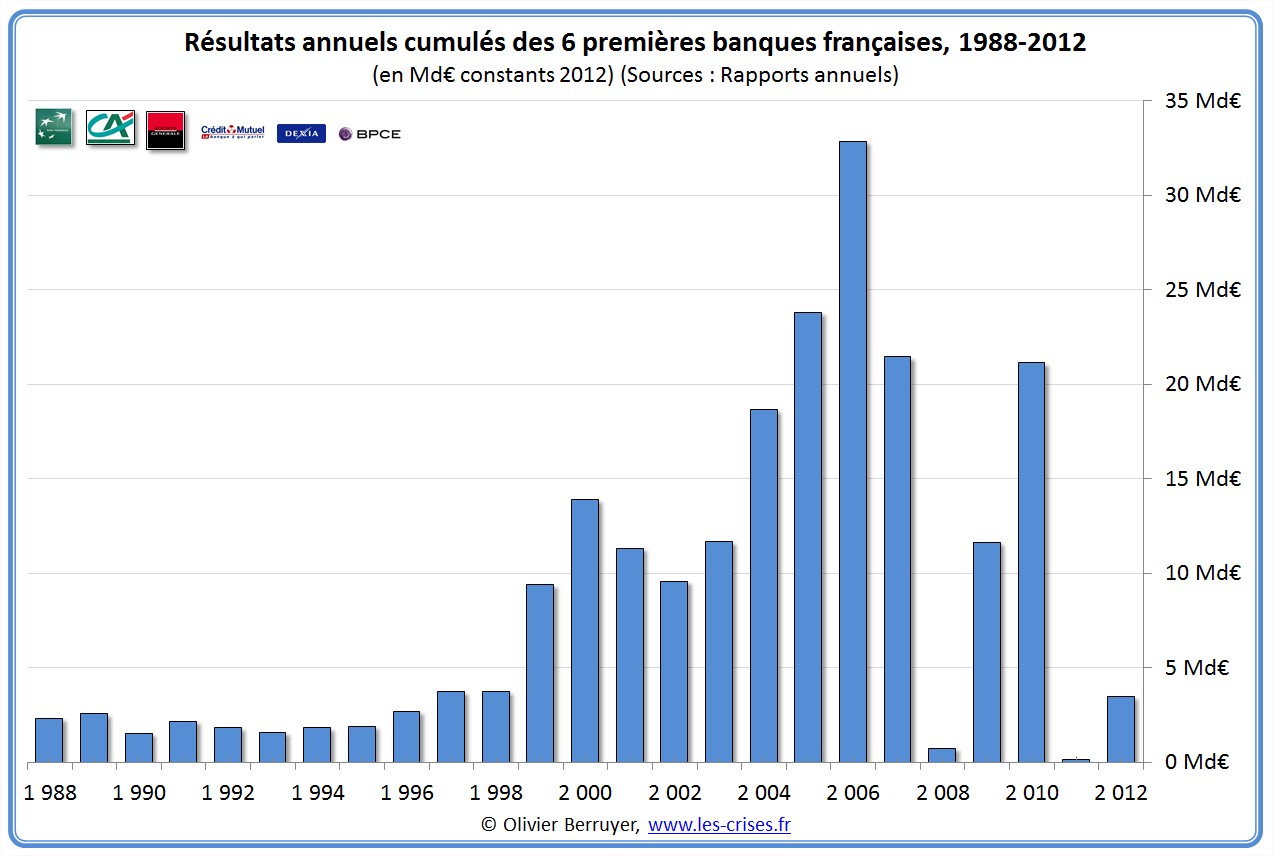

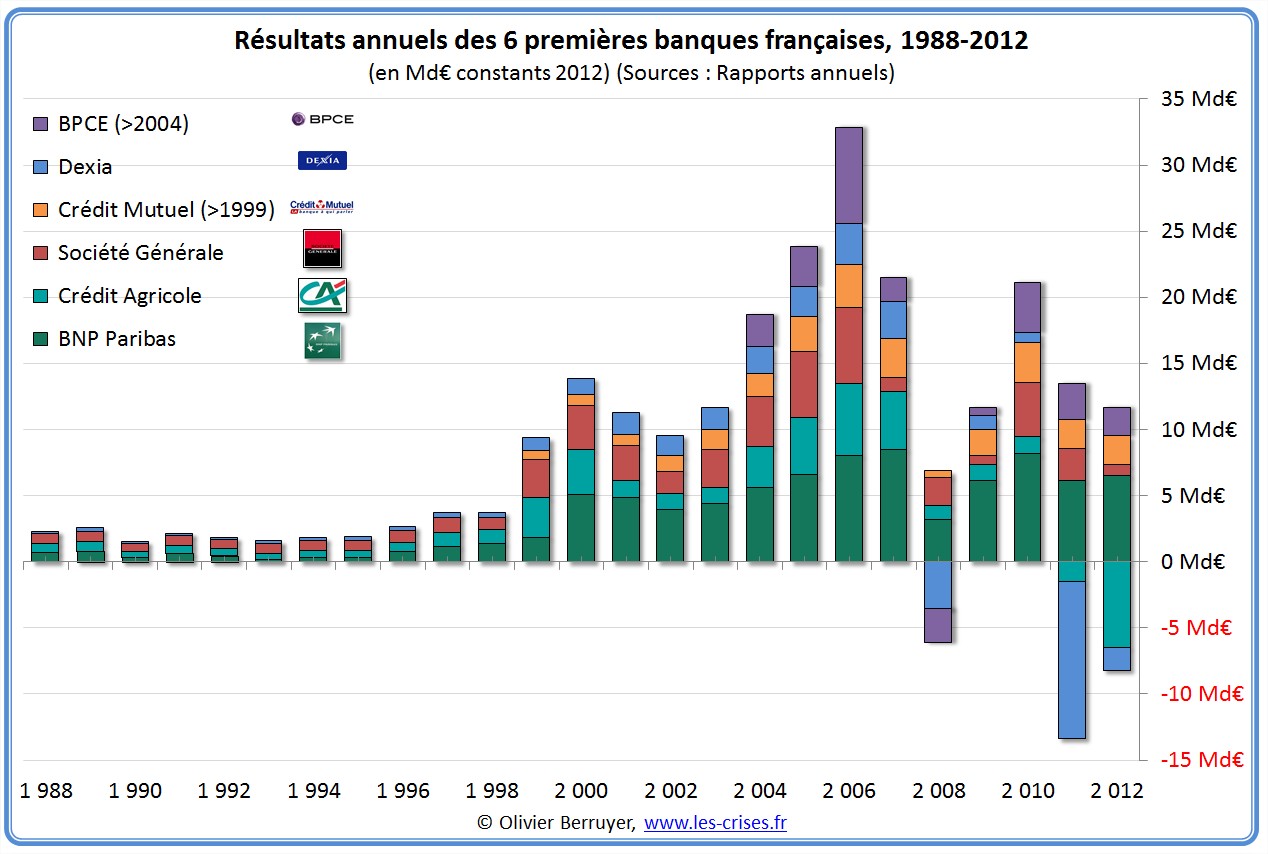

L’évolution du cumul des résultats en euros est éloquent :

Passer de 3 à 30 milliards donne évident beaucoup plus de poids…

Rappelons enfin que, outre leurs propres turpitudes, avec ces activités casino les banques sont aussi exposées aux turpitudes de leurs contreparties, même si elles étaient bien gérées.

Il suffit que la contrepartie fasse faillite pour mettre à genoux la banque sur ses produits dérivés, le développement de l’effet domino systémique amplifiant les problèmes.

C’est ce que nous avons vécu en 2008 avec la faillite d’AIG… Laissons parler les experts :

« Lehman, c’est une catastrophe. Mais l’effondrement d’AIG, lui, serait un cataclysme. Si AIG tombe, on est tous morts. » [Baudouin Prot en septembre 2008, Directeur Général de BNP Paribas, 18 septembre 2009, Paris Match]

Mais à part ça, nous avons un excellent systémique, qui a traversé sans encombres la crise…

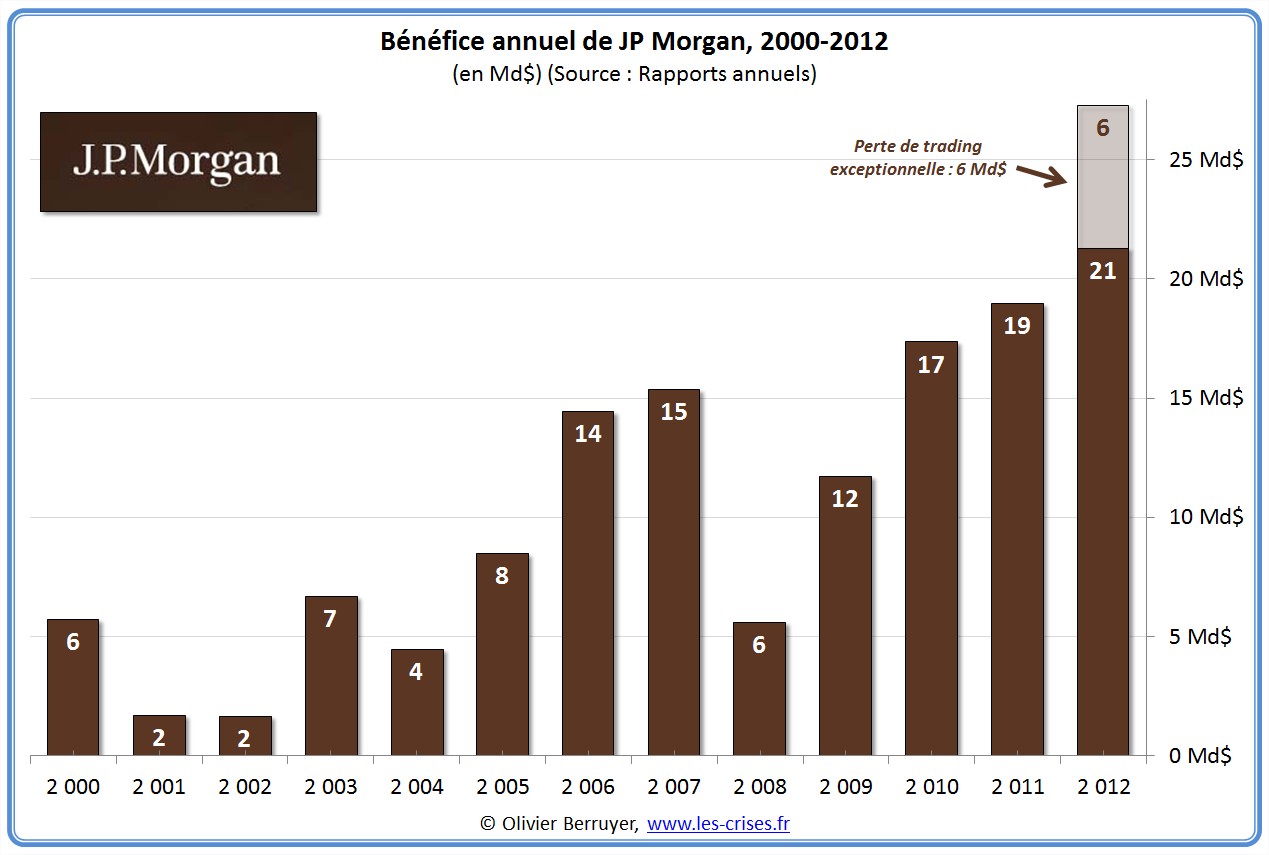

Jetons donc un coup d’oeil sur de grosses contreparties, américaines. Voici JP Morgan – qui a annoncé les plus gros profits de son histoire :

Et ce, alors qu’ils ont subi une énorme perte de trading avec un de leurs traders (« la baleine de Londres »), qui a perdu 6 Md$. Sans cet événement, les profits auraient été de 27 Md$, ce qui est proprement incroyable. Bien évidemment, la banque ne fait pas ce genre de profits sans prendre d’énormes risques…

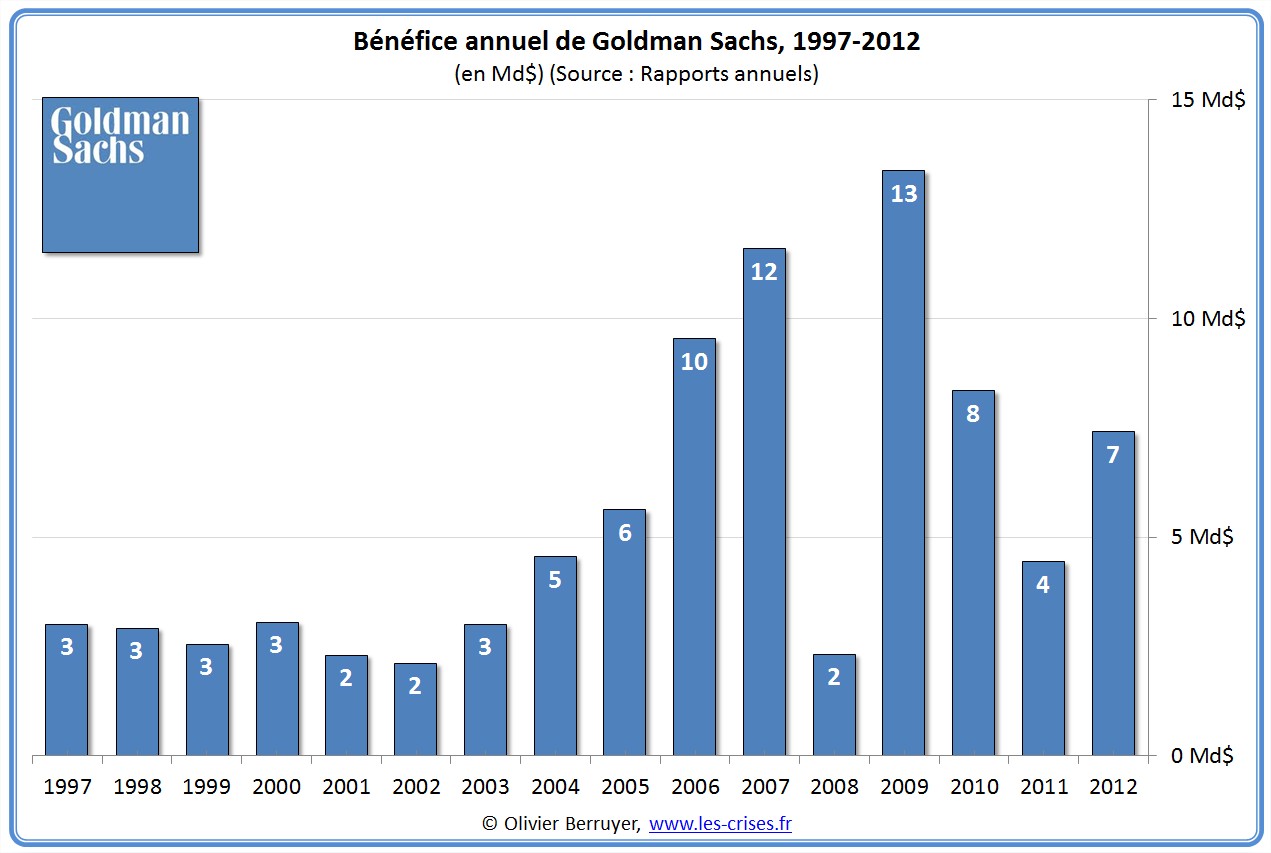

Idem pour Goldman Sachs :

Tous les profits du milieu des années 2000 ont eu de sévères conséquences par la suite sur le reste de l’économie…

Pour continuer, nous analyserons dans un prochain billet les bilans des entreprises du CAC 40…

34 réactions et commentaires

Encore cette comparaison (insensee?!) du montant notionnel des derives avec le PIB…

1. Je releve une évolution annuelle des montants notionnels de dérivés pour nos 4 grandes banques de 6000 milliards

2. En supposant que la grosse majorité de ces dérivés sont des swaps de taux, il faut diviser par 2 ce montant puisque un swap entre 2 banques compte globalement pour 2 swaps.

Nous arrivons à une évol de 3000 milliards

3. Le stock de dette total us+ue fait environ 90 000 milliards, avec une croissance annuelle minime supposee de cette dette de 3%, nous avons environ un montant de dette supplementaire à couvrir / swaper de potentiellement de 3000 milliards par an, soit donc un ordre de grandeur en rapport avec l’economie reelle!!

J ai faux?

+0

AlerterImaginons que votre raisonnement se tienne.

Je vous pose la question : « Pourquoi 4 banques françaises, bénéficiant de la garantie de l’Etat français, c’est à dire nous, doivent couvrir le stock total de dettes USA et 27 pays de l’UE ? »

Ils font quoi, pour couvrir de tels risques, aux USA et dans les 26 pays autres que notre chère France ?

Merci de m’éclairer, je ne suis pas financier.

+0

AlerterBonjour,

j’imagine que ces banques sont tres internationalisées,

non seulement au niveau de leur clientèle,

mais aussi et surtout au niveau du marché interbancaire où elles viennent prêter (/ emprunter) leurs excédents (/ leurs déficits). L’intérêt étant que si vous étiez franco-français, ces emprunts seraient plus chers, tandis que là vous profitez de l’abondance des liquidités mondiales.

+0

AlerterBizarrement, la BCE inonde de liquidités les banques européennes car le marche interbancaire est … Comment dire, vitrifié par l’explosion Lehman. Donc depuis 2008.

La FED fait de même en son pays.

J’ai déjà lu ici que les liquidités Us sont coupées aux banques européennes, que les liquidités asiatiques sont coupées aux banques européennes. La fameuse crise de la zone euro. Il reste qui ? Quoi ?

Des idées ?

+0

AlerterCette coupure de liquidité « semble » (je mets de gros guillemets car dans les analyses de coin de table on fait toujours dire ce qu’on veut aux chiffres) se refléter dans les graphiques 6 et 7 avec une croissance moindre à partir de 2009 et une franche baisse en 2012 des montants notionnels…

+0

AlerterOui, au fait, en parlant d’argent facile :

Avez-vous vu comme les économies oxydant ales veulent le pétrole d’Assad..??

A tomber sur le c.. derrière.

Clair que sans argent facile, les banques TOMBENT, les gouvernements politicards, et NOUS aussi.

Mince…

+0

Alerterhttp://www.lepoint.fr/economie/le-bonus-du-p-dg-de-la-societe-generale-augmente-de-75-au-titre-de-2012-13-05-2013-1666192_28.php

« Le montant de la rémunération variable accordée au P-DG de la Société générale, Frédéric Oudéa, a augmenté de 75 % en 2012 par rapport à 2011, à 1,19 million d’euros, selon le document de référence de la banque disponible sur son site internet. Sa rémunération fixe est restée inchangée à 1 million d’euros. Selon le document, la rémunération variable de Frédéric Oudéa sera « entièrement différée et convertie en actions ou équivalents cessibles sur 3 ans entre 2014 et 2016″, c’est-à-dire qu’il ne percevra pas de paiement pour ce bonus en 2013. »

Le pauvre.

Il le vaut bien, non..??

+0

AlerterIl est effrayant de voir que par exemple pour le crédit agricole (cf dossier récent) les fonds propres ne représentent que 2,5% du total du bilan.

Imaginons l’accueil qu’elles réservent à une entreprise qui vient leur demander un prêt en exhibant un tel ratio…..

+0

AlerterHhmm… Bien vu.

Le crédit entreprise se négocie actuellement à 10,52%… Hors multinationales, bien sûr…

Et encore, faut voir quelle multinationale, car si mittal se plaint de devenir pauvre… (gagner moins, bien sûr)

+0

AlerterLa BCE s’inquiète du poids des créances douteuses en zone euro.

La Banque centrale européenne (BCE) s’inquiète de plus en plus de voir le poids des créances douteuses dans les portefeuilles de prêts des banques européennes entraver le redémarrage du crédit dans un contexte de priorité donnée au renforcement des fonds propres, selon plusieurs responsables de l’institution.

Selon KPMG, les créances douteuses des banques européennes atteindraient près de 1.500 milliards d’euros, dont 600 milliards pour les seuls établissements britanniques, espagnols et irlandais.

Entre l’hypothèque des créances douteuses et les effets potentiellement pervers des ratios de fonds propres, la BCE n’a guère d’autres choix que d’innover une nouvelle fois.

Plusieurs pistes sont évoquées par les intervenants de marché, allant d’achats directs mais limités de prêts aux entreprises à un accès au refinancement pour la Banque européenne d’investissement (BEI) en passant par la création d’une banque dédiée aux PME de la zone euro.

Dans tous les cas, la BCE sera amenée à faire peser sur son propre bilan un partie du risque liée au financement des entreprises. Même s’il s’agit d’un risque résiduel, elle ne pourra en décider seule car les pertes éventuelles seront supportées collectivement par ses dix-sept Etats actionnaires, qu’il lui faudra donc convaincre.

http://www.usinenouvelle.com/article/la-bce-s-039-inquiete-du-poids-des-creances-douteuses-en-zone-euro.N196064

+0

AlerterCe ne sont pas des rachats directs de prêts aux PME titrisés mais plutôt l’absence de décote sur ces prêts présentés en collatéral plutôt non ?

+0

AlerterJe ne sais pas. On va voir ce que la BCE va essayer de faire. Injecter de nouvelles liquidités dans le circuit, ça risque aussi poser un problème politique avec les pays européens du nord.

Vendredi 19 avril 2013 :

Schäuble en faveur d’une action de la BCE pour réduire les liquidités.

Le ministre allemand des Finances verrait d’un bon oeil une action de la Banque centrale européenne (BCE) pour réduire les liquidités en circulation dans la zone euro, selon un entretien à WirtschaftsWoche, mais juge que cela est difficile dans la situation actuelle.

« Il y a beaucoup d’argent sur le marché, selon moi trop d’argent », a déclaré Wolfgang Schäuble dans un entretien au magazine allemand à paraître lundi, mais dont des extraits ont été publiés vendredi.

Donc « si la BCE essaie d’utiliser sa liberté d’action pour réduire un peu cette grande quantité de liquidités, je ne pourrais que le saluer », a-t-il ajouté.

Mais la liberté d’action est minime actuellement en raison de la crise qui frappe nombre de pays de la région, a-t-il aussi souligné. « Nous ne devons pas oublier en Allemagne que beaucoup de pays européens sont encore dans une situation de croissance précaire ».

+0

AlerterIl y a une différence entre « réduire les liquidités en circulation dans la zone euro » et « beaucoup d’argent sur le marché », ce que semble dire Schauble.

J’imagine qu’il parle justement de la bulle dans la partie finance (en monnaie banque centrale), parce qu’à l’inverse les crédits à l’économie réelle semblent plutôt se tarir en ce moment dans la zone euro… si j’ai bien compris les derniers graphiques d’Olivier.

Ce qui est inquiétant, c’est le découplage entre la partie financière en bulle et le ralentissement de l’économie « réelle ».

Pour moi, ça augure d’une hyperinflation à venir, ou d’un effondrement des monnaies si les acteurs économiques n’arrivent plus à se financer…

+0

AlerterIl semble que l’hyperinflation existe depuis longtemps sur les marchés financiers. Depuis que la FED fait fonctionner la planche à billets , puis la BCE puis le Japon et dire »qu’il y a beaucoup d’argent sur le marché, selon moi beaucoup trop » déclaré par Wolfgang Schäuble est un euphémisme.

+0

AlerterSI j’osais une métaphore, je dirai que les QE des Banques Centrales c’est un peu comme des canons à neige.

Ca fait vivre les stations de ski en altitude mais ça n’irrigue pas l’économie dans la vallée. C’est là tout le problème.

Nous sommes partis d’un mauvais constat. Nous n’avons pas vu que nous traversions une période d’hiver économique. Ce n’est pas tant la quantité de monnaie qui prime aujourd’hui, que sa viscosité, la capacité de la monnaie à s’écouler, sa vélocité… et ça c’est un problème de confiance, un problème hautement plus épineux qui ne peut se résoudre à coups de QE.

+0

AlerterBonjour,

Merci monsieur Olivier Berruyer pour ce travail remarquable.

Je réfléchis humblement à la problématique, je reste favorable à la séparation bancaire quelque soit le poids de chacunes des activités tout simplement car les deux économies n’ont pas la même utilité et le même rôle.

Également, elles ne remplissent plus convenablement leur rôle notamment par l’absence de limite du court termisme.

Votre oeuvre « les faits sont têtus » mérite d’être lu, il aide à la réflexion et à une réelle prise de conscience.

Cordialement.

+0

Alerteret dire que notre ministre des finances dit : « le secteur bancaire emploi 400 000 personnes, donc attention » seulement il se garde bien de dire que le secteur « banque d’affaire » emploie 9900 personnes et donc le secteur « banque de dépôt » emploie donc 390 000 personnes ..!

+0

AlerterBonjour, bonne remarque !

Voici les propos du ministre des finances, Sénat le 20 mars 2013

M. Pierre Moscovici, ministre de l’économie et des finances . – Répondre aux dérives de la finance et aux causes de la crise, renforcer le contrôle politique et démocratique du secteur, voilà l’ambition de ce projet de loi de modernisation du secteur bancaire, que je suis fier de porter devant vous et qui a été adopté à une large majorité à l’Assemblée nationale et à l’unanimité de votre commission des finances.

Après la crise de 2008, le monde de la finance ne pouvait demeurer inchangé. La crise est due à l’endettement, mais aussi à la mauvaise compréhension et à la mauvaise gestion des risques, aux incitations perverses, à l’aléa moral, enfin à une approche de la régulation ne prenant pas en compte les équilibres globaux des systèmes financiers. Conformément aux engagements de François Hollande de « séparer les activités des banques qui sont utiles à l’investissement et à l’emploi, de leurs opérations spéculatives», le projet de loi vient réformer durablement le secteur en s’attaquant aux activités spéculatives des banques, en protégeant les épargnants et les contribuables et en instaurant un contrôle efficace et préventif des risques au sein des banques.

Nous procédons à une isolation stricte, à une mise en quarantaine, des activités spéculatives.

Voici l’intégralité

http://www.senat.fr/cra/s20130320/s20130320_3.html

Malheureusement, la SG prévoit de supprimer 1000 postes sur 3 ans dont 550 postes en France.

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/0202751231496-la-societe-generale-lance-un-plan-d-economies-de-900-millions-d-euros-564778.php

Pour la préservation de l’emploi c’est un peu loupé…

+0

AlerterBonjour,

merci beaucoup pour cette étude très intéressante, mais est ce que c’est possible d’avoir les « Tiers one » des principales banques Françaises ?

merci

+0

AlerterLes banques européennes ont dans leurs livres 1500 milliards d’euros d’actifs pourris.

Les banques européennes sont devenues des banques zombies.

Comment dézombifier les banques européennes ?

Réponse : en faisant subir des pertes énormes à tout le monde.

Les banques vont subir des pertes énormes, les épargnants aussi, les Etats européens aussi.

Lisez cet article :

« La restructuration des banques d’après le modèle chypriote pourrait débuter dès septembre »

http://www.express.be/business/fr/economy/la-restructuration-des-banques-dapres-le-modle-chypriote-pourrait-debuter-ds-septembre/190199.htm

+0

AlerterBonjour Olivier,

Merci pour ce travail remarquable. Cette serie est excellente pour la comprehension par le grand public (dont je fais partie) de ce qui se trame dans les banques francaises.

+0

AlerterHors sujet : pendant ce temps là l’idée européenne avance :

http://www.presseurop.eu/fr/content/article/3755461-cherchez-l-europe

+0

AlerterMerci pour ce billet, c’est hallucinant.

erreur typographique > Dans le 2eme graphique, l’axe à droite est libéllée non pas MdE (symbole pour euros) mais avec MdS (dollars), malgré le descriptif “en euros constants”, utilisé partout ailleurs pour la France.

+0

AlerterIl ne faut pas se leurrer, ce sont vous et moi qui vont subir le tsunami financier qui va arriver. Ceux par qui ce merdier est arrivé vont très bien s’en sortir. Le 21 ème siècle ne sera pas une exception, ce sera peut-être juste le dernier. La terre pourra enfin retrouver son rythme normal de croissance qui s’étale sur des millions d’années. A part quelques instants de répit, l’humanité n’a eu de cesse de s’entretuer avec des moyens, à cause du progrès, de plus en plus sophistiqué pour anéantir des populations entières. Elle a maintenant les armes pour réduire toute la population à néant. Au nom de quelle sagesse elle s’en priverait? Ce qui se passe en ce moment avec l’ultra-libéralisme, devrait déjà être considéré comme un crime contre l’humanité. Ce sont d’énormes populations qui sont devenues des esclaves de ce système délirant. Quel est l’abruti qui a osé dire que le travail c’était la liberté ou encore, il faut gagner sa vie. On commence par ce genre d’idées pour finir dans un modèle de société ou plus personne ne se révolte, en particulier les jeunes anesthésiés par Apple, Facebook ou Twiter. L’homme a été doté de la parole, ce qui a permit surtout aux grandes gueules de sortir du lot. Regardez autour de vous, vous trouverez surement des exemples qui confirme ce que je dit. Quand on évoque la notion entre le bien et le mal, par quel phénomène c’est plus sûrement le mal qui l’emporte? Je ne fais référence à aucune religion, juste à une morale civile.

+0

AlerterBien vu, Fabien.

Ceci peut se négocier… Nan, je plaisante. Quand la religion du fric (ou n’importe laquelle) l’emporte, voilà le boxon que ça donne.

Tout simplement.

+0

AlerterEn finance, comme dans bien d’autres domaines, la morale et les sentiments n’ont pas de place, seul le résultat compte !

+0

AlerterFaire du bénéfice est normal => mais faire du bénéfice raisonnable, dans le cadre d’une certaine éthique ce serait beaucoup mieux … en finalité c’est le système (le genre de société actuel) qui est surtout malade, les barrières ont été levées, les gardes-fous abaissés, la porte est grande ouverte à tous les abus et tous les profits sans discernement 🙁

+0

AlerterIl faudrait peut-être définir ce que signifie « raisonnable ». La notion de raison sera sans doute très hétéroclite entre un pygmée, un lapon, un américain ou un chinois.

Que pensez-vous des effets d’une mesure du style: limitation des dividendes versés par les entreprises à la moitié de l’investissement en R&D?

Quand aux moutons schizophrènes que nous sommes devenus, à la fois choqués des morts bangladais mais nous ruant sur les fringues, je propose un remède de choc: interdiction de toute forme de publicité.

On peut espérer qu’une fois les moutons libérés, la raison redevienne une valeur répandue.

+0

AlerterUn crime contre l’Humanité, tout à fait d’accord!

La prochaine fois que le CAC40 baisse de 10% en une journée, il faudra commencer à penser à la fondation du tribunal. Pour la peine, une privation à vie des droits civiques pourrait être un bon début. Et un interdit bancaire histoire d’être sûr qu’ils ne pourront pas recommencer! 😉 Oups trop tard, ils ont déjà inventé le bitcoin pour remplacer le dollar…

+0

AlerterEn fait, il n’y a plus de sol sous les méga-banques depuis longtemps mais tant que personne ne regarde vers le bas (ou plutôt tant que la majorité croit qu’il y a encore des rails) le système perdure.

Par contre si une seule de ces méga-banques venait à perdre son assurance étatique tout le système s’écroule, c’est ce qui explique peut-être le sketch sur la loi de séparation bancaire. Les acteurs savent que le système va bientôt imploser mais personne ne veut être celui qui retire la dernière baguette qui tenait le mikado.

+0

AlerterBonsoir,

Merci pour ce billet de synthèse édifiant.

Je voulais simplement faire une petite remarque : je ne comprends pas pourquoi dans les graphiques 1 et 4, qui sont censés représentés le ROE après impôts des banques, les chiffres ne correspondent pas ?

Par exemple pour PNB, dans le 1er graphique on a 18% et 14% selon l’activité en 2011, et sur le 4eme graphique, en 2011 on trouve un ROE global en-dessous de 10%. J’ai manqué quelque chose ?

+0

AlerterIl n’y a pas que de la BFI et de la banque de détail française dans le groupe 😉

+0

AlerterD’accord, je comprends mieux mon erreur.

C’est peut-être moi mais le titre des graphiques ne suggèrent pas vraiment une différence à ce niveau-là.

Merci beaucoup !

+0

Alerterhttp://senat.fr/espace_presse/actualites/201305/le_senat_enquete_sur_le_role_des_banques_dans_levasion_des_ressources_financieres.html

+0

AlerterLes commentaires sont fermés.