Source : CEPII, Vincent Vicard

Intéressante archive de juin 2019

Le CEPII est le principal centre français de recherche et d’expertise en économie internationale. Fondé en 1978 et placé auprès du Premier ministre, il fait partie du réseau coordonné par France Stratégie, et publie des analyses et études sur la macroéconomie, les finances et les politiques commerciale et migratoire [Source].

Retrouvez l’étude de Vincent Vicard en intégralité en suivant ce lien.

L’évitement fiscal des multinationales en France : combien et où ?

Les stratégies fiscales mises en place par les multinationales pour soustraire leurs bénéfices à l’impôt laissent des traces dans leurs comptes et dans les statistiques officielles, qui peuvent être exploitées pour mesurer les montants en jeu. Cette étude propose une quantification de ces montants dans le cas français, à partir de données collectées auprès des entreprises pour l’établissement de la balance des paiements.

- Quelle est l’ampleur du phénomène d’évitement fiscal des multinationales pour un pays comme la France (1)?

On utilisera ici la notion d’évitement fiscal, définie comme l’ensemble des pratiques des entreprises multinationales, contraires à l’esprit des législations fiscales, visant à éluder l’impôt sur les sociétés (2) (IS). Certaines de ces pratiques sont légales, d’autres pas et peuvent donner lieu à des redressements ou à des poursuites. Leur ampleur est appréhendée ici par la distorsion de localisation de leurs profits au bénéfice des paradis fiscaux et des pays à faible taxation.

Comment mesurer l’évitement fiscal des multinationales ?

Puisque l’on parle ici de localisation du profit des entreprises multinationales entre pays, il est naturel de se tourner vers la balance des paiements, car c’est là que sont enregistrés tous les échanges d’un pays avec le reste du monde. On peut distinguer trois instruments principaux d’évitement fiscal qui, chacun, affectent différentes composantes de la balance des paiements : (1) la manipulation des prix de transfert dans les transactions internationales entre filiales d’un même groupe affecte les exportations et les importations de biens et de services, tout comme (2) la localisation d’actifs immatériels (brevets, marques) dans des paradis fiscaux rémunérés sous forme d’importation de services par les autres filiales ; quant à (3) l’utilisation stratégique des dettes intra-groupe, dont les intérêts sont déductibles des revenus imposables, elle affecte les flux d’intérêt et les encours de dette.

Tous ces instruments affectent également les revenus d’investissements directs étrangers (IDE), qui mesurent les bénéfices des filiales des multinationales opérant en France (qu’ils soient rapatriés sous forme de dividendes ou réinvestis dans la filiale, les deux étant enregistrés dans la balance des paiements). Dans un pays à haut niveau d’impôt sur les sociétés (IS), on s’attend donc à ce que l’évitement fiscal des multinationales, en gonflant les profits déclarés dans des pays à bas niveau de taxation, augmente les revenus d’IDE entrants et réduise les revenus d’IDE sortants (l’évitement fiscal réduisant les profits des filiales françaises des multinationales étrangères).

Le paradoxe des revenus d’investissement en France

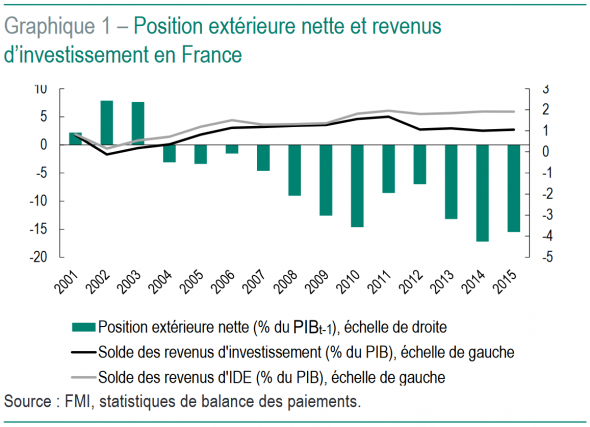

Ces anomalies se retrouvent de manière flagrante dans les données agrégées de balance des paiements. La France est emprunteuse nette au niveau international depuis 2004, ce qui devrait conduire à des sorties nettes de revenus d’investissement. Pourtant le solde des revenus d’investissement français est largement positif (graphique 1), à plus de 1 % du PIB, et contribue à compenser le déficit du solde des biens dans la balance courante (Emlinger et al., 2019)(3).

Cette « anomalie » s’explique en partie par une différence dans la composition du passif et de l’actif de la position extérieure, ce dernier étant biaisé en faveur des IDE plus rémunérateurs que la dette (notamment publique) dans les années 2000. Mais elle s’explique surtout par un rendement des IDE français à l’étranger supérieur à celui des IDE étrangers en France.

L’évitement fiscal des multinationales pourrait très bien expliquer de telles anomalies, qu’on retrouve d’ailleurs, en moyenne, dans les autres pays à haut niveau de taxation. Or, cette déconnexion croissante entre les revenus d’investissement et la position extérieure nette depuis le début des années 2000 coïncide avec le creusement progressif du différentiel de niveau de taxation des bénéfices entre la France et ses partenaires. En 2000, l’écart de taxation entre la France et le reste du monde était de 5 points de pourcentage. Cet écart n’a cessé de se creuser sous l’effet de la concurrence fiscale entre pays, qui a conduit à une baisse généralisée du niveau de taxation des profits des entreprises, de 32 % à 23 %. Il a atteint jusqu’à 16 points de pourcentage entre 2013 et 2015 et en atteignait 12 en 2018 (4).

Les profits des filiales de multinationales présentes en France à la lumière des données

Il faut aller plus loin dans l’analyse pour quantifier à partir de ces anomalies statistiques ce qui est attribuable à l’évitement fiscal. Les données collectées auprès des entreprises par la Banque de France pour la production de la balance des paiements fournissent des informations détaillées, permettant d’analyser les déterminants de la localisation des bénéfices des entreprises multinationales.

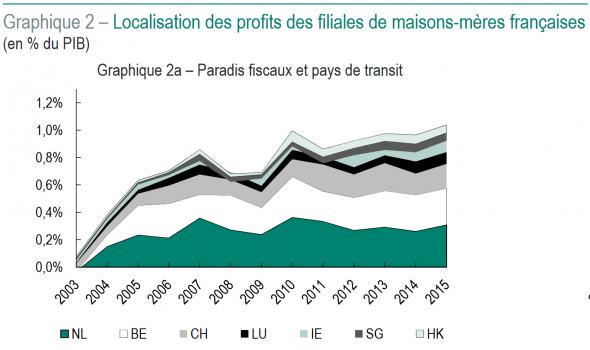

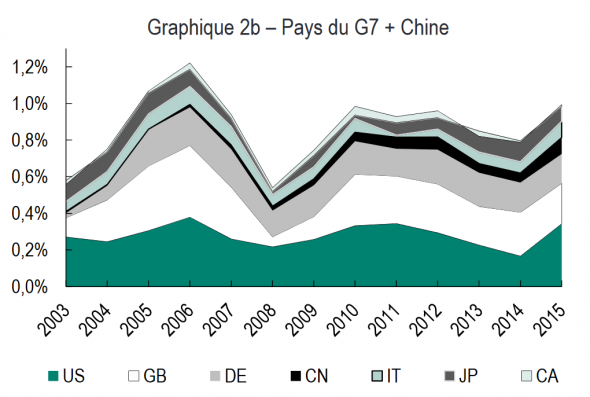

Les données brutes fournissent de premiers chiffres éclairants. 33 % des multinationales françaises détiennent directement (5) au moins une filiale dans un paradis fiscal (6). Ces filiales dans les paradis fiscaux concentrent une part disproportionnée des profits des groupes français : 19 % des profits étrangers des maisons-mères françaises sont ainsi enregistrés dans les paradis fiscaux en 2015 (contre 7 % en 2001), alors que ces pays n’attirent que 12 % des investissements directs étrangers français. Plus largement, les maisons-mères françaises déclarent autant de profits dans leurs filiales localisées dans sept petits pays (Pays-Bas, Belgique, Suisse, Luxembourg, Irlande, Singapour et Hong-Kong, graphique 2a), représentant moins de 4 % du PIB mondial, que dans les pays du G7 et la Chine (graphique 2 b), représentant 57 % du PIB mondial (7).

Note de lecture : en 2015, les profits des filiales étrangères de maisons-mères françaises enregistrés dans sept juridictions (Pays-Bas, Belgique, Suisse, Luxembourg, Irlande Singapour et Hong-Kong ; graphique 2a) représentent 1 % du PIB français, soit autant que ceux dans les pays du G7 et la Chine rassemblés (graphique 2 b).

Source : calculs de l’auteur.

36 milliards d’euros de profits soustraits à l’impôt en France

Ces données permettent d’abord de tester si, au sein d’un groupe, le rendement des investissements dans les filiales des pays à faible fiscalité ou des paradis fiscaux est systématiquement plus élevé que celui des autres filiales.

Les estimations réalisées dans Vicard (2019) (8) confirment que tel est bien le cas, même lorsque les déterminants connus de ces rendements sont pris en compte. Puisque la possibilité pour les multinationales d’arbitrer entre pays d’investissement devrait égaliser les retours sur investissement entre filiales, ce différentiel de rendement peut s’interpréter comme la trace statistique laissée par l’évitement fiscal des entreprises multinationales.

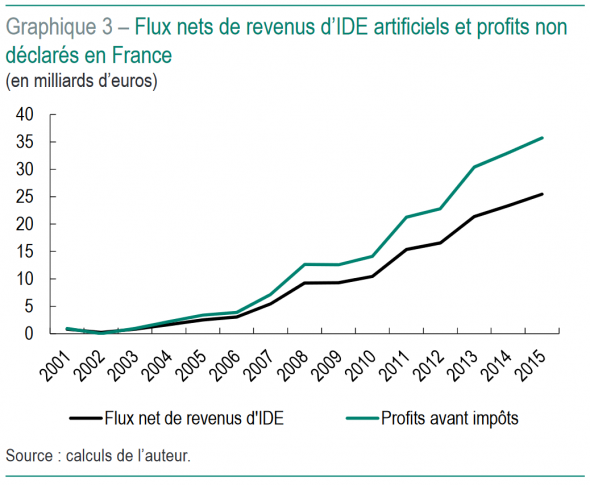

Partant de ces estimations, il est possible de mesurer l’ampleur de l’évitement fiscal. Pour cela, il faut évaluer les flux de revenus d’IDE prédits par les estimations économétriques (9) et les comparer à ce qu’ils auraient été sans évitement fiscal (c’est-à-dire à ceux prédits à partir de l’équation estimée de rendements des IDE en neutralisant les déterminants fiscaux de l’équation) ; la différence entre les deux donnant une mesure des flux de revenus d’IDE artificiels dans la balance des paiements (graphique 3).

En 2015, 25 milliards d’euros de revenus d’IDE seraient le fait de l’évitement fiscal des multinationales (10), dont les deux tiers proviennent de profits de maisons-mères françaises transférés dans leurs filiales étrangères et l’autre tiers de la sous-déclaration des profits des filiales françaises d’entreprises étrangères. Ces revenus d’IDE sont des profits après impôts ; il faut donc leur ajouter les impôts payés à l’étranger, ou les impôts évités en France pour le côté passif, pour obtenir une estimation des profits manquants des multinationales en France. Ainsi estimés, les profits manquants en France atteignent 36 milliards d’euros en 2015, soit 1,6 % du PIB. Ces profits non déclarés en France viennent éroder l’assiette de l’IS : au taux d’imposition légal, cela correspond à une perte de recettes fiscales de l’ordre de 14 milliards d’euros, soit 29 % des recettes de l’IS en 2015.

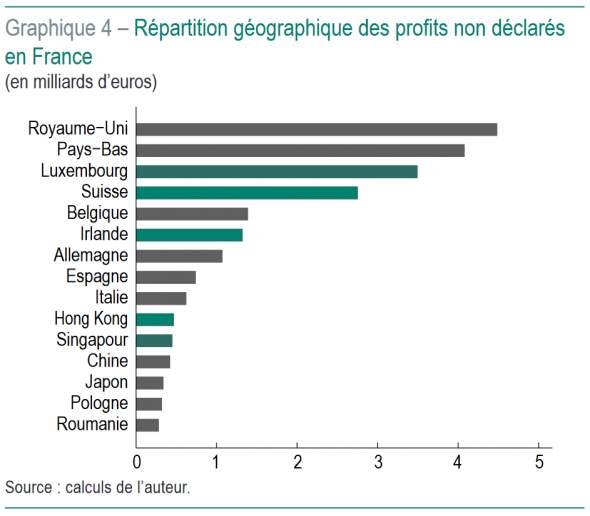

Au-delà de l’ampleur du phénomène, deux éléments importants ressortent de cet exercice de quantification. Premièrement, l’évitement fiscal prend de plus en plus d’ampleur depuis 2001. Partant d’un montant estimé à moins de 1 milliard d’euros au début des années 2000, l’érosion de l’assiette de l’IS est estimée à 13 milliards en 2008 et dépasse 30 milliards à partir de 2013 (graphique 3). Cette hausse est liée au différentiel de niveau de taxation croissant avec le reste du monde et à la hausse des investissements directs étrangers des multinationales en pourcentage du PIB. Secondement, la répartition géographique des profits transférés aux filiales étrangères se révèle très concentrée en Europe : neuf des dix premiers pays d’enregistrement des profits manquants en France sont en effet des pays européens (graphique 4).

On y retrouve, avant même les principaux partenaires de la France, de grands paradis fiscaux — le Luxembourg, la Suisse et l’Irlande — et des pays souvent identifiés comme des pays de transit pour les investissements des multinationales du fait de leur rôle dans les chaînes de détention de filiales — le Royaume-Uni et les Pays-Bas. La géographie des profits enregistrés hors de France montre ainsi le lien entre intégration économique et opportunités d’évitement fiscal, et souligne l’importance de l’échelon européen dans les politiques de lutte contre l’évitement fiscal des multinationales.

Des estimations convergentes

Comment les chiffres donnés ici se comparent-ils aux estimations existantes pour la France ? Torslov et al. (2018) (11) proposent une estimation des bénéfices manquants dans le monde et de leur répartition par pays, sur la base des données de comptabilité nationale des paradis fiscaux, c’est-à-dire des pays situés à l’autre bout de l’évitement fiscal. Leur estimation pour la France, de 29,5 milliards d’euros en 2015, est très proche de celle ci-dessus, bien que fondée sur une méthodologie et des statistiques officielles différentes.

Trois autres articles fournissent des estimations des pertes de recettes au titre de l’impôt sur le revenu des sociétés pour d’autres années : Clausing (2016) (12) estime les pertes de recettes fiscales à 23 % du total de l’IS en France en 2012, soit un peu plus que les 15 % de l’exercice contre-factuel ci-dessus pour 2012 ; Cobham et Jansky (2017)(13)estiment une perte de recettes fiscales de 16 milliards d’euros en 2013 (contre 12 milliards d’après notre estimation) ; Alvarez-Martinez et al. (2018) (14) trouvent quant à eux une perte de 15 % des recettes de l’IS en France en 2012, en ligne avec les résultats présentés dans cette étude pour la même année. Chacune de ces approches a ses limites, mais ces quelques estimations fondées sur des méthodologies et des données différentes fournissent des ordres de grandeur cohérents et convergents de l’érosion de l’assiette fiscale de l’IS pour la France (15).

L’évitement fiscal des multinationales se reflète dans un certain nombre d’anomalies dans les statistiques de balance des paiements ou de comptes nationaux. De l’analyse de ces anomalies, il ressort que les montants de profits soustraits à l’IS sont importants, croissants dans le temps et largement localisés dans des filiales au sein d’autres pays de l’UE. Il ne s’agit pas d’y voir un trésor caché — toute réforme fiscale visant à taxer ces profits étant susceptible de modifier plus largement les décisions d’investissement et de localisation des multinationales — mais une raison forte pour moderniser le système d’imposition des groupes internationaux.

Vincent Vicard

www.cepii.fr — @CEPII_Paris

Retrouvez l’étude de Vincent Vicard en intégralité en suivant ce lien.

Notes :

1 – La quantification proposée dans cette Lettre est issue de V. Vicard (2019), « The exorbitant privilege of high tax countries », Document de travail du CEPII, n° 2019-06, mars.

2 – On n’abordera pas ici la question de la concurrence fiscale entre États, particulièrement vive au sein de l’UE, qui produit une baisse des taux d’IS au niveau mondial et un report de la charge fiscale sur les facteurs peu mobiles.

3 – C. Emlinger, S. Jean & V. Vicard (2019), « L’étonnante atonie des exportations françaises », La Lettre du CEPII, n° 395, janvier.

4 – Le projet de loi de finances 2019 prévoit une diminution du taux normal de l’IS à 25 % en 2022. La baisse du taux à 31 % initialement prévue en 2019 a cependant été reportée pour les entreprises réalisant un chiffre d’affaires égal ou supérieur à 250 millions d’euros.

5 – Les données de la balance des paiements n’enregistrent que les liens capitalistiques directs pour les entreprises détenant au moins 10 % des parts d’une entreprise étrangère. L’enregistrement des transactions se fait entre résidents et non-résidents, de sorte qu’une entreprise n’ayant pas d’établissement permanent en France ne sera pas concernée.

6 – La liste de paradis fiscaux retenue ici est celle définie par J. Hines & E. Rice (1994), « Fiscal paradise : foreign tax havens and american business », The Quarterly Journal of Economics, MIT Press, 109 (1) : 149-82. Elle inclut 30 pays dont Chypre, l’Irlande, le Liechtenstein, le Luxembourg, Malte, Monaco et la Suisse au niveau européen.

7 – Les paradis fiscaux jouent également un rôle prépondérant dans la détention des filiales françaises de groupes étrangers : 30 % des IDE en France en 2015 sont réalisés à partir de l’Irlande, du Luxembourg et de la Suisse. Ces filiales déclarent des profits plus faibles que la moyenne, ne représentant que 22 % du total des profits des filiales étrangères en France.

8 – Op. cit.

9 – On combine pour cela les rendements des IDE français à l’étranger prédits par notre équation estimée et les stocks d’IDE pour chaque couple parent-filiale, et on agrège pour obtenir les revenus d’IDE enregistrés en crédit de la balance courante. Une estimation similaire à partir des rendements observés des IDE étrangers en France est réalisée pour les débits de revenus d’investissement, de façon à obtenir l’impact sur le solde des revenus d’IDE.

10 – Ce biais est pour partie compensé au niveau de la balance courante par un biais symétrique de sous-estimation de la balance des biens et services (V. Vicard [2015], « Profit shifting through transfer pricing: Evidence from french firm level trade data », Document de travail WP 555, Banque de France).

11 – T. R. Torslov, L. S. Wier & G. Zucman (2018), « The missing profits of nations », NBER Working Papers 24701, National Bureau of Economic Research.

12 – K. A. Clausing. (2016), « The Effect of Profit Shifting on the Corporate Tax Base in the United States and Beyond », National Tax Journal, 69 (4) : 905-934.

13 – A. Cobham & P. Jansky (2017), « Global distribution of revenue loss from tax avoidance: Re-estimation and country results », Technical report UNU-WID.

14 – M. Alvarez-Martinez, S. Barrios, D. d’Andria, M. Gesualdo, G. Nicodème & J. Pycroft (2018), « How large is the corporate tax base erosion and profit shifting? A general equilibrium approach », CEPR Discussion Papers 12637.

15 – Les estimations souvent citées du Conseil des prélèvements obligatoires (« La fraude aux prélèvements obligatoires et son contrôle », mars 2007) et de Solidaire Fonction Publique (« Rapport du syndicat national Solidaires Finances Publiques : évasions et fraudes fiscales, contrôle fiscal », janvier 2013) ne sont pas directement comparables puisqu’elles couvrent un champ différent : les cas de fraude fiscale tels que révélés par les résultats des contrôles fiscaux.

Source : CEPII, Vincent Vicard, Juin 2019

![]()

Nous vous proposons cet article afin d'élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s'arrête aux propos que nous reportons ici. [Lire plus]Nous ne sommes nullement engagés par les propos que l'auteur aurait pu tenir par ailleurs - et encore moins par ceux qu'il pourrait tenir dans le futur. Merci cependant de nous signaler par le formulaire de contact toute information concernant l'auteur qui pourrait nuire à sa réputation.

Commentaire recommandé

Ce qui m’ennuie c’est les termes utilisés on dit évitement, évasion, fuite fiscales ce qui donne souvent l’image de victimes d’une fiscalité mais il serait temps d’apposer les bons termes Trahison ou désertion fiscales.

Les mots ont de l’importance les petites et moyennes entreprises, les simples citoyens doivent compenser sur leurs impôts ce que ces déserteurs fiscaux refusent de payer, cessons de les plaindre mais bien de les traiter comme des criminels qui profitent des failles du système qu’ils ont souvent organisés en faisant du lobbying auprès des gouvernements des niches encore plus rentables que les paradis fiscaux (on notera l’exemple des fondations d’entreprises : https://www.marianne.net/economie/les-derives-du-mecenat)

29 réactions et commentaires

Ce qui m’ennuie c’est les termes utilisés on dit évitement, évasion, fuite fiscales ce qui donne souvent l’image de victimes d’une fiscalité mais il serait temps d’apposer les bons termes Trahison ou désertion fiscales.

Les mots ont de l’importance les petites et moyennes entreprises, les simples citoyens doivent compenser sur leurs impôts ce que ces déserteurs fiscaux refusent de payer, cessons de les plaindre mais bien de les traiter comme des criminels qui profitent des failles du système qu’ils ont souvent organisés en faisant du lobbying auprès des gouvernements des niches encore plus rentables que les paradis fiscaux (on notera l’exemple des fondations d’entreprises : https://www.marianne.net/economie/les-derives-du-mecenat)

+57

AlerterTout à fait d’accord, et je serais même bien plus sévère que vous. L’optimisation, l’évasion et la fraude fiscale devraient s’appeler : escroquerie fiscale, vol de biens sociaux, et même haute trahison fiscale. Tous les termes employés pour édulcorer et minimiser la nature de ces agissements criminels et délictueux signent en réalité la complicité de tous les États avec ceux qui les pratiquent.

D’ailleurs, il suffit de constater que les peines pénales sont devenues rarissimes, et si on les compare avec celles d’un voleur de scooter totalement absentes. Mais il est vrai qu’avec les voleurs fiscaux, tout s’arrange toujours à « l’amiable »…

La réalité, c’est que tous les États sont eux-mêmes empêtrés et complices des paradis fiscaux et des États opaques. Ils en ont besoin pour leurs opérations secrètes et tordues, militaires, industrielles, financières, d’espionnage ou autres ; sans oublier qu’ils ont besoin des fonds qui en proviennent pour financer les dettes publiques.

La réalité, c’est que l’État ne s’attaquera jamais concrètement à ce problème pour une raison simple : il faudrait alors qu’il enquête sur ses propres entreprises qui ont toutes des filiales dans des paradis fiscaux et/ou des États opaques.

Songeons que sur 10 ans, pour la seule France, le vol fiscal représente la moitié de nos déficits publics !

Il n’y a cependant pas de fatalité à la fraude fiscale et contrairement à ce que nos médias incompétents voudraient nous faire croire, nous avons déjà tous les moyens (légaux et techniques) pour y mettre fin. Ça n’est qu’une question de volonté politique, et là forcément on va attendre longtemps…

+12

AlerterAttention à ne pas confondre Etat et gouvernement.

+4

AlerterOui, vous avez raison, cependant je parle bien d’État (mot englobant un ensemble de composants dont le gouvernement) pour souligner la complicité (ou le je-m’en-foutisme) des institutions, ainsi que des citoyens à accepter ces états de fait.

Par exemple, je ne parlerais pas d’État pour le Japon ou la Suède (même s’ils ont leurs propres problèmes avec le vol fiscal), où les institutions et le gouvernement luttent activement et férocement contre le vol fiscal, et où tous les citoyens honnissent les voleurs, quels qu’ils soient.

En outre, en droit constitutionnel, l’État est une personne morale territoriale de droit public personnifiant juridiquement la nation, titulaire de la souveraineté interne et internationale et du monopole de la contrainte organisée.

2 raisons qui font qu’il n’y a pas de contresens à utiliser ce terme quand on veut souligner que c’est un problème systémique et pas seulement d’un seul composant.

+2

AlerterCe que vous appelez la « technique des intrants » est réprimé par au moins 2 corpus de textes du CGI :

– ceux qui permettent à tout moment à l’administration fiscale de requalifier (et refuser la déductibilité des charges) pour toute manœuvre visant à la priver d’impôts, quand elle juge que les charges déduites ne le sont pas dans « l’intérêt de l’entreprise »…

– et plus directement, ceux concernant les prix de transferts qui sont tellement répressifs qu’ils inversent même la charge de la preuve quand les paiements atterrissent dans des paradis fiscaux ou opaques… Par exemple, elle peut dire : « vous payer vos factures à Hong-Kong, prouvez-moi que vous ne majorez pas le prix de transfert pour échapper à l’impôt en France, sinon ça fera tant de redressement sur l’impôt. ». Plus répressif que ça, et à moins de mettre directement les fraudeurs en prison (comme au Japon), je ne vois pas.

Donc, oui si on veut, on peut sans aucun problème juridique ou technique mettre fin à la quasi-totalité des vols fiscaux… ce que bien évidemment aucun politique, ni média sous-informé ne vous dira jamais.

Pour le reste, je ne vois pas le rapport avec ce que je disais.

+1

AlerterCette article montre la réalité de la fraude des grande société multinationale…

Qui viens compenser cette fraude : les petits contribuables et la dettes.

Sinon dommage pour la novlangue: c est pas de l d’évitement fiscale, mais bien de la fraude ou de l évasion fiscale !

C est comme si pour désigner un viole je me mets à parler de relation sans concentement partagé… Faut arreter avec ces euphémismes qui cherchent à amoindrir le mal que ces fraudes engendre dans notre société.

+26

Alerterc’est ni de la fraude , ni de l’évasion .

C’est juste une protection contre le vol organisé par l’état. Les citoyens ayant beaucoup moins de chance d’y échapper.

La première chose à établir est le montant d’imposition supportable et agir en conséquence sur les dépenses publiques.

+2

AlerterOui bien sur, comme les labos dont 80% du chiffre d’affaires se fait grâce à la sécu et qui « évadent » leurs bénéfices ou délocalisent leur production (Sanofi en ce moment).

Le libéralisme c’est bien beau mais les libéraux ont une vision uniquement individualiste et n’admettent pas de contribuer à la vie de la collectivité, puisque ma bonne dame vous comprenez l’état nous asphyxie, mais distribuent des milliards de dividendes, puisque ma bonne dame vous comprenez il faut rémunérer la prise de risque sinon personne ne mettra plus d’argent.

Ba voyons !

+6

AlerterLe problème c’est la sécu , pas les labos.

Si Sanofi délocalise sa production , c’est que produire en France n’est pas rentable .. la faute à qui ?

Les libéraux n’ont pas de problème avec le principe de la collectivité , ils n’aiment pas l’asservissement et le vol organisé au nom de la collectivité ( qui se fait plumer et profite peu des bienfaits obligatoires de l’état-nounou )

+1

AlerterExcellent. Tout simplement excellent. Mais c’est à se tirer une balle dans le slip.

+1

AlerterL’article est intéressant mais il est gênant de mélanger ce qui est légal de ce qui ne l’est pas dans cette notion « d’évitement ».

Il y a ainsi une confusion entre la légalité et la moralité sachant que la moralité des uns n’est pas forcément celles des autres (une des raisons pour lesquelles on a inventé les lois…).

Ne nous le cachons pas, chacun à son niveau essaie de minimiser ce qu’il doit payer à l’Etat. Que celui qui n’a jamais payé quelque chose « au noir » jette la première pierre.

On peut donc assez difficilement reprocher à une entreprise multinationales d’optimiser en fonction des systèmes fiscaux des différents pays par contre on peut (et on doit) lui reprocher lorsqu’elle a des pratiques illégales.

Que les Etats, et surtout la France que je connais mieux, simplifient leur législation fiscale, ne la rendent pas tellement complexe et contradictoire qu’elles génèrent des activités d’avocats fiscalistes et autres conseillers fiscaux dont le métier est précisément de détecter les failles pour en faire profiter ceux qui ont les moyens de s’offrir leur service.

Lorsque c’est l’Etat lui-même qui, par sa complexité et son absence de cohérence, génère lui-même les moyens de se soustraire à l’intérêt général, on peut blâmer celui qui en profite, ça fait peut-être plaisir mais ça ne sert à rien, mais plutôt celui qui le permet, donc l’Etat qui doit simplifier pour rendre efficace et juste.

Sinon, on rajoute encore de la complexité et on ne règle rien.

+17

AlerterSauf que l’état ne désire pas le faire.

Là dessus il sais de quel coté la tartine es beurrée.

+8

Alerter« Lorsque c’est l’Etat lui-même qui, par sa complexité et son absence de cohérence, génère lui-même les moyens de se soustraire à l’intérêt général »

Je rêve !

L’État ?

Les gouvernements seraient plus juste. Et plus précisément les dirigeants i.e. NOS élus qui nous tondent

voire nous écorchent.

C’est NOTRE CHOIX de voter pour ces salauds qui fabriquent des lois a-démocratiques, voire plus.

C’est de la prédation quand le niveau de vie baisse pour la population !

PS: quelle complexité ? C’est si difficile de faire une loi fiscale sans trous ? je ne peux pas le croire.

Il suffit de dire que si il y a des trous ils sont à interpréter dans tel sens … L’esprit des lois ….

+12

AlerterLes politicards corrompus, certes, mais n’oublions surtout pas les « Grands Serviteurs de l’État », et en particulier les énarques de Bercy qui, grâce au privilège de leur « verrou » peuvent tout à fait légalement bloquer toute enquête (voire même l’utilisation judiciaire d’une enquête prouvant une culpabilité certaine – demandez à la brigade financière qui voit ses enquêtes classées poubelle suite à l’intervention d’un « Divin Énarque » pour protéger un « ami » ou un ex/futur employeur).

Les politicards n’ont pas les cuisses propres, c’est sûr, mais les hauts fonctionnaires distillent des fragrances furieusement nauséabondes.

Et de plus, si les politiques n’écoutent pas à la lettre leurs « conseils avisés », il bloqueront les décisions aussi longtemps qu’un autre gouvernement ne supprimer pas les lois qui les révulsent.

Pendant ce temps, ils font preuve d’une créativité infinie pour aller racler les poches des « gueux » sans défense pour garantir leurs propres revenus et ceux de leurs « amis ».

Et si les politicards peuvent se retrouver « répudiés » par les électeurs, les énarques ont un poste à vie, même après 15 allers-retours entre leurs « amis » et l’état.

Le pire, c’est que s’ils sont grillés à vie des entreprises privées ils auront toujours un poste réservé lorsqu’ils viendront toquer à la porte d’un ministère.

Ce qui n’est pas le cas des autres fonctionnaires sur lesquels ils crachent à longueur de journée.

La France n’est même plus une corruptocratie, elle est désormais une énacocratie, qui est le système de loin le plus corrompu et dictatorial de cette planète.

+9

AlerterPolitiquement ont peut tout à fait remettre en question l’optimisation fiscale des multinationales, c’est ce qui permet actuellement à toutes les multinationales (GAFA et autres) d’éviter de payer des impôts dans le pays dans lequel elles exercent des activités. C’est un problème crucial pour les états. De plus, il faut aussi parler du dumping sur le travail un second fléau qui est directement en lien avec l’optimisation fiscale. La problématique ce n’est pas seulement la simplification administrative de la France, mais l’absence totale d’harmonisation fiscale au sein de l’Europe, avec en plus quelques paradis fiscaux qui n’arrangent rien. Les pratiques illégales sont justement biaisées par la trop grande possibilité d’optimisation fiscale. les montages complexes passant par les paradis fiscaux sont tous issus de l’optimisation fiscale. C’est donc extrêmement difficile pour un état d’agir auprès d’une entreprise sous le sceau de l’illégalité. C’est pourquoi l’article parait ambiguë sur ce point. Votre petite phrase : » Ne nous le cachons pas, chacun à son niveau essaie de minimiser ce qu’il doit payer à l’Etat. Que celui qui n’a jamais payé quelque chose au noir jette la première pierre « , apporte une confusion regrettable selon moi. Nous parlons d’un système qui fait perdre à la France de 30 à 50 milliard par an ! Cet argent représente cette marge vitale qu’il nous manque et qu’il faudrait pour investir dans les structures, dans les entreprises, dans les services etc… Cette doxa néo libérale favorise également la sphère financière et son manque de participation sur l’économie réel.

+11

AlerterJe prends tout aurait dit Marchais. Dites les fanatiques fiscaux, nous sommes déjà à plus de soixante pour cent de prélèvements. Plus? Si au moins vous achetiez français ! 84 pour cent des produits manufacturés finis vendus en France sont importés.Plus? Le problème est dans l’utilisation de ces prélèvements. 7000000 de fonctionnaires ça vous parle? Sur 67 millions d’habitants. Un finctionnaire pour 9, et des brouettes! Si encore ça marchait, on se dirait on en a pour son argent. Mais ça ne marche plus. Au hasard éducation nationale 1200000 fonctionnaires dont 800000 enseignants théoriquement. Pitié pour ceux qui sont vraiment devant leurs élèves ! Que font les 400000 qui n’enseignent pas? Ils pedagoguent ? Au hasard hein? Les profs qui bossent sont cuits? Ben oui ils sont cuits et seuls.

+8

AlerterLa propagande est d’une efficacité redoutable !!!

https://www.education.gouv.fr/l-education-nationale-en-chiffres-2019-6551

Sur les 274400 qui ne sont pas enseignants, combien sont surveillant, assistant en maternelle, auxiliaire de vie scolaire, documentaliste, CPE… ?

Personnellement, je trouve qu’il n’y a pas assez de fonctionnaire.

Par exemple, je trouve aberrant que la création et l’entretien des routes publiques soit confié à des entreprises privée qui doivent rémunérer un capital et coûtent forcement plus cher que si cet argent aller à des travailleurs.

+7

AlerterRéponse simple et donc fausse. Rien à voir avec a propagande. Alors je vais la poser autrement cette question. Combien d’enseignants rémunérés en tant que tels… n’enseignent pas? Et combien sont surchargés et pour une proportion non négligeable au bout du rouleau alors que ça ne devrait pas être le cas? Je suis pour une fonction publique forte et… efficace. Pas forcément pléthorique et mal utilisée. La même question se pose à l’hôpital avec un taux d’administratifs record par rapport aux pays comparables.

+5

AlerterAh l’Education Nationale !!

périodiquement la Cour des Comptes s’étouffe de rage et sort des rapports accablants , et nous , simples citoyens , nous ne pouvons que constater l’échec de tout ce système.

Idem pour les hôpitaux dont le budget , énorme , est bouffé pour 50% par tout l’appareil bureaucratique que l’état a collé dessus.

+0

AlerterCréation et entretien des routes .. les entreprises privées sont beaucoup plus efficaces et in fine moins chères qu’une structure publique pour ce boulot.

On se souvient avec émotion de la défunte DDE , si redoutable d’efficacité avec des fonctionnaires si travailleurs.

+2

AlerterLes enseignants rémunérés pour enseigner, enseignent, ceux qui ont d’autres missions nécessaires sont rémunérés pour ces missions. L’absentéisme est inférieur à l’absentéisme dans le privé.

Il y une mode pénible qui consiste à répéter la propagande anti fonctionnaires, sans en comprendre son objectif. J’ai même déjà entendu une personne pourtant cultivée me soutenir mordicus que la suppression d’un poste de fonctionnaire permettait de créer deux emplois privé… J’attends toujours la démonstration.

J’aimerais bien avoir un exemple d’un service public privatisé dont la privatisation a globalement été positive pour la société, externalités comprises. Pour ce qui est de la DDE, je doute que le bilan du privé soit positif, surtout si on prends en compte le chômages de longue durée ou le handicape de tous les travailleurs âgés du BTP et si on ajoute les travailleurs détachés, l’optimisation fiscale des grands groupes, la corruption…

Chacun a pu remarquer, dans son domaine de compétence, que la cours des comptes a fortement tendance à politiser ces rapports en fonction de ce que souhaite le pouvoir en place… C’est donc aussi fiable qu’un discours politique. C’est là pour forger l’opinion et les bons citoyens y croient. Si vous n’y voyez pas de la propagande, je ne peux rien pour vous.

+5

AlerterC’est quoi « ceux qui ont d’autres missions »? Quelles missions? Pourquoi d’autres missions? Elle est bien bonne et lapidaire celle là! Je connais une partie de la réponse toutefois. Les formateurs. Ah le fromage. C’est du Brillât Savarin ça monsieur, pas de la vache qui rit! Depuis les ravages du pédagogisme ,(ah le referentiel rebondissant) cette partie là est atteinte d’obésité morbide.

+1

AlerterPour les fonctionnaires!

https://fr.statista.com/infographie/12768/les-pays-comptant-le-plus-de-fonctionnaires/

+0

AlerterMalgré vos propos outranciers, je vais essayer de vous faire une réponse courtoise.

Les autres missions sont variées : formateurs, y compris à l’étranger, faisant fonction de chefs d’établissement ou d’inspecteur avec un salaire de prof, chargé de mission dans les rectorats, par exemple gestion des relations aux entreprises pour l’alternance… Certains profs sont en disponibilité (temporairement sortis des effectifs) mais rassurez-vous ils ne vous coûtent rien et ne devraient pas être comptabilisés.

Pourriez-vous m’indiquez les bons plans car je ne les ai pas trouvé. J’ai été formateur, mais comme nous étions deux à co-animer la formation, nous étions payés 50%. Lors des nombreuse réunions préparatoire, prises sur notre temps libre, nous n’étions pas payés. Pour pouvoir se former aux nouveaux enseignements (ISN) au lycée, les collègues volontaires se forment sur leur temps libre et il leur avait initialement été demandé de payer leur formation.

Le système éducatif à des défauts, c’est certain. Il se dégrade, pour sûr. Mais à qui la faute et dans quel but ?

https://lvsl.fr/le-demantelement-du-service-public-educatif-en-marche/

+2

AlerterEt cela représente 50% de notre déficit cumulé sur 10 ans ! Une piste pour les 50 autres pourcents : La re-facturation au sein d’une même structure économique (et là, il peut s’agir de petites entreprises par ex. une entreprise avec 3 ou 4 magasins…) d’achats importés par ex.de Chine ou du Vietnam, etc. Ces marchandises transitent fictivement par ces paradis fiscaux (par le jeu de sociétés et d’un simple systeme de refacturation). L’entreprise importe depuis ces paradis de la marchandise et se la revend à ses boutiques en France (juridiquement il s’agit d’entités différentes du type client/fournisseur mais en réalité c’est le même propriétaire !) Ainsi, les grosses marges sont réalisées dans un pays qui ne taxe pas et on se retrouve avec peu de marges réalisées en France. ! ( Donc peu d’impôts à payer). Autres « avantages » : chantage au licenciement en cas d’augmentation des impôts en France, maintien de bas salaires car l’entreprise ne dégagerait pas de marges, course perdue pour les commerciaux qui sont payés sur la base des marges (tronquées), sécurité des actionnaires car les « boutiques » françaises (de notre ex.) payées forcément le pseudo-fournisseur du paradis fiscal (quitte à mettre les boutiques en liquidation en cas de problème)… Bref ! Si l’on cherche à comprendre pourquoi la France est riche (6 ou 7ème economie mondiale) et les français pauvres …nous avons ici LA réponse !!

+3

AlerterOn va dire que la France était riche malgré l’occupant intérieur (l’état ), mais elle l’est de moins en moins suite à la destruction de son industrie , de son agriculture, et bientôt du reste, à force de réglementation, d’imposition, d’état obèse.

+2

AlerterL’optimisation fiscale (ici l’auteur la nomme « évitement »), est aussi un thermomètre. Plus elle se pratique, plus elle démontre les impasses du code des impôts, et plus elle révèle l’absence de pouvoir du citoyen, qui ne vote jamais ni la nature, ni le montant, ni l’allocation des prélèvements obligatoires. Du coup, j’ai une certaine sympathie pour les cochons payeurs, privés de tout pouvoir, qui observent autant qu’ils peuvent comment réduire leur exposition à l’impôt.

L’exemple précédent rappelant une possible tendance à payer « au noir » est factuellement vrai, mais est la mauvaise illustration dans le cas présent. D’abord parce que c’est une pratique de personnes privées, tandis que l’article s’intéresse aux multinationales. Ensuite, parce que « au noir » veut dire payer sans facture; c’est une fraude. Au contraire, les montages internationaux dont il est question dans l’article reposent sur des mécanismes légaux, des interprétations, tirant simplement profit des incompatibilités entre régimes fiscaux nationaux. Ce ne sont pas des fraudes. Utiliser à son avantage certains manquements des autres acteurs est la règle et non l’exception pour un chef d’entreprise, du simple fait de la pression compétitive qui s’exerce sur lui.

On peut déplorer que le mouton ne veuille pas se faire tondre volontairement. Mais à un moment, quand il tente de se soustraire, il faut se demander si le problème est le manque de solidité du paddock, ou plutôt la fréquence et la dureté de la tonte.

+2

AlerterA Mikazawa. Torchons et serviettes. Les fonctionnaires des pays qui arrivent devant la France n’ont pas de statut protégé. Virables direct en cas d’insuffisance. Et vos chiffres ne tiennent pas compte de la fonction territoriale selon mes recherches. Mais bien essayé.

+2

Alerter15 milliards par an ? Ça fait environ 20€ par Français par mois. Impressionnant, je paie plus du double en taxes rien qu’en faisant le plein. On se demande qui est le vrai voleur dans l’histoire?

+1

AlerterLes commentaires sont fermés.