Suite du billet sur les systèmes bancaires hors zone euro.

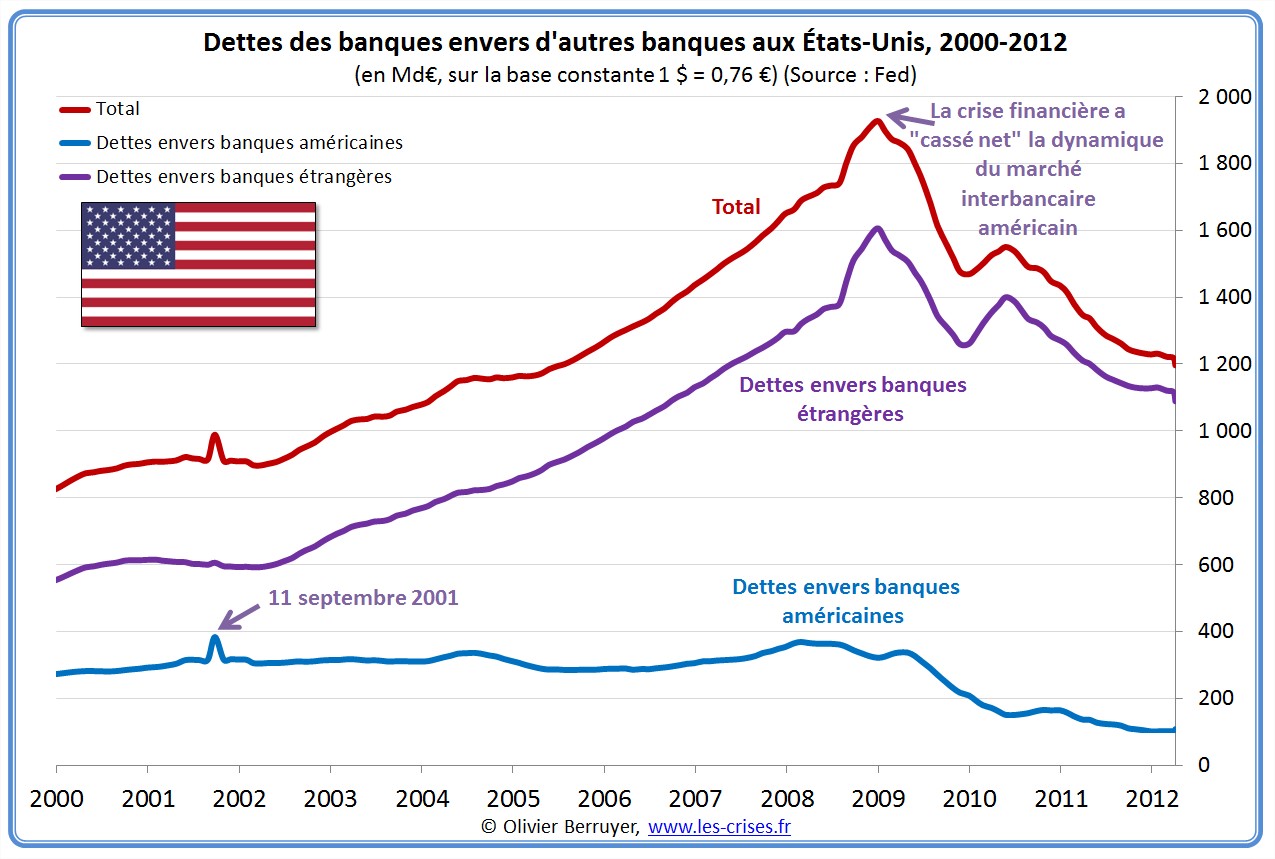

Le système bancaire aux États-Unis

Là encore, un bel exemple du gouffre de la méfiance interbancaire…

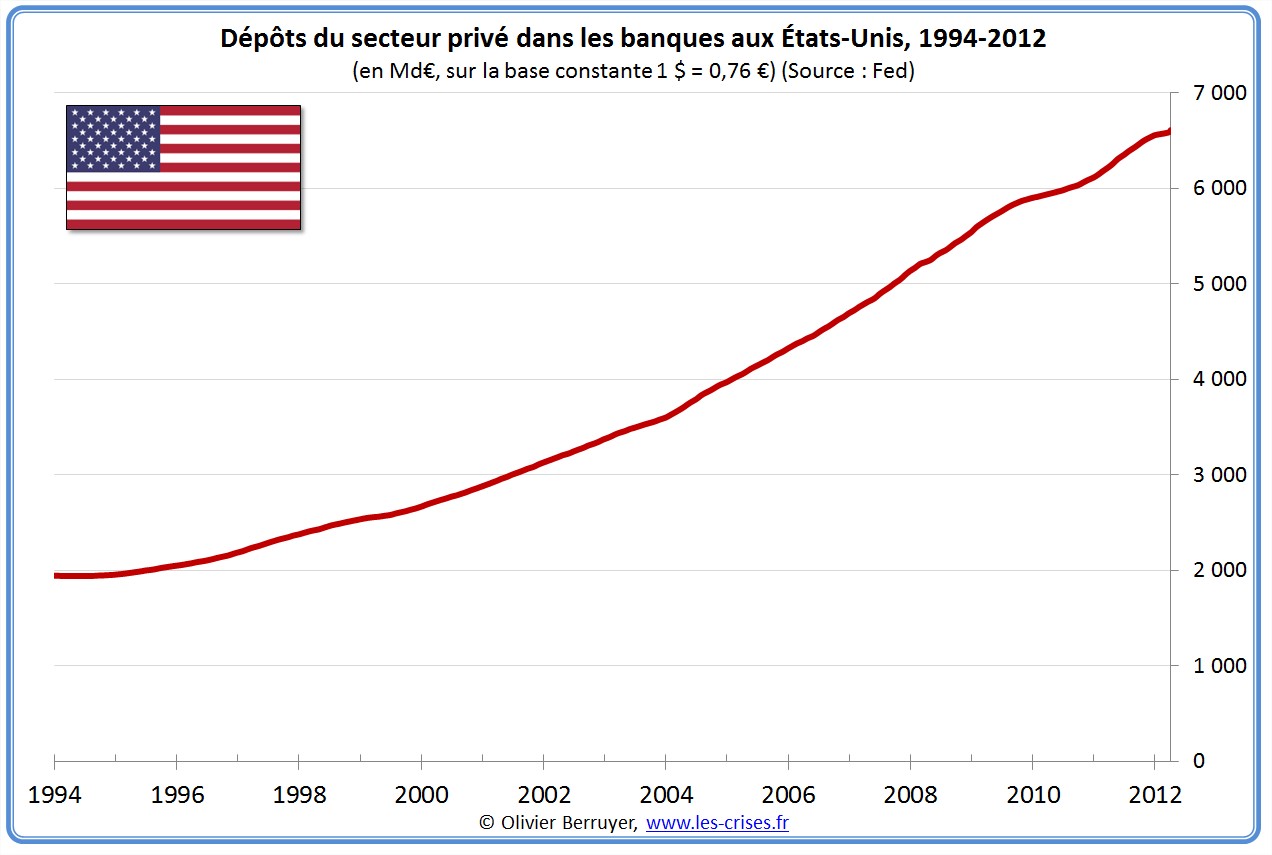

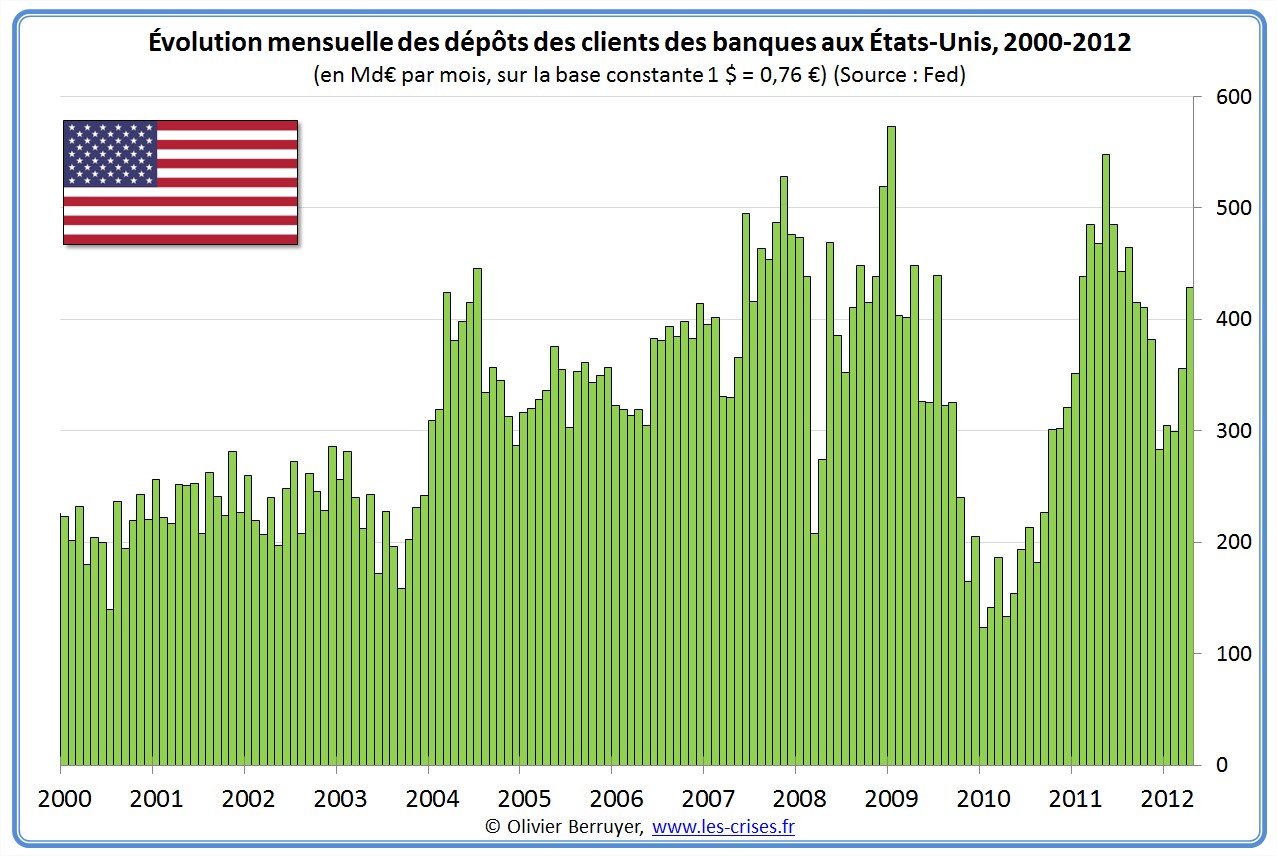

En revanche, les dépôts se portent plutôt bien – il n’y a pas de crédit crunch…

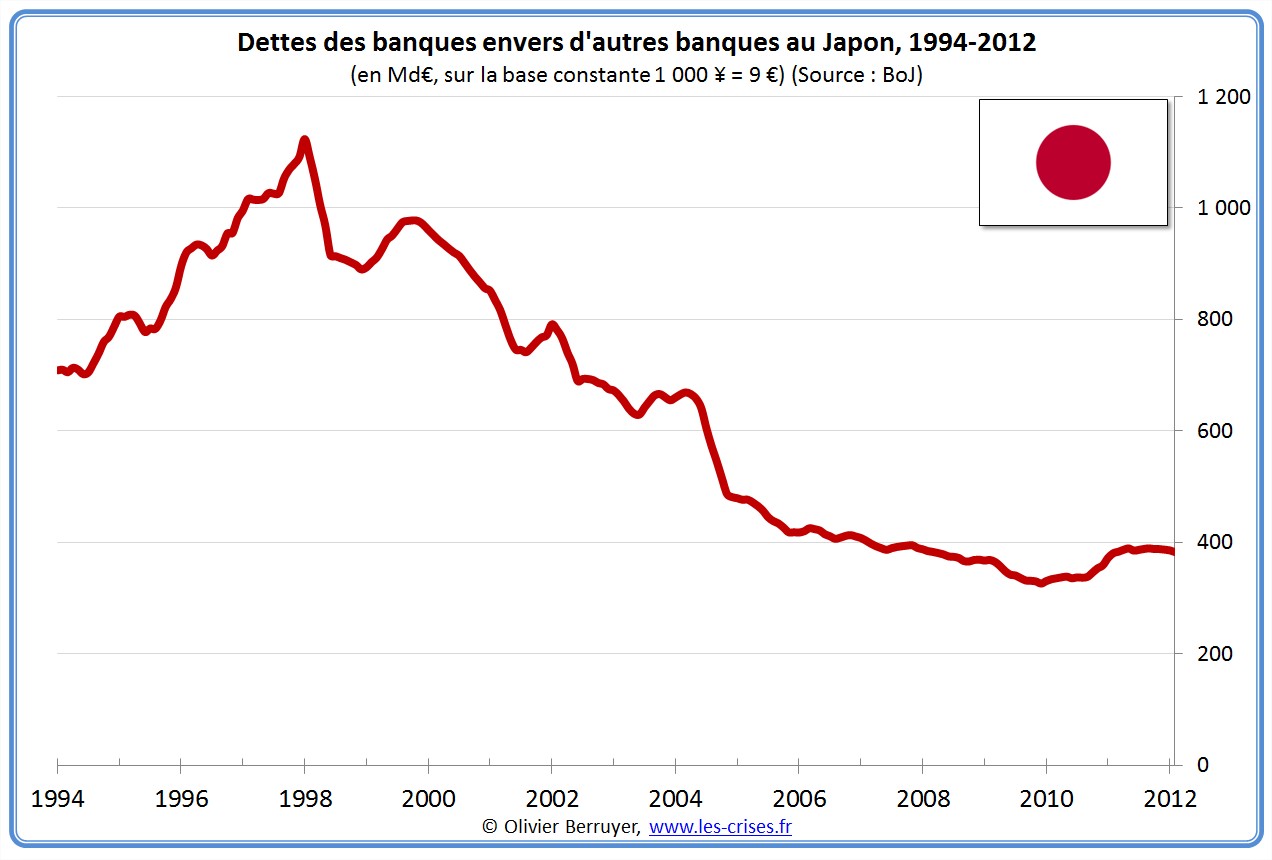

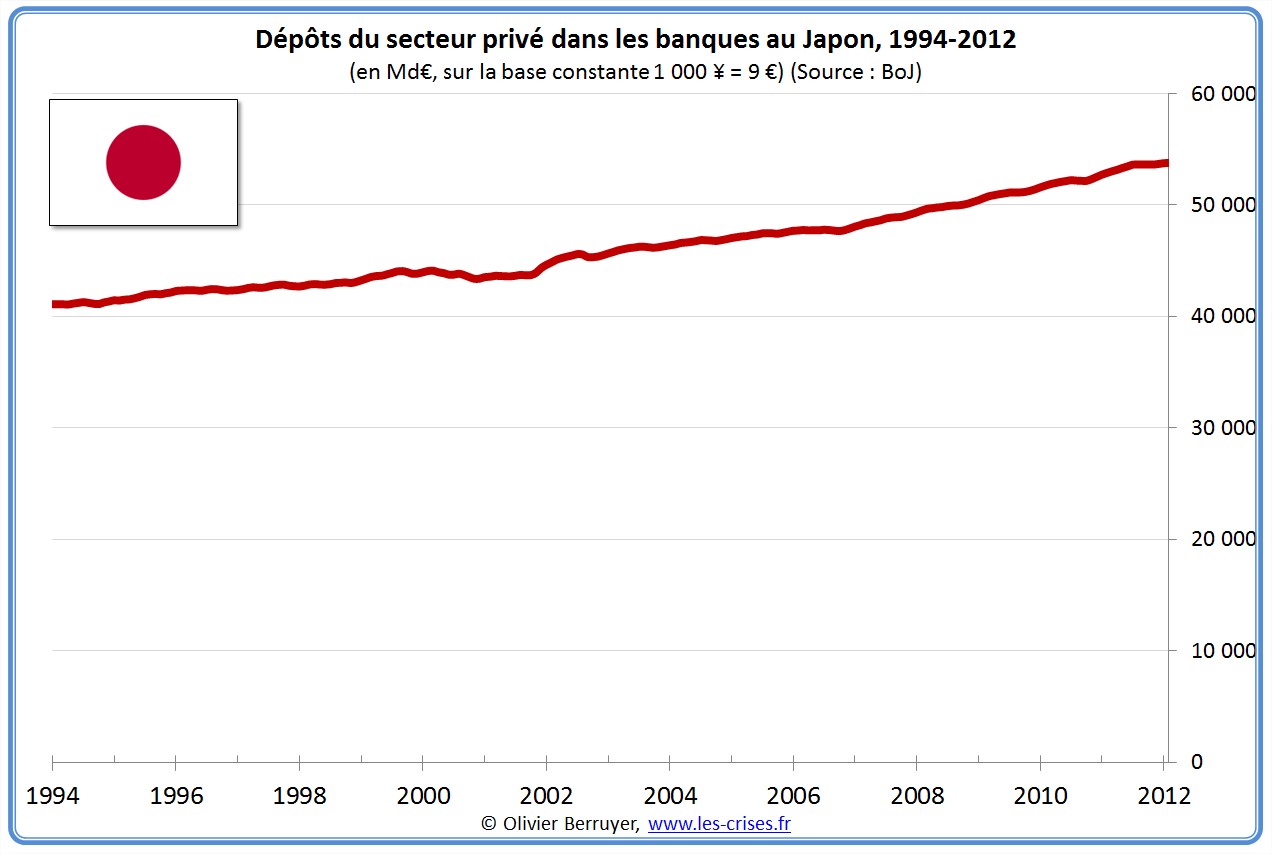

Le système bancaire au Japon

La bonne nouvelle, c’est que le Japon a du coup été peu impacté par la Crise de 2008. La mauvaise, c’est qu’il n’est toujours pas sorti de celle de 1995…

En revanche, l’évolution des dépôts reste stable.

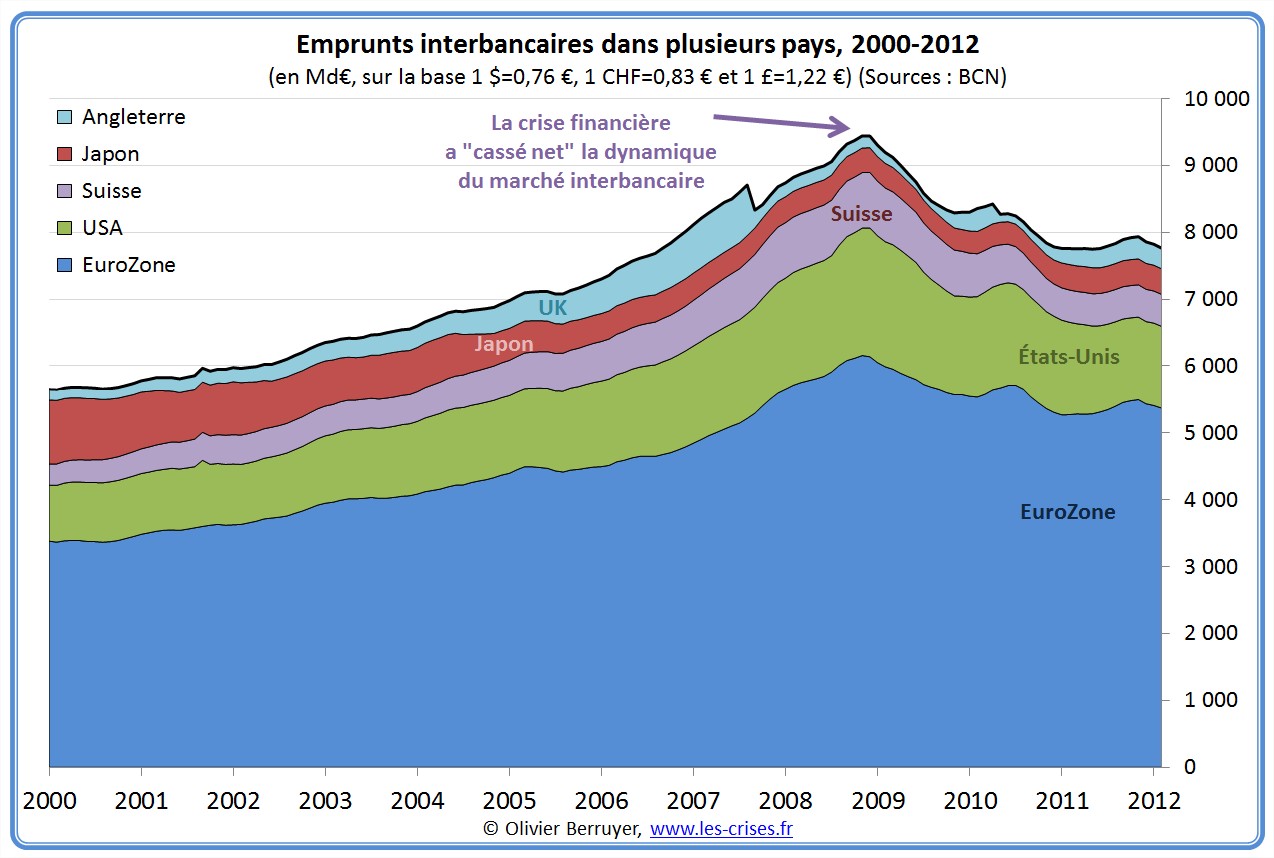

Synthèse mondiale

À ce stade, nous pouvons cumuler les données précédentes pour avoir une idée de l’évolution globale :

La cassure est impressionnante…

En conclusion, on observe que le système bancaire occidental a été privé de 4 000 Md€ de liquidités interbancaires : un tiers de chute !

Les banques n’ont donc plus confiance, ni dans leurs consoeurs, ni dans leurs collatéraux (titres publics en particulier…) : la situation est grave, et les mesures des banques centrales risquent d’aggraver les problèmes si la confiance ne revient pas très vite.

Nous verrons dans le prochain billet l’évolution des prêts des banques aux entreprises.

38 réactions et commentaires

Tiens le Crédit Labricole, excellent le dernier dessin ! lol

Merci pour les graphiques et bonne journée.

Amicalement.

Marc

+0

AlerterJe travaille dans une PME de 100 personnes. Mon patron à tellement galéré pour obtenir des prêts auprès des banques depuis la crise qu’il s’est finalement constitué un fond propre.Depuis il envoi balader les banque.

+0

AlerterUn STOP ou un NON clair, net et immédiat, donne souvent de meilleurs résultatts que d’essayer tirer les problèmes en longueur … dommage que ces sages principes, appliqués aux privés ou aux PME, ne s’appliquent pas aux gros gorupes Industriels et aux Etats !

+0

AlerterExcellant travail comme toujours.

Par contre juste pour éclairer la synthèse mondiale, comment se comporte justement le reste du monde ?

En gros à part pour le japon, comment le monde financier « non occidentale » vie t il cette crise ?

Est ce maintenant une crise mondiale ou juste la notre ? Les discours actuels parlent parfois des Bricks, surtout des grands comme la russie, la chine, le brésil, parfois l’inde, mais au vu des graphiques présentés, le reste du monde est il divergent ou convergeant avec ceux ci ?

+0

AlerterJ’ai un peu du mal à comprende : pour moi, en voyant ces graphiques, mon analyse (naive peut-être) est qu’on est simplement revenu aux montants de 2005 (courbe pour les Etats-Unis par exemple).

En quoi est-ce mal ? Pourquoi faudrait-il qu’il y ait une constante avec une telle pente des échanges interbancaires ?

+0

AlerterBonjour,

Merci, une nouvelle fois pour ce billet synthétique qui donne une très bonne vue d’ensemble. Je suis également d’accord avec l’aspect factuel de votre conclusion

Cependant, cette conclusion présuppose qu’il est normal d’avoir une augmentation continuelle de la masse monétaire car il faut bien mettre de la monnaie en correspondance avec la richesse nouvellement créée par la croissance, qui bien entendu continuera pour l’éternité par hypothèse de la science économique. Malheureusement, j’ai peur qu’il faille remettre en cause cette hypothèse de départ :

d’une part car il y a des limites physiques à la croissance : on ne peut pas croitre infiniment dans un espace fini. Il y a une discussion cocasse à ce sujet entre un économiste et un physicien ici http://physics.ucsd.edu/do-the-math/2012/04/economist-meets-physicist/

d’autre part, on commence à les atteindre par un problème d’accès aux ressources énergétique et minérales et leurs conséquences sur le changement climatique (que vous traitez bien sur votre blog )

Ne pensez-vous pas que les causes de cette crise résident justement dans un problème de production de ressources qui reste constant, qui limite la croissance économique, qui elle même limite le besoin en monnaie, qui limite donc l’émission de nouveaux crédits et empêche le remboursement de certains => crise ?

+0

AlerterJ’abonde dans le sens de Mat. J’aime bien chercher les raisons intrinsèques aux choses, et dans le cas de la crise actuelle, mais aussi pour comprendre l’évolution générale de l’économie et de la société depuis plusieurs décennies, je me suis convaincue que nous sommes essentiellement dans une crise « énergétique ». L’approvisionnement en énergie « n’augmente plus aussi vite » qu’avant, d’où une croissance « qui ne croît plus assez ».

Un *excellent* et lumineux papier de JM Jancovici explique tout ça très bien :

http://www.manicore.com/documentation/transition_energie.html

La théorie économique « classique » voit la production comme une fonction du travail et du capital, en occultant totalement l’énergie et les ressources naturelles (considérées comme infinies). D’où les propositions pour sortir de l’ornière en Europe : accès facilité au crédit via des mesures type Eurobonds (Hollande) ou assouplissement et baisses des charges sur le travail (Merkel). Aucune mesure directement liée à l’énergie, or l’approvisionnement en énergie « domestique » de l’Europe décline rapidement (Mer du Nord), on ferme des centrales nucléaires, et on importe une part tjs plus importante de notre énergie, à un prix globalement tjs plus important.

Aux USA, ils ont le mérite d’avoir compris que l’économie est directement reliée à l’énergie: d’où le boom des gaz de schistes, sables bitumineux, sans même parler de leurs guerres pour sécuriser leurs approvisionnements énergétiques. Mais là, je reste également persuadée que les conséquences « écologiques » finiront bien par se sentir un jour.

La croissance est morte, comme dirait Olivier !

+0

AlerterLa crise actuelle est multi-causale. Olivier s’attache surtout à la crise économique et sociale avec la dette. Mais elle est aussi écologique, morale, spirituelle, etc… Pour moi nous vivons la fin d’une civilisation comme la fin de l’Empire romain. Mais je ne veux pas jouer à Mme Irma …

A++

+0

AlerterBonjour Marcus,

certes, mais on peut se poser la question du *pourquoi* : pourquoi a-t-on « financiarisé » l’économie ? Pourquoi a-t-on eu besoin de recourir au crédit et à la dette pour « faire » de la croissance ? Comment en est-on arrivé là ?

Pour en venir à votre conclusion : je n’ai pas non plus de boule de cristal. Mais les gens lucides sont assez pessimistes, même si parfois l’économie me surprend par sa résilience (la crise date de 2007…pourquoi tout ne s’est-il pas écroulé plus vite ?). Encore une fois, remercions Olivier pour ses analyses !

+0

AlerterIl y a deux choses qui m’intriguent là dedans :

-l’effondrement du marché interbancaire britannique a lieu plus d’un an avant l’effondrement mondial (fin 2007 si je lis bien le graphique). C’est aussi avant la faillite de Lehman. Quelle a été l’étincelle de cette inversion de tendance très localisée ?

Est-ce une spécificité britannique, ou à l’inverse est-ce que c’est le reste du monde qui a retardé le choc en baissant plus vite les taux directeurs que la Bank of England ? Ou bien est-ce dû au statut international plus développé de l’euro et du dollar, qui aurait permis de capter plus facilement les liquidités des émergents ?

-est-ce que l’explosion des dettes bancaires américaines envers l’étranger a été compensé par une dette réciproque ? Si ce n’est pas le cas (ce que je soupçonne, vu leur déficit commercial abyssal), ça voudrait bien dire que c’est le reste du monde qui a financé la bulle immobilière américaine depuis 2002.

+0

Alertereuh ne serait ce pas tout simplement le « changement de comptabilité » qu’on a déjà vu dans d’autres graphes d’olivier par rapport aux avoir bancaires anglais (agissant comme mendataires). D’ailleurs la dynamique apres ce décrochage sec de 2007 continue et le point d’inflexion est comme pour les autres courant 2008/2009.

+0

AlerterBonjour Olivier,

et surtout merci pour ces études objectives et … transparentes. Nous en avons cruellement besoin en ce moment !

Certains diront que c’est du pessimisme. Je dirai plutôt que c’est du réalisme. C’est Darwin : il va falloir s’adapter ou bien disparaître. Encore faut’il bien visualiser la modification de notre environnement. Et merci encore pour tout votre travail.

Reprenant les propos de Valérie, effectivement, notre croissance ne sera plus de 10% par an. Le monde occidental a déjà tout ce qu’il lui faut : infrastructures, hôpitaux, écoles, routes, supermarchés, maisons, voitures, TV, des machines pour travailler à notre place et nous laisser du temps disponible … En plaira à Dame Nature, la production de masse est terminée. La croissance ne sera pas non plus de 0%, car il faut malgré tout renouveler. De mon point de vue, on restera durablement à 2%. Il va falloir s’habituer.

Aussi, je voulais vous poser une question.

– 2,5 % par an depuis 2000

– 5,9 Mds de liquidités en 2000

– 5,9x(1,025)^12 = 7,9 Mds de liquidités nécessaires en 2012

– nous sommes aujourd’hui à 7,9 Mds de liquidités (cf graphique mondial 2000-2012)

Ne sommes-nous pas, tout simplement sur un éclatement avéré d’un secteur financier qui pensait pouvoir maintenir 10% par an. Il ne manquerait pas 4 Mds. L’illusion serait terminée, la finance suivra l’économie réelle, ni plus, ni moins.

Bon Week-End

+0

AlerterSi comme aux US on a une recession du marché interbancaire et une progression des dépots (et donc pas de « crédit crunch »), c’est qu’on a forcément une machine à imprimer derrière, ou c’est plus compliqué ? En gros cette permanence du crédit est lié à la fourniture de liquidité par la FED ou à de la création monétaire bancaire qui continue aux US en dépit du risque systémique ?

Si c’est de la création monétaire, comment fond les banques pour s’assurer une montée de leurs fonds propres aux niveaux de Bale III, car en europe, pour augmenter le ratio de sécurité on abaisse la voilure du crédit, comment fond les US ?

@vincent : pour le financement initial de l’épicerie sociale on est passé par du micro crédit social (pour acheter les denrées au début avant qu’elles soient achetées une première fois). Effectivement impossible de passer par les banques privées. Tant que la situation est telle qu’elle est il va falloir effectivement plus d’autofinancement et diversifier les sources de crédit. Visiblement le gvt est inquiet aussi, ce qui explique le « livret industrie étendu » qu’ils veulent mettre en place. La France a pas mal d’épargne autant effectivemnt qu’elle serve a quelque chose d’utile. Il y a aussi pour les PME des possibilités de se financer via les banques spécialisées dans l’investissement en entreprises durables. Il y a par contre un cahier des charges à respecter, mais dans ces structures là on a encore du financement, car les remboursement sont plus fiables qu’ailleurs (les taux fournis aux déposants sont aussi plus faibles).

+0

AlerterTiens a propos de crises, en cherchant les différentes crises monétaires, je suis tombé sur une wikipédia sur une référence au Krach de 1847 lié à l’investissement ferroviaire. C’est le type de crises qui aurait du en alerter plus d’un sur le risque lié au fait de se précipiter sur les actions Eurotunnel…

Je gage que l’on a un catalogue de crises tout à fait exhaustif sur ce qu’il ne faut pas faire. Malheureusement, j’ai l’impression que la culture économique vise plus à bien connaître les théories que l’histoire économique et qu’il y a une tendance lourde à penser « mais maintenant, c’est différent ». Certes les politiciens et économistes d’alors n’avaient pas toutes nos belles usines à gaz mathématiques et nos théoriciens plus ou moins démago… mais pour ce qu’ils valent… Ils causent plus de problèmes qu’ils n’apportent de solutions.

J’en suis un peu navré, mais décidément, depuis l’antiquité et les philosophes grecs, non, nous n’avons pas progressé, la science elle, peut-être, si on parle de la science objective, la science dure, tout le reste c’est… du montage de bourrichon bien dégoulinant de vanité, de prétention.

Nous avons beaucoup de points commun avec l’empire Romain sur le déclin. Et les « chefs » de maintenant, se comportent comme ceux d’alors, le côté jeux du cirque sanguinaires en moins (enfin, disons, c’est plus discret) mais ça reste orgiaque.

+0

AlerterJe profite du sujet pour vous demandez votre opinion au sujet de ces chiffres surprenants…et classent la Suisse avant les Usa…

http://www.eurotrib.com/comments/2011/12/4/144144/245/39

+0

AlerterLa Bourse de Paris perdait près de 2% vendredi en milieu d’après-midi, après l’annonce d’une remontée du taux de chômage américain en mai, qui confirme le scénario d’un ralentissement de la croissance outre-Atlantique et s’ajoute aux mauvaises nouvelles en Europe.

Quelques minutes après l’annonce d’un taux de chômage américain plus important que prévu, le CAC40 avait chuté de plus de 3%. Mais il s’est par la suite ressaisi, alors que les opérateurs ont commencé à envisager une nouvelle intervention de la Banque centrale américaine (Fed) pour soutenir l’économie outre-Atlantique.

« La perspective de ce geste de la Fed qui consiste à injecter des liquidités dans l’économie américaine et qui a déjà fait ses preuve récemment, a permis de rassurer quelque peu les marchés », a souligné Alexandre Baradez, analyste chez Saxo Banque.

« Les chiffres sur l’emploi américain montrent que le marché du travail se dégrade incontestablement et cela conduit les investisseurs a spéculer sur une prochaine intervention de la Fed pour soutenir l’économie », ont renchéri les analystes de CaptialEconomics.

Pour autant, l’annonce de cette remontée du chômage américain en mai est un coup dur pour les Bourses. Le taux de chômage outre-Atlantique est remonté en mai pour la première fois depuis un an et se révèle plus important que prévu à 8,2% contre 8,1% attendu.

« Les Etats-Unis sont en train de subir les conséquences de la récession en Europe, tout comme la Chine et les pays émergents vont bientôt la subir », a précisé Yves Marçais, vendeur d’actions chez Global Equities.

Cette statistique décevante alimente la déprime sur le marché boursier qui doit déjà faire face aux risques d’un éclatement de la zone euro, à des perspectives économiques très maussades en Europe et à des inquiétudes sur le rythme de croissance dans les pays émergents.

A cela s’ajoutent toutes les incertitudes sur le sort de la Grèce et celles sur le système bancaire espagnol.

(AWP / 01.06.2012 16h37)

+0

Alerter« ce geste de la Fed qui consiste à injecter des liquidités dans l’économie américaine et qui a déjà fait ses preuve récemment ».

Mouais. Apparemment l’effet n’est pas très durable …

+0

AlerterEt Touati, qu’est-ce qu’il en dit? Pangloss un jour, Pangloss toujours, ou il a enfilé sa veste réversible?

+0

AlerterDans ce graphique, (Emprunts Interbancaire) on voit bien le changement de tendance en automne 2008, soit au moment ou le pétrole partait vers des sommets inconnus. C’est surtout l’Europe qui diminue ses emprunts Interbancaire. Que dire … crise du pétrole ou simplement autres opportunités d’emprunter à meilleur marché ? Certes, la montée du pétrole à créée une panique et mis un frein à la croissance, mais il ne faut pas négliger la course au profit que tout le monde suit. Les emprunts à la BCE sont à des taux beaucoup plus bas que sur le marché interbancaire, cette simple opportunité de faire une meilleure affaire expliquerait bien tout ceci … (est-ce que j’ai tout faux là ?)

+0

AlerterD’après ce que je sais, le guichet de la banque centrale est normalement plus onéreux que le marché interbancaire.

En tout cas pour les banques de bonne réputation.

Par contre celles dont la solvabilité est douteuse n’ont pas forcément accès au marché interbancaire et doivent se tourner vers la BC: il ne s’agit ainsi pour elles non pas de faire des bonnes affaires, mais plutôt d’éviter d’en faire de plus mauvaises …

+0

Alerter« En conclusion, on observe que le système bancaire occidental a été privé de 4 000 Md€ de liquidités interbancaires« .

Olivier, ce « trou » dans le marché interbancaire n’a-t-il pas été compensé par l’injection de monnaie centrale, de sorte qu’on ne puisse vraiment parler de « privation » ?

Aussi, je suppose qu’un mouvement de concentration en plus grandes banques pourrait faire baisser le niveau total des dettes interbancaires.

+0

AlerterSauve-qui-peut sur les marchés face à l’aggravation de la crise.

A la clôture, la Bourse de Francfort affichait une chute de 3,42%, la Bourse de Paris perdait 2,21% et Londres cédait 1,14%. La Bourse d’Athènes, épicentre de la crise dans la zone euro, a chuté elle de plus de 4%, entraînée par la dégringolade des autres places européennes.

Le taux de chômage des Etats-Unis est remonté en mai pour la première fois en un an, pour s’établir à 8,2%, alors que les embauches progressaient à leur rythme le plus faible en douze mois.

Les places européennes avaient déjà toutes pris un mauvais départ vendredi, affectées par une accumulation de mauvaises statistiques en Europe, alors que les interrogations sur l’avenir de la zone euro restent toujours aussi vives.

L’activité du secteur manufacturier s’est ainsi fortement contractée en mai dans la zone euro, retombant à son plus faible niveau depuis l’été 2009 et le taux de chômage dans la zone euro a atteint en avril le niveau record de 11%.

Dans ce contexte morose, les chiffres du chômage américain sont venus confirmer s’il en est encore besoin, le ralentissement de l’économie mondiale. « Les Etats-Unis sont en train de subir les conséquences de la récession en Europe, tout comme la Chine et les pays émergents », précise Yves Marçais, vendeur d’actions chez Global Equities.

Mais c’est surtout la crise qui n’en finit de s’aggraver dans la zone euro qui inquiète les investisseurs au plus haut point.

« Le marché attend un électrochoc de la part des responsables politiques et économiques européens, seul moyen de redresser la barre », commente ainsi Alexandre Baradez, analyste chez Saxo Banque.

(Dépêche AFP)

+0

AlerterA propos de tous les billets de ce blog et des postes régulier de BA, qui nous montrent la dégradation continue de notre monde déconnecté de ses racines …

Il n’y a rien à attendre d’un électrochoc venant des actuels responsables économiques et politiques. Jusqu’à maintenant ils n’ont su apporter que deux types de réponses, qui se montrent totalement inadaptées :

a° Trouver d’autres moyens d’accumuler des dettes, juste avec l’excuse de repousser l’échéance finale…

b° Réduire les dépenses sociales sous l’excuse bidon de faux plans d’austérité. Exception pour l’Italie qui fait une chasse au gaspillage, une remise en question de notre mode de vie et des folles dépenses Etatiques n’est pas encore à l’ordre du jour …

Pour moi finalement tout ceci est TRÈS positif, les conditions se réunissent enfin pour progresser vers un avenir plus responsable, l’actualité de ces dernières années nous donnent des preuves évidentes d’un appel à l’évolution:

1° Le système financier actuel est incapable de donner des solutions d’avenir. De plus en plus de voix s’élèvent pour appeler à une finance dépouillée de ses profiteurs => Appels à une finance responsable au service des populations.

2° La mondialisation de l’économie nous montre enfin son vrai visage, souffrances, destructions et dégâts irréversibles, dont la source est une chasse aux bénéfices sans considération ni pour le producteur ni pour l’acheteur, sans considérations ni pour la nature ni pour les ressources non renouvelables, et sans considérations pour l’équilibre longue durée et la stabilité des marchés locaux. => Appels à une économie équilibrée & appels à une économie local et responsable, avec une ouverture internationale de produits spécifiques à chaque région.

3° Ces dernières décennies, les valeurs humaines ont été sacrifiées, sur l’autel des marchés internationaux, seul valeur aux yeux des économistes et des politiques. Les traditions millénaires d’agriculture douce et autosuffisantes ont été détruites au nom de l’industrie agro-alimentaire, qui n’a rien su faire d’autre que de rendre les terres stériles, vider les océans, déforester à tours de bras, épuiser les nappes phréatiques fossiles et transformer les zones rurales en déserts industriels, tout ceci au moyen d’une pollution énorme et de moyens énergétiques faramineux. Les industries mécanisées et robotisées ont pris la place de centaines de millions d’emplois, produisant la quasi-totalité des biens consommables en divisant les places de travail par 100 et confinant une grande partie des personnes devant des ordinateurs à gérer des flux, à assurer sans assurance et à chercher des performances financières. Dans cette course au profit, les caractéristiques humaines de notre espèce à été oubliée, les tissus sociaux ont été dissous, les liens avec notre terre ont été mis de côté => Notre conscience collective réclame un partage et une vie sociale durable et une revalorisation de nos liens avec notre environnement.

J’espère ainsi de tout cœur que notre mode de vie actuel nous montre encore ses côtés les plus noirs, afin que nous puissions nous remettre profondément en question et reprendre notre destin en main.

Excellent week-end et salutations à tous !

+0

AlerterOlivier Berruyer a fait, le mois passé, une page sur les soldes des pays auprés de la BCE. Le déficit envers la BCE de la France était la moitié de celui de la Grêce, l’Italie, l’Espagne. Tout ça ne valait pas les excédents de l’Europe du nord mais j’étais rassuré pour mon propre pays.

Patatra, dans les échos du 1 et 2 juin, la France est bonne dernière de la zone euro pour ce qui est du déficit commercial.

N’y a-t-il rien à craindre de ce coté là ?

+0

AlerterBonjour,

Le graphique des montants des depots du secteur prié est-il à la bonne echelle?

On a un montant presque 10 fois supérieur au japon qu’aux US…

S’il n’y a pas d’erreur, est-ce qu’on peut faire une analyse croisée de cet indicateur? une analyse qui mettrait en avant le niveau de richesse de chaque pays par exemple?

+0

Alerter(sauf énormité de ma part ) l’échelle n’est pas la même (voir en dessous du titre de chaque graphique) 1000 ¥ pour 9 € soit 111 pour 1€ et 0.75$ pour 1 € donc 111 ¥ pour 0.75 $

oui ça m’a fait bizarre aussi lors de mon cours séjour au Japon (on faisait 1€ pour 100 ¥ 😉 mais là dans un graphique cela ne le ferait pas trop)

+0

Alerteret si il fallait que je fasse ma gaffe donc merci de lire 1.33$ pour 1€ donc 1.33 $ pour 111 ¥ je n’y arriverais jamais

+0

Alertermais la legende des graphiques indique bien une unité commune en Md€ …

+0

Alerteroui pardon effectivement, après je serais bien tenté de faire une généralité au vu de la tendance générale des japonais plus économes que les américains plus liés jusqu’à récemment au crédit (entreprise et particuliers).

Mais à part retrouver les chiffres sur au moins un an, sur cette observation je dirais que c’est normal mais bon Olivier pourra peut être nous en dire plus.

+0

Alerterje donnerais cette source (fiable à priori) :

http://www.senat.fr/rap/r06-017/r06-0179.html

qui cite 1000 trillion de yen en 2005 de dépôt (je vous laisse faire la conversion je zappe entre deux passages)

+0

Alerteraprès on peut imaginer vu cette somme que la part du secteur privé peut largement approcher les sommes évoquées par Olivier.

+0

AlerterLes commentaires sont fermés.