Traduit par les lecteurs du site Les-Crises

On parle de liquidation forcée des positions courtes [short squeeze, NdT] quand une action fortement vendue à découvert voit son prix s’envoler [la vente à découvert consiste à parier sur la baisse d’un titre en le vendant tout en espérant le racheter plus tard lorsqu’il aura perdu de sa valeur, NdT] .

Cette hausse des prix force de nombreux vendeurs à découvert à couvrir leurs positions en rachetant les titres aidant ainsi involontairement à pousser le prix encore plus haut. Ceci peut conduire d’autres investisseurs qui avaient opté pour la même stratégie à couvrir également leurs positions. Les courtiers témoins de cet effet peuvent aussi participer à la flambée du cours en achetant le titre. Ce cercle vicieux continue jusqu’à ce que l’épuisement des acheteurs ne ramène le cours à l’équilibre.

Ce sont le plus souvent des petites entreprises qui subissent ce phénomène, avec des volumes faibles mais parfois de belles hausses en pourcentage. De temps en temps, on assiste à une liquidation forcée des positions courtes [nous utiliserons parfois l’abréviation LFPC dans la suite de l’article, NdT] de grande ampleur, comme celui de Volkswagen il y a plus d’une décennie.

Lors de la crise financière mondiale, une LFPC a fait de Volkswagen l’entreprise la plus précieuse du monde pendant une courte période. Comme les autres grands constructeurs automobiles, Volkswagen rencontrait des difficultés durant la récession, et faisait donc l’objet de nombreuses ventes à découvert. Porsche s’est alors approprié une plus grande part de Volkswagen, obligeant les investisseurs pariant sur la baisse à déboucler. L’engrenage a abouti à une bulle spéculative temporaire.

Pourtant, même un phénomène de cette ampleur n’est rien par rapport à ce qui est en train de se passer. On peut sans hyperbole considérer notre situation comme la plus grande LFPC de l’histoire, qui se compte en billions [milliers de milliards, NdT] et non en milliards, et qui a commencé il y a des années.

Il ne s’agit pas ici d’un seul cours mais d’une devise, et il affecte la majeure partie de l’économie mondiale, y compris les États-Unis.

La liquidation mondiale forcée des positions courtes sur le dollar

La force ou la faiblesse du dollar américain joue un très grand rôle dans la croissance mondiale, notamment celle des dividendes du S&P 500 [indice boursier appartenant à Standard and Poor’s, basé sur les cours de 500 entreprises aux États-Unis, NdT]. Un dollar plus fort à tendance à restreindre la croissance, tandis qu’un dollar faible la relance.

C’est la monnaie de réserve mondiale dominante, qui permet les échanges internationaux et qui représente une réserve de valeur cruciale pour la plupart des États du globe, bien que la plupart d’entre eux utilisent leur propre devise en interne.

Son atout maître est que tout achat de pétrole est fixé en dollars sur la scène internationale. Si la France achète du pétrole à l’Arabie saoudite, par exemple, l’achat ne se fait pas dans leurs devises respectives, mais bien en billets verts. C’est aussi le cas pour de nombreuses autres matières premières.

Le risque avec ce système, c’est que de nombreux gouvernements et sociétés empruntent en dollar alors que leurs recettes sont en devises locales. Leur prêteur n’est le plus souvent même pas une institution américaine : les créanciers étrangers prêtent souvent à leurs emprunteurs étrangers en dollar.

Pour le débiteur, il y a donc un risque de change lié au décalage entre la devise de leurs recettes et celle de la créance.

Cette pratique est parfois adoptée par les emprunteurs car les taux d’intérêts peuvent être plus intéressants en dollar que dans leur propre devise, prenant ainsi un risque sur le taux de change au lieu de laisser celui-ci au prêteur. Parfois, l’emprunteur n’a que l’option de prêts et d’obligations en dollar.

Ce faisant, le débiteur fait sans forcément le vouloir l’équivalent d’une vente à découvert sur le dollar. Si le dollar monte, les emprunteurs y perdent, car leur dette augmente par rapport à leurs recettes en devise locale.

Si le dollar chute, ils obtiennent une annulation partielle de cette dette, car celle-ci perd de la valeur par rapport à leurs recettes en monnaie locale.

La force d’une devise peut être affectée par de nombreuses variables. La balance des opérations courantes sert généralement d’assise à long terme pour la force d’une monnaie, mais les taux d’intérêt et les déséquilibres entre l’offre et la demande peuvent jouer un très grand rôle à court et moyen terme.

Dans le cas du dollar comme devise de réserve mondiale, il existe une variable complémentaire due à cette dette extérieure si importante.

Ironiquement, plus il existe de dette en dollar dans le monde, plus la demande pour le dollar augmente, car ces débiteurs ont besoin de dollars pour servir leurs dettes. Le dollar prend donc inexorablement de la valeur, punissant ces mêmes débiteurs. Autrement dit, le dollar est dans une situation de liquidation forcée des positions courtes.

Les États, notamment émergents, tentent de compenser ce risque en maintenant des réserves de change, et notamment de dollars. Ainsi, ils ont à la fois des actifs et des passifs en dollar, et leurs actifs peuvent servir à rembourser leurs passifs si besoin.

Historiquement, les banques centrales ont tendance à accumuler une trésorerie libellée en dollar quand ce dernier est bas et à la conserver ou bien la vendre pour pouvoir défendre leur monnaie lorsqu’il remonte.

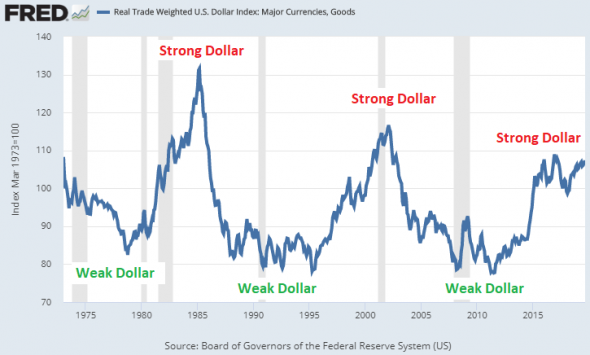

Depuis l’établissement en 1971 de notre système monétaire mondial, le dollar est passé par trois grands cycles de faiblesse et de force, et chacun d’entre eux a causé une LFPC internationale, entraînant des crises financières et entravant la croissance jusqu’au rétablissement du calme.

Les premiers États à perdre pied lors des phases de force du dollar sont ceux qui ont peu de réserves de change et/ou la plus forte exposition aux dettes libellées dans cette monnaie, tandis que ceux qui ont ces réserves ou une dette moindre affrontent la crise sans trop essuyer de pertes.

Évidemment, toutes les devises, y compris le dollar, se sont affaiblies par rapport aux actifs tangibles. Dans ce contexte, le « dollar fort » et le « dollar faible » font référence à un panier de devises étrangères.

Le pic de 1980

La première flambée du dollar, qui est aussi la plus importante, a eu lieu au milieu des années 1980, après plus d’une décennie de dévaluations et d’inflation très importantes.

Paul Volcker, gouverneur de la Fed, remonte alors brutalement les taux d’intérêt au-dessus de 10 % pour stabiliser la devise et mater l’inflation. Le taux d’intérêt réel sur le dollar, par conséquent, flambe, et reste élevé jusqu’en 1985.

Il faut un accord international, l’accord de Plaza, comprenant les États-Unis, pour organiser volontairement le repli du dollar.

Si la Fed a pu tirer si violemment les taux d’intérêts vers le haut, et si le dollar a pu prendre une telle force, c’est parce qu’il y avait une dette moindre au niveau international et surtout dans le système américain, par rapport au PIB.

Le gouvernement et les entreprises américaines pouvaient faire face à des taux d’intérêt hauts, parce que leur niveau d’endettement était bas par rapport à leur chiffre d’affaire.

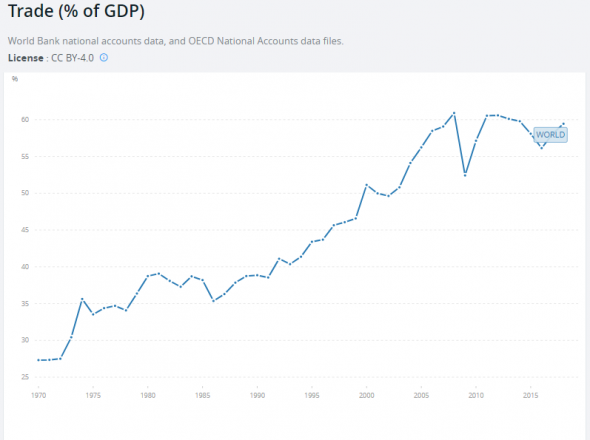

Le commerce international représentait d’ailleurs moins de 40 % du PIB mondial, comparé à 50 % vingt ans plus tard, et récemment jusqu’à 60 %. Les pays étaient moins endettés, et surtout bien moins interconnectés.

Le pourcentage du commerce international dans le PIB mondial – Source : Banque mondiale

Les marchés émergents que nous connaissons aujourd’hui n’existaient pas lors de ce pic.

L’indice MSCI Emerging Markets fut créé peu après, en 1987, et il ne représentait qu’une petite part du PIB mondial d’alors.

Bien sûr, les pays émergents eux-mêmes existaient, mais ils ne jouaient pas encore un grand rôle dans le marché du dollar. Il s’agissait donc surtout d’une crise des marchés développés : les États-Unis, certaines nations européennes et le Japon.

La flambée de 1990-2000

Durant les années 1990, plusieurs marchés émergents ont connu une croissance considérable et ont commencé à accumuler de la dette libellée en dollar, alors comparativement faible.

Pendant ce temps, la bosse démographique des baby-boomers sur le marché de l’emploi garantissait la prospérité des États-Unis, alliée à la bulle Internet et aux nouvelles entreprises technologiques multinationales.

Chose rare, un surplus budgétaire se forma pour le gouvernement américain, et le dollar reprit son envolée.

À la fin des années 1990, le renforcement du dollar dégradait les devises de nombreux marchés émergents, contribuant à la crise financière asiatique et à l’effondrement du fond spéculatif Long Term Capital Management.

La Thaïlande, la Corée du Sud, la Russie, la Malaisie et d’autres pays émergents subirent de grosses difficultés monétaires, ayant souvent beaucoup de dettes en dollar et peu de réserves de change pour les combler.

Le renforcement du dollar a créé un appel de marge proportionnel sur ce que l’on peut considérer comme des « positions à découvert » (créées en empruntant en dollar mais en recueillant des recettes en devise locale). La fixation du taux de change céda, les larmes coulèrent, et le FMI dut effectuer plusieurs renflouements pour mettre fin à la crise.

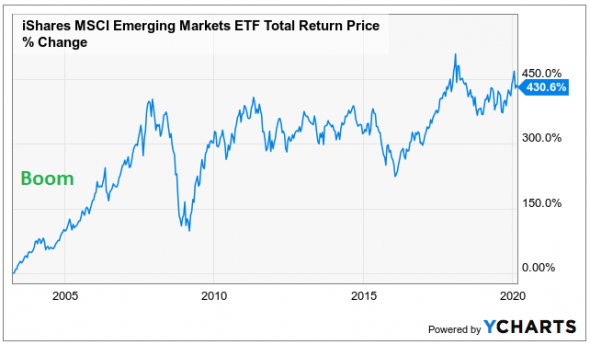

Quand la bulle Internet a fini par exploser, le dollar américain a plongé, et les marchés émergents ont connu un véritable essor dans les années 2000. Beaucoup d’entre eux ont connu une surperformance importante qui a tenu plusieurs années. C’est alors que les « BRIC » devinrent selon la croyance générale synonymes de pays d’avenir.

Pic du dollar de 2015 à aujourd’hui

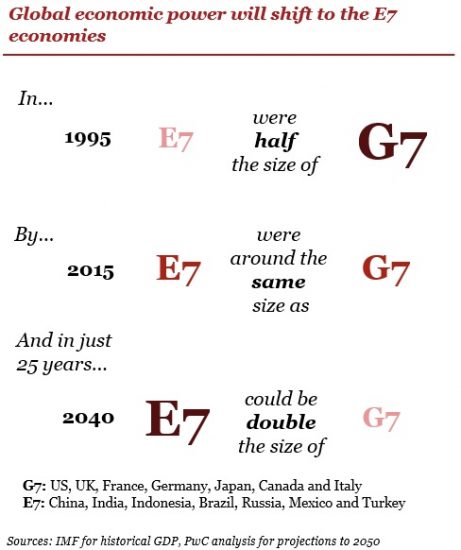

Les deux dernières décennies ont vu la montée des marchés émergents, en particulier autour de la Chine.

Aujourd’hui, les marchés émergents représentent une part non négligeable du PIB mondial. Nombreux sont ceux qui, en s’appuyant sur les courbes de population et de productivité, s’attendent à ce que cette croissance continue.

Projections de croissance des marchés émergents – Source : PwC Global

Les institutions immobilières et bancaires américaines devinrent l’épicentre de la crise financière mondiale en 2008.

La Fed a donc mis en place plusieurs épisodes d’assouplissement quantitatif par la suite, consistant à créer de la monnaie pour racheter de la dette publique et d’autres titres ce qui eut pour conséquence de maintenir un dollar faible.

Au terme du troisième épisode d’assouplissement quantitatif fin 2014, les États-Unis passèrent à une politique monétaire resserrée.

Le dollar flamba et resta haut, dans ce qui est devenu le troisième pic de notre histoire financière moderne. La force du dollar depuis fin 2014 résulte de l’alliance d’une politique budgétaire plus lâche et d’une politique monétaire plus dure que le reste du monde développé.

En 2018, la hausse du dollar a fait flancher la devise de l’Argentine et de la Turquie, menant les deux pays à la récession dans un enchaînement semblable à ceux des marchés émergents de la fin des années 1990.

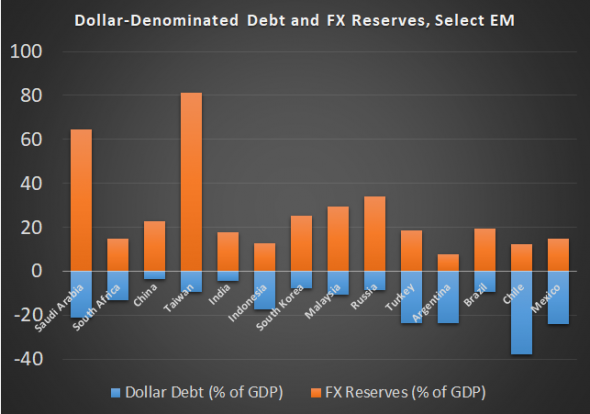

L’Argentine et la Turquie avaient et ont toujours une dette libellée en dollar importante par rapport à leur PIB, et des réserves de change basses. Les dettes argentines en dollar sont surtout des dettes souveraines du gouvernement argentin, tandis que celles de la Turquie appartiennent surtout aux entreprises turques.

Les pays à l’épicentre de la crise des devises émergentes de la fin des années 1990, en revanche, ont cette fois résisté. Ceci englobe la Thaïlande, la Corée du Sud, la Malaisie, la Russie ainsi que d’autres.

Tous ont tiré les enseignements de la deuxième flambée du dollar et constitué d’énormes réserves de change par la suite, qui leur a servi d’armure lors de la troisième crise et les a gardés à flot.

Le baht thaï, notamment, a gagné vis à vis du dollar lors des 15-20 dernières années ; la Thaïlande elle-même possède d’importantes réserves de change et une balance commerciale positive [différence entre les exportations et les importations, NdT].

Les investisseurs des marchés émergents continuent de surveiller de près l’Argentine et la Turquie, tout en gardant à l’œil le Chili, l’Indonésie, le Mexique et d’autres afin de gérer leur exposition relativement élevée au dollar.

Pourquoi chaque pic est pire que le précédent

La force du dollar requise pour malmener l’économie mondiale a été moins grande à chacun des pics des cinq dernières décennies. À chaque fois, il s’en est résulté une période d’autocorrection ou de correction planifiée, affaiblissant le dollar.

Il y a deux raisons principales à cela. D‘abord, la part du commerce international n’a cessé de grandir dans le PIB mondial. Lors du premier pic, elle était de 40 %, puis 50 % lors du deuxième, et autour de 60 % pour le dernier comme cela a déjà été mentionné.

D‘autre part, et peut-être de façon plus importante, le niveau dette/PIB des États-Unis ainsi que des marchés internationaux n‘a cessé d‘augmenter. Plus il y a d‘endettement avec effet de levier, et plus les économies sont liées, moins il faut de fluctuation monétaire pour que tout s‘écroule.

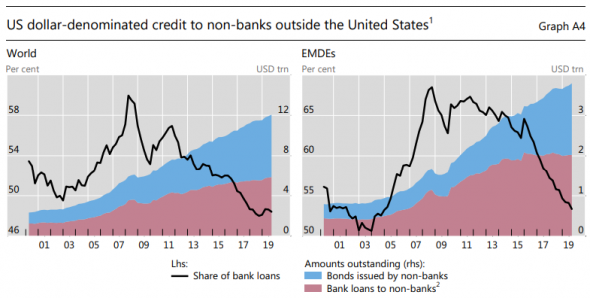

Selon les données de la BRI [Banque des règlements internationaux, NdT], lors du deuxième pic, les débiteurs non-bancaires gouvernementaux et commerciaux en dehors des États-Unis possédaient plus de 2,3 billions [rappel, mille milliards, NdT] de dettes libellées en dollar.

Pour comparer, le PIB américain était alors de 10,1 billions pour une masse monétaire de 4, 6 billions. Les dettes libellées en dollar hors-États-Unis représentaient donc 23 % du PIB américain et 50 % de sa masse monétaire, ce qui reste manœuvrable.

Les plus récentes données, à l‘issue du 3eme trimestre 2019, identifient 12,1 billions de dettes libellées en dollar détenues par des débiteurs non-bancaires gouvernementaux et commerciaux en dehors des États-Unis.

Cela représente jusqu’à 56 % du PIB et 78 % de la masse monétaire américains. Il n‘y a tout simplement pas assez de billets verts dans le système mondial pour une telle situation.

Voici le graphique de la BRI concernant la dette en devises hors des États-Unis (zones rose et bleue). À gauche, la dette totale, à droite la dette des marchés émergents.

Dette libellée en devises, BRI – Source : Indicateurs de liquidité mondiale, BRI

Et voici un tableau, appuyé par des données de la BRI et de banques centrales diverses, montrant les dettes libellées en dollar et les réserves de change en pourcentage de PIB, pour une sélection de marchés émergents.

L’importance de cet endettement crée une demande forte pour le billet vert, par simple nécessité de servir ses dettes.

Cet appétit pour la monnaie entraîne une liquidation forcée des positions courtes : la valeur de la devise augmente, mettant les pays avec beaucoup de dettes libellées en dollar sous pression, et exacerbant ainsi le problème.

Ce n’est pas exagéré que de dire qu’il s’agit sans nul doute du plus grand épisode de LFPC de l‘histoire, comparable aux deux précédents mais plus important.

Le mélange dollar fort et grande quantité de dettes libellées en dollar limite la croissance aux niveaux actuels, à la fois pour les États-Unis et le reste du monde. C‘est une LFPC de l’ordre de plusieurs billions, bien qu’elle reste moins frappante que celle qui a touché Volkswagen, par exemple.

Une blessure auto-infligée

Les États-Unis ont sans doute été plus affectés par la force de leur propre monnaie lors du dernier pic que des précédents, mais l‘étendue des dommages reste encore invisible.

Lors des deux pics précédents, les États-Unis étaient moins vulnérables à la force du dollar, tandis que les pays concurrents étaient moins préparés.

Dans les années 1980, le dollar grimpa si haut qu‘il fallut un accord international pour l‘affaiblir. Dans les années 1990, plusieurs marchés émergents ont plié le genou, et les États-Unis n‘ont été que modérément touchés.

Cette fois-ci, cependant, le pays est plus vulnérable aux effets de la force de sa propre monnaie, tandis que la majorité des marchés émergents a des meilleurs réserves de change pour s‘en défendre.

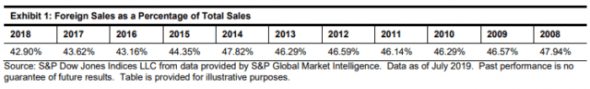

Au cours des dernières décennies plus de 40 % des recettes du S&P 500 vient de l‘étranger, ce qui avec un dollar fort signifie qu‘elles valent moins de dollars.

Le pourcentage des achats de titres depuis l‘étranger pour le S&P 500 a plafonné en 2014 et a repris ensuite une courbe légèrement descendante, ce qui correspond au regain de force du billet vert fin 2014, impactant ces achats à partir de 2015 et au-delà.

Recettes extérieures du S&P 500 – Source : Indices mondiaux S&P [Standard and Poor’s, NdT]

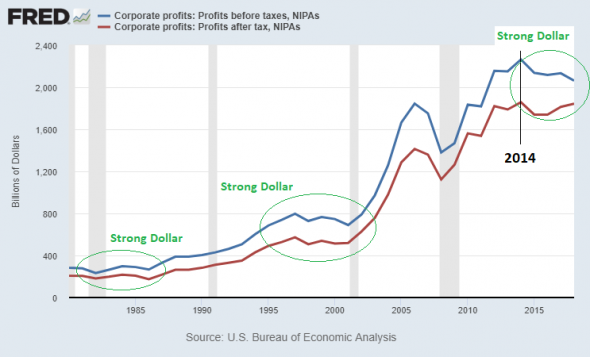

Le total des bénéfices des sociétés aux États-Unis est resté complètement plat depuis plusieurs années, après avoir atteint un plus haut en 2014. Une fois le dollar fortifié fin 2014, les bénéfices des sociétés sont entrés dans une période plate qui dure désormais depuis plus de cinq ans.

Le graphique montre que ce phénomène correspond à ceux observés lors des deux autres pics du dollar. Historiquement, l‘envol du billet vert est mauvais pour la croissance des bénéfices des sociétés américaines et le troisième pic ne montre aucun changement sur ce point.

Cette stagnation a été partiellement masquée par des valorisations boursières plus hautes, des réductions d‘impôts aux entreprises stimulant les bénéfices après impôt.

Joue aussi le choix des grandes entreprises de racheter bon nombre de leurs propres actions chaque année pour améliorer le BPA [bénéfice par action, NdT], alors même que le résultat opérationnel brut de l‘ensemble des activités ne change que peu pour la plupart.

Si les consommateurs américains bénéficient d‘un plus grand pouvoir d‘achat et d‘importation quand le dollar est fort, les produits et services américains sont aussi plus chers, et donc moins compétitifs à l‘export.

Pour faire simple, certains groupes peuvent donc vivre au-dessus de leurs moyens. Les prix des actifs se portent en effet à merveille. Cependant, le secteur manufacturier en souffre, ce qui se répercute sur la vie des ouvriers.

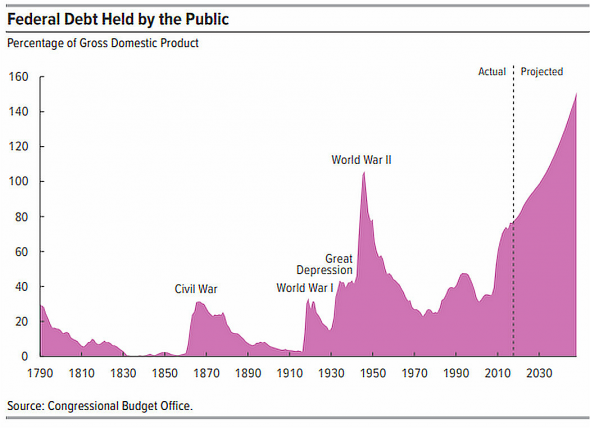

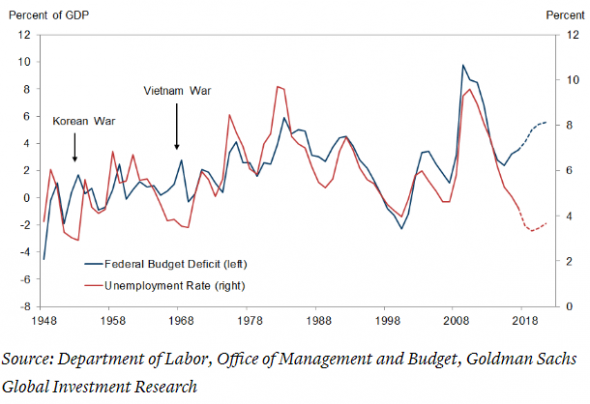

D‘autant plus que le ratio dette/PIB gouvernemental est au plus haut depuis la Seconde Guerre mondiale, et bien plus haut que lors des deux autres pics. Durant celui de 1985, le ratio était de 40 %. Il était de 55 % lors du pic de 2002. En 2020, il dépasse 105 %.

Ce graphique ne montre que la partie détenue par le public.

Dette publique en bons du trésor – Source : Bureau du budget du Congrès américain [Congressional Budget Office, NdT]

Et il n’est pas près de s’arrêter : le pays accumule des déficits importants (5 % du PIB) lors d‘une période de bas chômage, pour la première fois depuis la guerre du Viêt Nam. Autrement dit, il y a désormais un déficit budgétaire gouvernemental à la fois structurel et significatif, et non plus seulement un déficit temporaire, cyclique, limité aux récessions.

Contrairement à la plupart des pays développés, le gouvernement américain est très dépendant de l‘argent étranger, par le biais de ses bons du trésor. Actuellement, 6,7 billions de dollars de la dette publique américaine est détenue par des titulaires étrangers.

Cependant, depuis début 2015 et en partie à cause de la valeur du dollar, ces titulaires n‘ont acheté que très peu de dette publique américaine comparé à la période précédente. Ce qui signifie que la plupart a été achetée par des acteurs internes.

Le gouvernement américain a augmenté son niveau d‘endettement d‘environ 4,6 billions de dollars entre 2015 et 2019, mais les investisseurs internationaux n‘en ont acheté que 700 milliards. La très grande majorité, constituée d‘investisseurs privés, les a acquis durant les deux premiers tiers de 2019.

Les banques centrales hors des États-Unis accumulent surtout des réserves de change (obligations à plus ou moins long terme) lorsque le dollar est faible, à l‘inverse de notre situation actuelle.

En temps de dollar fort, ils s‘appuient sur leurs réserves de bons pour protéger leur monnaie et servir leurs dettes en dollars si nécessaire. Imaginons qu‘un écureuil amasse des noix tout l‘été pour les consommer pendant l‘hiver.

Pas de récolte possible en hiver, et les banques centrales étrangères n‘achètent pas de bons du Trésor américain quand le dollar prend constamment de la valeur.

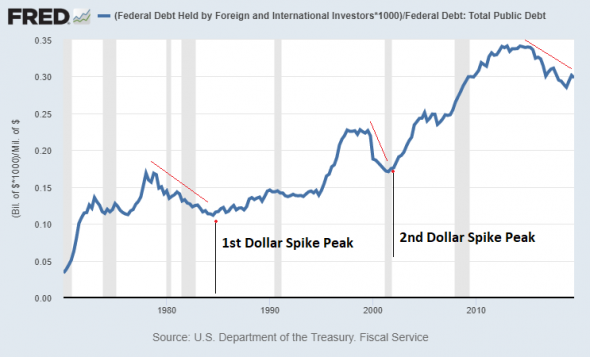

Ce graphique montre le pourcentage de dette totale détenue par des titulaires étrangers au cours du temps. Actuellement, il est autour des 30 %.

Autrement dit, s‘il y a une forte demande pour le billet vert, afin de servir les fameuses dettes susmentionnées, il n‘y a pas beaucoup de demande pour les bons.

Cette distinction est importante. C‘est généralement ce qui se passe quand le dollar est haut. Quand le dollar s‘envole, les investisseurs internationaux conservent de moins en moins de dette publique, comme on peut le voir sur le graphique.

Le phénomène s‘est répété lors des trois pics. Son importance cette fois-ci s‘explique par la grande augmentation de l‘endettement fédéral en pourcentage du PIB : les États-Unis sont devenus plus dépendants des investissements étrangers ces dernières décennies.

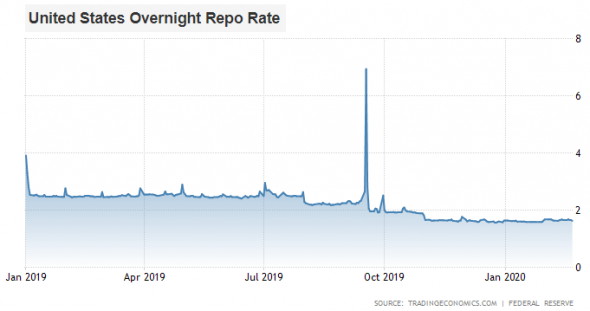

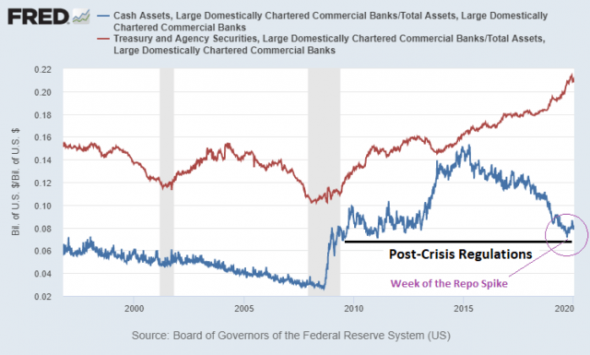

L‘importance de l‘endettement et du déficit américains, associée au manque d‘intérêt international pour les bons du trésor ces cinq dernières années, a finalement contribué en septembre 2019 à la hausse brutale, du jour au lendemain, des taux d’intérêt.

Il s‘agit de la crise de liquidité du marché du repo [mécanisme d’échange de titres entre établissements financiers, NdT], lors de laquelle les taux d‘intérêt sont montés en flèche jusqu‘à intervention de la Réserve fédérale.

Source : Trading Economics

Avec 4,6 billions de dollar émis en bons du Trésor américain entre le T1 2015 et le T3 2019, dont près de 3,9 billions capitalisés localement, c‘est donc 3,9 billions de dollars disparus du système financier américain et convertis en bons sur cinq ans. C‘est un sacré siphon de liquidités.

Les avoirs étrangers de bons américains a culminé en août 2019 avant de retomber, quelques semaines à peine avant la crise du repo de mi-septembre.

Jusque-là, le bilan américain était plein à craquer d‘obligations (notamment des T-bills [obligations à court terme, NdT]) et ne pouvait se permettre d‘en acquérir plus, ce qui a conduit à un manque de liquidités et une offre de bons trop abondante.

Les grandes banques, qui sont les principaux distributeurs de ces titres, ont alors fait face à un niveau bas de liquidités comme pourcentage du total des actifs (ligne bleue ci-dessous) lors de cette fameuse semaine.

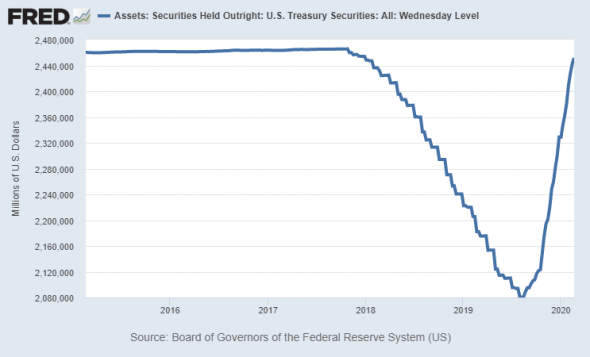

La Réserve fédérale américaine est intervenue moins d‘un jour après la crise du repo et la pénurie des liquidités, augmentant la base monétaire et rachetant une partie des bons excédentaires. Depuis, la Fed est le principal acheteur des bons du Trésor. Plutôt que de servir de siphon à liquidités comme en 2015-2019, les nouveaux bons du Trésor sont désormais financés par les dollars fraîchement créés, signifiant peu ou pas d’asséchement des liquidités.

Autrement dit, après l‘Argentine et la Turquie, les États-Unis ont été le troisième marché à céder face au dollar fort. Face à la pénurie de la devise, la dette publique a commencé à être achetée par de la monnaie issue de la banque centrale.

Les États-Unis ont la chance de pouvoir imprimer leur propre monnaie. Le choc est donc moins spectaculaire et plus facile à absorber que pour des pays incapables de faire de même.

Le dilemme de Triffin réalisé

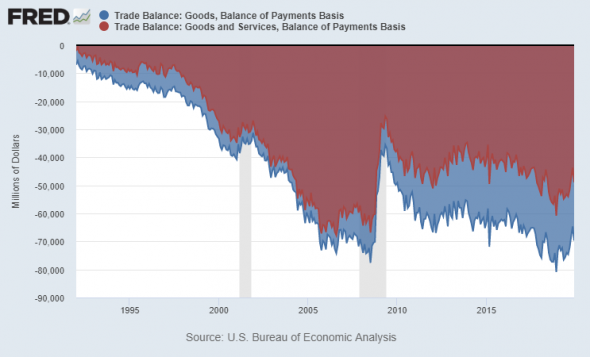

Dans les années 1960, l‘économiste Robert Triffin a fait valoir que les réserves de change mondiales obligent à poster des déficits commerciaux chroniques. Cette situation a pris le nom du dilemme de Triffin.

Si le pays de réserve ne fournit pas assez de liquidités au reste du monde, il n‘est simplement plus possible d‘utiliser cette devise pour le commerce international, ou comme réserve de valeur.

Les États-Unis importent donc des biens et matières premières mais en exportent moins, tout en exportant beaucoup de devises pour combler la différence.

Par le passé, une grande partie des dollars détenus à l‘étranger sont réinvestis dans la dette publique américaine. Comme nous l‘avons vu plus haut, les banques centrales internationales s‘en servent notamment comme réserve de change.

Ce déficit commercial constant peut tenir longtemps, mais pas éternellement. Le statut de devise de réserve mondiale est donc temporaire par nature, même si un pays peut conserver son statut très longtemps.

Ce pays peut en tirer profit sur une très longue période. Au bout du compte, cependant, il finit par en souffrir.

Ce déficit commercial n‘est pas prévu. Il s‘auto-alimente. Le pays de réserve ne décide pas volontairement d‘avoir un déficit commercial chronique.

Prenons les États-Unis comme exemple : si le monde entier accepte ou est obligé d‘utiliser le dollar pour acheter des matières premières et de conclure la plupart des contrats internationaux, il est naturel qu‘il y ait une forte demande comparée à l’offre.

En plus des variables normales, il y a donc une source supplémentaire renforçant la devise de manière inamovible. La force de sa monnaie rend les exportations moins compétitives et augmente le pouvoir d‘importation.

Le déficit commercial qui en résulte force le pays à exporter du dollar en masse pour combler la différence. La devise américaine n‘a donc que rarement, si jamais, de chance de s‘affaiblir assez pour combler le déficit commercial.

Le monde est en train de dépasser le dollar en termes d‘échelle, mais persiste à l‘utiliser comme monnaie mondiale. L‘effet de réseau, et la puissance militaire américaine, rendent tout passage à un nouveau système très difficile.

En 2000, selon la Banque mondiale, les États-Unis représentaient 20 % du PIB mondial à PPA [parité de pouvoir d’achat, NdT], contre 15 % aujourd‘hui. Le plus grand consommateur de matières premières lors des dix dernières années, c‘est la Chine. Pas les États-Unis.

Pour prendre un exemple plus extrême, supposons que le monde entier choisisse d‘utiliser le franc suisse pour ses transactions internationales et ses achats de matières premières. Cela ne marcherait pas, parce que l‘offre monétaire de ce petit pays ne suffirait pas au monde entier. Il n‘y a pas assez de francs pour que le système soit liquide.

Le problème du système actuel, c‘est que les États-Unis perdent du terrain mondialement en termes de PIB, de l‘offre monétaire et de la demande de matières premières.

La crise vient du fait que le monde est limité par le dollar. Le billet vert n‘est sans doute plus assez liquide pour servir de seule réserve mondiale et de monnaie d‘échange internationale. Il n‘y en a plus assez.

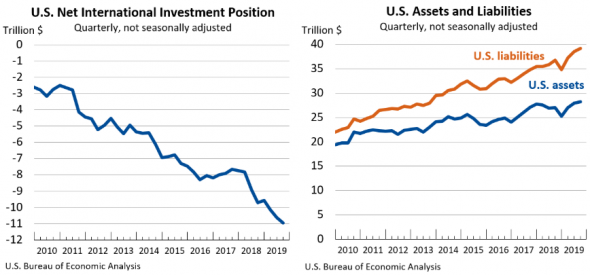

De plus, après plusieurs dizaines d‘années de déficit commercial et courant, la position extérieure globale nette des États-Unis est à – 50 %.

Cela signifie qu‘il y a bien plus de biens américains détenus par l‘étranger que l‘inverse. Plus précisément, 39 billions de dollars des actifs américains sont détenus à l‘étranger, contre 28 billions d‘actifs étrangers détenus par des américains.

NIIP des États-Unis [Net International Investment Position, différence entre les actifs étrangers détenus par les américains et les actifs américains détenus par des pays étrangers, NdT]

Source : Bureau de l‘analyse économique (BEA), É-U.

Quelle fin pour le troisième pic du dollar ?

Certains pensent que le dollar continuera à se renforcer jusqu‘à détruire le système financier mondial, et qu‘il faudra un accord international pour l‘affaiblir.

Bien que ce dénouement soit plausible, je trouve que ce point de vue sous-estime la faiblesse américaine devant la force de sa propre devise, l‘importance de la pénurie de liquidités à l‘intérieur du pays, celle des réserves et des actifs américains détenus par l‘étranger et l‘agressivité potentielle de la réponse monétaire de la Réserve fédérale au cours des prochaines années, passant d‘une politique stricte à une politique souple.

Le pays a un déficit commercial massif, un déficit courant significatif, un déficit budgétaire important et une position extérieure profondément dans les négatifs.

Sa devise devrait être plus basse qu‘elle ne l‘est actuellement. Ce n‘est que la demande internationale persistante, nécessitée par ces dettes libellées en dollar qui doivent être servies.

Une fois l‘offre de liquidités suffisante pour ces dettes, le dollar devrait redescendre, exactement comme après les deux derniers pics.

En m‘appuyant sur les données, je pense que ce pic prendra fin une fois que la Réserve fédérale aura injecté des billions afin de pouvoir financer les déficits du gouvernement sur les prochaines années, en l‘absence d‘achats suffisants de l‘étranger et du privé.

Si cette expansion se fait à une échelle suffisante, la pénurie de liquidités devrait prendre fin.

D‘ici-là, plusieurs voies s‘ouvrent au système. C‘est un processus, pas un événement. Les banques centrales, si elles se coordonnent, peuvent aussi procéder à des échanges de devises et autres accords nécessaires.

La dette fédérale des États-Unis augmente d‘un billion par an, et grimpera à 1,5 ou peut-être 2 billions annuellement en cas de récession plus ou moins grave.

Toute part de cette nouvelle dette qui ne sera pas achetée par des investisseurs internationaux et privés mais devra être monnayée par la Réserve fédérale, augmentant l‘offre de liquidités.

Pour résumer l‘état du réseau du dollar hors-É-U, 39 billions de dollars en actifs américains et 12 billions de dettes libellées en dollar sont la propriété d‘acteurs étrangers.

Les détenteurs d‘actifs et les débiteurs sont souvent de zones géographiques distinctes. Par exemple, la Suisse détient de nombreux actifs et a un surplus, tandis que la Turquie est largement débitrice avec une pénurie.

Le déficit budgétaire américain annuel, lui, dépasse régulièrement le billion. Sa balance commerciale déficitaire le déleste de 600 milliards par an, soit 3 billions bruts selon les seules données d‘importations des É-U.

Maintenant que nous avons l‘échelle à l‘esprit, résumons la chronologie. Pendant cinq ans, entre fin 2014 et fin 2019, les États-Unis avaient une politique monétaire resserrée et une politique budgétaire souple.

Cette politique monétaire signifie un bilan à l‘équilibre, et même en bref recul, tout en maintenant des taux d‘intérêt plus élevés que ceux d‘autres pays développés.

La politique budgétaire se manifeste par un grand déficit public, ce qui sert de stimulus économique. Cette combinaison, tant qu’elle dure, renforce la devise.

L‘Europe a eu un comportement complètement opposé lors des cinq dernières années, avec des budgets nationaux agrégés à l‘équilibre, notamment grâce à l‘Allemagne.

Cependant, la base monétaire européenne s‘est élargie sensiblement sous l‘effet du programme d‘assouplissement quantitatif. Autrement dit, une politique budgétaire plus rigoureuse que les É-U., et une politique monétaire plus souple. La recette d‘une devise faible.

Mais la crise du repo a mis fin à cette politique monétaire resserrée en septembre, et après cinq ans de rigueur la Fed a commencé à élargir son bilan.

C‘est cette situation, fin septembre, qui m‘a décidé à adopter cette vision structurellement baissière sur le dollar, suggérant que nous étions désormais dans une période de plafonnement. Les politiques monétaire et budgétaire américaines sont donc désormais souples.

Je n‘ai pas éliminé la possibilité d‘un segment montant complémentaire, et je détiens encore des bons à court-terme pour me prévenir de ce scénario. Au long-terme, j‘ai marqué une position baissière sur le dollar.

Par ma stratégie d‘investissement à relativement faible rotation, je préfère me positionner en fonction de l‘aboutissement au long terme d‘un scénario donné plutôt que des péripéties du moyen terme, comme je l’aurais fait si j‘étais opératrice financière (« tradeuse »).

N‘oublions pas pour autant de mettre à jour nos positions en fonction des nouvelles données. Vérifions donc si cette perspective se vérifie. Comment le dollar a-t-il changé depuis la crise du repo ?

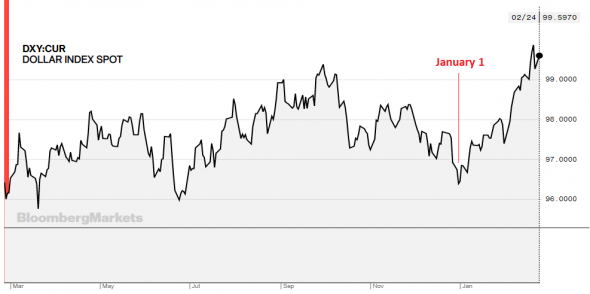

L‘indice Dollar US (DXY), lourdement pondéré par l‘euro et le yen, a bien plongé entre fin septembre et décembre. Il a ensuite rapidement rebondi jusqu‘à un niveau légèrement plus élevé à cause de la faiblesse récente des deux autres devises :

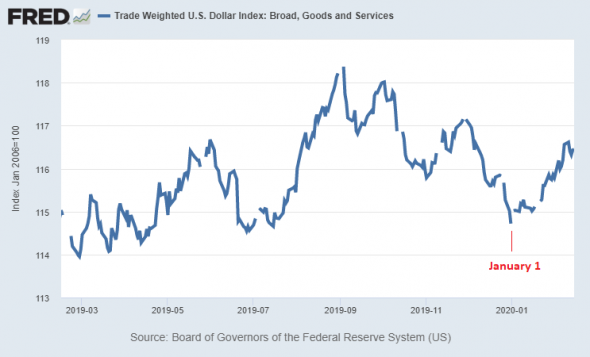

D‘autre part, l‘indice du dollar pondéré des échanges, bien plus général, est dans une tendance baissière depuis son pic de septembre-octobre, avec une alternance de remontées plus basses et de plongées plus profondes, mais aussi avec un solide rebond à partir de janvier :

Le dollar, comme toutes les autres devises, a récemment chuté en comparaison aux réserves de valeur neutres des banques centrales, à l‘instar de l‘or, qui a récemment grimpé au plus haut depuis plusieurs années contre le dollar :

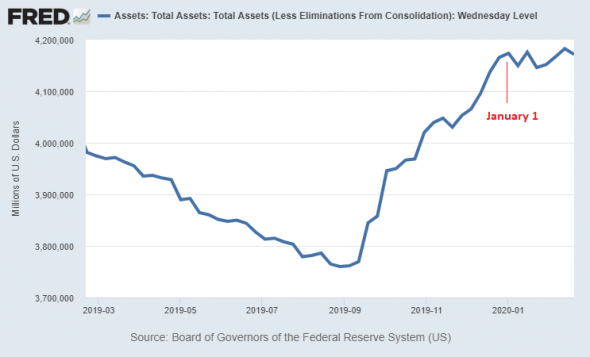

Entre septembre et décembre 2019, la Fed a rapidement élargi son bilan par une combinaison de rachats de titres et de T-bills.

En décembre, elle a devancé la pénurie des liquidités en alimentant le système pour qu‘il n‘y ait pas de manque criant lors de la dernière semaine de l‘année. Sur cette période, le dollar a plongé rapidement.

Entre début janvier 2020 et maintenant, cependant, la Fed a continué à acquérir des T-bills mais a réduit ses rachats de titres.

Son bilan est donc plutôt stagnant que croissant. Début janvier a aussi été marqué par le plongeon de plusieurs indices du dollar, qui a rebondi énergiquement depuis. Autrement dit, la Fed a resserré brièvement son bilan, et cela a encore raffermi le dollar, toutes choses étant égales par ailleurs.

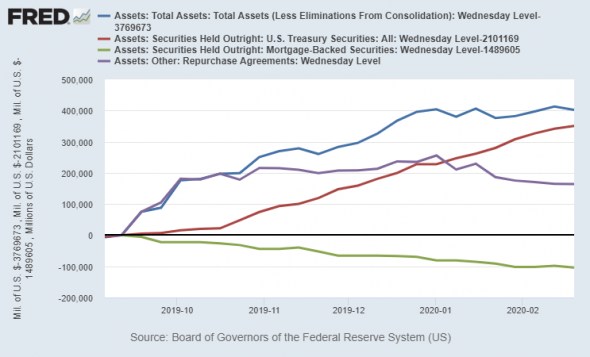

L‘expansion du bilan de la Fed depuis septembre a plusieurs composantes. En rouge, leurs rachats de T-bills, toujours en hausse. En vert, leurs titres hypothécaires, toujours en baisse pour normalisation. En violet, les rachats de titres ont culminé au 1er janvier avant de reculer, ce qui a créé cet équilibre temporaire du bilan depuis janvier (ligne bleue).

Cependant, pour les banques, la quantité de liquidité en pourcentage des actifs reste dans les positions basses de l‘après-crise.

Les opérations de la Fed visant à éteindre la crise du repo, non couvertes en décembre, ont maintenant affiché plusieurs jours de sur demande quotidienne, ce qui signifie que la demande sur le repo dépasse ce que la Fed est prête à offrir. Encore une fois, la liquidité vient à manquer.

À moins que l‘étranger ne se remette à acheter des bons du Trésor américains (la courbe ayant plafonné, selon les derniers chiffres, en août 2019), la Fed va probablement devoir continuer à monnayer le déficit public du pays en 2020 et ultérieurement.

Pour l‘instant, et tant que le bilan reste dans cette tendance stagnante, le dollar va probablement rester plutôt fort. Il n‘y aura tout simplement pas assez de dollars pour les besoins mondiaux.

Quand le bilan de la Fed reprendra un essor soutenu sur plusieurs mois et que le dollar deviendra plus abondant, il aura de nouveau une chance de s‘affaiblir.

Cinq ans de politique monétaire rigoureuse entre 2015 et 2019 ont gardé le dollar au plus haut. La liquidité était siphonnée hors du système financier par l‘émission d‘obligations, et à chaque fois que la Fed arrête d‘étendre son bilan ou qu‘il y a une brutale fuite vers la sécurité [ou fuite vers la qualité, tendance des marchés à privilégier des actifs moins risqués, NdT], le dollar rebondira vers de nouveaux sommets.

Un portefeuille doit pouvoir encaisser ces chocs. Cependant, depuis fin 2019, la banque centrale sera certainement un des principaux financeurs de bons du Trésor, ce qui devrait à terme affaiblir le dollar et mettre fin à la pénurie des liquidités mondiale.

Mon scénario de base continue de prévoir un dollar plus faible sur les prochaines années, avec possibilité d‘un pic bref durant cette période. La ligne violette est donc à mon sens la plus probable, et l‘orange est la seconde possibilité.

La ligne orange est une possibilité, si un large contingent d‘investisseurs privés d‘Europe et du Japon achète des bons du Trésor américain non-couverts comme mesure anti-risque.

Cela reporterait le besoin d‘une plus grande monétisation de la dette américaine par sa Réserve fédérale. Quoi qu‘il en soit, j‘attends du dollar une baisse au long terme, mais deux résultats peuvent découler du moyen-terme tel que je le vois.

L‘indicateur-clé pour déterminer le bon moment, ou le risque d‘une flambée du dollar, c‘est la tendance du bilan de la Fed (et en amont, les investisseurs privés, européens et japonais, en bons du Trésor non-couverts.

Si les sources américaines et internationales achètent agressivement, elles peuvent repousser l‘échéancier de la monétisation du déficit américain par la Fed. D‘un autre côté, si la demande mondiale pour les bons n‘est plus suffisante pour couvrir des déficits annuels de plus d‘un billion de dollars qui vont en s’accroissant, la Fed va devoir combler la différence en élargissant sensiblement sa base monétaire, produisant énormément de liquidités pour les années à venir.

Nous vous proposons cet article afin d'élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s'arrête aux propos que nous reportons ici. [Lire plus]Nous ne sommes nullement engagés par les propos que l'auteur aurait pu tenir par ailleurs - et encore moins par ceux qu'il pourrait tenir dans le futur. Merci cependant de nous signaler par le formulaire de contact toute information concernant l'auteur qui pourrait nuire à sa réputation.

Commentaire recommandé

Le dilemme de Triffin est en réalité un système de Ponzi. Si la BC de Chine, qui détient 3 115 milliards de réserves en $, les vendait toutes, elle ruinerait tout le monde, elle y comprise.

C’est un jeu de je te tiens « tu me tiens par la barbichette » et de « qui gagne perd », où le premier qui voudrait sortir de l’hégémonie du dollar risquerait de se suicider lui-même et entraînerait tous les autres dans sa chute.

Bien que cet article soit très pédagogique, je m’étonne qu’il parle à peine de l’origine historique de nos problèmes. Il évoque « …l’établissement en 1971 de notre système monétaire mondial… » sans préciser que c’est une décision unilatérale des USA de ne plus honorer les accords de Bretton Woods et de laisser en conséquence aux marchés le rôle de déterminer les valeurs d’échange des monnaies.

C’est là où nous avons été piégés : ce nouveau système nécessite – pour que les USA continuent à faire fonctionner la planche à billets en continu et à vivre à crédit sur le reste du monde – un développement exponentiel des échanges internationaux pour alimenter la demande en dollars. Toute baisse de cette demande a un impact récessif sur tout le monde, voilà pourquoi, on n’est pas prêt de sortir de ce dilemme et qu’il y en a certains, notamment les adeptes de la décroissance, qui rêvent totalement.

En 1971, John Connally face aux préoccupations européennes sur cette nouvelle place du dollar a répondu : « le dollar est notre devise, mais c’est votre problème »… ; et il le reste toujours aujourd’hui et plus que jamais, même en ayant tenté maladroitement de créer un contre-pouvoir avec l’euro.

Mais les Chinois et la Russie finiront par y mettre bon ordre. Ils veulent sortir du piège qui les rend dépendants des politiques US. En conséquence, ils œuvrent (notamment grâce aux swaps) pour arriver à se passer totalement du dollar.

Les tensions internationales avec ces pays sont d’ailleurs largement alimentées par la panique des USA à constater que ces pays pourraient un jour arriver à se passer du dollar : tout s’effondrerait alors pour eux.

S’ils se sentent vraiment menacés dans leur hégémonie, je pense que les USA sont capables de provoquer une guerre (comme ils l’ont fait de différentes façons, dans tous les pays qui représentaient une menace pour leur système), juste pour remettre les compteurs à zéro.

Ceux qui ne tiennent pas compte de ce point nodal de notre système monétaire international sont au mieux de doux rêveurs et au pire des pyromanes.

20 réactions et commentaires

2005-2035 automne c’est le regne de la speculation et de la derive monetaire la plus totale.

Apres cela,quand la valeur de la monnaie sera detruite, on ne reglera plus les problemes avec des echanges de papier monnaie dont personne ne voudra plus,mais par des echanges de coups de fusil pour imposer le remboursement des dettes.Ca sera l’hiver (2035-2065) ou le grand capital purgera toutes les erreurs et les bras inutiles d’une facon ou d’une autre ( mourir d’un suicide pour raisons de desespoir economique c’est toujours un progres par rapport a la mort dans des tranchees…bon apres on peut avoir la depression eco et la guerre en sus…)

Bref, soyez conscients que des choses graves se preparent derriere ces questions economiques.

+4

AlerterVous etes bien optimiste..

On aura bien d autres soucis avant ca…

+4

AlerterSi le papier n’a plus de valeur, le grand capital n’a plus de moyens. Il a tué le réel pour se réfugier dans le papier, il mourra avec lui.

+0

Alerternon,il y aura toujours des « legitimistes » qui croiront les promesses memes si elles seront « nouvelles ». Vous savez,le monde d’avant, on l’efface et on repart sur le monde d’apres: entre temps les malins auront converti les monnaies d’avant qu’ils ont accumule par paquets sans se fatiguer en bien reels,or,art,voiture de sport,montre qu’ils revendront pour obtenir de la monnaie nouvelle , »verte ». Evidemment le gars de base aura perdu une grande partie de l’epargne de toute en vie en monnaie ancienne et devra repartir obeir,pardon travailler pour obtenir la monnaie nouvelle…

c’est pour cela que les allemands surveillent leur monnaie comme la prunelle de leurs yeux…

+1

AlerterIls achètent la vraie monnaie. Ils achètent de l’or !

+0

Alerter« Si la France achète du pétrole à l’Arabie saoudite, par exemple, l’achat ne se fait pas dans leurs devises respectives, mais bien en billets verts. C’est aussi le cas pour de nombreuses autres matières premières. »

C’est bien le problème majeur qui assure encore l’hégémonie yankee. Certains pays l’ont compris. Utiliser le dollar place ipso facto ses détenteurs en esclaves du maître.

« la Fed va devoir combler la différence en élargissant sensiblement sa base monétaire, produisant énormément de liquidités pour les années à venir. »

C’est déjà le cas. La planche à billets est un puits sans fond. Et il y a toujours des gogos pour accepter cette monnaie pourrie. Allez comprendre.

+13

AlerterCette monnaie virtuelle et pourrie s’appuie sur une puissance militaire réelle et inégalée, à ce jour.

+3

AlerterExcellent article qui révèle bien la haute science à l’œuvre.

La vente à découvert est une pure arnaque inventée par le pays du poker. Mais c’est légal …

« bons du Trésor sont désormais financés par les dollars fraîchement créés », arnaque !

« c‘est donc 3,9 billions de dollars disparus du système financier américain et convertis en bons sur cinq ans. C‘est un sacré siphon de liquidités. » Re arnaque, mais acceptée par tous …

« investisseurs » internationaux … Non, ce n’est pas vous !

… et autres fariboles !

Bricolages, bidouillages, bouts de ficelles, cales, leviers, rafistolages, mastiques, peinture, trompe l’œil, enfumage, etc.

Nous serions en droit de nous étonner que cet assemblage branlant tienne encore la route.

Nous serions également en droit de nous interroger sur le vrai coût de ce « savant » artisanat.

Quant à la durée de vie de cette machine à laver même pas fabriquée chez nous, qui encombre déjà tout le garage, le jardin et le grenier …

Où est la déchetterie la plus proche ?

+16

AlerterPour les non initiés, il serait bon de signaler que la vente à découvert consiste à vendre à terme un actif que l’on ne détient pas le jour où cette vente est négociée, mais qu’on se met en mesure de détenir le jour où sa livraison est prévue (le terme), en l’ayant acheté entre temps à un prix inférieur à celui auquel on l’a vendu.

+1

AlerterComme le disait John Bowden Connally, secrétaire du Trésor du « bienveillant » Nixon en 1973 « Le dollar est notre devise, et il est votre problème »…

Retournement de situation en ce moment car la flambée du « Sacro-Saint » Dollar plombe allègrement l’industrie US : Certes ils achètent moins cher les biens en provenance de l’étranger, mais par contre la baisse de prix des importation entraîne aussi une chute des profits en provenance de l’étranger.

Sans compter les « menus inconvénients » de la chute de prix en Dollar de certains produits importés qui font littéralement couler les entreprises US qui les exploitent sur leur propre sol.

Exemple : Le pétrole… Si l’Arabie Saoudite ou la Russie font toujours des bénéfices en extrayant sur leur sol (dans leur propre monnaie) le pétrole et le vendent « pas cher » (en Dollars) sur le marché international, les producteurs US ont tous le couteau sur la gorge car leurs coûts de production son désormais supérieurs au prix de vente « du marché » et les faillites s’enchaînent, entraînant celles de tous leurs partenaires (banques, fournisseurs, etc.) ce qui va se traduire par un désastre à court terme.

Les seuls qui profitent de la situation sont bien sûr les banques et les importateurs…

Les jours des importateurs sont eux aussi comptés car même s’ils peuventréaliser des profits colossaux, encore faut-il écouler leurs produits auprès d’une population en état de paupérisation avancée.

Et les banques ne sont pas joyeuses non plus, avec tous les impayés elles vont se faire « Lehman-Brotheriser » dans la joie la plus totale.

Quand on tire trop sur la corde elle finit par casser.

Ce ne sera ni la première ni la dernière fois que les USA connaîtront ce problème.

Ce qui est plus gênant, c’est qu’à chaque fois ils exportent leurs désastres et ce sont les « gueux » de toute la planète qui payent au final pour la cupidité de leu système économico-politique mortifère.

+6

AlerterCes chiffres ne disent pas tout. Tient un point basique ; le rapport force du dollar/prix de l’énergie. Quid ?

Déroulons la pelote : Taux de réserve en dollar / production de matières premières énergétique ?

Il manque aussi pas mal de politique là dedans. Déjà rien que sur les prix de toutes les matières premières , ensuite via la militarisation de la monnaie dans le cadre de guerres économico-politiques. Autre point qui doit quand même un peu jouer, le nombre de pays qui se voient leurs avoirs en dollars « gelés » où qui sont face à une politique de « pression maximale » via des sanctions sur le dollar. Enfin n’oublions pas non plus les politiques d’avantages ou de convertibilité (ou non) accordées à certains pays ou dans le cadre de ZEE.

Bref … tout ceci est en fait un joyeux bordel. A chaque fois j’ai le même avec Fry de Futurama plissant les yeux avec le sous titre « Not sure if this really works…or is the stupidest idea I ever had ! » qui me revient en tête. Je ne suis pas convaincu de la rationalité des acteurs du marché, ça aboutira sans doute à une accéleration de la fractalisation des intermédiaires de valeurs déjà en cours et dont beaucoup n’ont pas encore conscience.

+5

AlerterLe dilemme de Triffin est en réalité un système de Ponzi. Si la BC de Chine, qui détient 3 115 milliards de réserves en $, les vendait toutes, elle ruinerait tout le monde, elle y comprise.

C’est un jeu de je te tiens « tu me tiens par la barbichette » et de « qui gagne perd », où le premier qui voudrait sortir de l’hégémonie du dollar risquerait de se suicider lui-même et entraînerait tous les autres dans sa chute.

Bien que cet article soit très pédagogique, je m’étonne qu’il parle à peine de l’origine historique de nos problèmes. Il évoque « …l’établissement en 1971 de notre système monétaire mondial… » sans préciser que c’est une décision unilatérale des USA de ne plus honorer les accords de Bretton Woods et de laisser en conséquence aux marchés le rôle de déterminer les valeurs d’échange des monnaies.

C’est là où nous avons été piégés : ce nouveau système nécessite – pour que les USA continuent à faire fonctionner la planche à billets en continu et à vivre à crédit sur le reste du monde – un développement exponentiel des échanges internationaux pour alimenter la demande en dollars. Toute baisse de cette demande a un impact récessif sur tout le monde, voilà pourquoi, on n’est pas prêt de sortir de ce dilemme et qu’il y en a certains, notamment les adeptes de la décroissance, qui rêvent totalement.

En 1971, John Connally face aux préoccupations européennes sur cette nouvelle place du dollar a répondu : « le dollar est notre devise, mais c’est votre problème »… ; et il le reste toujours aujourd’hui et plus que jamais, même en ayant tenté maladroitement de créer un contre-pouvoir avec l’euro.

Mais les Chinois et la Russie finiront par y mettre bon ordre. Ils veulent sortir du piège qui les rend dépendants des politiques US. En conséquence, ils œuvrent (notamment grâce aux swaps) pour arriver à se passer totalement du dollar.

Les tensions internationales avec ces pays sont d’ailleurs largement alimentées par la panique des USA à constater que ces pays pourraient un jour arriver à se passer du dollar : tout s’effondrerait alors pour eux.

S’ils se sentent vraiment menacés dans leur hégémonie, je pense que les USA sont capables de provoquer une guerre (comme ils l’ont fait de différentes façons, dans tous les pays qui représentaient une menace pour leur système), juste pour remettre les compteurs à zéro.

Ceux qui ne tiennent pas compte de ce point nodal de notre système monétaire international sont au mieux de doux rêveurs et au pire des pyromanes.

+24

AlerterIl faudrait rappeler que la phrase de John Connally, lancée à une délégation européenne, faisait suite au fait que le 15 août 1971, Richard Nixon, le président US, a décidé que le dollar ne serait plus convertible en or.

+1

AlerterJ’en connais un qui écrivait : Si le monde a été capable de se mettre d’accord trois fois au cours du siècle dernier, pourquoi ne serait-il pas capable de se mettre d’accord maintenant ? A moins évidemment qu’il faille attendre une troisième guerre mondiale pour y arriver.

Cela fait depuis quelques années que les gouvernements de la Chine et de l’Union Européenne essayent de négocier avec le gouvernement des USA une réforme du système monétaire international selon les principes énoncés initialement par le gouverneur de la banque centrale chinoise. Car paradoxalement, le seul banquier central qui semble avoir compris que le problème fondamental (celui qu’il s’agit de régler au plus vite, si nous ne voulons pas un prochain collapse de l’économie mondiale qui n’engendrera que le chaos et la misère des peuples) est celui de l’architecture du système monétaire international en vigueur depuis 1971…est le gouverneur de la Banque Populaire de Chine Zhou Xiaochan.

+3

AlerterIl propose que le nouvel étalon monétaire soit un panier de monnaies, qui comprendrait cette fois ci aussi les monnaies des BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud), suivant des poids respectifs qui changeront à mesure que les poids respectifs des économies changeront, Le système qui est prôné par les chinois n’est autre que le système connu sous le nom de système Davidson (que nous verrons plus loin), il permet de résoudre le dilemme de Triffin.

Sarkozy avait bien essayé de mettre à l’agenda du G20 un nouveau SMI, poussé aussi par la Chine, mais Obama lui a répondu qu’il ne voulait pas en entendre parler !

+1

AlerterSi la Chine décide de tenir le cours de sa monnaie, c’est bien son droit dans un système capitaliste. L’arbitrage dont vous parlez n’existe pas, mais seulement la loi du plus fort

+1

AlerterPour le moment, les États-Unis bloquent, car ils ne veulent pas lâcher la position dominante du dollar comme monnaie de réserve internationale. Mais que se passera-t-il quand l’ensemble du système des monnaies fiduciaires flottantes sera à deux doigts d’exploser (bientôt!)? Ils se mettront d’urgence à négocier et il est très vraisemblable que ce sera la proposition chinoise qui finira par être adoptée, car elle est une des seules qui apporte une solution pérenne aux problèmes du système actuel.

+2

AlerterLe débat le plus important, celui qui compte vraiment, c’est donc celui sur l’architecture du système monétaire et bancaire mondial. Tant qu’on n’aura pas compris que le système actuel (des monnaies de réserve fiduciaire flottantes couplé à des monnaies qui n’en font pas partie et font pourtant partie de l’OMC) est une aberration et qu’il est grand temps d’en changer et qu’on étudie sérieusement les alternatives (j’en connais quatre : 100 % monnaie, freegold, système de Davidson, Bancor), nous perdrons notre temps sur des discussions sans intérêt.

Normalement ce sont les taux de changes entre monnaies qui corrigent sur le long terme les déséquilibres des échanges entre nations. Vu que ce mécanisme n’existe plus en Europe et qu’il ne peut y avoir de tels déséquilibres sur le long terme sans conséquences économiques (chômage), il faut que les États en surplus en transfèrent une partie vers ceux en déficit pour corriger ces déséquilibres. Ceci peut être fait automatiquement, il suffit de prendre les balances de paiements entre États membres et calculer les compensations nécessaires entre États pour qu’elles soient toutes en équilibre.

+4

Alerterça dépends si vous utilisez l’échelle anglaise ou française (mais l’échelle française est appropriée pour un texte français à mon avis)

+0

AlerterIl y a aussi que les chinois qui produisent proposent toujours une cotation en $, et qu’ils peuvent se faire payer en $ dans un compte en banque dans un autre pays (hong kong).

Ma femme chinoise dit toujours, il faut acheter de l’immobilier avant que l’argent ne vaut plus rien ! toujours possible devaluation du yuan + inflation en Chine, fait que avoir son argent en une autre devise n’est pas bete, a Hong kong par exemple ou il y a un PEG a 7,80 pour un HK$, et ou l’on peut sortir son argent des banques sans explications. En Chine avec le contrôle des changes, vous ne pouvez pas virer plus de 500$ a l’Étranger.

+1

AlerterLes commentaires sont fermés.