Aujourd’hui, encore une étude exclusive dans ce contexte troublé, sur la garantie des dépôts (merci aux lecteurs qui m’ont aidé à le rédiger, pour trouver les sources et les saisir).

La garantie des dépôts

La garantie des dépôts bancaires est assurée par le Fonds de Garantie des Dépôts, créé en 1999 ; la garantie est actuellement de 100 000 € :

- par déposant ET par banque (et non pas seulement par déposant), quel que soit le nombre de comptes ouverts par un même déposant dans la banque ;

- pour les particuliers comme pour les entreprises.

La garantie concerne principalement :

- les dépôts à vue (votre compte en banque),

- les comptes sur livret (A, LDD/Codevi, Livret bancaire,

- les plans d’épargne-logement…

En sont exclus :

- les dépôts non nominatifs (ex. bons anonymes)

- les titres de créances négociables (ex. : certificats de dépôt, bons à moyen terme mobilisables [BMTM])

- les dépôts qualifiés » d’autres titres de créances » (ex. : obligations) émis par l’établissement de crédit

- les dépôts en devises autres que celles des Etats de l’Espace Economique Européen (adieu dollars, yens, yuans, roubles…).

- les dépôts des organismes de placement collectif (ex. Sicav, FCP).

- les dépôts des organismes de retraite et de fonds de pension. (sympa…)

- les « dépôts pour lesquels le déposant a obtenu de l’établissement de crédit, à titre individuel, des taux et des avantages financiers qui ont contribué à aggraver la situation financière de l’établissement. »

Vous trouverez plus d’information sur le site du Fonds de Garantie des dépôts.

Au delà de 100 000 €, il n’y a pas de garantie sur l’excédent, donc en cas de faillite, un gros déposant aura une créance sur la banque pour l’excédent, et il sera traité comme les autres créanciers dans le processus de liquidation (le liquidateur lui rendra donc ce qu’il pourra – cf. Laiki à Chypre).

La situation en Europe

Une directive européenne a harmonisé en 2010 la garantie des dépôts en Europe, en la portant à 100 000 € (contre 70 000 € en France précédemment). L’étude d’impact de la directive, qui analyse la situation en 2007 (la situation n’a pas dû tellement changer, sauf dans quelques pays type Chypre), recèle plusieurs pépites, que je vous livre.

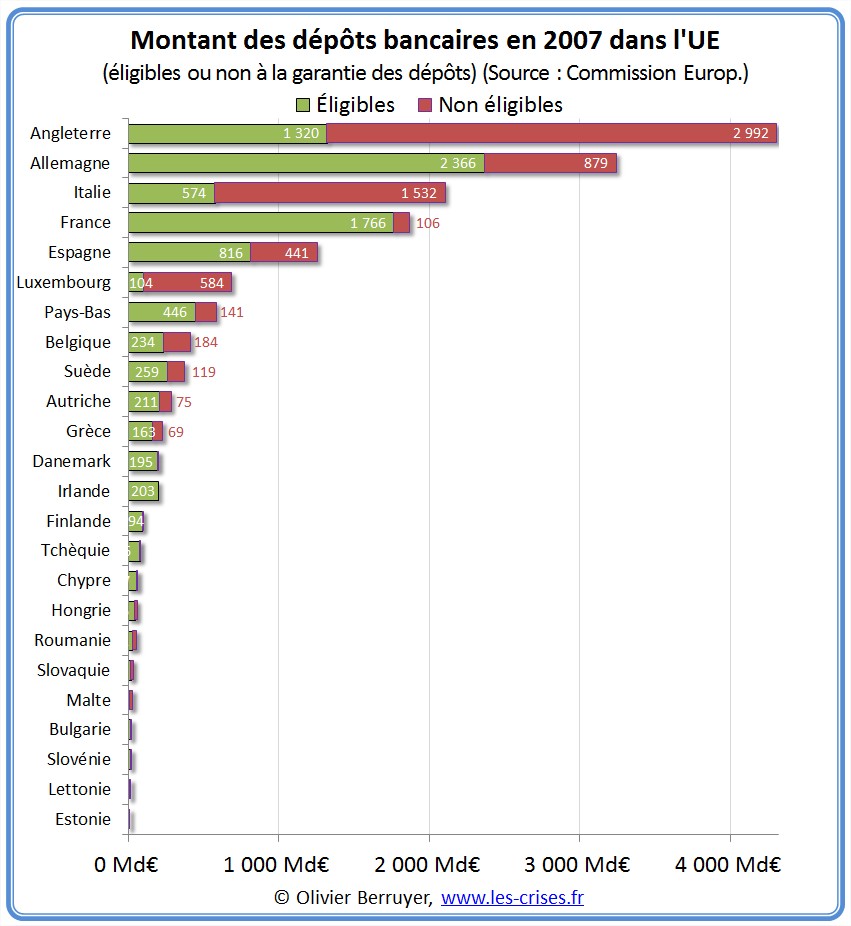

Commençons par le montant total des dépôts :

Les situations des grands pays sont ainsi contrastées. L’Angleterre comporte ainsi une majorité de dépôts non éligibles, et donc non garantis, que sont les dépôts en dollars.

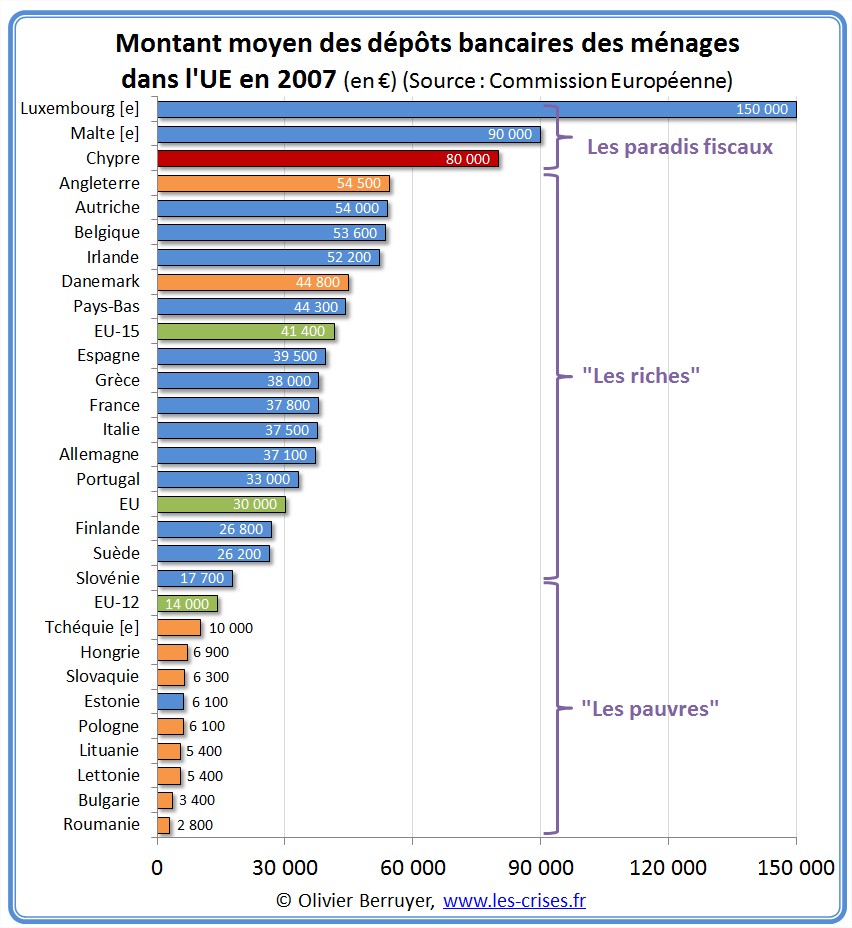

Analysons alors le montant moyen des dépôts :

On voit ainsi clairement : les pays pauvres, les pays riches, et les trois paradis fiscaux (ah, Chypre…).

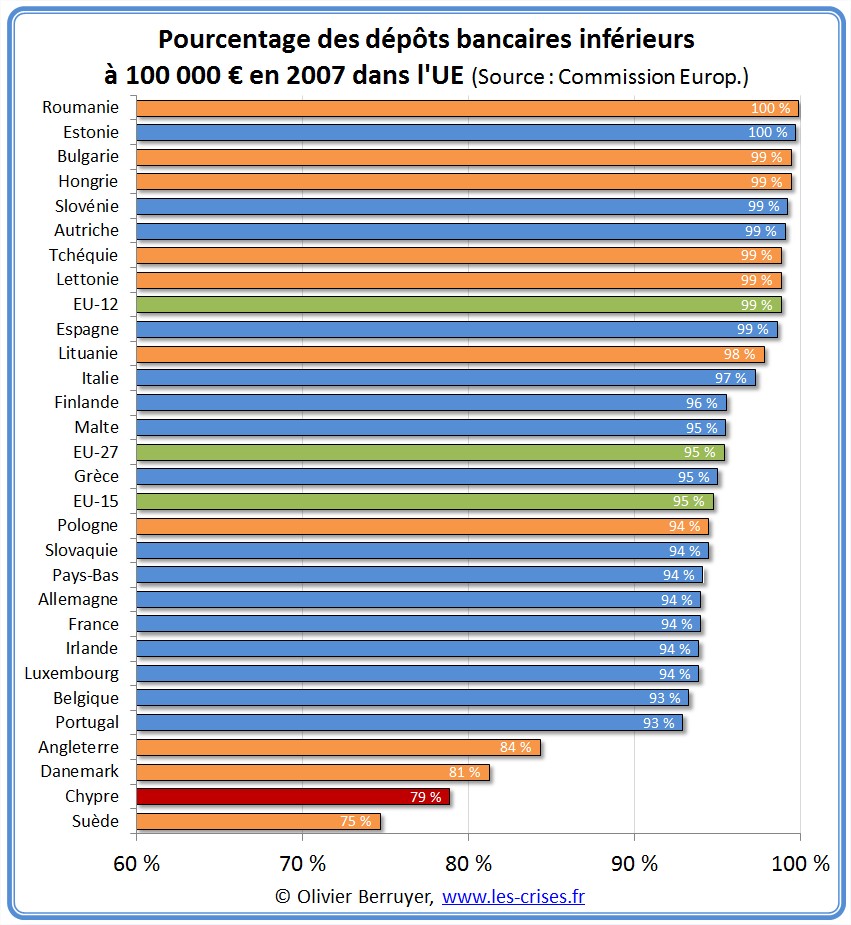

Plus intéressant pour notre sujet : quel est le pourcentage des comptes qui font moins de 100 000 €, et sont donc entièrement garantis ?

À part 4 cas particuliers (Chypre est toujours là…), 93 % à 100 % des comptes sont ainsi entièrement garantis (94 % pour la France).

Les différences s’expliquent par le pourcentages de très riches dans le pays et les choix faits en terme de placement de l’épargne financière.

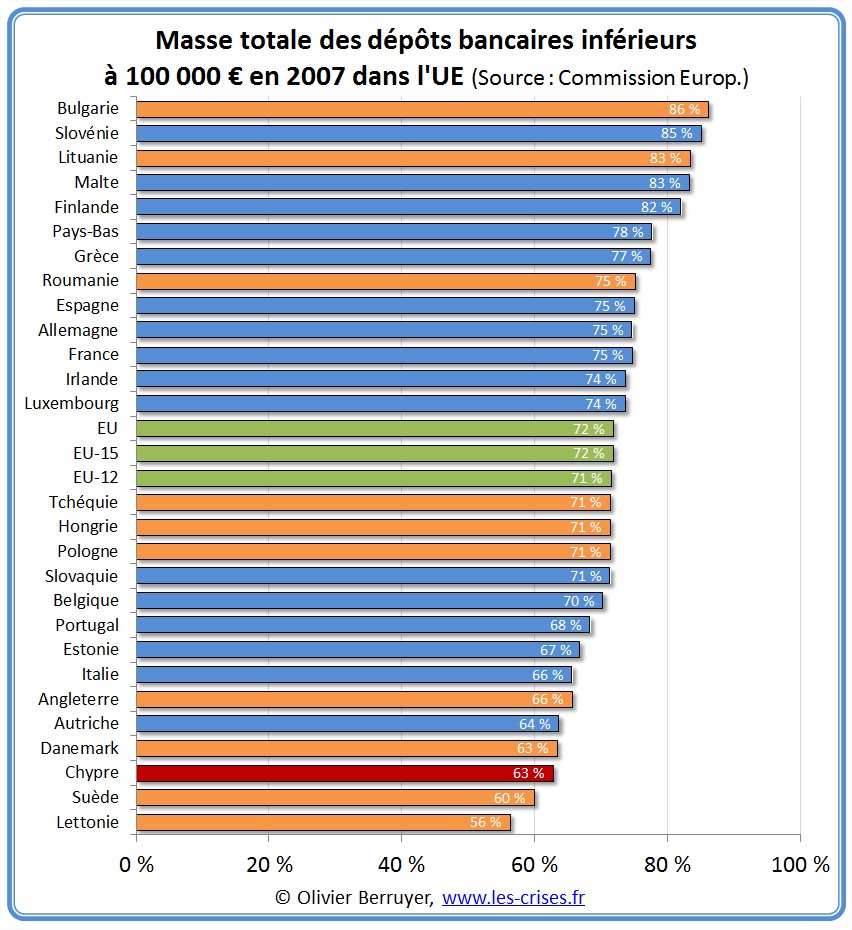

Si on regarde maintenant non plus en nombre de comptes, mais en montant monétaires des dépôts garantis / total des dépôts :

Ainsi, c’est entre 56 % et 86 % des dépôts qui sont garantis en Europe.

Chypre est toujours en queue de classement, montrant que de très grosses fortunes s’y amassent.

La Lettonie est bonne dernière – pour les mêmes raisons. Je rappelle que, surnommée désormais « la nouvelle Chypre », la Lettonie est censée rejoindre l’euro au 1er janvier 2014 – tout va bien…

La situation en France

On arrive ainsi à la situation de notre pays, avec cette information essentielle :

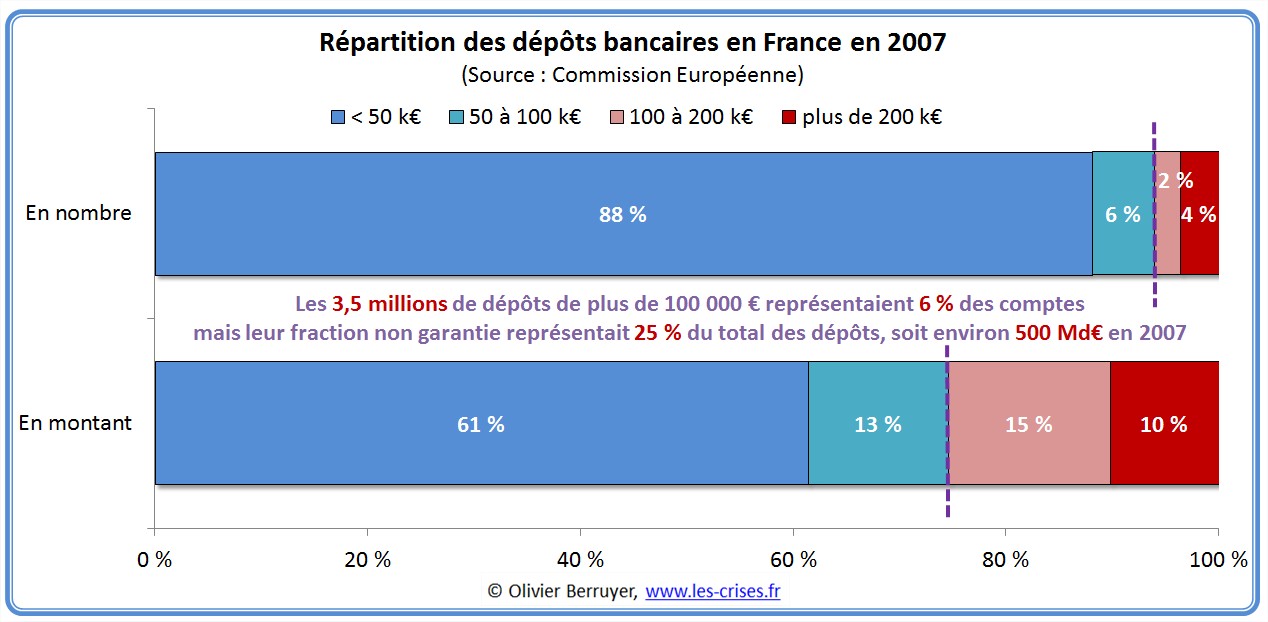

Par exemple, 88 % des comptes font moins de 50 000 € et représentent 61 % du total.

Les 3,5 millions de dépôts de plus de 100 000 € représentaient 6 % des comptes mais leur fraction non garantie représentait 25 % du total des dépôts, soit environ 500 Md€ en 2007.

Ainsi, une solution à la Chypriote (d’une violence inouïe !) permettrait ainsi de trouver 500 Md€. Il y a là de quoi régler les problèmes de notre secteur bancaire, mais ce qui est effrayant, c’est que je rappelle que la dette publique est de 1 800 Md€ ! On voit ainsi que son remboursement est donc non seulement impossible, mais tout simplement inconcevable…

Enfin, le fonds de garantie des dépôts n’a à ce jour que 2 Md€ en caisse pour 1 500 Md€ de dépôts garantis…

Après, on dira que je suis pessimiste quand j’explique que cela va finir dans la douleur financière – mais seulement pour 10 à 20 % de la population si on fait les bons choix quand la Crise ultime sera survenue…

Et vos sous ?

Je sais que beaucoup d’entre vous sont inquiets pour leur épargne.

Je vais faire une exception à la règle que je me suis fixée, qui consiste à ne pas donner de conseils financiers (les conseilleurs ne sont jamais les payeurs), mais voici quelques pistes, si vous avez plus de 50 000 € de liquidités (les autres, soit 88 % !!!, il n’y a pas trop de souci à vous faire). Ce sont des conseils de « bon père de famille » ne visant pas à spéculer mais à tenter de perdre le moins possible voire pas du tout :

- ne gardez JAMAIS plus de 50 000 € dans une seule banque (le plafond de 100 000 vaut ce qu’il vaut…)

- ne restez pas si possible dans une banque universelle, exigez une banque sans traders ;

- réfléchissez bien avant de mettre votre argent à l’étranger ;

- diversifiez absolument vos placements : liquidités, obligations d’entreprises pouvant résister à un choc brutal (EDF, etc.), immobilier (qui risque de swinguer), investissements physiques… ;

- 10 à 20 % (plus, c’est risqué / spéculatif) d’or (physique, et gardé dans un coffre bancaire) peut être une forme d’assurance raisonnable ;

- ne gardez pas d’actions – profitez du fait que la Bourse est encore haute pour sortir !

- n’ayez aucune confiance absolue dans l’indépendance d’un conseiller financier que vous ne rémunérez pas directement (je ne dis pas qu’ils sont forcément compétents, ni que les autres sont forcément malhonnêtes) ;

- si vous êtes une entreprise, ATTENTION à la gestion de votre trésorerie, vous ne serez pas spécialement épargné en cas de problèmes bancaires. Limitez donc le montant de vos dépôts, et diversifiez les entre plusieurs banques, voire, dans votre situation, et pour une partie raisonnable, sur un compte en Allemagne dans une banque solide ;

- ayez assez de liquidités pour tenir 2 semaines avec des banques fermées (et donc sans paiement électronique ou carte bancaire), sans sombrer dans l’excès.

Après, c’est à vous de voir – je décline toute responsabilité…

82 réactions et commentaires

Il est complètement illogique de garder son argent dans les banques européennes : aucun rendement au-dessus de l’inflation… et gros risques soit de faillite bancaire soit de chypriotisation par les autorités pour en remettre un petit coup dans le tonneau des Danaïdes.

« Compte en Allemagne dans une banque solide » : il me semblait avoir lu que la dette publique allemande était absolument faramineuse, si on incluait la dette des landers… Et la banque centrale allemande va se retrouver avec des dettes énormes envers les banques nationales européennes au fur et à mesure que les européens mettront leur épargne dans les banques allemandes…

… Si j’avais un kopek à investir en Europe, je le mettrais dans des obligations d’entreprises à moyen terme (2017-2018) mais certainement pas EDF (cf Tepco).

+0

Alerter+1 a propos des oblig EDF…(il n’y a qu’a voir ici: http://www.fukushima-blog.com/ , ou ici: http://www.pauljorion.com/blog/?p=61647 )

+0

AlerterOn n’en est plus à chercher des rendements mais à conserver son épargne.. comme les gros investisseurs qui prennent des oblig d’état à taux négatifs

+2

AlerterOui MAIS : disons pas beaucoup d’info pratiques, par ex :

-comment et/ou stocker des obligations d’entreprise avec sécurité (un dépot en banque = quel statut ?)

-même question pour des actions (compte titre, PEA : c’est en banque) et

– « pourquoi ne pas garder action » si l’entreprise est saine ?

– un assureur qui a beaucoup de fonds Euros va être concerné donc même les multisupports peuvent être « chyprioté » ?

Une conclusion pratique serait intéressante surtout si elle clarifie qui est « un propriétaire protégé » par le droit dans notre système actuel ou tout doit être déposé et déclaré.

+0

AlerterUne remarque pour compléter et deux questions

C’est 100000€ dans un délai de 20 jours, donc …..

Où se trouve une liste des banques sans traders?

L’or peut-il être stocké en France? ou de préférence à l’étranger?

+1

AlerterIl y a toujours des traders dans une banque 😉

Cherchez les informations publiées au titre de l’article 43-2 du règlement 97-02 de la BDF, vous aurez accès à leur nombre et leur rémunération par banque.

+3

AlerterJe n’ai pas trouvé ces informations. Auriez-vous un lien direct? Merci d’avance.

@ Olivier: cette information pourrait être l’objet d’un article?

+0

AlerterChaque banque doit publier ces informations. Exemple pour LBP :

https://www.labanquepostale.fr/groupe/qui_sommes_nous/gouvernement_entreprise/instances/Info_reglementee_2012.html

(section « information réglementée 2013 »)

+0

AlerterJe m’ajoute à cette demande de liste de banque « sans trader » ou plutôt non-universelle. J’ai tenté de chercher un peu mais impossible de trouver une banque qui n’est pas adossée à un groupe bancaire universel en France. Quelqu’un aurait donc une banque de dépôt (et uniquement ça) à conseiller ?

+1

AlerterPour préciser ce que dit Olivier : Si vous avez dans une banque 200 000 euros de dépôts et 200 000 euros d’emprunt, et donc un bilan initial nul, après une faillite bancaire vous vous retrouverez à devoir 100 000 euros à la banque.

+0

AlerterJe connais moins le domaine que vous, et j’ai du mal à comprendre (même avec l’article de Légifrance cité plus bas).

Je crois comprendre dans votre exemple, que l’assurance de l’État va me rendre 100 000E (hmm…), et que ma dette de 200 000E existe toujours. C’est ça ?

+0

AlerterVous cherchez une banque de dépôt, donc non-universelle et sans trader ? -> la Banque Postale. Sinon, on peut toujours ouvrir un coffre dans une banque : bcp moins risqué (ces dépôts n’entrent pas dans les bilans bancaires, et en plus Spagiari est à la retraite!)

+1

AlerterBonsoir,

Regardez du coté du Credit Coopératif, je crois que c’est une des rares banques qui communique sur l’inexistence de filiale dans des paradis fiscaux.

D’autres blogueurs ont signalés la banque postale (LBP).

+0

AlerterPour le Crédit Coopératif voici ce que je peux lire sur leur site officiel :

« Le Crédit Coopératif est une banque du Groupe BPCE et, en tant que Banque Populaire, l’une des maisons mères de BPCE. Il détient 1 % de son capital. BPCE est l’outil commun des Banques Populaires et des Caisses d’Épargne. Il est aussi leur organe central commun. »

Pour la Banque Postale je vais voir.

+1

Alerter« L’or peut-il être stocké en France? ou de préférence à l’étranger? »

Il ne faut surtout pas chercher à stocker de l’or à l’étranger.

Olivier parle d’or « physique », je suppose donc qu’il préconise la détention réelle de métal.

Un coffre de banque en France coûte moins de 100 euros par an (utile aussi pour les espèces).

+0

AlerterIl faut aussi songer qu’en cas de crise bancaire majeure, avec chypriotisation des comptes etc… les banques pourraient être tout simplement fermées et l’accès aux coffres privés impossible.

+1

AlerterAlors la question fondamentale: où stocker en toute sécurité ces 10 à 20% d’or physique dont parle Olivier?

Si en cas de crise majeure on ne peut y avoir accès, c’est une chyprisation à 100% 🙂

+0

AlerterA ce propos, il me semble qu’il n’y a pas unanimité…

+1

AlerterAuriez vous quelques sources / liens / détails historiques sur ce qu’il advient des dettes lorsqu’une banque est en faillite ?

Parce que j’avais « entendu » un discours similaire à celui de Campaspe

+0

AlerterC’est du Droit commercial basique sur les entreprises en difficulté.

Lorsqu’une procédure de redressement judiciaire est ouverte, le passif antérieur à la date d’ouverture est suspendu en attendant de connaître la voie de sortie de la période d’observation (pour une liquidation tout le passif est rendu exigible).

Ensuite on réalise l’actif (on le vend) et on apure le passif (on rembourse les créanciers) en suivant l’ordre légal défini ici http://www.legifrance.gouv.fr/affichCodeArticle.do;jsessionid=860B55CDCF62EBE5FFABA32CFB0A03CF.tpdjo05v_3?cidTexte=LEGITEXT000005634379&idArticle=LEGIARTI000006238617&dateTexte=&categorieLien=cid

Suite à l’adoption de l’Union Bancaire il y aura de nouveaux articles reflétant le caractère privilégié des dépôts non garantis des personnes physique et petites entreprises.

+1

AlerterBonjour,

Pourriez-vous expliquer le « ne gardez pas d’actions » ?

Il me semble que les actions souscrites n’appartiennent pas aux banques. Donc si une banque fait faillite, elle ne pourrait pas revendre nos actions. (Evidemment, je ne parle pas d’actions de banques).

Cordialement.

+0

AlerterSi une grosse banque saute les marchés plongeront. Ce qui compte pour vos titres c’est le dépositaire et non la banque qui tient votre PEA / CTO.

+0

AlerterMarc Faber avait fait des commentaires sur quel type d’investissement (actions, obligations, métaux précieux, etc) permettait de passer les périodes troublées ou apocalyptiques style guerres, Argentine 2000, hyper-inflation, etc. La conclusion était qu’il fallait avoir un peu de tout (y compris des actions)(perso : je n’en ai pas) et mettre ses billes dans différents pays. Sans l’intervention de la FED, les actions auraient déjà fait -50% un peu partout. Si les taux d’intérêts montent (ou l’inflation), vous ne pouvez plus vendre vos obligations, vous récupérez le capital à maturité (si l’entreprise ne fait pas défaut).

Vu les gros nuages à l’horizon, il faut à mon avis rester très méfiant sur qui détient votre investissement réellement : vous ou bien la banque ou le trader? Si je ne m’abuse, il y a eu de grosses surprises (arnaques) à la faillite de MF Global, les créanciers (puissants) se sont servis directement en récupérant l’or des clients, censé être propriété des clients et non de MF Global.

Comme nous vivons à l’époque de la fraude bancaire généralisée, il vaut mieux garder son argent le plus loin possible de leurs pattes : actions, obligations d’entreprises, métaux, devises (NOK, AUD, NZD, SGD, etc).

+1

AlerterJe ne comprends pas cette manie de vouloir rembourser la dette publique …

Il n’a jamais été question de la rembourser, c’est ce qui fait office de monnaie maintenant … sans monnaie on ne peut plus faire tourner l’économie.

La question c’est : peut-on la faire « rouler » ou pas … et pour l’instant, on peut ! Mais la rembourser ? ça n’a (plus) pas de sens.

+0

Alerter??? NON, la dette publique n’est d’aucune utilité !!!

+0

AlerterElle sert principalement à justifier les privatisations du bien public depuis 20 ans.

+0

AlerterDans l’absolu oui, ce n’est qu’une convention.

Mais le fait est qu’aujourd’hui la dette et la monnaie sont quasi la même chose. La monnaie papier représente une faible masse, et beaucoup de transactions se font par chèque / carte de crédit (donc via la monnaie dette).

Donc, si tu rembourse la dette, tu stoppes l’économie, a moins de remplacer par des tonnes de billets de 500 …

+0

AlerterSi un emprunt bancaire est bien créé à partir du seul fait de sa dette,

le système monétaire peut très bien vivre sans dette …

c’est la banque centrale qui régule la monnaie (création / destruction).

Si les banques n’auraient que des épargnes, elles n’auraient aucun problème. La faillite de banques (ex. USA/subprimes ou Espagne) est bien du au seul fait d’hypothèques non remboursées, et non au remboursement de dettes !!!

+0

AlerterAvec des si on peut mettre Paris en bouteille. Tout il est possible dans l’absolu.

Mais la aujourd’hui, rembourser la dette de l’état foutrait l’économie en l’air puisque in fine, c’est sur elle que le reste est adossé. Les banques centrales ne sont que du vent sans le pouvoir militaire des états, il n’y a plus de « fidus ».

+1

AlerterUne société où la dette ne serait pas remboursée ne tiendrait pas bien longtemps il me semble …

et dans ce cas je viendrai vite te voir pour t’emprunter 3 sous …

Ceci posé , il est vrai que tu parles de la dette publique … mais là aussi le raisonnement peut s’appliquer : qui prêtera à l’Etat s’il ne rembourse pas ? Et dans ce cas je te propose de lui prêter ton épargne , car l’ Etat c’est nous …

Mais tu rajoutes : il ne faut pas rembourser la dette publique au motif que la monnaie c’est de la dette qui circule . Fort bien mais comme il fut un temps où le budget des Etats était équilibré et sans dette , je me demande alors comment faisaient ces sociétés « sans monnaie » ? Mystère et boule de gomme !

D’ailleurs si je suis bien ton raisonnement , la dette est une chance pour l’économie : endettons nous Folleville ! Le léger petit problème est que cette dette-monnaie créée à l’excès n’alimente plus l’économie réelle mais l’économie financière et la spéculation.

C’est de cet excès là dont nous devrions nous débarrasser !

Je dis « devrions » car la chose est à présent infaisable puisque les ramifications sont à maintenant diffusées un peu partout de par notre négligence :

… « ce sont les « riches » qui doivent payer » … ou « les banques » … ou « la finance elle-même », se disait-on, le menton indigné et volontaire

… on sait comment cette imprudence gentiment naïve se termine.

Car précisément la « richesse » nouvelle spéculative s’est lovée là où ça fait très mal de l’enlever , là où ça coûterait très cher de la déloger … et mieux que cela elle s’est placée comme une sorte de recours , de béquille (nos banques ont besoin de la spéculation pour tenir , surtout face aux normes prudencielles ) , comme une espèce d’assurance , de garantie face au risque qu’elle a elle-même générée.

La boucle est bouclée, et on est dedans grâce à tout ceux qui promettent des lendemains plus faciles et justes où le rasage gratuit sera gravé dans la constitution comme un droit inaliénable.

Le plat de lentilles revient bien cher au bout du compte.

+0

Alerterje pense que si tu es un état tu peux te permettre de ne pas rembourser ta dette (je crois qu’il y a un bouquin de françois ruffin sur cette thématique « Vive la Banqueroute ») C’est déjà le cas de l’Argentine qui n’a pas voulu honorer sa dette et a dévaluée sa monnaie. Moins de 6 mois après, on est venu frapper à sa porte pour lui demander si elle n’avait pas besoin « d’un petit crédit ». Dans ce monde là, la device c’est « business is business » et pour faire du business il faut pas être rancunier …

Et puis quand tu sais que ta dette c’est quasiment 80% d’intérêts (taux imposé par le privée) tu as bien envie de leur dire m—- Alors qu’avant un état pouvait s’adresser à sa banque centrale ou à des banques publiques à un taux nul ou très faible.

+1

AlerterIl me semble que sur les dépôts supérieurs à 100 000 €, il faut aussi tenir compte des entreprises, notamment les PME. J’ai cru comprendre que Moscovici a fait des pieds et des mains à Bruxelles pour exclure les entreprises du Bail in, et il existerait certaines dispositions pour elles. Donc j’en déduirais que la somme de 500 Md€ est surestimée. Enfin, on rappellera qu’à Chypre, des clients (dont on ne connaît toujours pas l’identité !) ont pu passer par des filiales à Londres pour retirer leur argent alors que la banque était fermée. Je ne peux pas imaginer les banques ne pas promettre à leurs « gros clients » une porte de sortie pour déroger à la règle générale et échapper à un éventuel Bail in.

+1

Alerter@ Mr Olivier Berruyer,

Vous oubliez de dire que les 100 000 euros ne sont pas 100% garantis, je crois que l’un des membres european de Hollande (le pays) avait fait une gaffe sur ce sujet.

+0

Alerteril me semble que tout dépend si c’est la banque (couvert) ou le pays (non couvert) qui déclenche le bail-in.

+0

AlerterGarder des actions est une forme de diversification tant que celles-ci ne sont pas des valeurs financieres. Notamment, les depots en assurance vie font l’objet d’une garantie separee de 70 000 euros. Les risques inflationnistes etant non negligeables, dans un tel cas les actions devraient typiquement mieux performer que du cash et eviter la ruine totale, notammment si on choisit des entreprises qui commercent des actifs tangibles, comme l’immobilier ou les metaux precieux. Un panier d’actions de mines d’or me semble etre une bonne idee en ce moment.

+1

AlerterUne somme qui serait sur un compte séquestre d’un notaire serait-il tondu également ? dans le cas d’une vente d’un appartement ou maison ?

+0

AlerterJe suis tout de même surpris par la haute épargne familiale de la Grèce, Espagne et autre pays surendettés !

+0

AlerterCa doit pouvoir s’expliquer par l’importance de l’économie parallèle dans ces pays.

+0

Alerterpar l’immobilier il me semble pour le grêce. C’est un pays historiquement de propriétaires.

+0

AlerterMerci pour ce papier fort instructif, même s’il ne me concerne pas vraiment étant donné qu’il m’est déjà difficile de finir le mois sans exploser mon découvert depuis maintenant 4 ans – et ça va pas aller en s’arrangeant cette année. Pourtant, j’ai un salaire « décent »… j’ose même pas imaginer la vie de ceux qui n’ont que le Smic ou le RSA…

+0

Alerterles-crises nous a prevenu avant les echos:

http://www.lesechos.fr/economie-politique/monde/actu/0203270843640-la-bundesbank-prone-l-impot-sur-la-fortune-pour-les-etats-fauches-645809.php

+0

AlerterVous dites que seulement 6% des comptes sont au-dessus de 100 000euros de dépôt.

En cas de bail-in, la banque se retrouverai donc obliger de taxer les comptes inférieurs à 100 000euros pour pouvoir renflouer ces pertes ?

Sachant que des chypriotes ont été taxés à hauteur de 47% de leur épargne, il me paraît impossible quand cas de bail-in la garantie des dépôts inférieurs à 100 000euros soit assurée, même les petits déposant subiront une taxe sur leur épargne.

+0

Alerterbundes bank http://www.lesechos.fr/economie-politique/monde/actu/0203270843640-la-bundesbank-prone-l-impot-sur-la-fortune-pour-les-etats-fauches-645809.php

Donc si je comprends bien la bundesbank parle de racketter nos depots et pendant ce temps la deusch bank cache 400 milliards , c’est pas fun ca !!!

deutsch bank http://www.pauljorion.com/blog/?p=61746

http://www.bloomberg.com/news/2013-07-11/deutsche-bank-opaque-loans-from-brazil-to-italy-hide-risk.html

+0

AlerterLundi 27 janvier 2014 :

Etats en difficulté : la Buba prône une taxe sur le patrimoine.

La Banque centrale allemande, la Bundesbank, a défendu l’idée d’une taxe sur le patrimoine privé pour les Etats menacés de banqueroute, avant qu’ils ne réclament l’aide de leurs partenaires, dans son rapport mensuel publié lundi.

Une telle taxe « correspond au principe de responsabilité nationale, selon lequel les contribuables sont responsables des obligations de leur gouvernement avant de réclamer la solidarité des autres Etats », a expliqué la Bundesbank, sans davantage préciser son idée.

« Mais sa mise en oeuvre est difficile et risquée, a-t-elle ajouté, soulignant qu’elle doit intervenir dans des situations exceptionnelles comme la nécessité d’éviter qu’un Etat ne devienne insolvable. »

Rappel :

Quels sont les Etats européens insolvables ?

1- Médaille d’or : Grèce. Dette publique de 317,310 milliards d’euros, soit 171,8 % du PIB.

2- Médaille d’argent : Italie. Dette publique de 2068,722 milliards d’euros, soit 132,9 % du PIB.

3- Médaille de bronze : Portugal. Dette publique de 210,965 milliards d’euros, soit 128,7 % du PIB.

4- Irlande : dette publique de 204,696 milliards d’euros, soit 124,8 % du PIB.

5- Chypre : dette publique de 18,403 milliards d’euros, soit 109,6 % du PIB.

6- Belgique : dette publique de 393,603 milliards d’euros, soit 103,7 % du PIB.

7- Espagne : dette publique de 954,863 milliards d’euros, soit 93,4 % du PIB.

8- France : dette publique de 1900,848 milliards d’euros, soit 92,7 % du PIB.

9- Royaume-Uni : dette publique de 1431,399 milliards de livres sterling, soit 89,1 % du PIB.

http://www.romandie.com/news/n/UEEtats_en_difficultla_Buba_prune_taxe_sur_le_patrimoine_RP_270120141455-17-441059.asp

+0

Alerter@BA : si les chiffres officiels sont bidonnés rien ne veut plus rien dire :

La deutsch bank cache 400 milliards dans son bilan ca veut dire que la premiere banque privée d’allemagne est plus endettée que la grèce . Cette info sort le lendemain de la prestation de Snowden a la télé allemande . Il ne faut pas s’exciter , nous ne sommes pas les pilotes , la question a poser est : y a t’il un pilote ??? et ca s’est inquietant !!!

http://www.dedefensa.org/article-toujours_parmi_nous_le_dr_folamour_et_le_code_00000000_27_01_2014.html

+0

Alerter« la Buba prône une taxe sur le patrimoine. »

Tiens, la BuBa devient quasi-bolchevique? 🙂

+0

Alerter« ne gardez JAMAIS plus de 50 000 € dans une seule banque (le plafond de 100 000 vaut ce qu’il vaut…) »

Moi j’abaisserais ce plafond à 10 000… Au-dessus il y a risque de PBSNV « (prélèvement bancaire soudain non volontaire »). Si tout se passe « bien » (cad mal) je suis sûr que les dépôts supérieurs à 10K seront soumis à une contribution exceptionnelle.

RDV en 2015? 🙂

+0

Alerterhttp://www.bloomberg.com/news/2013-07-11/deutsche-bank-opaque-loans-from-brazil-to-italy-hide-risk.html

infos…infos…….infos

+0

Alerter@ Suricat :

toute le monde sait (sauf les détenteurs d’actions apparemment…) que les Bourses sont, depuis 2010-11, artificiellement montées au cric et ne sont rien d’autre qu’une grosse bulle qui n’attend que le signal propice pour exploser… (fin précipitée du QE américain? Guerre éclair sino-nippone? Mariage du Daft Punk Hollande? On a l’embarras du choix)

A titre indicatif on considère qu’un indice « normal » du CAC 40 se situerait entre 2500 et 2800 points.

Donc oui FUYEZ!!!!

+0

Alerter« On n’en est plus à chercher des rendements mais à conserver son épargne.. comme les gros investisseurs qui prennent des oblig d’état à taux négatifs »

Donc stocker bouteilles de vin à 10-15 Euros et paquets de PQ et de café? Après le big-bang des gens auront envie de se faire plaisir… et vous serez là pour faire un peu de troc!

A noter qu’il y a actuellement pénurie de papier toilette au Venezuéla…

+0

Alerter« Je m’ajoute à cette demande de liste de banque “sans trader” ou plutôt non-universelle. »

Peut-être La Nef?

http://www.lanef.com/quisommesnous/introduction.php

+0

AlerterJ’ai déjà posé en vain la réponse : la NeF n’est-elle pas une banque de dépôt exclusivement ? N’est-elle pas (plus) sure même si rattaché à BPCE via le crédit coopératif ?

+0

AlerterLa Nef n’est pas encore une banque mais y travaille. Pour le moment, elle fonctionne adossée au Crédit Coopératif qui héberge les comptes. Les services sont identiques à toute banque : cb, chèque, gestion internet, emprunts immobiliers, … Voir meilleurs vu que jamais un conseiller ne m’a contacté. Les encours des comptes servent de garantie aux prêts que fait la Nef à des projets solidaires / Bio / culturels. Pour moi, le crédit coop même s’il appartient à un groupe dont certaines valeurs sont discutables, est très peu exposée en cas de débâcle.

La nef est bien plus qu’une banque qui ne tombera pas, c’est à mon avis une tentative crédible pour poser les premières pierres de cette économie du futur que nous cherchons sur ce blog … http://www.lanef.com

Client depuis 15 ans à la Nef, je la recommande sans hésiter.

+0

AlerterJe suis absolument d’accord avec Matthieu sauf sur un point : « La nef est bien plus qu’une banque qui ne tombera pas ».

Si les banques tombent c’est que nous serons dans une crise systémique, une crise économique sans précédent et bien plus grave que la crise de 1929. Il y aura donc beaucoup d’emprunteurs de la NEF qui feront défaut car la crise les touchera comme tout le monde l’activité étant très fortement ralentie. Je ne vois pas en ce cas comment la NEF pourrait rembourser les prêteurs et servir les intérêts aux prêts en cours si une bonne partie des mensualités de remboursement n’est pas versée. S’il y a un retrait massif des encours la NEF fera défaut. C’est mathématique.

Par contre ce dont je suis persuadé au vue des fondamentaux de gestion de la NEF (je ne prête que ce j’ai réellement en dépôt) c’est que si elle fait faillite elle fera partie des dernières banques à tomber.

Me concernant la meilleure « banque » au monde du point de vue risque de faillite est Paypal car il n’y a que des dépôts (aucun prêt). Par contre je ne peux pas payer au supermaché avec Paypal ni mon loyer 😉 et on a une obligation de déclarer ce compte à l’étranger à son centre des impôts surtout s’il est utilisé dans un autre but que de payer ses achats sur internet.

+1

AlerterTout dépend peut-être du taux de levier et de l’indépendance des comptes de résultats par rapport à la maison mère (NeF => Crédit coopératif => BPCE).

De combien est-il à la NeF ? 3% comme les grandes banques française ?

Bon en tout cas , si elle fait partie des dernières banques à tomber c’est déjà cela. Si BPCE ferme ses guichet et distributeurs, pourra-t-on tout de même retirer l’argent du compte de dépôt pour acheter son pain (;-) ) ?

+1

AlerterEncore une fois bravo à OB pour cette clarification et cette qualité d’accessibilité au plus grand nombre.

Je rappelle cependant la première affirmation des banquiers et des pouvoirs publiques : votre argent est protégé jusqu’à 100 000 euros par compte.

Je mets ensuite en exergue la réalité des moyens du fonds censé répondre à cette protection et qu’Olivier vient de rappeler « Enfin, le fonds de garantie des dépôts n’a à ce jour que 2 Md€ en caisse pour 1 500 Md€ de dépôts garantis… »

Etonnante disproportion, n’est-il pas !

En arrière plan et derrière le décor se joue la réalité des risques liés à la fragilité du système bancaire mondial dont la première cause est liée à l’endettement fabuleux généré lui-même par une captation excessive de valeur ajoutée par les très très riches au détriment des 99%.

Endettement public mais aussi privé (ménages et entreprises), on l’oublie trop souvent.

L’endettement mondial augmentant moins vite mais augmentant quand même, le risque continue de s’accroitre.

Le shadow banking, la spéculation casino, le regain d’appétit des banquiers pour la titrisation, les tripatouillages entre Trading Book et Banking Book et entre risques de bilan et engagements hors bilan amplifient encore ce risque.

Certaines chaudes alertes sont par ailleurs complètement ignorées des médias…? comme c’est étrange ! (voir le lien suivant et en particulier l’encadré de bas de page : Volatilité interbancaire en Chine). http://www.bis.org/publ/qtrpdf/r_qt1309a_fr.pdf

Dormez braves gens, le guet veille !

+1

AlerterCe qui compte pour le fonds de garantie ce n’est pas le montant de dépôts à garantir mais le montant des pertes à absorber sur les dépôts garantis.

+1

AlerterD’abord un salut à Mr Olivier Berruyer pour son travail sur son blog, son combat pour la séparation des banques de dépôts et aussi ces interventions sur BFM.

J’apprécie d’ailleurs de plus en plus ces interventions car enfin vous avez arreté de jouer le gentil et vous dite les vérités qu »ils ne faut pas dire ….Psss ! :=) MERCI surtout sur BFM !! hihhi

Quelques remarques toutefois sur cet article.

1- La garantie bancaire sur les dépôts est une foutaise en France car nous avons 4 banques systémiques.

Si une seule de ces banques tombent tous le système financier mondiale est par terre donc plus acune banques ne fonctionnent, ni votre carte bleue, etc … etc …

2-Nous sommes dans une course en avant, la crise systémique peut arriver de n’importe ou et n’importe quand en quelques heures. Donc les placements diversifiés, laissez-moi rire, il n’y a pas de diversification dans la finance tous est lié, c’est un leur. Tout tombera en même temps.

3-Certains parlent des Etats insolvables, en faite il y a pas mal de marge.

La dette sur le PIB, Psss …. . Est-ce que vous ramenez le montant de vos emprunts sur vos revenues annuels ? Non, personne ne fait cela ni pour les particuliers, ni pour les entreprises.

En plus les Etats maîtrisent leur niveau de revenu par les impôts et c’est bien la ou est le problème dans la novlangue Libérale.

Pour mémoire, de 1945-1949 l’inflation était >50% … Cela a pas mal aidé à réduire la dette, tout en créant la sécurité sociale, les retraites, les nationalisations, etc .. cf le CNR

et ici le taux d’inflation :

http://www.boursorama.com/patrimoine/guides/bourse_chiffres5.htm

Le prétend pas qu’il faut avoir 50% d’inflation par an, mais entre 2% (voir moins) et 50%, il y a de quoi faire mieux pour les non rentiers du pays.

4- Je finis en parlant probablement du vrai problème qui est la boulimie des banques sur les marché dérivés qui devient inimaginables … on parle de 750 000 milliards de Dollars !!!

On était a 708 x10^12 $ en 2011 => http://www.bis.org/publ/otc_hy1111.htm

Pour moi, il y a rien sur terre qui puissent valoir autant d’argent, mais je peux me tromper.

Salutations

+1

AlerterPour ceux qui penseraient que mettre toutes leurs économies dans l’or ce n’est pas forcément non plus une bonne idée un petit rappel d’un précédent :

http://www.challenges.fr/patrimoine/20120917.CHA0874/l-etat-pourrait-il-confisquer-votre-or.html

comme tout ce que nous voyons dans l’économie l’excès est la source de nombreuses plaies.

+0

Alerteril reste une autre possibilité… retirer tout son cash de la banque… et ne laisser que de la petite monnaie sur le compte pour la forme ?

le risque : inflation et dévaluation, le reste ???

Maintenant prévenir sa banque que l’on veut retirer 50 K€ en cash (par ex)…. je ne sais pas à quel recours on a droit si la banque refuse, hormis le fusil chasse ?? 🙂

+0

Alerter« le reste ??? »

Cambriolage, incendie, …

+1

Alerter« comme les gros investisseurs qui prennent des oblig d’état à taux négatifs »

Ce n’est pas forcément négatif si on prend en compte le taux de change entre l’euro-fourmi et l’euro-cigale. En investissant 100 en obligations allemandes maturité 10 ans, on a 90% de chances de récupérer 98 marks, qui vaudront 134 francs après la « réorganisation » de l’euro. Ca fait du +3% par an.

Perso je pense qu’il faut rester très très loin des obligations d’Etat (même de l’Allemagne) et préférer les obligations d’entreprises, en prenant en compte le risque bancaire sur leur trésorerie. Bien s’assurer que ces obligations sont détenues à votre nom.

+0

AlerterEt quand il y a des prets bancaires qui disparaissent des comptes , ils font comment ?

395 Milliards , c’est un tout petit montant non ?

http://www.bloomberg.com/news/2013-07-11/deutsche-bank-opaque-loans-from-brazil-to-italy-hide-risk.html

The loans are among 395.5 billion euros in assets that Deutsche Bank excludes from its balance sheet by offsetting them with equivalent liabilities, according to a person with direct knowledge of the practice. Deutsche Bank disclosed the amount for the first time in April under new international financial reporting standards. The total represents 19 percent of the company’s reported assets of 2.03 trillion euros.

+0

AlerterAllez de l’optimisme il y a déjà assez à saisir les assurances vies pour rembourser la dette, et ce serait si facile pour nos nouveaux fascistes européens, et hop plus de dette française …d’une pierre deux coups. N’oubliez pas que depuis peu le trésor peut se servir dans les assurances vies…ce n’est qu’un premier pas….

+0

AlerterAllons, allons, calmez-vous!

Tout s’arrange,

la croissance revient en Angleterre, prouvant à tous les grincheux que l’austérité fonctionne et que l’avenir est radieux!

bande de pessimistes!

je n’en pense pas un mot, bien sur!!!!!!!!!!!!!!!!!!!!!!!

+1

Alerter3,5 millions de dépôts de plus de 100 000 euros font 350 Mds d’euros.

Comment tirer 500 Mds sur cette base. C’est la question?

+0

AlerterCertains dépôts font beaucoup plus de 100k€ (trésorerie d’entreprise)

+0

Alerterapres avoir lu ce bel article et toutes ces intéressantes contributions,je me permets de signaler que le fonds de garantie des depots avait fin 2012 2200 millions d’euros en caisse ce qui permettrait en belle théorie d’indemniser en tout et pour tout 220 000 comptes bancaires à hauteur de 10000 euros…..autrement dit arretez de rever et d’envisager toutes sortes de parades(scinder les comptes,etc…..) …..en cas de defaut systemique d’une seule des grandes banques françaises, l’ensemble des depots à vue est sans valeur autre qu’un joli titre de creance non prioritaire sur des actifs illiquides puisque les marchés de creance(marche monetaire et marche obligataire)seront paralysés…..étrangement les actions de sociétés industrielles (petrole,alimentation,eau,sante) devraient etre epargnées par un retour vers l’essentiel: energie et alimentation

à bon entendeur…..

+0

AlerterLes déposants sont des créanciers privilégiés, que ce soit pour la portion garantie que non garantie des dépôts.

+0

Alerterlibre à vous de le croire et de l’esperer….avant les déposants vous aurez la BCE( ou la BdF), le Tresor public et les salaries…..

+0

AlerterJe ne le crois pas, c’est écrit dans le code monétaire et financier ainsi qu’à l’article 98 bis de la BRRD. Vous aurez noté que j’ai bien parlé de privilège et pas de super-privilège.

+0

Alerterde plus afin de tuer dans l’œuf tout espoir minime de sauvetage,vous apprendrez avec joie que les géniaux responsables de ce fonds de garantie ont reparti les noisettes à hauteur de 70% sur le marché monetaire ,20%sur l’obligataire et 10%en actions……à mon humble avis 75%du fonds de garantie sera totalement illiquide dans la minute qui suivra l’effondrement d’une grande banque:le marchémonetaire sera paralysé et les obligations de sociétés financieres seront incotables…..

+0

AlerterA vos risques et périls mais Bitcoin me semble une solution. moins dangereuse que du cash ou de l’or physique.

Mais attention très volatil. Probablement à la hausse si le système financier international s’effondre.

+0

AlerterBitcoin ????……j’ai bien essayé d’expliquer à ma boulangère te truc……ça l’a pas fait!!…….et j’ai eu beau lui dire que demain elle les revendra plus cher….. elle m’a repondu « un tiens vaut mieux que deux tu l’auras!!! »……..ah le bon sens …..

+0

Alerter,si demain une grande banque venait à couler en France ,mes conseils seraient:

proceder à des achats d’action au comptant sur des sociétés industrielles de base:total par exemple…..mais il y en a beaucoup d’autres!

payer par cheque le maximum de choses:les chambres de compensation interbancaires seront gentiiment perturbées

acheter des denrées non perissables et indispensables

avoir un potager,un verger……et un bon fusil de chasse,…..on ne sait jamais!

+1

AlerterHormis la banque postale, les banques privees ne constituent elles pas un refuge pour l epargnant

+3

AlerterIl est possible d’ouvrir legalement un compte en SuiSSE, Par exemple a la banque postale suisse

et d’acheter des actions (Swap, Nestlé etc…) de convertir ses euros en francs suisses

qu’en pensez vous ?

+0

AlerterA quoi servent ces garanties bancaires? J’ai toujours pensé que les banques nous volaient implicitement. Je trouve que les frais sont très élevés par rapport au service qu’elles nous rendent. Mais c’est le système. Les images sont assez drôles. J’aime surtout celle où une mouche sort du guichet.

+0

Alerter« caisse d’épargne » et de prévoyance ou tout au moins ce qui n’en a que l’apparence avec son associé forcé les banques dites « populaires » Nuances 3d dynamique + , doublo , les supers actions Natixis : en vous prévenant que ça peut très bien se transformer en un « miracle » ou une nuit de la st Barthelemy pour vos économies ! c’était trop beau pour etre vrai et eux ils le savaient ! avec l’expérience d’etre déjà passé au tourniquet !

+1

AlerterBonjour matinal

Je viens de « tomber » sur ce site et je me suis demandé en lisant toutes les questions et les réflexions des internautes concernant celles-ci, si réellement il ne serait pas nécessaire que ceux-ci puisse comprendre l’économie en « générale »!. J’ai été très surpris de certaines lacunes et je suis resté très dubitatif également par certaines réponses. Par exemple: que représente une dette publique, non pas au niveau « Nationale » mais « Européenne » ? Pourquoi ne pas se poser par exemple la question « pourquoi cette relance de la BCE (insistante) aux emprunts accordée et destinées aux banques Européennes » à un taux historiquement bas ? Que vaut un dépôt de garantie national ? Pourquoi celle-ci ne pourrait être honorée que « si » (question) et ce « si » est tout simplement lié à l’endettement (réponse). Et pourquoi ? Et bien je vais me proposer à laisser régulièrement non pas des « pistes » mais ABC du « roulement » économique. Bien sympathiquement JML

+0

AlerterDonnez une partie de votre argent si vous en avez â vos enfants de votre ……vivant !!!!!

+3

AlerterMon conseil serait de revenir à l’essentiel. Pour être plus serein dans la crise rien ne vaudra :

D’être propriétaire de son logement principal.

D’avoir des compétences utiles pour la société de demain (garanti un emploi et donc un revenu).

De vivre au sein d’un réseau de solidarité solide.

Tout le reste ne sont que des chiffres et des bouts de papiers dont la valeur s’évaporera avec la confiance. Oubliez l’idée de rente : dans le monde de demain les parasites qui ne savent qu’amasser et espèrent toujours vivre du capital risquent d’être sacrément déçus…et pauvres.

Vous ne sauverez pas vos économies, la seule question à se poser c’est comment vous gagnerez votre vie demain…

+3

AlerterLes commentaires sont fermés.