Source : Laboratoire Européen d’Anticipation Politique, octobre 2016.

Le grand isolement volontaire des États-Unis actuellement à l’œuvre vis-à-vis du reste du monde était jusqu’à présent surtout géopolitique, comme nous l’avons maintes fois analysé dans ces pages, un isolement qui ne peut qu’empirer quel que soit le résultat de l’élection présidentielle (pour Trump, ce sera par absence de politique étrangère ; pour Clinton, par la violence de celle-ci). À cette dimension politique s’ajoute maintenant un domaine jusque-là épargné, un domaine qui était d’ailleurs au cœur de la puissance des États-Unis dans le monde d’avant — pas étonnant donc qu’arrive l’instant où lui non plus ne peut plus tenir —, à savoir la finance.

L’affaire Deutsche Bank : un épouvantail bien utile

Lorsqu’ils sont en difficulté, les États-Unis utilisent sans cesse la même méthode de camouflage de leurs problèmes grâce au déballage au grand jour des problèmes des autres, l’Europe se trouvant être régulièrement le dindon de la farce. Quand donc le monde ébahi apprend l’amende record de 14 milliards de dollars que les États-Unis infligent à la Deutsche Bank 1 Source : Reuters, 16/09/2016 , on regarde certes avec horreur les exactions commises par cette banque 2 Exactions au sujet de mortgage-backed securities (MBS) indûment vendus qui auraient contribué à la crise de 2008. Source : Investopedia. , mais on doit également regarder les intérêts que sert cette sanction. De nombreux commentateurs y ont vu une petite vengeance après l’amende d’Apple en Europe 3 Source : Independent, 16/09/2016 , une explication non négligeable, mais il y a plus important. En mettant en difficulté la plus grande banque européenne, les États-Unis ont réussi à centrer le débat sur les problèmes des banques européennes en général. Malgré l’étonnante stabilité financière en Europe après toutes ces années de tourmente (en partie grâce aux injections de la BCE, il ne faut pas l’oublier, même si celles-ci servent probablement plus la finance mondiale que les intérêts européens), nous ne prétendons pas que le secteur bancaire européen n’a aucun problème, loin de là 4 Et évidemment le Brexit n’aide pas à la sérénité du côté bancaire… . Mais nous prétendons qu’il est un épouvantail bien pratique pour détourner le regard des difficultés US. Car les titres des articles au sujet de la Deutsche Bank sont alarmistes : faillite imminente, bail-out nécessaire, contagion aux autres banques européennes, voire prochaine crise en vue 5 Quelques exemples : « Europe’s banks ‘not investable’ says top banker amid Deutsche Bank crisis » (The Guardian, 28/09/2016) ; « Deutsche bank exposes Europe’s capital shortfall » (Chicago Tribune, 30/09/2016) ; « International banks highlight eurozone weakness » (Financial Times, 09/10/2016) ; « The next financial crisis – Deutsche Bank’s troubles are just the beginning » (The Washington Times, 11/10/2016), etc. , etc.

Or, sans parler de la croissance économique des États-Unis qui n’en peut plus de faiblir comme on le voit sur le graphique suivant 6 Rappelons au passage que la population US croît au rythme de 0,8 % par an, contre 0,3 % pour la zone euro ou l’UE, c’est-à-dire qu’il leur « faut » un demi-point de pourcentage de croissance supplémentaire pour obtenir la même croissance par habitant. Source : Wikipédia. En comparaison, l’économie de la zone euro croît à un rythme annuel situé entre 1,6 et 2 % depuis janvier 2015. Source : Trading Economics. , l’incapacité de la Fed de relever ses taux d’intérêt est révélatrice de la faiblesse de l’économie du pays.

Figure 1 – Croissance officielle de l’économie US par trimestre (en rythme annualisé) depuis janvier 2015. Source : Trading Economics.

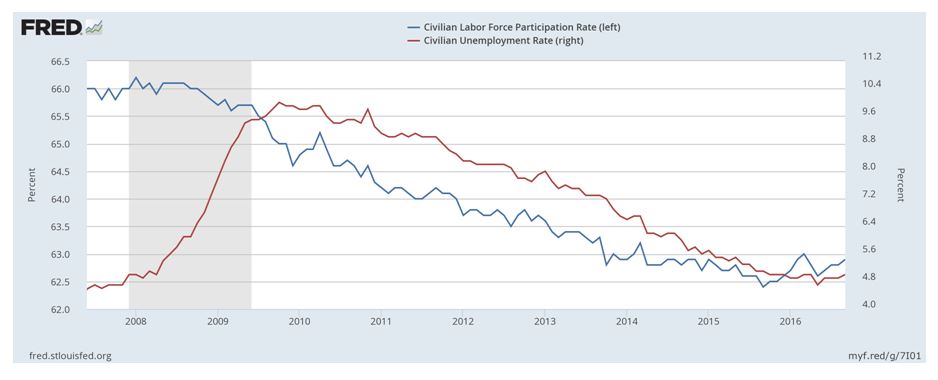

Le marché du travail est toujours à la peine, malgré l’annonce d’un chômage autour de 5 % seulement, qui ne reflète rien de la réalité quand on regarde le taux d’emploi au plus bas depuis les années 1970 (en résumé, la baisse du taux de chômage n’est que le fruit de la baisse du taux d’emploi).

Figure 2 – Taux d’emploi (bleu, échelle de gauche) et de chômage (rouge, échelle de droite) aux États-Unis depuis 2007. Source : FRED.

Autre illustration : malgré un dollar toujours au plus haut, Bayer se permet de racheter Monsanto 7 Source : CNBC, 14/09/2016 , et Danone WhiteWave 8 Source : Le Monde, 07/07/2016 , etc., comme si la vieille Europe se payait les États-Unis (à l’inverse de ce qu’on a vu l’année dernière). On pourrait accumuler les exemples, mais on l’a compris : l’économie réelle ne va toujours pas mieux aux États-Unis (comment le pourrait-elle ? en caricaturant à peine, seule la finance a été aidée et rien n’a changé depuis 2008…). Au milieu de l’optimisme béat ambiant pour les États-Unis, on lit tout de même çà et là 9 Par exemple : ETF Daily News, 12/10/2016 que les banques américaines ne sont pas en meilleure forme qu’avant 2008 malgré les « réformes » et obligations légales. Et pourtant, le monde ne parle plus que de la Deutsche Bank et de la faiblesse des autres banques européennes. Rien ou presque sur le risque de contagion aux banques US, bien réel puisque la Deutsche Bank est considérée comme l’une des banques présentant le plus important risque systémique. Il faut donc croire qu’il y a quelque chose de gros à cacher…

Bien sûr, les doutes (justifiés) sur la solidité des banques européennes n’ont jamais vraiment disparu. Mais le déclencheur de la tourmente actuelle est bel et bien cette amende que la Deutsche Bank ne semble pas en mesure de payer 10 La banque est déjà sous-capitalisée et a mis « seulement » 6 milliards de dollars de côté pour payer ce genre de désagrément… Source : Investopedia. . Étonnant d’infliger une amende si élevée qu’elle en devient impossible à payer sans faire sauter tout le système, non ?

L’affaire de la Deutsche Bank est bien évidemment un coup de bluff. Il s’agit d’une banque systémique dont l’effondrement nuirait à tout le monde, y compris et surtout aux banques américaines. Puisque le but n’est sûrement pas de faire tomber la DB, il fait chercher les raisons de l’attaque dans le détournement d’attention médiatique et éventuellement aussi dans une tentative de pression sur Merkel. Voici pourquoi nous avons souhaité faire exactement le contraire de ce à quoi nous invitent les médias en regardant du côté d’où vient l’attaque…

(Abonnez-vous pour lire la suite)

Nous vous proposons cet article afin d'élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s'arrête aux propos que nous reportons ici. [Lire plus]Nous ne sommes nullement engagés par les propos que l'auteur aurait pu tenir par ailleurs - et encore moins par ceux qu'il pourrait tenir dans le futur. Merci cependant de nous signaler par le formulaire de contact toute information concernant l'auteur qui pourrait nuire à sa réputation.

Notes

| ⇧1 | Source : Reuters, 16/09/2016 |

|---|---|

| ⇧2 | Exactions au sujet de mortgage-backed securities (MBS) indûment vendus qui auraient contribué à la crise de 2008. Source : Investopedia. |

| ⇧3 | Source : Independent, 16/09/2016 |

| ⇧4 | Et évidemment le Brexit n’aide pas à la sérénité du côté bancaire… |

| ⇧5 | Quelques exemples : « Europe’s banks ‘not investable’ says top banker amid Deutsche Bank crisis » (The Guardian, 28/09/2016) ; « Deutsche bank exposes Europe’s capital shortfall » (Chicago Tribune, 30/09/2016) ; « International banks highlight eurozone weakness » (Financial Times, 09/10/2016) ; « The next financial crisis – Deutsche Bank’s troubles are just the beginning » (The Washington Times, 11/10/2016), etc. |

| ⇧6 | Rappelons au passage que la population US croît au rythme de 0,8 % par an, contre 0,3 % pour la zone euro ou l’UE, c’est-à-dire qu’il leur « faut » un demi-point de pourcentage de croissance supplémentaire pour obtenir la même croissance par habitant. Source : Wikipédia. En comparaison, l’économie de la zone euro croît à un rythme annuel situé entre 1,6 et 2 % depuis janvier 2015. Source : Trading Economics. |

| ⇧7 | Source : CNBC, 14/09/2016 |

| ⇧8 | Source : Le Monde, 07/07/2016 |

| ⇧9 | Par exemple : ETF Daily News, 12/10/2016 |

| ⇧10 | La banque est déjà sous-capitalisée et a mis « seulement » 6 milliards de dollars de côté pour payer ce genre de désagrément… Source : Investopedia. |

Commentaire recommandé

L’EFFONDREMENT DU DOLLAR

Les prédicateurs qui annoncent l’effondrement du dollar s’appuient sur des analyses monétaires et financières exactes mais commettent l’erreur de n’analyser le système dollar que sous l’angle monétaire et financier, justement.

Or, la crédibilité du système dollar – toute psychologique s’agissant de la valeur d’une monnaie ou de quelque valeur que ce soit sur un marché, s’appuie entre autres sur la puissance militaire des Etats-Unis d’amérique et sur la capacité de ces derniers à imposer par la force leurs décisions géopolitiques. La très symbolique réserve de Fort Knox n’est-elle pas installée dans une base militaire qui, aujourd’hui, héberge le centre d’entraînement des U.S. Marines aux main battle tanks Abrams ?

C’est là l’une des raisons majeures de la sempiternelle erreur d’appréciation de la capacité de survie du dollar – et les gouvernement états-uniens successifs l’ont très bien compris…

16 réactions et commentaires

Si c’est bien un coup de bluff, Merkel ne tombe pas dans le panneau me semble-t-il, vu la rigidité de sa position. Mais je suis démuni sur ce sujet, et j’espère que des commentateurs compétents de ce blog pourront éclairer ma lanterne. Merci d’avance

+8

AlerterIdem, manque d’infos.

Les suisses ont bien dénoncé une attaque financière des USA via des amendes délirantes, mais sur le sujet de la finance les informations sont rares.

+5

AlerterIl y a bien longtemps que je prend plus au sérieux le GEAB. Ils nous annonce chaque année l’effondrement du dollars. Cela arrivera sans aucun doute un jour, mais en attendant leur crédibilité en prend un sacré coup.

+19

AlerterL’EFFONDREMENT DU DOLLAR

Les prédicateurs qui annoncent l’effondrement du dollar s’appuient sur des analyses monétaires et financières exactes mais commettent l’erreur de n’analyser le système dollar que sous l’angle monétaire et financier, justement.

Or, la crédibilité du système dollar – toute psychologique s’agissant de la valeur d’une monnaie ou de quelque valeur que ce soit sur un marché, s’appuie entre autres sur la puissance militaire des Etats-Unis d’amérique et sur la capacité de ces derniers à imposer par la force leurs décisions géopolitiques. La très symbolique réserve de Fort Knox n’est-elle pas installée dans une base militaire qui, aujourd’hui, héberge le centre d’entraînement des U.S. Marines aux main battle tanks Abrams ?

C’est là l’une des raisons majeures de la sempiternelle erreur d’appréciation de la capacité de survie du dollar – et les gouvernement états-uniens successifs l’ont très bien compris…

+26

AlerterBah, il y a des raisons plus pragmatiques…

Au vu des réserves monétaires en dollars des États et Institutions financières, c’est assez facile de comprendre que personne ne va se tirer une balle dans le pied (en se défaisant, par exemple, de leurs avoirs), d’autant que les USA doivent, par ailleurs, de l’argent à tout le monde (et que personne n’a envie d’être remboursé en monnaie de singe).

Si les créanciers devenaient trop arrogants ou exigeants, hé bien, la FED laisse filer la valeur du Dollar, de façon à rembourser par l’inflation ce qu’elle ne peut plus payer ; ce qui « calme » tout le monde très vite ; sous peine que tous les détenteurs de billets verts se retrouvent avec des containers de devises qui ne vaudraient même plus le prix de la benne qui les contient…

Un système de cavalerie mondialisé, avec un statu quo total, où le premier qui bouge a perdu et entraînerait tous les autres dans sa chute… c’est bien pourquoi les pays émergents essayent de se défaire de cette dépendance au dollar en « douceur »…

Donc, le GEAB n’a pas tort dans son analyse, il est juste à côté de la plaque quand il ne tient pas compte du pouvoir de nuisance de la FED, à même d’entraîner le monde entier dans sa chute.

Bref, un jeu de « je te tiens tu me tiens par la barbichette » ou qui gagne perdra au final, et ou la sentence de John Bowden Connally (en 1971) « Le dollar est notre monnaie, mais c’est votre problème. » n’a jamais été aussi vraie.

+12

Alerter« Bah, il y a des raisons plus pragmatiques… »

Vous avez tout à fait raison : par-delà la systémique stratégique, il y a toute une série de raisons tactiques à la survie du dollar telles que les réserves en dollars (Chine par ex.), la difficulté de mettre en place des chambres de compensation hors-dollar, la prééminence rampante du Common Law sur le code Napoléon (ex : TAFTA), la captation des brevets par rachat d’entreprises, la fuite des cerveaux purement et simplement achetés… en dollars, le soutien fédéral massif aux firmes américaines, l’excellence en termes de soft power, le niveau de pointe en termes de produits financiers dérivés… (même DB ne fait que suivre JP Morgan et GS, par exemple). La liste est très longue.

D’où le « entre autres« .

+4

AlerterLe déplacement de la question du financier/monétaire sur la puissance militaire , pour judicieuse qu’elle soit ne résoud rien . Parce que ces deux facteurs sont en boucle , cercle vicieux .

Certes çà repose sur le militaire mais lui méme nécessite un montage monétaire/financier .

Alors celà progresse vers le maucais infini . Mauvais , pourquoi ? Parce que le rapport cout efficacité se dégrade , plus rapidement que le niveau ne monte en grade .

On a la surprise de constater que malgré un budget 10 fois supérieur les US sont surclassés

techniquement par les Russes sur le terrain crucial du Moyen Orient . Donc , encore 10 fois plus ?

+0

AlerterOui, cependant ils n’ont plus les meilleures armes pour imposer leur force, et les la finance anglo-saxonne a perdu la plupart de ses monopoles ces deux dernières années.

+0

Alerter« malgré l’étonnante stabilité financière en Europe… » hum hum surtout ne regardons pas trop du côté de la Grèce, voire de la France (société générale, au hasard ?). Toujours ce même biais pro européen complètement hors de propos, qui les decredibilise totalement. Quand au problème soulevé par la Deutsche bank, comment dire : même si personne, hormis ceux dans le secret, ne connait l’état réel de cette structure, une chose est sûre… Elle n’est pas là seule à être en mauvais état, vu que toute l’économie, absolument toute, est en état de mort cérébrale. Il y a certains indices qui ne trompent pas (la chute du Baltic dry index notamment).

+18

AlerterAprès avoir plongé sous la barre des 300 points au 1er trimestre 2016, le BDI est remonté au delà des 840 points. D’accord, c’est encore faible, mais une éclaircie semble probable à moyen terme.

+0

AlerterUn jour les poules auront des dents…un jour le dollar s’effondrera…Sacré GEAB! Il me fait penser aux gens qui annoncent tremblements de terre et éruptions tous les jours,et qui quand çà arrive,disent,vous voyez,je l’avais prédit…pas bien sérieux,tout çà.

+3

AlerterCe qui est étonnant c’est l’absence de réaction des européens face au racket pseudo judiciaire en place depuis quelques années.

Il est quand même relativement facile de monter des dossiers plus ou moins bidons contre quelques grands groupes américains, non?

Après quelques amendes records de part et d’autres gageons qu’un accord serait trouvé pour arrêter le jeu de massacre.

+10

Alerter« Il est quand même relativement facile de monter des dossiers plus ou moins bidons contre quelques grands groupes américains, non? »

Pas besoin de monter des dossiers bidons…

Il suffit juste de dénoncer les pratiques « intègres » de Goldman-Sachs et de J.P. Morgan, puis simplement de faire appliquer la loi (même si elle est favorable aux banquiers, ça devrait faire très mal).

Mais bon, pour ce faire il faudrait déjà commencer par envoyer tous nos grands dirigeants dans des centre de soins intensifs pour qu’ils se réveillent.

Vous me répondrez aussi qu’ils refusent de se réveiller car s’ils le font, toutes nos banques « intègres » explosent en plein vol à la suite de ces 2 banques US.

Ils ne veulent surtout pas tirer de missiles Buk (ou Bouk) contre leurs mécènes favoris.

+3

AlerterEt si ces amendes records n’étaient que l’occasion de faire du blanchiment fiscal ?

+1

AlerterY-a-t-il un article dans ce blog (ou ailleurs) qui décrit les implications du dollar comme devise prépondérante dans les échanges internationaux?

J’avais lu jadis que les USA avaient imposé leurs dollars au reste du monde (souvent par la force) => quand un pays a besoin de commercer avec un autre, il avait donc besoin de dollars. Les USA n’avaient plus qu’à faire tourner leur planche à billet pour les échanger contre des richesses tangibles => enrichissement sans cause réelle.

Le revers de la médaille étant que si cette mécanique s’arrête, la demande en dollars baisse, donc son cours s’effondre.

Les USA se trouvent au final dans l’obligation de contraindre le reste du monde à adhérer au système, toute tentative d’un groupe de pays d’en sortir étant considéré comme un acte de guerre.

On comprend bien que cela ne pourra pas durer éternellement.

+10

AlerterLe dollar s’effondrera le jour où la domination politique des US s’effondrera. Et celle ci s’effrite un peu plus chaque jour au moyen Orient ou en mer de Chine.

Le ‘privilege exorbitant’ du monopole de création de la monnaie de réserve mondial à été tellement abusé que l’on reviendra probablement, par excès inverse, à un système de type étalon or ou étalon panier de matière première (idée du Bancor original). Des SDR peut être.

En attendant le dollar connaîtra un dernier spasme à la hausse quand tous les emprunts libellés en dollar à travers le monde devront être rembourses, dans une devise qui reste malgre tout beaucoup plus rare que le montant de dettes nominales emises dans cette devise.

Comme en 2008, la FED va bientôt devoir s’avouer vaincue et imprimer des billets vert et organiser des swaps aux quatre coins de la terre pour éviter la banqueroute générale du système.

Il est possible qu’à cette occasion on change de système monétaire international, mais ça sera une décision avant tout politique et l’occasion d’un ‘great bargain’ entre nos chers dirigeants (m’étonnerait qu’Hollande ou son sucesseur soit invité. ).

+7

AlerterLes commentaires sont fermés.