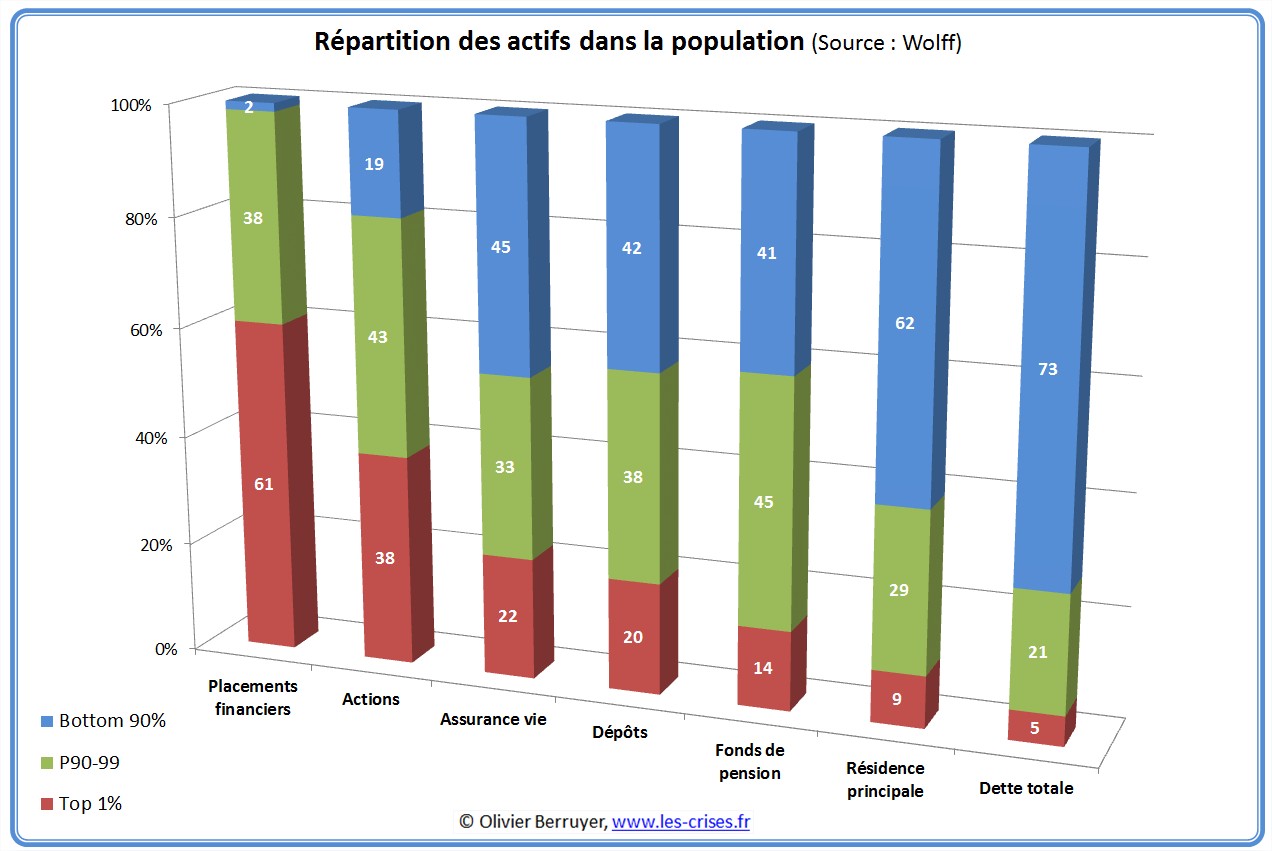

Les deux graphiques suivants illustrent la répartition des actifs dans la population, en observant le Top 1 %, P90-99 et le Bottom 90 %.

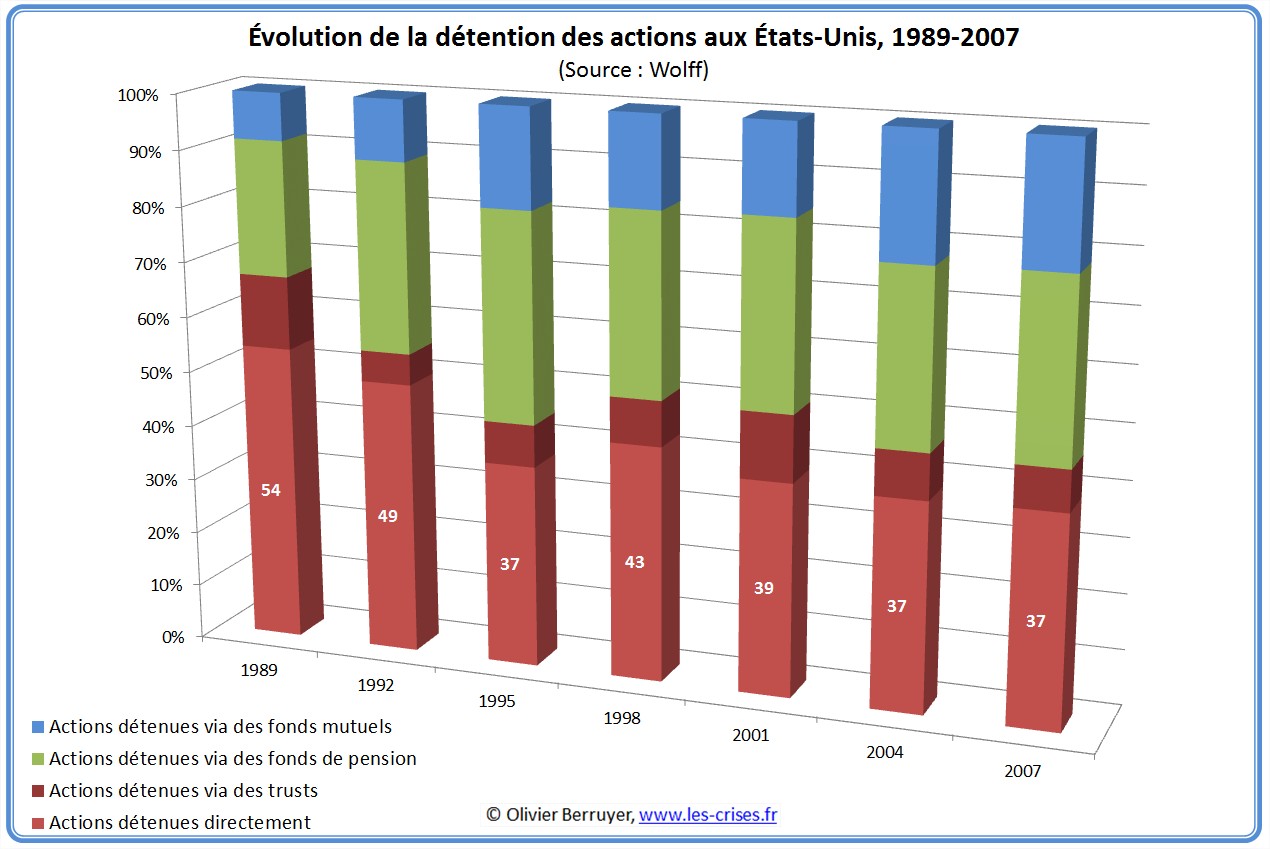

La répartition des actifs montre la grande concentration des produits financiers (Actions, obligations, assurance vie). Il est important de noter que 10 % à 20 % de la population détient directement ou indirectement (via les fonds mutuels, les fonds de pensions, etc.) 90 % des actions, et donc du pouvoir économique sur les entreprises. Observons d’ailleurs sur le graphique suivant la détention des actions aux États-Unis :

On a l’illustration de notre propos de la partie précédente, concernant « l’organisation » des actionnaires. Il y a 20 ans, près de 70 % des actions étaient détenues directement ou par des trusts, ce chiffre n’étant plus que d’un peu plus de 40 %. Il y a donc bien eu une « professionnalisation » de la gestion des portefeuilles d’actions : un gérant décide maintenant à la place de 10 000 ou 100 000 actionnaires – ce qui contribue à l’augmentation de la pression sur le système économique.

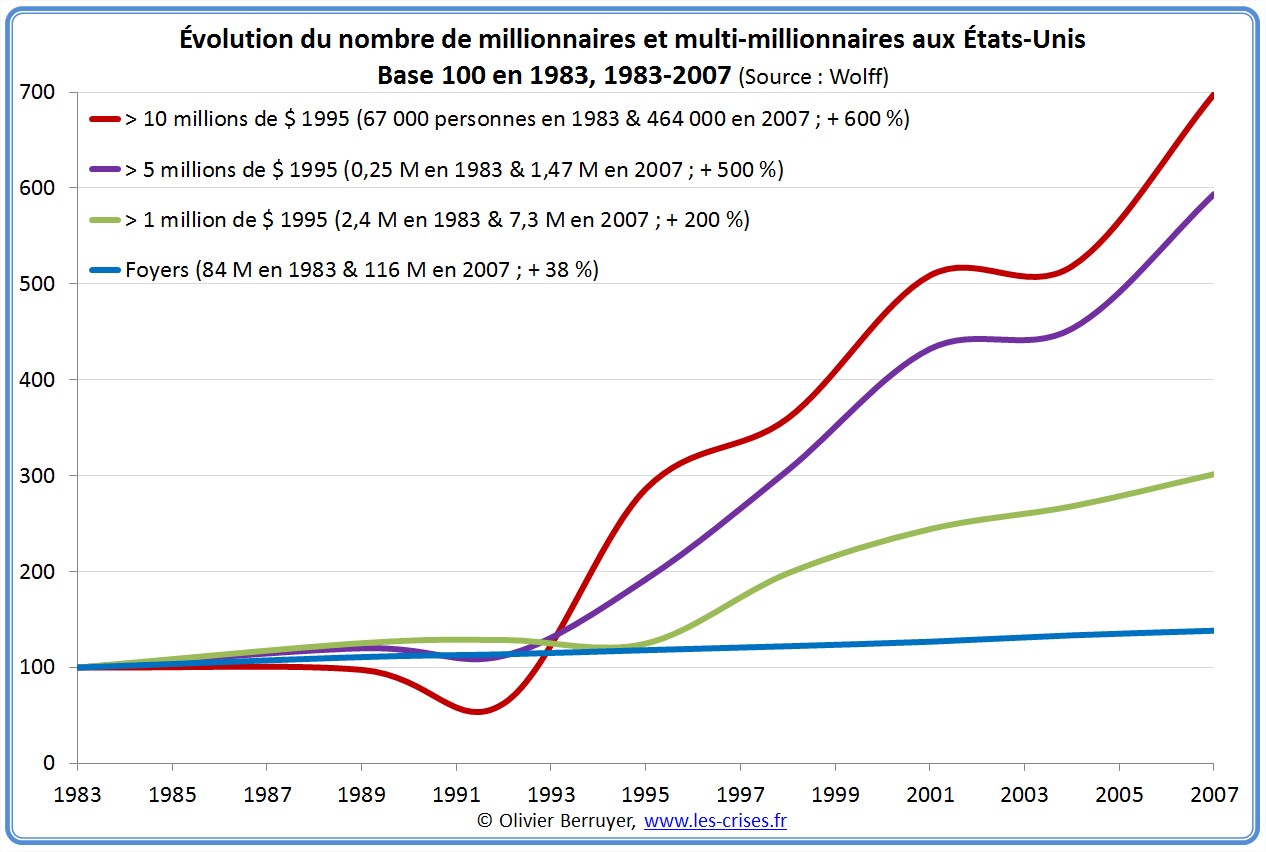

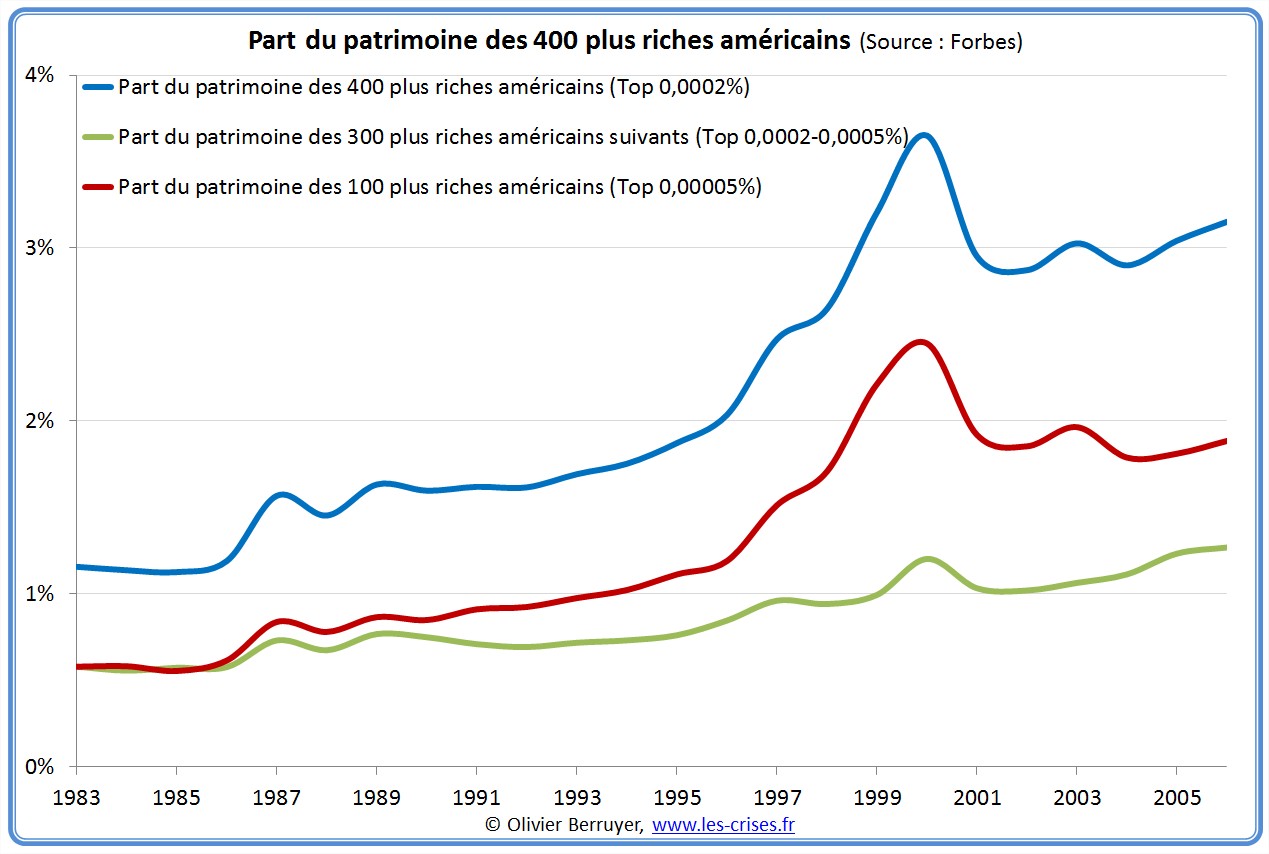

Une illustration est apportée par les deux graphiques suivants sur le nombre de millionnaires et milliardaires américains.

On observe donc que le nombre de multimillionnaires a largement plus augmenté que la population, et que la part du patrimoine des 400 plus grosses fortunes américaines a presque triplé en 20 ans. Il est d’ailleurs remarquable qu’elle n’ait pas baissé dans les dernières années, le boom immobilier de 2002-2007 ayant profité en grand majorité au reste de la population.

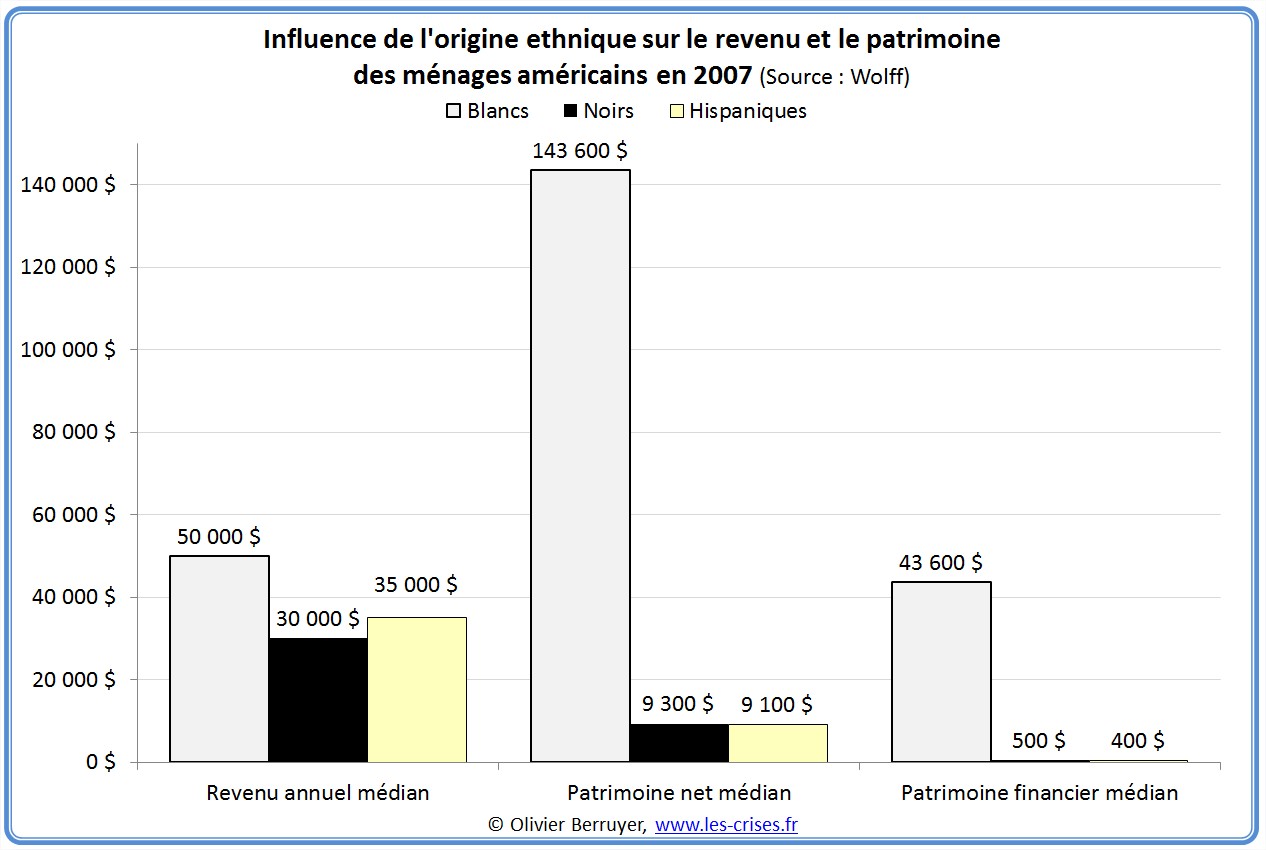

Le graphique suivant illustrera, sans trop développer le sujet qui mériterait un ouvrage à lui seul, la répartition des inégalités dans la population. Les États-Unis disposent par exemple de « statistiques ethniques ». Sans rentrer dans le débat sur le bien-fondé ou non de celles-ci, on remarquera simplement qu’elles permettent de disposer de ce genre de statistique, qui vaut mieux que bien de longs discours.

On apprend ainsi que 50 % des blancs ont un patrimoine inférieur à 143 600 $, mais que celui de 50 % des noirs est de seulement 9 300 $. L’écart va même de 1 à 100 pour la médiane du patrimoine financier, chez les noirs comme chez les hispaniques. L’écart des revenus n’est « que » de 40 %…

7 réactions et commentaires

Ce que je crois :

Avec ce billet, j’ai eu le doigt, je me permets de demander le bras.

Dans ces chiffres, il y a deux phénomènes qui m’intéresent et qui sont le dessin de Pat Bagley et le graphe sur l’influence de l’origne ethnique.

Le premier : Pour le dire vite, quelle est la part, dans le revenu et dans le patrimoine, de la création de richesse et la part provenant de l’héritage. (J’abuse, ça pourrait faire l’objet d’un bouquin entier. Si quelqu’un connait une référence, je suis preneur…)

Le deuxième : Une statistique multidimensionnelle de répartition en fonction de l’age, du sexe et de l’ethnie, en différentiant la part de création de valeur et la part d’héritage. OK j’abuse aussi.

+0

AlerterJuste pour mettre les points sur les i, l’OCDE passe son temps à militer contre les augmentations de salaires. Les inégalités font partie du modèle, d’ailleurs le NAVRU également, les 5% d’incompressibles chômeurs. Le FMi et la banque mondiale, surtout la BCE d’ailleurs ne s’occupent que d’inflation. En freinant la croissance (taux élevés), la BCE en effet a tenté de faire croire qu’elle aide les pauvres (pas d’inflation), alors qu’elle doit appauvrir pour obtenir cet objectif.

Si l’on réduit les inégalités, on crée de l’inflation et donc tôt ou tard le système s’effondre. Dans l’autre cas, tant qu’on n’a pas atteint la déflation – ce qui ne saurait tarder -, tout va bien. Donc pour le moment, de quoi se plaindre, l’homéostasie est maintenue.

Il faudra surveiller les chiffres concernant l’inflation, parce que l’on fera tout pour masquer l’arrivée de la déflation…

+0

AlerterCe que je crois (l’économie n’est pas une science) :

D’accord pour dire que les modèles de ces organismes sont biaisés par leur idéologie, la lutte des classes voire leur théologie mais de là à dire qu’il y a une relation réelle entre inégalité des revenus et inflation, ce n’est plus un raccourcis argumentaire, c’est un trou de ver voire un saut dans un univers parallèle.

+0

AlerterFût un temps c’était pire en France :

D’abord des facteurs exogènes, tels que les guerres, et les destructions de capital ou les recompositions du tissu productif qu’elles ont engendrées. Également, le rôle de la crise économique des années 1930. Mais il ne faut pas sous estimer le rôle de la fiscalité, avec la création d’un impôt sur le revenu, et de ‘impôt sur les successions. La mise en place d’un impôt sur le revenu progressif a également joué un rôle majeur dans l’évolution constatée des inégalités (progressivité qui n’existe plus aujourd’hui ; voire les travaux de Piketty et Landais ; et ce qui ne veut pas dire qu’une fiscalité à 75% serait forcément productif). D’ailleurs, on note une corrélation assez forte, dans le temps et dans l’espace, entre les taux marginaux supérieurs d’imposition et la part des revenus des plus riches dans le revenu total.

http://blogoeconomicus.wordpress.com/2013/08/02/hauts-revenus-et-inegalites-en-france-12/

+0

Alerterhttp://www.lesechos.fr/economie-politique/monde/actu/reuters-00542778-usa-diminuer-le-qe3-peut-favoriser-la-deflation-bullard-595411.php

USA : Diminuer le « QE3 » peut favoriser la déflation-Bullard

« Si on réduit trop drastiquement (le montant des rachats) cela peut provoquer encore plus de pression à la baisse sur les prix et on pourrait se retrouver avec une inflation évoluant à 1%. A ce niveau, les possibilités d’un phénomène de déflation pourraient voir le jour », a-t-il dit à des journalistes après avoir prononcé deux discours.

« Nous ne sommes pas encore dans cette situation, mais c’est un scénario dont je m’inquiéterais. »

BULLARD POUR UNE CONFÉRENCE DE PRESSE MENSUELLE

+0

AlerterJe ne sais pas trop sur quelle planète vivent les gens qui parlent de « risque de déflation »; dans certains coins des USA en 4 ans le prix du burger a été multiplié quasiment par 2.

+0

AlerterCe que je crois (l’économie n’est pas une science) :

@Surya : Il est vrai que les taux d’inflations sont systématiquement sous évalués. Pour les USA, voir le site http://www.shadowstats.com/ (indice SGS pour Shadow Government Statistics), qui a figé le mode de calcul de l’inflation tel qu’il était utilisé au milieu des années 1980, c’est édifiant. Idem pour les taux de croissance de la masse monétaire, bizarement corrélés à l’indice SGS. De là à dire qu’il y a globalement un facteur 2 sur le prix en 4 ans ou que l’inflation est le même partout et sur tous les produits, j’ai donc des doutes sur vos affirmations et je suis donc intéressé par vos sources.

@Lizstzfr : Je suis d’accord avec surya sur le fait qu’un système de QE ne peut pas résoudre un problème de solvabilité, il n’y a alors aucune voie de sortie au QE, si ce n’est l’explosion, autant ne pas faire de QE du tout et d’assumer la crise. Mais je ne sais pas, et je ne sais pas qui sait, quelle forme prendra cette explosion, hyperinflation ou une crise fatale de liquidité accompagnée ou non d’un défaut des états. Et donc, pour moi, oui une déflation est possible, cela dépendra du niveau d’absurdité qu’auront atteints les QE avant qu’il y ait perte généralisée de confiance et des mesures qui seront prises à ce moment là.

+0

AlerterLes commentaires sont fermés.