Ce billet fait suite à celui-ci, sur la dette totale aux États-Unis

Avant d’étudier plus longuement la dette publique américaine, il convient de bien comprendre les évolutions de la dette privée – l’une étant la cause majeure de l’autre…

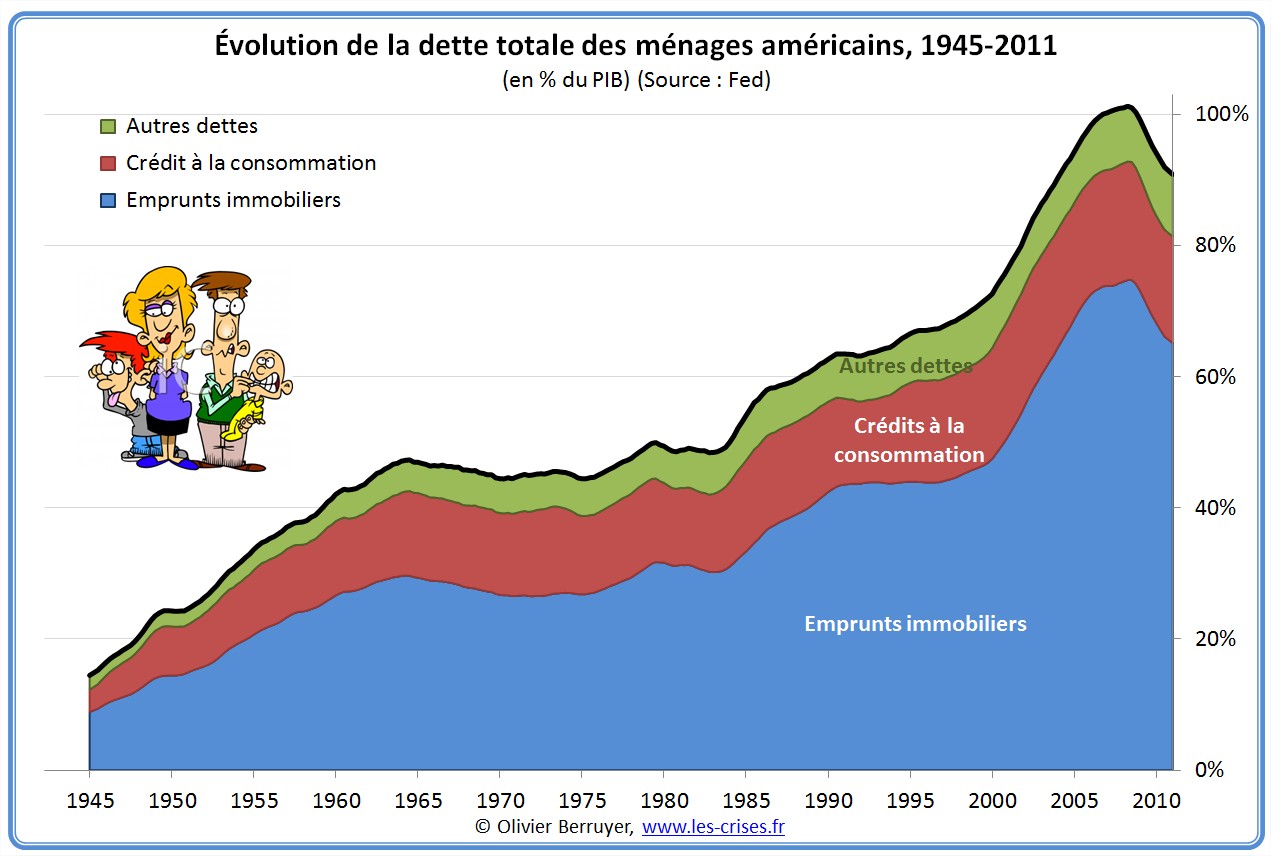

Observons la dette des ménages, exprimée en % du PIB :

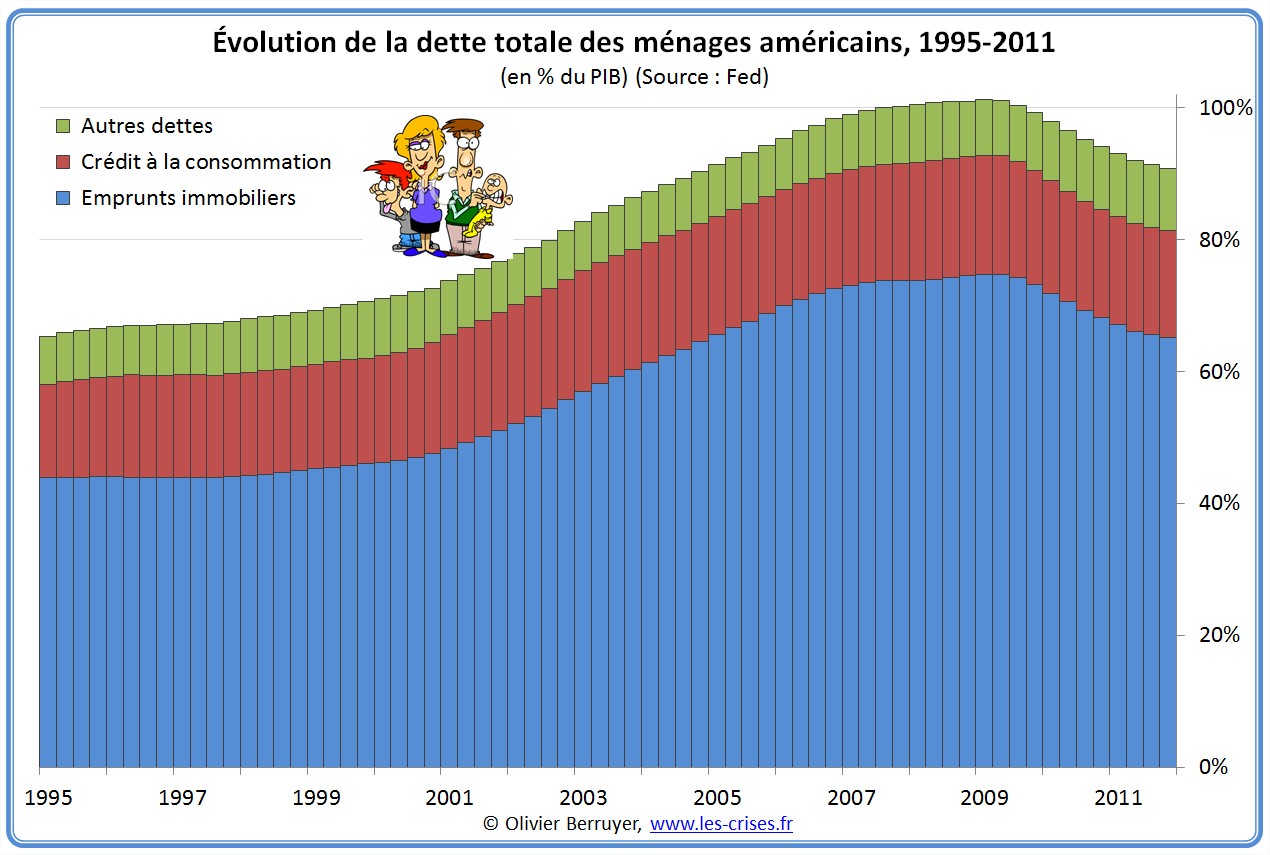

On note bien le début de « boom » des crédits immobiliers en 1985 puis l’explosion des années 2000. La tendance actuelle est au désendettement immobilier des ménages :

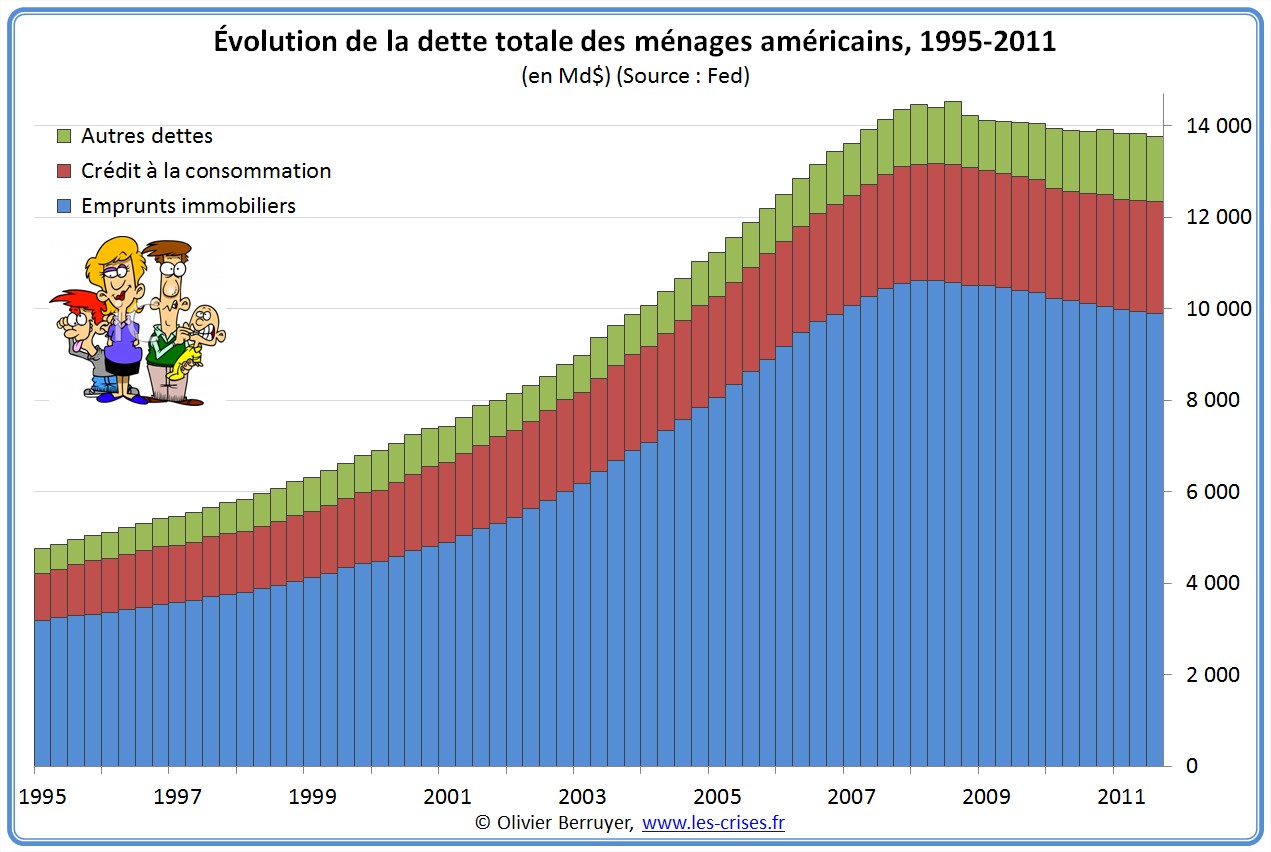

Mais là encore, il convient de garder en tête les montants en dollars :

Le désendettement est donc en réalité homéopathique ; ce qui se passe, c’est surtout que les banques ont fermé le robinet du crédit (et que les prix immobiliers ont chuté, donc le montant des crédits aussi), ce qui diminue le ratio exprimé en % du PIB…

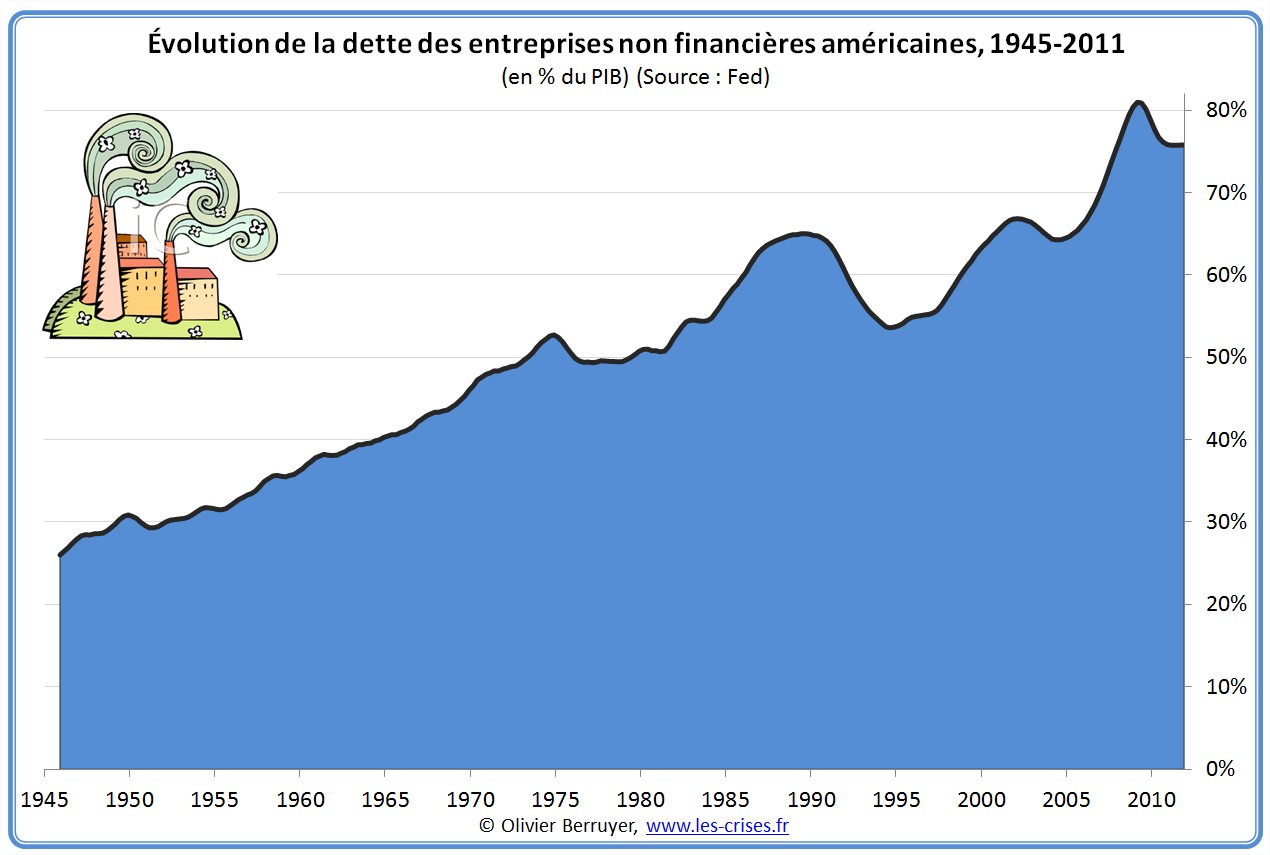

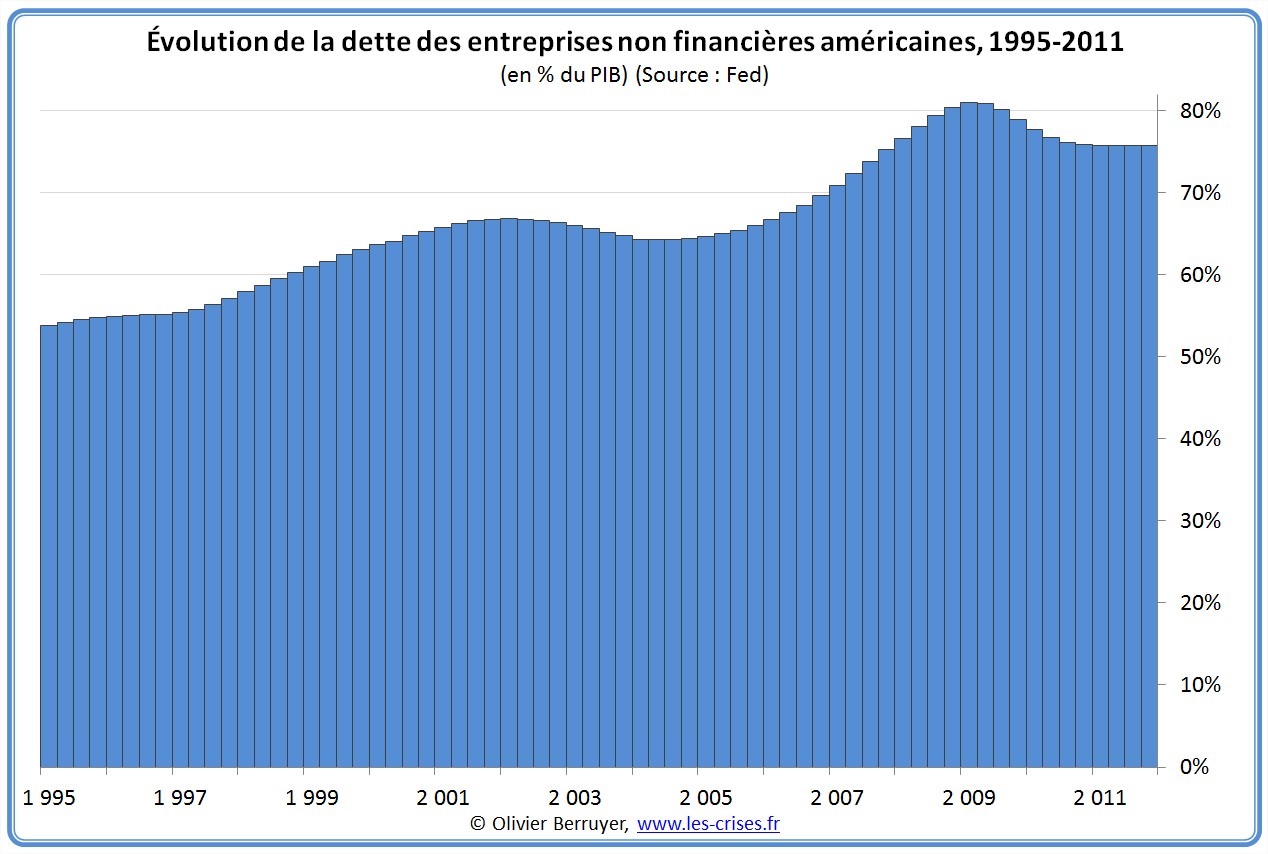

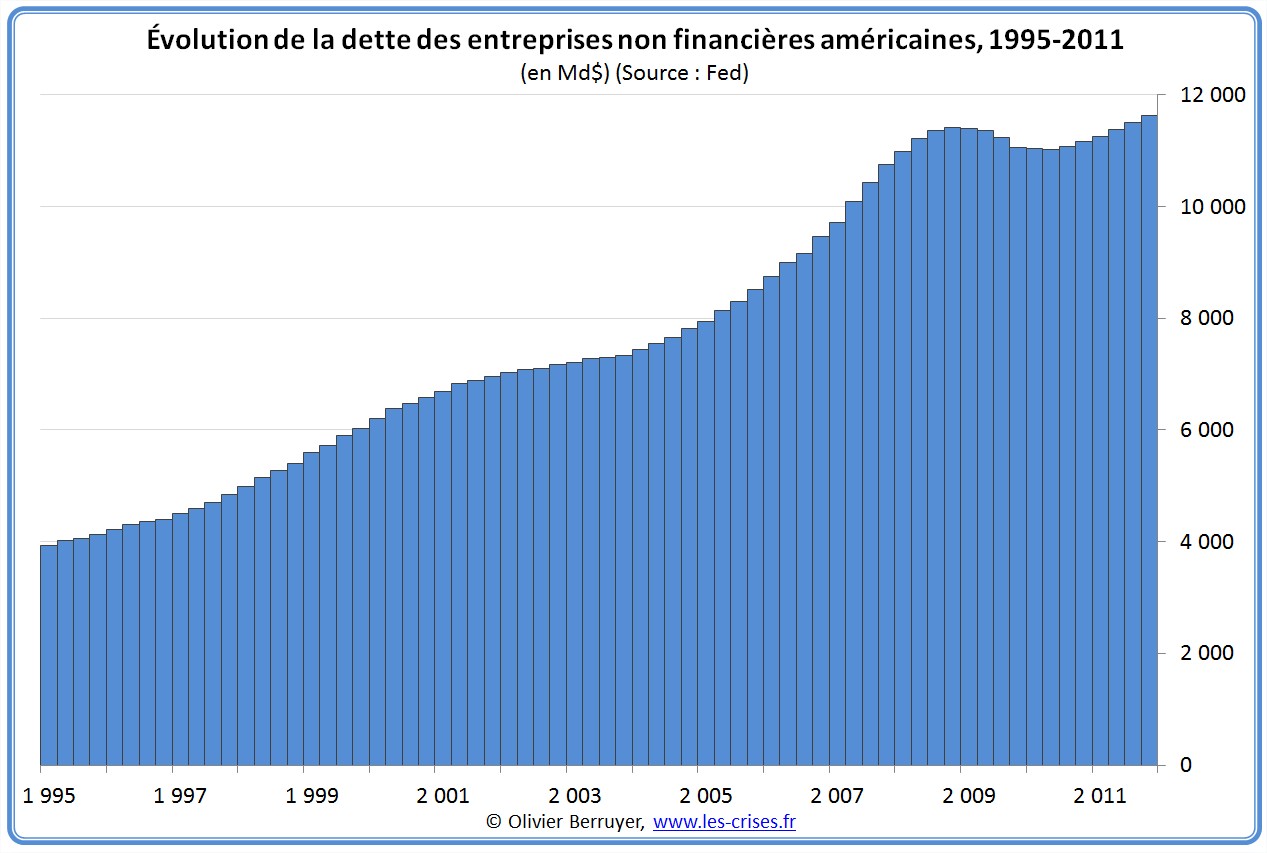

De même, sur les 60 dernières années, la tendance a été à une constante augmentation de la dette des entreprises non financières américaines :

On observe un timide désendettement en 2009-2010, qui est désormais terminé.

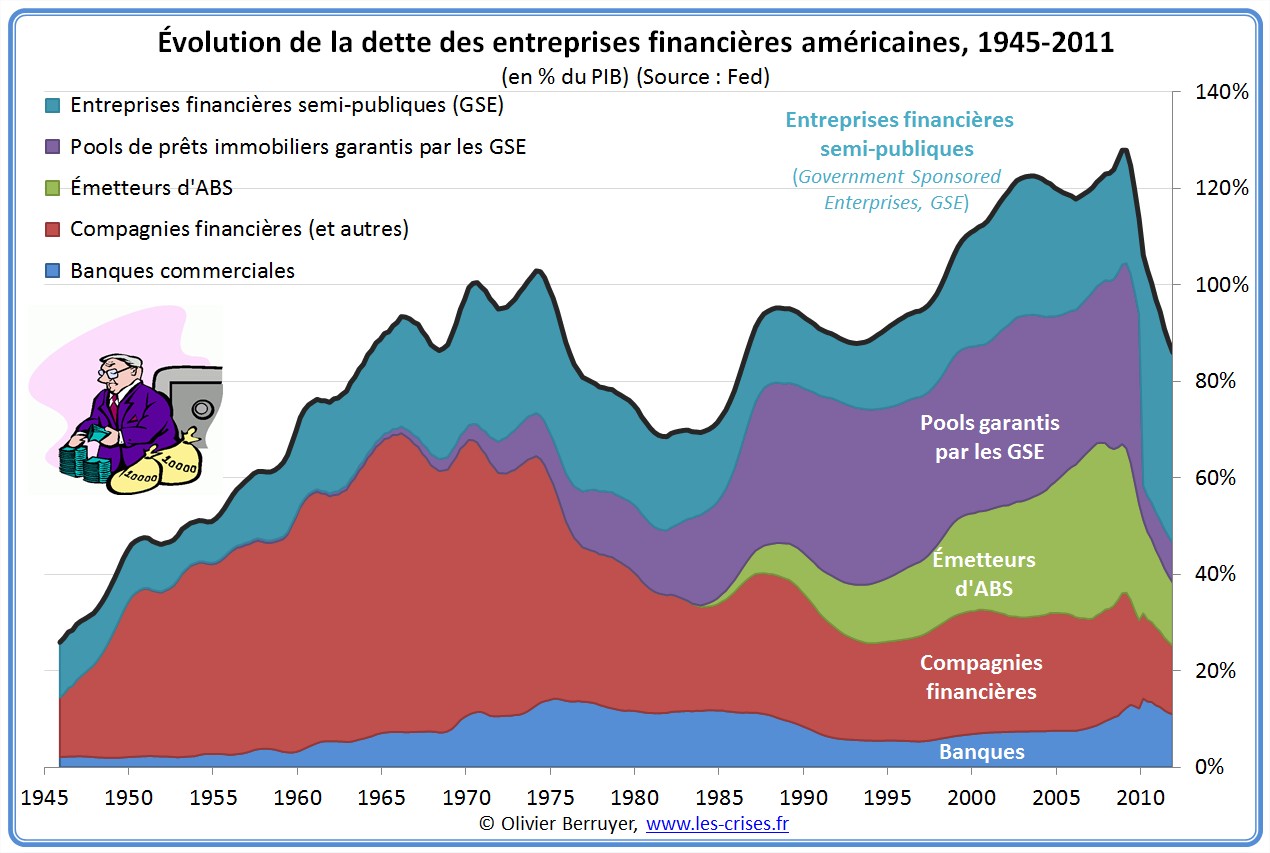

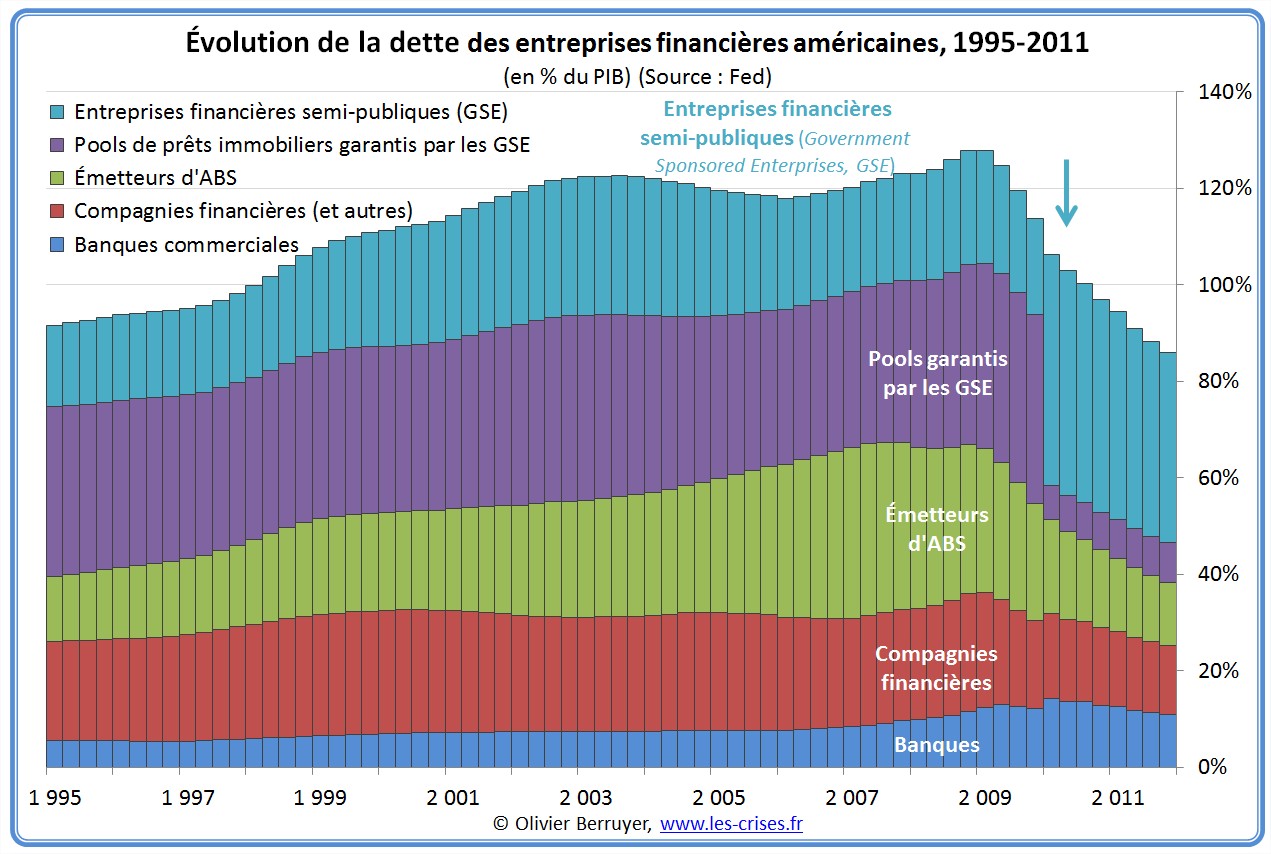

Pour les entreprises financières, la situation est moins nette. L’endettement a augmenté, mais de façon plus cyclique : la crise des année 1970 l’a diminué fortement, la dérégulation de 1985 l’a augmenté, et le boom du financiarisme des années 1995 est patent. Au final, la dette du secteur bancaire + compagnies financières est relativement stable depuis vingt ans. C’est la titrisation (ABS) et le boom immobilier qui ont soutenu ce secteur – qui est en très fort désendettement depuis 2 ans.

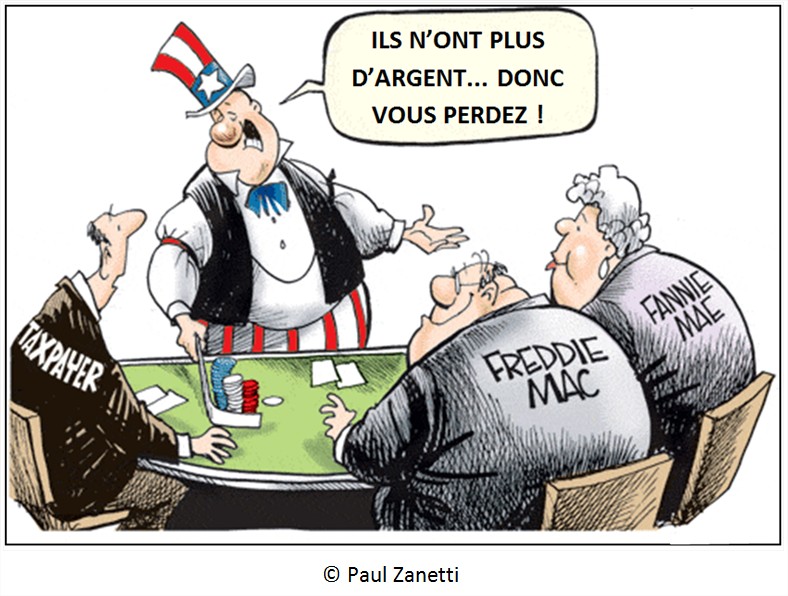

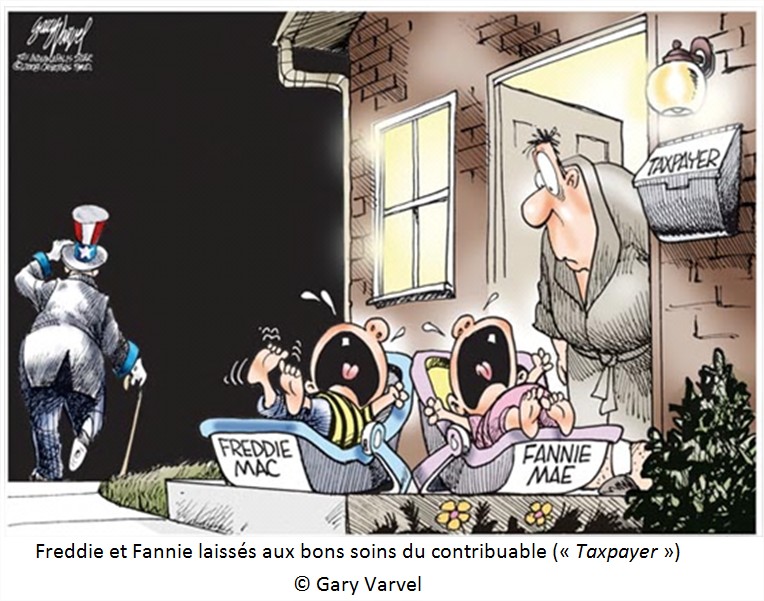

On observe bien le tour de passe-passe du 1er trimestre 2010, où les pools immobiliers avec garantie semi-publique ont transféré leurs dettes aux entreprises parapubliques (type Fannie Mae…).

Il n’y a plus qu’à les re-transférer à l’État, et le transfert des pertes privées au contribuable sera terminé. Enfin, presque : il faudra bien qu’un jour le contribuable soit réellement mis à contribution, car jusqu’à ce jour les pertes massives de 2008 restent « en suspension », et ne sont encore retombées sur aucune personne physique…

À suivre dans le prochain billet : la dette publique américaine – frayeurs en vue…

6 réactions et commentaires

Traduction de l’encadré du lien donné précédemment

« Comment dépenser 1500 milliards de dollars sans l’approbation du Congrès :

Étape 1 : la Réserve fédérale achète pour 1500 milliards de dollars de valeurs mobilières Fannie Mae et Freddie Mac, créant 1500 milliards de dollars de monnaie pour payer cet achat.

Etape 2 : le Trésor américain annonce tranquillement un soutien illimité en faveur de Fannie Mae et Freddie Mac le 24 Décembre 2009, exploitant une faille dans une loi de 2008 initialement écrite pour assurer le principal de l’hypothèque totale (pas les pertes, mais le principal) pour un maximum de 300 milliards de dollars.

Étape 3 : Au cours des trimestres suivants, le Trésor américain émet un nouvel emprunt de 1500 milliards de dollars vers le public, matérialisant ainsi les 1500 milliards de monnaie de base créés par la Fed à l’étape 1.

Etape 4 : le Trésor des Etats-Unis passe cette recette liée à l’émission de l’emprunt au bénéfice de Fannie Mae et Freddie Mac.

Étape 5 : Fannie Mae et Freddie Mac utilisent ces 1500 milliards pour rembourser les titres hypothécaires détenus par la Fed, en réciproque de la transaction de l’étape 1, sans qu’il soit besoin de tout autre transaction de « dénouement ». La monnaie créée par la Fed revient à la Fed, et les titres hypothécaires achetés par la Fed disparaissent, tout en surchargeant le public américain avec une nouvelle obligation équivalente, sous forme de dette du gouvernement américain.

Résultat : La Réserve fédérale ferme ses positions sur les valeurs mobilières de Fannie Mae et Freddie Mac, l’énorme passif de Fannie Mae et Freddie Mac diminue de 1500 milliards de dollars, permettant ainsi que les actifs restants remboursent le passif sans créer un trou insolvable de 1500 milliards de dollars, et la dette déjà énorme du Trésor américain augmente de 1500 milliards de dollars en vue de protéger les prêteurs, tandis que les Américains ordinaires continuent à perdre leurs maisons et leurs emplois.

Tout au long de cette crise, l’objectif ultime de Bernanke et Geithner a toujours été de protéger les détenteurs d’obligations. Cet objectif ne changera pas tant que la direction ne changera pas. »

+0

AlerterLes cartoons laissent totalement hors champ les banques, qui sont pourtant effectivement à la source du fardeau de la dette et des déboires des deux organismes (para)publics. Si je me souviens bien, il est difficile de considérer Freddie Mac et Fannie Mae comme les grands coupables des pratiques excessives en titrisation et donc du désastre post-août 2007. Elles ont certes copié les pratiques des bancaires, mais pas instantanément et de manière moins intensive…

+0

AlerterCe n’est qu’une question de politique financière,

Les banques ont agit de manière insensée avec les hypothèques,

Au lieu d’étrangler les clients en faisant exploser les taux,

Ils auraient pu désamorcer le problème en examinant, cas par cas,

La possibilité d’amortir les dettes,

Par exemple 50% en 20 ans en gardant les taux bas.

Ainsi, ils ont des maisons neuves vides et saccagées

et doivent maintenant les détruire !!!

Ces histoires d’hypothèques sont vraiment incompréhensibles,

Je ne comprends pas les raisonnements … monde de fous …

+0

Alerteret on continue à leur confier la distribution de la monnaie…

+0

AlerterL’évolution de la dette des entrepriss non financières depuis 1945 en % du PIB est très étrange. La constance avec laquelle elle revient frapper la tendance des trentes glorieuses à chaque crise est remarquable, non ? Je me demande si c’est fortuit ou s’il y a une raison soit dans ces entreprises soit dans le système bancaire.

+0

AlerterErreur d’hyperlien à la dernière ligne :

« À suivre dans le prochain billet : la dette publique américaine – frayeurs en vue… »

renvoie sur cet article ci.

+0

AlerterLes commentaires sont fermés.