Nous allons continuer notre exposé sur la monnaie banque centrale.

Je vous recommande vivement de commencer par relire la première partie de cette explication ici.

Rappel

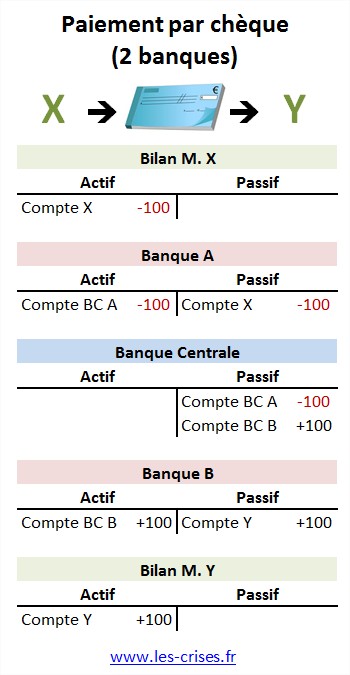

Tout le problème tourne autour d’un paiement (par chèque, virement, carte bleue) de M. X à M. Y – chose relativement fréquente de nos jours 🙂 .

En synthèse :

- quand ils sont clients de la même banque commerciale, l’opération est triviale : la banque débite un compte et crédite un autre ;

- mais comme il n’y a pas qu’une seule banque de dépôt, cela complique considérablement (et bien inutilement…) les choses… Nous avons donc vu précédemment que le paiement de M. X à M. Y implique un paiement de la banque commerciale A à la banque commerciale B. C’est la Banque Centrale qui permet ce paiement, en gérant un compte des banques commerciales, alimenté par une monnaie particulière, la monnaie centrale, qui reste principalement piégée » dans ce système « Banque centrale / banques commerciales » (que nous appellerons dorénavant « secteur bancaire ») :

NB. En général, le paiement a en fait lieu sans passer par la Banque Centrale, via un prêt réalisé par A sur le marché interbancaire ou un transfert d’actif. Mais actuellement, le marché interbancaire marche très mal, et la compensation des soldes a lieu en monnaie banque centrale, par passage par les comptes en Banque Centrale.

En synthèse : M. X s’appauvrit et M. Y s’enrichit (ce qui est bien normal), mais du coup, la banque de M. X « s’appauvrit » et celle de M. Y « s’enrichit », le marché interbancaire ou la Banque centrale facilitant ce transfert. Et ceci est fondamental à comprendre – nous y reviendrons.

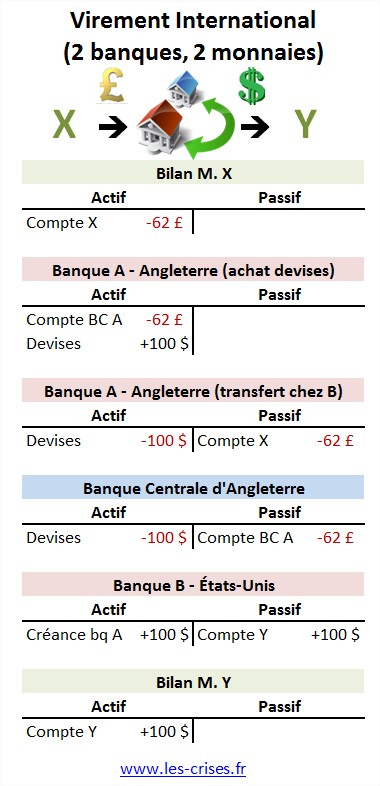

Nous en étions restés là. Mais que se passe-t-il quand les 2 banques sont dans 2 pays différents, avec 2 monnaies et 2 Banques Centrales Nationales (BCN) différentes ?

Le paiement international

En fait, tout serait plus simple s’il existait une Banque Centrale Mondiale, qui émettrait une Monnaie Commune Mondiale (BCM) – qui serait une simple unité de compte qui ne sortirait jamais de ce système BCM/BCN. On aurait alors le même schéma que le précédent – les BCN jouant alors le rôle des banques commerciales.

C’était un peu l’idée (pleine de bon sens) avancée par Keynes à Bretton Woods en 1944 – mais il n’a eu gain de cause, ce qui est bien dommage… Je vous renvoie à ce sujet sur mon billet 40 ans d’incurie monétaire.

En pratique, et schématiquement, les choses se passent ainsi lors du paiement de 100 $ par M. X, anglais, à M. Y, américain (on paye généralement le destinataire dans sa monnaie, par exemple dans une opération d’importation). M. X va pour cela devoir changer dans l’opération 62 livres sterling en 100 $ (via sa banque).

En synthèse : comme précédemment, on a bien au final un transfert de liquidités entre les 2 banques commerciales – ce qui est la définition de la circulation de la monnaie… Et de nouveau, M. X et sa banque s’appauvrissent et M.Y et la sienne s’enrichissent. MAIS, grosse différence, on s’aperçoit que les choses ont radicalement changé. Alors que, dans le même pays avec la même monnaie, la Banque centrale se contente de faire circuler de la monnaie entre les banques commerciales, ici, le déséquilibre de l’échange l’appauvrit : elle perd des devises.

Bien évidemment, dans les transactions internationales, des opérations contraire sont lieu, et des exportateurs européens enrichissent la Banque centrale en devises.

Les problèmes, comme toujours, vont apparaître en cas de déséquilibre durable. Si la balance commerciale est en déficit constant (resp. excédent constant) tous les ans, la Banque centrale va voir son stock de devise s’appauvrir (resp. s’enrichir). Or, La Palisse dirait qu’il y a toujours une limite à l’appauvrissement ! C’est pour cette raison que les États devaient dévaluer durant les 30 Glorieuses, en diminuant la valeur de leur monnaie : quand le stock de devises de la Banque centrale approchait de 0, l’État devait impérativement réagir pour rééquilibrer sa balance commerciale, sous peine de ne plus pouvoir importer.

Ce mécanisme monétaire est donc violent, mais il permet d’engager une lutte contre le déficit commercial, afin de ne pas appauvrir trop longuement le pays.

Après avoir étudié le cas de « 1 pays, 1 monnaie » puis « 2 pays, 2 monnaies », on peut enfin se demander comment cela se passe dans la zone euro, cas étrange de « 2 pays, 1 monnaie ». La réponse sera simple : cela se passe mal…

L’EuroSystème

Vous avez tous entendu parler de la Banque Centrale Européenne, la BCE. Elle est chargée d’émettre l’euro comme monnaie commune et unique, de définir les grandes orientations de politique monétaire de la zone euro et de prendre les décisions nécessaires à sa mise en œuvre : c’est-à-dire de maintenir le pouvoir d’achat de l’euro et donc la stabilité des prix dans la zone euro.

Toutefois, on parle abusivement de ses actions sous le vocable « la BCE a prêté x milliards aux banques… ». En fait, c’est faux.

En effet, la création de la BCE en 1998 ne s’est pas accompagnée de la disparition des Banques Centrales Nationales (BCN), qui n’ont pas « fusionné » pour constituer la BCE. Elle s’est rajoutée aux BCN, (ce qui illustre le manque de confiance dans la pérennité de l’euro à mon avis – on a évité de « brûler les caravelles » façon Cortès…) et 2 autres institutions ont été créées :

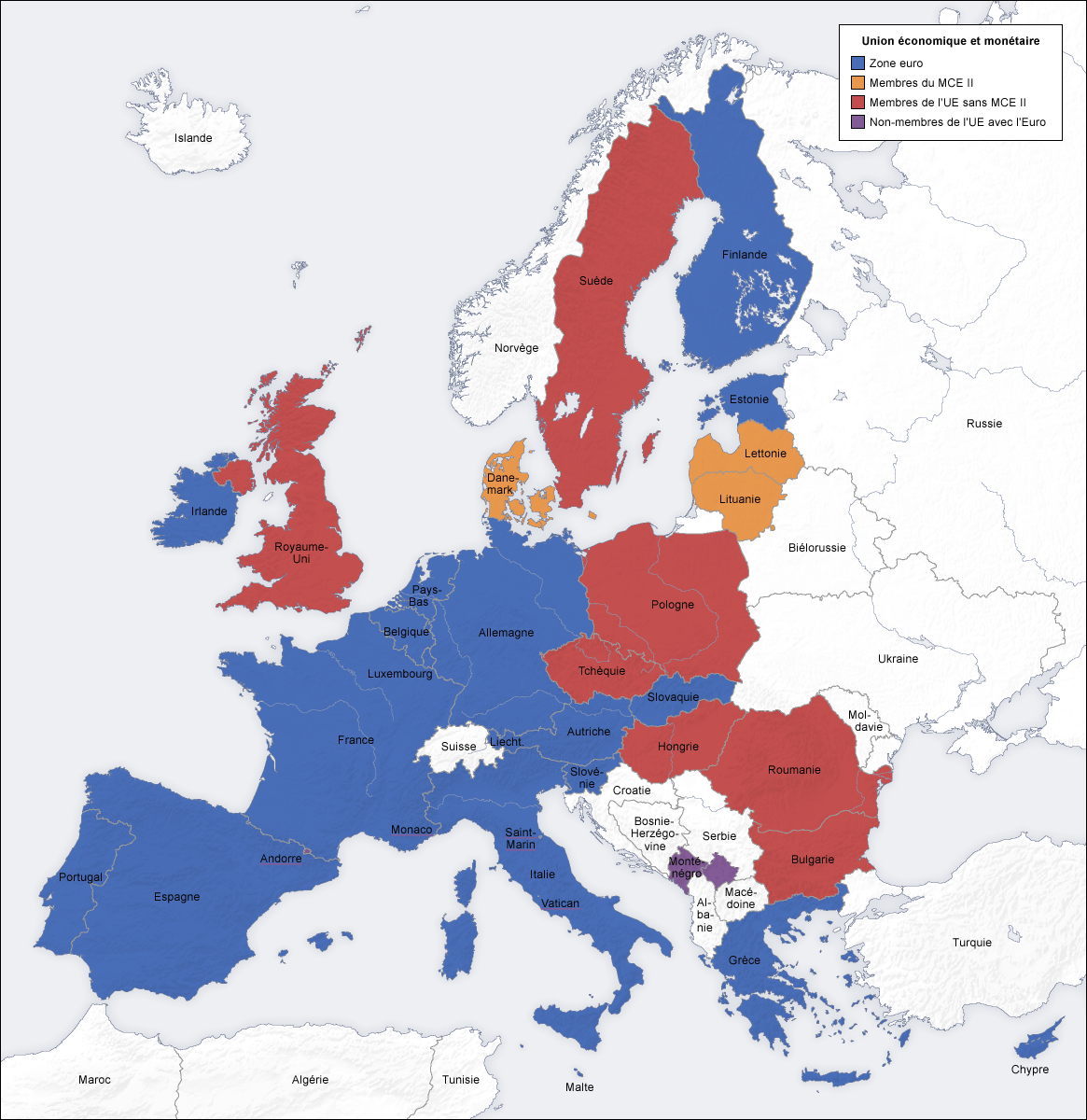

- Le Système Européen de Banques Centrales (SEBC), qui est composé de la Banque Centrale Européenne (BCE) et des 27 banques centrales nationales (BCN) des pays membres de l’Union européenne ;

- L’EuroSystème, qui regroupe la Banque centrale européenne (BCE) et les 17 Banques Centrales Nationales (BCN) des États membres de l’Union européenne ayant adopté l’euro : Portugal, Espagne, France, Allemagne, Italie, Belgique, Luxembourg, Pays-Bas, Autriche, Irlande, Grèce, Finlande, Slovaquie, Slovénie, Estonie, Chypre et Malte.

En fait, c’est l’EuroSystème qui gère véritablement l’euro. C’est lui qui applique les décisions de la BCE. Par exemple, ce sont bien les 17 BCN qui ont in fine prêté l’argent aux banques commerciales lors des 2 opérations de prêts à 3 ans, pas la BCE.

Le paiement intra-EuroSystème

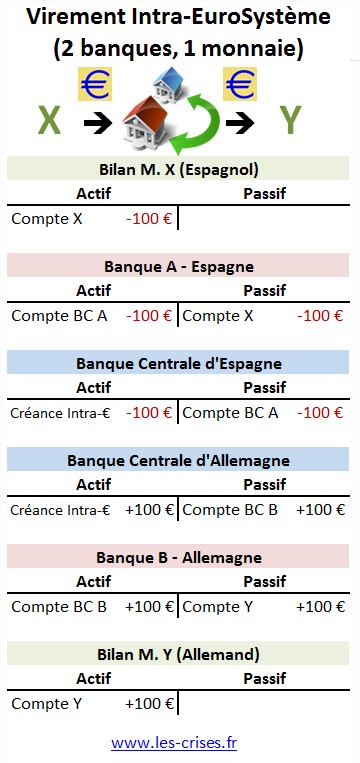

Nous en arrivons donc au cas qui va nous intéresser : comment sont réalisés les paiements interbancaires dans la zone euro ?

S’il n’y avait plus les 17 BCN, on serait évidemment dans la situation vue dans le rappel (« 1 presque-pays, 1 monnaie »). En fait, on se retrouve dans une situation avec 2 Banques centrales, comme dans l’exemple du paiement international, mais avec la même monnaie.

En fait, il va y avoir génération d’une dette entre les banques centrales, matérialisée par un poste « créances intra-EuroSystème » :

En synthèse : cette fois, on est dans le cas où [M. X, sa banque et sa Banque centrale] s’appauvrissent, et [M. Y, sa banque et sa Banque centrale] s’enrichissent. Sauf que pour les BCN, l’opération est purement comptable : il y a émission de « promesses de payer à la BCE » et de « créances à recevoir de la BCE ».

Ce poste « créances intra-EuroSystème » est assez important pour la suite. J’ai un peu simplifié, car en fait, la dette n’est pas une dette entre les 2 Banques Centrales (sinon on aurait eu un poste « créances autres BCN’), mais la BCE s’intercale : dans l’exemple, la dette de la BC espagnole est envers la BCE et la créance de la BC allemande est sur la BCE. Cela évite d’avoir trop de créances réciproques. En théorie, la somme de tous les soldes des postes « créances intra-EuroSystème » est nulle.

Comme l’outil qui sert aux transactions inter-bancaires et inter-banques-centrales s’appelle TARGET2, on appelle parfois ces soldes « soldes TARGET2 », qui font du buzz sur Internet. Nous y reviendrons très prochainement, pour voir que ces soldes montrent qu’il existe un problème sérieux, mais en réalité non pas pour les banques centrales comme on le présente, mais pour les banques commerciales… À suivre, donc…

En attendant, nous allons faire dans le prochain billet un point sur les dépôts dans les banques commerciales de la zone euro…

26 réactions et commentaires

Donc comme l’euro est un échec patent, vous proposez une banque centrale mondiale et une monnaie international unique?

Une monnaie internationale? Espèrons que non!

http://alienaeconomics.blogspot.com/2010/12/une-monnaie-internationale-esperons-que.html

+0

AlerterOlivier, attention aux termes utilisés, sinon on ne va plus s’y retrouver.

Une banque s’enrichit lorsqu’elle fait du bénéfice, donc quelle dégage de la marge pour elle-même (fonds propres). Une banque s’enrichit principalement avec les différences d’intérêts hors inflation de ses prêts et avec les frais et taxes qu’elle facture à ses clients.

Une banque s’appauvrit lorsqu’elle fait des pertes, donc qu’elle réduit sa marge de manœuvre en fonds propres ou qu’elle réalise des pertes sèches (faillite de clients) ou lorsqu’elle paie ses propres infrastructures (bâtiments et salaires).

Les comptes clients des banques ne leurs appartiennent pas mais elles peuvent faire travailler les avoirs lorsqu’il y a assez de marge sécuritaire.

Les crédits des clients appartiennent aux banques seulement lorsqu’elles prêtent avec leurs fonds propres, dans ce cas l’ensemble des intérêts hors inflation est du pur bénéfice. Les crédits clients appartiennent aux banques centrales ou aux marchés financiers selon la provenance de l’approvisionnement de la banque.

Le trafic des paiements n’appauvrit ou n’enrichit pas la banque, mais augmente ou diminue le volume d’avoir ou de dettes de ses clients.

Je ne considère les actions d’une banque, que comme des marges élastiques, fluctuant plus ou moins au fur et à mesure des marchés boursiers, mais les bénéfices ne sont acquis que si elles vend ses actions et les pertes ne sont définitives que si elle la banque est obligée de vendre ses actions au mauvais moment … oupsss

Je ne développe pas ici, les rôles de la banque centrale, qui sont différents des autres banques.

+0

AlerterAujourd’hui la BCE est sorti de son cadre institutionnel en rachetant les dettes des pays en difficultés en renflouant les banques en état d’insolvabilité notoire puisqu’elles ne plus s’approvisionner sur le marché interbancaire par la perte de confiance de ces partenaires. Ce type d’intervention est tout à fait exceptionnelle et ne peut en aucun cas durer dans le temps. Aujourd’hui en Europe trop de banques sont en état de faillite ,et de plus personne ne connait l’utilisation des fonds reçus donc aucune transparence des bilans ceci à moyen terme est succeptible de créer un effrondrement du systéme monétaire européen.

+0

AlerterBonjour Dan,

Les banques sont tenues de publier leur compte non ? avec la liasse fiscale de l’entreprise(ici banque),on peut tout retracer non?

Ainsi dans le bilan on voit bien dans l’actif et le passif, les créances clients etc.

Excusez-moi, je ne comprends pas «plus personne ne connait l’utilisation des fonds reçus », tout est tracé par des flux et une écriture comptable, je ne vois pas comment on ne peut pas suivre l’utilisation de la liquidité provenant de ces fonds ? et le fonds existe bien « physiquement » il n’est pas fictif

pouvez-vous m’éclairer ? je vous remercie par avance

+0

AlerterApparemment l’idée d’une inflation à 4% (voir 6% dans certains pays du sud de l’Europe) commence à faire son chemin pour résoudre le problèmes des dettes, même en Allemagne…

http://www.spiegel.de/wirtschaft/soziales/inflation-bundesbank-erlaubt-hoehere-teuerung-loehne-sollen-steigen-a-832358.html

+0

AlerterJeudi 10 mai 2012 :

Zone euro : voici les créances de la Banque centrale allemande vis-à-vis des autres banques centrales :

http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2012/05/Bundesbank%20TARGET2%20April_0.jpg

Les économies des Etats européens du nord s’éloignent des économies des Etats européens périphériques.

La zone euro n’a pas créé des convergences entre les 17 pays membres.

Au contraire, la zone euro a créé des divergences de plus en plus fortes.

+0

Alerter» (…) ce qui illustre le manque de confiance dans la pérennité de l’euro à mon avis – on a évité de “brûler les caravelles” façon Cortès… » ; c’est marrant que vous releviez ça, parce que c’est également vrai (et symptomatique) pour un nombre incalculable de structures institutionnelles (y incluse d’ailleurs notre AN qui aurait dû être réformée compte tenu de certains transferts de souveraineté) ; ce qui nous conduit d’ailleurs à la « magnifique » usine à gaz européenne, où on n’a jamais vraiment fait le choix de l’engagement, puisqu’on a toujours gardé intactes toutes les structures qui permettront de retirer nos billes à tout instant.

Un peu comme si après un mariage les deux mariés gardaient leur appartement et ne vivaient pas ensemble…

P.-S. : d’accord avec la remarque de Luder…

+0

AlerterOuaip, c’est ça ! comme un mariage, il faut trois divorces pour trouver un semblant d’équilibre, et en attendant on à fait quatre malheureux !

Ah le monde moderne …

+0

AlerterJeudi 10 mai 2012 :

Angela Merkel refuse une croissance à crédit.

La chancelière Angela Merkel a clairement rejeté jeudi les appels à la rupture avec l’austérité lancés par la gauche européenne, estimant qu’une « croissance à crédit » plongerait l’Europe encore plus profondément dans la crise.

« La croissance par le biais de réformes structurelles est quelque chose de raisonnable, d’important et de nécessaire. Mais fonder la croissance sur le crédit ne ferait que nous ramener au début de la crise. C’est pourquoi nous ne devons pas le faire et que nous ne le ferons pas », a-t-elle dit dans un discours devant le Bundestag, la chambre basse du Parlement allemand.

http://www.lesechos.fr/investisseurs/actualites-boursieres/reuters-00442908-angela-merkel-refuse-une-croissance-a-credit-321762.php

+0

AlerterMr Berruyer (ou quelqu’un qui sait) :

c’est quoi l’actif et le passif ? je n’ai pas réussi a trouver une définition intelligible ? (c’est à dire compréhensible par quelqu’un qui sait DEJA ce que ça veut dire). Quelqu’un peut répondre avec des mots simples ?

Je pensais que l’actif était en quelque sorte une colonne « moins » et l’actif une colonne « plus », et que donc la somme des 2 était toujours égale à zéro, et donc on avait une équilibre garantit. Mais apparemment on peut avoir des chiffres positifs ou négatifs dans l’actif ou le passif.

Sans comprendre actif/passif (et je ne penses pas être le seul) impossible de comprendre la suite de la démonstration.

+0

AlerterSystème pour une comptabilité double:

++++++++++++

Le Bilan est un résumé du patrimoine.

Actif = utilisation du patrimoine … le patrimoine est composé de :

Divers comptes ou des biens ou des avoirs etc.

Les Actifs sont au « débit » de la comptabilité

Passif = provenance du patrimoine … qui à fourni le patrimoine :

Par des prêts ou des dettes ou des fonds propres etc.

Les Passifs sont au « crédit » de la comptabilité

++++++++++++

Le compte de résultat (ou de fonctionnement) est une résumé des activités.

Charges = Activités déficitaires mais nécessaires au fonctionnement de l’activité.

Les Charges sont au « débit » de la comptabilité

Produits = Activités bénéficiaires de l’activité.

Les Produits sont au « crédit » de la comptabilité

++++++++++++

Exemples avec : ma grand-mère m’a donné 10 Euros pour m’acheter 20 sucettes.

A° Je considère que ma grand-mère à simplement participé à l’augmentation de mon patrimoine, dans ce cas je comptabilise de la manière suivante :

Actif = +10 au débit du cpte « sucettes » // Passif = + 10 au crédit du cpte « fonds propres » (donation)

En résumé, mon patrimoine augmente et je n’ai réalisé ni bénéfice ni perte.

B° Je tiens un magasin et, bien malin, je compte profiter au max et revendre ses sucettes 2 x plus cher, dans ce cas je comptabilise de la manière suivante :

Charges = +10 au débit du cpte « achat de marchandise à vendre » // Passif = + 10 au crédit du cpte « fonds propres » (donation).

En résumé, j’enregistre provisoirement une perte avec un don mais différentes possibilités peuvent arriver jusqu’à la clôture de l’exercice … soit vendre réellement plus cher et réaliser un bénéfice, soit ne pas arriver les vendre et les comptabiliser dans mon stock de fin d’année ou les déstocker. Pour pimenter le tout il faudra tenir compte de la location du magasin et de la place prise par les sucettes, de mon temps pour les gérer et les vendre (ou non), de la TVA, impôts et diverses taxes etc.

C° Ca va pas la tête, je comptabilise rien du tout et je bouffe mes sucettes … non mais des fois …

+0

AlerterInvestir c’est renoncer à une liquidité cependant ce n’est pas s’appauvrir : c’est constituer un actif. Un investissement n’apparaît donc jamais dans un compte de résultat. Toutefois la valeur des investissements peut être modifiée au cours de l’exercice : elle peut diminuer (usure) ou bien augmenter (si la valeur de marché de quelques actifs s’est accrue). Néanmoins, d’après le principe de prudence, la comptabilité n’enregistre une augmentation de valeur que si cette valeur est concrétisée par la cession de l’actif. Ainsi la dotation aux amortissements est la constatation comptable de la dépréciation d’un actif, due à son utilisation par l’entreprise.

Et ensuite également nous avons les retraitements des comptes(les comptes consolidés) par les normes ias/ifrs.

Le résultat net ajusté : neutralise l’impact sur le compte de résultat de la réévaluation des actifs.

Le principe de non-compensation : Ce principe interdit la compensation des postes actifs et passifs entre eux, sauf lorsque cela est explicitement prévu. Ainsi les rabais, les remises et les ristournes obtenues viennent en diminution des achats. Mais ceci est l’exception : une créance sur un client ne peut être annulée par une dette à l’égard de ce client…

Il faut bien regarder aussi les flux d’investissement, les flux, dans le tableau des flux de trésorerie…

J’espère que cela peut vous aider un peu. Cordialement.

+0

AlerterPetite précision :

» Un investissement n’apparaît donc jamais dans un compte de résultat. »

Sauf quand l’investissement est à durée immédiate, ont peut dans certains cas l’amortir immédiatement dans l’exercice en cours et donc l’activer comme perte (charge au compte de résultat).

Vénus, il ne faut jamais dire « jamais » ;o)

Sinon je suis absolument contre une comptabilité trop complexe. A force de faire des ajustements dans tous les sens, on perd contact avec la réalité. Une comptabilité, qu’elle soit pour un ménage, une entreprise ou un pays, doit être :

° simple et compréhensible

° efficace et pertinente

° réaliste et réelle

Enfin toute comptabilité ne devrait pas être trop rigide sur la saison analysée, mais tenir compte : un peu du passé, mais surtout de l’avenir. C’est-à-dire qu’une comptabilité peut encore avoir des traces du passé (amortissements que l’on tire à plus longue échéance) mais surtout elle devrait prendre en compte les événements majeurs futurs => c’est à cette seule fin que devraient être utilisée les réserves, souvent détournées pour faire du profit immédiat mais nuisible à la continuité !

+0

AlerterLes normes IAS/IFRS je n’y suis pour rien, je ne les ai pas pondu… ce sont les normes financières et comptables internationales.Bonne journée.

+0

AlerterEncore une idée reçue que l’homme ne peut pas être au dessus des normes et des lois. Ce sont les normes et les lois qui ne peuvent pas être en dessus de l’homme. Heureusement qu’en Suisse nous ne sommes pas obligés de suivre aveuglément les normes débiles et internationales IAS/IFRS. Peut-être que la Suisse n’est pas Internationale ? Alors vive notre liberté et félicitations aux heureux électeurs qui ont eu l’intelligence de ne pas se mêler à la gabegie ambiante …

+0

Alertersuite …se référer au paragraphe 8.

+0

AlerterEn gros je simplifie assez « bestialement » pour faciliter la lecture

Le bilan=c’est l’image à un instant t de l’entreprise (ie état à un moment t de la situation de l’entreprise)

Actif= ensemble des biens

Passif= ce sont les dettes

client X→ client Y : c’est un flux

Banque A→ Banque B : c’est un autre flux

client X : 62 ls → transformer en 100 $ : c’est un autre flux

Un flux= on fait une écriture comptable on l’affecte dans le bilan soit à l’actif ou soit au passif

ex : compte X :-62 à l’actif

le jeu des signes est une petite gymnastique intellectuelle(+/-)…

j’espère que cela peut vous aider.Bonne journée.Cordialement.

+0

AlerterVénus vénérée, tu me déçois … quelle vision réductrice que les biens ne peuvent être issus que de dettes ! Purée mais avec de telles idées, je ne m’étonne plus que le monde soit aussi mal tenu …

+0

AlerterJ’ai bien signalé…, je simplifie « bestialement » pour faciliter la lecture.

Allez je vous laisse Patrick à bientôt.

+0

AlerterATTENTION on peut tellement jouer avec une comptabilité (et la gestion qui va avec) que l’on peut dire que quelque chose de mauvais est bon ou que quelque chose est mauvais alors qu’il est excellent. Mais ATTENTION aussi, on peut transformer les choses ou les faire évoluer avec un temps d’avance ou en temps de retard, mais rien ne se perd, rien ne se gagne. ATTENTION donc, les escrocs qui font miroiter des merveilles immédiates devrait être poursuivis après coup et pendus, car ils jouent simplement à un jeux interdit avec les générations futures, ce n’est pas aux suivants de payer les pots cassés !!! => un bon gestionnaire doit maîtriser totalement sa comptabilité sinon il risque fort de se retrouver avec de très mauvaises surprises, car ce n’est pas le comptable qui fait la gestion (il peut seulement l’influencer provisoirement en bien ou en mal), mais c’est la gestion serrée de la production réelle qui détermine la santé financière sur la durée. Conclusion : le patron n’est rien sans les ouvriers et les ouvriers de sont rien sans le patron, mais le comptable doit s’en tenir à la comptabilité réelle, car sinon et le patron et les ouvriers en souffriront et finalement le comptable aussi.

+0

AlerterSi vous voulez être au dessus des normes, il faudra savoir expliquer et le justifier votre écart au commissaire aux comptes…je vous souhaite donc bonne chance!

Et Bonne journée Patrick.Cordialement.

+0

AlerterJe suis actuellement en recherche du solde Target 2 de la Grèce … pas facile de trouver qqch de récent ! a priori le dernier chiffre que j’ai trouvé est de 120 Mds€ (article mi-mars … chiffre au 31/12). Les fuites de capitaux étant de de 2 Mds/mois en 2011, on rajoute 10 Mds ? encore plus avec les élections ? Niveau actuel entre 130 mds et 150 Mds ?

dernier article « fiable »:

http://www.latribune.fr/actualites/economie/union-europeenne/20120313trib000688022/la-bundesbank-fait-la-lecon-aux-politiques-europeens.html

+0

Alerterbon dernier chiffre trouvé : solde de 130 Mds€ environ selon … ZeroHedge/JP Morgan… désolé, mais on fait avec ce qu’on a (http://www.zerohedge.com/news/jpmorgan-estimates-immediate-losses-greek-exit-could-reach-400-billion)

Olivier, j’en profite pour vous demander la source de ce graph de votre billet sur la grèce (23/02).

http://discotonio.free.fr/immo/grece.png

Article complet très intéressant d’ailleurs, merci : http://www.les-crises.fr/silence-la-grece-se-meurt/

est-ce fiable/vérifiable ? notamment pour les retraites, et quel impact de la restructuration de dette sur les fds de pension ? (parce que sinon niveau des salaires, il me semble que c’est de l’ordre de ce qu’ils subiraient en cas de sortie de l’euro)

+0

AlerterMerci beaucoup pour ce blog.

J’aurais une petite question :

en fait, quand on cherche à faire croire que le modèle actuel où toute la monnaie euro est liée à la création monétaire par les prêts et est donc soumise à la prise d’un taux d’intérêt par les banques commerciales, c’est faux, n’est-ce pas ? C’est un argument qu’on croise parfois pour dire que ce monde marche sur la tête.

La richesse des personnes (physiques ou morale) que l’on trouve sur leurs comptes, bien que matérialisée dans les bilans bancaires n’est pas soumise à un taux d’intérêt.

En effet, lorsqu’on découvre le mécanisme de la création monétaire par les banques commerciales ou centrales, on a l’impression qu’il s’agit d’un aliénation perpétuelle des gens qui sont condamnés à faire toujours plus de croissance pour rembourser toujours plus d’intérêts.

En tout cas, merci à nouveau pour ce blog. 🙂

+0

AlerterLes commentaires sont fermés.