Pour ceux que cela intéresse, j’en ai parlé au JT de 12h30 sur France Culture – à écouter ici.

Les Stress Tests de la BCE

La BCE s’apprêtant à prendre en charge la supervision des grandes banques européennes, elle a réalisé un audit de leurs comptes, et effectué un « stress test ».

Le stress test est une simulation de ce qui adviendrait en cas de problèmes importants. Elle a rendu sa copie hier.

Et VICTOIRE :

Enfin, victoire dans les médias qui reprennent la dépêche de l’AFP qui reprend la communiqué de la BCE… :

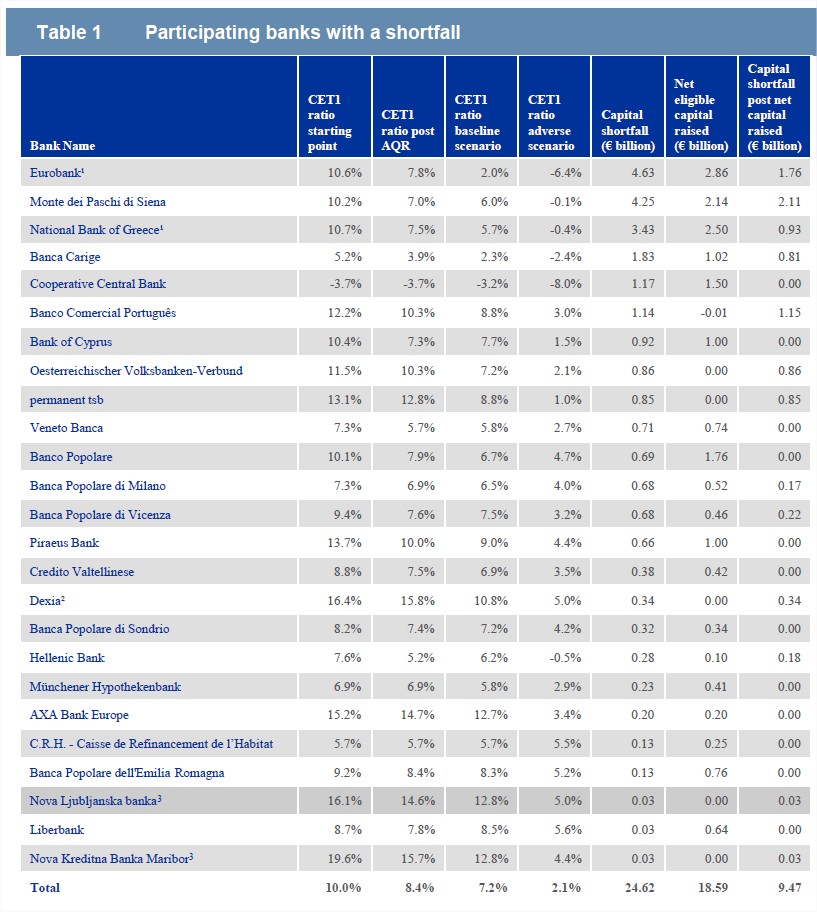

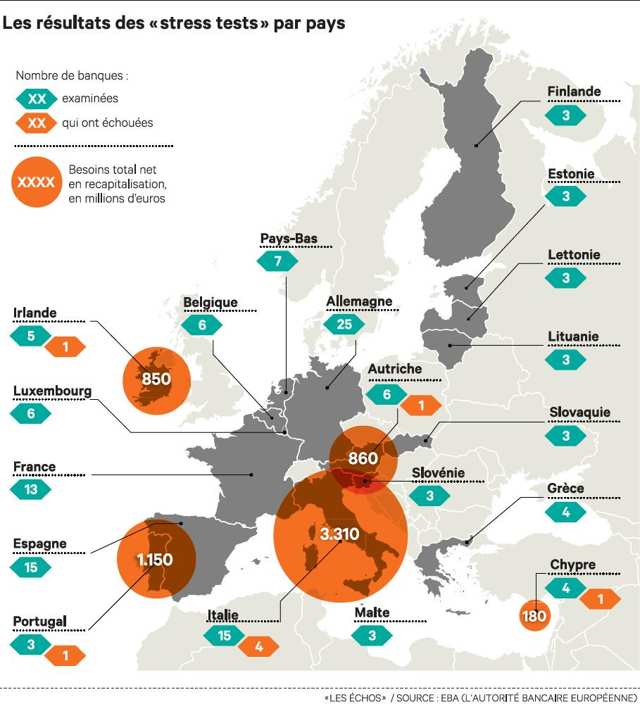

Francfort (AFP) – Les grandes banques françaises ont passé haut la main l’évaluation menée auprès de 130 établissements par la Banque centrale européenne, mais 25 institutions bancaires – dont neuf italiennes – ont échoué, selon les résultats divulgués dimanche par la BCE.

Parmi les treize établissements évalués en France, seule la Caisse de refinancement de l’habitat (CRH) ne respectait pas les niveaux de solvabilité requis.

Au total, 25 banques de la zone euro n’ont pas réussi à cet examen sans précédent visant à restaurer la confiance dans ce secteur-clé de l’économie, mais douze d’entre elles ont déjà pris des mesures pour corriger leur besoin en capital.

En France, les banques examinées, outre la CRH, étaient la Banque centrale de Compensation, Banque PSA Finance, BNP Paribas, BPCE, Crédit Agricole, Crédit Mutuel, HSBC France, la Banque Postale, la banque publique d’investissement bpifrance, RCI Banque (filiale de Renault), la Société de financement local et Société Générale.

Cet examen « va doper la confiance publique dans le secteur bancaire« , s’est félicité Vitor Constancio, vice-président de la BCE.

« En identifiant les problèmes et les risques, il va aider à réparer les bilans et rendre les banques plus résistantes et robustes. Cela devrait faciliter la distribution du crédit en Europe, ce qui va soutenir la croissance économique », a-t-il ajouté.

Au total, cette opération d’envergure a mobilisé plus de 6.000 personnes.

Voici les victimes :

Voici le bilan global :

Voici le rapport synthétique :

Et le rapport complet :

Analysons…

C’est quoi un Stress-Test ?

Il y a déjà eu des stress-tests en Europe, en 2009 (qui avaient certifié les banques irlandaises en faillite peu après) et 2011 (avec des faillites juste après d’autres banques certifiée), par le régulateur européen.

Cette fois ci, on allait voir ce qu’on allait voir, car la BCE allait s’en occuper…

Eh bien, on a vu… Mais il faut creuser – ce que bien peu ont fait…

Alors c’est quoi un Stress-Test ?

C’est un peu comme quand vous achetez une pompe pour un bassin extérieur. Vous n’avez pas envie qu’elle explose en gelant l’hiver. En général, chez vous, ça descend à -10°C. Eh bien dans un stress test, vous testez si elle n’explose pas à -20 °C, et là vous êtes tranquille.

Le principe est identique pour les banques : vous regardez si elles résistent à des environnements difficiles.

Quand on dit que les banques françaises ont passé haut la main le test, ont dit qu’elles résistent haut la main aux hypothèses du test de la BCE.

Mais bien entendu, tout repose ici sur la dureté du test : si vous testez la pompe à -2 °C, elle le passe haut la main, mais cela vous fera une belle jambe cet hiver…

Analysons donc les hypothèses de la BCE…

Les hypothèses des Stress Tests

Elles sont bien cachées mais les voilà :

On va les détailler, d’abord pour la France, puis pour les autres…

La BCE a testé un scénario noir avec récession, déflation, hausse des taux d’intérêt, chute de la Bourse et de l’immobilier.

C’est tout à la fois MAIS il n’y a qu’un seul scénario de crise (sic.).

The adverse scenario, designed by the ESRB, reflects the systemic risks that are currently assessed as representing the most pertinent threats to the stability of the EU banking sector: (i) an increase in global bond yields amplified by an abrupt reversal in risk assessment, especially towards emerging market economies; (ii) a further deterioration of credit quality in countries with feeble demand; (iii) stalling policy reforms jeopardising confidence in the sustainability of public finances; and (iv) the lack of necessary bank balance sheet repair to maintain affordable market funding. (Source)

Scenario Noir Prix Immobiliers

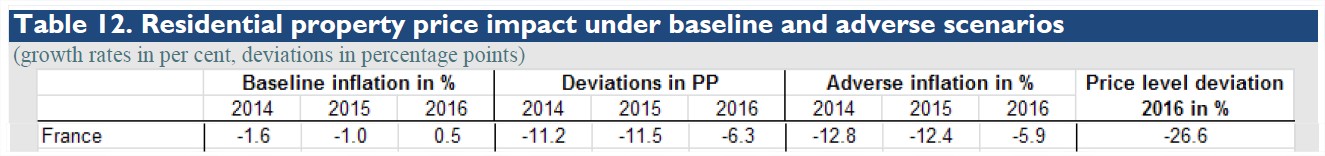

Voici le scenario noir pour la France au niveau des prix des logements :

Cela se lit ainsi :

- l’hypothèse moyenne (Baseline) est que les prix baisseront de -1,6 % en 2014, -1,0 % en 2015 et augmenteront de 0,5 % en 2016. Pourquoi ? Parce que…

- on fait pour ce scenario l’hypothèse d’un choc induisant une déviation à la baisse par rapport à l’hypothèse de -11,2 % en 2014, -11,5 % en 2015 et -6,3 % en 2016 ;

- le scenario testé est donc une baisse des prix de l’immobilier de -12,8 % en 2014, -12,4 % en 2015 et -5,9 % en 2016 ;

- bref, on aurait une baisse des prix de l’immobilier de -26,6 % en 3 ans.

Honnêtement, c’est un scénario noir assez honnête pour ce cadre d’exercice. Les prix sont au double de la moyenne historique, et ça commence à baisser.

Donc -27 %, pourquoi pas.

Cependant, notons que cet item n’a probablement pas un énorme impact sur les banques, paradoxalement. En effet, on n’a pas comme aux USA de système de prêts gagés sur la valeur des maisons, et, contrairement à 1993, les banques possèdent très peu d’immobilier, et vendre le bien ne vous exonère pas de continuer à rembourser la banque si le montant de la vente ne suffit pas.

La bulle actuelle est une bulle des ménages. Si les prix chutent, ils auront faut un mauvais investissement personnel, mais ils devront continuer à se saigner pour rembourser. C’est à dire qu’en pratique, ils ne vendront pas à perte leur bien (« tant que tu n’as pas vendu, tu n’as pas perdu »), et resteront « scotchés » dans leur appartement…

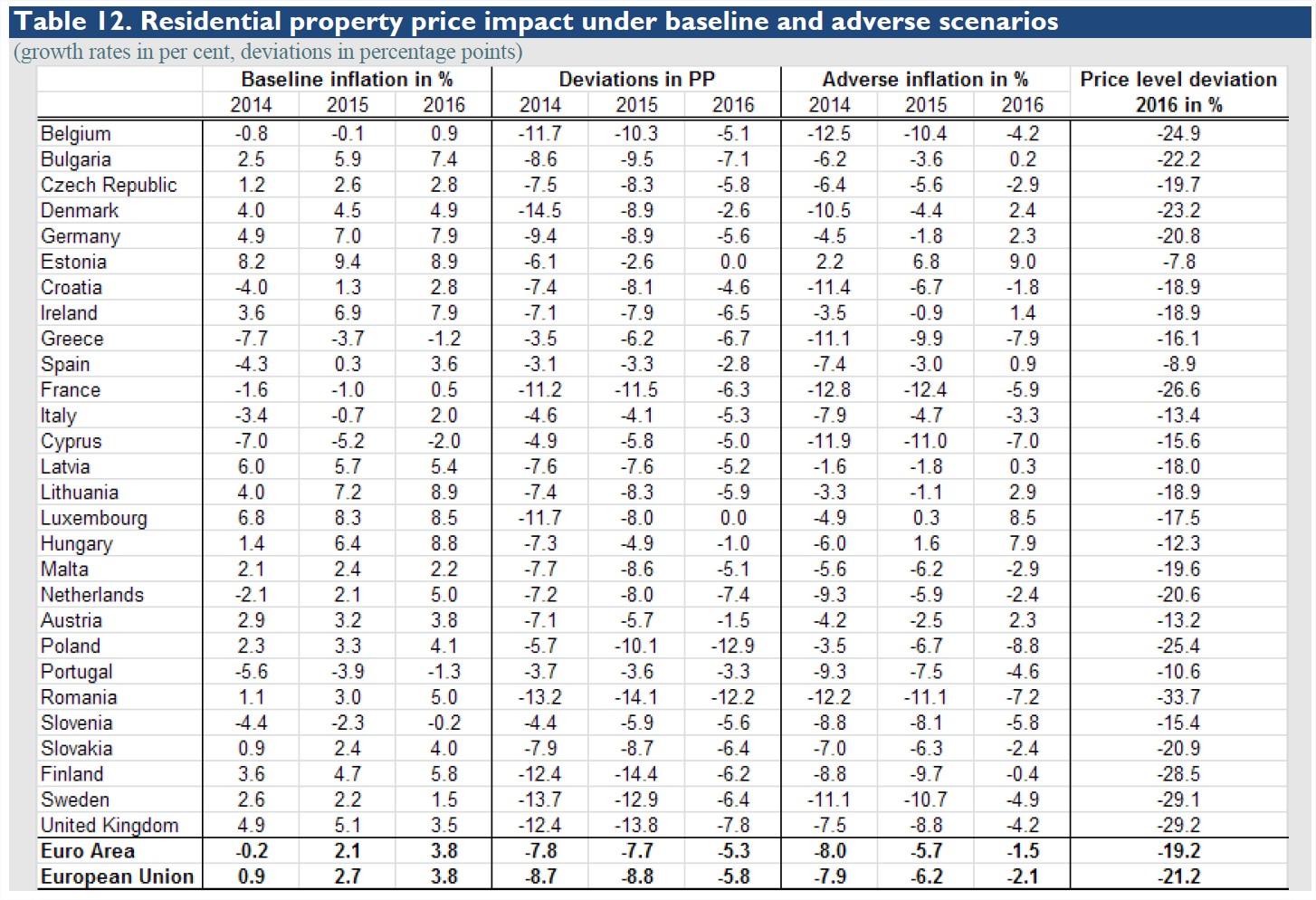

Voici les hypothèses de tous les pays :

La BCE fait donc subir un choc de 20 points sur l’immobilier résidentiel à la zone euro.

De même la BCE teste une chute de l’immobilier commercial de -12 % en France et -10 % dans la zone euro.

Au final, pas grand chose à dire. Ce n’est pas le cas pour la suite…

Scenario Noir Chômage

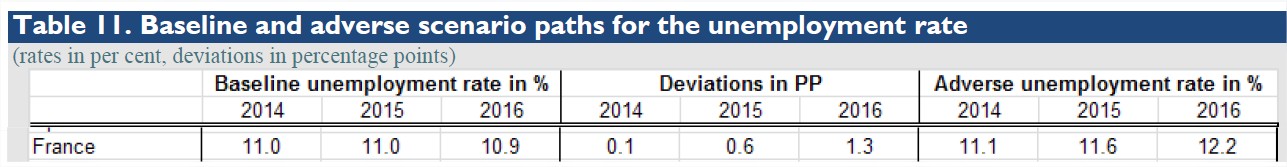

Pour la France :

On a ici un scenario noir… 12,2 % de chômage en 2016 !

Or, on est passé de 7,4 % en 2008 à 10,2 % en 2014, et ça monte toujours. 12,2, c’est moins que le taux actuel en Italie, et l’Espagne et la Grèce ont montré que le taux pouvait atteindre 25 %…

C’est donc un scenario gris, et clairement pas noir…

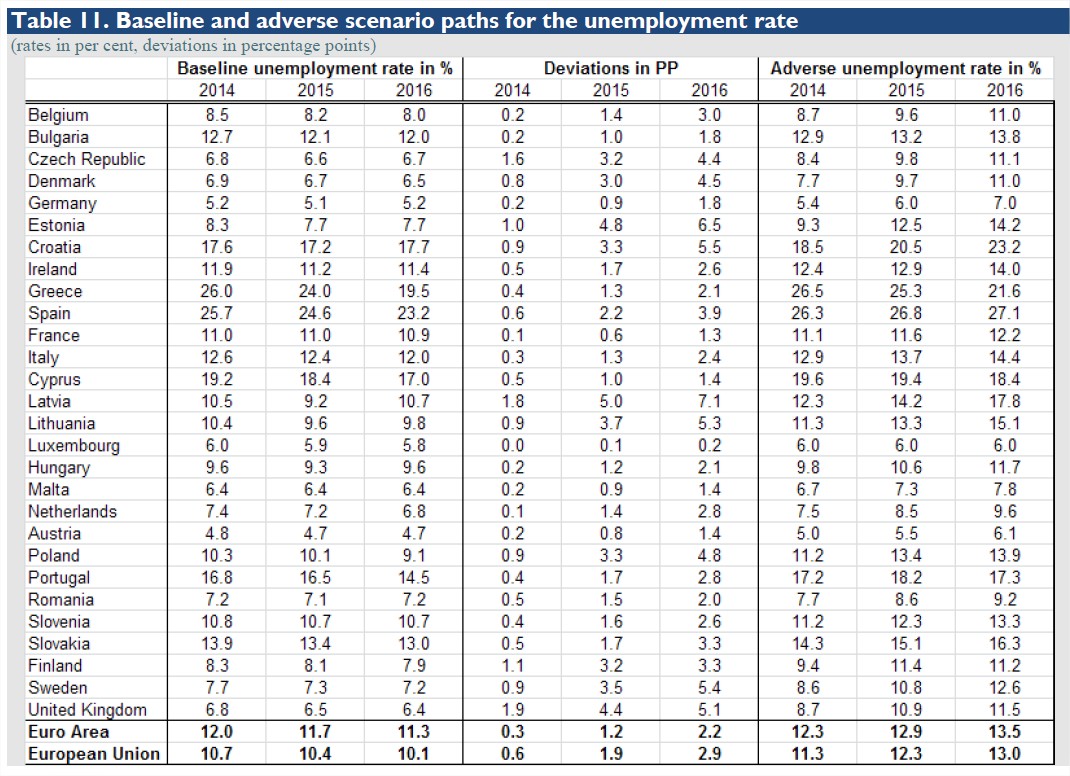

Il en est de même pour le reste de la zone :

Le choc sur la zone euro est donc à peine de 2 points de plus que l’estimation actuelle..

Scenario Noir Inflation

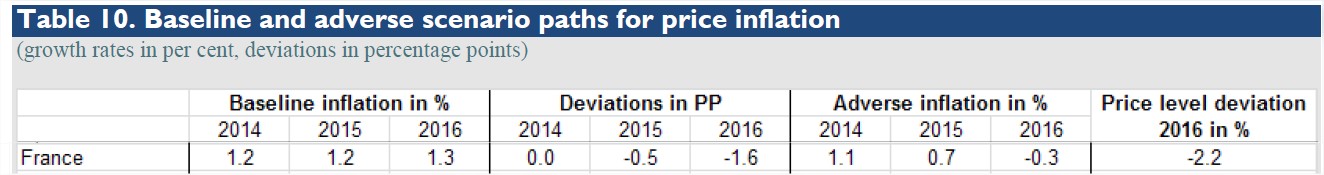

Pour la France :

Vous ne rêvez pas : le choc titanesque est une déflation de… -0,3 % en 2016 !

Et donc une inflation plus basse que prévu de 2,2 points en 3 ans…

C’est un niveau de choc très limité…

Au passage, la BCE ne teste pas de modèle avec emballement de l’inflation à 3 ou 4 %…

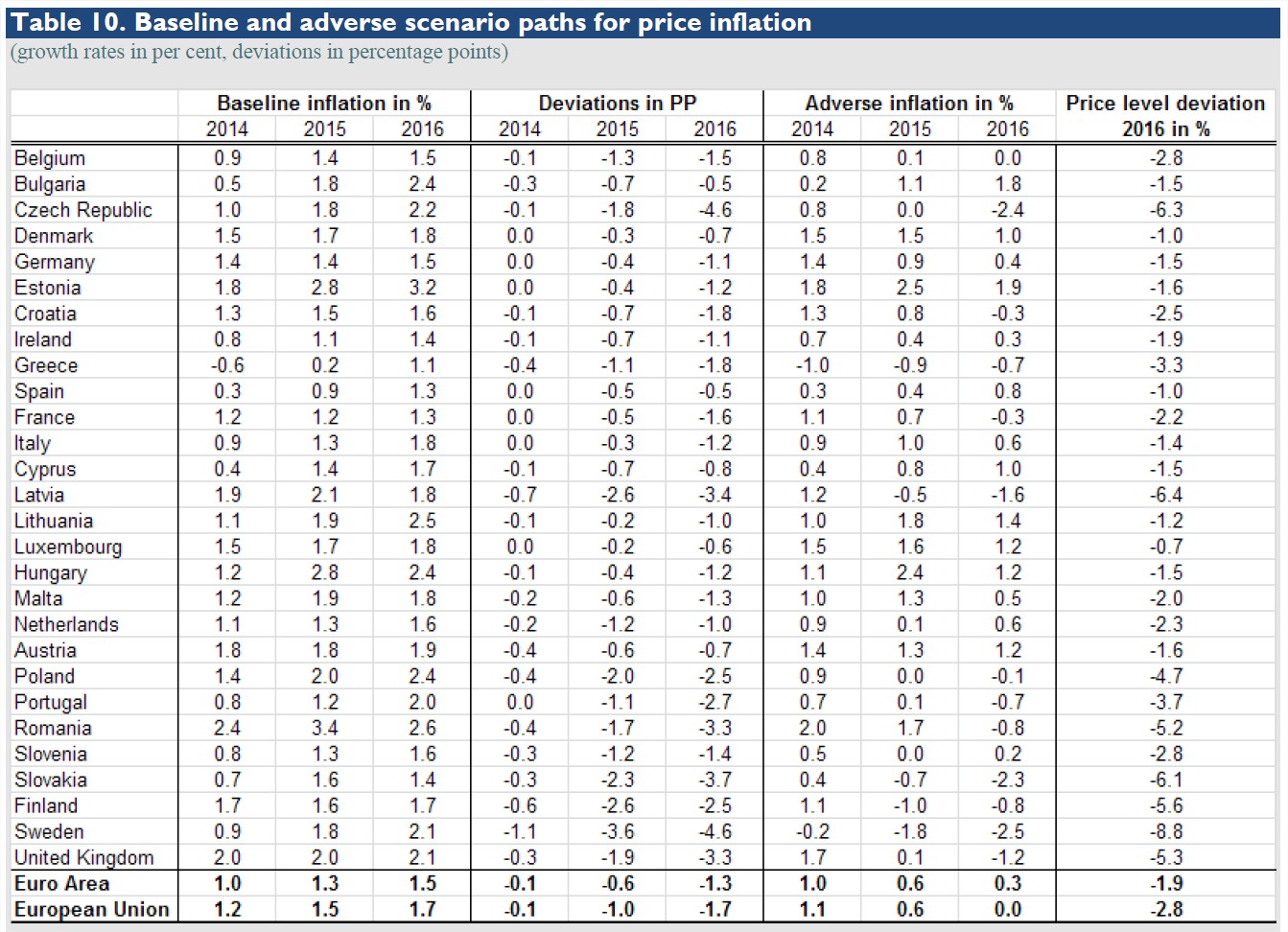

Pour la zone :

Idem, un choc de -1,9 points en 3 ans (par rapport à l’hypothèse moyenne) – sans aucune déflation dans la zone.

Scenario Noir Bourse

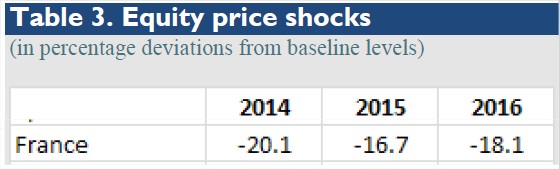

Voici donc le scénario noir boursier en France :

On a donc un krach de -20 % sur un an (la Bourse remontant les 2 années suivantes. Ici les taux ne se cumulent pas, car c’est bien l’écart par rapport à la valeur du CAC attendue).

Rappelons quelques années noires :

- 1990 : -24 %

- 1994 : -18 %

- 2001 : -22 %

- 2002 : -34 % – soit un choc de – 49 % en 2 ans

- 2008 : – 43 %

- 2011 : -17 %

Bref, le krach envisagé est ici bien trop faible pour être considéré comme sérieux, surtout vu le niveau stratosphérique actuel des actions…

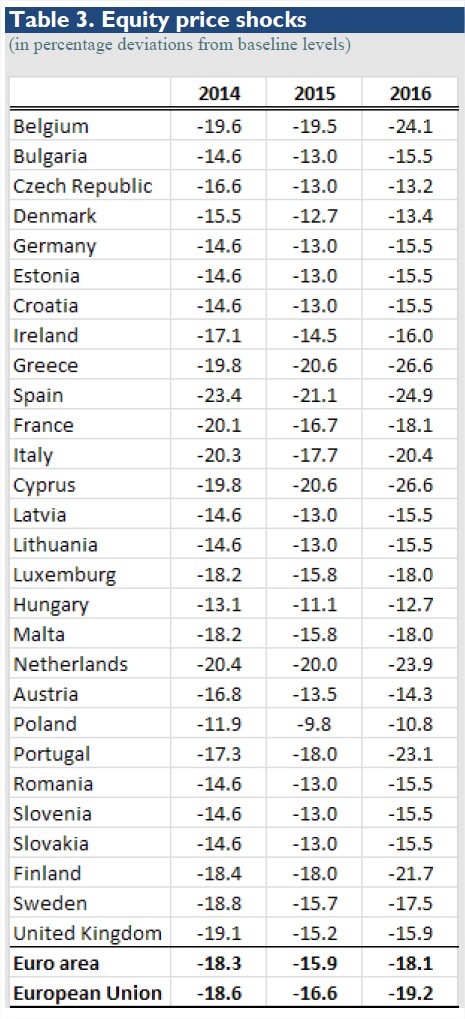

Pour la zone :

Idem avec un scénario de krach européen à -18 %…

Scenario Noir Récession

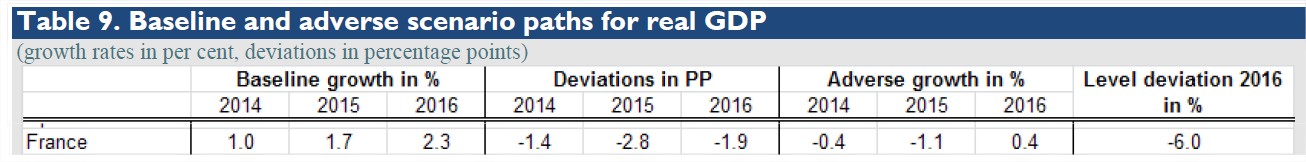

Pour la France :

La plaisanterie s’approfondit : on a un scenario noir avec une récession de -0,4 % en 2014 et -1,1 % en 2015, et de la croissance faible ensuite. Soit une récession au final de -1,5%.

Rappelons qu’en 2009, la récession a été de -2,5 % – soit 1 point de moins que le scenario noir de la BCE !

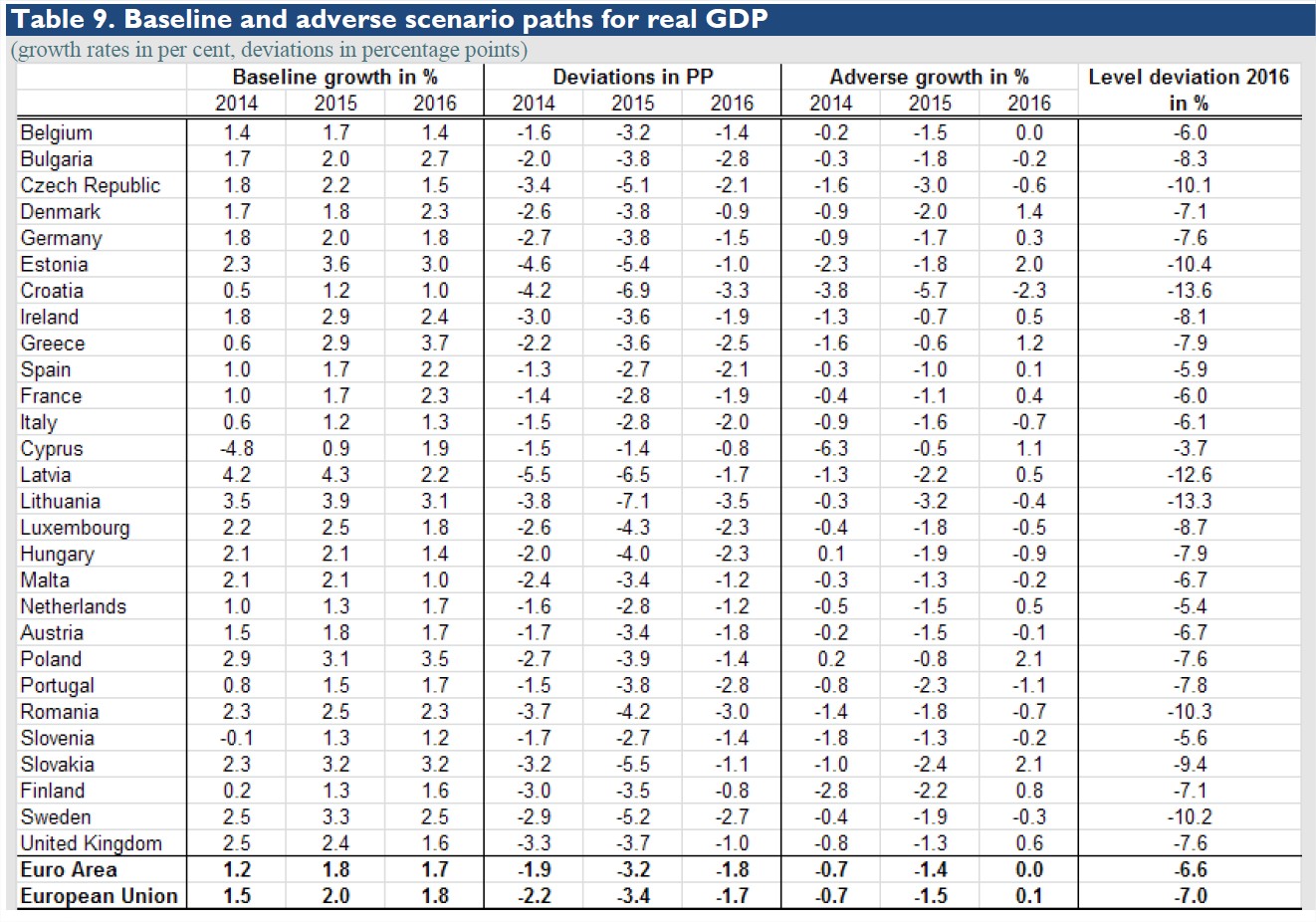

Idem en Europe :

-2,1 % en zone euro (contre -4,4 en 2009), avec -2,6 en Allemagne (contre -5,1 en 2009)…

Scenario Noir Taux d’intérêt

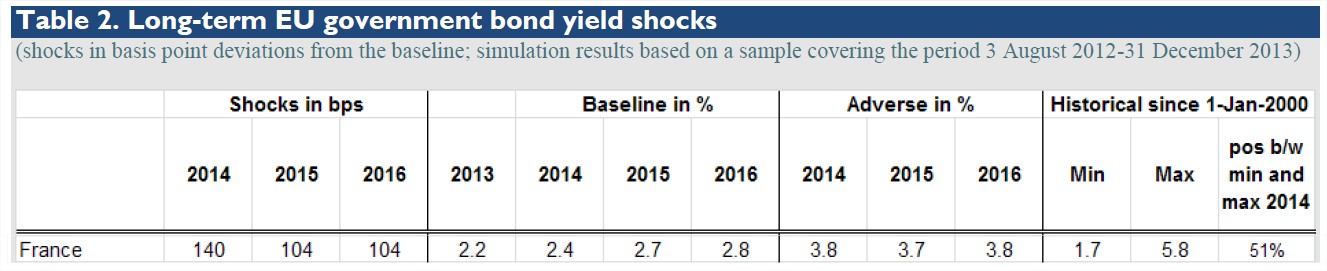

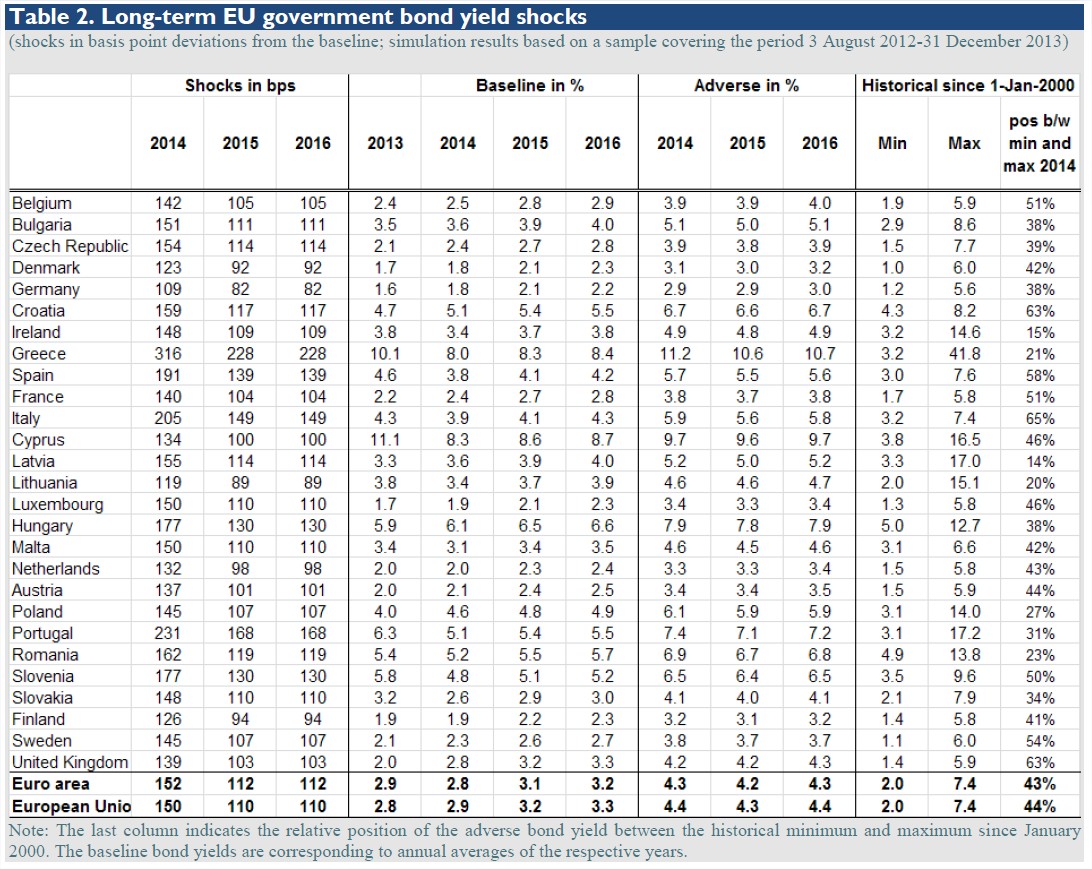

Last but not Least : l’évolution des taux en France (emprunt d’État à 10 ans) :

Alors là, on a le pompon du ridicule, le choc terrible, c’est une hausse des taux de 1,4 points de base au maximum qui se réduit à 1 les deux années suivantes : les taux atteignent ainsi 3,8 %.

S’il est vrai que les taux actuels de la France sont très bas, ils étaient déjà à 3,8 % en 2009, 4,8 % en 2008 et 5,8 % en 2000 !!

D’ailleurs, ils sont sympas, c’est marqué dans la dernière colonne : depuis 2000, ce taux a varié entre 1,7 % et 5,8 %. Alors du coup, il prennent comme cas terrible : 3,8 % !!

Alors qu’il faudrait tester à 7 ou 8 % au vu de l’expérience des autres pays frontaliers !

Pour la zone :

Le ridicule est complet :

- L’Italie, qui était à 7,4 % il y a 2 ans, est testée à 5,8 % !

- L’Espagne, qui était à 7,6 % il y a 2 ans, est testée à 5,6 % !

- Chypre, qui était à 16 % il y a 2 ans, est testée à 10 % !

- L’Irlande, qui était à 15 % il y a 4 ans, est testée à 5 % !

- La Grèce, qui était à 42 % il y a 3 ans, est testée à 11 % !

- etc.

Conclusion

Elle est sans appel : le scenario noir testé par la BCE est sans commune mesure avec la crise de 2008, et reste donc très loin de ce qui se passerait face à une crise encore pire – que beaucoup d’analystes redoutent…

Ainsi si les stress tests précédents avaient des scenarios équivalent à une brise soutenue, la BCE est certes montée en gamme, mais elle est toujours restée au niveau d’un petit orage.

La BCE n’a clairement pas testé la solidité face à une tempête comme celle d’il y a 6 ans…

Il est donc normal que les banques s’en soient bien sorties, vu qu’elles ont justement renforcé leurs fonds propres depuis.

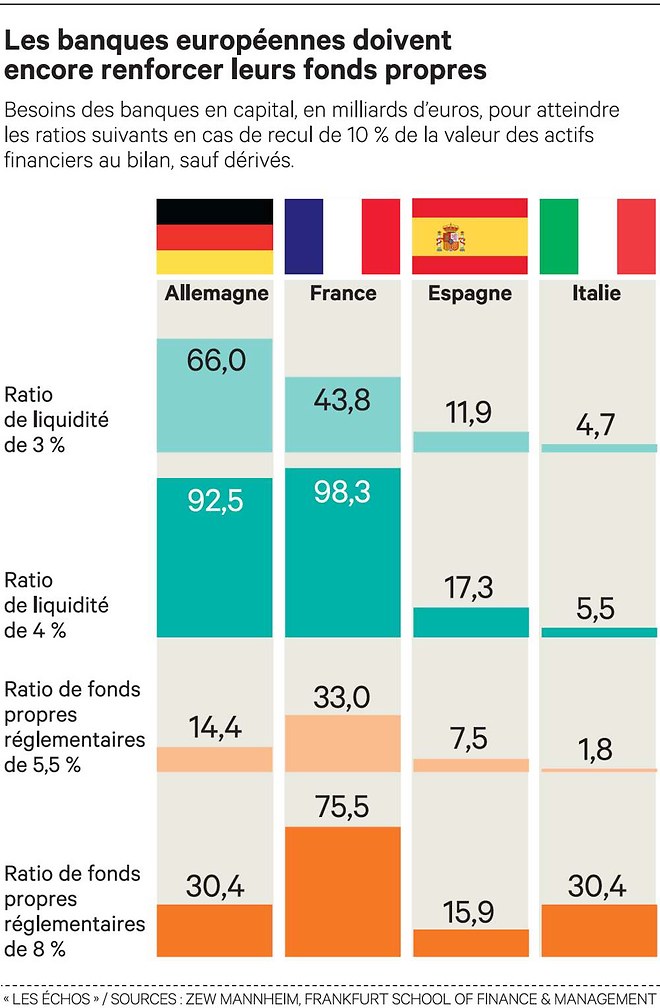

Mais ils restent très insuffisants.

Ainsi, une étude du mois dernier du sérieux institut allemand ZEW montrait des besoins de capitaux très importants :

L’inutilité des Stress Tests

En fait, les stress tests sont parfaitement inutiles :

- ou ils sont bien faits, et vu la fragilité du système bancaire, la plupart trébucheront ;

- ou ils sont pipeautés, comme ici – et ce sera logiquement l’école des fans.

Pire encore, ce qu’il faut tester, ce n’est pas une récession de -5 %, c’est la faillite de Bank of America et JP Morgan.

Mais comme ce sont des banques systémiques, cet adjectif même indique qu’elles entraineront la faillite de toutes les autres.

Et donc qu’il n’y a rien à « tester ».

La seule chose à faire est d’éradiquer le coté systémique, à savoir :

- séparer les activités bancaires

- dégonfler la spéculation financière

- couper les grosses banques en des plus petites (ce qui sera bon pour la sacro-sainte concurrence en plus…)

Une mégabanque, c’est comme une centrale nucléaire. Il faut exiger le même degré de sécurité. (qui est d’ailleurs imparfait, on est d’accord).

Si on peut discuter de l’intérêt / risque d’avoir une centrale nucléaire, il n’est pas acceptable de laisser vivre des centrales nucléaires « systémiques », c’est à dire des centrales qui, si elles explosent, entraine l’explosion simultanée de la plupart des centrales de la planète. Il faudrait être fou…

L’existence de banques systémique n’est plus acceptable.

Face à ce risque, il est inutile de chercher à rajouter des miettes de capitaux, qui sont sans commune mesure avec les volumes de pertes possibles.

Il ne faut pas chercher à gérer la prochaine crise bancaire avec des banques systémiques (en faisant des stress tests), il faut tout faire pour l’empêcher…

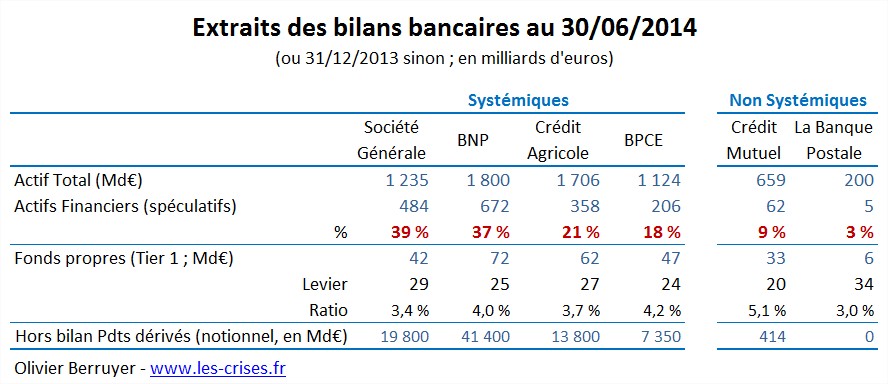

Pour vous convaincre, voici l’état de votre banque :

On voit bien que les 4 systémiques qui restent (RIP Dexia), sont des bombes en raison des centaines de milliards d’euros d’actifs financiers risqués au bilan (et plus encore avec le hors bilan – non, non, il n’y a pas d’erreur, ce sont bien des milliards d’euros).

Exemple : BNP a un bilan de 1 800 Md€ (presque le PIB du pays, et encore, il est réduit fictivement par de nouvelles normes comptables), dont 672 Md€ d’actifs financiers à risque, pour 72 Md€ de capitaux propres. Elle a donc un risque maximum de 25 fois ses fonds propres – historiquement, les banquiers ne dépassaient pas 12. Si elle perd 4 % de son actif, elle est en faillite (elle l’est en pratique bien avant…).

Le Crédit Mutuel et la Banque Postale ont des leviers élevés aussi, mais c’est bien moins grave, car ils ont bien moins de risques financiers – ce ne sont pas des banques universelles…

Après, à vous de choisir où vous mettez votre argent…

Épilogue : l’article du Figaro

Comprendre les stress tests en cinq questions

En quoi consistent les stress tests auxquels ont été soumises 130 banques européennes? A quoi servent-ils? Le Figaro fait le point.

La Banque centrale européenne (BCE) a dévoilé ce dimanche les résultats des «stress tests» réalisés sur 130 banques de la zone euro, après un exercice inédit de revue des bilans (AQR) qui fait enfin la lumière sur les bilans des banques du Vieux Continent. C’est une crise bancaire, la faillite de Lehman Brothers, aux États-Unis, en 2009, qui a déclenché la crise économique et financière en Europe. La crise de la dette souveraine de la zone euro en 2011 a également alimenté une défiance dans les banques européennes, à laquelle la BCE tente de mettre fin en devenant le superviseur unique du système financier européen à partir du 4 novembre.

• En quoi consistent ces «stress tests» de la BCE?

Les «stress tests» visent à tester la solidité des bilans bancaires en cas de «choc» économique ou financier. Il s’agit de passer les bilans des banques à la moulinette de scénarios plus ou moins «stressant» (crise obligataire, récession, envolée du chômage), qui font bouger les prix des actifs bancaires, les comptes de résultats, et, in fine, les ratios de fonds propres des banques – le fameux Core Tier One (CET1), qui rapporte les capitaux propres apportés par les actionnaires à la taille du bilan. D’après la réglementation européenne, ces fonds propres doivent représenter 8 % du total des engagements (crédits, positions de marché).

Je rappelle que ce chiffre de 8 % est pipeauté, la réglementation permettant de fictivement réduire le bilan par des probabilités à deux balles. Lire ce billet dédié à cette pondération des actifs. Le vrai ratio financier est de 3 % à 4 %.

Les «stress tests» 2014 ont été conçus par l’EBA, l’Autorité bancaire européenne, basée à Londres. Ils concernent les 130 banques les plus importantes de la zone euro: celles dont le total du bilan dépasse 30 milliards d’euros ou les trois premières de chaque pays, ce qui englobe 85 % du système bancaire en zone euro. Les banques anglaises, suédoises et ou polonaises sont également soumises à ces «stress tests» dont les résultats sont dévoilés par leur banque centrale respective. Dans la zone euro, ces «tests» ont été réalisés sous la houlette de la BCE de novembre 2013 à octobre 2014. L’opération a mobilisé plus de 6 000 inspecteurs et auditeurs. L’objectif de cette «opération vérité des bilans» est triple: jouer la transparence, assainir les bilans, et restaurer la confiance dans les banques de la zone euro.

• Que prévoit le scénario catastrophe français?

Le scénario le plus «stressé» appliqué aux 13 groupes bancaires français supervisés par la BCE envisage deux années de récession en 2014 et 2015, une année complète de déflation en 2016. Le chômage grimperait à 12,2 % en 2016. Les taux d’intérêt à 10 ans tripleraient, passant de 1,2 % aujourd’hui à 3,8 % en 2016. Et, plus intéressant: les prix de l’immobilier chuteraient de 30 %! «En France, nous ne sommes pas à l’abri d’une correction des prix importante», confie un régulateur. Ce qui impacterait fortement les banques dont les actifs sont en grande partie constitués de prêts hypothécaires.

Ben non, c’est le taux d’intérêt et l’inflation bien plus que les prix immobiliers qui comptent…

• Quelles conséquences de l’échec d’une banque?

Si une banque ne respecte pas les ratios de solvabilité par temps calme, ou si elle échoue aux «stress tests», elle ne manquera pas d’être chahutée sur les marchés lundi matin. Les banques épinglées disposent de deux semaines pour présenter à la BCE un programme de recapitalisation détaillant comment elles entendent combler leur manque de capitaux propres dans les six mois à venir. Si les besoins en capitaux propres ne peuvent être comblés rapidement par les marchés, il y aura crise, les actionnaires seront mis à contribution, ainsi que les créanciers subordonnés. S’il devait y avoir des aides publiques, elles devront être validées par Bruxelles, qui applique des règles très strictes pour les aides d’État aux banques.

En effet, il ne donne JAMAIS plus que 100 % de ce que demande la banque…

Si la banque n’est pas jugée viable, elle sera mise en faillite ordonnée ou restructurée, ce fut le cas pour la première banque portugaise Banco Espirito Santo. L’heure n’est pas encore aux fonds de résolution européens (55 milliards d’euros d’argent des banques mutualisés) qui n’entrera en vigueur qu’à partir de 2016 et très progressivement.

Comme l’ensemble des bilans bancaires de la zone euro tourne autour de 20 000 milliards, avec 55 milliards, on a de quoi voir venir (au moins une heure…).

• Pourquoi cet exercice serait-il plus crédible que les précédents?

Parce qu’il a été précédé d’un examen des bilans bancaires très rigoureux, et inédit, piloté par la BCE. La Banque centrale européenne joue sa crédibilité dans cet exercice. Avant de prendre en main la supervision directe de 130 banques de la zone euro, le 4 novembre 2014, une étape essentielle de l’union bancaire, la BCE exigeait une transparence totale des bilans des institutions de crédit dont elle aura la charge. Elle a mis en place des moyens humains et financiers exceptionnels pour effectuer cette revue des bilans détaillée. C’est bien ce qui fait la spécificité de ces «stress tests», version 2014.

Avec des hypothèses angéliques, ça vaut le coup en effet…

Les précédents tests de résistance, réalisés en 2010 et en 2011, étaient sujets à caution, car ils reposaient sur les superviseurs nationaux, souvent juge et partie.

Ah, enfin une bonne remarque ! Bah oui, c’est un problème, car la banque centrale nationale est chargée de la sécurité du système bancaire, et elle joue sa peau en lui prêtant de l’argent en cas de besoin. Donc si c’est elle qui contrôle, elle est juge et partie, en effet. Si elle déclare en faillite 2 ou 3 grosses banques, comme elles lui doivent des sommes importantes, elle se met aussi ipso facto en faillite elle-même – ce qu’aucune structure ne fera jamais…

Alors que là, comme c’est la BCE qui contrôle, eh bien… Euh, … Ah ben non, c’est pareil, c’est la banque centrale qui a prêté in fine à toutes les banques de la zone…

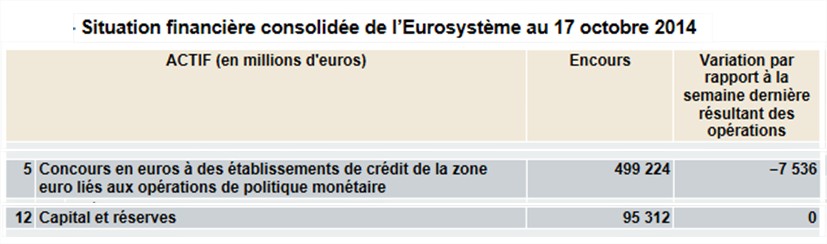

Rappel pour la BCE :

Elle a 100 Md€ de fonds propres, mais a prêté 500 Md€ aux banques. Tu penses comme elle va facilement mettre des grosses banques en faillite…

Comme pour le nucléaire, il faut une autorité indépendante de contrôle, dotée de moyens importants, dont ce sera la SEULE mission…

En Espagne, et au Portugal, ils ont été décrédibilisés avec l’affaire Bankia et l’affaire Banco Espirito Santo. La supervision par la BCE est censée restaurer cette confiance perdue.

Eh oui, d’ailleurs, on peut donner des leçons, c’est Daniel Nouy de la Banque de France qui a été dépêchée à la BCE pour gérer tout ceci – et comme elle n’a pas vu Kerviel, la contrepartie AIG, les aventures grecques du Crédit Agricole, Dexia, le problème des liquidités en dollars en 2011, les aventures soudanaises de BNP, etc., c’est donc la bonne personne pour gérer le contrôle européen…

• Cela empêchera-t-il une prochaine crise bancaire?

La peur du gendarme, incarnée par Danièle Nouy, responsable de la supervision des banques à la BCE, devrait obliger les banques à mieux se tenir. Dans la perspective des «stress tests» 2014, les banques de la zone euro ont déjà renforcé leur bilan à la hauteur de 203 milliards d’euros. Des «stress tests» similaires auront lieu tous les ans. La supervision par la BCE devrait éviter les erreurs du passé.

L’espoir fait vivre…

Les bilans seront en principe «réparés» plus en amont ; la restructuration d’une banque devrait être plus sereine, et la faillite, si nécessaire, plus ordonnée. La BCE entend également renforcer les fusions transfrontalières.

Malheureusement, la journaliste a apparemment un petit souci de vocabulaire, puisqu’elle semble croire possible « la faillite sereine d’une banque systémique ».

C’est un peu comme « le démantèlement serein d’une centrale nucléaire en fusion »…

Source : Le Figaro

P.S. désolé pour les coquilles qu’il doit rester au vu de l’heure de rédaction…

105 réactions et commentaires

J’aurais autant aimé un test de scénario rose : un QE de la BCE . A mettre en rapport avec les ratios de solvabilité .

+0

AlerterLes banques sont déjà trop grosses mais on veut renforcer les fusions transfrontalières ………

+0

AlerterPendant que les banques « se stressent » un peu, le peuple subit BEAUCOUP:

http://www.youtube.com/watch?v=e43FMURkcEg&feature=share

http://tantquilyauradesbouilles.wordpress.com/2014/10/26/communique-du-collectif-tant-quil-y-aura-des-bouilles/

L’union des gendarmes mobiles et des banquiers est en route…

+0

AlerterSeule solution la « monnaie pleine » … soutenons nos amis Suisses

http://www.vollgeld-initiative.ch/?&L=1

+0

AlerterUne monnaie pleine de quoi A-J ?

La seule solution est de renverser les rapports de forces, en autre, ceux basés sur le CAPITAL qui nous opprime. Après, les problèmes de monnaie en chocolat ou en nougat dur ou mou, c’est comme tu veux. 🙂

A voir d’urgence pour comprendre la ZAD: http://www.youtube.com/watch?v=JphERc8Rqho

+0

AlerterBonne chance pour faire comprendre ça à A-J-H et aux monétaristes sociaux qui sont amenés par incompréhension des enjeux économiques et des rapports de forces sous-jacents à soutenir les thèses de ces grands humanistes que sont Milton Friedman, Von Mises, Friedrich Hayek et Ricardo.

Cela revient à mettre en accusation le marteau qu’un facétieux malandrin a détourné de son usage premier et prolétarien, pour fracasser le crane d’une tite vieille afin de lui dérober ses éconocroques, pour finalement exonérer de toutes responsabilités le dit malandrin… On rêve !!

+0

AlerterVous avez tout à fait le droit de préférer la création monétaire privée chargée d’intérêts et particulièrement instable : attendons la prochaine crise monétaire 😉

+0

AlerterEt après ?

Quand on est un prolétaire, c’est à dire que l’on a que sa force de travail à louer, qu’est-ce qu’on perd avec votre « crise monétaire » ? Qu’est-ce qu’on peut perdre de plus ?

http://www.youtube.com/watch?v=85R8nKYvEuE

+0

AlerterEn plus le système de santé s’écroule et regardez la ministre de la santé de Lithuanien dans l’union européenne veut euthanasier les pauvres et Attali en France veut euthanasier les gens dès qu’ils ne sont plus productifs.

Tout se tient, ce qu’il faut c’est contrôler et combattre l’oligarchie les ultra riches et les obliger à payer les impôt… Big programme…

Les fortunes des oligarques achètent les gouvernements.

Ps : à noter la ministre de l’Estonie que j’ai citée est….une ancienne communiste.

Et Manuel Barroso bon serviteur de l’oligarchie un ancien trotskiste….

+0

AlerterOn a malheureusement beaucoup de chances de perdre son travail.

Allez demander aux Grecs aux Espagnols et étudiez ce qui est arrivé avec la crise de 29….

+0

AlerterTout . La sécurité sociale et l’eduction gratuite par exemple

+0

AlerterPour régler ce problème, il suffit de nationaliser les banques de dépôts et ainsi conserver l’escompte monétaire, outil puissamment social car libérateur des fourches caudines qu’est l’emprunt privé.

+0

AlerterS’il n’y a pas d’intérêts sur les prêts, avec quoi vous allez payer :

– les intérêts sur le passif (comptes épargne, obligations émises, dettes interbancaires…)

– les frais généraux (salaires, fournisseurs…)

– le risque que le débiteur ne rembourse pas son prêt

?

Ce ne sont pas les intérêts qui rendent le système instable mais l’ALM et l’inadéquation des termes actif/passif

+0

AlerterLe « 100% monnaie » (ou la version suisse appelée « monnaie pleine ») n’élimine pas les intérêts sur les prêts entre épargnants et emprunteurs, mais l’intérêt sur la création monétaire à l’origine de la « masse monétaire » (la monnaie) puisque toute monnaie nouvelle émise est celle de la Banque Centrale au bénéfice de l’Etat (ou de… au choix lors de la discussion du Budget).

La première conséquence est que la création monétaire peut couvrir les déficits évitant à la dette publique de grossir.

+0

AlerterLa création monétaire massive sans endettement de l’Etat, n’est-ce pas ce qu’a fait la Chine depuis 2008 ?

FED : création monétaire massive avec endettement du Trésor, augmentation du paiement des intérets de la Dette (ponction des gueux via les impôts fédéraux).

Chine : la même chose sans endettement du Trésor ?

+0

AlerterJe ne connais pas assez l’économie monétaire de la Chine pour pouvoir répondre.

Mais globalement un pays souverain (ce qui n’est plus le cas de la France) n’a aucun besoin d’emprunter ni à ses résidents ni à des non-résidents, ni aux banques de sa propre monnaie pour couvrir ses « déficits », puisqu’il a la possibilité de l’émettre. Aucune loi humaine ou divine ne le lui interdit, sauf les dogmes.

La seule monnaie que nous sommes obligé d’emprunter ce sont les devises étrangères (soldes négatifs de la balance des paiements) que nous ne pouvons « fabriquer ».

+0

AlerterHa la la, les solutions magiques, « j’aime » toujours autant… Dites-moi, A-J Holbecq, n’est-ce point ainsi que fonctionnait la Banque d’État d’URSS, jusqu’en 1990 ? Ce qui est une des raisons qui ont conduit ce pays au sous-développement économique et à l’effondrement…

+0

AlerterCe n’est pas une « solution magique » c’est un pas dans la bonne direction.

Je rappelle que d’illustres économistes LIBÉRAUX ont prôné cette solution.

+0

Alerter@AJH

Étonnant en effet !! 🙂 A moins que l’escompte monétaire (crédit bancaire) ne soit perçu par ces humanistes de libéraux comme une violente concurrence à la prérogative financière et une concurrence déloyale envers les possédants ?? re 🙂

+0

AlerterJ’adore… alors, parce que « d’illustres économistes LIBÉRAUX » (Sic !!!) ont prôné cette solution, cela démontrerait sa pertinence en soi ? Ça, c’est de l’argumentaire… On est obligé de les croire sur parole, alors que l’histoire démontre que ça ne fonctionne pas ?…

Je vous rappelle, au cas où vous l’auriez oublié, que je me fous des positionnements idéologiques (dans certaines limites, bien sûr)… par contre, je suis très attentif à l’histoire, qui est quand même le meilleur indicateur pour savoir si une idée tient la route, ou pas…

Comme le disait Albert : « L’insanité consiste à refaire toujours la même chose et croire, à chaque fois, que le résultat sera différent ! »

Mais, Hegel disait aussi : « L’expérience et l’histoire nous enseignent que les peuples et gouvernements n’ont jamais rien appris de l’histoire, qu’ils n’ont jamais agi suivant les maximes qu’on aurait pu en tirer. »… À mon sens, ça n’a jamais été aussi vrai que pour toutes (je dis bien toutes) les théories monétaires…

+0

AlerterTableau comparatif des diverses sources de financement des investissements.

Financement d’un investissement par l’emprunt privé:

-Soutient à la demande par l’investissement.

-Déficience de la demande par l’épargne.

-Déficience de la demande par les intérêts.

Total = -1 pour la demande

Financement d’un investissement par le crédit bancaire privé:

-Soutient à la demande par l’investissement.

-Déficience de la demande par les intérêts.

Total = Neutre pour la demande

Financement d’un investissement par le crédit bancaire public :

-Soutient à la demande par l’investissement.

-Les intérêts peuvent soutenir la demande à travers le budget d’état et/ou soutenir la monnaie. (destruction monétaire)

Total = Neutre (politique d’une monnaie déflationniste) ou + 1 pour la demande.

Le 100 % monnaie c’est le bannissement du crédit bancaire au profit exclusif de l’emprunt et des riches possédants.

Pas étonnant que les néolibéraux les plus radicaux soutiennent cela !!

+0

AlerterBonjour!

M. Incognitoto, je suis sincèrement intéressé par vos critiques, si elles se basent sur quelque chose d’objectif. En l’occurence, les comparaisons historiques laissent place à une large part de subjectivité. En particulier, comparer l’appareil productif, le système économique (hors banque centrale), etc.. de la Suisse en 2014 avec l’URSS avant 1990 me semble plutôt hasardeux.

Je me permets de vous questionner car je fais partie des soutiens actifs à cette initiative en Suisse. Si vous connaissez un article fondé, crédible, concret et bien écrit qui permette de critiquer avec fondement cette initiative et le système de création monétaire promu, je vous serais reconnaissant de le poster.

L' »Histoire » a montré les limites du communisme tel qu’il a été appliqué en URSS et ses conséquences économiques dans un contexte de guerre froide. De là à généraliser pour en conclure qu’une création monétaire exclusive par la banque centrale mène au sous-dévelloppement et à l’effondrement, c’est un pas que vous franchissez allègrement sans vous donner la peine d’argumenter sérieusement, et c’est bien dommage pour la qualité du débat.

Quand je vois les résultats des politiques des banques centrales actuellement, laissez-moi sourire en coin, en toute amitié 🙂

+0

Alerter@ Raloul,

Impossible de développer ici un argumentaire sur les théories monétaires, impossible de résumer 30 ans de lectures et de réflexions…

Cependant, ce que je pense, après avoir fait de nombreux benchmarkings des systèmes monétaires, c’est que – dans notre système mondialisé actuel, basé sur la valorisation monétaire en fonction de l’offre et de la demande (fait que vous ne pouvez pas modifier tout seul) – la monnaie est une question annexe et même accessoire, par rapport à ce qu’un pays peut faire avec les lois et un système fiscal correctement pensés, pour sa réussite économique et sociale…

Seuls les BRICS et les pays émergents sont en train d’essayer de sortir des logiques imposées par les diktats US (et l’hégémonie du dollar), mais certainement pas en s’accaparant la création monétaire (ou si peu pour la Chine).

D’ailleurs, vous répondez vous-même à votre question… puisque vous pensez que le contexte économique et politique de l’ex-URSS justifient À EUX SEULS, le fait que son système monétaire (quasiment le même que celui que vous souhaitez pour vous) ne rentre pour rien dans son échec économique. Donc, soyez cohérent, pourquoi pensez-vous que changer de système monétaire pourrait vous donner ce que cela n’a pas permis d’apporter à l’ex-URSS ?

En tout état de cause, parmi les raisons qui ont entraîné l’effondrement du bloc communiste, il y a quand même une bête situation de la Banque d’État d’URSS, qui a été obligée d’aller emprunter à genou (de mémoire) 3 Md$ à la RFA, pour faire un joint de trésorerie pour honorer ses engagements, sous peine de se retrouver en cessation de paiement… Vous voyez, elle n’a pas réussi à faire accepter à ses créanciers d’être remboursés en roubles… Dommage, elle disposait pourtant de l’exclusivité de sa planche à billets… Donc le système monétaire en environnement ouvert, c’est un peu plus compliqué à comprendre et à manier que tous nos théoriciens voudraient bien nous le faire croire ; et depuis 1971, toutes les théories ont démonté qu’elles sont caduques… surtout quand en plus, comme la Suisse ont fait semblant d’être indépendant monétairement, alors qu’en réalité, on est totalement dépendant commercialement de la zone euro (60 % de ses exportations).

Cela dit, je n’ai strictement aucun avis sur ce que devraient faire les Suisses (à part peut-être que leurs banques devraient rembourser toutes les richesses qu’elles ont volées durant la dernière guerre, et rendre public tous leurs déposants secrets)… d’autant que s’ils empêchent leurs banksters de faire mumuse, ils iront tout simplement jouer ailleurs, au moyen de leurs filiales… hé oui, c’est bête, nous sommes en « système ouvert » et rien n’empêche rien…

Bon courage (et si vous réussissez, je m’en féliciterai ; on pourra enfin vérifier si quelques théories fonctionnent, ou définitivement pas)

+0

AlerterPlusieurs points :

En fait, c’est l’arbre qui cache la forêt. L’objectif réel de cette initiative, c’est de tuer le « fidus » (dernière arme du peuple pour défier des institutions frauduleuses) et d’ imposer une monnaie électronique (sa promo est sans équivoque). Les institutions privées qui contrôlent l’émission, pourront contrôler l’ensemble des échanges. Voilà, la vérité ! C’est liberticide.

Questions : comment le hors bilan est-il traité dans le 100% monnaie ? Que préconisez-vous contre l’érosion fiscale, la fuite ou l’entrée de capitaux ? Si vous n’êtes pas un paradis fiscal, vous ne survivrez pas !

Et donc, vous voulez accélérer le processus de désengagement de l’état dans l’économie puisque vous ne traitez pas la question du « protectionnisme ». Suicidaire ! Comment pouvez-vous contrôler le principe de la filialisation, par exemple ?

On fait croire que l’émission sera sous le contrôle public mais comment contrôler quelque chose qui glisse, qui est fluide et mobile si il n’y a pas de contenant pour le retenir ?

Mon père me disait : ne met pas la charrue avant les bœufs ! Nouveau concept : le contenu sans le contenant. C’est une escroquerie dans un milieu ou le libre échange sévit ! Qui va payer les pots cassés ? Nous ?

Respect.

+0

AlerterBonjour mr Hobecq,

Quelle est la signification du « égale » dans l’équation quantitative, à votre avis ? Pourquoi pas le symbole mathématique « appartient » pour définir le cadre ? C’est subjectif et cela pose un simple dilemme dans le choix du domaine de définition de l’expression mathématique d’ Irvin. Modélisons, modélisons….Avez vous la bonne adresse économique pour les flux monétaires et financiers dans le temps ? En quoi, votre modèle, pourrait-il canaliser les problème liés à la temporalité par la fluidité et à la mobilité ? L’interprétation, et surtout l’équation de Fisher elle même, sur lequel, vous vous appuyez, ne sont qu’une fumisterie. Il y a une perméabilité évidente du monétaire au réel. Alors absolu ou/et relative ? Et qu’enfin, à mon modeste avis, vous citez régulièrement des acteurs de l’économie pour sculpter un produit si marketing….Soyons sérieux, et parlons des propriétés réelles de la monnaie (études de la mobilité, la fluidité et traitements de la temporalité) afin de définir correctement les risques économiques structurels et conjoncturels dans le temps.

Un mode de financement devient inévitablement une monnaie à part entière (l’endettement ou l’autofinancement par exemple). Il faut donc orienter ces deux monnaies distinctes (l’endettement et l’autofinancement) vers leur bonne destination (l’adressage). C’est pourquoi, l’endettement (en qualité de mode de financement et de monnaie) ne devrait être strictement utilisé que pour la production actuelle (comme une réponse utile à la désynchronisation structurelle et conjoncturelle des recettes et des dépenses). De même, tout investissement devrait être financé uniquement par l’épargne comme un autofinancement (stock existant et non futur) afin de ne pas pénaliser ou amputer les générations futures. Ces deux destinations (la production et l’investissement) devraient être encadrées par les deux modes de financement (deux monnaies distinctes), c’est l’adressage monétaire. La monnaie (le mode de financement) permet notamment de gérer le temps (le présent par la production et l’avenir par l’investissement).

La condition principale d’un système viable repose sur la non convertibilité entre ces deux monnaies (l’endettement et l’autofinancement). Cette stricte distinction entre ces deux monnaies permettrait d’éviter les dérives liées à la temporalité de la monnaie. Les formes multiples de ces deux monnaies pourraient également empêcher la fluidité sauvage. La fluidité facilite aujourd’hui la gestion de la temporalité au détriment de l’économie. Le virtuel dépossède parfois le réel de ses attributs. Donc fluidité et temporalité, oui, mais raisonnables et raisonnées ! Il ne faut pas confondre une monnaie institutionnelle (un mode de financement) et ses formes fonctionnelles (fiduciaires, scripturales, électroniques,…). C’est le fond et la forme qui ne doivent pas se fondre et se confondre afin de semer une confusion institutionnalisée. Sinon, le caractère fondamental (la fonctionnalité) de la monnaie transformera l’outil (l’institution) par sa simple nécessité existentielle. En effet, la monnaie a plusieurs définitions (institutionnelles, fonctionnelles, temporelles). Cependant, elle est fluide (loi de Gresham) et elle possède une valeur temporelle individuelle, collective, et essentielle.

Enfin, cette adressage (la destination monétaire) est la seule solution pour ne pas risquer les chocs monétaires dans le temps par la mauvaise gestion de l’outil financier. D’où la nécessité de séparer les activités bancaires ! C’est également avec ce que l’on a, que l’on fabrique l’avenir, et non pas avec ce que l’on pourrait avoir potentiellement demain (des chimères dangereuses). L’endettement de nos économies en est une parfaite illustration (l’excès de crédits)…La rareté n’est pas à vendre ! Pourquoi y auraient-ils des crises monétaires inévitables ? Le potentiel n’est pas le réel ! Le réel se fabrique avant tout avec les moyens présents et non pas avec les moyens futures. C’est d’ailleurs par ce biais que la spéculation prend toute sa signification. La valeur d’une monnaie repose sur sa confiance….

Cdlt

+0

AlerterOu encore un gauche manuel qui insulte le même marteau après s’être explosé un doigt lorsque c’est pas la main. Outre donc le malandrin facetieux, il y a le maladroit volontaire qui s’offre un 4X4 pour aller « dévaliser » les grandes surfaces lourdement armé de ses credits revolving, pensant qu’il fait le holdup du siècle.

il n’y a pas de mauvais outils sinon que de mauvais ouvriers, point plus quil n’y ai de mauvais produits sans mauvais consommateurs.

le rien fairisme en opposition à l’affairisime est une des solutions. Prendre le temps d’être ce que l’on veut devenir, en mode contemplation du temple qu’est l’univers ou tout s’unit vers…

http://youtu.be/o75k_m_h7Hs

Paroles : belle analyse aussi… 😉

La vie ne vaut rien…

Il a tourné sa vie dans tous les sens

Pour savoir si ça avait un sens l’existence

Il a demandé leur avis à des tas de gens ravis

Ravis, ravis, de donner leur avis sur la vie

Il a traversé les vapeurs des derviches tourneurs

Des haschich fumeurs et il a dit

La vie ne vaut rien, rien, rien, la vie ne vaut rien

Mais moi quand je tiens, tiens,

Là dans mes mains éblouies,

Les deux jolis petits seins de mon amie,

Là je dis rien, rien, rien, rien ne vaut la vie,

Il a vu l’espace qui passe

Entre la jet set les fastes, les palaces

Et puis les techniciens de surface,

D’autres espèrent dans les clochers, les monastères

Voir le vieux sergent pépère mais ce n’est que Richard Gere,

Il est entré comme un insecte sur site d’Internet

Voir les gens des sectes et il a dit

La vie ne vaut rien, rien, rien, la vie ne vaut rien

Mais moi quand je tiens, tiens,

Là dans mes mains éblouies,

Les deux jolis petits seins de mon amie,

Là je dis rien, rien, rien, rien ne vaut la vie

Il a vu manque d’amour, manque d’argent

Comme la vie c’est détergeant

Et comme ça nettoie les gens,

Il a joué jeux interdit pour des amis endormis,

Et il a dit

La vie ne vaut rien, rien, rien, la vie ne vaut rien

Mais moi quand je tiens, tiens,

Là dans mes mains éblouies,

Les deux jolis petits seins de mon amie,

Là je dis rien, rien, rien, rien ne vaut la vie.

A.Souchon.

Prendre conscience que nous sommes partie prenante du système, et pour ne pas jetter bébé avec l’eau du bain, se remettre aussi en question.

+0

AlerterMerci Olivier pour ce travail de lecture et cette plongée dans les détails. C’est salutaire.

Encore une fois le monde de l’apparence prévaut sur celui de la substance.

Je me fais l’effet d’être un vieux c… de m’en étonner et de m’en désoler encore.

+0

AlerterLa mascarade continue…

Si les « stress-tests » épargnent – pour le moment – les grands établissements européens, ces deniers passent encore un peu plus sous le contrôle de la BCE-Mario Draghi-ex-Goldman Sachs & Co, mais également sous l’influence puissante de la FED et des établissements bancaires transatlantiques (Citigroup, Morgan Stanley, Merrill Lynch, Bank of America, GS,…).

Car, « Pour le dire sans détour, l’Europe de l’Ouest reste dans une large mesure un protectorat américain et ses Etats rappellent ce qu’étaient jadis les vassaux et les tributaires des anciens empires. Cette situation est assurément malsaine, pour l’Amérique comme pour les nations européennes »… (B. Brzezinski, 1997).

Une situation soi-disant « malsaine » selon l’éminent conseiller américain, mais concrètement bien pratique et essentielle pour servir et protéger les intérêts géostratégiques des décideurs économiques américains.

Comble de ce « contrôle » des établissements bancaires de la zone euro, l’audit des 130 établissements de la zone euro a été confié par Mario Draghi à un cabinet… américain.

Le cabinet Olivier Wyman, aux compétences discutées par certains (en 2006, à la veille de la crise des subprimes, ledit cabinet avait déclaré la banque Anglo Irish Bank comme la plus performante au monde, trois ans avant qu’elle ne s’écroule).

Un choix assez insolite, et même inquiétant, au moment même où se déroulent depuis juin 2013 la négociation de l’accord de libre-échange TTIP entre les Etats-Unis et l’Union européenne, qui porte sur un large périmètre de secteurs d’activités, notamment bancaires…

….

http://mondialisationetcies.wordpress.com/2014/08/30/bce-audit-americain-des-130-banques-de-la-zone-euro/

+0

Alerterhttp://www.ledauphine.com/haute-savoie/2014/10/26/vires-par-leur-banque-alors-qu-ils-etaient-crediteurs-de-plus-de-100-000-euros

Bonjour, quelqu’un a t il une explication a cela?

+0

Alerter100.000 euros d’avoir au C.A. et les zozos ne sont pas content de se faire virer d’une banque qui peut déposer le bilan du jour au lendemain ?

+0

AlerterLes gros comptes créditeurs sont peu générateurs de revenus, surtout que les gros dépôts ne rapportent pas grand chose à la banque.

alors que des clients peu fortunés, on peut les massacrer en frais divers. Là où ils sont bêtes c’est qu’ils auraient pu orienter ces clients vers la section patrimoniale…

+0

AlerterLa déclaration de soupçon est une obligation légale qui incombe aux banques mais également aux sociétés financières, aux assureurs, aux notaires, etc.

Le fait de participer ou de faciliter une opération de blanchiment ou de financement de terrorisme est passible de sanctions pénales et disciplinaires.

Pour éviter ce genre de cas, une banque peut décider de ne pas garder un client.

+0

AlerterSuperbe boulot de synthèse. Concernant l’immobilier commercial :

« La BCE teste une chute de l’immobilier commercial de -12 % en France et -10 % dans la zone euro. »

Attention à l’immobilier commercial :

– tendance lourde : internet est une lame de fond qui change énormément le rapport des consommateurs avec les lieux de vente. On aura toujours besoin de coiffeurs et de boulangeries, mais de nombreux commerces se font laminer par la livraison internet (exemple librairies). Avec la baisse des revenus, les Français cherchent le prix le moins cher et se font livrer par correspondance. Partout en France, des commerces ferment et ne trouvent pas de nouveau locataire, même aux endroits excellents.

– USA : j’avais vu passer la statistique de m2 commercial par habitant aux Etats-Unis, c’était phénoménal, style 10 fois plus qu’en Europe (leur manie des grands malls partout). Et là-bas, même problème de baisse de consommation, même à Walmart (bon thermomètre des USA).

Avec le problème de la dette étudiante, de la dette de l’immo résidentiel et de la dette de l’immo commercial, il y a un risque réel d’explosion d’une des grandes banques zuniennes. Sauf bien sûr si ces banques sont déjà insolvables depuis longtemps, et sont maintenues à flot grâce aux QE du Cartel (FED). Pour moi il est certain que l’Occident va faire défaut, les 3 questions sont : (1) quand (2) en commençant par quel domino (3) est-ce que ça atteindra les banques d’Australie et NZ ? (avec loi style « Chypre » existant déjà en NZ, les déposants peuvent se faire tondre en partie pour sauver « leur » banque)

+0

AlerterJ’apporterais un bémol à l’observation d’OB « Cependant, notons que cet item n’a probablement pas un énorme impact sur les banques, paradoxalement ».

En Irlande, en Espagne, en Grande-Bretagne, c’est bien à cause l’éclatement de la bulle immobilière que des banques se sont effondrées. Effectuer un stress test concernant ce scénario est donc tout à fait indiqué, même s’il n’est pas pertinent pour tous les pays.

Le problème est que même si les stress tests confirment qu’une nouvelle crise « à l’irlandaise » est improbable (ce qui est une bonne nouvelle en soi), on sait aussi que le coup partira d’un tout autre côté — mais, comme l’observe OB, l’on se garde bien de pousser trop loin l’analyse d’autres scénarios qui pourraient se révéler déstabilisants (et cette cautèle n’augure rien de bon).

A part ça, il est intéressant de constater que des banques déjà « sauvées » à grand renfort d’aides payées par le contribuable se trouvent de nouveau dans la panade : BCP, Dexia…

+0

AlerterLes prêts immos en France ne sont pas un problème. Si le prix de la maison est inférieur au montant du crédit restant dû, l’emprunteur reste débiteur, ce qui n’est pas le cas des crédits hypothécaires à l’anglo saxonne où la saisie de la maison solde le pret quelque soit le prix obtenu à la revente.

+0

AlerterNon Surya,

Ce n’est pas toujours le cas.

Dans un bon nombre d’emprunts subprime, la saisie de la maison n’annulait pas la dette de l’emprunteur, qui restait devoir de l’argent alors même qu’il n’avait plus le bien immobilier. Cependant, les propriétaires pouvaient déclarer faillite et dans ce cas (et ce cas seulement), la banque devait prendre la charge du prêt.

+0

Alerterça ne change rien au raisonnement de l’article publié aujourd’hui. La baisse de l’immo n’a pas d’impact sur le cout du risque. L’éventuelle perte d’emploi des débiteurs elle a par contre un impact direct.

+0

AlerterIl s’agit de la valeur du collatéral (CRM) qui rentre dans l’analyse de la qualité du portefeuille en termes de risque. Cette valeur doit être périodiquement re-estimée (selon une méthodologie établie par la banque mais qui peut être contrôlée). Quand la valeur du collatéral baisse, automatiquement les RWA augmentent ce qui a pour conséquence une augmentation d’exigences de fonds propres. Donc ce n’est pas neutre pour la banque (si elle est vertueuse bien sure et si elle suit les bonnes pratiques du règlement 97-02). Je ne commente même pas le cas de figure quand la valeur du bien immobilier saisi ne couvre pas la totalité du prêt. Il y a des fortes chances que le restant dû sera en perte sèche. Si on rajoute à cela l’effet de masse et de contagion en cas d’un éclatement d’une bulle immo, bien sûr que ça peut être un gros problème pour la France. Les indices immobiliers sont très étroitement surveillés par la BDF.

+0

AlerterOn se demande pourquoi y a des saisies alors ?

+0

AlerterIl y a des saisies parce que les emprunteurs ne peuvent plus faire face aux traites (perte de revenus, chomage…) ce qui n’a aucun rapport avec le fait que le prix du bien ait varié.

+0

AlerterEt oui. la faillite des banques c’est une chose, mais le chômage massif est un fléau à craindre tout autant. Pour les ménages modestes il est peut-être même pire.

+0

AlerterJe ne suis pas tout à fait d’accord.

Travaillant dans une banque j’ai vu comment on a préparé les stress test et je peux t’assurer que la baisse de l’immo a un énorme impact sur le cout du risque.

Ainsi, sur un dossier difficile (pré contentieux), on provisionne avec une évaluation à -30 % de la valeur du bien (obligation Bale 2), donc si le bien baisse de 25% et que tu baisses encore du 30 %, la provision est énorme. Il est vrai que cela ne reste qu’une provision.

Dans les faits cependant, le client a toutes les raisons de se mettre en faillite personnelle et là, la perte est sèche.

+0

AlerterIl me semble que pour passer un encours sain en encours douteux en compte sociaux il y a des conditions (Avis n°2002-04 du 28 mars 2002 de l’ANC) :

– lorsqu’il existe un ou plusieurs impayés depuis trois mois au moins (six mois pour les créances sur des acquéreurs de logement et sur des preneurs de crédit-bail immobilier, neuf mois pour les créances sur des collectivités locales, compte tenu des caractéristiques particulières de ces crédits).

Il ne peut être dérogé à cette règle que lorsque des circonstances particulières démontrent que les impayés sont dus à des causes non liées à la situation du débiteur;

• lorsque la situation d’une contrepartie, à une opération de crédit ou à un engagement de hors bilan, présente des caractéristiques telles qu’indépendamment de l’existence de tout impayé, on peut conclure à l’existence d’un risque avéré. Il en est ainsi notamment lorsque l’établissement a connaissance de la situation financière dégradée de sa contrepartie, se traduisant par un risque de non recouvrement (existence de procédures d’alerte, par exemple);

• s’il existe des procédures contentieuses entre l’établissement et sa contrepartie. Au titre des procédures contentieuses à prendre en considération, on peut citer les procédures de surendettement, de redressement judiciaire, règlement judiciaire, liquidation judiciaire, faillite

personnelle, liquidation de biens, ainsi que les assignations devant un tribunal international.

+0

AlerterBien sur, mais comme tu l’indiques toi-même sur le deuxième paragraphe dérogatoire, les banques sont à peu près libres de provisionner comme elle veulent (j’exagere un peu), je ne parle là que de provisions libres (sur lesquelles l’IS reste dû, d’où cette liberté).

Les proportions que je donne 30 % de décote sont bien réelles.

Après il y a heureusement la plupart du temps reprise sur les provisions, vu la decote préconisée en BALE 2.

Mais si ces 30% devenaient une réalité suite à un Krach immobilier…

+0

AlerterÇa c’est l’approche comptable, qui est différente de l’approche prudentielle. Il y a une définition de l’EBA de douteux qui raccourci le délai des impayés à 3 mois pour tous types de prêts (donc votre exemple de 6 mois et 9 mois n’est pas applicable dans ce cadre).

+0

Alertery a une définition prudentielle spéciale pour le « coût du risque » ?

Pour moi taux de couverture = dotations/encours douteux. Après on peut bien provisionner sur des encours sains, mais passer des dotations dessus (alors qu’on ne passe même pas 100% des dotations sur encours douteux) ça parait aberrant.

+0

Alerter« P.S. désolé pour les coquilles qu’il doit rester au vu de l’heure de rédaction… »

Bien peu que j’ai trouvé en regard de cette analyse fouillée qui révèle la complexité de l’usine à pouvoir.

Mais pouvoir faire quoi ?

J’ai beaucoup aimé l’analogie aux centrales atomiques, où sont coupés en deux, puis en quatre etc… des atomes pour en extraire l’énergie, chaude, qui fait bouillir une marmite d’eau. Cette eau, transformée en vapeur, fait tourner une dynamo sur laquelle on branche la télévision, l’ordinateur, le ventilateur d’été et le convecteur dhiver. Bref…

L’économie a un tout autre paradigme que celui des centrales nuclaires, ou pour ces dernieres deux problèmes bien concrets nous menacent; maitriser la réaction en chaine exponentielle de la division par deux des atomes et la radioactivité qui en decoule, tandis qu’on obtient, en contre partie, une énergie expoitable; la chaleur.

L’économie, dont l’exploitation se fait au traver des tuyaux mode alambic dans une usine à gaz, ne produit strictement rien. Bien au contraire, elle exploite de l’énergie, matière première et ressource humaine, pour la concentrer en pouvoir dans un proces inverse.

Là ou une centrale atomique extrait l’énergie de la matière, et la libère pour une exploitation ulterieure, l’économie capture, concentre et centralise la représentation virtuelle des dynamiques énergétiques resultant des activités humaines.

Il sagit là, et c’est lessentiel de ma réflexion, d’une virtualisation du POUVOIR. Ainsi, en laissant croire que l’économie est une science alors que c’est une arnaque millenaire, tout un chacun se laisse aller à y croire. Ceux qui louent leur temps de travail, ceux qui cedent leur possessions matérielles, et ceux qui servent d’intermédiaires aux transactions. Ce sont ces derniers qui, régulièrement, sous couvert de maîtriser le sujet, complexifient les règles du jeux.

De nos jours, bien que le liberalisme exige moins d’interventions de l’état dans les transactions privées, ce même liberalisme, en mode néo, voir néocon, empêche les individus de se passer d’intermédiaires. Vive le compte en banque obligatoire, avec les tentatives recurentes de faire disparaître l’argent liquide, qui favorise le travail « clandestin ».

Si demain le système économique explose, ou implose, qu’importe, l’important est déjà acquit par les puissants; la subordination !

Une banque coule ? Les employés iront se réfugier dans la banque concurente, qui sont aussi des confrères. Systemique ? Chaumage ? Recession ? Surpopulation ? Colère ? Guerre ?

Nous sommes subordonnés au système par un long travail de conditionnement, tina, qui fait que ceux qui tirent leur épingle du jeu peuvent aussi tirer sur la foule pour se faire. Ainsi un banquier travaile derrière les digicodes, les représentants de l’ordre portent l’arme létalee les fourgons sont lourdement blindés, les enfants s’élèvent en troupeaux, comme le bétail…

Mais tout va bien madame la marquise, les stress test garantissent le système. Des réserves sont faites en devises et en antidépresseurs.

Bon, à quoi bon deviser, hein, puisque tout va bien dans le meilleur des mondes… possible, et puisque TINA nous dit qu’on a pas trop le choix.

Belle mise en perspective que cette analyse, Olivier, ou l’on voit mieux l’enfumage.

+0

AlerterOlivier,

Un immense Merci pour cet exposé très clair et remarquable.

Cela nous change de la « bombe à brouillard » utilisée sans vergogne par les médias traditionnels.

Bien cordialement

+0

AlerterQue dire, c’est à l’image de beaucoup de décision politique, le pusillanime côtoie l’incompétence au voisinage de la corruption…

+0

Alerterc’est un peu comme quand tu vas l’hôpital , et que tu sort de l’examen du scanner

« Apparemment vous êtes en bonne santé

néanmoins dans trois mois nous ferons un second examen pour être sur

qu’il s’agit d’un état stable… »

Avec ce que vous avez on ne peut être sur de rien.

+0

AlerterBeau boulot en moins de 24 h !

Quoique profane, et peut-être car profane, je trouve la démonstration très convaincante.

Cependant si Olivier, certes beaucoup plus compétent que le citoyen lambda, est capable de mettre en évidence cette farce des stress tests, il est plus probable que dans les banques, que sont censé rassurer ces stress tests afin de favoriser les prêts interbancaires, il y a des Oliviers en nombre. Donc question : à quoi servent ces stress tests ? A rassurer les gogos lambda pour les inciter à écouter avec mois de suspicion les sirènes de leurs « » » »conseillers » » » financiers afin qu’ils placent leurs économies dans des placements risqués ? Quoi d’autre ?

+0

AlerterA quoi servent les stress tests?

A rassurer les gueux, éviter la débancarisation des 99%… pendant que les 1% mettent leurs biens à l’abri dans des biens tangibles (métaux, terrains, immobilier) ou en futur deutsch mark (obligations allemandes : rendement négatif, mais gagne sur le taux de change DEM/FRF +30%).

+0

Alerter« A quoi servent les stress tests ? »

À faire passer des vessies pour des lanternes et éclairer par ce leurre les consciences frivoles tout le temps nécessaire à les garder en tutelle.

Lorsque le crash viendra, un bon nettoyage, puis tout recomencer avec les mêmes tutelles et la même frivolité, mais moins de monde.

+0

AlerterBonjour Christophe,

Cela rentre dans la gestion d’un timing. Le nombre des avantages est considérable : assurance (réponse à la préoccupation des gens), justificatif (politique), occupation du temps et du cerveau des masses (psychologique), image de professionnalisme (idéalisme), garantie (gestion du temps), ….

Cela fait partie d’une stratégie d’ensemble dans le cadre d’une temporalité.

Ils peuvent avec des taux d’intérêt négatif spolier en douceur, l’épargne (et donc une partie des patrimoines) ! Savoir quand, cela va cesser ? Ils ont peur du hasard, propre à l’être humain ! Ils gèrent….

La concentration continue et le transfert des richesses, aussi. Ce n’est pas une évolution mais une régression ! Ils veulent être certains de ne pas être dépossédés de la révolution technologique en cours. Révolution qui ne garantie pas la diversité. Malheureusement, la justification du modèle économique repose sur une idéologie propre à la croyance d’une sélection naturelle (très cher à nos usurpateurs d’évolutionnistes radicaux). Et oui, la compétitivité a trouvé ses fondements sur une arnaque politique et une idéologie (adepte du darwinisme social). Ils ont la croyance en l’intelligence par l’argent. C’est un soi-disant don de Dieu qui est réservé à des individus qui pensent qu’ils ont été « élus » dans tous les sens du terme. La concentration est une réduction et elle va à l’encontre de l’unicité, de l’atomicité et de la transparence (garant de l’égalité des droits),…. Rien de libéral ! L’argent achète malheureusement le droit. Ils ne connaissent pas l’universalité mais le sectarisme !

Pourquoi croyez-vous que la compétition dans le modèle économique nous fut imposée ? C’est la sélection naturelle, chère à nos escrocs d’évolutionnistes ! Ils refusent l’approche adaptative et procède par réduction scientifique pour justifier une évolution (ou une régression par la méthode ?). La concurrence dans le travail et les ententes dans le capital….Il y a des gens qui créent et il y en a d’autres, qui détruisent. C’est une guerre acharnée entre des forces qui s’opposent idéologiquement mais où nous-même, nous avons notre mot à dire (un jugement entraînant un comportement, une action). Informons !

Ps : regardez par curiosité le concept de « préadamisme ». Et vous comprendrez les choix dans la conception de l’argent (le pourquoi). Mais aussi pourquoi le matérialisme ( méthodologique avec Marx et scientifique avec le holisme et l’individualisme méthodologique) et non l’essentialisme.

Les lumières (« le siècle des ») sont plus sombres qu’ils n’y paraissent. Le matérialisme a supplanté l’essentialisme en se passant de « l’adaptationnisme »….

https://fr.wikipedia.org/wiki/Adaptationnisme

ps : Vous comprenez maintenant, que PJ a raison d’invoquer par intuition, « une disparition ». Et pourquoi, vous-même, vous croyez que la solution est dans la décroissance. Il faut, en effet, changer de cadre mais la population ne doit pas être la variable d’ajustement (le « dessein intelligent » n’appartient à personne, il est universel). C’est plus un problème de méthodes (qualités) que de quantités. Le concept de sélection naturelle considéré comme un ordre des choses ne doit servir à des fins politiques et idéologiques. Nous n’avons pas « à prendre la place de » puisque nous ne serons jamais capable d’écrire nous-même un langage scientifique à la hauteur des constantes cosmologiques (macroscopiques et microscopiques). La finance est devenue un trou noir. La représentation d’un objet ou d’un sujet n’est pas lui-même ! Il ne pourra jamais l’être (l’intrinsèque est inaccessible sous doute par affinité et infinité). Nous ne sommes pas les créateurs de ce que l’on appelle l’infini (par définition, il est inaccessible). Et, rien ne nous empêche de comprendre (« me mettre à la place de », si nous disposons des bons instruments (l’art et la manière, c’est la méthodologie).

Cdlt

J’espère vous avoir aider….

+0

AlerterPremière question qui m’est venue : cela ne donnera-t-il pas un argument de poids à une concentration de banques si les « bonnes » rachètent les « mauvaises » ? Et ; quel impact pour les banques montrées du doigt ?

Seconde question : A-t-on quelque part un vrai stress test fait par un organisme +/- indépendant ? On parle de cycle proche de 1929 , alors pourquoi pas intégrer en adaptant à la situation actuelle, les variables de 1929 et les années qui suivirent ?

Quel modèle macro justifie l’impact sur les banques des scenarii choisis ?

Quelles seraient les solutions envisageables politiquement et économiquement pour en cas de défaillance globale (je sais le stress va bien donc pas d’actions à prendre ; oui mais bon ça doit exister) : j’avais lu qu’à la suite de 2008 les USA avaient étudié la solution du Chili des années 80 quand pour sauver les banques, le pays avait détruit économiquement et socialement une bonne partie du pays ?

+0

Alerter1) concentration de banque = highlander ? Au final il ne peut, ne doit en rester qu’une !

2) banque montrée du doigt = décapitée ? Comme par daesh, mais plus surement au mexique…

3) organisme indépendant = notre hôte en cause dans l’article ! Y à pas, humpf 🙁

4) défaillance globale = guerre mondiale ? Puis on recommence, si on peut… 🙁 🙁 🙁

+0

Alerter« Première question qui m’est venue : cela ne donnera-t-il pas un argument de poids à une concentration de banques si les “bonnes” rachètent les “mauvaises” ? »

Tout semble en effet fait pour que ça se termine de la sorte. Ainsi :

– la méthodologie de ce stress test est issue de la proposition d’un projet concret, lequel a ensuite été discuté et donc retouché par des professionnels de la banque. Il y a donc une part de politique dans le choix du scénario retenu, et bien évidemment les plus grosses banques (celles dont la voix porte le plus) n’auront pas choisi des hypothèses qui les plombent…

– la mise en place de ces stress tests demande (en tout cas dans le milieu de l’assurance que je connais bien, mais a priori c’est la même chose dans la banque) de lourds développements et donc du recrutement. Or, recruter quelques spécialistes reviendra (en %) beaucoup moins cher à une grosse entreprise qu’à une petite. Pour vérifier si la banque est solide financièrement (ce qui n’est au final pas vérifié, comme l’a montré Olivier), on lui fait dépenser des sommes que certaines toutes petites banques pourraient avoir du mal à ingurgiter !! Bien évidemment, une grosse banque pourrait alors arriver pour sauver la petite en la bouffant…

+0

AlerterLes banquiers cons? Il me semble qu’ils bénéficient plein pot de l’aspirateur à richesse des 99% vers les 1%… pile ils gagnent face ils gagnent quand même.

Et ils ne vont même plus en taule quand ils fraudent (dernière fraude avec taule : Enron, ça remonte à loin). Open bar.

+0

Alerter« Et ils ne vont même plus en taule quand ils fraudent »

En plus, ils ont tellement tout rien pigé dans le dirigisme, qu’avec les ppp (partenariat public privé) c’est eux qui, aussi, construisent les prisons, comme au bon vieux temps féodal.

+0

AlerterAu secours !

* MEP vote allows Juncker Commission marred by conflicts of interest off-the-hook

=

« The new Commission includes an ex-petroleum company president as climate commissioner (Miguel Arias Cañete); an ex-corporate lobbyist in charge of financial services (Jonathan Hill); a former vice-president of the industry lobby group Le Cercle de l’Industrie (link is external) in charge of economic policy (Pierre Moscovici); an ex-Goldman Sachs financier as research commissioner (Carlos Moedas); and the former political no.2 to a Czech multi-billionaire as consumer commissioner (Vera Jourova)…

=

http://corporateeurope.org/power-lobbies/2014/10/mep-vote-allows-juncker-commission-marred-conflicts-interest-hook

———————————————————————

Regulating finance: a necessary but ‘up-Hill’ battle

Extrait :

« in terms of the influence of the financial lobby over EU policies, there are at least three problems.

– First, the new political agenda for finance set out by Juncker in the “mission statement” sent to Jonathan Hill, is one that seems to put a full stop to the reform agenda. There is no mention of new initiatives to improve regulation, and remarkably, the timid Barnier proposal on banking structure (link is external), the last big and unfinished initiative from his term, has slipped off the agenda and will not, it seems, be re-tabled. Instead, the emphasis in Juncker’s mission letter to Hill is on expanding securities markets – the very same financial instruments that set the financial meltdown in motion in 2008 – and a “capital markets union (link is external)”.

– Second, in all of this, the expert groups are out of the spotlight, and no promises to end the dominance of the financial lobby in the advisory structures have been made.

– Third, there is the nomination of Jonathan Hill to the post as Commissioner for financial markets. Corporate Europe Observatory swiftly denounced the move as Jonathan Hill is a former lobbyist and co-founder of Quillers, a lobby consultancy with the City of London Corporation and HSBC on its list of clients.

=

http://corporateeurope.org/financial-lobby/2014/09/regulating-finance-necessary-hill-battle

——————————————————————-

* Hill’s background…

=

http://corporateeurope.org/revolving-doors/2014/09/hill-finance-commissioner-should-be-rejected

=

http://en.wikipedia.org/wiki/Jonathan_Hill,_Baron_Hill_of_Oareford

=

+0

AlerterJe viens de faire subir un stress-test à la nouvelle antenne que j’ai installée sur mon toit.

J’ai soufflé dessus très très fort et elle a tenu.

Voilà, je suis paré pour la prochaine tempête !

Mes voisins, au vu du résultat du test, sont très rassurés pour leur véranda. Faut dire qu’ils viennent de la refaire suite à la chute de mon antenne précédente ! Faut dire aussi qu’ils sont un peu cons…

+0

AlerterA mon sens et compte tenu de votre très bon travail et analyse Olivier, la BCE, à travers ces Stress Tests à voulu répondre à la question suivante :

« Si l’on continu sur cette phase déflationniste (montée chômage, perte de croissance, baisse de l’immobilier etc etc etc…en gros tous les cas de tests énumérés dans votre billet), quelles sont les banques qui résisteront et celles qui s’écrouleront d’ici 2016 ? »

Il est clair que ces Stress Tests ne prennent pas en compte un Kratch sérieux car ils savent bien que là c’est la fin des haricots.

Avec ces tests ils peuvent avoir une vision plus ou moins claire des risques et ajuster le canon planche à billet sur les institutions fragiles le temps de…ça on ne sait pas d’ailleurs…après la planche à billet ils vont faire quoi ?

En gros…ils gagnent du temps…mais ce qui est réellement affligeant c’est cette médiocrité affichée de nos médias. Surpris ? Boaaf 🙂

+0

AlerterOlivier Berruyer invité d’Antoine Mercier dans le Journal de 12h30 ce lundi 27 octobre sur France Culture

A réécouter d’ici peu sur le site – http://www.franceculture.fr/emission-journal-de-12h30-0

OB a même pu rebondir sur les résultats des élections en Ukraine.. ! Et, surtout expliquer en quoi ces stress tests sont un leurre. A bon entendeur…

D’autres voix sur les radios & télés pour faire entendre ce point de vue dissonant ? Va falloir fouiller 🙁 !!

+0

AlerterSobre et percutante intervention d’Olivier Berruyer dans le journal de France Culture de 12h 30.

Précise , documenté, mettant le doigt là où cela fait mal, tant sur l’Ukraine que sur les tests bancaires.

Le présentateur, de fait grand « spécialiste » de la lecture des dépêches de l’AFP ou de Reuters, m’est apparu un peu déstabilisé.

Cela détonait en effet avec le ronron bien pensant de son quotidien.

+0

AlerterExcellent article qui rappelle avec beaucoup de nostalgie ce que ce blog était à l’origine.

+0

AlerterOn vous prépare un truc super sur le sujet pour l’année prochaine (quand les banques auront publié les docs de ref pour 2014)

+0

AlerterTrès bonne analyse détaillée qui met bien en évidence ce que nous ont concocté nos petits amis

qui font partie de la clique Albert Pike & Consort…Ils doivent se régaler et se friser les moustaches, car tout bien considéré, les carottes sont pratiquement déjà cuites…

Il serait intéressant plutôt de faire une simulation d’une banque systémique qui tombe (comme Lehman) et d’imaginer les scénarios possibles et de travailler à l’après. Ce serait plus réaliste, n’est-il pas?

+0

AlerterBonjour,

Je découpe l’info (commentaire est en attente de modération)

* MEP vote allows Juncker Commission marred by conflicts of interest off-the-hook

=

“The new Commission includes an ex-petroleum company president as climate commissioner (Miguel Arias Cañete); an ex-corporate lobbyist in charge of financial services (Jonathan Hill); a former vice-president of the industry lobby group Le Cercle de l’Industrie (link is external) in charge of economic policy (Pierre Moscovici); an ex-Goldman Sachs financier as research commissioner (Carlos Moedas); and the former political no.2 to a Czech multi-billionaire as consumer commissioner (Vera Jourova)…

=

http://corporateeurope.org/power-lobbies/2014/10/mep-vote-allows-juncker-commission-marred-conflicts-interest-hook

—————

+0

Alertersuite

Regulating finance: a necessary but ‘up-Hill’ battle

Extrait :

“in terms of the influence of the financial lobby over EU policies, there are at least three problems.

– First, the new political agenda for finance set out by Juncker in the “mission statement” sent to Jonathan Hill, is one that seems to put a full stop to the reform agenda. There is no mention of new initiatives to improve regulation, and remarkably, the timid Barnier proposal on banking structure (link is external), the last big and unfinished initiative from his term, has slipped off the agenda and will not, it seems, be re-tabled. Instead, the emphasis in Juncker’s mission letter to Hill is on expanding securities markets – the very same financial instruments that set the financial meltdown in motion in 2008 – and a “capital markets union (link is external)”.

– Second, in all of this, the expert groups are out of the spotlight, and no promises to end the dominance of the financial lobby in the advisory structures have been made.

– Third, there is the nomination of Jonathan Hill to the post as Commissioner for financial markets. Corporate Europe Observatory swiftly denounced the move as Jonathan Hill is a former lobbyist and co-founder of Quillers, a lobby consultancy with the City of London Corporation and HSBC on its list of clients.

=

http://corporateeurope.org/financial-lobby/2014/09/regulating-finance-necessary-hill-battle

=

+0

Alerter(suite et fin) Hill’s background…

UK prime minister David Cameron nominates revolving door ex-lobbyist as EU commissioner

Revolving doors

=

http://corporateeurope.org/revolving-doors/2014/07/uk-prime-minister-david-cameron-nominates-revolving-door-ex-lobbyist-eu

=

http://corporateeurope.org/revolving-doors/2014/09/hill-finance-commissioner-should-be-rejected

=

http://corporateeurope.org/revolving-doors/2014/10/hill-refuses-give-meps-details-his-past-lobbyist

=

+0

AlerterCEO ?

En anglais, CEO signifie chief executive officer, l’équivalent de PDG en français. C’est également le très ironique acronyme de l’Observatoire de l’Europe industrielle (Corporate Europe Observatory), un groupe de chercheurs indépendants – « les meilleurs que j’ai rencontrés depuis de longues années » (Susan George).

Financé par une poignée de fondations et d’associations caritatives, le CEO suit l’évolution de la politique européenne sous l’angle particulier du lobbying industriel et des risques qu’il fait peser sur la démocratie, l’équité, la justice sociale et l’environnement.

+0

AlerterEurope Inc. par Corporate Europe Observatory (2005) = http://www.dessousdebruxell.es/spip.php?article40

Il y a quelques années, le collectif a signé le très remarqué Europe Inc. (dont une nouvelle version revue et actualisée vient de paraître chez Agone), un livre incontournable sur les liaisons dangereuses entre les institutions et les milieux d’affaires européens. Outre le récent Lobby Planet, le CEO est l’auteur de rapports très fouillés sur certaines pratiques de lobbying ayant cours à Bruxelles. Toutes ces publications (en anglais) sont disponibles sur http://www.CorporateEurope.org.

+0

AlerterOlivier,

Je ne comprends pas ici :

https://www.ecb.europa.eu/pub/pdf/other/aggregatereportonthecomprehensiveassessment201410.en.pdf

Ils disent On average in the euro area, the adverse scenario leads to deviation of euro area GDP from its

baseline level by

–

1.9% in 2014,

–

5.1% in 2015, and

–

6.6% in 2016.

Ce qui ne correspond pas aux données que vous indiquez.

+0

AlerterLes dessous de Bruxelles :

«Ne serait-il plus simple de dissoudre le peuple et d’en élire un autre?» Brecht

=

http://www.dessousdebruxell.es/spip.php?rubrique8&debut_articles=0#pagination_articles

http://www.dessousdebruxell.es/spip.php?rubrique23&debut_articles=0#pagination_articles

http://www.dessousdebruxell.es/spip.php?rubrique50

http://www.dessousdebruxell.es/spip.php?article214

http://www.dessousdebruxell.es/spip.php?rubrique9

http://www.dessousdebruxell.es/spip.php?rubrique10

=

+0

AlerterSuper travail!! Merci!

[OB MErci]

+0

AlerterBonjour,

une question bête, comment trouve t on le montant des actifs financiers spéculatifs, ex 675 milliards d’euros pour la BNP

Merci

+0

AlerterOn prend juste le montant des actifs financiers à la juste valeur par résultat à l’actif (et vous pouvez aussi regarder les passifs fin. à la JV par résultat qui contiennent aussi les passifs de trading : dettes liées aux ventes à découvert entre autres), c’est un peu large (dans les actifs financiers à la JV par résultat il y a les actifs supports aux contrats en unités de compte des assurances-vie)

+0

AlerterA la fin des années 60 (beaucoup de lecteurs de ce blog n’étaient pas encore nés) il y avait un petit dessin animé qui passait chaque soir sur la « télévision d’état de De Gaulle le Dictateur Réactionnaire » : Les Shadoks.

Un résumé de ces dessins animés : « Et les Shadoks pompaient, pompaient, pompaient… »

Et une devise Shadok célèbre : « Mieux vaut continuer de pomper même s’il ne se passe rien que de risquer quelque chose de pire en ne pompant pas… »

Quand je regarde à nouveau les épisodes, je me rends compte qu’ils n’ont pas pris une ride. Une belle analyse de la société humaine dans toute sa splendeur.

Je vous conseille vivement de les regarder. Vous ferez immédiatement un parallèle avec notre société « moderne » : Des abrutis bouffis de suffisance qui commandent à des « gueux » pour les faire « pomper » afin de préserver leurs privilèges… Et aucun gueux pour se révolter bien sûr.

Le « Professeur Shadoko » s’est réincarné en Hollande (Ou Sarközy, Juppé, Valls, de toutes façons c’est pareil) avec des clones à la direction des grosses banques systémiques…

Je pense qu’actuellement tous les occidentaux sont des shadoks et que les BRICS sont les « Gibis » qui se marrent en nous regardant accumuler les conneries.

Chose étrange, chez les « Gibis », il n’y avait pas de « Grand Chef Charismatique »…

+0

AlerterOui, pour etre né à la fin des sixteen’s et m’être plus d’une fois interrogé sur le sens de ces « messages », je sais aujourd’hui que le niveau de reflexion des adultes ne s’élevait pas au dessus du nombril. Mes parents n’ont pas su m’aider à décoder le message.

Blague belge: Comment les française se sucident ? Avec un revolver, en tirant au dessus de la tête, aux environs du complexe de supériorité…

Merci de nous rappeler ces bons souvenir.

+0

AlerterJonh Pierpont Morgan doit s’en retourner dans sa tombe

+0

AlerterEncore merci pour ce magnifique travail d’information. La pédagogie est remarquable d’efficacité. Je serai moins bête ce soir en entendant les perroquets des néolibs déclamer leur satisfaction. Sommes nous gouvernés par des bandits ?

+0

AlerterNon pas par des bandits : par des complices de capitalistes et rentiers dans un système capitaliste appelé par le sympathique euphémisme : « économie de marché ». Mais oui, souvenez-vous, le marché, situé sur la place du village où vous fais(ie)ez jouer la concurrence entre deux vendeurs de tomates situés à deux pas l’un de l’autre, après les avoir gouttées et interrogé les vendeurs sur leurs modes de culture.

+0