Source : The Telegraph, le 19/01/2016

Exclusif : La situation est pire qu’elle ne l’était en 2007, dit le président de la commission d’étude de l’OCDE

La prochaine tâche qui attend les autorités mondiales est de savoir comment gérer les effacements de dettes sans provoquer de tempête politique | Photo: Rex

Par Ambrose Evans-Pritchard, à Davos

Le système financier mondial est devenu dangereusement instable et fait face à une avalanche de faillites qui va mettre à l’épreuve la stabilité sociale et politique, prévient un éminent théoricien monétaire.

« La situation est pire qu’elle ne l’était en 2007. Nos munitions macroéconomiques pour combattre les baisses sont fondamentalement toutes épuisées, » dit William White, le président de la commission d’étude de l’OCDE basé en Suisse et ancien économiste en chef de la Banque des Règlement Internationaux (BRI).

« Les dettes ont continué à augmenter ces huit dernières années et ont atteint de tels niveaux dans chaque partie du monde qu’elles sont devenues une forte cause de troubles, » dit-il.

« Cela deviendra évidant lors de la prochaine récession que bon nombre de ces dettes ne seront jamais maintenues ou remboursées, et cela sera très gênant pour beaucoup de gens qui pensent qu’ils détiennent des actifs qui valent quelque chose », a-t-il dit au Telegraph à la veille du forum économique mondial de Davos.

« La seule question est de savoir si nous sommes capables de regarder la réalité dans les yeux et de faire face à ce qui arrive de façon ordonnée, ou si cela sera anarchique. Des flambées de dettes ont lieu depuis 5000 ans, déjà à l’époque des Sumériens. »

La prochaine tâche qui attend les autorités mondiales est de savoir comment gérer les effacements de dettes – et donc un important reclassement des gagnants et des perdants dans la société – sans provoquer de tempête politique.

M. White a dit que les créanciers européens essuieront probablement les plus grosses pertes. Les banques européennes ont déjà reconnu l’existence de mille milliards de dollars de crédits défaillants : ils sont très exposés aux marchés émergeants et ignorent très certainement d’autres mauvaises dettes qui n’ont jamais été révélées.

Le système bancaire européen pourrait avoir à être recapitalisé à un point que l’on n’avait pas encore imaginé, et les nouvelles règles de bail-in signifient que chaque épargnant au-delà de la garantie de 100 000 € devra aider à payer pour cela.

Ces avertissements ont une résonance particulière car M. White était une des rares voix dans la communauté des banques centrales à dire haut et fort entre 2005 et 2008 que la finance de l’Ouest se dirigeait vers un effondrement, et que l’économie mondiale était exposée à une crise violente.

M. White a dit que les stimuli des assouplissements quantitatifs et des taux zéro des grandes banques centrales après la crise de Lehman [Brothers,NdT] se sont propagés dans l’Est asiatique et les marchés émergents, créant des bulles de crédit et une augmentation de l’emprunt en dollars qui étaient difficile à contrôler dans un monde de libre circulation des capitaux.

Le résultat est que ces pays ont aussi été entraînés dans le bourbier. La dette publique et privée combinée est montée à un point culminant historique de 185% du PIB dans les marchés émergents et de 265% pour les membres de l’OCDE, les deux ayant augmenté de 35 points depuis l’apogée du dernier cycle de crédit en 2007.

« Les marchés émergents faisaient partie de la solution après la crise de Lehman. Désormais ils font aussi partie du problème, » a dit M. White.

M. White, qui est aussi le principal rédacteur du récent rapport du G30 sur l’avenir des banques centrales après la crise, a dit qu’il était impossible de savoir quel sera le déclencheur de la prochaine crise comme le système mondial a perdu son point d’ancrage et est intrinsèquement enclin à la rupture.

Une dévaluation chinoise a clairement le potentiel pour métastaser. « Chaque pays majeur est engagé dans une guerre monétaire même s’ils insistent sur le fait que les assouplissements quantitatifs n’ont rien à voir avec une dépréciation concurrentielle. Ils ont tous joué le jeu excepté la Chine – pour l’instant – et c’est un jeu à somme nulle. La Chine pourrait vraiment faire monter la mise.

M. White a dit que les politiques d’assouplissement quantitatif et d’argent facile de la Federal Reserve et ses pairs ont eu l’effet d’avancer les dépenses futures, ce qui est connu comme le « lissage inter-temporel ». Cela devient une addiction toxique avec le temps et finalement perd en traction. A la fin, l’avenir vous rattrape. « Par définition, cela veut dire que vous ne pouvez pas dépenser l’argent demain, » explique-t-il.

Un réflexe d' »asymétrie » commença quand la Fed injecta trop de stimuli pour éviter une purge après le crash de 1987. Les autorités ont depuis laissé chaque boom suivre son cours – pensant qu’ils pourraient sans problème faire le ménage plus tard – alors qu’ils répondaient à chaque choc avec empressement. La critique de la BRI est que cela nous a conduits à un biais de facilitation perpétuelle, avec des taux d’intérêt tombant toujours plus bas que leur « taux naturel de Wicksell » à chacun des cycles de crédit.

L’erreur s’est aggravée dans les années 90 quand la Chine et l’Europe de l’Est ont soudainement rejoint l’économie mondiale, inondant le monde avec de l’exportation à bas prix dans un « choc d’approvisionnement positif ». Les prix en baisse des produits manufacturés ont masqué l’inflation rampante des actifs qui se constituait. « Les décisionnaires étaient séduits par l’inaction grâce à un panel de croyances rassurantes, dont nous voyons maintenant qu’elles étaient toutes fausses. Ils croyaient que si l’inflation était sous contrôle, tout allait bien, » a-t-il dit.

Rétrospectivement, les banques centrales auraient dû laisser la déflation bénigne de cette phase (temporaire) de la globalisation suivre son cours. En créant des bulles de crédit, ils ont au contraire couvé ce qui pourrait se révéler être une version plus maligne, une déflation de désendettement classique dans le style Fisher des années 30.

M. White nous dit que la Fed est désormais dans un terrible embarras alors qu’elle tente de se sortir de l’assouplissement quantitatif et de redresser la barre. « C’est un piège de la dette. Les choses sont tellement mauvaises qu’il n’y a pas de bonne réponse. S’ils augmentent les taux, ça sera affreux. S’ils n’augmentent pas les taux, ça empirera simplement les problèmes. »

Il n’y a pas de moyen simple de sortir de ce bazar. Mais M. White a dit que ce serait un bon début pour les gouvernements d’arrêter de dépendre de leurs banques centrales pour faire leur sale boulot. Ils devraient revenir à la prééminence fiscale – appelez-la keynésienne, si vous voulez – et lancer une campagne choc d’investissement dans les infrastructures qui paye pour elle-même via un accroissement de croissance.

« Cela a toujours été dangereux de compter sur les banques centrales pour régler un problème de solvabilité quand tout ce qu’elles peuvent faire, c’est s’attaquer à des problèmes de liquidité. C’est une recette pour semer le désordre, et maintenant nous arrivons à la limite. »

Le forum économique mondial et Davos : un bref historique

1971

Un professeur organise une première réunion

L’Allemand Klaus Schwab (photo ci-dessus), alors professeur de politique d’entreprise à l’Université de Genève, réunit des dirigeants d’entreprise européens à Davos pour une discussion sur les pratiques mondiales de gestion.

L’idée était de réunir les acteurs clés du monde des affaires, du monde universitaire, des arts et de la politique pour discuter, lors d’une rencontre, des principales questions d’actualité.

La popularité de cette première conférence a été telle que le Pr Schwab a décidé de créer le Forum européen de Gestion.

Initialement, les réunions mettaient principalement l’accent sur les moyens par lesquels les sociétés européennes pourraient rattraper les pratiques américaines de gestion.

1973

Focus sur le développement du rendez-vous annuel

Les évènement de 1973, en l’occurrence l’effondrement du mécanisme des taux de change fixes de Bretton Woods et la guerre arabo-israélienne, ont vu le Rendez-vous annuel dévier son attention de la gestion vers les problématiques économiques et sociales.

1974

Les dirigeants politiques invités

Les dirigeants politiques sont invités pour la première fois à Davos.

1987

Le rendez-vous devient « le Forum Economique Mondial »

Le professeur Shwarb changea le nom en Forum Economique Mondial.

1992

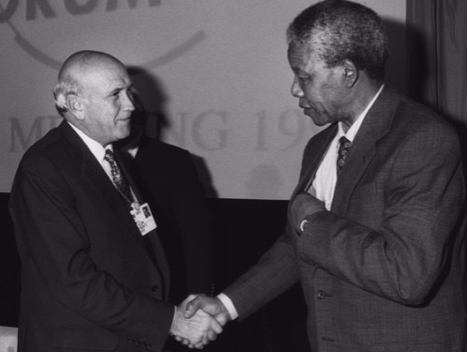

L’Afrique du Sud attaqua l’apartheid sur la scène du FEM

Le président de l’Afrique du Sud FW de Klerk, le chef Mangosuthu Buthelezi et Nelson Mandela récemment libéré apparurent ensemble sur la scène pour la première fois, ce qui constitua une date clé de la transition du pays pour sortir de l’apartheid.

2002

Le Forum se tient à New York après le 11-Septembre

Après les attaques terroristes du 11-Septembre aux États-Unis, le FEM décida de relocaliser son rendez-vous annuel de Davos à New York afin d’exprimer sa solidarité avec la ville et le public américain.

2010

Le plan de sauvetage de la zone euro révélé au FEM

Jose Manuel Barroso, président de la Commission européenne, dévoila le plan de sauvetage de la zone euro à l’Europe lors du FEM à Bruxelles. « Nous ferons tout pour défendre l’euro, » a-t-il dit.

2015

Augmentation des taux, Grèce et QE

Le FEM fut dominé par les échanges concernant la première augmentation des taux d’intérêt dans les pays développés de l’après crise financière. Finalement, la hausse des taux fut accompagnée d’un gémissement par les marchés financiers plutôt que par une explosion.

Les dirigeants politiques se rencontrèrent dans les Alpes Suisses quelques jours avant que la Grèce organise des élections qui ont finalement plongé la zone Euro dans une nouvelle crise pour une bonne partie de l’année 2015. Cela coïncida aussi avec la décision historique de la BCE de lancer un véritable assouplissement quantitatif pour sauver l’euro souffrant.

Source : The Telegraph, le 19/01/2016

Traduit par les lecteurs du site www.les-crises.fr. Traduction librement reproductible en intégralité, en citant la source.

Commentaire recommandé

Le plan « Tonte des Moutons » suit son petit bonhomme de chemin en plusieurs étapes. La prochaine étape, c’est les bail-ins bancaires, c’est-à-dire, le sauvetage des banques avec des haircuts des créanciers, y compris les déposants (« chypriotisation »), de manière tout à fait légale dans tous les pays occidentaux (Nouvelle-Zélande depuis quelques années déjà, UE depuis janvier 2016, et même Canada récemment) :

http://www.zerohedge.com/news/2016-03-22/its-official-canadian-bank-depositors-are-now-risk-bail-ins

Une telle unanimité légale implique une entente et une préparation transnationale.

Donc après avoir détruit la classe moyenne depuis les années 70 (abandon du standard-or, appauvrissement relatif, délocalisation et Endettement des Etats), puis les rentiers moyens depuis 2008 (baisse des taux pour les gueux mais faux-monneyage pour les Happy Fews), les « 0.1% » du haut vont essayer de remporter le jackpot en essorant les « 99.9% ». La Mafia est au pouvoir.

75 réactions et commentaires

Voici l’article (d’un initié systèmique ) qui fera date… Les masques commencent à tomber…Outre-Manche. Chez nous O.Delamarche.,Ch. Gave, Ph.Béchade , Bill Bonner sont ignorés par la presse grand public ou traités en aimables farfelus sur BFM business. Disaient-ils autre chose? Et depuis combien d’années ?

C’est Stalingrad 1943…la grosse fissure…Avant la gamelle …Vous verrez les collabos partir se refaire une âme à Londres chez Ambrose. A la queue leu leu…

+18

Alerter“La mondialisation néolibérale va périr par la dette parce que, à l’encontre de l’idée reçue qui le présente comme la raison économique même, le néolibéralisme est fondamentalement le régime économique du surendettement généralisé.” — Frédéric Lordon

Par contre, ce qui est certain, c’est que le jubilé ne se passera pas en douceur. Quand le château de cartes s’effondrera, les maîtres du jeu tenteront naturellement de racketter les sans-dents. Le “renflouement interne” — toujours cet art consommé de l’euphémisme ! — ne s’arrêtera pas à la barrière des 100k€…

+68

AlerterQui a-t-il de libéral dans le fait d’intervenir en permanence pour tricher et contourner les règles?

Et puis, la mondialisation est « libéral-libertaire », monsieur Lordon. Il ne faut pas l’oublier.

+5

AlerterExact! Il y a une grande confusion désirée ou non sur le libéralisme, un manque de connaissance ou une malhonnêteté intellectuelle. La deuxième proposition me dérange.

Disons le franchement, nous ne sommes pas dans un système libéral où les êtres humains et l’économie sont libres, où nous pouvons échanger nos titres de propriété ou nos services sans coercition, nous sommes, au contraire, dans un système mafieux où on nous vole nos titres de propriété et où on use de la force (violence) pour nous empêcher de faire ce qu’on veut d’elle.

+19

Alerterla violence est inhérente à toute organisation humaine. Ne serait-ce que concevoir un système qui présuppose qu’elle n’existe pas est ubuesque.

+3

AlerterJe reformulerais en employant l’expression « rapport de force » dont la violence est une des expressions. D’ailleurs « la violence est l’ultime refuge de l’incompétence » (Isaac Azimov dans un des tomes de « Fondation »)

Je cite le titre également le titre d’un autre de ses livres (de mémoire) « Contre la stupidité, les dieux eux-mêmes luttent en vain »

+5

AlerterBonjour,

Complètement d’accord. Et puisque que la propagande fonctionne, alors on continue. La dette est l’outil préféré du socialisme (umps) dans le cadre d’une politique monétaire et budgétaire. Donc, effectivement et concrètement, l’Etat en mille feuilles au présent (impôts et taxes en tous genres) et la banque en pieuvre au futur (dettes qui dépassent l’entendement) sont le résultat d’un abandon du libéralisme. Pire, le mondialisme est une idée sociale (d’organisation féodale), colonialiste (civiliser les sauvages) et probablement raciste (socialement et culturellement).

Il suffit de mettre néo devant libéral pour jouer avec les significations et cela évite de dire ouvertement : le socialisme en pratique (forme de redistribution) , c’est un modèle qui se définit par la dette des peuples dans le temps pour le meilleur d’une oligarchie. Il s’observe par un corporatisme, un communautarisme, des ententes. Les us sont socialistes avec le monde, ils tiennent les comptes. D’autres (peut-être apatrides) tiennent les monnaies. Ce sera finalement la constitution d’un empire (bipolarisation des richesses)….

+4

AlerterLe (les) néo-libéralisme remplace le libéralisme.

Le libéralisme a été mis en échec définitif après 1929.

+0

AlerterIl ne faut pas confondre le libéralisme dans les discours, et celui dans les faits.

Le discours libéral sert à démanteler l’état social, à dérèglementer, et à faire baisser les impôts, mais, l’état est toujours bienvenu lorsqu’il permet de socialiser les pertes.

+11

Alerter« La mondialisation NEOlibérale… le NEOlibéralisme est fondamentalement le régime économique du surendettement généralisé »

+0

AlerterCeux qui croient au mythe des 100 k€ se bercent d’illusions. Tous les avoirs seront « gelés » comme à Chypre et que le meilleur gagne…Au Canada les fonds de pension, les assurances vie et comptes de dépôt sont dores et déjà intégrés dans le PIB pour gonfler les chiffres. A qui le tour ?

+0

Alerter« Le monde fait face à une vague de défauts sans précédent, craint un vétéran de la banque centrale. »

Sans blague!

Comme si on ne le savait pas.

Comme si ils ne le savaient pas.

On se demande alors pourquoi les lois de confiscation bancaire ont été voté l’été dernier. Surement que tout allait bien à l’époque.

C’est de la propagande autorisée pour préparer la masse au contre-choc de la crise de 2008, au « renflouement interne » et à la guerre qui vient.

+48

Alerter« Ce que ces institutions mondialistes ne vous diront pas de manière directe, ce sont les véritables causes et les motivations de la prochaine étape inévitable dans la destruction en cours du système économique actuel. »

Extrait de cet article de Brandon Smith : http://versouvaton.blogspot.fr/2015/12/la-remise-zero-globale-de-leconomie.html

Hypothèse intéressante dans laquelle les USA ne sont pas to big to fail, et dans laquelle le politique ne semble pas pouvoir créer de problème à l’avènement d’un N. O. M

+3

AlerterLe plan « Tonte des Moutons » suit son petit bonhomme de chemin en plusieurs étapes. La prochaine étape, c’est les bail-ins bancaires, c’est-à-dire, le sauvetage des banques avec des haircuts des créanciers, y compris les déposants (« chypriotisation »), de manière tout à fait légale dans tous les pays occidentaux (Nouvelle-Zélande depuis quelques années déjà, UE depuis janvier 2016, et même Canada récemment) :

http://www.zerohedge.com/news/2016-03-22/its-official-canadian-bank-depositors-are-now-risk-bail-ins

Une telle unanimité légale implique une entente et une préparation transnationale.

Donc après avoir détruit la classe moyenne depuis les années 70 (abandon du standard-or, appauvrissement relatif, délocalisation et Endettement des Etats), puis les rentiers moyens depuis 2008 (baisse des taux pour les gueux mais faux-monneyage pour les Happy Fews), les « 0.1% » du haut vont essayer de remporter le jackpot en essorant les « 99.9% ». La Mafia est au pouvoir.

+100

AlerterLa liquidation judiciaire classique n’est pas possible sur le système bancaire, car sans système de paiement, TOUTE l’économie s’arrête, les supermarchés sont pillés en 3h, il n’y a plus d’essence pour les camions qui approvisionnent la nourriture, et on passe à l’anthropophagie dans le mois.

Donc cette urgence absolue sera utilisée par nos toquards de politiciens pour justifier la 2ème trahison (la première était le renflouage des banques en 2008, SANS AUCUNE CONTREPARTIE) : les bail-ins. Avec un peu de roublardise, ils pourront mettre ça sur le dos des djihadistes (attentats) et arguer que la tonte des déposants ne concerne en fait que les vieux (âge moyen d’achat d’une voiture neuve en France : 55 ans), ce qui est donc une forme de « solidarité nationale avec les jeunes générations qui galèrent ».

+30

AlerterKiwixar, c’est là où la séparation bancaire (Glass Steagall) prend tout son sens :

la partie « banque de dépôt » ne doit pas mourir, c’est elle qui doit être garantie et protégée par l’Etat. Comme tu le dis, le système de paiement est dans la « banque de dépôt ». => IL DOIT Y AVOIR CONTINUITÉ de la Vie des gens dans la mise en place de la Séparation Bancaire.

pour l’autre partie de la Banque, du fait de la séparation bancaire,

on enlève les petites roues au vélo de la « banque d’investissement ». Si elle est solvable, elle reste en vie, mais si elle a pris des risques au delà de toute prudence (comme c’est le cas pour les fameuses 28 banques systémiques), alors pour elle : liquidation judiciaire.

Mais pour moi, ce n’est pas suffisant, car il faut mettre à la poubelle une tonne de dette (environ 30 à 50 fois le PIB Mondial !). Le meilleur critère de tri de ces dettes est le suivant : On ne conserve que les dettes DIRECTEMENT reliées au physique.

Ainsi 90% des Dettes disparaissent puisqu’elles ne sont en fait qu’un jeu d’écriture entre 2 banques.

Et le dernier point pour éviter tout arrêt de l’économie suite à ces 2 actions, il faut que l’Etat puisse reprendre le contrôle de l’émission de Crédit pour l’orienter dans des projets d’infrastructures (ce qui est normalement fait par les collectivités locales et nationales) pour créer de l’emploi rapidement pour que chacun puisse vivre.

+26

AlerterJe suis bien d’accord, mais la séparation bancaire (Glass Steagall) n’est PAS en place, alors que la possibilité juridique de bail-ins l’est. Compte-tenu de l’impossibilité totale de laisser crever les banques d’un coup (= effondrement de l’activité économique et de la possibilité de se nourrir), ce qui va se passer à coup sûr c’est les bail-ins, et non des discussions sur ce qui serait moral d’avoir fait (Glass Steagall) ou qu’il serait moral de mettre en place (les Etats reprennent en main l’émission de crédit).

La mafia financière est au pouvoir légalement, tout est en place légalement pour les bail-ins, et l’urgence (« la stratagie du choc ») fera passer tout ça comme une lettre à la poste, d’autant que les populations seront ramenées temporairement à un stade infantile par ces chocs (attentats, ou rideaux des banques fermés).

+3

AlerterOubliez Glass Steagall et la séparation.

C’était efficace avant qu’on crée les produits structurés, les produits dérivés, les dark pools et autres « private venues » et tout le shadow banking.

Désormais ce serait aussi efficace qu’augmenter les taxes sur les cigarettes pour dissuader les gens de fumer. Ils vont s’approvisionner dans les pays qui taxent moins.

+0

AlerterJe sais bien que la séparation à la Glass Steagall n’est pas encore en place, mais de nombreux économistes dans de nombreux pays se battent pour ramener cette idée au centre du débat pour que l’on change les axiomes de ce système financier mourrant de l’intérieur.

en parallèle, il y a l’exemple à suivre de la démarche portée par les BRICS (BAII + banque de développement, le tout lié au projet inclusif de la Route de la Soie) et alors , on se dit qu’au delà de l’OTAN et de l’UE, il y a les germes potentiels d’un système économique qui pourrait prendre le relais quand le notre tombera en décrépitude.

Pour Furax, La mise en place du Glass Steagall EST LE SUJET CENTRAL puisqu’il change les axiomes du système : les Banques d’investissements comprenant les produits dérivés et alia pourront tomber en faillite et le nettoyage des dettes pourra se faire.

+0

Alerter« La Mafia est au pouvoir. »

La Mafia est LE pouvoir!

Francis Cousin : « Le chaos migratoire, comme forme supérieure de la crise du spectacle marchand »

Lien; https://www.youtube.com/watch?v=A1F4fqaGtcU

+9

Alerter» La prochaine étape, c’est les bail-ins bancaires, c’est-à-dire, le sauvetage des banques avec des haircuts des créanciers, y compris les déposants (“chypriotisation”) »

Ce qui risque d’entrainer des vagues de bank-run, provoquant une extension très rapide du mal.

+3

AlerterSauf si on ne vous permet plus d utiliser la monnaie fiduciaire, comme le laissent présager les différentes incursions dans ce domaine : plafonnement des paiements en espèces, limites au retrait dans les banques… La Norvège annonce même la fin du cash pour 2020. Danemark, Suède et israel itou…

+3

AlerterParce que la monnaie est un bien public, la seule solution réaliste est la socialisation de tout le secteur bancaire.

Démonstration:

Que faire des banques ? par Michel Husson , Patrick Saurin , Stavros Tombazos et Eric Toussaint

http://wp.me/p5oNrG-lgl

+16

AlerterLa nationalisation des banques sera le dernier cautère…Entretemps les banquiers doivent être avisés (Lettre recommandée avec A/R) qu’ils sont responsables pénalement (et civilement sur leurs biens propres )de tous les bail-in/out qu’ils concoctent .

+5

AlerterBonjour,

Le libéralisme nous fait assumer une faillite. Mais le socialisme (en pratique aujourd’hui, alors que ?), c’est la faillite des autres… La notion de public devient ambigüe. Il y a une véritable perte de nos libertés, de nos droits de propriété, et notamment intellectuels, puisque conceptualisés comme une vulgaire marchandise (un prix, une étiquette). Combien de générations sacrifiées pour dettes (politique monétaire socialiste) dans le temps ? l’héritage social et économique ? Tout le monde à la caisse afin d’éviter le « too big to fail » des copains (le socialisme sélectif)…L’ Etat au présent et la banque au futur, tout est sous contrôle, le mondialisme. Donc perte de libertés présentes et futures par l’instrument monétaire et étatique, l’image de l’égalité politique…..La servitude contractée. C’est bientôt l’heure du pot pourri, le mal public.

« Une monnaie unique », privée « ou » publique, c’est l’esclavage dans un monde marchand. La diversité des monnaies assure certaines fonctionnalités.

+4

AlerterC’est drôle, chez vous, cette obsession à qualifier de ‘socialiste’ les rapines des classes possédantes .

Ce que vous appelez ‘socialisme’, c’est le capitalisme sans entraves.

+2

AlerterBonjour, pourquoi chez moi ?

« Les gens de gauche ont rarement de grands projets. Ils font de la démagogie. Et se servent des mouvements d’opinion. La gauche tire le haut de la société vers le bas, par idéal d’égalitarisme.

C’est comme ça que l’on a fini dans l’abîme en 1940….. Les socialistes sont d’éternels utopistes, des déphasés, des apatrides mentaux…Ils gaspillent toujours la plus grande partie des crédits. On ne les a jamais vus dépenser efficacement les crédits … Je n’aime pas les socialistes, car ils ne sont pas socialistes …Parce qu’ils sont incapables, Ils sont dangereux …. » Charles de Gaulle

Fiction ou réalité ? Toute ressemblance avec la réalité est une pure coïncidence. Parce que ceci est l’oeuvre d’un récit basé sur une fiction (et non une réalité).

D’où :

« Je n’aime pas les communistes parce qu’ils sont communistes, je n’aime pas les socialistes parce qu’ils ne sont pas socialistes, et je n’aime pas les miens parce qu’ils aiment trop l’argent. » Charles De Gaulle.

Le corporatisme conduit la fonction publique à se mettre une balle dans le pied en votant pour le parti de la démagogie. Les commerçants, artisans et indépendants sont leurs sauvages….Pas facile d’être son propre entrepreneur, c’est vrai. Les firmes vous comblent ? Je vous invite donc à reprendre du dessert, main dans la main…..L’innovation fera le reste.

Cdlt

+0

AlerterQuelle innovation?

Vendre encore un énième téléphone, un service que personne n’avait demandé, mais matraqué jusqu’à la nausée?

La solution à la faillite du capitalisme, c’est plus de capitalisme, on pourrait dire même la solution à l’oppression est plus d’oppression…Ainsi soit il.

+0

AlerterComme si dans les milieux autorisés qui s’autorisent à penser, personne ne savait déjà que les dettes des états ne seraient jamais, jamais payées.

D’ailleurs, ils s’en foutent, ce qui est bon c’est ce qui tombe régulièrement (les intérêts).

Ils vont bien tenter (et probablement réussir) à nous faire les poches, une fois de plus

+11

AlerterLe gros probleme c’est qu’avec des taux negatif il ne va plus tomber grand chose comme interet.

+2

AlerterLa ponction des comptes bancaires est désormais légale en France.

http://etat-du-monde-etat-d-etre.net/de-la-societe/economie/la-ponction-des-comptes-bancaires-desormais-legale-en-france

+2

AlerterLe problème est qu’il n’est pas prouvé que l’investissement dans les infrastructures induisent un cercle vertueux:

– le passé a prouvé que nombre d’infrastructures sont inutiles et coûtent cher par après en entretien

– il faudrait déjà investir énormément dans la remise en état de l’existante qui a été sous-entretenue (ce qui prouve que l’infrastructure induit des dépenses ultérieures non finançable par leur utilité)

– la grande mode actuelle est l’investissement dans la fibre optique qui va soit disant induire une hausse du PIB de 1,5% (comme auparavant le marché unique, la monnaie unique, … tous grands succès bien connus) mais qui a réellement besoin de se connecter à 1Gbps? Les PCs ne sont même pas capables de gérer un flux de ce débit!

Le bénéfice sera donc limité au PIB généré par les sociétés devant les fournir

Si on veut des dépenses utiles, c’est dans l’éradication de la pauvreté, dans la construction de logement pour baisser le prix de l’immobilier devenu inaccessible aux jeunes !

Comment peut-on supporter le luxe d’une subsidiation d’un internet à très haut débit avant de donner un logement aux sans-abris !

+17

AlerterBon je dis ça c’est pas primordial mais bon.

L’exemple de gabegie dans l’infrastructure est plutôt mal choisit.

La fibre optique ce n’est pas seulement une question de débit, c’est un vrai bonus dans tous les registres: plus facile à poser, à entretenir, moins cher à l’utilisation, moins de contrainte de distance, moins d’empreinte physique, écologique…et la cerise sur le gâteau plus de débit. 🙂

Que demande le peuple..?

+1

Alerter« S’ils augmentent les taux, ça sera affreux. S’ils n’augmentent pas les taux, ça empirera simplement les problèmes. »

Très belle alternative ! Merci de nous avoir mis dans ce beau merdier.

Tous sur l’or, la pierre et le jambon de Parme (parait qu’au frais, ca se garde longtemps) !

+11

Alerter@Bruno, ainsi que les boites de conserve, un potager, des pieces d’argent et si on peut des diamants (apres tout c’est le meilleur ami de la femme)

+1

AlerterLe constat est archi connu.

Ce qui manque toujours, c’est l’explication.

Par quel(s) mécanisme(s) la dette totale relative au PIB passe-t-elle de 200% au début des années 1970 à 350% maintenant ? Par quel(s) mécanisme(s) avait-elle fait le chemin inverse pendant les « trente glorieuses » après la seconde guerre mondiale ?

Car l’accumulation de dette n’est pas fortuite. Chaque jour depuis 45 ans, un incrément de dette nait du règlement de trilliards de transactions sur cette planète. Il est tout à fait possible d’en trouver l’origine systémique, si on le veut.

L’explication courante (une nouvelle fois avancée dans cet article) que « c’est de la faute de Greenspan »est très insuffisante. Les banques centrales ont accentué le phénomène, elles ne l’ont pas créé.

En France, Jacques Rueff et Maurice Allais ont tout expliqué voilà des décennies. Aujourd’hui, signalons le livre récent de Didier Dufau « L’étrange désastre, le saccage de la prospérité » qui présente l’explication avec une simplicité désarmante.

+13

AlerterL’agenda 2030 https://sustainabledevelopment.un.org/post2015/transformingourworld

+1

Alerter@ fanfan,

Ajoutez à ces excellents liens « bureau d’étude », pour parcourir les cartes de la trame de contrôle mise en place depuis des années. C’est particulièrement choquant pour le secteur alimentaire dans toutes ses érapes

http://bureaudetudes.org/

+2

AlerterLe système technicien au service du marché global : une recette pour un désastre global.

+1

AlerterLe « big bang » financier des années 1980 a produit des myriades et des sommes monétaires astronomiques, joli spectacle… L’annonce d’un trou noir reste dans l’ordre des choses. L’économie manque infiniment de spiritualité pour la laisser dans les mains d’astrologues patentés. Des astronomes feraient mieux l’affaire.

+4

AlerterAU crépuscule de sa vie Jacques RUeff était sur le point de rédiger un recueil : « le suicide de l’occident » qui décrivait tout ce maelstrom, il avait certes déja rédigé un certain nombre de livres détaillant avec un style incomparable toutes les incongruités , les erreurs , les fausses croyances basées sur les faux droits et j’en passe….

Il est le seul a avoir établi d’ailleurs le lien qui existe entre l’ordre social (ou plutot le désordre social) lié à une rupture de repères économiques.

La seule erreur de Mr Rueff était de croire en la capacité de l’être humain a être rationnel et à réagir avant qu’il ne soit trop tard , il a du d’ailleurs s’en rendre compte sur la fin de sa vie . Il a parfaitement théorisé (et mis en application d’ailleurs) les solutions qui existent .

+9

AlerterJ’adore le slogan parfaitement orwellien du Forum: « Committed to improving the state of the world » (Engagé à améliorer l’état du monde). — Aaah-ha-ha-ha-ha….! Cela ne s’invente pas, comme ils disent.

Mais enfin! Nous leur devons le crépuscule du monde occidental auquel nous assistons. Sous nos yeux, la crise se révèle globale: financière, économique, politique, sociale, idéologique et culturelle, climatique et environnementale. Par le conflit permanent et la guerre perpétuelle, elle marque la fin d’un temps dans l’effondrement accéléré de l’Occident impérial. Notre monde mort-vivant n’est plus maintenu en vie qu’artificiellement. L’Empire même s’avère illusoire. Au-delà d’Orwell, d’Huxley et de Kafka, notre déshumanisation annonce l’abolition prochaine de l’Homme.

Voilà ce qui rend dérisoire toute dette et sans doute l’efface… Nous avons omis d’aller au plus pressant, établir des priorités qui servent l’humanité tout entière.

+7

AlerterNous sommes dans une situation qui ramène l’économie à ce qu’elle est vraiment: de la politique et non pas une science.

Le problème est au final politique et non pas mathématique, comme les économistes se plaisent à le dire.

Les sumériens organisaient des jubilés tous les 4 ans ou toutes les dettes étaient annulées. Esclavage compris. (A noter que l’on ne pouvait s’endetter qu’auprès du roi, donc de l’état.)

Cette crise de la dette est l’opportunité de changer les choses, malheureusement l’histoire montre que ces changements ont lieu dans le sang. Au final elle n’est le reflet en chiffre des crises politique que nous traversons: inégalité, oligarchie, accaparement des richesses et propriété des moyens de production.

+5

AlerterPas une seule fois, ni dans l’article, ni dans les commentaires (jusqu’à présent), n’apparaît le mot « capitalisme ». Et pourtant, on prétend s’interroger sur les causes…

Tant qu’on se refusera à examiner de près le fonctionnement de la mécanique capitaliste et qu’on se contentera de la grille d’analyse que proposent ses petits soldats, on n’avancera pas d’un iota dans la compréhension de ce qui se passe.

Exemple : le crédit (dont la dette n’est qu’une conséquence) a été une solution et non pas le problème, pour tenter de résoudre la crise de surproduction apparue vers 1970. En effet, les gains de productivité pour toutes sortes de raisons bien connues entraînent de toute évidence des gains de production. Donc le marché solvable pour absorber cette production doit nécessairement croître au moins aussi vite qu’elle. Ce qui ne fonctionne que dans des cas très particuliers… Donc on a balayé le problème sous le tapis, c’est-à-dire dans le futur. C’est ça le crédit : achetez aujourd’hui, payez demain…

+7

AlerterBonsoir,

Réponse : Mettre l’accent sur « le » (et non « les ») capitalisme est un éternel faux débat qui nous divise. C’est comme croire à tuer le rentier par le capital ? Combien de non rentiers morts avant ? Mathématiquement et mécaniquement ? Tous….

La capitalisation ? Elle a besoin d’être privée et publique sinon c’est une dictature (privée ou publique). Et le problème, c’est lorsque le public devient privé et inversement. Le capitalisme d’état (public) s’affirme comme une réalité cachée difficile à accepter puisque les dogmes idéologiques sont tenaces (il favorise même la propagande). Et cette réalité, nous la vivons…..

La propagande me dira alors sans doute le contraire, puisque les champs médiatiques et politiques sont correctement définis (leurs travaux), actuellement. Le socialisme aime les flux en délaissant son territoire (et donc ses habitants). Sa mission se veut civilisatrice.

Argumentation : Rajoutez également, plus ils achètent, plus nous payerons tous (en commun). La socialisation de flux (au choix, les pertes par ex) ressemble fort à un modèle social (une assurance). Il devient alors plutôt particulier (communautaire, corporatiste,…). On pourrait parler de capitalisation négative, et vous devriez apprécier cette négation par rejet du capitalisme, si je vous suis bien (la mécanique). Une dé-capitalisation de l’avenir pour le présent…

Cdlt

+2

AlerterPourriez-vous expliquer en clair ce que vous dites ? Ou bien avez -vous si bien suivi les instructions diffusées depuis des décennies que beaucoup des mots adéquats pour en parler sont tombés dans vos oubliettes ?

Parce que j’avoue de grandes difficultés à faire le lien entre l’exemple que je donne et votre réponse…

+0

AlerterGroucho, vous voulez quoi au juste ? Car je peux en effet vous aider. 🙂

Une explication sur votre intro ou sur votre exemple ?

La monnaie est fluide, elle glisse….Sinon, nous sommes à l’époque des assurances contre les risques de défaut avec la titrisation (les ordres de grandeur). Les swaps par exemple…Comprenez que vous ne pouvez pas parler aujourd’hui crédit sans évoquer les nouveaux produits financiers et notamment d’assurance. Et leur fonctionnement…

+0

AlerterMais je parle du crédit comme concept. En l’occurrence du moyen de vendre aujourd’hui, – et donc de réaliser le profit -, en puisant dans la richesse produite (peut-être) dans le futur. Parce que c’est ça, fondamentalement, le crédit.

Alors que les financiers aient inventé toutes sortes de gadgets pour tenter de retarder l’échéance où cette mécanique de pompage de la richesse future s’arrêtera par nécessité interne, ou même pour tenter de dissimuler son arrêt le plus longtemps possible, n’y change rien. Je cite l’article :

« La prochaine tâche qui attend les autorités mondiales est de savoir comment gérer les effacements de dettes – et donc un important reclassement des gagnants et des perdants dans la société – sans provoquer de tempête politique. »

Ce qui signifie que la mécanique du crédit comme pompage dans le futur ne fonctionne plus. Je n’invente rien.

+1

Alerterla dette passe encore.. ça a permis de financer la paix sociale et les avantages qui vont avec… et ce depuis 40 ans.

mais ou ça va devenir explosif c’est la dette sur les retraites.. et ça c’est hors bilan…

en 2015 , le paiement des retraites de fonctionnaires a coûté a la France 75 milliards..

et cela va exploser..

on va donc .. et emprunter pour payer les intérêts de la dette et emprunter pour payer les retraites des fonctionnaires d;etat et des collectivités locales.

Mon constat c’est que nous sommes aussi pauvres que n’importe quel pays du tiers monde.. nous avons juste finance notre croissance et nos chimères avec du PQ…

mon conseil : achetez une ferme…

Et tout le monde sait que ça va péter… la seule inconnue c;est QUAND?

pour moi c’est 2020…. voire avant…2018.

+3

AlerterCe qui est n’importe quoi puisque à la base nous avons un système par répartition qui finace les retraites, sans aucune dette.

+4

AlerterNous avons un système par répartition qui finance les retraites sans aucune dette …à condition que l’argent des cotisations n’ait pas été affecté à combler un autre trou . Idem pour les cotisations de la CSG qui ne vont plus nécessairement à la couverture de l’assurance maladie.

+0

Alerter2018-20 ! Moi je prend le pari et je suis très joueur… je dis « cette année, l’an de disgrâce 2016 » Après, j’ai peut-être un peu trop le nez dedans et tout me semble surement plus alarmant que ça ne l’est. Mais, je préfère partir du principe qu’il vaut mieux avoir de l’avance que du retard dans ce domaine ci, j’aimerais pas être le dernier arrivé lors du grand pillage des magasins le jour où ça pétera ^_^ Et pour donner une fourchette : 2016-17, pas plus, si ça tient jusqu’en 2018 ou plus, je deviens croyant ! Car, à ce niveau là, ce serait un vrai miracle. Wait (un peu) and see !

+1

AlerterWilliam White haut dirigeant de la BRI puis de l’OCDE crie » au feu « , ce qui lui permettra de dire qu’il avait prévu le collapse à venir. L’institution qui réunit 34 pays et qu’il préside, a par exemple donné ses recommandations pour la France : en résumé, réduire les dépenses publiques, réformer le marché du travail, améliorer compétitivité et productivité, renforcer la concurrence ! …http://www.keepeek.com/Digital-Asset-Management/oecd/economics/etudes-economiques-de-l-ocde-france-2015_eco_surveys-fra-2015-fr Quant à des solutions comme » gérer des effacements de dettes sans provoquer de tempête politique …Il faudrait que les gouvernements arrêtent de dépendre de leurs banques centrales pour faire leur sale boulot » . Merci M. White . Le CADTM a des propositions plus réalistes sur le sujet http://cadtm.org/Le-nouveau-piege-de-la-dette

+3

AlerterLa pieuvre financière prépare un hold-up des comptes des épargnants. D’où le projet de la fin du cash et un rinçage massif de nos comptes d’épargne.

Ce qui est assez cocasse c’est que l' »on » nous expliquait que la loi de 1973 – qui enlevait la possibilité d’emprunter auprès de sa banque centrale – servirait à empêcher l’endettement exponentielle des Etats…

La pieuvre financière soutenait dur comme fer que passer par les marchés pousserait les Etats à moins d’endettement, sauf que nous voyons le contraire. Les veaux, pardon! (nos anciens qui ont accepté ce deal) nous lèguent une dette énorme composée aussi des intérêts de la dette (1500 milliards d’intérêts déjà remboursé à ce jour!!)

Pourtant, la pieuvre financière ne peut exister que grâce à l’endettement. C’est pour cette raison qu’elle – comme des eurocrates d’ailleurs – veut créer une dette européenne pour être sûr d’encaisser des juteux intérêts (un pays pourrait faire un défaut sur sa dette, l’UE comme entité, non).

A quand la « Prise de Bruxelles » ?

+9

AlerterLéa, c’est la loi de 1993 qui met un terme à toute possibilité de financement de l’État par la banque centrale alors que la loi de 73 le définit et le régule.

Cette histoire de loi « Rothschild » de 73 est une vaste imposture montée en épingle par qq escrocs intellectuels qui permet d’accoler un nom de banquier à coté d’une loi soi disant scélérate.

Dès sa création en 1800 la BdF est PRIVEE. Elle sera nationalisée en 39 puis 45. Cela ne change rien aux modalités de financement de l’état (que les gens ne comprennent pas d’où l’abus de crédulité). Le texte « paradigmatique » contemporain quant au financement de l’État est le rapport Marjolin-Sadrin-Wormser de 1969.

Pour ce qui nous intéresse quant à loi de 73 c’est le « circuit Trésor ». Avant 73 le Trésor peut prendre une avance à la BDF sans intérêt dans la limite de 9 milliards de fr (soit 2% du pib je crois) selon des modalités complexes. Avec la loi de 73, le Trésor voit son plafond pour avance doubler ( 20 milliards) et négociable à la hausse. En d’autres termes cette loi est favorable à l’Etat.

Préférez les sources académiques à youtube pour la question de la dette et du financement de l’Etat car la plupart des économistes improvisés d’internet disent n’importe quoi pour justifier des postures idéologiques fantasmagoriques.

+4

AlerterBonsoir, un petit mot sur les accords de Jamaïque (71) aurait été souhaitable puisque la période est évoquée. Surtout lorsque l’on parle des modalités de financement….Ce cadre conditionnera le reste (notamment la loi de 73). Elle tombe étrangement bien cette loi, vous ne trouvez pas ? Il y a un ordre….

1800 : Napoléon en guerre contre la BdF ?

+2

AlerterLes comptes d’une nation comprennent aussi ses flux pétroliers donc internationaux. Ces flux transactionnels seront uniquement en ? Et où trouver le financement ? Comment ? Ce n’est pas tant de vouloir faciliter les échanges qui soit condamnable (la loi 73 ou encore l’intermédiation fi). Mais de les obstruer par la primauté (effectivement ) puis l’exclusivité (1971, perte d’une monnaie centrale alternative pour un système unipolaire)….Il y a l’ordre, le sens. C’est ensuite, la loi de 73 qui fut considérée comme la porte ouverte même si…

Et on connait tous la suite par ailleurs (au final, l’exclusivité monétaire privée, c’est à dire son contraire) ! Donc l’argumentation est plutôt partielle (fonctionnement juridique national, certes) dans l’approche de la problématique (international, cependant). C’est son institutionnalisation qui semble poser problème. Cooptation et mélange des genres brisent la barrière public/privé. Pompidou et Giscard, en bon technocrate (corporatisme)….

Je partage cependant votre avis historiquement et techniquement. Les monnaies privées ne datent pas d’hier. Mais « la » ?

+2

Alerter1971 : Nixon, confronté à la contradiction d’un système monétaire international où le $ est à la fois devise nationale des Etats-Unis et instrument de réserve international (contradiction qui résulte de la victoire du plan américain à Bretton Woods en 1944, le plan White l’emportant sur le plan Keynes), coupe le lien du $ avec l’or et renonce ainsi à garder les comptes extérieurs des États-Unis équilibrés.

1976 : les accords de la Jamaïque donne un cadre légal international à la décision de Nixon qui fut unilatérale. Ces accords consacrent les taux de change flottants.

1979 : l’accord multilatéral sur le libre échange dit Tokyo Round se conclut. Nettement plus ambitieux que ses prédécesseurs, il lance l’ère de la mondialisation des échanges dans le cadre monétaire des taux de change flottants.

À partir de là, le commerce mondial explose dans des conditions de taux de change ne correspondant pas du tout à l’équilibre croisé des comptes extérieurs des pays participants. Dans ces conditions, les biens ne s’échangent plus contre des biens mais à crédit. La duplication monétaire entre pays accumulant des excédents et pays déficitaires est la principale raison pour laquelle la dette mondiale – qui avait reculé relativement au PIB entre 1945 et 1973 – se met à croître deux fois plus vite que la production, jusqu’à la situation très délicate d’aujourd’hui.

+1

AlerterJuste une nuance. En 1971, Nixon ne renonce pas à garder les comptes extérieurs des USA équilibrés. Il renonce à continuer de gager les dettes extérieures des USA sur un collatéral fortement sous-évalué : l’or.

35 dollars l’once d’or, c’était un cours très très très sous-évalué. D’ailleurs, une fois la convertibilité-or du dollar suspendue, le cour de l’or s’envolera.

+1

AlerterVous avez raison, le cours de l’or en $ fixé en 1933 aurait dû être re-évalué en ligne avec l’échelle générale des prix qui avait doublée du fait de l’inflation produite par les dépenses de la seconde guerre mondiale. Dès le début des années 1960 et la présidence Kennedy, le $ était clairement sur-évalué et la balance courante US sous pression.

Néanmoins, en faisant totalement sauter le garde-fou de la convertibilité-or, la décision de Nixon de 1971 a levé toute contrainte sur la possibilité pour les Etats-Unis de financer leurs déficits extérieurs en émettant librement des dollars désirés internationalement en tant qu’instrument de réserve. De fait, le déficit courant américain a explosé à partir de ce moment là. Non pas seulement du fait d’une supposée prodigalité américaine mais aussi des politiques économiques d’autres pays dans le cadre de la mondialisation des échanges. En effet, plusieurs pays dont le Japon et l’Allemagne ont érigé en modèle de développement économique l’intervention monétaire, accumulant des $ pour garder leur devise sous-évaluée et engranger ainsi des excédents extérieurs qui dopaient leur croissance. Modèle adopté par la Chine au début des années 1990.

C’est ce système qui, une fois l’inflation jugulée au début des années 1980, a fait croître la dette mondiale deux fois plus vite que la production, jusqu’à l’impasse actuelle.

+1

AlerterPas seulement.

Les USA ont aussi délibérément fait du déficit et de la dette parce qu’imprimer du papier ne leur coûtait rien et que cela leur permettait d’augmenter leurs dépenses à bon compte. Le taux d’épargne aux USA a été ridiculement bas pendant des décennies, même s’il est un peu remonté depuis la crise. Les agents économiques publics et privés américains ont donc bien décidé de surconsommer parce qu’ils savaient pouvoir se faire financer par l’épargne étrangère du fait du rôle particulier du dollar.

Le problème des USA est que ce sont économiquement des tricheurs qui ont joué avec les autres une partie de Monopoly en se servant à volonté de la banque en imprimant des dollars comme seul collatéral de leur excès de consommation privée et publique.

+2

AlerterNous sommes d’accord. Loin d’être exclusives, les deux explications ne sont que les deux faces d’une même pièce. Dans un monde de gigantesques déséquilibres de balances courantes, les taux d’épargne nationaux ne sont pas uniquement déterminés par les préférences des agents nationaux. Un excédent de balance courante d’un pays n’est en effet que le surplus d’épargne de ce pays par rapport à son niveau d’investissement domestique. Surplus qui est exporté vers d’autres pays. Comme le solde des balances courantes de tous les pays du monde avoisine 0, il s’ensuit qu’un excédent d’épargne dans un ou plusieurs pays entraîne automatiquement un déficit d’épargne dans un ou plusieurs autres pays.

Dans un monde où beaucoup de pays ont érigé la compétitivité salariale – et donc la faible part de la consommation interne et donc l’excès d’épargne – en modèle de développement économique, le système ne peut s’équilibrer que par une sur-consommation dans un ou plusieurs autres pays. C’est le rôle joué par les Etats-Unis : ils fournissent au monde de la demande quand beaucoup d’autres pays préfèrent fournirent de l’offre. Le prix à payer pour les Etats-Unis est de s’enfoncer toujours plus dans la dette. Dans ce sens, le rôle du $ dans le système a bien été un « privilège exorbitant » pour une petite minorité d’américains mais surtout un « fardeau exorbitant » pour une grande majorité d’entre eux.

+0

Alerter@ Thanos

Sauf que:

« l’article 25 de la loi du 3 janvier 1973 précisait « Le trésor public ne peut être présentateur de ses propres effets à l’escompte de la Banque de France », ce qui signifie que le trésor public ne pouvait plus, à partir de ce moment, présenter les garanties que lui, l’Etat ou les collectivités publiques auraient émis, à l’escompte de la Banque de France »

+1

AlerterLéa, impossible de vous apporter une réponse complète mais la loi de 73 n’apporte quasiment rien de nouveau, c’est une recompilation simplifiée/rationnalisée de l’existant et l’article 25 que vous citez n’est que la retranscription de l’art 13 de la loi de 1936 (Front Populaire – Lebrun, Blum, Auriol)

http://www.banque-france.fr/uploads/tx_bdfgrandesdates/statuts-lois_08.pdf#page=207 (page 209)

Ces 2 articles ne visent qu’à réguler un instrument en particulier. En gros c’est pour empêcher le gouvernement de boucler un budget en ayant recours à un artifice (car mal défini). Rien de plus. Et je le répète la loi de 73 est plus favorable à l’Etat que la précédente. Ceci n’a rien a voir avec le financement ou l’endettement de l’Etat : on parle d’obtention de liquidité à court termes d’un montant de 9 milliards de francs (puis 20). C’est tout, ça ne modifie en rien les autres rapports entre la BdF et le Trésor. l’Etat peut tjrs se tourner vers la BdF pour financer des déficits. Sinon pas de loi de 93.

+1

AlerterEn fait votre question est celle de l’intérêt de la dette d’état qui n’a en soi aucun rapport avec la loi de 1973 (ni même l’art 25). Comme bcp vous vous faites avoir par des prestidigitateurs. Lisez à propos du rôle d’une banque centrale, du trésor, des modalités de financement de l’État, du budget, du recours à la dette et à son financement, à ce qu’est une obligation, la création monétaire, la monnaie, les échanges internationaux etc. Les possibles réponses à votre questionnement résident dans un travail plus fastidieux qu’un article de 50 lignes sur des sites douteux. Si je comprends votre logique pour faire très court , non, une « création monétaire publique » n’est pas la « solution » à une gestion budgétaire constamment et excessivement déficitaire. Enfin non ce n’est pas depuis / à cause de la loi de 1973 que l’État paie des intérêts sur sa dette.

+1

AlerterNous sommes une petite clique de mafieux et nous gouvernons la plèbe avec un écran de fumée à gauche et à droite. Cela les occupent pendant que nous les détroussons :

https://www.youtube.com/watch?v=O85W4zX9frc

+1

AlerterQue personne ne se plaigne : une majorité stupide et lobotomisée portée par une idéologie illusoire et anti-naturelle a veauté pendant très longtemps pour cette mafia dite démocratique : Mitterrand, Chirac (82%), Sarkozy et Hollande; que cette majorité subisse aujourd’hui les conséquences de ses décisions n’est que justice – il faut en ch-er pour apprendre ;o)

+5

AlerterParce que si nous (les « stupides et lobotomisés ») avions voté CONTRE messieurs Mitterrand, Chirac, Sarkozy et Hollande cela aurait été beaucoup mieux ? Non mais, franchement, vous en avez d’autres idées aussi géniales ?

+2

AlerterOui. Moi-même qui ai voté pour certains de ces mauvais dirigeants, bien que n’étant ni stupide ni lobotomisé, j’ai une part de responsabilité. Une part minoritaire, certes, car le système politique a été verrouillé et qu’on n’avait le choix qu’entre des mauvaises solutions et des gens qui n’ont aucune chance de l’emporter.

+2

Alerter@ Tien Tien

Oui, ne pas voter. — Refuser catégoriquement de jouer le jeu.

Pas de joueurs, pas de jeu.

Pas de combattants, pas de guerre.

Plus de sujets, plus de monarque ni d’Empire.

Plus d’esclaves, plus davantage de maîtres .

Plus personne pour obéir, plus de Pouvoir.

Apprendre à dire « non » au Pouvoir, c’est apprendre que l’on a toujours le choix.

— Oui, l’homme libre, c’est génial!

+1

AlerterC’est bien vrai ça.

Les classes populaires et les perdants du système capitaliste ne votent plus ou si peu, depuis des décennies, et qu’est-ce qu’ils sont libres…

Les classes possédantes, les fonctionnaires, les retraités et autres rentiers votent, et votent, et votent, et qu’est-ce qu’ils sont sujets…

+2

AlerterMerci de ne pas mettre fonctionnaire à toute les sauces de votre dégoût, je suis fonctionnaire (dans la santé), mais pas rentier, j’amène un service indiscutable à la population.

Allez voir aux USA, un système de santé privé, où la possibilité d’être opéré est devenu exorbitant même pour les membres de la classe moyenne…

Un peu de tenu, et moins d’approximation svp.

+1

AlerterL’empire façon Aristote, les affaires de grands ne regardent que les grands, c’est la professionnalisation, la technicité du spécialiste. Ils se définissent comme des génies, des experts, des dieux dans leur domaine (leur langue et leur certificat). Après avoir acheter des idées, certains les vendent….En oubliant la notion de territoire (une richesse réelle), le socialisme s’envole dans les flux au détriment du patrimoine terrestre. Dans les étoiles, il croit voir son salut ? Mario, l’ancien Trotskiste, tournée générale….

Le marchand a donc imposé son droit absolu sur la planète, il tient les comptes au détriment de la territorialité (externalités négatives ?). La dette et l’écriture virtuelle comme instrument d’égalité et de pouvoir : un simple clic pour faciliter les échanges afin de déposséder des territoires entiers (ce qu’ils contiennent physiquement et/ou pas, c’est à dire les hommes, aussi). Le mondialisme, c’est l’ue comme une mini mondialisation (laboratoire) et l’euro comme un bancor (monnaie « unique »).

Au final, le marchand a ses promoteurs (et envoie les autres en guerre sur terre) afin de faire à l’avenir, des échanges dans l’espace ? Combien vont redescendre sur terre après l’excitation pour l’homme célestre ? La territorialité, l’intégrité des espaces sont menacées dans le cadre « du voyage du marchand »….

+2

AlerterLe problème, ce ne sont pas les marchands.

Comme l’a très bien résumé Kiwixar, le problème, c’est que, non pas les 1% mais une partie des 0,001% qui détiennent une part absolument considérable des actifs matériels et financiers mondiaux ont décidé qu’ils ne devaient jamais perdre et que c’était la masse des classes moyennes qui devait quoi qu’il arrive éponger leurs pertes à eux les hyper-riches.

Le piège est archi-connu depuis des millénaires. Un certain Jules César, devenu dictateur de Rome, avait expliqué pourquoi il refusait d’annuler les dettes comme le demandaient certains aristos prétendument démagogues mais en réalité pourris jusqu’à la moelle et cyniques au dernier degré. Parce que les plus endettés étaient de loin les plus riches. On ne prête qu’aux riches, comme dit l’adage. Or les hyper-riches de tous temps s’endettent à bon compte pour amasser des actifs réels. Et derrière, ils essaient de se débrouiller pour ne pas rembourser ce qu’ils doivent.

Quand un hyper-riche ne peut pas rembourser ses dettes, la morale exigerait qu’on liquide ses actifs. Comme pour les malheureux expulsés de leur maison suite à l’effondrement des subprimes.

+2

AlerterBonjour furax,

« Le problème, ce ne sont pas les marchands. », évidemment, ce sont les lois imposées 🙂 Ils nous dictent juste les règles du commerce et les conditions de l’échange. Et un banquier ? C’est avant tout un marchand….Autrefois peut-être de confiance,(chimère?).

Une unité de compte internationale unique et bientôt une forme monétaire unique : l’électronique. L’étalon et sa circulation seront définitivement entre les mains de ceux qui nous dirigent. Les conditions et modalités de l’échange peuvent déterminer les libertés et droits de propriété, jusqu’à la condition de vie ou de mort sociale.

Avec l’électronique, c’est la liberté conditionnelle ! Comme des criminels, nous serons en « liberté sous caution » bancaire. On ne touche pas à la main qui nous nourrit…..

+1

AlerterLes commentaires sont fermés.