Source : Le blog Mediapart, 13-01-2017

Nous mettons à la disposition du public francophone des documents tenus secrets par le FMI. Il s’agit de documents authentiques qui ont été mis à la disposition de la Commission pour la vérité sur la dette publique grecque par Zoe Konstantopoulou, présidente du Parlement grec du 6 février au 3 octobre 2015. Le contenu de ces 2 documents qui datent de mars et de mai 2010 est accablant pour le FMI.

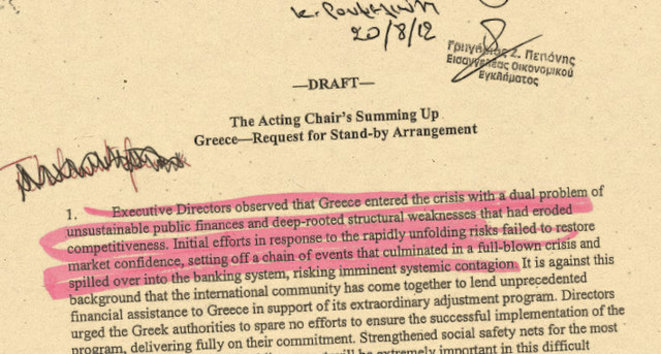

Le compte-rendu officiel de la réunion du 9 mai 2010 au cours de laquelle la direction du FMI approuvé un crédit de 30 milliards € à la Grèce montre très clairement qu’un nombre élevé de membres de la direction ont exprimé de très fortes critiques à l’égard du programme que l’institution s’apprêtait à mettre en œuvre. Certains d’entre eux ont dénoncé le fait que le programme visait à sauver les banques privées européennes qui étaient créancières de la dette publique et privée grecque, principalement quelques grandes banques françaises et allemandes. Plusieurs d’entre eux ont dénoncé une politique qui reproduisait ce qui avait conduit à la crise argentine de 2001 et à la crise asiatique de 1996-1997 (voir encadré avec la citation du directeur exécutif argentin). Plusieurs dirigeants ont dénoncé le fait que le noyau dirigeant du FMI avait modifié à l’insu des autres membres du conseil d’administration une des règles fondamentales qui conditionnent les crédits alloués par le FMI à ses membres. En effet, pour qu’un crédit puisse être octroyé par le FMI, il faut démontrer que ce crédit et le programme qui l’accompagne rendront soutenable le remboursement de la dette. Vu que cette condition ne pouvait pas être satisfaite dans le cas de la Grèce étant donné que la direction du FMI et les autorités européennes refusaient de réduire la dette grecque et d’y faire participer les banques privées, la condition mentionnée plus haut a été supprimée en catimini. Elle a été remplacée par un nouveau critère : la nécessité d’éviter un risque élevé de déstabilisation financière systémique internationale.

La direction du FMI a justifié par l’urgence ce changement de critère non respectueux des règles de fonctionnement. Afin de convaincre ceux des dirigeants du FMI qui émettaient de très fortes réserves, les dirigeants français, allemand et hollandais ont menti en assurant que les banques de leur pays ne se débarrasseraient pas des titres grecs. Selon eux, les banques françaises, allemandes et hollandaises allaient conserver les titres grecs en leur possession afin de permettre la réussite du programme qui allait commencer. Or il est prouvé que les banques françaises, allemandes et hollandaises ont vendu massivement les titres qu’elles détenaient sur le marché secondaire en provoquant une aggravation de la crise grecque et en reportant sur le dos des contribuables européens, et en premier lieu sur le peuple de la Grèce, les risques qu’elles avaient pris et la crise qu’elles avaient très largement contribué à provoquer. Toujours pour lever les réticences de certains membres de la direction du FMI, les responsables du FMI en charge des relations avec la Grèce ont affirmé que des mesures sociales seraient prises pour éviter que les bas salaires et les petits retraités soient touchés par les mesures d’austérité. Ils ont menti. Pour emporter également l’accord des membres de la direction du FMI, ils ont affirmé que les banques grecques étaient saines et que leurs problèmes provenaient uniquement des risques que faisaient porter sur elles le poids d’une dette publique trop importante et d’un déficit public abyssal. C’était faux : les banques grecques se trouvaient dans un état désastreux. Toujours pour convaincre ceux des dirigeants qui doutaient, on leur a déclaré que le plan serait soumis pour approbation au Parlement grec. Or, en réalité, le programme a été imposé à la hussarde au parlement, sans possibilité d’amendement et en bafouant la constitution grecque, comme l’ont dénoncé à l’époque de nombreux juristes.

Pour convaincre les membres de la direction du FMI qui souhaitaient qu’on demande aux banques de participer « collectivement » à l’effort en acceptant une réduction de leurs créances, les responsables du dossier grec ont affirmé que les autorités grecques ne voulaient pas d’une réduction de la dette publique. Et le représentant grec, Panagiotis Rouméliotis, a confirmé cette version des faits. Plus tard, ce même représentant a affirmé que c’est sous la pression du président de la Banque centrale européenne (BCE) que la Grèce a déclaré qu’elle ne souhaitait pas une réduction de sa dette. Selon le représentant de la Grèce au FMI, Jean-Claude Trichet aurait menacé la Grèce de couper l’accès des banques grecques aux liquidités de la BCE. Il est certain que Jean-Claude Trichet a utilisé cette menace dans les mois au cours desquels le mémorandum a été négocié. Il est également avéré qu’il a utilisé la même menace à l’égard de l’Irlande quelques mois plus tard lors de la mise au point du mémorandum concernant ce pays. Il est également certain que les banquiers grecs, tout comme les banquiers français, allemands ou hollandais ne voulaient pas entendre parler d’une réduction de la dette grecque car ils n’acceptaient pas d’être mis à contribution pour assurer leur propre sauvetage. Les banquiers ont obtenu deux ans de répit afin de pouvoir se dégager et obtenir des compensations importantes.

Le FMI affirme très clairement que, vu l’appartenance de la Grèce à la zone euro, il lui est impossible de retrouver de la compétitivité en dévaluant sa monnaie. Du coup, le FMI considère qu’il faut dévaluer les salaires et les allocations sociales : c’est ce qu’on appelle la dévaluation interne. Elle fait des ravages en Grèce et dans d’autres pays périphériques au sein de la zone euro. Le contenu de ces documents secrets conforte le jugement porté par la Commission pour la vérité sur la dette : les dettes réclamées par le FMI à la Grèce sont illégitimes, illégales, odieuses et insoutenables (voir le chapitre 8 du rapport de la commission)

En premier lieu, nous proposons à la lecture le compte-rendu de la réunion du conseil d’administration du FMI du 9 mai 2010 car il met en évidence les divergences internes et n’est pas rédigé dans la langue de bois habituelle du FMI. Ce compte-rendu officiel sort tout à fait de l’ordinaire. Il est certain qu’il n’a pas été apprécié par les principaux dirigeants de cette institution despotique et mortifère. À vous de lire et de vous faire une opinion.

10 mai 2010

STRICTEMENT CONFIDENTIEL

Sujet : Réunion du Conseil d’administration à propos de la demande d’un Accord de confirmation (Stand-By Arrangement, SBA) pour la Grèce – 9 mai 2010

Le Conseil d’administration a adopté à l’unanimité la demande formulée par la Grèce afin d’obtenir un Stand-By Arrangement (SBA) sur trois ans pour un total de 30 milliards d’euros (26,4 milliards DTS), soit 32 fois le quota grec, le plus important programme adopté par le Fonds à ce jour. Les partenaires de la zone euro participeront à une aide financière bilatérale à hauteur de 80 milliards d’euros. Le montant total de 110 milliards d’euros couvrira le manque attendu de financements publics durant la période d’application du programme. Pour chaque paiement qui aura lieu durant la période d’application du programme, la Grèce s’est engagée à utiliser les ressources du FMI et de la Commission européenne (CE) dans un ratio constant de 3 pour 8.

Les principaux objectifs du programme sont : (i) de réduire le déficit budgétaire en-dessous de 3 % du PIB d’ici à 2014, le ratio dette/PIB devant commencer à se stabiliser à partir de 2013, puis décliner progressivement ; (ii) de sauvegarder la stabilité du système financier à travers l’établissement d’un Fonds de stabilité financière (FSF) entièrement indépendant qui soutiendra les banques si nécessaire |2| ; et (iii) de restaurer la compétitivité de l’économie grecque à travers des réformes structurelles complètes.

En plus des mesures budgétaires déjà adoptées par les autorités au début de l’année 2010 (totalisant 5 % du PIB), le programme envisage un ajustement budgétaire de départ de 11 % du PIB entre 2010 et 2013. Toutes les mesures ont été identifiées, les principales étant : (i) une augmentation des recettes fiscales à hauteur de 4% du PIB, principalement par une TVA plus élevée ; (ii) une réduction significative des dépenses à hauteur de 5,2 % du PIB, principalement à travers l’abolition des 13e et 14e mois de salaire pour les fonctionnaires ainsi que des 13e et 14e mois de pension, tant dans le secteur public que dans le secteur privé, à l’exception de ceux qui ont de bas salaires ou de basses pensions ; et (iii) des mesures budgétaires structurelles à hauteur de 1,8 % du PIB.

Tout en soutenant le programme, plusieurs directeurs exécutifs non-européens ont soulevé de nombreuses critiques.

1. Une demande d’aide du Fonds arrivée trop tard

Selon certains directeurs exécutifs (Australie, Canada, Chine, Russie, Suisse), le caractère tardif de la demande d’aide révélait des défauts dans l’architecture de la zone euro, y compris dans sa stratégie de communication (portant plutôt à confusion), qui semblait « parcellaire » selon le directeur étatsunien. Le directeur exécutif allemand a clarifié le fait qu’en l’absence d’une disposition appropriée dans le Traité de Maastricht, l’Union européenne avait dû rapidement concevoir un mécanisme d’assistance financière, désormais entièrement opérationnel. Il a été largement remarqué que six directeurs exécutifs européens (Allemagne, Belgique, Espagne, France, Pays-Bas et Danemark) avaient publié un communiqué commun soutenant l’accord du SBA à la Grèce.

2. Des hypothèses de croissance optimistes

Les directeurs exécutifs chinois et suisse ont mis l’accent sur le fait que la croissance déterminerait à terme la capacité de la Grèce à se débarrasser du fardeau de sa dette. Un seul écart au scénario de référence du programme suffirait à faire dérailler l’objectif de consolidation budgétaire, mettant en danger la soutenabilité de la dette. Le staff du FMI a répondu en mentionnant qu’il pouvait à l’inverse y avoir des risques à la hausse, en raison des incertitudes sur l’ampleur de l’économie informelle.

3. Risques liés au programme

En raison de l’ajustement budgétaire à deux chiffres face auquel se retrouve la Grèce, certains directeurs exécutifs (Argentine, Australie, Canada, Brésil et Russie) ont souligné les risques « immenses » que comporte le programme (ainsi que le risque de réputation qui s’en suivrait pour le Fonds). Certains ont comparé la situation grecque à celle de l’Argentine avant la crise de la fin 2001.

1er commentaire réalisé par le CADTM et inséré dans le texte du FMI afin de le rendre plus compréhensible.

Pablo Pereira, le représentant argentin, critique sans ambages l’orientation passée et présente du FMI : « Les dures leçons de nos propres crises passées sont difficiles à oublier. En 2001, des politiques similaires ont été proposées par le Fonds en Argentine. Ses conséquences catastrophiques sont bien connues (…) Il y a une réalité qui ne fait aucun doute et qui ne peut être contestée : une dette qui ne peut pas être payée ne sera pas payée sans une croissance soutenue (…) Nous savons trop bien quelles sont les effets des « réformes structurelles » ou des politiques d’ajustement qui finissent par déprimer la demande globale et, par conséquent, les perspectives de reprise économique (…) Il est très probable que la Grèce finisse plus mal en point après la mise en œuvre de ce programme. Les mesures d’ajustement recommandées par le Fonds vont réduire le bien-être de sa population et la capacité réelle de remboursement de la Grèce ». |3|

D’un autre côté, le directeur exécutif russe a fait remarquer que, par le passé, d’autres programmes du Fonds (par exemple au Brésil et en Turquie) que l’on estimait particulièrement risqués se sont finalement révélés être des succès.

Le staff du FMI a lui-même reconnu les risques exceptionnellement élevés du programme, notamment dans leur évaluation de la soutenabilité de la dette à propos de laquelle ils déclarent : « dans l’ensemble, le staff considère que la dette est soutenable sur le moyen terme, mais des incertitudes de taille sur ce sujet rendent difficile toute affirmation catégorique qui dirait qu’il y a une forte probabilité que la dette soit soutenable ».

Le staff du FMI a souligné que la crédibilité du programme repose en partie sur le fait qu’il permet à la Grèce de ne pas devoir retourner sur les marchés financiers avant longtemps (un à deux ans). La mise en place effective du programme conduirait à des excédents budgétaires considérables dont on estime qu’ils rassureront les marchés malgré le niveau élevé de la dette publique.

Le staff du FMI admet que le programme ne fonctionnera pas sans la mise en œuvre de réformes structurelles. À cet égard, les autorités auront pour plus grand défi de vaincre l’opposition féroce des intérêts particuliers. Le directeur exécutif australien a mis l’accent sur le fait qu’il existe un risque à répéter les erreurs commises durant la crise asiatique, en ce qui concerne le fait d’imposer trop de conditionnalité structurelle. Alors que la conditionnalité structurelle du Fonds est vitale au niveau « macro », celle imposée par la Commission européenne ressemble à une « liste de courses » (« shopping list ») – un inventaire à la Prévert ou un catalogue des Trois Suisses.

Le staff du FMI reconnait que le programme mettra certainement la société grecque au défi. Le staff du FMI a rencontré les principaux partis d’oppositions, organisations non-gouvernementales et syndicats. Selon le staff du FMI, la « chose frappante » est que le secteur privé soutient entièrement le programme, vu comme l’instrument qui permettra de mettre fin à de nombreux privilèges du secteur public.

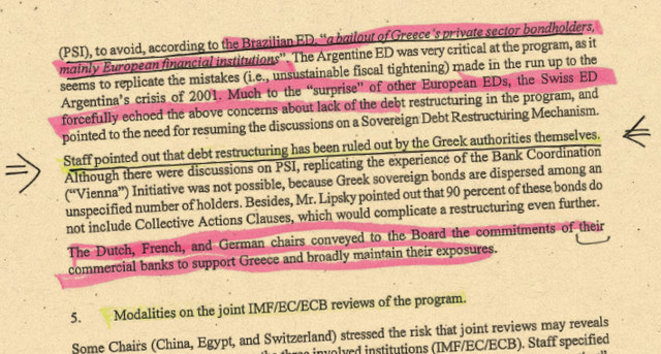

Extrait du document – page 3 – version annotée

4. Restructuration de la dette.

Plusieurs directeurs exécutifs (Argentine, Brésil, Inde, Russie et Suisse) ont regretté l’absence d’un volet dans le programme : celui-ci devrait avoir inclus la restructuration de la dette et la « participation du secteur privé » (Private Sector Involvement, PSI), afin d’éviter, selon le directeur brésilien, « un bail-out des détenteurs privés de la dette grecque, principalement des institutions financières européennes ». Le directeur argentin a largement critiqué le programme en ce que celui-ci semble répéter les erreurs (c’est-à-dire un resserrement budgétaire insoutenable) qui ont préparé la crise argentine de 2001. À la surprise des autres directeurs exécutifs européens, le directeur suisse a répété énergiquement les inquiétudes mentionnées ci-dessus en ce qui concerne l’absence d’une mesure de restructuration de la dette dans le programme, et a pointé du doigt la nécessité de reprendre les discussions concernant un mécanisme de restructuration des dettes souveraines.

Le staff du FMI a fait remarquer que la restructuration de la dette avait été écartée par les autorités grecques elles-mêmes. Bien qu’il y ait eu des discussions sur le PSI, il était impossible de reproduire l’expérience de la Bank Coordination (« Vienna ») Initiative, en raison de la dispersion des titres publics grecs entre un nombre indéfini de porteurs. En outre, M. Lipsky a souligné le fait que 90% de ces titres ne comportent pas de clause d’action collective, ce qui rendrait une restructuration encore plus difficile.

Les directeurs exécutifs néerlandais, français et allemand ont fait part au conseil d’administration des engagements de leurs banques commerciales destinés à soutenir la Grèce et plus largement à maintenir leur exposition.

2e commentaire réalisé par le CADTM et inséré dans le texte du FMI afin de le rendre plus compréhensible :

Une socialisation des pertes des banques privées et une thérapie de choc qui rappelle ce qui s’est passé en Amérique latine et en Asie

Voici un extrait de la déclaration du directeur exécutif brésilien concernant l’absence de processus de restructuration dans le programme :

« En l’état, le programme risque de remplacer un financement privé par un financement public. Pour le dire en des mots plus forts, il pourrait être vu non pas comme un plan de sauvetage de la Grèce, qui aurait à subir un violent ajustement, mais comme un bail-out des détenteurs privés de la dette grecque, principalement des institutions financières européennes. »

Le directeur exécutif argentin a quant à lui déclaré :

« Dans la mesure où nous traversons encore une crise systémique mondiale, la stratégie de resserrement budgétaire et d’isolation du pays en le blâmant pour son indiscipline budgétaire passée ou son manque de compétitivité, sera très probablement un échec. […]

Un partage intelligent et équitable du fardeau que représentent les coûts de la crise aurait été souhaitable pour la réputation du Fonds (en l’état, il risque d’être accusé de simplement faire gagner du temps, ou de garantir aux banques qu’elles seront entièrement remboursées dans l’année qui arrive, avant que l’inévitable se produise), et cela aurait été encore plus souhaitable pour la population grecque et pour les prévisions de croissance du pays. »

Le directeur allemand a ensuite répondu la chose suivante :

« Je peux informer les directeurs exécutifs que les banques allemandes envisagent de soutenir la Grèce, mais je dois également souligner que cela se fera notamment, ou uniquement, sur une base volontaire. Il ne s’agit pas d’une restructuration de dette, il s’agit d’actions volontaires. Je n’ai pas d’information définitive pour le moment, mais je sais que ces banques veulent maintenir une certaine exposition aux banques grecques, ce qui signifie qu’elles ne vendront pas de titres grecs et qu’elles maintiendront leurs lignes de crédit à la Grèce. »

Le directeur français a fait une déclaration dans le même sens :

« Plus tôt cette semaine, une réunion s’est tenue entre nos principales banques et ma ministre, Mme Lagarde |4|. J’aimerais souligner ce qui a été publié à l’issue de cette réunion, à savoir un communiqué dans lequel ces banques françaises s’engagent à maintenir leur exposition en Grèce pendant toute la durée du programme […]. Il est donc clair que les banques françaises, qui figurent parmi les banques les plus exposées en Grèce, vont faire leur travail. »

Enfin, le directeur néerlandais a déclaré :

« Les banques néerlandaises, après avoir consulté notre ministre des Finances, ont annoncé publiquement qu’elles joueraient leur rôle et soutiendraient le gouvernement grec et les banques grecques. » |5|

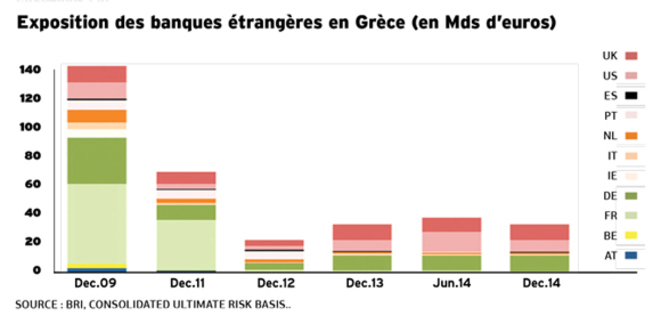

En réalité, comme le suspectaient plusieurs directeurs exécutifs du FMI, et comme l’a montré le rapport de la Commission pour la vérité sur la dette grecque, la finalité réelle de l’accord était de donner le temps aux banques des pays les plus forts de la zone euro de se débarrasser des titres grecs.

Le graphique ci-dessous montre très bien que les banques françaises, allemandes, hollandaises, belges, autrichiennes, italiennes, … se sont délestées des titres grecs au cours des années 2010 et 2011.

Exposition des banques étrangères en Grèce (en Mds d’euros)

Nous montrerons dans un autre article que c’est la BCE qui les a aidées directement à se débarrasser des titres grecs en les protégeant contre les pertes qu’elles auraient dû affronter.

Le refus des créanciers d’accepter une décote sur leurs titres grecs eut pour conséquence un accroissement de la dette souveraine grecque qui passa de 299 à 355 Mds d’euros entre la fin de l’année 2009 et la fin de l’année 2011, ce qui représente une augmentation de 18,78 %. Au cours des années 2010-2013, une récession sans précédent fut provoquée par les politiques dictées par le Fmi et le reste de la Troïka. Aucun des pronostics du FMI concernant l’amélioration des finances de la Grèce ne s’est concrétisé. Les résultats du mémorandum de 2010 constituent un démenti complet aux prévisions optimistes du FMI.

5. Modalités des évaluations communes FMI/CE/BCE du programme.

Certains directeurs exécutifs (Chine, Égypte et Suisse) ont souligné le risque que des évaluations communes révèlent des différences de jugement entre les trois institutions impliquées (FMI/CE/BCE). Le staff du FMI a spécifié que des représentants de ces trois institutions seraient « assis à la même table au même moment ». Le Fonds est une institution indépendante et mènera les évaluations en conséquence. En principe, si la CE n’acceptait pas de verser sa part de financement en raison de conditionnalités non respectées par les autorités grecques, le Fonds pourrait bloquer sa part de financement en raison d’un manque d’assurances financières. Mais cela ne semble être qu’une possibilité théorique. En réalité, le chef de mission en Grèce (M. Thomsen) a insisté sur le fait que « la coopération a bien débuté », puisque lors des discussions à Athènes, la BCE a entrepris de s’occuper des problèmes du secteur financier, la Commission européenne des problèmes structurels, et le Fonds des problèmes budgétaires. La coopération est une force du programme, et s’exerce dans un système d’équilibre des pouvoirs.

6. Le statut de « créancier privilégié » du FMI.

Le directeur exécutif étatsunien (soutenu par le Brésil et la Suisse) a souligné qu’en raison du statut de créancier privilégié du FMI, le prêt de ce dernier serait considéré supérieur aux prêts bilatéraux de pays membres de l’UE sous supervision de la Commission européenne. Le staff du FMI a confirmé cette supériorité en raison de la nature de bien public que revêt le financement du Fonds, supériorité qui ne va pas à l’encontre des règles du Club de Paris.

7. Critère n°2 pour un accès exceptionnel aux ressources du Fonds.

Le directeur exécutif suisse (soutenu par l’Australie, le Brésil, l’Iran) a fait remarquer que le staff du FMI avait « silencieusement » modifié les documents officiels (c’est-à-dire sans autorisation préalable du conseil d’administration) afin d’en changer le critère n°2 pour l’accès exceptionnel aux ressources du Fonds, en étendant cet accès aux cas dans lesquels il existe un risque élevé de déstabilisation financière systémique internationale (« a high risk of international systemic spillover effects »). Le directeur du département juridique (The General Counsel) a clarifié le fait que cette décision était justifiée par la nécessité d’agir de manière expéditive, en se basant sur l’hypothèse que le conseil d’administration donnerait son approbation lors du compte-rendu suivant. Ce changement dans la politique d’accès aux ressources était nécessaire car la Grèce ne pouvait pas représenter une exception, en raison du fait que les politiques du Fonds doivent être applicables uniformément à tous les Etats membres.

Contributeur : F. Spadafora

Fin du compte-rendu officiel réalisé par le FMI.

Deuxième document du FMI, il date du 25 mars 2010 Fonds Monétaire International (FMI)

SECRET

Grèce – Questions clés

[25 mars 2010]

La Grèce a besoin d’un programme d’ajustement sur plusieurs années incluant un large filet de sécurité financier. Elle a besoin de plus de temps que ce qui lui est actuellement imparti en vertu du pacte de stabilité et de croissance (PSC) afin d’ajuster son équilibre budgétaire, de contrôler sa dette et de mettre en œuvre les réformes structurelles permettant de restaurer sa compétitivité. Durant cette période de transition, les besoins de financement seront importants, l’économie sera très sensible aux chocs négatifs, et la tension sera élevée pour l’ensemble de la société également. Les marchés des capitaux ont besoin de signaux d’assurance forts pour permettre à ces efforts de s’inscrire dans la durée, ou bien les taux d’intérêt des titres grecs ne redescendront pas et rendront insoutenables les dynamiques d’endettement. Le défi va bien au-delà de la résolution des problèmes à court terme qui résulteront des quelques paiements d’amortissement des mois d’avril et de mai de cette année.

L’économie n’est pas compétitive. Peu de réformes ont été mises en œuvre, l’économie reste relativement fermée, et la compétitivité a chuté d’environ 25% depuis l’adoption de l’euro, tandis que les prix domestiques ont toujours dépassé la moyenne des pays de la zone euro. Le solde des comptes actuel, même en période de récession, reste à un niveau de 11% du PIB.

La politique budgétaire a été peu ambitieuse. Tandis que les dépenses en salaires et en allocations, comme les réductions d’impôts, ont été importantes, les dépenses hors paiement des intérêts de la dette ont bondi à hauteur de 8% du PIB entre 2000 et 2009, et les recettes ont diminué de 3%, fragilisant l’équilibre budgétaire de 11% du PIB depuis 2000. La dette publique a augmenté pour atteindre 115% du PIB.

La déflation et la croissance faible rendront ce fardeau d’endettement plus difficile à gérer. Sans recours à des modifications du taux de change, la Grèce doit faire face au double défi de restaurer sa compétitivité à travers la dévaluation interne – ce qui est toujours long et laborieux – tout en mettant en œuvre un ajustement budgétaire ambitieux. Cela forcera la Grèce à entreprendre des coupes dans les salaires nominaux et dans les allocations sociales – un scénario de désinflation selon lequel le PIB nominal diminuera certainement durant plusieurs années. Les dépenses domestiques, qui sont à la base des rentrées fiscales, seront forcément faibles. Ainsi, par rapport au PIB, le déficit budgétaire et la dette resteront sous une pression à la hausse, même si un ajustement budgétaire significatif était mis en œuvre : malgré des mesures ambitieuses à hauteur de 4% du PIB cette année, il est attendu que le déficit atteigne 11,5% du PIB l’année prochaine. Un ajustement budgétaire fort et prolongé est nécessaire afin de renverser la tendance à la hausse du ratio d’endettement à laquelle la Grèce est confrontée dans les conditions actuelles.

Mais l’ajustement budgétaire doit aussi être réaliste. Même avec des mesures budgétaires additionnelles s’élevant à 2-2,25% du PIB chaque année durant les cinq prochaines années, le ratio de la dette par rapport au PIB s’élèverait à environ 150% du PIB d’ici à 2013, avant de se stabiliser puis de diminuer lentement. Un ajustement plus rapide – tel qu’impliqué par l’objectif d’un déficit de 3% du PIB d’ici à 2012 fixé par le PSC – sera très risqué : la Grèce est une économie relativement fermée, et la contraction budgétaire qu’impliquerait cet ajustement provoquerait une contraction brutale de la demande domestique et une profonde récession qui lui serait liée, détruisant sévèrement le tissu social. De plus, cela semble difficilement faisable puisque des coupes durables dans les dépenses nécessitent des réformes et des changements dans les programmes de prestations sociales qui demanderont du temps afin de les mettre en œuvre et d’en tirer des résultats.

Le système bancaire pose un autre risque important. Avec la dégradation de la situation économique de l’État, les banques ont été mises sous pression pour trouver des financements, mises à l’écart des lignes de crédit interbancaires comme du financement en gros, et, récemment, ont perdu des dépôts. Les banques ont recours à la BCE pour rester à flot, mais ceci n’est pas une solution durable. De plus, le lent déclin économique qui nous attend va faire augmenter le nombre de crédits non recouvrables de manière significative, et il est possible, et même probable, que le gouvernement devra injecter du capital afin de stabiliser le système bancaire et de sauvegarder les dépôts. Ces sommes s’ajouteraient aux besoins de financement du gouvernement, qui sont déjà importants.

Le financement doit rester important. En raison du fait que la réduction du déficit prend du temps tandis qu’il faut rembourser et refinancer le capital emprunté, les besoins d’emprunts du secteur public atteindront en moyenne autour de 50 milliards d’euros en 2010-2012, même avec des mesures budgétaires à hauteur de 2 à 2,5% du PIB chaque année, telles que cela a été présenté plus haut. Et cela ne tient pas compte du besoin potentiel d’un sauvetage public du système bancaire.

C’est pourquoi les marchés de capitaux sont inquiets. Les marchés financiers anticipent et perçoivent que la période qui s’ouvre va être difficile. L’augmentation continue du ratio de la dette menace la notation de l’État et accroît les rendements exigés par les acheteurs de titres grecs. Les marchés ont besoin d’être assurés qu’un défaut de paiement n’est pas à l’ordre du jour avant d’engager plus de fonds.

Traduction de l’anglais vers le français par Nathan Legrand

en collaboration avec Éric Toussaint.

Le document original est disponible sur cette page

NOTES :

|1| Michel Husson, Grèce : les « erreurs » du FMI, 2 septembre 2016

|2| Note du CADTM : il s’agit du Fonds hellénique de stabilité financière créé en juillet 2010. Voir le site officiel

|3| Source : http://adlib.imf.org/digital_assets…, p. 51

|4| Christine Lagarde était, à l’époque, ministre dans le gouvernement du président N. Sarkozy. En 2011, elle est devenue directrice générale du Fonds monétaire international (FMI).

|5| Source : http://adlib.imf.org/digital_assets…

Source : Le blog Mediapart, 13-01-2017

Nous vous proposons cet article afin d'élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s'arrête aux propos que nous reportons ici. [Lire plus]Nous ne sommes nullement engagés par les propos que l'auteur aurait pu tenir par ailleurs - et encore moins par ceux qu'il pourrait tenir dans le futur. Merci cependant de nous signaler par le formulaire de contact toute information concernant l'auteur qui pourrait nuire à sa réputation.

Commentaire recommandé

Connu depuis assez longtemps, le contenu de ces documents atteste de la perte de toute respectabilité par les organismes internationaux inféodés à l’Empire, tel le FMI. L’Islande l’avait bien compris, qui lors de sa crise bancaire préféra négocier des accords avec la Chine et renvoyer le FMI dans ses terres, opérations qui lui permirent de bientôt dépasser cette crise et de jouir sur les marchés d’un crédit enviable, ainsi que d’offres de financement accrues.

Un nouvel ordre mondial succède maintenant au désordre impérial. Devant ces nations qui apprennent à s’en libérer, on le voit, l’Empire panique et délire.

19 réactions et commentaires

Connu depuis assez longtemps, le contenu de ces documents atteste de la perte de toute respectabilité par les organismes internationaux inféodés à l’Empire, tel le FMI. L’Islande l’avait bien compris, qui lors de sa crise bancaire préféra négocier des accords avec la Chine et renvoyer le FMI dans ses terres, opérations qui lui permirent de bientôt dépasser cette crise et de jouir sur les marchés d’un crédit enviable, ainsi que d’offres de financement accrues.

Un nouvel ordre mondial succède maintenant au désordre impérial. Devant ces nations qui apprennent à s’en libérer, on le voit, l’Empire panique et délire.

+65

AlerterADDENDUM, référence:

1. ENTREVUE du Président Olafur Grimmson.

« CBC Radio Sunday Edition Michael Enright Interview with the President of Iceland Olafur Grimmson. »

http://www.cbc.ca/video/news/audioplayer.html?clipid=2175162753

2. TRANSCRIPTION de l’entrevue:

https://beyondcollapse.wordpress.com/2011/12/13/iceland-cbc-interview-with-president-olafur-grimmson-transcript-janet-eaton/

+10

Alertermerci pour le lien.un tueur ce president islandais…

deux passages qui m’ont bien plu:

– The difference is we had our own currency. We still have whereas they are bound by the framework of the Euro. Additionally we decided to go against the many of the financial orthodoxies that are still prevailing within the Eurozone

– is democracy more important for us than the financial markets (…). We still somehow have to find a way where democracy can prevail even if we have to take our societies out of a profound financial crisis. If we start sacrificing democratic elements of our societies for financial expediencies we have in my opinion entered a very dangerous journey.

+19

Alerter@calal

Je vous en prie. Moi, c’est le courage de cet homme, des dirigeants et des Islandais eux-mêmes qui m’émerveille. Ah! savoir dire « Non! »… et agir en conséquence. J’admire ce respect de soi envers et contre tout pouvoir arbitraire et tyrannique généralement des moins-que-rien. J’aime bien Cyrano.

+18

AlerterLa voie choisie par l’Islande a été efficace.

Précisons,pour ne pas tomber dans une sur-interprétation:

-l ‘Islande a emprunté 3 Mds au FMI et à des pays scandinaves.

-la consommation des ménages a baissé, les exportations bondissaient.Baisse du pouvoir d’achat et « mercantilisme ».

– la coalition au pouvoir mêle libéralisme et « nationalisme » .

– le gouvernent a retiré sa candidature à l’UE sans passer ,comme promis par le référendum.

– elle a des accords commerciaux avec l’UE .

– premier pays européen à avoir reconnu le statut d’économie de marché à la Chine .

Elle a réussit à surmonter la crise en utilisant des « principes » remis en cause par nombre de commentaires ici.Pourquoi ?

Elle a préservé la confiance entre ses élus et son peuple :banquiers en prison,faillites pour les créanciers étrangers,préservation de ses terres,…

Cette confiance manque à notre pays,certes plus peuplé .

(certains s’ingénient à la saper en soufflant sur les braises ,cf post hier: Breibart et réseaux US)

+14

AlerterVos jugements sont partiaux LBSSO, factuellement l’Islande est dirigée depuis 90 ans par une coalition du parti de l’indépendance (droite conservatrice et eurosceptique) + le parti du progrès (centre droit mais eurosceptique et libérale), les deux approchant en cumulés 60% pour moitié chacun.

Alors vos commentaires sur « elle a réussie à surmonter la crise en utilisant des principes remis en cause par nombre de commentaires ici », couplé à votre allusion à Breibart une nouvelle fois… sont un mélange des genres qui veulent dire quoi précisément?…

Vous pensiez faire passer les méthodes de l’Islande pour de « l’internationale socialiste »?… Détrompez vous, ils sont profondément « capitalistes » justement, mais pas « néo-libéraux », voilà tout…

+2

AlerterC’est la droite capitaliste et libérale qui a réussit ce virage et non comme vous l’écrivez : » profondément « capitalistes » (écrit entre guillemets !) mais pas « néo-libéraux » » (libéraux alors ?).Vous n’avez écrit ni droite,ni libéral et mis capitaliste entre guillemets .Hasard ?

R Godin La Tribune du 13 01:

» Malgré les « Panama Papers » et la crise de 2008, la droite islandaise est parvenue à former une coalition, malgré la poussée de la gauche aux élections d’octobre.

L’Islande restera donc à droite. »

Le premier ministre nommé , M. Benediktsson, figure pourtant parmi les politiques islandais empêtrés dans le scandale des Panama papers.C’est l’ancien Ministre des Finances…

Il est issu du Parti de l’indépendance » celui des « années folles » de 1990-2009 qui ont conduit à l’explosion de la bulle bancaire »

Ça ne vous interroge pas sur le statut de la confiance ?

http://www.latribune.fr/economie/union-europeenne/islande-pourquoi-la-droite-reste-au-pouvoir-630163.html

+2

AlerterOn voudrait provoquer la montée des extrémismes et l’éclatement de ce qui vaut plus de 70 ans de pays pour la première fois dans l’histoire européenne, qu’on ne s’y prendrait pas autrement !

+9

AlerterPourquoi ne pas négocier avec l’Asie ? Lorsqu’un pays est victime de crapules, son devoir n’est-il pas de s’entendre avec des puissances différentes?

Mais peut-être que les responsables grecs sont l’équivalent des responsables de la Hongrie, de la Pologne ou de la Roumanie après 1945. Ce sont des assassins au service d’un maître étranger….

+17

AlerterQuestion OB: avez-vous eu copie des documents dans leur ensemble? (car il y a de tout, du « Draft » = brouillon, et d’autres versions annotées et datées de 2012, puis en fin de page sur le CADTM une autre version non tamponnée et non annotée).

Je préfère les documents publiés en intégralité (via liste déroulante, comme le fait Z.H.) ça évite toutes questions sur les sources. Là je suis dubitatif, on ne peut rien recouper, creuser, on doit prendre pour argent comptant. (Je respecte le CADTM, mais tout mélanger comme documents sur un même sujet, ça ne simplifie pas les choses)

cdt

+12

AlerterEt dire qu’il parait que c’est « le peuple » qui « ne comprends rien » qui « se trompe », est « populiste » et n’a aucune raison de « douter » de ces élites ? J’en rirais si comme d’habitude des années après la vérité se fasse jour et que là « aucun médias » responsables politiques, élus et élites ne s’expliquent sur ces manipulations mensongères. Et personne ne leur demande de le faire ce qui est pire venant de la « gauche » par exemple ou sont les dénonciations ? Motus et bouche cousue..Alors oui un complot contre le peuple et non l’inverse …

+7

AlerterUne fois de plus,et quitte à faire hurler, les grecs sont les premiers responsables de leur « crise »…un système fiscal,largement accepté,qui exonérait d’impôt des tranches entières de la population,une fraude fiscale populaire et institutionnalisée et généralisée, et une appétence réelle pour les voies de contournement de l’état… »L’Europe » a largement favorisé ce système en déversant sur la Grèce des fonds énormes,sans contrôle…mais les Grecs ne sont exempts d’aucune responsabilité…petit exemple,les fers qu’on laisse dépasser de n’importe quel immeuble,fût il modeste ou au contraire luxueux,pour ne pas payer la taxe sur les propriétés finies…un parmi d’autres.

+3

AlerterCe qui est révoltant à hurler, c’est plutôt la conduite irresponsable des représentants des banques prédatrices (plusieurs européennes), ainsi que des dirigeants-parasites des institutions financières et politiques occidentales transformés en bourreaux des peuples.

Appeler pareil grenouillage « coopération européenne » et « coopération internationale » fait vomir.

+9

AlerterAu début 1980 les taux d’intérêts de la dette grecque tournent autour de 25% et quelques points de moins pour l’inflation. Faillite totale en quelques mois. Puis on annonce l’intégration de la Grèce à la zone monétaire euro (écu). Ceci relevait d’une double volonté : sauver la Grèce (via la normalisation des taux et la perfusion des fonds structuraux européens) et intégrer le berceau de la philosophie (blabla symbolique et moral) à l’Europe (l ‘éloignant aussi de l’influence russe).

Les 2 principaux préteurs sont la France et l’Allemagne. C ‘est eux les moteurs de l’UE et comme quasi personne ne voulait prêter à la Grèce ils deviennent les principaux contributeurs. C’est une volonté politique. Les banques fr et all n’ont pas eut le « choix ». D’ailleurs à l’époque, personne ne dit jamais que les 2 banques française les plus engagées / exposées sont la SG et la BNP qui viennent d’être nationalisées par Mitterrand.

Si la dette avait été perçue comme une source d’intérêt non risqués toutes les banques se seraient battu pour en acheter les titres…

En parallèle via l’intégration la Grèce à alors bénéficier des fonds structurels Européens, environ 4 et 5 milliards d’euros par an pendant 30 ans. Proportionnellement c ‘est comme si la France avait touché 1200 milliards en 30 ans ! Après, mesures électoralistes, complicité civique, économie souterraine, désertion fiscale, gabegie de la gestion publique etc… complicité collective grecs (dirigeant et citoyens) pour une vision court-termiste.

+3

Alerter« Ces s….de pauvres grecs! »

Et l’évasion/fraude fiscale qui représente en France environ 80 milliards, dont 20 milliards organisés par des mafieux. Qui est responsable ? Personne ? Si, sûrement les martiens…C’est pour cela que l’on ne peut pas lutter contre, je suppose.

Arrêtons de toujours culpabiliser et taxer les pauvres (et de les assassiner car dans le cas de la Grèce, certains ne peuvent plus se soigner) et regardons ce qui se cache derrière l’apparence des choses.

Ce que fait d’ailleurs ce site que je félicite au passage.

+9

AlerterUne fois de plus,et quitte à faire hurler, les grecs sont les premiers responsables de leur “crise”.

D’accord,les grecs sont responsables de certains de leurs choix.Mais avant d’etre accepter dans l’ue,les eurotechnocrates ont examine la situatioon en grece et confirme qu’elle respectait les criteres exiges. ont ils ete vires ces eurotechnocrates? goldman sachs n’a t il pas aides a maquiller les comptes? et les « experts » de la bce n’ont pas detecte ces maquillages? N’y a t il pas des eurotechnocrates qui apres avoir oeuvre a bruxelles, sont recompenses par un emploi chez goldman sachs pour bons et loyaux services?

quand un banquier prete de l’argent a un client insolvable qui est fautif?

celui a qui on presente la facture est le domine,celui qui n’a pas a assumer ces conneries est le dominants. Donc en europe,les choses sont claires…le peuple est domine,les banques sont dominantes.Donc votez Macron 😉 pour avoir un taux preferentiel…

+11

AlerterTrahison des élites – déjà en France en 1940 :

https://fr.sputniknews.com/blogs/201701161029613003-France-USA-Allemagne

+2

AlerterOn prête de l’argent à taux prohibitif et ce faisant on baisse drastiquement le niveau de (sur)vie du peuple ( retraites, , salaires, aides sociales, …), pour que ce pays en faillite puisse acheter de l’armement à la France et à l’Allemagne et que les banques de ces mêmes pays ne se retrouve pas en slip parce qu’elles ont fait n’importe quoi. Ils jouent au casino mais veulent gagner à tout les coups, et en plus ils y arrivent.

Elle est belle la solidarité européenne tant promise. C’est là que l’on voit que les intérêts des différents pays d’Europe ne sont pas forcément convergents et on nous dit qu’il faut encore plus d’Europe.

Le mur approche et ils veulent accélérer.

Cela en serait risible si ce n’était pas aussi dramatique.

+2

AlerterHélas nous sommes dirigés par des irresponsables criminels corrompus. Et le seul moyen de s’en débarrasser, puisqu’ils ont aussi corrompu nos institutions démocratiques pour ne pas pouvoir être atteints ou évincés, c’est d’exiger une nouvelle constitution, avec des règles strictes qui les empêcheront de s’accaparer le pouvoir. En d’autres termes, on n’a pas le choix, faut faire une révolution…

+1

AlerterLes commentaires sont fermés.