Source : Zero Hedge, le 25/12/2015

Proposé par Tyler Durden le 25 décembre 2015

« Deux choses apparaissent clairement si on analyse la santé financière de la production d’hydrocarbures aux US : 1) le secteur n’est pas du tout homogène, révélant de grands éventails dans la santé financière des acteurs ; 2) une partie du secteur semble exposée au risque et la survie pour les producteurs à risques pourrait passer par un investissement public, des ventes d’actifs, des rachats ou des consolidations. Si tout cela échoue, il faudra envisager le Chapitre 11 ». Voici l’évaluation de Citi sur la situation de la « révolution du pétrole de schiste » américaine, que les Saoudiens tentent depuis plus d’un an maintenant de détruire.

Comme Citi et d’autres l’ont noté – un an après que nous ayons traité longuement de ce problème – les producteurs non rentables aux US sont totalement dépendants du capital-investisseur pour leur survie. « Le secteur du schiste est maintenant sous stress-test financier, mettant au jour le secret de ce marché : beaucoup de producteurs dépendent d’injection de capitaux pour financer leurs activités car ils ont jusqu’à présent largement excédé leurs liquidités disponibles, » écrit Citi en septembre. Voyons ce que veut dire la banque :

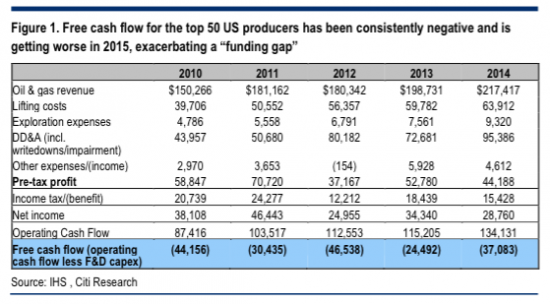

Figure 1. Les liquidités disponibles des 50 premiers producteurs américains ont été constamment négatives et s’aggravent en 2015, augmentant la « fracture de financement »

Bien sûr, cela marchait bien dans un monde caractérisé par des coûts élevés du pétrole et par des politiques monétaires très accommodantes. Le coût du capital était bas, les investisseurs en mal de rendement étaient peu regardants, permettant aux pétroliers américains de continuer à forer et à pomper bien au-delà du seuil de faillite. Mais maintenant la proverbiale ardoise doit être réglée. Faisant suite à la hausse de la Fed, HY [l’indice High Yield, haut rendement, NdT] plonge et comme l’a noté UBS cet été, « l’industrie des matières premières représente 22,8% de l’index HY ; les secteurs les plus à risque de défaut (défini comme incapables de payer, en banqueroute et en restructuration) représentent 18,2% de l’index et incluent les industries des producteurs de gaz et pétrole (10,6%), métaux et forage (4,7%) et équipement et services pétroliers (2,9%). » Comme l’a dit à Bloomberg la semaine dernière Bruce Richards, CEO de Marathon Asset Management, « le prix du baril pourrait chuter en dessous de $30 à cause d’une offre surabondante, et jusqu’à un tiers des sociétés d’énergie pourraient faire défaut dans les 3 ans. »

« C’est la pire année hors récession que nous ayons eue en haut rendement, » a déclaré Richards. Marathon, installée à New York, a ajouté des positions à la vente sur les obligations du secteur de l’énergie, a-t-il dit.

// VIDEO

Malgré les gains de cette semaine et à part une prévision probablement erronée de l’impact que la levée de l’interdiction d’exportation de pétrole brut américain aura sur le WTI, les fondamentaux ici sont maintenant un cauchemar. L’Irak produit à des niveaux record, l’Iran va augmenter sa production le mois suivant, une fois les sanctions levées, et l’OPEP se désagrège totalement. En outre, les producteurs se heurtent aux limites du nombre d’emplois qu’ils peuvent supprimer et de dépenses d’investissement qui peuvent être taillées (à terme, il leur faut conserver assez de capital humain et de moyens pour rester opérationnels). Conclusion : les faillites arrivent.

Comme la Réserve fédérale de Dallas le note dans ses dernières prévisions trimestrielles du secteur énergétique, les faillites dans le domaine sont maintenant à leurs niveaux les plus hauts depuis la crise et les perspectives d’avenir sont moroses. Ci-dessous, des extraits du rapport.

* * *

De la Réserve fédérale de Dallas

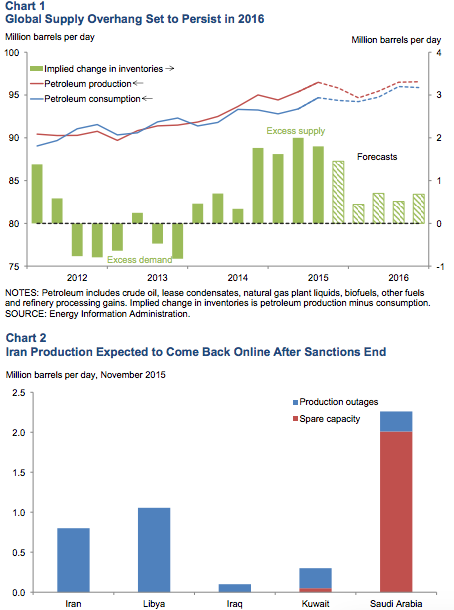

Les cours du pétrole brut West Texas Intermediate (WTI) ont, jusqu’ici, chuté d’environ 23 pour cent dans le courant du quatrième trimestre. Les espoirs se sont reportés sur la perspective d’un prix plus faible étant donné que les sanctions contre l’Iran vont vraisemblablement être levées début 2016, l’OPEC (Organization of the Petroleum Exporting Countries) a balayé toute prétention de plafond de production et le déclin des productions américaines a ralenti. Une offre excédentaire fait chuter le pétrole au cours le plus bas depuis 10 ans. Le déséquilibre entre l’offre et la demande globales a fait chuter le cours du pétrole à des niveaux que l’on n’avait pas vus depuis 10 ans. La production mondiale de pétrole dépassera la consommation de 1,7 million de barils par jour en moyenne en 2015, selon les estimations faites en décembre par l’EIA (Energy Information Administration). Cet excédent est plus grand que pendant la crise financière asiatique et la Grande dépression. La production de l’OPEC a inondé les marchés avec presque un million de barils par jour durant cette année, plus que l’EIA avait prédit en novembre 2014. En 2016, on s’attend à ce que la production globale dépasse la demande de 0,6 million de barils par jour en moyenne (Graphique 1).

Graphique 1 : La surproduction globale devrait persister en 2016

Graphique 2 : Retour prévu de la production iranienne sur le marché après la fin des sanctions

Au cours de la réunion de l’OPEC en décembre, la levée imminente des sanctions contre l’Iran avait contribué à accroître la dissonance vocale au sein du cartel. La réunion s’était achevée dans le désordre et les ministres du pétrole abandonnèrent toute prétention à un plafond de production pour la première fois depuis des décennies. Une division profonde se fit jour entre l’Arabie saoudite et ses alliés du Golfe d’un côté et de l’autre l’Iran et les membres restants de l’OPEC. Ces dissensions ont trois causes sous-jacentes. Premièrement, il existe un fort désaccord sur la façon dont devrait être accueillie la production iranienne une fois les sanctions levées étant donné que l’Arabie saoudite, l’Irak et d’autres États cherchent à conserver leur part de marché. Deuxièmement, les tensions en hausse dans le conflit syrien ont creusé les rivalités régionales. Troisièmement, les bas prix du pétrole affectent différemment les pays membres à cause de leur situations fiscales diverses. Ces causes sous-jacentes rendront peu probable tout accord sur le rétablissement de plafonds de production ou sur d’autres actions coordonnées par l’OPEC en 2016.

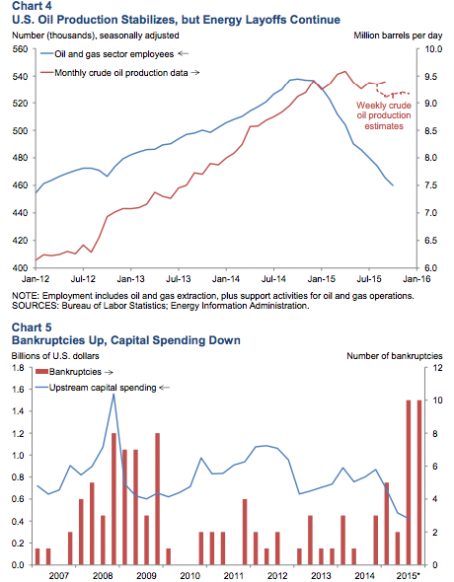

Les faillites dans le secteur du pétrole et du gaz ont atteint des niveaux trimestriels jamais vus depuis la Grande dépression. Les prix en baisse du pétrole ont coûté cher aux producteurs de pétrole et de gaz américains, en partie parce que beaucoup d’entre eux doivent faire face à des coûts de production plus élevés que leurs homologues internationaux. Au moins neuf compagnies américaines de pétrole et de gaz, accumulant plus de deux milliards de dollars de dettes, ont effectué une demande de dépôt de bilan. Si les faillites continuent à cette cadence, d’autres vont suivre en 2016. En amont, des firmes se sont aussi adaptées aux bas prix du pétrole en coupant dans les dépenses du capital ; les dépenses ont baissé de 51 pour cent entre le quatrième trimestre 2014 et le troisième trimestre 2015 (Graphique 5).

Graphique 4 : La production américaine de pétrole se stabilise, mais les licenciements continuent dans le secteur énergétique

Graphique 5 : Les faillites en hausse, les dépenses à la baisse

Comme l’a déclaré Goldman plus tôt ce mois-ci : « … nous réitérons nos craintes que ‘le stress financier’ ne s’avère trop faible et arrive trop tard pour empêcher le marché de se sortir ‘du stress opérationnel’ avec des prix avoisinant le coût au comptant, en toutes probabilités près des 20$ par baril de pétrole. »

Source : Zero Hedge, le 25/12/2015

Traduit par les lecteurs du site www.les-crises.fr. Traduction librement reproductible en intégralité, en citant la source.

Commentaire recommandé

Bonjour

J’aimerais ajouter pour compléter le tableau que le prix du baril est donné pour un pétrole de qualité conforme à des standards (WTI, Brent). Les pétroles qui ne correspondent pas aux standards (pétroles lourds, souffrés) sont vendus à moindre prix.

Ainsi, le pétrole lourd tiré des sables bitumineux de l’Alberta n’est pas vendu 35$. Il ne trouve actuellement preneur qu’à ~8 $/baril alors qu’il coûte plus de 80 $/baril à produire.

Du brut produit à Dubaï est vendu 26 $/baril en moyenne, il coûte de 15 à 30 $/baril à produire

Pour finir, à 35 $/baril et sur une production mondiale d’un peu moins de 90 millions de barils/j, seule environ 20 millions de barils/j produits en Iran, Irak, Koweit et Arabie Saoudite seraient encore rentables.

http://2000watts.org/index.php/energytrend/petrole/prix/1177-quel-est-le-veritable-prix-de-vente-dun-baril-de-petrole-.html

http://lecentiemesinge.blog.lemonde.fr/files/2016/01/global-breakeven-prices-vs-daily-global-production-1024×515.png

24 réactions et commentaires

Un grand merci et bravo aux traducteurs.

Hier la publication des chiffres, mauvais, de la création d’emplois aux USA a provoqué une chute des cours. Impertubable le Bureau du Travail US continue à publier des chiffres décroissants du chômage officiel, cette fois c’est 4,9 %, si, si.

Je suggérerai un stage de formation sur place pour notre nouvelle ministre de l’emploi.

pensée reconnaissante à Olivier Delamarche et aux econoclastes.

+22

AlerterBonjour

J’aimerais ajouter pour compléter le tableau que le prix du baril est donné pour un pétrole de qualité conforme à des standards (WTI, Brent). Les pétroles qui ne correspondent pas aux standards (pétroles lourds, souffrés) sont vendus à moindre prix.

Ainsi, le pétrole lourd tiré des sables bitumineux de l’Alberta n’est pas vendu 35$. Il ne trouve actuellement preneur qu’à ~8 $/baril alors qu’il coûte plus de 80 $/baril à produire.

Du brut produit à Dubaï est vendu 26 $/baril en moyenne, il coûte de 15 à 30 $/baril à produire

Pour finir, à 35 $/baril et sur une production mondiale d’un peu moins de 90 millions de barils/j, seule environ 20 millions de barils/j produits en Iran, Irak, Koweit et Arabie Saoudite seraient encore rentables.

http://2000watts.org/index.php/energytrend/petrole/prix/1177-quel-est-le-veritable-prix-de-vente-dun-baril-de-petrole-.html

http://lecentiemesinge.blog.lemonde.fr/files/2016/01/global-breakeven-prices-vs-daily-global-production-1024×515.png

+39

AlerterLa carence de leadership politique et économique dans quasiment tous les pays du monde, ainsi que dans les organisations internationales, est patente. Pas étonnant que, partout, les candidats anti-establishment et contestataires aient le vent en poupe. Le rejet des élites actuelles est compréhensible et mérité après leurs échecs répétés mais il ne constitue pas en soi une solution. Il est donc urgent de formuler des solutions adaptées si on veut éviter l’exploitation purement politicienne des mécontentements, ce qui ne ferait qu’aggraver encore une situation déjà délicate.

Moderation: 5 billets de suite!!! aucun lien ?

+3

AlerterC’est le même scénario qui se reproduit à l’identique à chaque cycle économique depuis au moins 20 ans : les secteurs qui ont le plus investi à credit durant la phase de « boom », se fiant à des signaux de prix faussés par une création monétaire débridée amplifiée par le recyclage des énormes déséquilibres de balance courante dans le monde, se trouvent au bord de la faillite quand vient la phase de ralentissement du cycle. On change juste de secteur d’un cycle à l’autre (technologie, média, télécoms en 1996-2000, immobilier en 2003-2007, pétrole en 2010-2015). Et on change aussi parfois de pays recyclant ses réserves monétaires issues de ses excédents commerciaux (Japon dans les années 1980, Allemagne depuis 2003 au sein de la zone Euro, Chine au cours de la dernière décennie). Mais sinon le scénario est toujours strictement identique.

+17

Alerter@DvD,

j’ai trouvé votre synthèse très intéressante . Parue en plusieurs commentaires dont certains ont été supprimés,puis réapparaissent,peut-être devriez-vous vous entendre avec OB pour la publier sous forme de billet.

Sur le fond,parallèlement à cette économie de bulles qui explosent à répétition ,on observe un phénomène concomitant et aggravant: la guerre des monnaies ,sous l’influence des banques centrales.Ici,l’intérêt n’est pas seulement commercial comme on l’a déjà vu ces dernières années.Face aux endettements colossaux,les baques centrales cherchent absolument quel que soit le moyen à réduire les dettes souveraines.La manipulation des monnaies conduit ainsi à une érosion de la valeur des patrimoines dans chacun des pays concernés.Erosion pour l’instant dont peu de personnes se rendent compte….

+6

AlerterC’est donc l’industrie pétrolière mondiale qui se trouve cette fois ci dans le rôle peu envié de l’acteur qui a le plus investi à credit dans la phase de boom du cycle (2010-2015), se fiant à des signaux de prix faussés par la création monétaire débridée des banques centrales et le recyclage des énormes réserves monétaires Chinoises. Dans la période 2010-2015, l’industrie pétrolière a ainsi investi $3000 milliards à un cours moyen du pétrole de $103 par baril. La valeur comptable résiduelle de ces actifs à fin 2015 est d’environ $1900 milliards. Si le pétrole devait se maintenir à $30 le baril, il faudrait vraisemblablement déprécier l’intégralité de ces actifs. Ce qui serait fort ennuyeux car la valeur comptable des fonds propres de l’industrie pétrolière mondiale est d’environ $2300 milliards. Autrement dit, on vient d’effacer en 18 mois de baisse des prix du pétrole l’essentiel des fonds propres que le secteur à mis des décennies à accumuler. Ce qui laisse environ $1000 milliards de dette à risque. Dans un monde sur-endetté, c’est un montant amplement suffisant pour déclencher une violente contraction du crédit mondial (le secteur bancaire mondial a environ $5900 milliards de fonds propres) et diffuser ainsi le stress vers l’ensemble de l’économie. La liquidation d’actifs est ainsi déclenchée et s’auto-alimente, l’aiguille pétrolière venant percer la baudruche financière d’un montant égal aux dettes irrécouvrables dans le système.

+22

AlerterHommage à Jacques Sapir, qui nous l’a très sobrement prédit depuis un bon moment déjà…

+13

AlerterUn peu de pub pour Les Econoclastes :

Les « surplus » d’or noir: un « surplus d’intox » pour masquer les cygnes noirs.

« Alors, la déferlante du pétrole iranien, comme si Téhéran avait dû fermer tous les robinet pendant 10 ans, c’est de l’intox pure et simple… »

http://leseconoclastes.fr/2016/01/6398/

Pétrole et Moyen-Orient : le dessous des cartes… à travers le prisme pétrolier

http://leseconoclastes.fr/2016/01/petrole-moyen-orient-le-dessous-des-cartes-a-travers-le-prisme-petrolier/ (pédagogique)

Le pétrole à 90$ fin 2016 d’après la règle des « 3×20 »

http://leseconoclastes.fr/2016/02/le-petrole-a-90-fin-2016/

Pétrole : incertitudes sur l’avenir des « shale oil »…

http://leseconoclastes.fr/2015/12/petrole-incertitudes-sur-lavenir-des-shale-oil/

L’assèchement du flux des pétrodollars s’avère fatal au casino financier, et ce n’est pas fini ! (vidéo)

http://leseconoclastes.fr/2016/01/lassechement-du-flux-des-petrodollars-savere-fatal-au-casino-financier-et-ce-nest-pas-fini/

+7

AlerterCi-dessous, plusieurs analyses et opinions de professionnels et experts US du secteur pétrolier (géophysiciens surtout mais pas que ).

en anglais:

by Kurt Cobb, originally published by Resource Insights | JAN 17, 2016

http://www.resilience.org/stories/2016-01-17/the-great-condensate-con-is-the-oil-glut-just-about-oil

Rumor Houston office of Dallas Fed met with banks, told them not to force energy bankruptcies; demand asset sales instead

http://www.zerohedge.com/news/2016-01-16/exclusive-dallas-fed-quietly-suspends-energy-mark-market-tells-banks-not-force-shale

The Deflation Monster Has Arrived

Submitted by Chris Martenson via PeakProsperity.com,

http://www.zerohedge.com/news/2016-01-16/deflation-monster-has-arrived

Where Actually is that Much-hyped Global Oil Glut?

Conclusion

It is misleading to say the world sits on excess stocks of 3 bn barrels of oil, 2.7 bn of which are already needed in both crude and product stocks for a smooth operation of the refining and distribution system. Most of the stock build since mid 2014 seems to be related to US light tight oil which refineries could not accommodate due to their original designs.

by Matt Mushalik, originally published by Crude Oil Peak | JAN 5, 2016

en français:

blog Oil Man de Matthieu Auzzanneau (LeMonde) et auteur de Or Noir

Site Manicore bien sur

+5

AlerterMerci pour ces liens.

Ils ont souvent un point commun : la crainte de la déflation,le monstre.

Or ,dès le début de la crise de 2008 et l’action des banques centrales ,beaucoup ,la majorité,annonçaient une hyperinflation.

Compte tenu des mécaniques monétaires,des inégalités,du vieillissement,des taux d’endettement,de la « révolution » technologique,… peu nombreux étaient ceux qui soutenaient que cette hypothèse à court terme, au minimum ,n’était peut-être pas la bonne.Mais au bout du bout, peu importe ,l’inverse ne serait pas mieux pour les populations….Pendant ce temps ,on nous amuse .

+2

AlerterIl y a inflation et déflation, inflation par les surproductions monétaire, déflation par le double effet de l’appauvrissement des classes-moyennes et de la désindustrialisation mondiale.

Nous avons affaire à une inflation relativement légère parce que la surproduction monétaire est plus rapide que la désindustrialisation.

Lorsque le système s’arrêtera, il n’y aura plus ni inflation ni déflation mais non-approvisionnement par l’arrêt du commerce international, disparition de tous les acteurs monétaires privés nationaux et internationaux et approvisionnement réduit à ce qu’il se produit au sein des frontières et pas au-delà.

+5

AlerterJuste pour info : Tyler Durden est un pseudo,

c’est un des personnages principaux du film Fight Club joué par Brad Pitt

https://fr.wikipedia.org/wiki/Fight_Club_%28film%29#Distribution

https://www.youtube.com/watch?v=SUXWAEX2jlg

+3

AlerterPratiquement tous les pays ont dépassé ou sont en voie de dépasser leur pic de production

http://www.manicore.com/documentation/petrole/pic_passe_petrole.html

+1

Alerterçà me rappelle une anecdote personnelle . J’étais en conversation , pour un tout autre sujet , affaire personnelle , avec le pdg de la BP . V’là t y pas qui se met à me faire le numéro du plombier du coin , les grandes difficultés de l’entrepreneur , les charges sociales , les impots , tout çà tombant sur le dos de la pauvre béte . Je me suis dit , intérieurement pour rester courtois , est ce que j’ai l’air si con que çà . J’ai finis par lui avouer , lassé de l’exercice , que les malheurs de la BP , me laissait parfaitement indifférent . çà c’est arrété là , on est passé au menu du repas , plus intéressant . Vous savez , avoir 3 ou 4 personnes attentives à vos désirs , en plus de mets délicieux ( vous découvrez qu’une simple carotte peut étre délicieuse ) , ce n’est pas méprisable .

Alors on nous annonce la Crise ! C’est bien la premiére fois que nous sommes sujets de tant de sollicitudes ! çà fait plaisir quand méme .

Y aurait pas une raison ? qui se dirait pas ?

+1

Alerteron en apprend plus sur les fils de commentaire de blogs comme celui-ci, que sur la totalité des sites officiels censé éclairer le citoyen moutonnier…

.

une crise des entreprises pétrolières aux USA n’est pas dramatique en soi : la myriade de petits producteurs de pétrole de schiste vont être mangés par les majors. Rien de nouveau. le pétrole remontera après.

+3

AlerterVous avez raison .Toutefois on peut aller plus loin:

– après la sécheresse ,l’herbe repousse mais entre les deux il peu y avoir une famine.

– n’y a t il pas des mécanismes qui perdurent, et permettent une spéculation exagérée ?

(PS:pour info pendant que j’y pense dans la page d’accès au site le lien « taux en direct » n’est plus entièrement actualisé http://www.les-crises.fr/taux-en-direct/ )

+3

AlerterD’une façon ou d’une autre, il va donc falloir que les consommateurs de pétrole rendent l’essentiel du surplus dont ils devraient théoriquement bénéficier (soit $80 de baisse de prix de $110 à $30 par baril x 34 milliards de barils produits = $2700 milliards) pour absorber les pertes de l’industrie pétrolière et la recapitaliser, à moins que ce soit les banques qu’il faille recapitaliser encore une fois si on laisse les faillites pétrolières se produire. Le problème est que, dans son organisation actuelle, le système bancaire amplifie les pertes de crédit et qu’on est donc obligé de le garantir. Il existe une autre organisation possible du secteur bancaire qui le rendrait moins vulnérable et moins pro-cyclique. Au lieu de ça, les dirigeants ont préféré l’idiotie du bail-in qui ne peut que susciter un mouvement de défiance envers les banques de la zone Euro.

Les industries minière et maritime mondiales sont à peu de chose près dans la même situation. Au total, on peut estimer les pertes globales à environ $3000 milliards, avant prise en compte des dommages induits par la contraction du crédit mondial qui commence.

+2

AlerterFaut pas réver . En l’absence de controle populaire , les banques et les états c’est les deux faces d’une méme piéce . La monnaie c’est dés le départ , création d’un Roi , selon la légende , trés probable . Si les moutons préférent étre tondus contre autres gratifications , ce n’est pas surprenant , ce sont des animaux domestiqués , du fait que seuls , z’auraient plus de pbs avec leurs prédateurs . Reste que comme mouton on peut tenter la liberté , çà peut étre plus gagnant , si on réussit . Difficile des fois de controler un bélier et les femelles qui le trouvent bien .

Le fait est que le prix du baril descent mais pas la popularité de Poutine . Les femmes Russes reprennent gout à faire des enfants . C’est plus loquace qu’un vote pour , non ?

Quelque chose me dit qu’elles pensent que le régime-change c’est cuit . Je fais confiance aux femmes , elles ont , on va dire plus d’intuition , la peau plus fine déjà , pour mieux ressentir .

+0

AlerterEn plus vu la sous population de la Russie, ça ne peut être que tout bénéf… 🙂

+0

AlerterOù l’on constate à nouveau que les « solutions » à la crise des dirigeants (c’est à dire la création monétaire pour un montant correspondant au montant dettes irrécouvrables dans le système) ne résolvent pas tant la crise précédente qu’elles n’arment la suivante. 35 ans que ça dure et toujours pas le début du commencement d’une prise de conscience de ce qui ne tourne pas rond dans le système économique international, européen et français et qui fait que la dette globale croit deux fois plus vite que la production globale. À chaque itération, on répète les mêmes erreurs, on récolte les mêmes conséquences, on aggrave le problème … et on recommence.

La carence de leadership politique et économique dans quasiment tous les pays du monde, ainsi que dans les organisations internationales, est patente. Pas étonnant que, partout, les candidats anti-establishment et contestataires aient le vent en poupe. Le rejet des élites actuelles est compréhensible et mérité après leurs échecs répétés mais il ne constitue pas en soi une solution. Il est donc urgent de formuler des solutions adaptées si on veut éviter l’exploitation purement politicienne des mécontentements, ce qui ne ferait qu’aggraver encore une situation déjà délicate.

+2

AlerterCertains qui s’intéressent au commerce mondial ne jurent que par le Balitc Dry Index, qui est une mesure du transport par mer, de tout i tout. P. ex, de la Chine vers l’Europe. Celui-ci est au plus bas.

Ce graphique 1985 – 2013 (wiki) montre bien la bulle financière, éclatement, des activités frénétiques et tassement abrupte par la suite:

https://en.wikipedia.org/wiki/Baltic_Dry_Index#/media/File:BDI.png

ou voir sur laps de temps très court, percutant, de septembre 2014 à janvier 2015 (donc sant tenir compte des ‘max’ historiques):

http://uk.businessinsider.com/baltic-dry-index-hits-record-low-2008-crash-2015-1?r=US&IR=T

Au cas ou on pourrait supputer que le transport par mer à cédé au transport par rail (ou autre), il n’en est rien.

https://www.trunews.com/baltic-dry-index-hits-all-time-low-of-310-rail-traffic-continues-decline/

Ce secteur de transport est intimement lié non pas aux prix des carburants (bas pour l’instant) mais la production de biens et les échanges (monde), c’est les clients qui manquent.

A cause d’une dépression mondiale, générale, “l’austerité”, la guerre, etc.

+4

AlerterC’est entendu tout va mal . Ma question à moi que je me pose , c’est pourquoi est ce qu’on me le dit . Parce que jusqu’à maintenant , j’ai bien vu que çà aller mal , mais on me disait que tout allait bien , que je me faisais des idées . J’ai cru comprendre entre temps que les opinions avaient un prix , que çà peut rapporter gros , quelles soient bonnes ou mauvaises . D »où une suspicion qu’est ce qui gagnent là ? J’ai une réponse , j’attends que ce soit mur .

+2

AlerterSans avoir aucune sympathie pour l’Arabie saoudite et son régime, pourquoi lui demande-t-on à elle de réduire sa production pour soutenir les cours, et qu’on ne demande rien aux multinationales privées ? Si celles-ci ne pèsent pas lourd en terme de réserves, il en va autrement pour la production de brut.

Pour mémoire, production de l’Arabie saoudite (en 2015) : 10,4 millions de barils par jour. Production des 5 majors Exxon + Shell + BP + Chevron + Total (en 2015) : 15,1 millions de barils par jour.

Quel que soit le niveau du prix du brut, jamais ces multinationales ne réduisent leur production !

+0

AlerterLa révolution copernicienne de l’énergie est en route.

Adieu pétrole,adieu nucléaire la fusion froide est en cours de pratique .

Bien que les phénomènes en jeu ne soient pas connus,le renouvellement positif des expérimentations des divers corps en réaction et du type de réacteur,les espoirs sont immenses.

Pour plus d’information voici les références: »ETUDE SUR LA REALITE ET LA SITUATION DE LA TECHNOLOGIE LENR(fusion froide) par christophe Pellerin-membre de la société française de la science nucléaire dans la matière condensée

+0

AlerterLes commentaires sont fermés.