Nous avons vu dans un billet précédent que les banques centrales ont joué un rôle important dans la Crise par la baisse de leurs taux. Nous allons observer l’impact sur la masse monétaire de l’EuroZone.

Rappels sur la monnaie

Mais rappelons en introduction qu’on réserve le nom de monnaie aux actifs qui présentent deux caractères particuliers :

- ils sont « liquides », c’est-à-dire qu’ils peuvent être utilisés instantanément,

- ils sont « sans risque » de perte ou de gain en capital lorsqu’ils sont mobilisés (c’est-à-dire transformés pour être la contrepartie de l’échange).

Tous les actifs ne sont donc pas de la monnaie et certains le sont plus que d’autres : il y a des degrés dans la « liquidité » et dans le caractère « risqué ».

La monnaie c’est l’ensemble des actifs permettant de se libérer d’une dette, sur un territoire donné, sans délai et sans risque de perte en capital.

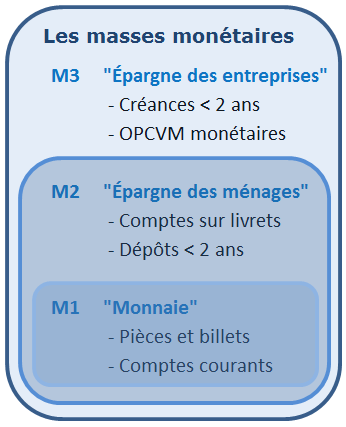

Les pouvoirs publics cherchent à mesurer la capacité de dépense des agents de l’économie et pour cela ils définissent des instruments de mesure appelés « agrégats monétaires », pour suivre l’évolution de la masse monétaire. Ils fonctionnent en poupées russes, par liquidité décroissante. On a en simplifié :

- un agrégat étroit M1, qu’on peut qualifier de « monnaie », qui regroupe les pièces et les billets en circulation dans le secteur non bancaire ainsi que les dépôts à vue des clients (comptes bancaires) ;

- un agrégat intermédiaire M2, égal à M1 plus le « crédit à court terme » (essentiellement les comptes sur livrets et les dépôts à court terme – Livrets A, CODEVI, CEL…) ;

- un agrégat large M3, qu’on peut qualifier de « masse monétaire », égal à M2 plus divers placement monétaires (dépôts à moyen et long terme, sicav monétaires…). Notons que la Fed a cessé de le publier en février 2006, certains y ayant vu le signe d’une volonté de masquer la dangereuse situation d’endettement du pays.

Soulignons que la différence fondamentale entre M1 et les autres agrégats est que M1 comprend les moyens de paiement utilisables immédiatement (actif parfaitement liquide) alors que les autres agrégats doivent d’abord être transformés pour devenir des moyens de règlements.

Masse monétaire de l’EuroZone

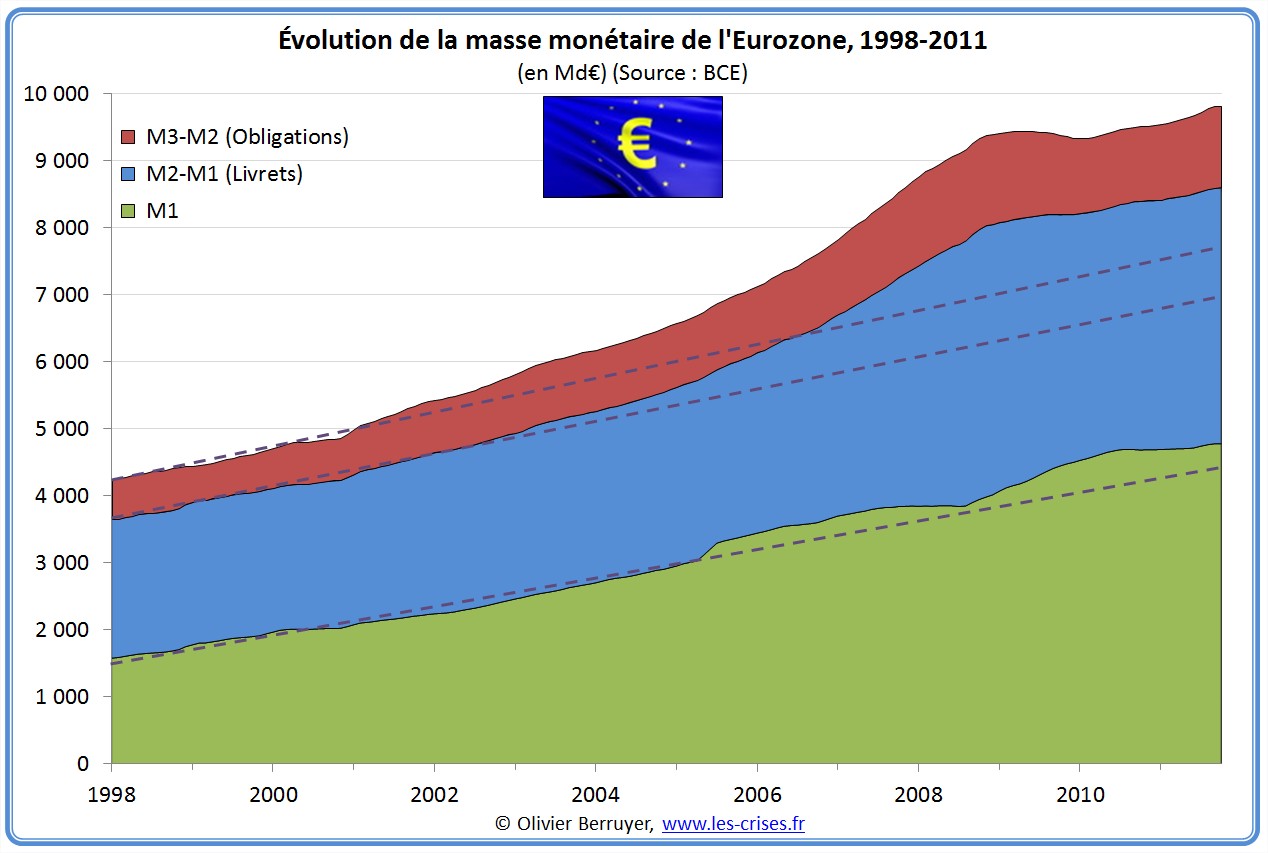

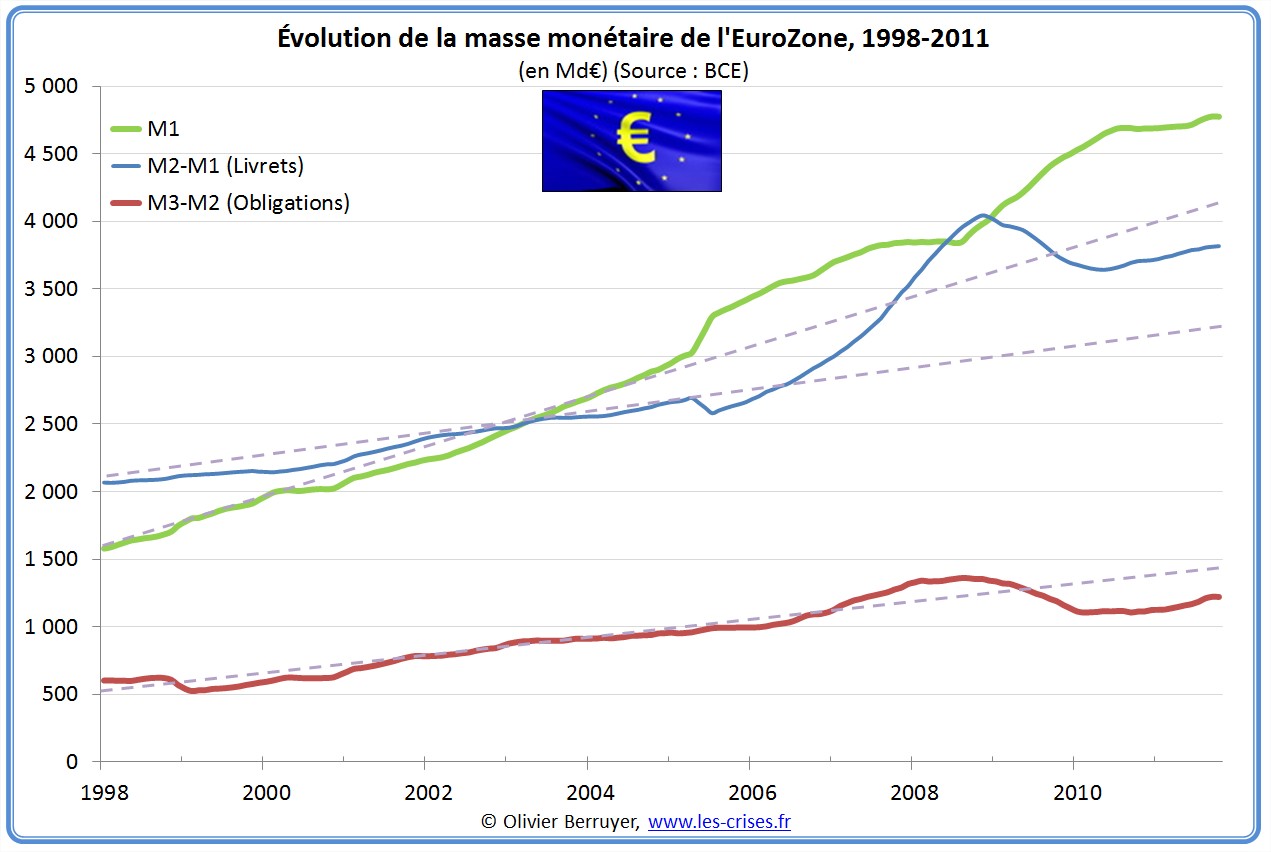

Fort de ces définitions, observons l’évolution de la masse monétaire de l’EuroZone :

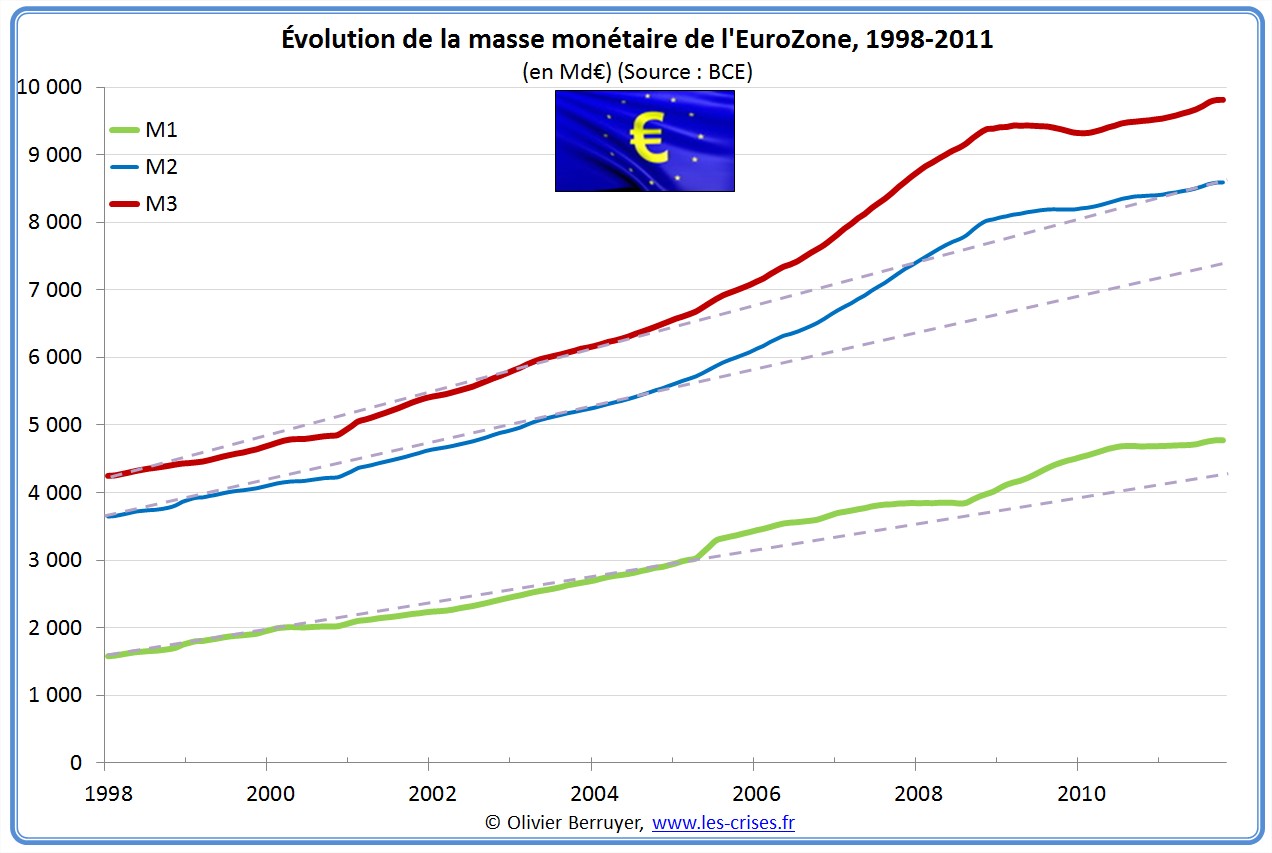

ou présentée différemment :

On observe une nette croissance de la masse monétaire à partir de 2005, à l’époque de « l’argent gratuit » (comme rappelé dans ce billet sur les taux directeurs).

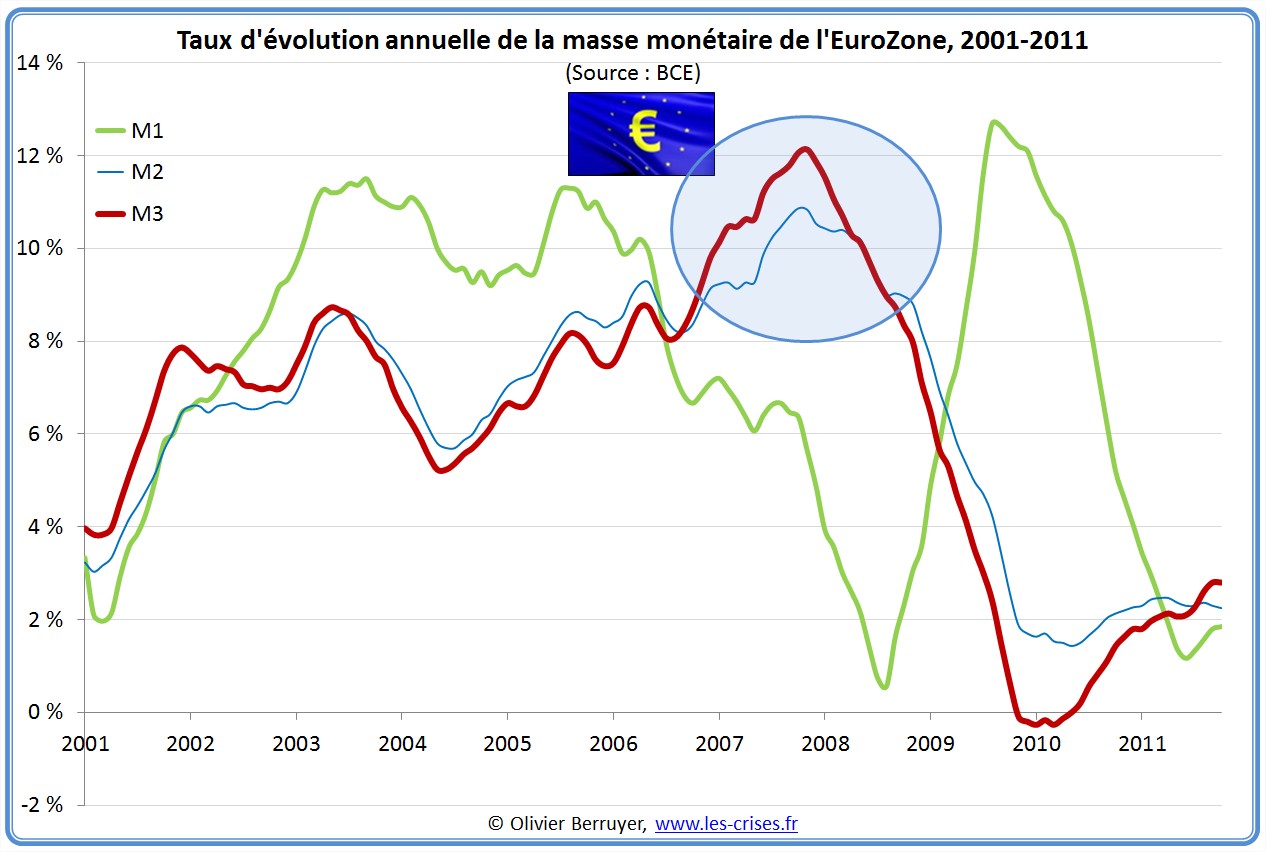

Mais il y a « mieux ». Vous rappelez-vous comme tous les « économistes de cour » se sont déclarés surpris par la Crise financière, expliquant à quel point elle était imprévisible ? Et bien observons le taux annuel d’évolution de la masse monétaire :

Rappelons que la masse monétaire est censée devoir augmenter à la même vitesse que le PIB, donc à un taux égal à la somme du « taux de croissance » et du taux d’inflation (à vitesse de circulation constante). Cela représentait pour l’EuroZone 5 % avant la Crise et 3 % actuellement.

Vous ne rêvez pas : fin 2007, la masse monétaire M3 augmentait à un rythme annuel de 12 % – bien loin du taux « croissance + inflation » ! On dénigre souvent la création monétaire par les États, pointant le risque de création incontrôlée via la planche à billets, mais on ne peut pas dire que le secteur privé soit plus sage qu’un État…

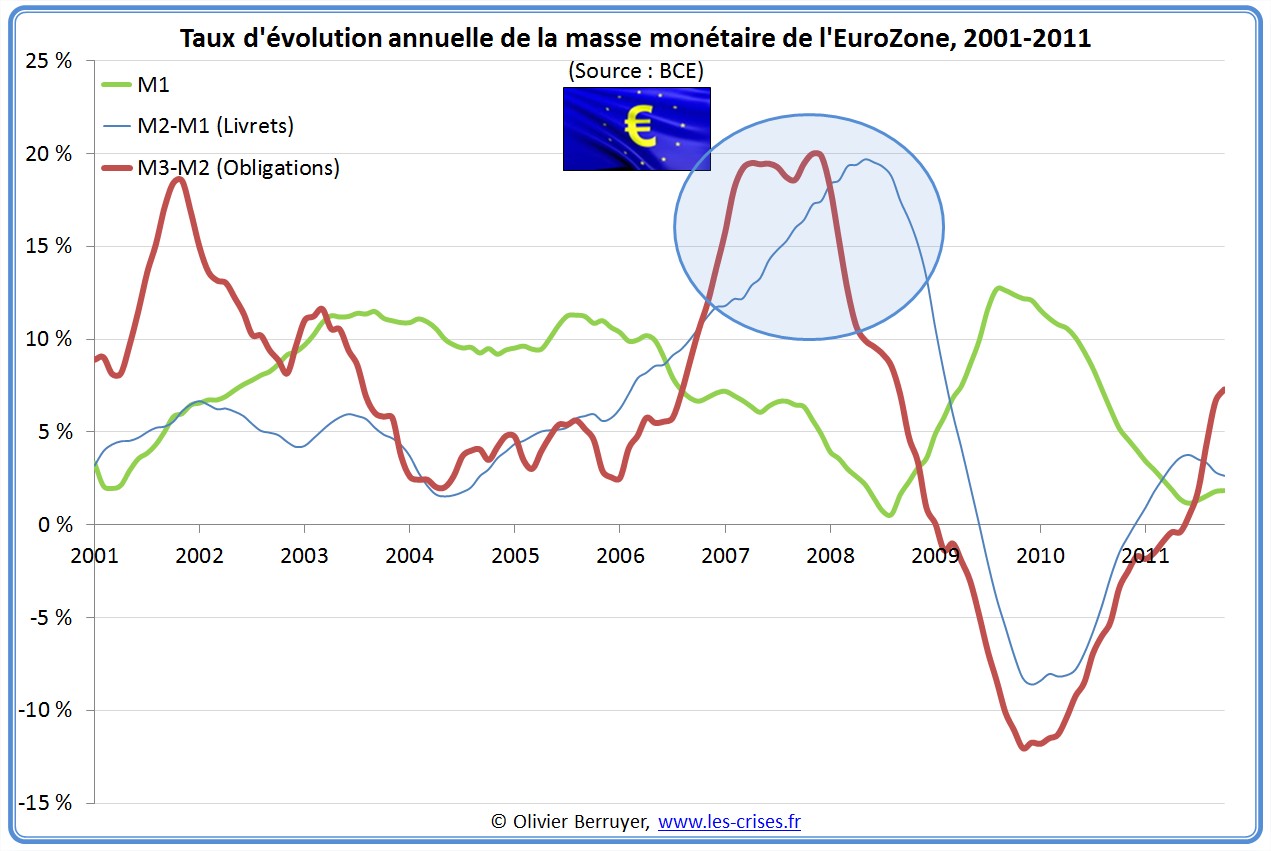

Quand on détaille par sous-agrégat, on observe que l’épargne monétaire européenne a augmenté de près de 20 % fin 2007…

Ces derniers mois, l’augmentation de la masse monétaire européenne semble se stabiliser à un niveau de 3%, en phase avec les besoins de la Zone. Toutefois, de grandes disparités existent entre pays sur ce point – autre fragilité de la monnaie unique…

25 réactions et commentaires

bonjour,

« Rappelons que la masse monétaire est censée devoir augmenter à la même vitesse que le PIB, … » : est « censée » dans le cadre du Dogme monétaire actuel de la « Théorie Quantitative de la Monnaie » dont les Grands Prêtes parviennent à connaitre les Grandes Inconnues, tels les richesses réellement produites ou les prix grâce au travail méthodique et précis de leurs moines statisticiens.

Les Grands Prêtes se livrent ensuite, lors d’une cérémonie secrète, à la divination du taux d’intérêt qui résoud la Grande Equation M.V = P.Y (grâce, dit-on, à ce que le commun de leurs sujets appelle vulgairement une division arithmétique)

Suit alors la Grand’ Messe de l’Annonciation du Taux, pratiquée en public (restreint) puis télé-rapportée par les tous les Médias d’Information, souvent suivi du Frisson d’Extase qui se lit sur les courbes boursières.

Et c’est ainsi que, chaque mois, des millions d’adeptes éprouvent le Nirvana de la Stabilité des Prix sans laquelle il ne saurait y avoir de Bonheur.

+1

AlerterExcellent ce commentaire, merci Marcel.

La réalité, qui revient à grand pas, risque d’être difficile pour les adeptes de cette religion… Pour les Grands Prêtres, sans tomber dans la théorie du complot, je pense qu’ils sont nombreux à être conscient du mensonge qu’ils diffusent, aussi ils auront le temps d’anticiper la chute, à mon grand malheur…

+0

Alerter@Bernanke, Marcel Bernanke et bizbee

Merci pour vos élucubrations mais je me demande seulement si vous vous rendez compte à quel point les dirigeants actuels de banques centrales violent justement la Théorie quantitative de la monnaie. Je ne suis pas partisan des monétaristes, ni d’aucune théorie économique d’ailleurs (je reconnais des mérites aussi bien à Friedman, qu’à Ricardo, Keynes ou Marx qui, à leur époque et avec leurs moyens, ont tenté d’apporter leur pierre à la compréhension de l’économie). Mais vous proposez quoi à la place? D’émettre des billets de Monopoly et de faire comme si tout allait dans le meilleur des mondes? C’est bien connu, l’inflation c’est excellent pour le petit peuple (demandez aux Argentins s’ils n’ont pas dégusté en 2001). On peut critiquer les monétaristes mais, au moins, la stabilité de la monnaie permet de se projeter un minimum dans le temps et de ne pas vivre au jour le jour. ça vous amuserait de faire vos courses chez l’épicier avec un chariot de billets de banque à peine plus précieux que des feuilles de PQ?

+0

AlerterLeur réponse:

http://www.les-crises.fr/interview-roberto-lavagna/

+0

AlerterQu’est-ce qui te laisse à croire, Petit Scarabée zoomeo31, que je souhaite une augmentation des prix ? ou l’émission de billets (qui sont nécessairement ceux d’un monopoly) ?

je peux souhaiter une baisse des prix et payer avec une monnaie sonnante et trébuchante, non imprimable, non administrée, librement choisie avec mon interlocuteur ;

+0

AlerterPas de nationalisation, de la libéralisation. Les banques sont irresponsables ? A qui la faute ? A une BCE qui joue le role de prêteur en dernier ressort (contrairement a ce qu’on entend ici ou la), et au système de réserve fractionnaire qui entraiine l’utilisation excessif de l’effet de levier (prêts largement supérieurs aux fonds propres).

@zoomeo31 Pour compléter votre culture économique et avoir un point de vue différent je vous suggère de lire Von Mises et Frédéric Bastiat qui sont des auteurs moins connu du grand publique.

Un petit extrait de Bastiat sur le crédit : http://bastiat.org/fr/cqovecqonvp.html#credit

+0

AlerterCher Monsieur,

Vos graphiques sont toujours aussi magnifiques… et vos chiffres deviennent toujours plus inquiétants. Merci et encore bravo pour tout ce travail harassant auquel vous vous êtes astreint…

Grâce à vous, je crois que tous vos lecteurs ont maintenant bien assez d’éléments statistiques à leurs dispositions… Mais quand pensez-vous pouvoir achever toutes vos analyses ? Car le temps presse…

En effet, que n’avez-vous pas déjà écrit vous-même sur ce blog le 26 novembre 2011 à 9 h 02 min ? : « D’ailleurs, n’écoutons plus les économistes à ce stade, leur temps est terminé, mais les psychologues spécialistes de la confiance et la panique… ». (cf. votre réaction au commentaire numéro 36 dans ce lien : http://www.les-crises.fr/alternatives-economique/).

Sur mon site de campagne, vous pourriez justement « écouter » la vidéo de l’un de nos meilleurs « psychologues spécialistes de la confiance et la panique… »,Monsieur Jean Oury. Il y traite de cette « oppression » de l’humain par le « Management » des chiffres : La peste narcissique ne profite qu’à ses « Managers ». Vous êtes doublement diplômé de l’Institut de Science Financière et d’Assurances et de l’École de Management de Lyon. Cet expert vénéré devrait donc vous intéresser à ces 2 titres.

De plus, avez-vous transmis mon courriel du 5 février 2012 à Monsieur Nicolas Doze comme je vous l’ai demandé ? Dans la négative, auriez-vous la gentillesse de m’expliquer en quoi vos analyses pourraient ressusciter notre Confiance ? Après « Math Sup » et « Math Spé », je n’ai fait qu’une grande école d’ingénieurs mais je sais que la solution ne se trouve dans aucune analyse chiffrée. Elle est dans nos cœurs. C’est là et nulle part ailleurs que « l’omni-Crise » vampirise nos confiances.

Il nous reste 75 jours pour « Manager » une Révolution à l’élection présidentielle française de 2012.

Joël Mouysset

+0

AlerterOh là, je crois qu’on ne s’est pas compris: encore une fois, je ne défends pas la monétisation de la dette (violation flagrante de la pensée monétariste au demeurant…) que je considère comme un racket du peuple. Moi aussi je suis partisan de la solution prônée par Olivier Berruyer (défaut des Etats) – même si personne ne passera entre les gouttes – car elle a le mérite de placer les créanciers face à leur responsabilité. Ce que font les Bernanke, Draghi & co, ce n’est pas une politique libérale, ce n’est pas une politique monétariste. C’est un dévoiement total de ces principes qui consiste à socialiser les pertes et privatiser les bénéfices.

Nationaliser les banques? L’exemple du Crédit lyonnais n’est pas vraiment convaincant quant à la sagesse des banques publiques. ça me semble bien moins urgent que les mesures suivantes:

1- sanctuariser les dépôts et les protéger des spéculateurs: restreindre la garantie de l’Etat aux seuls dépôts et laisser les investisseurs en actions / obligations assumer leurs pertes (j’ai perdu moi-même quelques milliers d’euros en bourse depuis 3 ans et je ne demande pas réparation à la collectivité). Autrement dit, si les banques d’affaires doivent crever, qu’elles crèvent.

2- interdire la titrisation: que celui qui prend un risque l’assume

3- garantir la traçabilité des flux financiers (éliminer les paradis fiscaux)

+0

AlerterDsl, je n’ai pas bien saisi là où vs vouliez en venir, parce que sur ce que vs proposez, je suis plutôt d’accord en fait.

Et aussi pour la remarque concernant la nationalisation des banques. Mais c’est juste une possibilité de « sanctuariser » le dépôts des petits épargnants suite au défaut. Il va de soi qu’une reprivatisation 1 ou 2 ans plus tard, une fois le rebond entamé, parait nécessaire pour éviter les abus auxquels n’importe qu’elle bureaucratie ne semble pouvoir échapper…

Mais encore une fois, ça m’étonnerait fort que tout ceci soit orchestré et anticipé par une volonté politique. Je pense plutôt que ça nous tombera dessus et qu’on réagira en mode crise, ça tombe bien, notre super-président est justement doué pour ça… Si c’est le mou…

+0

AlerterBref, j’ai l’impression que l’on partage le même dégoût pour les pratiques des barons de la finance mondiale mais je pense que vous vous fourvoyez en confortant Marcel Bernanke quand il dénonce le « Dogme monétaire actuel de la “Théorie Quantitative de la Monnaie” (ce même dogme qui est outrageusement violé par Ben et Mario)

+0

AlerterProbable, que je me fourvoie, je ne maitrise pas assez cette “Théorie Quantitative de la Monnaie”.

Après je me dis, qu’il me semble gênant de croire qu’on puisse crée de la richesse en imprimant des billets, mm pour de l’inflation « maitrisée ». J’avoue aussi ne pas vraiment aimer l’idée qu’on contrôlerait ainsi la « stabilité de la monnaie ». Je pense qu’on en fausse au contraire la vraie valeur en agissant de la sorte. Qu’on favorise la naissance de bulles… Mais comme je vous le disais, je n’y connait pas grd chose…

+0

AlerterC’est effectivement complexe et je ne suis pas un expert de la finance non plus. Mais suffisamment pour comprendre que c’est une certitude qu’on ne crée pas de richesse en imprimant des billets. Mais avouez qu’il y a quand même plus de chances de préserver la valeur de la monnaie en limitant sa quantité en circulation à des paramètres plus ou moins objectifs. J’avais un prof d’économie à la face qui était très doué pour vulgariser certains concepts simples. Pour l’inflation, ça donnait à peu près ceci:

« Mettez une classe d’élèves de CE2 dans une confiserie et permettez-leur d’acheter des bonbons avec les pièces de monnaie que la petite souris leur a glissé sous l’oreiller pour chaque dent de lait perdue. Refaites l’expérience en leur distribuant des liasses de billets de Monopoly et vous verrez que le cours de la fraise tagada va flamber, surtout s’il n’en reste qu’une poignée. Pour autant, est-ce que de la richesse a été créée? Les gamins auront-ils mangé plus de bonbons qu’en temps normal? Le confiseur est-il plus riche pour autant? »

+0

AlerterLimiter sa qté en circulation ou limiter son impression?

Mais encore une fois, je n’aime pas l’idée d’un contrôle de la quantité de monnaie. Pour moi, qui dit contrôle (donc à priori impression) dit création de bulle, comme le montre votre exemple. Donc vaut mieux laisser la monnaie se dévaluer ou s’inflater au gré des échanges, ce qui a le mérite de lui donner une valeur réelle et limite le phénomène de bulle (ce qui n’empêche pas de réguler ces échanges et de limiter les paris sur les prix)

+0

AlerterDans la mesure où l’essentiel des échanges se fait par monnaie scripturale, contrôler l’impression serait dérisoire. Comme la monnaie scripturale est celle créée par les banques commerciales, le “laisser-faire” que vous suggérez correspond en gros à la période 2002-2007 qui nous a menés dans le mur.

+0

AlerterEt pourquoi à partir de 2002?

Ne serait-ce pas plutôt la décision unilatérale du 15 aout 1971 associée à une impression non-stop de dollars qui nous a mené dans le mur ?

Où voulez vous en venir puisque vous semblez maitriser bien plus le sujet que moi? Développez svp.

+0

AlerterJ’ai fait allusion à la période 2002-2007 car les précieux graphiques d’Olivier Berruyer montrent (au moins aux Etats-Unis) une progression significative des liquidités en circulation après 2001 (récession post-bulle internet et 11 Septembre). Après, on peut effectivement remonter à 1971 et la fin de l’étalon-or mais juste une remarque au passage: aux Etats-Unis, les problèmes ont commencé bien avant: la guerre du Vietnam sur fond de guerre froide et de course à l’armement (= complexe militaro-industriel hypertrophié) ont plombé le budget de l’Etat fédéral américain. Moralité, l’étalon-or en soi ne suffit pas.

Pour qu’une monnaie tienne, il faut grosso modo que l’Etat/pays auquel elle est adossée ne s’endette pas démesurément, que sa balance des paiements courants soit équilibrée. Les Etats-Unis ne remplissaient ni l’un ni l’autre de ces critères (pas plus qu’aujourd’hui). Seul hic, l’USD est resté la pierre angulaire du système monétaire mondial. Forcément, ça ne pouvait pas marcher.

Après, je n’ai pas de solution miracle. Mais je suis persuadé que l’essentiel des problèmes que connaît l’économie mondiale partent de la monnaie. Quand on truque à ce point-là les règles du jeu, forcément à un moment donné on en paie le prix.

+0

AlerterMerci pour votre réponse, elle rejoint largement mon interprétation. Quoi qu’accuser essentiellement le truquage de la monnaie (auquel je faisais bien allusion) me parait néanmoins réducteur. Certains fondements idéologiques du capitalisme me paraissent viciés dés le départ. Mais ma propre impression me parait encore trop subjective pour être sérieuse. J’attends l’issue de débats tels que celui-ci:

http://www.pauljorion.com/blog/?p=33558

+0

AlerterOui, je pense qu’on s’était mal compris.

Sinon, pour revenir sur le cas argentin, les racines de la crise sont complexes mais disons que c’était une folie d’indexer le peso sur le dollar (ou toute autre grande monnaie) car cela revenait à devenir l’otage de la politique monétaire des Etats-Unis. L’Argentine avait tant de points faibles (dépendance aux capitaux étrangers, corruption, inégalités sociales) que c’était de la folie.

Disons que l’Argentine avait le choix entre la peste (inflation) et le choléra (récession et chômage) et qu’elle a eu les deux car, une fois les capitaux étrangers partis, le peso s’est effondré. Et il ne faut pas oublier que l’Argentine avait des atouts pour rebondir: des réserves foncières pour l’agriculture /l’élevage, quelques réserves pétrolières et des métaux de base/précieux.

Si, par exemple, la Hongrie se casse la figure, elle fait quoi concrètement?

+0

Alerterelle fait quoi? –> est-ce que vous voulez dire: « que doit-on faire (nous européen) pour empêcher ça? »

Je ne pense pas qu’il soit souhaitable de vouloir empêcher ces défauts, c’est une purge nécessaire, mm si c’est au prix fort les premières années pour la population.

Mais pour répondre à cette inquiétude, je dirais de regarder les déficits primaires (sans charges de la dette), je ne connais pas le cas particulier de la Hongrie, mais pour les gros pays européens, en qq ajustement budgétaires, on est à 0. Donc, si les dépenses équilibrent les recettes, je ne vois pas de drame insurmontable à long terme. Après pour le cas particulier Hongrois, franchement je ne connais rien à leur économie.

+0

AlerterActuellement la masse monétaire produite est en décalage avec les richesses produites d’une part et d’autres part on ne peut pas rembourser éternellement les débiteurs avec de la nommaie de singe. Pour retrouver un équilibre économique , je pense que nous n’aurons pas le choix que de revenir au principe de la convertibilité de la nommaie en or ou autre dont la valeur est reconnue de tout le monde : c’est à dire refaire des accords type BrettonWood

+0

AlerterMardi 7 février 2012 :

Grèce : taux des obligations à 1 an : 528,384 %.

Grèce : taux des obligations à 2 ans : 185,458 %.

Grèce : taux des obligations à 5 ans : 52,876 %.

Grèce : taux des obligations à 10 ans : 34,442 %.

Grèce : report à mercredi de la réunion des dirigeants politiques.

La réunion des dirigeants politiques grecs prévue ce mardi pour valider les réformes exigées par les bailleurs de fonds d’Athènes en échange d’un deuxième plan d’aide a été repoussée à mercredi, a déclaré un responsable gouvernemental grec.

Un responsable de parti qui n’a pas souhaité être identifié a indiqué que ce report était lié au fait que les dirigeants des formations politiques n’avaient pas encore reçu le texte du projet d’accord sur ce plan de renflouement de 130 milliards d’euros.

http://lci.tf1.fr/filnews/monde/grece-report-a-mercredi-de-la-reunion-des-dirigeants-politiques-6973296.html

+0

AlerterCODEVI a été renommé en LDD (Livret de Développement Durable)

Je fais souvent des Contrat A Termes (CAT) de 6-9-12-18 mois , je suppose que ça rentre dans la catégorie M2.

+0

Alerter« Tous les actifs ne sont donc pas de la monnaie et certains le sont plus que d’autres : il y a des degrés dans la “liquidité” et dans le caractère “risqué”. »

Faut-il comprendre qu’il y a des degrés dans la « monnaiité »? Cet actif est de la monnaie à 50%. Tel autre est beaucoup moins monnaie, il ne l’est qu’à seulement 25%. Etc. Comme les carats pour l’or…

Franchement… Vaut mieux en rire.

+0

AlerterCe qui est étonnant dans cette histoire, c’est l’absence de l’augmentation de l’inflation. La théorie quantitative de la monnaie prend un sacré coup de vieux.

+0

AlerterLes commentaires sont fermés.