Nous avons vu dans un billet précédent que les banques centrales ont joué un rôle important dans la Crise par la baisse de leurs taux. Nous allons observer l’impact sur la masse monétaire de la Suisse.

Rappels sur la monnaie

Mais rappelons en introduction qu’on réserve le nom de monnaie aux actifs qui présentent deux caractères particuliers :

- ils sont « liquides », c’est-à-dire qu’ils peuvent être utilisés instantanément,

- ils sont « sans risque » de perte ou de gain en capital lorsqu’ils sont mobilisés (c’est-à-dire transformés pour être la contrepartie de l’échange).

Tous les actifs ne sont donc pas de la monnaie et certains le sont plus que d’autres : il y a des degrés dans la « liquidité » et dans le caractère « risqué ».

La monnaie c’est l’ensemble des actifs permettant de se libérer d’une dette, sur un territoire donné, sans délai et sans risque de perte en capital.

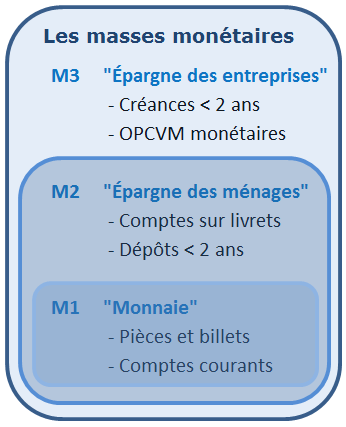

Les pouvoirs publics cherchent à mesurer la capacité de dépense des agents de l’économie et pour cela ils définissent des instruments de mesure appelés « agrégats monétaires », pour suivre l’évolution de la masse monétaire. Ils fonctionnent en poupées russes, par liquidité décroissante. On a en simplifié :

- un agrégat étroit M1, qu’on peut qualifier de « monnaie », qui regroupe les pièces et les billets en circulation dans le secteur non bancaire ainsi que les dépôts à vue des clients (comptes bancaires) ;

- un agrégat intermédiaire M2, égal à M1 plus le « crédit à court terme » (essentiellement les comptes sur livrets et les dépôts à court terme – Livrets A, CODEVI, CEL…) ;

- un agrégat large M3, qu’on peut qualifier de « masse monétaire », égal à M2 plus divers placement monétaires (dépôts à moyen et long terme, sicav monétaires…). Notons que la Fed a cessé de le publier en février 2006, certains y ayant vu le signe d’une volonté de masquer la dangereuse situation d’endettement du pays.

Soulignons que la différence fondamentale entre M1 et les autres agrégats est que M1 comprend les moyens de paiement utilisables immédiatement (actif parfaitement liquide) alors que les autres agrégats doivent d’abord être transformés pour devenir des moyens de règlements.

Masse monétaire de la Suisse

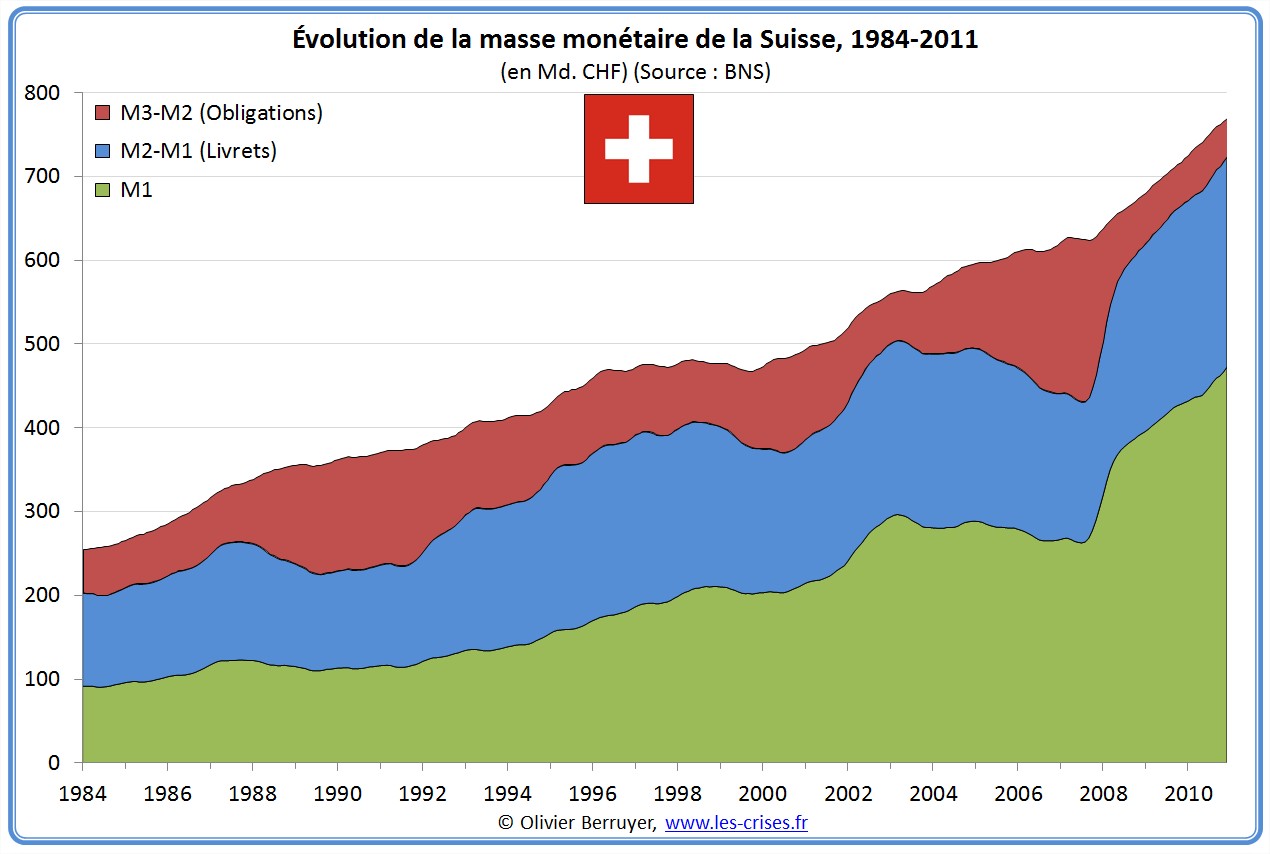

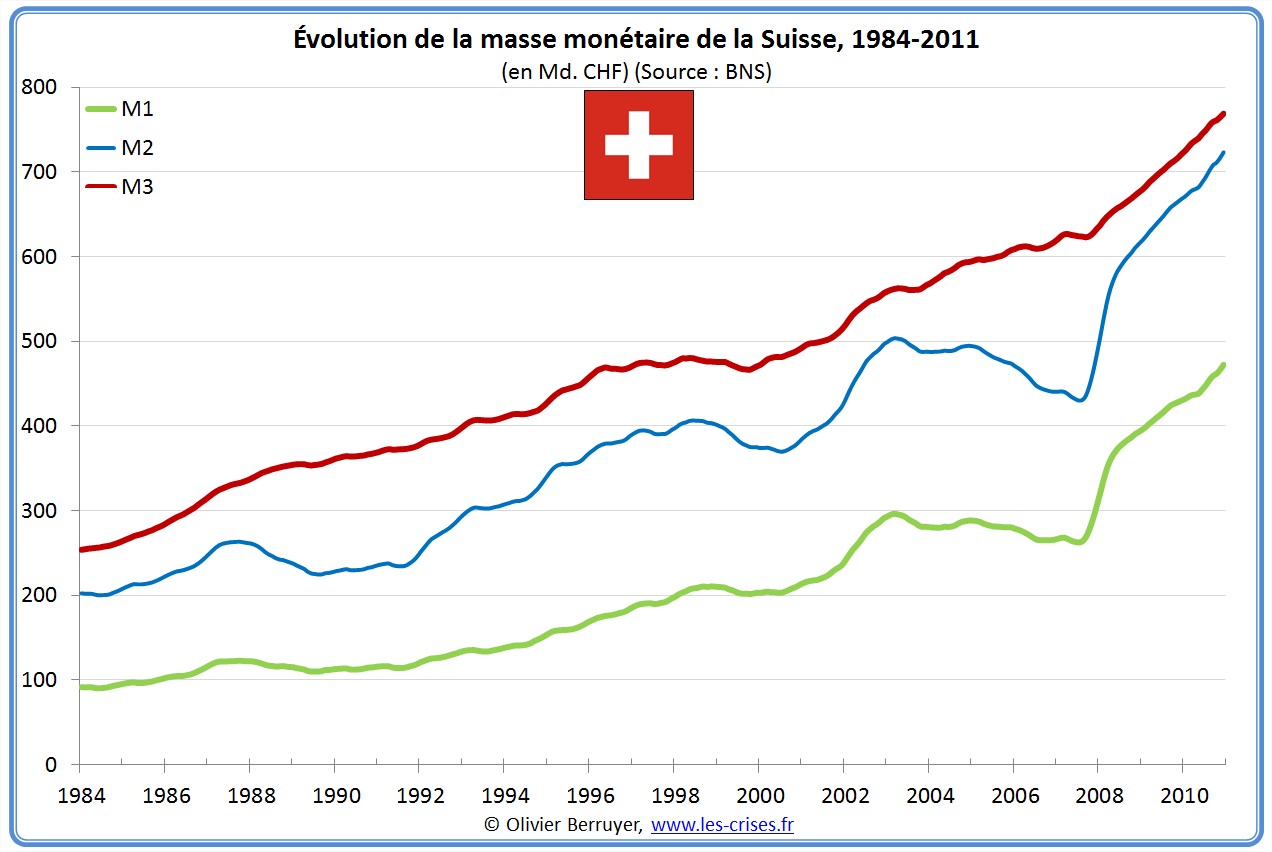

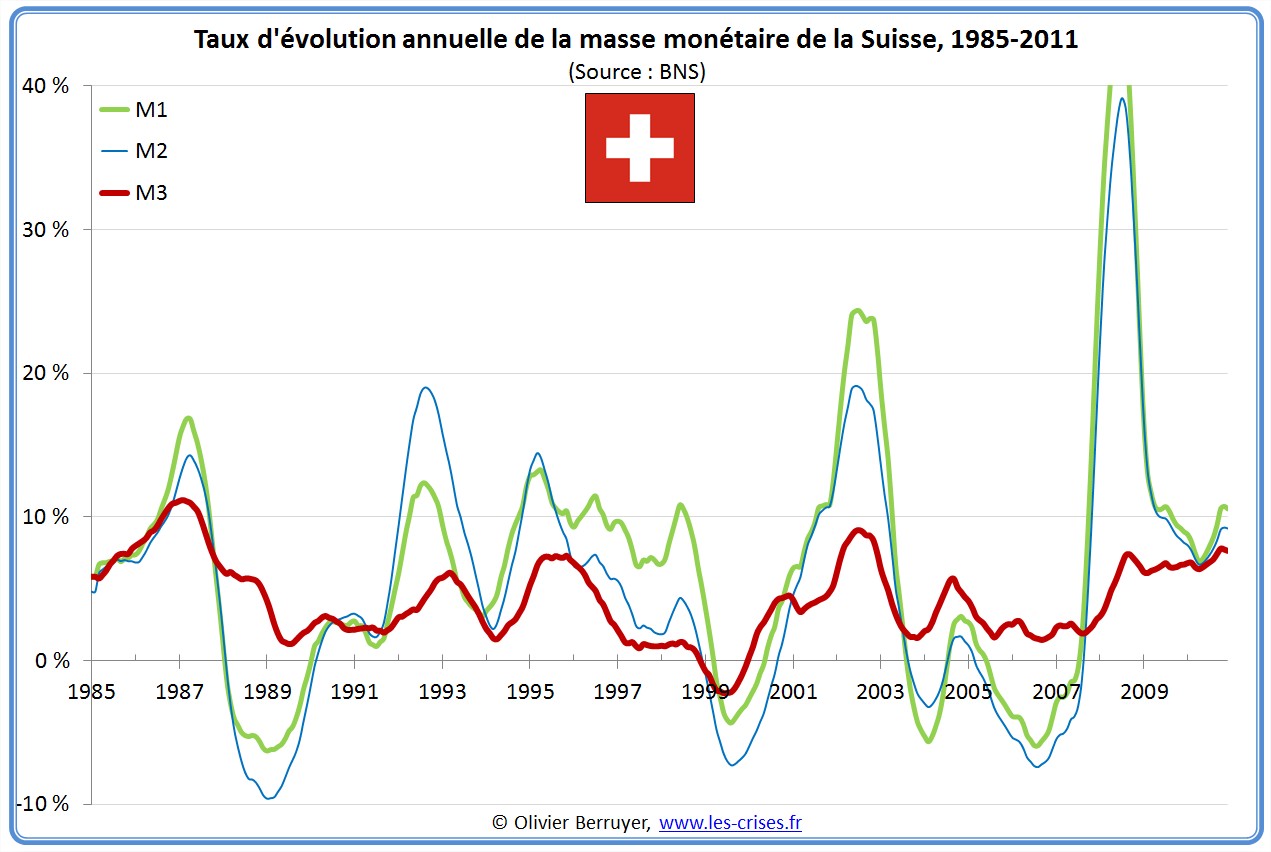

Fort de ces définitions, observons l’évolution de la masse monétaire de la Suisse :

ou présentée différemment :

Contrairement aux autres zones, on observe une grande constance dans l’évolution de la masse monétaire, malgré la politique « d’argent pas cher » des années 2000 (comme rappelé dans ce billet sur les taux directeurs).

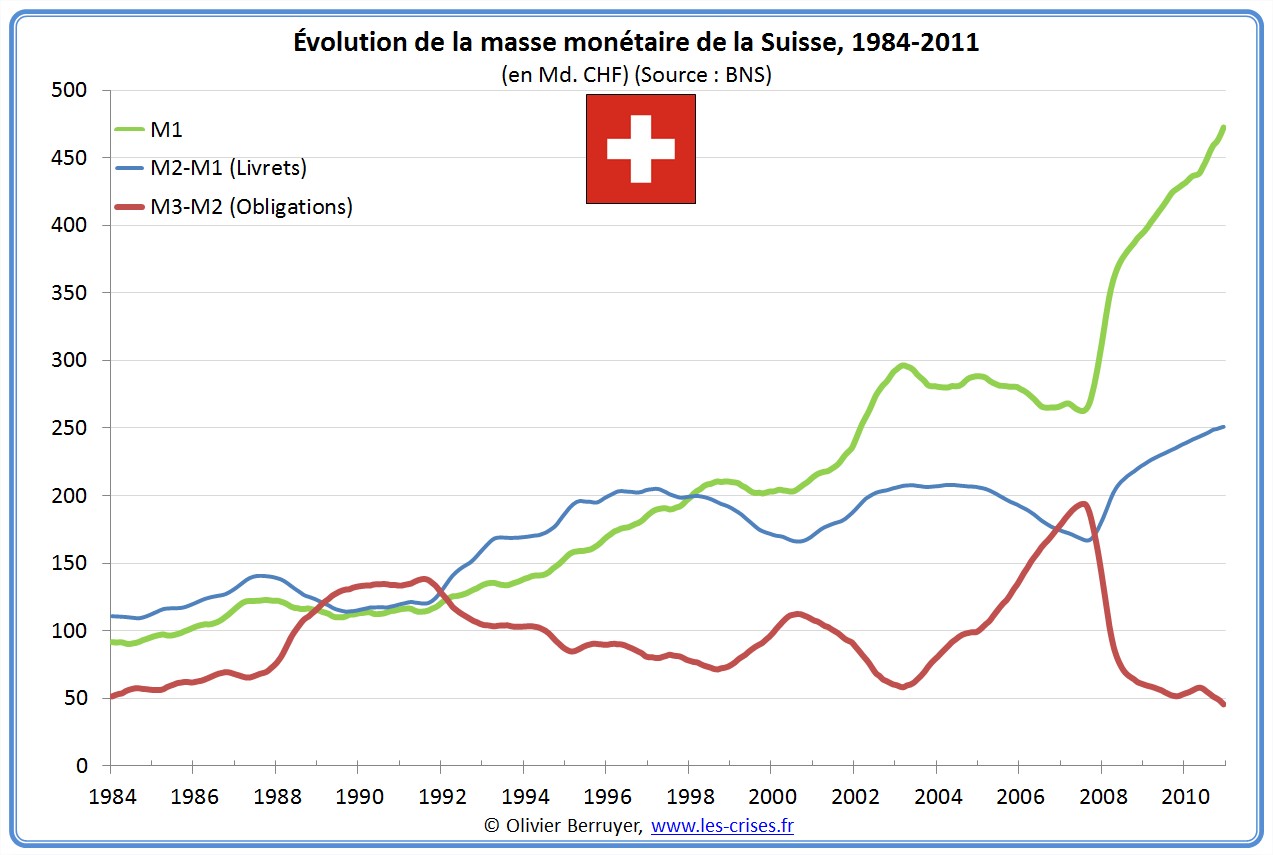

Observons le taux annuel d’évolution de la masse monétaire :

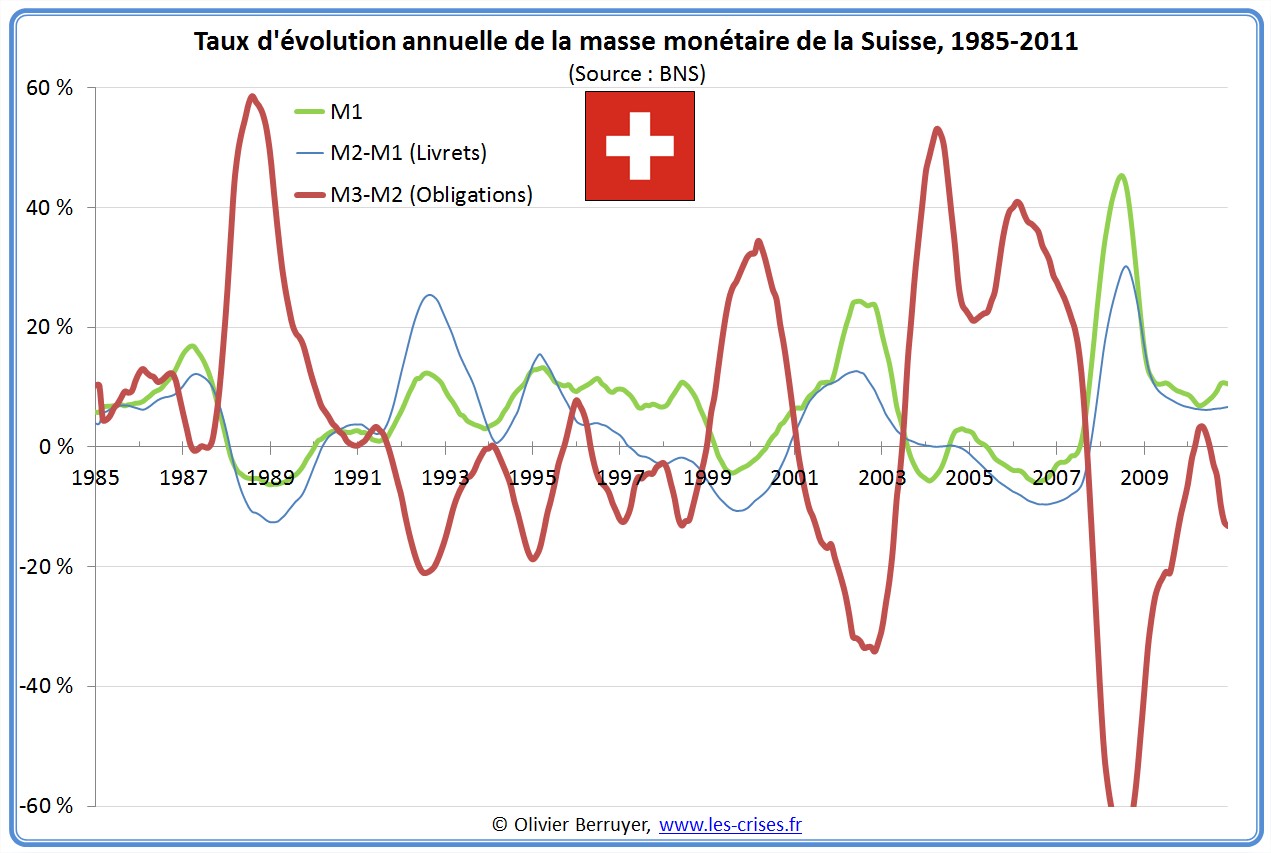

On observe qu’en général la Suisse a été plus « sage » que bon nombre d’autres pays au niveau de sa masse monétaire M3. A contrario M1 a été largement chahutée :

Quand on détaille par sous-agrégat, on observe bien que les gros pic de M1 ont été quasiment compensée par des mouvements inverses dans M3-M2… Les crises récentes se sont traduites par des mouvements intra-masse monétaire, pas par de la création monétaire.

Ces derniers mois, la masse monétaire suisse a tendance à augmenter de façon assez soutenue…

46 réactions et commentaires

Il n’est pas surprenant que la masse monétaire Suisse augmente : compte tenu des créations monétaires initiées par la FED et la BCE, la Suisse n’a pas d’autre choix que de suivre le mouvement.

+0

AlerterQu’est-ce que tu veux nous dire Olivier?

Que puisque les très sérieux et sages Suisses font tourner la planche á billet on ne devrait pas avoir mauvaise conscience à faire de même?

Sauf que la BCE et la FED le font dans des proportions plus importante et que le BNS ne fait peut-être que coller à leur politique pour ne pas voir s’envoler les cours du Francs suisse ce qui pénaliserait une économie très ouverte.

+0

AlerterBonjour!

Oui la fixation d’un taux plancher par la BNS est publique, connue, et soutenue par des acteurs variés. Même le très libéral « syndicat du patronat » economie suisse soutient ces mesures:

http://www.economiesuisse.ch/fr/themen/awp/geldpolitik/pages/_detail.aspx?artID=economiesuisse-steht-hinter-der-Wechselkursuntergrenze

En y saluant et louant l’indépendance de la banque centrale par-rapport à l’Etat pour pouvoir prendre des mesures protectionnistes et en réalité antilibérales, au sens classique du terme! Mais bon, on est plus à une contorsion idéologique près par ces temps de crise, isn’t it?

C’est sûr qu’une partie des citoyens et des politiciens ne voient pas d’un très bon oeil l’achat massif d’euros par la BNS… mais ça signifie paradoxalement soit:

– que la BNS a vraiment confiance dans le fait que l’euro puisse se redresser.

– ou que la BNS poursuit une politique à court terme de sauvegarde de l’economie suisse, quitte à importer la possible débâcle de l’euro dans un futur proche, et ce dans une proportion massive.

Je me demandais hier s’il existe des produits dérivés spéculatifs sur la durée de vie de ce taux plancher…j’aurais tendance à penser qu’il existe sûrement des « ingénieurs financiers » assez dérangés pour concevoir de telles conneries. Le marché des prisons pour banquiers est un placement d’avenir, je le sens…

+0

AlerterLa BNS n’a surtout pas le choix, l’industrie d’exportation est très importante en Suisse. En quelques années l’euro a tellement chuté que la parité 1 FS = 1 Euro a presque été atteinte. C’est proprement effarent en sachant que le revenu minimum d’une caissière de supermarché est autour de 3500 FS (3500 Euros!!!) imaginez les conséquences pour ce commerce intérieur ou l’industrie… surtout que les frontières ne sont jamais loin.

Mais c’est certain, le retour de bâton sera douloureux.

+0

AlerterLe salaire mensuel (180 heures) brut minimum d’un simple employé est de 4’500.- ce qui représente ~^60’000 CHF annuel ou ~ 48’000.- net …

+0

AlerterLe coût de la vie est surement en proportion.

+0

AlerterPour comparer et juger le niveau de vie de différents peuples, il faudrait une échelle pour le temps libre et le temps passé à travailler, une échelle pour la qualité de vie (liens sociaux, satisfaction, facilités, vieillesse etc.) et une échelle pour les contraintes et les restrictions de liberté (guerres civiles etc.). Finalement las thésaurisation monétaire n’est pas distinée au peuple moyen (même en Suisse) et ne compte que peu dans les critères de la qualité de vie …

+0

AlerterEt si on se contentait de comparer le prix du Hamburger chez Mcdo?

+0

Alerter@Le Taulier

Non, Olivier est plutôt anti-inflation.

A mon avis l’idée finale est plutôt de montrer qu’il y a deux types d’inflation :

-inflation « réelle » : différence entre augmentation de la masse monétaire et de la richesse réelle (mesurée -imparfaitement- pas le PIB déflaté)

-inflation « mesurée », construite avec des paniers de prix et des estimations à la louche par l’INSEE et autres instituts de statistiques

Et que l’inflation mesurée sous-estime lourdement l’inflation réelle depuis au moins 10 ans, vu que la création monétaire s’accumule dans des bulles spéculatives (genre immobilier) qui passent sous le radar des banques centrales

PS : blog sympa !

@Raloul

Maheureusement non, un patron n’est pas libéral par nature, il aura tendance à réclamer du protectionnisme et des subventions si ça l’arrange. Le libéralisme c’est la défense du marché, pas des patrons ou des entreprises. Et donc oui, l’attitude du syndicat patronal suisse est lourdement antilibérale là dessus.

Soyons clair : quand on s’est spécialisé dans un marché de niche (le luxe dans le cas des exportations suisses) et que le marché évolue (la demande de luxe baisse avec la crise)… et bien on se remet en question. C’est aux industries exportatrices suisses à revoir leur modèle, et pas aux citoyens suisses lambdas à payer les frais d’une « dévaluation compétitive ».

Si le franc suisse s’apprécie trop, et que les exportations suisses ralentissent, et bien l’économie suisse ralentit aussi, et le franc suisse cesse de s’apprécier…

C’est à peu près certains qu’il existe des outils spéculatifs pour profiter du plancher de la BNS. L’outil le plus simple consiste tout bêtement à acheter des francs suisses tant que la BNS maintient leur prix bas, et d’attendre que le franc se réévalue par rapport à l’euro après la suppression du plancher.

+0

AlerterBonjour!

Je me permettais simplement d’ironiser sur le fait qu’economie suisse, toujours prompte à fustiger le soi-disant trop grand interventionnisme de l’état, le manque de libre-échange dans tous les domaines économiques (un rapide tour sur leur site suffit à s’en faire une idée), se félicite de mesures « lourdement anti-libérales », comme vous l’affirmez vous-même. Ca prête quand même à sourire en coin…

J’émets deux réserves quant à vos affirmations. Tout d’abord, au vu des articles consacrés aux inégalités par Olivier Berruyer, je ne suis pas absolument certain que « la crise » soit réellement traduite par une baisse de la demande dans le domaine du luxe. Au pire, la demande croissante venant des pays « émergés » peut compenser au moins en partie les éventuelles baisses de demande dans les pays « en crise ».

Ensuite, je pense qu’il y a un effet de valeur-refuge dans le franc suisse, et je ne suis pas sûr que l’appréciation du franc suisse soit réellement dûe à de grands changements de fondamentaux ou de rapports économiques entre la Suisse et ses voisins. Je pense plutôt que ça vient de spéculations sur la qualité prétendue de valeur-refuge de la monnaie suisse, spéculations qui deviennent absurdes si l’on réalise bien que les mesures de la BNS sont un arrimage de facto à l’euro. Spéculer contre la politique officielle d’une banque centrale, en particulier la BNS, me semble pour le moins téméraire.

Effectivement, pour spéculer on peut simplement acheter des francs suisses, comme vous le dites, mais pour cela il faut disposer de fonds considérables et s’attendre plutôt à perdre le match contre une banque centrale, qui ne laisse pas de place aux doutes quant à sa détermination par-rapport au taux plancher, et se montrerait prête à introduire ce genre de mesures:

http://www.letemps.ch/Facet/print/Uuid/e2acfbee-ea35-11e1-a47d-90840c356326/Comment_la_BNS_pourrait_introduire_des_taux_n%C3%A9gatifs_sans_p%C3%A9naliser_les_petits_investisseurs

Je parlais de produits dérivés ou d’autres inventions bizzarroïdes, avec effets de leviers ou d’autres joyeusetés, je ne suis pas expert, mais si vous l’êtes, vous devez pouvoir imaginer.

+0

AlerterVoici l’article …

« Le Temps » politique monétaire lundi20 août 2012

Comment la BNS pourrait introduire des taux négatifs sans pénaliser les petits investisseurs

Comment la BNS pourrait introduire des taux négatifs sans pénaliser les petits investisseurs Outre des taux d’intérêt négatifs, la Confédération dispose de la possibilité de mettre en place des contrôles quantitatifs de capitaux afin de décourager les investisseurs étrangers à venir placer leur argent en Suisse. Par Nannette Hechler-Fayd’herbe, responsable de la recherche pour les marchés financiers chez Credit Suisse

Depuis l’introduction par la banque centrale danoise de taux d’intérêt négatifs sur les certificats de dépôt le 5 juillet 2012, un débat a émergé sur l’éventualité que la Banque nationale suisse (BNS) en fasse de même. Passage en revue des incitations éventuelles à l’instauration de taux négatifs par la BNS.

Dans des scénarios extrêmes, la BNS pourrait décider d’instaurer des taux d’intérêt négatifs et/ou Berne pourrait choisir d’imposer des contrôles de capitaux quantitatifs pour renforcer encore sa politique de change actuelle. Une telle action pourrait être motivée soit par l’introduction de taux d’intérêt négatifs par la Banque centrale européenne (BCE), soit par l’afflux massif de capitaux en Suisse dû, par exemple, à la sortie précipitée d’un pays de l’Union européenne monétaire. La différence entre ces deux scénarios serait que, dans le premier cas, la pénalité négative pourrait être limitée de manière à égaler ou à dépasser légèrement les taux de la BCE (0,25% à 1% annualisé, par exemple). Dans le second cas, des pénalités plus prohibitives pourraient être envisagées. La durée de ces taux négatifs dépendrait alors très largement des circonstances mais serait susceptible de se prolonger sur plusieurs mois au minimum, voire plus si nécessaire.

Pour mettre en place des taux d’intérêt légèrement négatifs, la BNS introduirait probablement un taux d’intérêt négatif sur les dépôts à vue (dépôts de virement) que les banques de compensation détiennent auprès de la BNS. Un contingent de comptes courants de virement à intérêt nul serait probablement mis en place, et les comptes au-delà de ce contingent seraient soumis à des taux d’intérêt négatifs (tout comme au Danemark, où le taux de compte courant pour les dépôts à vue reste nul, tandis que les certificats de dépôt sont soumis à des taux négatifs). Ce contingent devrait probablement être fonction du volume des transactions de paiement des différentes banques, de manière à éviter une concurrence déloyale induite par l’arbitrage entre les établissements.

Cela laisserait alors la possibilité aux banques de décider par elles-mêmes quelle proportion du taux d’intérêt négatif elles souhaiteraient répercuter sur leurs clients. Au Danemark, le taux négatif sur les certificats de dépôt n’a induit qu’un transfert limité aux clients des banques. En Suisse, les banques segmenteraient probablement leur base de clientèle et transféreraient de manière sélective les taux d’intérêt négatifs selon leurs optimisations de bilan. Le marché interbancaire en serait directement affecté, et nous pourrions envisager dans ce cas de figure des valeurs négatives pour le Libor (ndlr: taux interbancaire). Les clients institutionnels (les compagnies d’assurance, par exemple) seraient touchés. Les investisseurs non professionnels ne seraient probablement pas concernés par des taux d’intérêt négatifs, car les banques ne prendraient pas le risque de les voir retirer purement et simplement leurs liquidités sous forme de billets de banque.

S’il devenait nécessaire d’imposer des taux d’intérêt négatifs substantiels, par exemple, à hauteur de 5% par trimestre ou plus, cela impliquerait probablement un décret du gouvernement suisse. Non-résidents et résidents ne seraient pas affectés dans la même mesure (en l’occurrence, les non-résidents seraient plus touchés); toutefois, la libre circulation des personnes en Suisse et en Europe pourrait limiter l’efficacité d’une telle mesure. Par conséquent, nous tablons plutôt sur des taux d’intérêt négatifs prohibitifs applicables à n’importe quelle augmentation des positions en francs au-delà d’un certain seuil dans les banques domiciliées en Suisse, avec des différences d’un segment de clientèle à l’autre. Les banques hors de Suisse ne seraient pas soumises à un tel décret mais pourraient se voir imputer des taux d’intérêt négatifs par leur banque de compensation suisse correspondante sur leurs positions en francs. Elles répercuteraient donc probablement les taux d’intérêt négatifs sur les clients désireux d’ouvrir des comptes en francs hors de Suisse.

Outre les taux d’intérêt négatifs, des contrôles quantitatifs de capitaux pourraient être envisagés par Berne dans des cas extrêmes pour limiter les nouveaux afflux de capitaux en francs. Comme par le passé, ces mesures pourraient contenir des restrictions plus sévères pour les non-résidents en matière d’accession à la propriété en Suisse. Des mesures visant à limiter les opérations de change au comptant ou à terme pourraient être nécessaires pour empêcher le contournement des éventuels contrôles de capitaux; elles pourraient toutefois être difficiles à mettre en œuvre.

Quand l’expansion illimitée du bilan de la BNS devient-elle alors critiquable? Il n’existe aucune limite particulière au bilan d’une banque centrale. Le rapport entre le bilan de la BNS et le PIB de la Suisse est depuis toujours plus élevé que celui de la Fed ou de la Bundesbank par rapport à leurs PIB respectifs (ce qui s’explique probablement par la taille du secteur bancaire en Suisse). Par le passé, le bilan de la BNS s’élevait typiquement entre 20%-30% du PIB, tandis qu’aux Etats-Unis et en Allemagne, il était d’environ 10%. Les banques centrales ayant toutes augmenté la taille de leur bilan depuis la crise financière, elles ont maintenant un bilan d’environ 20%-35% du PIB aux USA et en Europe, et de 60%-70% en Suisse. Un pourcentage élevé, mais qui laisse de la marge pour augmenter encore la taille du bilan et du ratio réserves de devises/PIB. Ainsi, des économies comme Singapour, Hongkong et Taïwan affichent des ratios de 80% à 120%.

Si la stabilité des prix en Suisse était fortement remise en question ou, en d’autres termes, si l’inflation dépassait les 2% à trois ans, par exemple, cela limiterait ou interromprait probablement la politique de change actuelle (et augmenterait par conséquent le bilan de la BNS et du ratio de devises). Dans de telles circonstances, la BNS envisagerait certainement de diminuer le plancher du couple EUR/CHF ou abandonnerait complètement sa politique de change sur l’EUR/CHF. Rien ne suggère toutefois une telle tendance à court ou moyen terme.

+0

Alerter« mouvements intra-masse monétaire – pas de création monétaire » :

On peut aussi dire que M0 , la base monétaire (= les pièces et billets et réserve fractionnaire) est une courbe quasi plate.

Je dis ‘quasi plate’ car si M1 augmente , c’est que des crédits ont lieu, ce qui donne des écritures de dettes, ce qui « duplique » de la base monétaire, et donc augmente la « réserve fractionnaire » (« réserve fractionnaire » = incluse dans M0) au prorata du 1/10eme (ou 1/20eme..) de la somme des crédits.

+0

Alerter» la base monétaire (= les pièces et billets et réserve fractionnaire) est une courbe quasi plate »

quasi plate? Vous n’avez pas du bien regarder cette courbe récemment:

http://www.snb.ch/ext/stats/statmon/pdf/defr/B1_Notenbankgeldmenge.pdf

la base monétaire suisse tait quasiment constante jusqu’en 2008 à CHF 40 Md, elle est passée à 90 Md en 2010 et les derniers chiffres font état de 315 Md.

700% d’augmentation en quatre ans, c’est pas vraiment « plat » non?

Et on peut voir aussi que ce sont surtout les réserves des IFM qui ont augmenté considérablement depuis que la BNS intervient massivement pour maintenir le Franc fixé à l’euro:

en Juillet 2007 les réserves des IFM auprès de la BNS étaient de CHF 28 Md et sont passées en tout juste deux mois à CHF 204 Md : plus de 300% d’augmentation par mois!

+0

Alerter« en Juillet 2007 les réserves des IFM auprès de la BNS étaient de CHF 28 Md et sont passées en tout juste deux mois à CHF 204 Md : plus de 300% d’augmentation par mois! »

pardon, erreur de date, pas en Juillet 2007 mais en Juillet 2011

+0

AlerterLes réserves de change de la BNS sont actuelleemnt de plus de 400’000’000’000.-

(plus de 400 milliards) Mais ces montant ne font pas partie de la masse monétaire …

+0

Alerter314 milliards pour être précis:

http://www.snb.ch/fr/iabout/assets/id/assets_structure

bien entendu que les réserves monétaires ne font pas partie de la base monétaire puisque les premiers constituent des actifs de la banque centrale, les seconds sont au passif. Ils en sont la contre-partie.

+0

AlerterLa page que tu indiques ne contiens que de vieilles données, cette précision remonte ainsi à fin 2011, des infos précises devraient se trouver ici http://www.snb.ch/fr/iabout/stat/statpub/statmon/stats/statmon … mais je n’ai pas le temps de chercher …

+0

AlerterA la lecture de cette très intéressante évolution de la masse monétaire de la Suisse dont la linéarité sur la durée est spectaculaire, il m’est revenu à l’esprit la valeur en billets émis par la BNS. Les billets en circulation représentent 49.3 MdCHF dont 60% (29.2 MdCHF) sont issus des billets de 1’000.- CHF ! Billets qui ne circulent pas, sauf peut-être dans des valises ou des bijouteries de luxe.

+0

AlerterLes billets de 1000 CHF circulent sans problèmes en Suisse. Même si on ne s’en sert pas pour acheter une baguette.

+0

Alerter??? un billet de 200.- est déjà problématique … les billets de 1’000.- sont acceptés (avec contrôle) mais peu courants, éventuelleemnt pour acheter une voiture cash et en liquide .-)

+0

Alerterou faire ses paiements mensuels à la poste, dans mon village les petits vieux qui se ballades en fin de mois avec des billets de 1000 dans les poches sont pas rares 😉

+0

AlerterIntéressant ça …ou habites-tu ?

+0

Alerter30 millions de billets de CHF 1000 pour une population de 5 millions d’adultes, si ces billets circulaient vraiment pour effectuer toutes sores de paiements ça voudrait dire que les gens se baladeraient en permanence en moyenne avec 6 billets de CHF 1000 dans leur portefeuille, vous en connaissez beaucoup des comme ça?

Il est évident que la plupart de ces billets sont thésaurisés et pas que par des suisses d’ailleurs! Même la BNS le reconnait.

La même chose est valable avec les billets de 500 euros, la plupart sont thésaurisés et ne servent que rarement pour effectuer des paiements (ou alors lors de dessous-de-table lors de transactions immobilières pour minimiser la plus-value déclarée et toutes sortes d’opérations plus ou moins douteuses).

+0

AlerterJe me suis toujours demandé quel était l’utilité d’émettre des billets de 500,00 €, vu que quasiment aucun commerçant ne les accepte d’une part, et qu’aucun distributeur de billet ne les délivre.

Si quelqu’un a une idée de l’utilité de ces coupures (hormis la fraude) qu’il m’en fasse part.

Merci

+0

AlerterFaut pas vous faire du souci avec l’ hyperinflation qui se prépare, le billet de 500 Euros ou le billet de 1’000 CHF ne suffiront même plus pour acheter unebaguette de pain.

+0

AlerterL’intérêt est en Allemagne et quelques autres pays du nord où régulièrement de gros achat, type voiture, se font en liquide.

Avant les Allemands avait le billet de 1000 Mark et ils ne voulait pas que l’Euro signifie la disparition de la coupure équivalente. Les Français se serait quand à eux parfaitement passés de ce billet.

+0

AlerterBonjour Olivier,

Merci pour cette analyse. Mais j’ai l’impression que tu t’arrêtes justement à la période qui fait actuellement le plus débat: la fixation l’année dernière du peg 1 EUR = 1.2 CHF et son corrolaire: le fort impact inflationniste sur le bilan de la BNS.

Pourrais-tu dans un prochain post zoomer sur cette période?

A voir également de nombreux articles sur le sujet sur le blog d’Olivier Crottaz.

Bien cordialement

Nicolas

+0

Alerter« Ces derniers mois, la masse monétaire suisse a tendance à augmenter de façon assez soutenue… »

C’est justement en ce moment que c’est intéressant (ou plutôt depuis que la BNS a instauré la parité à 1.20).

Olivier, avez vous un graphique sur l’évolution de la masse monétaire durant ces derniers mois ?

+0

AlerterLes réserves de change n’ont rien à voir avec la masse monétaire …

Mais si l’Euro se crash, la Suisse ne sera pas non plus,

une île de prospérité intouchée !!!

+0

Alertermoais, 85% des réserves de change en euros de la BNS sont constituées d’obligation publiques AAA, c’est à dire principalement allemandes. Si l’euro crash et on revient aux monnaies nationales, la BNS se retrouvera avec un bilan truffé de Marks, c’est pas forcément un mauvais calcul puisque celui ci risquerait même d’apprécier par rapport au cours de l’euro actuel. De toutes façons, tous le monde sait que le Franc Suisse est un proxy pour ce que serait le Mark.

+0

AlerterComme cité plus haut, les réserves de change astronomiques accumulées depuis quelques mois ne sont pas de la masse monétaire.

Il me semble cependant faux de dire qu’elles sont sans rapport avec la masse monétaire puisque l’actif constitué par le BCE l’a été au prix d’un passif (une dette de la BCE) qui lui est bien de la masse monétaire… non ?

Dans le cas contraire, je ne comprend pas pourquoi Olivier explique que » Ces derniers mois, la masse monétaire suisse a tendance à augmenter de façon assez soutenue… «

+0

AlerterDésolé, je parle bien sur de la BNS et non de la BCE 🙂

+0

AlerterIl ne faut pas confondre base monétaire (ou M0 ou encore monnaie centrale), qui est au passif de la banque centrale et est constitué des billets et pièces et des réserves des IFM, et masse monétaire (ou M1) qui est constitué des billets et pièces et des dépôts au jour le jour (comptes courants) mais pas des réserves des IFM (qui ne peuvent pas servir aux agents économiques publics et privés comme moyens de paiement puisqu’elles restent, par définition, toujours en réserves à la banque centrale).

En ce qui concerne la BNS, les réserves de change constituent l’essentiel de ses actifs (314 Md sur 340 Md de total de bilan) et sont donc la principale contre-partie de la base monétaire.

Mais contrairement à ce que pensent ceux qui n’ont toujours pas compris que nous ne vivons pas dans un système de réserves fractionnaires (c’est à dire où les réserves des IFM seraient une fraction fixe de la masse monétaire, mettons 1/10 ou 1/20 comme certains le croient encore), il suffit de regarder l’évolution du ratio des réserves sur la masse monétaire pour se rendre compte que c’est loin d’être le cas:

par exemple pour la BNS:

Juillet 2007

réserves des IFM = CHF 5 Md

Masse monétaire M1 = CHF 290 Md

« fraction » des réserves : 1/58

Juillet 2011

réserves des IFM = CHF 29 Md

Masse monétaire M1 = CHF 450 Md

« fraction » des réserves : 1/16

Juillet 2012

réserves des IFM = CHF 260

Masse monétaire M1 = CHF 510 Md

« fraction » des réserves = 1/2 !

Donc, pour conclure, il y a bien un lien direct entre les réserves de change et la base monétaire (c’en est la principale contre-partie), mais pas avec la masse monétaire (les banques accumulent de plus en plus de réserves auprès de la banque centrale sans que cela se traduise par une augmentation correspondante de la masse monétaire puisque celle ci dépend essentiellement de la concession de nouveaux crédits par les banques commerciales et pas du montant de leurs réserves auprès de la banque centrale).

+0

AlerterMerci pour votre réponse,

Une autre question si vous n’êtes pas lassé 🙂

Moi, petit particulier qui a peur de l’Euro, je vais voir la BNS avec 1000 euro en petite coupure et lui demande de me donner 1200 CHF. Elle accepte, elle crée ces CHF (physiquement ou non, peu importe) et je décide alors de faire l’un des 2 choix suivants:

– (1): je place ces 1200 CHF sur un compte UBS fraichement ouvert à Genève.

– (2): je place ces 1200 CHF à la Société Générale au coin de ma rue (en France), sur une ligne libellée en CHF

Sauf si je suis toujours à l’ouest, je comprend que la BNS se met en face des transactions de change, et que donc le cas que je mentionne est plausible.

Dans le cas (1) je comprend que la masse monétaire en Suisse augmente.

Dans le cas (2) je comprend que la masse monétaire en Suisse n’augmente pas

j’ai bon ? 🙂

+0

Alerter@clement,

non, la BNS n’intervient pas si vous faites une opération de change de 1000 euros en 1200 CHF. Que vous fassiez l’opération à travers l’UBS ou la société générale ou toute autre banque (mais jamais à travers la BNS qui ne fait pas ce genre d’opérations pour les particuliers ou même les entreprises) et quelque soit le pays de résidence de votre compte, la masse monétaire en euros ou en CHF ne change pas du fait que vous la fassiez.

+0

AlerterUn billet de Michel Santi sur le sujet:

http://www.gestionsuisse.com/2012/la-suisse-chine-de-leurope/

+0

AlerterBravo M. Berruyer !

Votre blog est cité de manière élogieuse dans le Nouvel Obs par JC Guillebaud dans sa chronique hebdo.

Les idées avancent même si ce sont des mèches lentes.

+0

Alertercomplètement hors sujet, mais que penser de cette photo d’un parc aquatique en Chine?

http://www.lefigaro.fr/photos/2012/08/20/01013-20120820DIMFIG00348-24-heures-photo.php

+0

AlerterBonjour,

A mon humble avis qui m’appartient, ce ne sont pas des estivants sur la photo.

Ce parc d’attraction est toutefois moins dangereux que les décisions prises en France, je m’explique.

Dans le Sud Ouest, lors de la canicule, nous autorisons la baignade lorsque l’océan est déchaîné (drapeau rouge, baignade interdite transformé en drapeau jaune, baignade dangereuse mais surveillée) sans compter le nombre de surfeurs qui ne respectent pas les règles, bonjour les dégâts…

+0

AlerterLes Suisses n’y arriveront pas. A leur place, je ferais un shopping de toutes les entreprises européennes et américaines. Assurer les vieux jours des Suisses en faisant baisser le CHF. Tout le monde sait qu’il est impossible de fixer à la fois le cours de la monnaie – le taux d’intérêt – et l’ inflation. Fixer le cours imposera donc une bulle intérieure. On sait ce que cela donne. Quand les Allemands sortiront de l’Euro, ils feront leurs emplettes en Europe. Au fond, ils domineront l’ Europe sans guerre.

+0

AlerterLes suisses comme les allemands semblent avoir abandonne leur orthodoxie, la faute a la degringolade de l’euro…

jusqu’ou ira-t-on?

+0

AlerterDonc quand on parle de destruction de l’épargne pour purger les dettes, on parle de taper dans le M2 et le M3

+0

AlerterM2 et M3 sont des « ensembles vides »… il n’y a de monnaie que dans M1 écrivait Pierre Aunac.

+0

AlerterA Tous, pour avoir travaillé en Suisse du côté de Neuchâtel, je peux vous dire que le salaire

moyen dans une entreprise quelconque se situe autour de 2700/3000 CHF soit 2250 à 2500

euros. Sachant que le niveau de vie est 25% plus cher qu’en France au minimum, que

L’Immobilier est à des niveaux Astronomiques….Les Loyers dementiels…je peux vous dire que nos Amis Suisses rament comme des pompiers pour joindre les deux bouts.

Pas étonnant qu’ils envahissent les HYPER-MARCHES Frontaliers, pour le plus grand bonheur des commerçants Français…..et les 35000 Frontaliers Gaulois qui passent la Frontière tous les Matins …….Cordialement

+0

AlerterJ’ai un ami qui gagnait dans les 4000 CHF en travaillant comme livreur à Genève (de produits de bureau). Mais Genève n’est pas Neuchâtel.

Ceci dit vu les frais de santé, et que les impôts (en dehors des cantons de montagne et de leurs forfaits fiscaux pour les étrangers extrêmement avantageux) sont plutôt élevés, ça ne se compare pas directement.

+0

AlerterOn dirait qu’il y a eu une augmentation generale et une grosse augmentation de M3 depuis 2003 (les banques aurait-elles ete encouragee a preter ?). Mais a la fin 2007, la peur generee par la crise a pousse tout le monde a privilegier la liquidite pour pouvoir se sortir de tout investissement risque. C’est pour ca que M1 croit fortement pendant que M3 decroit fortement.

+0

AlerterLes commentaires sont fermés.