Nous avons vu dans un billet précédent que les banques centrales ont joué un rôle important dans la Crise par la baisse de leurs taux. Nous allons observons l’impact sur la masse monétaire des États-Unis.

Rappels sur la monnaie

Mais rappelons en introduction qu’on réserve le nom de monnaie aux actifs qui présentent deux caractères particuliers :

- ils sont « liquides », c’est-à-dire qu’ils peuvent être utilisés instantanément,

- ils sont « sans risque » de perte ou de gain en capital lorsqu’ils sont mobilisés (c’est-à-dire transformés pour être la contrepartie de l’échange).

Tous les actifs ne sont donc pas de la monnaie et certains le sont plus que d’autres : il y a des degrés dans la « liquidité » et dans le caractère « risqué ».

La monnaie c’est l’ensemble des actifs permettant de se libérer d’une dette, sur un territoire donné, sans délai et sans risque de perte en capital.

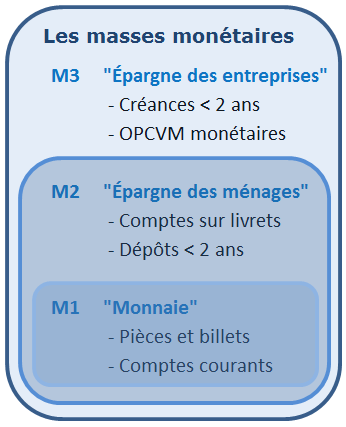

Les pouvoirs publics cherchent à mesurer la capacité de dépense des agents de l’économie et pour cela ils définissent des instruments de mesure appelés « agrégats monétaires », pour suivre l’évolution de la masse monétaire. Ils fonctionnent en poupées russes, par liquidité décroissante. On a en simplifié :

- un agrégat étroit M1, qu’on peut qualifier de « monnaie », qui regroupe les pièces et les billets en circulation dans le secteur non bancaire ainsi que les dépôts à vue des clients (comptes bancaires) ;

- un agrégat intermédiaire M2, égal à M1 plus le « crédit à court terme » (essentiellement les comptes sur livrets et les dépôts à court terme – Livrets A, CODEVI, CEL…) ;

- un agrégat large M3, qu’on peut qualifier de « masse monétaire », égal à M2 plus divers placement monétaires (dépôts à moyen et long terme, sicav monétaires…). Notons que la Fed a cessé de le publier en février 2006, certains y ayant vu le signe d’une volonté de masquer la dangereuse situation d’endettement du pays.

Soulignons que la différence fondamentale entre M1 et les autres agrégats est que M1 comprend les moyens de paiement utilisables immédiatement (actif parfaitement liquide) alors que les autres agrégats doivent d’abord être transformés pour devenir des moyens de règlements.

Masse monétaire des États-Unis

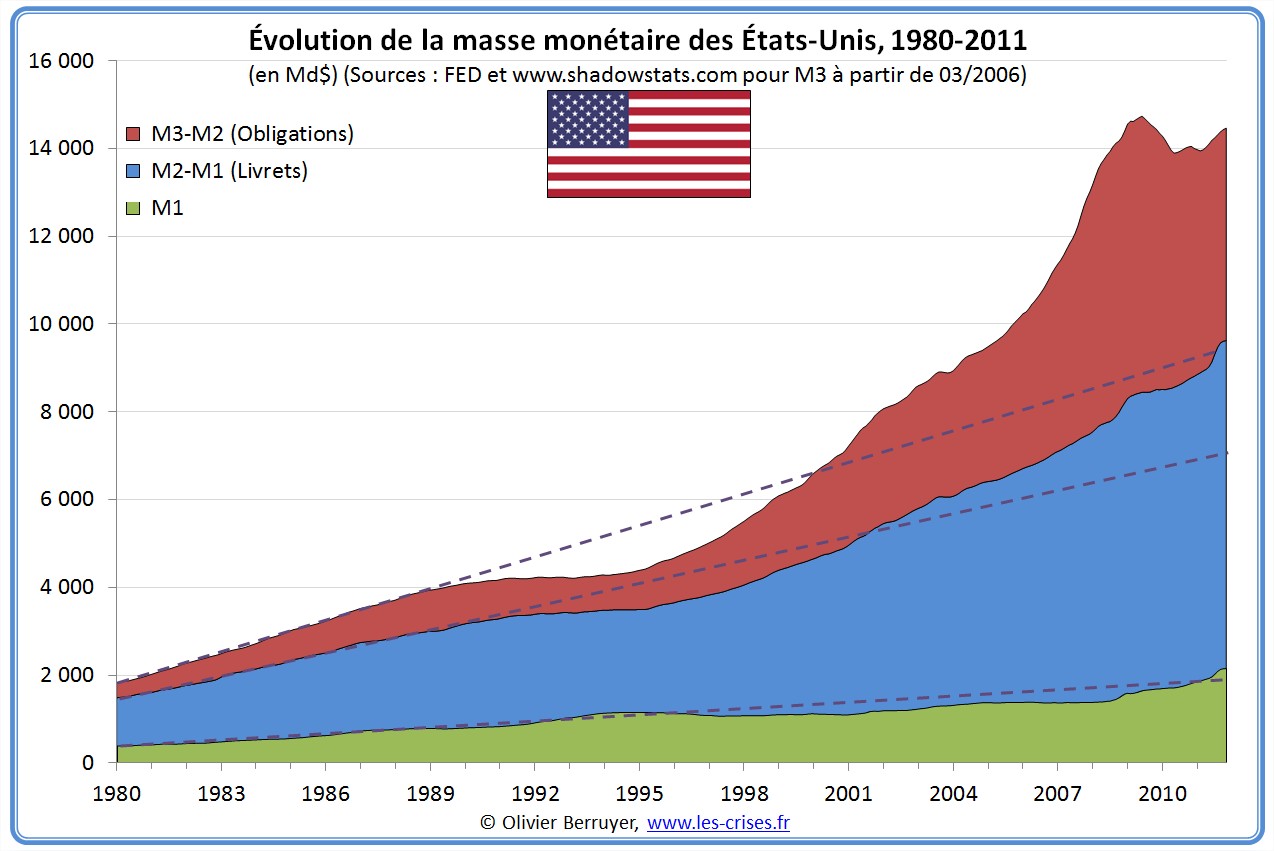

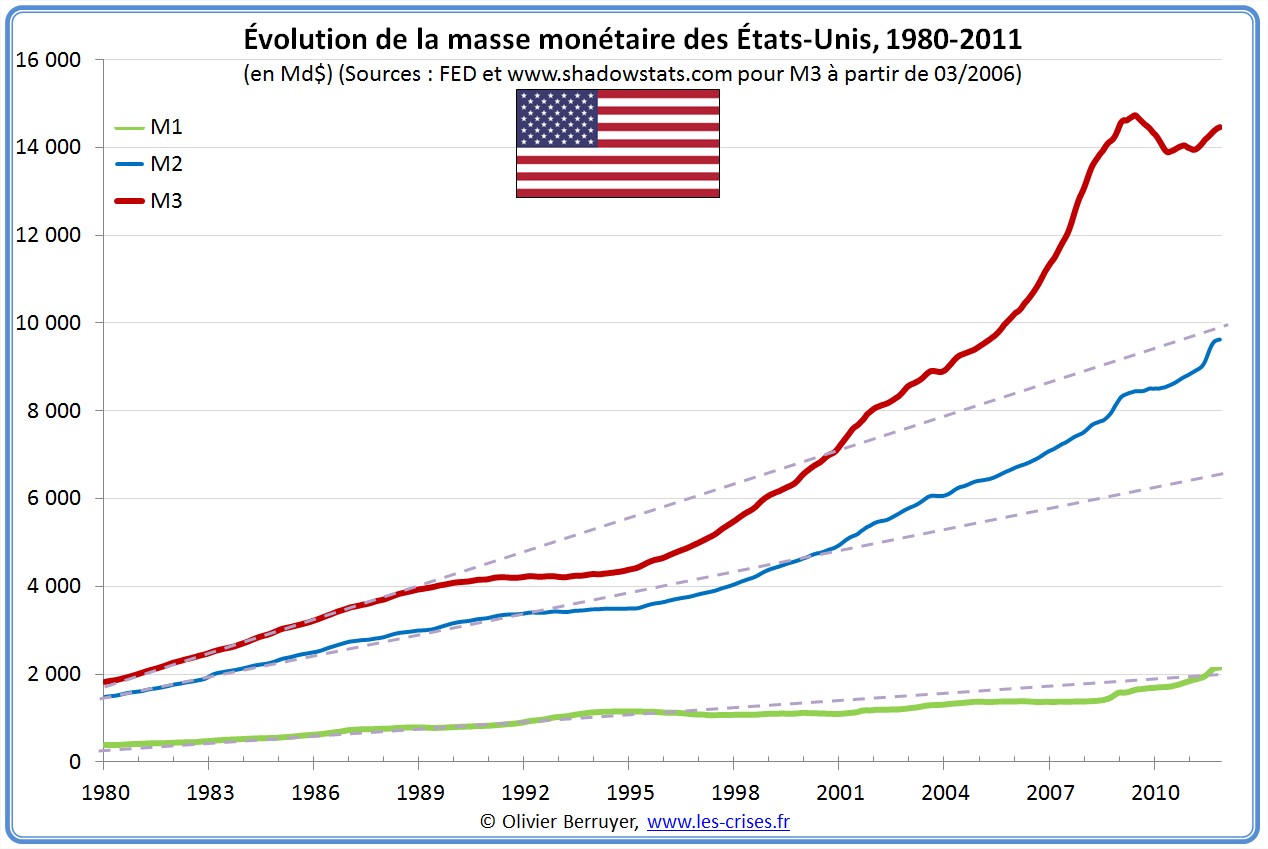

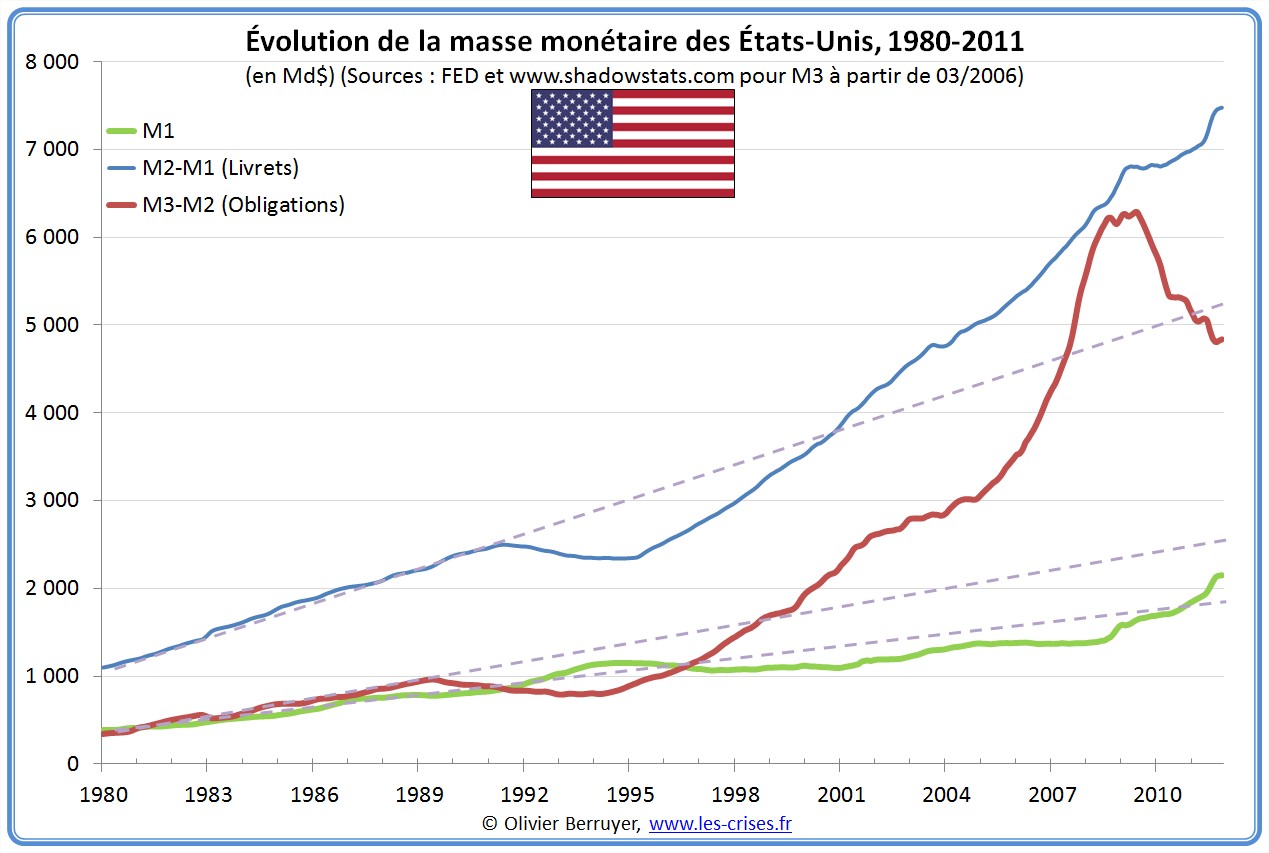

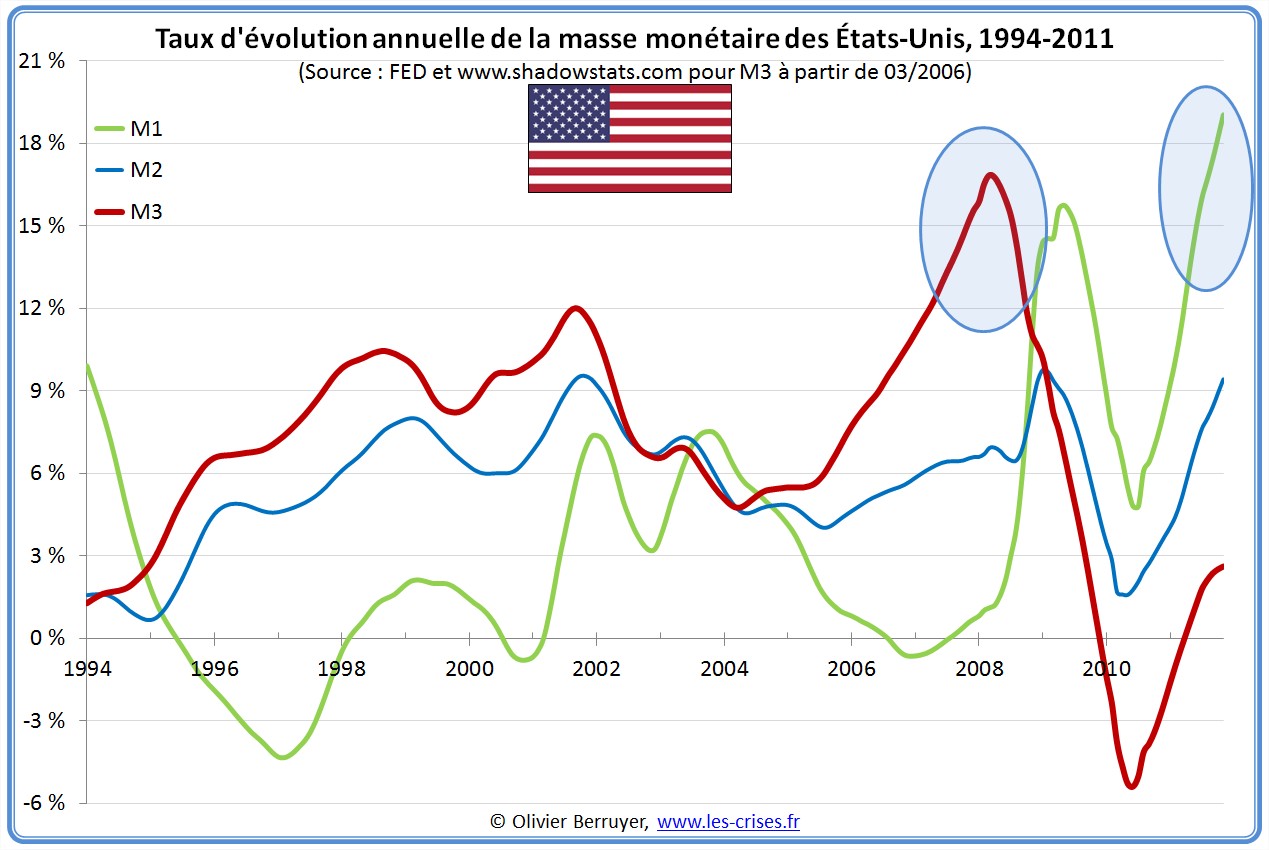

Fort de ces définitions, observons l’évolution de la masse monétaire des États-Unis :

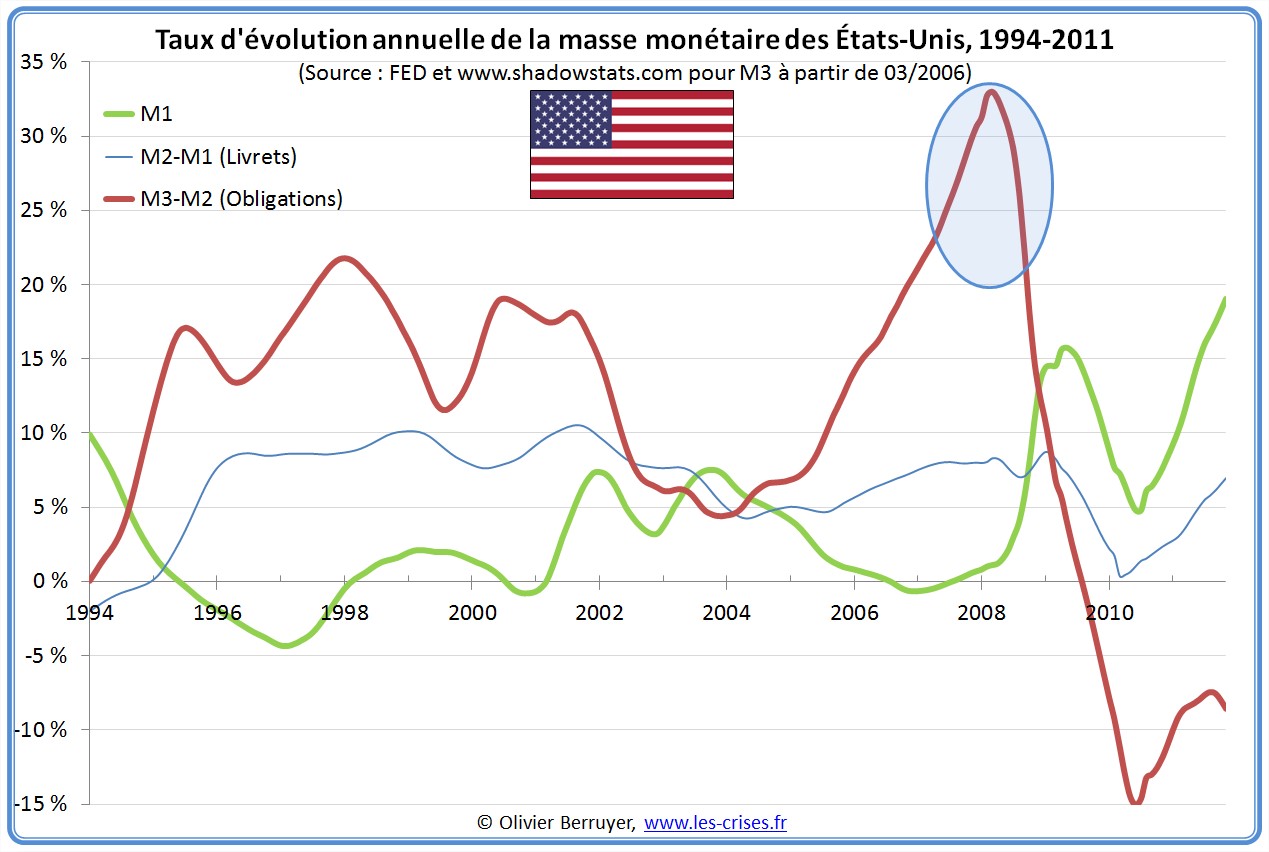

ou présentée différemment :

On observe bien la forte croissance de la masse monétaire à partir de 1995, puis le second boom de 2004, à l’époque de « l’argent gratuit » (comme rappelé dans ce billet sur les taux directeurs).

Mais il y a « mieux ». Vous rappelez-vous comme tous les « économistes de cour » se sont déclarés surpris par la Crise financière, expliquant à quel point elle était imprévisible ? Et bien observons le taux annuel d’évolution de la masse monétaire américaine :

Rappelons que la masse monétaire est censée devoir augmenter à la même vitesse que le PIB, donc à un taux égal à la somme du « taux de croissance » et du taux d’inflation (à vitesse de circulation constante). Cela représentait pour les États-Unis 6 % avant la Crise et 4 % actuellement.

Vous ne rêvez pas : en mars 2008, la masse monétaire américaine M3 augmentait à un rythme annuel de 17 % – bien loin du taux « croissance + inflation » ! On dénigre souvent la création monétaire par les États, pointant le risque de création incontrôlée via la planche à billets, mais on ne peut pas dire que le secteur privé soit plus sage qu’un État…

Quand on détaille par sous-agrégat, on observe que l’épargne monétaire a augmenté de 33 % en 2008…

Sur les derniers mois, on note que la masse monétaire globale M2 repart à la hausse, à un taux sans doute trop élevé (de 3 % à 5 % trop rapide). On note également que la monnaie M1 connait une croissance très inquiétante de près de 20 % (a priori jamais vue depuis au moins la Crise de 1929), et a désormais largement dépassé les niveaux de 2008, signe probable de défiance envers le système économique, et possible signe avancée de crise dans les prochains mois…

15 réactions et commentaires

Bonjour,

Comment fais-tu pour retrouver M3 alors que la Fed a cessé la publication de l’agrégat début 2006 ?

Dans ton calcul, M3 prend-il en compte la dette publique ?

Ah oui, si d’aventure tu avais le courage de nous sortir M3 en Europe ventilé par nations…

Merci

+0

Alerterpour M3 il y a http://www.shadowstats.com/charts/monetary-base-money-supply shadowstats qu’Olivier indique sur son graphique.

+0

AlerterProbleme de legende sur le premier graphe, non?

Merci pour ce billet !

+0

AlerterDans un autre billet il était question également du tapage grecque pour masquer une catastrophe londonienne. Qu’en est il aujourd’hui ?

Nos amis anglais ont ils fait également marcher la planche à billet ?

Merci.

+0

Alerteroui, ils sont de la même école que les américains, je pense qu’on trouvera à l’échelle près, le même type de graphique.

+0

AlerterBien beau billet très didactique comme toujours. On y apprend beaucoup de choses.

Bonne journée à tous.

+0

AlerterExcellent billet !

Je cite :

« Vous ne rêvez pas : en mars 2008, la masse monétaire américaine M3 augmentait à un rythme annuel de 17 % – bien loin du taux “croissance + inflation” ! On dénigre souvent la création monétaire par les États, pointant le risque de création incontrôlée via la planche à billets, mais on ne peut pas dire que le secteur privé soit plus sage qu’un État… »

Tout à fait en phase avec : http://www.creationmonetaire.info/2011/12/masse-monetaire-decembre-2012.html

+0

AlerterCher Olivier !

Merci beaucoup pour ce billet très instructif. Je souhaiterais formuler deux remarques d’ordre général :

C’est étrange, mais je me faisais cette analyse, sans rien de plus pour l’étayer qu’un peu d’intuition, et l’idée suivante d’un système financier fonctionnant vaguement comme une sorte de frigo : un fluide circule dans un circuit fermé, et transfert de la chaleur de l’intérieur à l’extérieur. Les financiers injectent de l’argent dans les marchés, font tourner la machine, et en récupèrent plus qu’ils n’en avaient entré. L’argent qui leur revient provient d’une source externe (appauvrissement des salariés, par exemple), et est doté d’un coefficient « amplificateur ». Pour un frigo, on appelle ça l’efficacité énergétique, et il est amusant de constater que les plus efficaces sont seulement notés A++.

Quoi qu’il en soit, cette analogie m’évoquait le fait qu’il y avait forcément création monétaire, d’une façon ou d’une autre…

D’où mes questions : suite à des événements historiques plus ou moins traumatisants, l’anathème a été jeté sur la création monétaire par les états, qui serait source de tous les maux. Manifestement, le secteur financier s’est jeté dans le créneau pour faire du fric, et il y a également une importante inflation. La création monétaire semble donc être une nécessité du système (quelque chose dont on ne peut faire l’économie, pour faire un bon mot). Dans quel mesure ne serait-il donc pas préférable de garder cette « arme » sous contrôle démocratique, c’est à dire pour les états ? En quoi la création monétaire est-elle inéluctable ?

Par ailleurs, une remarque d’ordre général sur le premier graphique, et les droites de tendance. Autant pour la verte, je suis assez d’accord sur la tendance, autant la bleue est un peu plus discutable, autant pour la rouge… Vu l’énorme variation récente, le modèle linéaire me semble vaguement foireux. Aurait-il s’agi d’une mesure scientifique, je ne me serais pas hasardé à une regression aussi « grossière »… J’en aurais plutôt fait deux : une avant (jusqu’à 1992-1995 disons) et une après, avec une autre pente. Cela me fait penser soit à une transition entre deux états, soit à la caractéristique d’un filtre du second ordre (à l’envers…)

Est-il habituel de faire des régressions linéaires sur des phénomènes qui ne le sont manifestement pas ? Ou qui ont de si grosses déviations sur des périodes récentes ?

+0

Alerter« On note également que la monnaie M1 connait une croissance très inquiétante de près de 20 % »

Pourtant, si j’ai bien lu, M1 ne représente que 15% de la masse monétaire totale, alors, qu’en Europe, c’est 45%.

Est-ce à dire que le risque d’inflation est bien plus important en Europe qu’aux EU ?

+0

AlerterLa situation financière américaine est aussi claire que la fosse à purin .Mr Ben B joue avec les manettes de l’économie comme un enfant . Est ce voulu ? des taux directeur proche de zéro jusqu’n 2014 ,il tranforme le plomb en or …etc , est-il un grand économiste ? ou est-il un alchimiste ? l’avenir nous le dira .

+0

Alerterl’économie c’est de l’alchimie, c’est à dire une croyance s’habillant de science.

+0

Alerterbonjour,

Les deux caractéristiques choisies par Olivier définissent sa caractérisation de la monnaie. Personnellement j’en utilise plusieurs, selon les besoins et contextes. Notamment celles,

– large, de « moyen de paiement généralement accepté ». Ce qui inclut la « monnaie bancaire » en M1 apparaissant sur les comptes, monnaie qui ne s’échange que par cartes, chèques ou virements ;

– forcée, « de moyen de paiement ayant cours légal » (M0 pour sa partie imprimée sous forme de billets de la banque centrale). Ce qui exclut la « monnaie bancaire » : cartes, chèque ou virments peuvent être refusés, sauf cas spéciaux.

Le rapprochement des deux définitions précédentes fonde le l’action du « Retirisme » (cf Eric Cantona) et des « bank runs »

– saine, essentiellement or, valant par ce dont elle est consituée et par l’appréciation relative et variable qu’en ont les autres plutôt qu’imposée par le Dogme à la mode pour le signe qui est écrit sur le média : on ne peut pratiquement pas m’appauvrir pendant que je dors en « imprimant » davantage de monnaie.

Ca, c’est la base de l’effondrement certain des monnaies fictives.

Certains rajoutent la caractéristique d’unité de compte. Pour moi il ne s’agit là que d’une conséquence banale, triviale et purement comptable de l’utilisation d’une même unité de mesure qui permet des comparasions. Sans intérêt.

De fait la Monnaie (notez le ‘M’ majuscule qu’Oliver n’emploie pas) est un concept philosophique, comme le Bonheur ou la Liberté : on a écrit des thèses, des livres, des encyclopédies entières pour répondre à la question « qu’est-ce ? » et on continuera, en général sous un angle fonctionnel (à quoi ça sert, comment ça marche, d’où ça vient, où ça finit, …) sans jamais pouvoir trouver de définition parfaite ni définitive.

Enfin deux remarques :

– la série M1 est foireuse aux US (non homogène, biaisée), depuis l’autorisation du mécanisme du « sweep » par Alan « bulles » Greenspan, en 1995. Peut-être est-ce pour cela que vous notez une envolée de M2 depuis cette date …

Ce « sweep », réclamé par les banques US, leur permet de nettoyer chaque soir les comptes à vue de leurs clients (en M1) pour les mettre en fonds monétaires (en M2) avec retour le lendemain matin, et ce avec l’aval des clients qu’ils s’empressent généralement d’accorder puisque assorti d’une (très faible) rémunération, n’y voyant qu’un « compte rémunéré ».

Les banques y trouvent l’avantage que les dépôts n’ont pas à être garantis par leur capital ou une réserve (multiplicateur infini) alors que des ratios de solvabilité pèsent sur les comptes à vue.

Bien sûr, c’est la nuit que ces ratios sont calculés ainsi que les volumes de M1 et M2, lorsqu’ils n’y a presque plus rien en M1.

Cela permet donc aux banques US d’accorder itérativement davantage de crédits (réserves disponibles) qui iront grossir M1 (dépôts) puis M2 (« sweep »).

– Le calcul de M3 par J. Williams (shadowstats.com) utilise la formule publique initiale et, en paramètres pour la nourrir, les données/aggrégats toujours disponibles sauf un : le montant des euros-dollars. Ce dernier pèse peu et peut être raisonnablement approxime. Son « M3bis » est donc à priori pertinent.

+1

AlerterLa définition de « monnaie » me laisse perplexe. On nous dit d’abord que c’est un actif liquide et sans risque. C’est acceptable. Puis on nous dit bizarrement que les aggrégats monétaires contiennent de la monnaie « plus ou moins liquide, plus ou moins risquée ». Là je comprends plus, ça contredit la définition de départ.

Remarquez ce que l’on disait hier avec le renflouement des dettes détenues par les banques privées: M3 dégringole et M1 (en fait M0) fait un bond symétrique (l’Etat vient à la rescousse des banques en imprimant de la vraie monnaie pour leur éviter d’acter leurs pertes d’actifs soudainement illiquides et très risqués).

+0

Alerterfaillite de 5 banques lmajeurs http://www.youtube.com/watch?v=9802NwSSS6U&feature=player_embedded#!

+0

Alerterfélicitations pour votre article.

Voilà une initiative independante, non consensuelle, sur un sujet trop peu débattu.

+0

AlerterLes commentaires sont fermés.