Suite de notre série sur les banques, après le billet sur le C.

Si vous vous intéressez un peu au secteur bancaire, vous avez sans doute entendu parler des règles du Comité de Bâle, qui visent à renforcer la régulation du secteur.

Peut-être avez-vous même entendu parler des règles dites de « Bâle III » qui visent à augmenter la solvabilité des banques, en faisant passer leur ratio « Fonds Propres / Actif » de 8 % à 10 %.

En revanche, si vous n’êtes pas un professionnel, il est possible que vous n’ayez pas entendu parler de l’arnaque qui consiste en fait à « pondérer les actifs » en fonction de leur risque, et que je vais vous présenter, tant cela illustre le n’importe quoi auquel on arrive en voulant être trop intelligent…

L’idée de base est simple : pourquoi mettre le même ratio de capital face à des risques différents ? Pondérons plutôt les actifs en fonction de leur risque réel !

Oui, bien sûr.

Mais le souci est « comment connaitre le risque réel » ?

C’est alors qu’on retombe sur le travers de notre époque, la mathématisation à outrance, véritable dérive psychopathologique visant à croire que notre intelligence va modéliser la réalité.

Car si on savait précisément mesurer le risque, cela se saurait…

Mais peu importe, on va se reposer sur des notations d’agences et des évaluations internes, réalisées sous le haut-contrôle de M. Pifomètre…

Les règles de Bâle demandent donc désormais, pour les calculs de solvabilité (mais pas pour établir le bilan comptable, bien entendu), qu’on pondère les actifs.

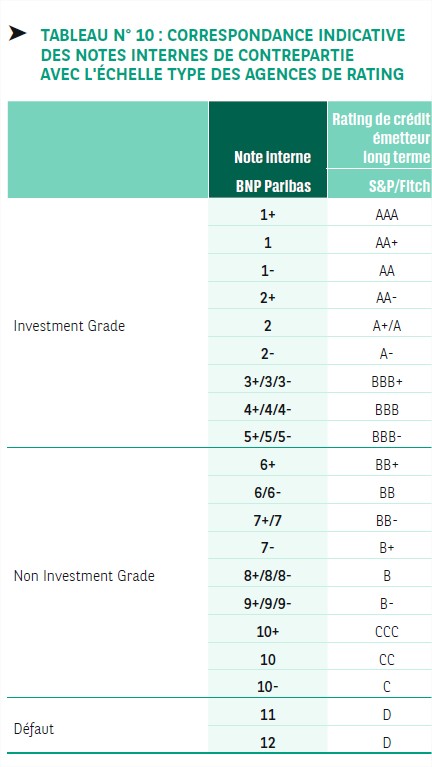

Ainsi, une banque expose sa méthode, faisant correspondre sa notation interne avec les ratings des agences :

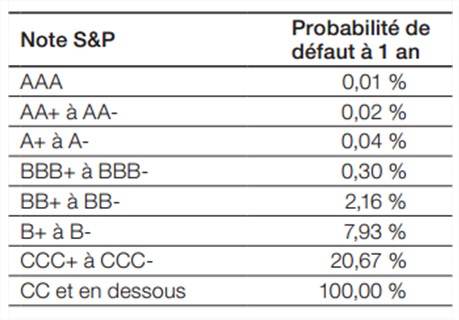

avec les probabilités de défaut :

Notons que pour le Triple A, cela nous fait un défaut environ tous les 10 000 ans – sachant que tous les États AAA ont fait défaut au moins une fois dans les 300 derniers ans (et je ne parle même pas de l’hyperinflation), mais qu’importe…

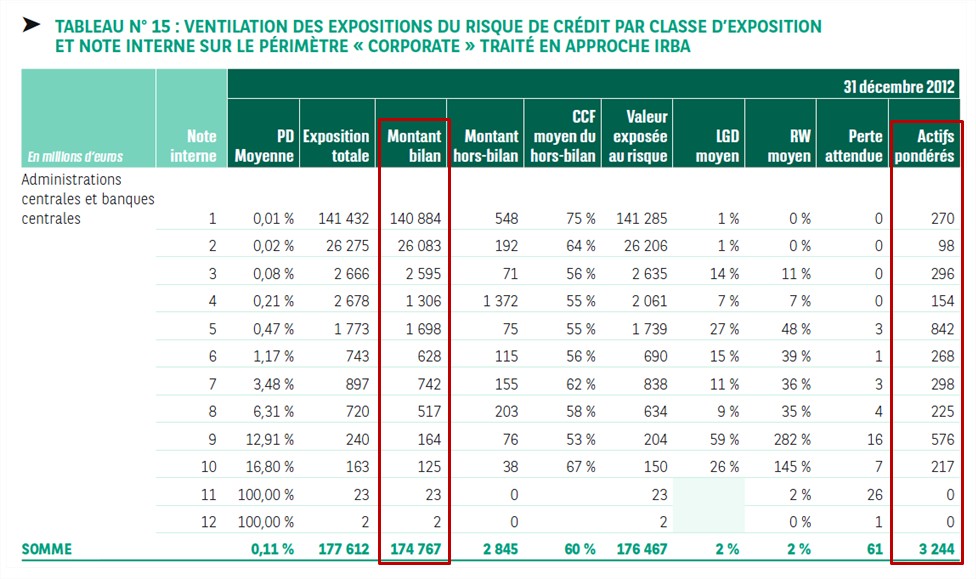

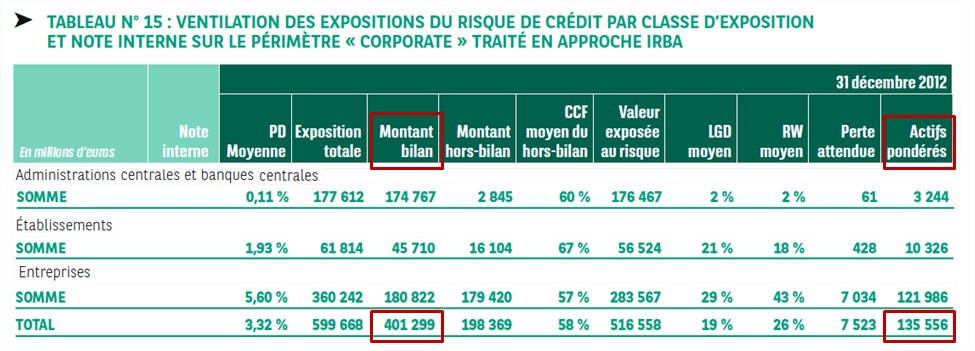

Une autre banque expose sa méthode détaillée :

« Et là, c’est le drame » : vous lisez bien, on pondère à 0 % les prêts aux États notés AAA, donc il est inutile de mettre du capital en face ! (cet exemple n’est pas important en volume, les banques ne prêtent presque rien aux États, mais le symbole est dévastateur sur le n’importe quoi de cette méthode).

Idem : on pondère à 20 % les actifs titrisés AAA (qu’étaient les subprimes en 2008…).

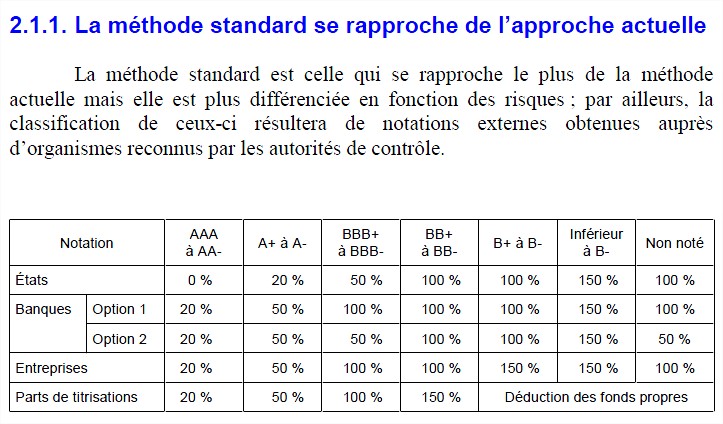

Si on regarde un bout de la part du bilan d’une banque dédié aux entreprises, on obtient ceci pour la partie des actifs constitués d’obligations publiques et de prêts aux administrations ou banques centrales :

Et vous lisez bien : pour les calculs de solvabilité, les 174 milliards d’euros du bilan seront considérés représenter seulement 3 milliards !

Donc si je veux un ratio de 10 %, il suffit de 300 millions pour satisfaire la nouvelle règle. Pour 174 Md€ de vraies créances – soit 0,2 % de fonds propres !!!!

Du pur délire…

C’est la partie évidemment le plus impactée, mais si on regarde le bilan de cette activité on arrive à :

401 Md€ de vrais actifs comptés pour 135 Md€ !! Idem, on est bon avec 13 Md€ de fonds propres pour 401 Md€ d’actifs réels – soit un ratio réel de 3,2 % de fonds propres, et pas 10 % !

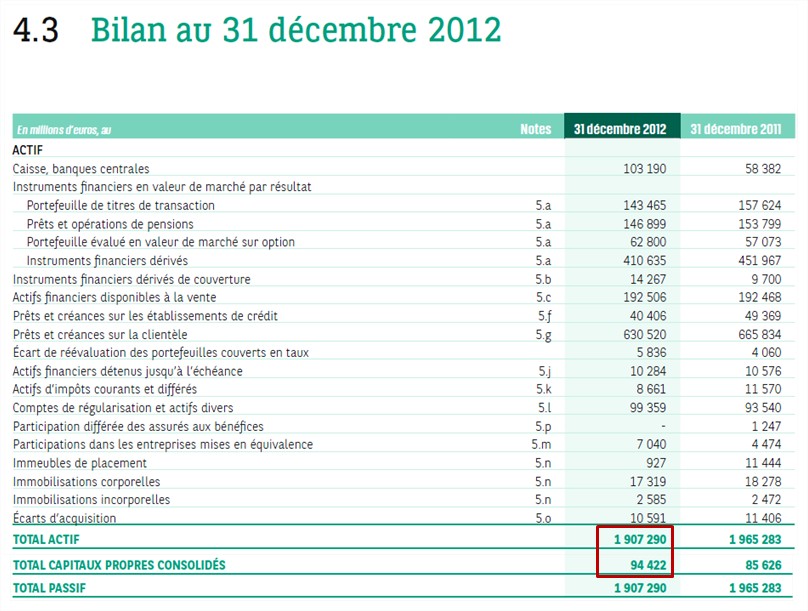

Observons ce que cela donne pour BNP Paribas, par exemple. Voici son bilan :

1 907 milliards d’euros, une paille.

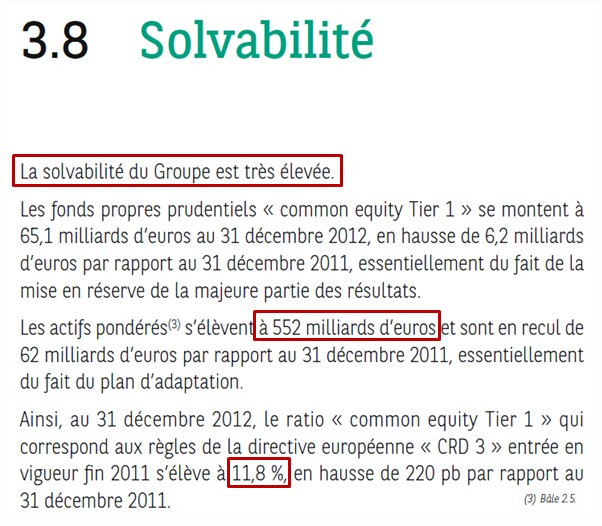

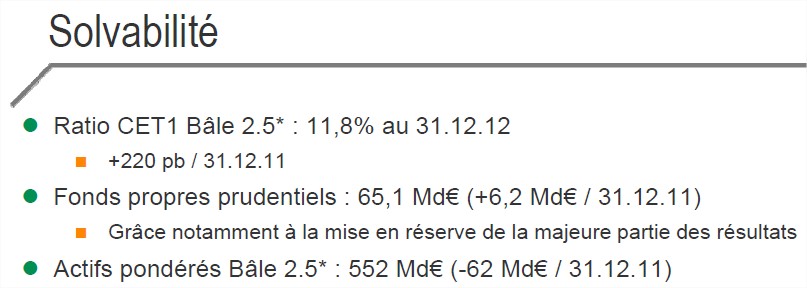

Et sa solvabilité ?

Tout va bien :

Bah oui, tout va bien ! Un beau ratio de solvabilité de 11,8 % = 65,1 / 552 (les actifs pondérés), en hausse en plus !

Bon, le vrai ratio de levier est donc 3,4 % = 65,1 / 1 907, mais qu’importe.

Eh oui, magie de la finance : des capitaux propres de 3,4 %, et « la solvabilité du groupe est très élevée »…

NB. Bien sûr, cela veut dire que si la banque observe une perte de 3,4 % sur son actif, elle n’a plus de fonds propres – le 11,8 % ne veut rien dire, vous n’allez pas pondérer la faillite réelle des contreparties…

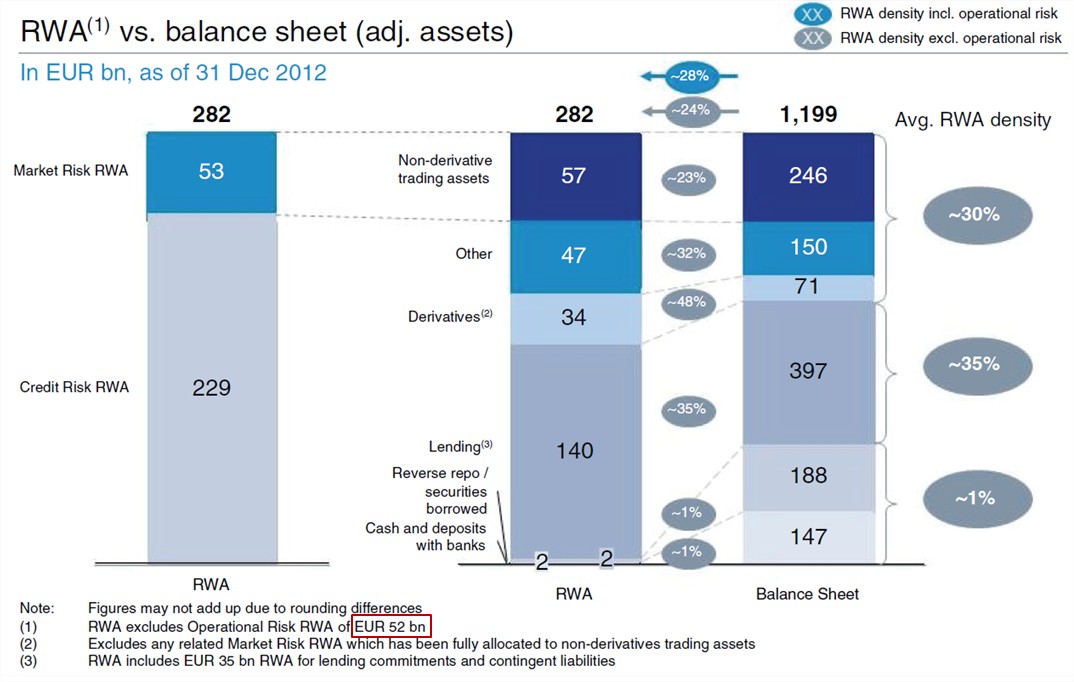

Second exemple, plus court, à partir du bilan de Deutsche Bank en normes américaines, avec un actif de 1 199 Md€, devenant 282 Md€ d’actif pondéré (RWA, pour le calcul de la solvabilité) (+52 de risque opérationnel) :

On note bien la façon différentiée dont s’évapore le risque sur les actifs…

Vous allez me dire que j’exagère, que ce sont des calculs fait par de brillants esprits mathématiques (ce qui est vrai), s’étant échinés pendant des mois, mais le souci, c’est que le risque n’est jamais modélisable mathématiquement de façon certaine. Tout repose sur des hypothèses, souvent fausses (genre « les États ne font jamais défaut » et autres fadaises).

Mais nous allons laisser la parole à la Banque Centrale d’Angleterre, qui est en pointe sur ces sujets prudentiels (contrairement à la Banque de France, inféodée au secteur bancaire, ce qui est de notoriété publique – preuve en est l’absence de sanctions malgré les dérives ahurissantes).

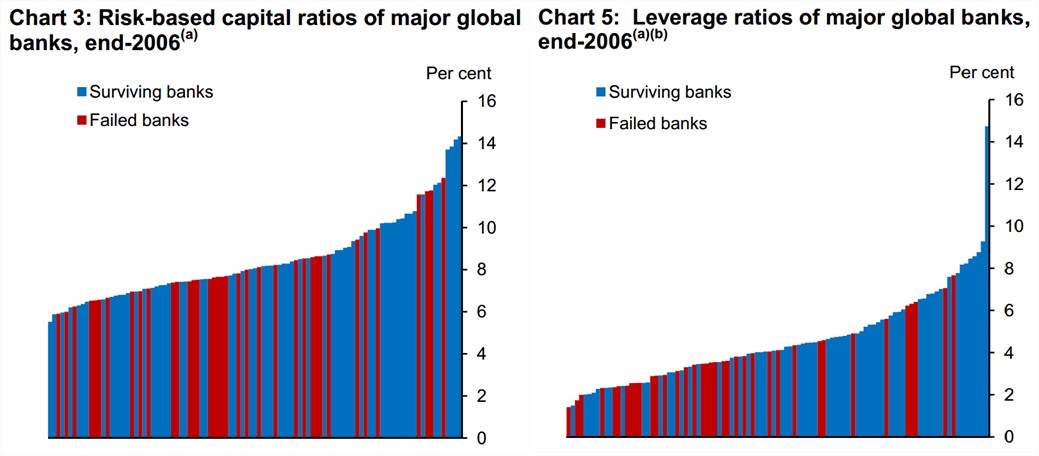

Elle a réalisé une brillante étude, très simple. Elle a classé les banques de façon croissante à partir de 2 ratios de 2006 : le ratio de Bâle (Fonds propres / Actif pondéré = Risk-based capital ratio) et le ratio historique de levier financier, tout simple, à partir du bilan (Fonds propres / Actif total du bilan = Leverage Ratio).

Et elle s’est ensuite amusée à colorer en rouge celles qui ont fait faillite durant la crise. Exercice sain consistant à arrêter de faire du mal aux mouches et à regarder plutôt la réalité, à savoir le caractère prédictif de faillite du ratio – vu qu’il est censé servir à cela. Et on obtient ceci :

On voit à gauche que le ratio de Bâle n’est guère prédictif, il semble y avoir une equi-répartition des banques en faillite quel que soit le ratio.

En revanche, sans être parfait, on voit sur le graphique de droite, qu’il y a plus de rouge à gauche qu’à droite, et donc qu’un ratio de levier bas est prédictif des faillites.

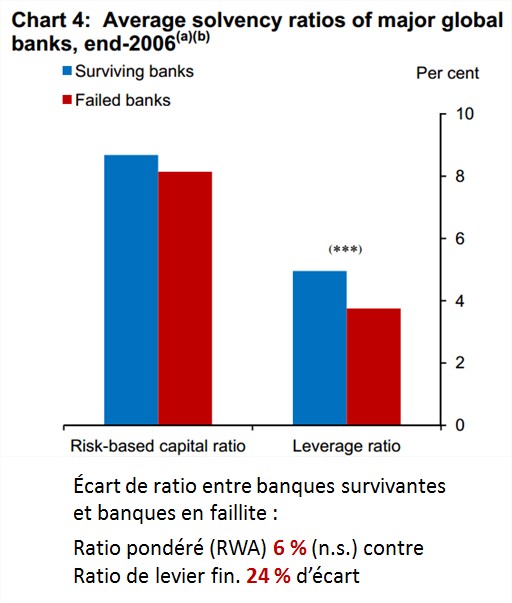

Voici la synthèse :

Il y a clairement plus d’écart entre les banques qui ont fait faillite et les autres avec le ratio de levier financier (tout simple, qui ne coûte rien) qu’avec le ratio de Bâle (hyper compliqué, qui a coûte un bras aux banques – mais leur a permis d’avoir plus de « latitude » pour user de « créativité »).

Conclusion de la Banque Centrale d’Angleterre : cessons donc de sacraliser le ratio de Bâle, et utilisons plutôt le simple ratio de levier financier !

L’OCDE a réalisé la même recommandation, comme vous avez pu le lire sur ce blog.

Eh bien c’est ce que nous allons faire dans le prochain billet, en analysant la situation des banques systémiques mondiales…

103 réactions et commentaires

Waouh, ça donne le vertige! merci.

+0

Alertero_O si je comprends bien les banques ne veulent pas du ratio Fonds Propres / Actif mais ne sont pas contre garder cette règle servant à pondérer les actifs, donc en gros avoir le beurre avec l’argent du beurre et la crémière.

Par contre pourquoi au vu de la volonté de Bâle III avoir introduit cette possibilité (ce n’est pas une obligation je pense mais qui se généralisera) qui annule ainsi l’effet limitatif du ratio fonds propres ? c’est un peu vouloir introduire la loi de murphy quand même.

merci

+2

AlerterLes banques européennes ont dans leurs livres 1500 milliards d’euros d’actifs pourris.

Lisez cet article :

La BCE s’inquiète du poids des créances douteuses en zone euro.

La Banque centrale européenne (BCE) s’inquiète de plus en plus de voir le poids des créances douteuses dans les portefeuilles de prêts des banques européennes entraver le redémarrage du crédit dans un contexte de priorité donnée au renforcement des fonds propres, selon plusieurs responsables de l’institution.

Selon KPMG, les créances douteuses des banques européennes atteindraient près de 1.500 milliards d’euros, dont 600 milliards pour les seuls établissements britanniques, espagnols et irlandais.

Entre l’hypothèque des créances douteuses et les effets potentiellement pervers des ratios de fonds propres, la BCE n’a guère d’autres choix que d’innover une nouvelle fois.

Plusieurs pistes sont évoquées par les intervenants de marché, allant d’achats directs mais limités de prêts aux entreprises à un accès au refinancement pour la Banque européenne d’investissement (BEI) en passant par la création d’une banque dédiée aux PME de la zone euro.

Dans tous les cas, la BCE sera amenée à faire peser sur son propre bilan une partie du risque liée au financement des entreprises. Même s’il s’agit d’un risque résiduel, elle ne pourra en décider seule car les pertes éventuelles seront supportées collectivement par ses dix-sept Etats actionnaires, qu’il lui faudra donc convaincre.

http://www.usinenouvelle.com/article/la-bce-s-039-inquiete-du-poids-des-creances-douteuses-en-zone-euro.N196064

+0

Alerter1 500 milliards douteux sur kekchose comme 25 000 de dettes totales en rorozone (et à peine moins en patrimoine financier des ménages rorozonards…), soit 6% ? Bof, un tout petit bail in représentant deux à trois années de versements d’intérêts ou dividendes sur les actifs fi des ménages et c’est marre…

+0

AlerterIl faut ramener ça aux fonds propres et non au total des dettes.

+0

AlerterAh ouais surya ? Comme à Chypre vous voulez dire 🙂 ? Non justement, je remets simplement en perspective les crédits bancaires douteux avec le montant des dettes rorozonardes ou celui des actifs financiers des ménages, c’est tout. Sachant que, rien que sur les dettes publiques, c’est bien plutôt un minimum de 3 ou 4 000 mds qu’on devra bien passer en P & P un jour ou l’autre, n’est-ce pas ?

+0

AlerterTout à fait vigneron, BCG avait fait une analyse récemment et avait estimé à environ 30% la part des créances douteuses une fois que toute la baudruche se serait dégonflée.

+0

Alerterles dettes publiques qui ne sont pas tant dans les banques que chez les assureurs vies.

Sinon vous oubliez juste que tous les créanciers n’ont pas le même rang.

+0

AlerterOuais Chris, les « dettes rouges » de Depla, ou tout ce qui est au-delà des 60% de pib quoi… pour commencer…

+0

AlerterQuanOuais surya mais ça change quoi que les créanciers soient des banques, assurbanques ou fonds d’pension (ass-vie) ? Que chi. Quant à une supposée priorité de créanciers, des fonds souverains orientaux ou proche-orientaux ou des banques centrales par exemple, juridiquement en tout cas, ce me paraît extrêmement douteux…

+0

AlerterCe n’est pas douteux. C’est dans le code de commerce.

Sinon ça change quoi que la dette soit dans des banques ou ailleurs ? Si c’est ailleurs les dépôts bancaires ne sont pas impactés.

+0

AlerterDes créanciers prioritaires sur la dette publique dans le code du commerce ? Non sans blague ?

Ah les dépôts bancaires certes non, du moins directement, mais ceux sur les contrats d’ Ass-vie par contre…

+0

AlerterPourquoi me parlez-vous de créanciers prioritaires sur la dette publique ? je parle de créanciers prioritaires tout court sur la réalisation de l’actif total.

+0

AlerterSi j’en juge à ces 2 phrases :

« Et vous lisez bien : pour les calculs de solvabilité, les 174 milliards d’euros du bilan seront considérés représenter seulement 3 milliards ! Donc si je veux un ratio de 10 %, il suffit de 300 millions pour satisfaire la nouvelle règle. »

plus des actifs sont risqués, moins ils exigent de fonds propres !!! C’est des bouffons mais qui ne sont pas bêtes : ils considèrent la valeur pondérée comme la valeur réelle, et la valeur faciale comme sans valeur. Une double comptabilité qui peut permettre au système de tenir, par convention et connivence.

+0

AlerterLa valeur faciale ne représente que de la monnaie de singes, en grande partie électronique, car il ya désormais une confusion délibèremment entretenue entre les notions de valeur et de richesse.

C’est ce mélange des genres qui favorise les tours de passe-passe des banksters.

+0

AlerterOn se calme Crapao… Tu voudrais kamême pas classer les dépôts à la BCE en non investment grade ? Si ? 🙂

+0

AlerterEn l’occurrence, je ne lis pas du tout la même chose que vous: la hiérarchie des risques est plutôt bien respectée puisque vous avez besoin de moins de fonds propres pour des obligations d’Etats réputées plus sûres que des entreprises, etc…

+0

AlerterNon, c’est le contraire. Un actif jugé « sans risques » (oblig d’Etat AAA) est pondéré à 0% donc exige 0% de fonds propres.

Ceci dit, tout à fait d’accord avec Olivier sur le caractère pifométrique de ces pondérations qui semblent sous estimer systématiquement les risques, un peu comme un miroir magique qui reflète une image bien plus belle que la réalité

Miroir, miroir en bois d’ébène de Bâle, dis-moi, dis-moi que je suis la plus belle.banque

+0

AlerterIl me semble que dans ces modèles il y a encore un autre problème peut-être : les différents types de risques sont traités comme des évènements indépendants : tel que le modèle semble fonctionner, le risque qu’une entreprise AAA fasse faillite ne dépend pas du fait que des entreprises BB fassent faillite. Or les faillites ne sont pas des événements indépendants : si suffisamment d’entreprises notées BB font faillite, les AAA ne valent plus rien. Ces logiques de contagion sont pourtant bien connues en théorie des incendies ou pour l’étude de la propagation des épidémies.

+0

AlerterLes logiques de contagions s’apparentent aux effets « domino » qui se transforment en crises à partir du dépassement de certains seuils à ne surtout pas franchir.

+0

AlerterBonjour,

Effectivement, également s’ils oublient de vérifier au départ que l’univers choisi n’est pas mesurable, je ne vois pas comment ils peuvent parvenir à correctement mesurer le réel avec un univers non mesurable.

Il existe des espaces mesurables et des espaces non mesurables, c’est important de vérifier au départ et de se placer dans un espace mesurable.

J’adore qu’on appelle cela de la mathématisation!(humour)

C’est plutôt de la dilution! C’est à dire des mathématiques fortement dilués et au final ce ne sont plus des mathématiques du tout.

Si vous appelez cela des mathématiques, j’en perds mon latin!

« esprit mathématique » ne signifie rien également, plutôt « esprit matheux » et encore!

super ils dérivent en dimension 1 et un peu 2 quel exploit mathématiques! ah oui ce sont des mathématiques! terrible!(humour)

Cordialement.

+0

Alerterj’ai plutôt l’impression que l’univers (des obligations en défaut du passé) est mesurable, mais qu’ en revanche l’indépendance aléatoire des évènements est totalement surestimée…

+1

Alerterpeut-on définir l’univers uniquement avec des obligations en défaut du passé?

ne représentent-t-elles pas qu’un sous-ensemble?

et curieux alors si vous définissez uniquement l’univers ainsi de supposer par la suite en hypothèse que « l’Etat ne peut jamais faire défaut »?

pour l’indépendance aléatoire, ce n’est pas difficile à vérifier, deux événements sont indépendants si A inter B = Ø ce qui donne p(A inter B)=p(A)×p(B).

dans un modèle standard il est supposé marché efficient

dans un modèle interne, il est possible de se placer marché non efficient, il faut alors utiliser merton, par contre beaucoup de volatilités donc corriger les erreurs.

je crois que la bnp utilise un modèle interne(pas sûre…).

+0

AlerterUn sous-ensemble de l’univers, oui, d’accord avec vous.

Dans une pure abstraction mathématique on peut peut-être partir d’un univers non mesurable, je ne sais plus il faudrait que je révise mes cours 😉

mais lorsqu’on parle d’une « modélisation » d’un réel, il me semble que dans tous les cas l’univers bâti est mesurable (par définition d’un « modèle », puisque on néglige consciemment certains paramètres connus ou inconnus), mais on s’efforce à ce qu’il tende vers l’univers réel non mesurable.

Or, plus prosaïquement, j’ai l’impression que même dans un univers mesurable hypersimplifié comme celui des obligations dans le modèle standard ou interne, on oublie complètement, et c’est plus grave encore, qu’il n’y a pas indépendance aléatoire des évènements de défaut: on a bien vu avec la crise que le défaut bancaire entraine plus ou moins le défaut public, mais de cela évoqué dans les probabilités de défaut à 1an, rien!!

+0

Alertersoit pour simplifier, ils supposent que c’est indépendant

ou bien ils ne prennent pas la peine de vérifier alors que ce n’est pas difficile à vérifier

si non dépendant, le calcul n’est plus le même

supposer la dépendance,simplifie le calcul

+0

Alertermes deux dernières phrases message précédent ont une petite coquille, sorry

je voulais écrire

supposer l’indépendance simplifie le calcul

+0

Alerter@ celimen vous exprimez « mais lorsqu’on parle d’une “modélisation” d’un réel »

Bonjour Celimen,

J’ai observé une erreur dans votre raisonnement.

Modéliser la réalité ce n’est pas la même chose que « modéliser un réel ».

Cordialement.

+0

AlerterC’est même la base absolue du calcul des probabilités.

+0

AlerterUne contradiction (apparente?), que je ne m’explique pas:

« les banques ne prêtent presque rien aux États »,

alors qu’on voit bien que dans le bilan de BNP, les prêts aux administrations publiques ou banques centrales représentent ~44% de leur bilan!

Donc effectivement, sachant qu’on sous-pondère en capitaux propres la détention d’obligations d’Etats avec une bonne signature, donc réputés sûrs, en bon père de famille vous placez votre argent ici!

+0

AlerterNon celimen, les banques françaises, effectivement, prêtent très peu aux états (les titres de dette publique française par exemple doit représenter quelque chose comme 2 à 3% de leur bilan…). Contrairement aux assureurs, dont les réserves techniques sont infiniment plus exposées…

+0

Alerter174 milliards sur un total de 404 milliards de prets, soit 44% tout de même pour la bnp…! (En revanche du portefeuille de pret, pas du total bilan)

+0

AlerterNon Celimen, 174/1900 mds soit 9% (y compris les liquidités « placées » à la bécéheu…).

+0

Alerter9% quand même!! Et si, 44% du portefeuille de prets…

Vous vous moquez un peu du monde?

+0

AlerterAllons fils, démontre nous avec la maestria qui te caractérise que l’abbé haine-pet prête massivement aux états, que j’me gaude encore un peu… Merci d’avance.

+0

AlerterEntre « massivement », terme que je n’ai jamais employé, et « prêter peu » il y’ a un abime que vous franchissez allègrement dans la bataille de chiffres inintéressante dont vous nous régalez ce matin…

Je répète, mais je crois que vous ne voulez pas entendre, 9% du bilan, 44% du portefeuille de prêts corporate, 27% du portefeuille de prêts total.

On peut passer à autre chose? Merci. Lisez Don Quichotte et le passage sur les moulins, cela vous occupera si vous n’avez rien de mieux à faire 🙂

+0

AlerterHé ! cé cé cé célimène, les dettes souveraines c’est quasiment 40% du total des dettes publiques/corporate/ménages de l’eurozone, ok ? Et tu voudrais nous faire croire que BNP avec ses 15 à 20% en titres souverains sur ce total à son actif ferait un tant soi peu mieux que « prêter peu » ??? A contrario au demeurant de ce qu’affirme à raison ton hôte en ce lieu… Mais où as-tu donc appris à compter cé cé cé Célimène ?

+0

AlerterSoit Vigneron, si vous vous placez d’un autre point de vue que celui de la BNP, l’assurance-vie prête sûrement beaucoup plus aux Etats…

Si je me place du point de vue de la BNP (je vous signale que le sujet ici c’est « pondération des actifs bancaires »), la structure de mon bilan présente une forte pondération sur les admins et banques centrales. Merci et au revoir, ravi d’avoir pinaillé avec vous 😉

+0

AlerterEspérons que la prochaine fois votre « culture scientifique du doute » vous incitera à faire l’expérience par vous même de la consultation – rapide rassurez vous – des grands postes d’actifs de l’abbé haine-pet ou d’autres avant de vous égarer plus avant encore dans d’hardies autant qu’oiseuses prospectives…

+0

AlerterTu veux que je te cites ? Soit : « les prêts aux administrations publiques ou banques centrales représentent ~44% de leur bilan! »

Et avec point d’exclamation siouplait !!! Wunderbar.

+0

AlerterLa créance sur la banque centrale ce n’est pas des prêts (au sens traditionnel) mais les comptes de réserve+facilités de caisse. Ce sont des postes qui ne se déprécient pas.

+0

AlerterAllez expliquer ça à Celimen surya… Ou qu’en face de ces dépôts bancaires au passif de la bécéheu ben y’a aussi des dettes souveraines rorozonardes à l’actif…

+0

AlerterLol Vigneron, la belle affaire ce dénominateur, sur le fond de ma question ça change tout…bien terne, en effet 🙂

Revenons donc à nos moutons après ces 3-4 remarques fort utilement tatillonnes:

Est-ce que consacrer 44% de son portefeuille de prêts (ou 9% de son bilan, merci Vigneron, maintenant chuttt 😉 ) aux admins pub & banques centrales, cela revient à ne presque rien prêter aux Etats?? non bien sûr, n’en déplaise à Vigneron!

C’est tout, la contradiction est toujours là, malgré tout;

Ce qui m’amène à quelques remarques/questions où je voulais en venir avant d’être interrompu par quelque fâcheux 🙂 :

– les banques, puisqu’elles prêtent beaucoup aux Etats, semblent au contraire ne pas aimer prendre beaucoup de risque. Normal, c’est ce qu’on attend d’elles, car in fine ce sont nos dépôts à nous. Le régulateur favorise cette inclination et l’a inscrit dans le marbre en hiérarchisant ce risque (d’Etat) au plus bas à travers l’hiérarchie des fonds propres requis.

– partir de 0% pour les obligations d’Etat AAA, c’est effectivement peut-être trop peu, la critique est fondée, mais alors combien proposez-vous? le taux requis pour les Etats BBB, soit 50%, comme le suggère « un défaut au moins une fois dans les 300 derniers ans » (soit une probabilité de défaut à 1an de 0.3%)?

Mais alors la critique restera de mise, on restera peut-être à 50% d’actifs pondérés contre 100% d’actifs réels…

Il me semble donc qu’on prend le problème à l’envers dans cet article:

la vraie colonne qui doit faire débat, ce n’est pas le RWA ou autres % à discuter indéfiniment au doigt mouillé… c’est la perte attendue ! (2e colonne à partir de la droite);

1) comparons la perte attendue évaluée pour la BNP dans ses rapports annuels de fin 2007 à fin 2012 avec les pertes effectives réelles!

(une sorte de back-testing, ou stress-test mais sur le passé, donc sur du réel) pour apprécier l’écart entre le modèle prédictif et la réalité!

2) comparons cela avec les fonds propres qui étaient/sont détenus! (sont-ils / ont-ils été suffisants?)

Une fois cela fait, on peut discuter un peu plus sérieusement sur des bases solides, et éventuellement être en mesure de proposer des probas de défaut à 1an réalistes!

Jusqu’à la prochaine crise…et là en revanche on rejoint les critiques judicieuses de Venus et Campaspe vues plus haut…

+0

AlerterCelimen, zêtes grave bouché. Devriez jeter un oeil sur le bilan de l’abbe haine pet p’têt, non ? Rien qu’en prêts et créances sur la clientèle on est déjà à 650 milliards… Verstanden ? Cessez de vous ridiculiser please please please…

+0

Alerter9% du bilan, 44% du portefeuille de prêts corporate, 27% du portefeuille de prêts total,

On y est ou bien tu as encore un autre % « négligeable » à nous proposer pour prétendre que la « bnp prête peu aux Etats »… 😉

Allez file gamin, ouste!

+0

Alerter@Vigneron vous exprimez « les banques françaises, effectivement, prêtent très peu aux états…Contrairement aux assureurs, dont les réserves techniques sont infiniment plus exposées… »

la BNP a sa propre compagnie d’assurance

+0

AlerterVoui Vénus, ça s’appelle la bancassurance à la française même, CNP/CdD en tête d’ailleurs. Sauf le bilan ici consolidé de bnp Paribas fait apparaître aussi les réserves techniques de leur activité assurance, 147 mds au passif, dont grosso merdo les 2/3 en dettes souveraines soit 100 mds…

+0

Alerter« Sauf le bilan ici consolidé de bnp Paribas fait apparaître … »

effectivement, c’est de la gestion bancaire

dans le bilan des « bancassurances » figure toujours une ligne correspondante « aux réserves techniques de leur activité assurance » si mes souvenirs sont exacts

+0

AlerterD’après ceci:

https://stats.ecb.europa.eu/stats/download/bsi_ci/bsi_ci/bsi_ci_u2.pdf

les créances détenues par les banques de la zone euro sur les admin. publiques de la zone euro sont de 1124 + 1648 = 2 772 milliards sur un total de bilan de 31 832 soit près de 9%

rapporté au montant total des dettes publiques de la zone euro on est quand même à près de 30% détenues par les banques

Ou me trompe je dans l’interprétation de ces chiffres, vigneron, qu’en penses tu?

+0

Alerterça consolide les filiales d’assurances-vies et toute la gestion pour compte de tiers non ?

+0

AlerterNous sommes donc bien d’accord que cela ne reflète pas les engagements des banques de dépôts ?

Donc que ce ne sont pas « les banques » qui détiennent tout ça mais aussi des sociétés de gestion, des compagnies d’assurances etc.

+0

AlerterSurya soit aussi 21 % d’une année de pib de l’Europe (12899 milliards d’€ (2012) http://www.capital.fr/stats-eco/indicateur/PIB ) pour des banques c’est pas mal du tout !

mais bon une paille 😉

+0

Alerter@Surya,

je n’en suis pas si sûr, il s’agit du bilan consolidé des IFM:

si on se réfère à la réglementation en vigueur concernant ces bilans:

http://www.ecb.int/ecb/legal/pdf/l_01520090120fr00140062.pdf

«institution financière monétaire» (IFM): un établissement de

crédit résident au sens du droit communautaire ou une

autre institution financière résidente dont l’activité consiste

à recevoir des dépôts et/ou des proches substituts des

dépôts de la part d’entités autres que les IFM et à octroyer

des crédits et/ou effectuer des placements en valeurs

mobilières pour son propre compte (du moins en termes

économiques).

à creuser….

+0

AlerterChris, vérifié, les réserves techniques de bnp assurances sont bien au passif de ce bilan consolidé…

+0

AlerterEt ce qui encore plus grave, c’est que ce ratio est un déterminant majeur de la politique commerciale et oriente les stratégies des banques. En l’occurrence, on pondérant fortement les entreprises. On n’encourage pas le financement de l’économie et on favorise les dérives qu’on a connues comme par exemple de vendre son risque, mais le risque, c’est comme un retour de service, avec une vitesse décuplée et toujours dans les pieds

+0

AlerterBien sûr mais en revanche on favorise des titres déjà hyper liquides – les titres de dette publique gentiment surcotés par nos conciliantes agences j’veux dire…

+0

Alerterc’est pas si bête car théoriquement la plupart des investisseurs calculent le taux de rendement attendu d’une entreprise en ajoutant au taux sans risque (+- le taux auquel se finance l’Etat) une prime de risque, donc plus le pays est reputé sûr et s’endette pas cher, et plus les entreprises et la collectivité dans son ensemble se finance à bon marché. Augmentez le cout auquel s’endette l’etat ou le prix payé par les investisseurs (à travers par exemple des exigences de fonds propres plus elevées comme le suggère Olivier), et vous tirez une balle dans le pied de toute la collectivité 🙂

+0

AlerterVraiment très intéressant.

Et encore, on nous présente la BNP comme le très bon élève de l’Europe. Celle qui est sortie grand vainqueur de la crise financière.

Qu’est ce que cela doit être pour les autres…

+0

AlerterEncore un boulot de Titan Olivier .. Bravo

Juste une réflexion en passant , les chiffres sont tirés des chiffres officiels .

Mais il est désormais de notoriété publique que les chiffres officiels des banques sont FAUX , grâce à l’opacité totale du système (shadow banking et plates formes non régulées) et son manque total de régulation . Sur les banques spéculatives , le Directeur Général d’Euronext déclarait que plus de 90% des transactions se faisaient dans l’opacité la plus totale .

La réalité est encore pire et il suffit de prendre à ce sujet l’exemple de la Deutsche Bank :

Soupçonnée d’avoir dissimulé 12 Millliards de pertes sur dérivés ( on en profitera pour regarder l’importance de ces postes dans les bilans ci-dessus) ..

http://www.lefigaro.fr/flash-eco/2012/12/06/97002-20121206FILWWW00358-deutsche-bank-a-masque-12md-de-perte.php

Et à combien se monte aujourd’hui le poste de dérivés de la Deutsche Bank ..

A la faramineuse somme de

5.605.039.000.000 euros, autrement dit 55.605 milliards d’euros, 55 mille milliards d’euros, ou 55,6 trillions d’euros

La falsification de comptes est déjà théoriquement du ressort de la justice pénale , mais il semble que les banques soient totalement exonérées du respect des lois qui nous gouvernent . Mais il y a pire

A titre d’exemple sur les pertes pouvant provenir des dérivés , on a estimé que les pertes subies par Dexia du fait des fraudes sur le LIBOR se montaient au minimum à 600 Millions d’euros .

On attend toujours les poursuites , sanctions, emprisonnements , réparations de préjudice ..

En attendant ce sont les contribuables français et belges qui ont été amenés à régler la note .

C’est la raison pour laquelle je prétends que la priorité absolue n’est pas de séparer des activités mafieuses .. Elles ne deviendront pas légales pour autant , mais bien d’exiger une régulation et une transparence totale sur les bilans bancaires en interdisant l’opacité et en sanctionnannt , avec de la tôle si nécessaire, toutes les transgressions des lois existantes (manipulations de cours en particulier ou cavalerie financière que la sémantique actuelle a transformé en « trading pour compte propre » .

Dédoubler des activités criminelles en les séparant ne les rendront pas plus éthiques ni conformes aux lois en vigueur . Envoyer ceux qui participent à cette escroquerie derrière les barreaux , aura in contestablement un effet de régulation supérieur à tous les délires des technocrates financiers dont les modèles ne sont plus que des rideaux de fumée destinés à entourlouper le public .

Car si n’est rien n’est fait , cela va encore s’empirer .

Denis Durand : Économiste, secrétaire général du syndicat national CGT de la Banque de France, membre du Conseil économique, social et environnemental vient de nous raconter la chose suivante:

« Mario Draghi a aussi confié à des journalistes médusés que la BCE songe à mettre en place pour les PME européennes… un dispositif de titrisation, à l’image de la titrisation des créances immobilières américaines dont l’explosion, en 2007, a déclenché la crise actuelle ! En d’autres termes, les banques pourraient sélectionner dans leur bilan des « paquets » de crédits aux PME, les représenter par des titres négociables, et vendre ces titres à des fonds de placement. En fonction de divers facteurs – la conjoncture économique, par exemple, mais aussi les anticipations plus ou moins irrationnelles du marché – la valeur des titres varierait, ce qui fournirait autant d’occasions de spéculation.

Aux yeux des financiers, la titrisation de créances a de nombreux attraits. Pour les fonds spéculatifs, elle permet une « créativité » infinie dans la conception de produits financiers plus ou moins compliqués et plus ou moins risqués. Une technique classique consiste, par exemple, à constituer des « paquets » de créances présentant un niveau de risque normalisé. Dans le cas des PME, on mettrait ainsi en circulation, d’un côté des titres représentatifs de crédits à des entreprises jouissant d’une très bonne réputation et d’une grande rentabilité, et d’un autre côté, pour les amateurs de risques, on titriserait des « paquets » de crédits particulièrement risqués, à des entreprises plus ou moins fragiles : c’est le sens du terme américain subprime. Les PME de la zone euro, déjà accablées par la récession, n’ont pas besoin de vivre ce qu’ont vécu des millions de ménages américains obligés, depuis 2007, de revendre à perte leur logement !

Un deuxième attrait, pour les banques cette fois, serait qu’une fois titrisés les crédits ne figureraient plus dans leur bilan mais dans celui des détenteurs des titres qui les représentent. Cela allégerait, nous dit-on, la contrainte que le durcissement des normes internationales dites de « Bâle III » fait peser sur elles. Mais n’oublions pas que les spéculateurs sur les marchés de titres ne gagnent de l’argent que parce qu’ils empruntent les liquidités dont ils ont besoin pour monter leurs opérations… aux banques ! En cas de krach, ce sont donc ces dernières qui se retrouvent avec les pertes des spéculateurs sur les bras. C’est précisément cet « effet de levier » qui a transmis à tout le système bancaire occidental les effets du krach des « subprimes » qui, sans cela, serait demeuré cantonné à un petit compartiment du marché financier mondial.

Disons le mot : sachant par où l’économie mondiale est passée depuis 2007, et sachant combien elle est devenue fragile, l’idée de créer un marché de prêts titrisés aux PME européenne est proprement insensée.

Le président de la BCE a été prudent. Il a indiqué qu’il ne s’agissait là que d’un projet à l’étude, que la décision n’était pas prise et qu’en tout état de cause on ferait attention à ne pas favoriser la mise en circulation de titres trop spéculatifs. Mais une fois un tel marché créé, qui peut affirmer que la recherche effrénée de la rentabilité financière ne conduira pas aux mêmes excès que ceux qu’on a connus sur tous les marchés de capitaux depuis trente ans ? Sûrement pas les banques centrales dont les politiques monétaires sont depuis ce temps les otages des marchés financiers.

Les dirigeants de la Banque de France confirment qu’ils sont bien en train de créer les bases techniques d’une utilisation des créances privées comme base à la création de titres qui seraient destinés, disent-ils, à servir de garantie pour les prêts sur les marchés interbancaires. Ce serait en quelque sorte élargir aux prêts entre banques commerciales l’usage des créances privées comme garanties des emprunts des banques auprès de l’Eurosystème. Cela ne changerait absolument rien aux critères qui président à la sélection, par la Banque de France, des crédits qui méritent le soutien de la politique monétaire : ces critères continueront de favoriser la recherche de la rentabilité financière au détriment de l’emploi et de la création de richesses dans les territoires. Pourtant, des voix de plus en plus nombreuses s’élèvent pour demander la prise en compte, dans cette sélection, de critères non seulement financiers mais aussi économiques, sociaux et environnementaux. Les agents de la Banque de France qui mènent à bien cette tâche y sont prêts ; c’est d’ailleurs ce que demandent, unanimes, leurs syndicats. »

+0

AlerterPour le lien de la déclaration de Denis Durand : ici

http://blogs.mediapart.fr/blog/denis-durand/270513/du-nouveau-du-cote-de-la-politique-monetaire

La présence de plusieurs liens dans le même commentaire bloque la publication du commentaire .

Et j’ai oublié d’ajouter dans le feuilleton Deutsche Bank que cette dernière venait d’être sauvée par une augmentation de capital avec l’aide du Qatar !!! survenu à point pour empêcher la catastrophe.

+0

AlerterPour information

(source le Contrarien du 3 juin 2013)

Principaux détenteurs de la dette française, par ordre décroissant :

1 AXA Investment Managers Paris France

2 Allianz Global Investors France SA France

3 MMA Finance France

4 CM-CIC Asset Management France

5 BNP Paribas Asset Management SAS France

6 CNP Assurances France

7 Amundi France

8 Covéa Finance SAS France

9 Matmut France

10 AEGON Investment Management B.V. Pays-Bas

11 Fideuram Asset Management Irlande

12 Pioneer Investment Management Irlande

13 Groupama Asset Management France

14 Pacific Investment Management Co. Etats-Unis

15 Suravenir France

16 Natixis Assurances France

17 Swiss Life (France) France

18 MAAF France

19 Natixis Asset Management France

20 Eurizon Capital SA Luxembourg

21 UBS Global Asset Management Suisse

22 Standard Life Investments Ltd Royaume-Uni

23 MACSF France

24 Lyxor Asset Management France

25 Crédit Suisse Asset Management Suisse

26 State Street Global Advisors UK Ltd Royaume-Uni

27 Monceau Assurances France

28 BNP Paribas Investment Partners Royaume-Uni

29 Union Investment Privatfonds GmbH Allemagne

30 BlackRock Global Investors Royaume-Uni

31 Malakoff Médéric France ( frere de Nicolas Sarkozy de Nagy-Bocsa )

32 Dexia Asset Management Belgium SA Belgique

33 Scottish Widows Investment Royaume-Uni

+0

AlerterElle en assure des têtes de veaux ze french debt…

+0

AlerterAjout : Krach obligataire prévisible et comme vous venez de le signaler à juste titre , rien n’est provisionné

Warren Buffett, Goldmans Sachs, Bank of America prévoient un véritable ravage dans le compartiment des obligations

(Easybourse.com) A la fois, pour Warren Buffett, Goldmans Sachs, et Bank of America, les investisseurs devraient rapidement se porter vendeurs de leurs obligations souveraines des pays développés et de leurs obligations d’entreprises de qualité de long terme et rester à l’écart de ces segments des marchés financiers.

« Il est difficile de croire que la plus grande bulle sur le marché des obligations dans l’histoire se terminera sans carnage » a indiqué Michael Hartnett, responsable de la stratégie d’investissement au sein de Bank of America dans une note publiée ce vendredi 31 mai, destinée aux investisseurs. Pour ce dernier, « le risque d’un krach obligataire est élevé ».

Les investisseurs semblent de plus en plus nerveux face à l’éventualité de voir la Réserve fédérale américaine réduire sensiblement son programme de rachat d’actifs sur le marché. Le président de la Banque centrale, Ben Bernanke, a indiqué la semaine dernière que la Fed pourrait effectivement diminuer ses acquisitions si les membres du comité de la politique monétaire sont suffisamment confiants sur le fait que l’amélioration de la croissance économique américaine est durable.

Le taux à dix ans américain est passé de 15,8% en septembre 1981 à 1,38% en juillet 2012, note Michael Hartnett. Le gap est considérable.

Ce taux a atteint 2,09% ce matin, après 2,17% jeudi. Un pic récent à 2,23% a été touché le 29 mai.

Selon M Hartnett, le taux à dix ans américain devrait évoluer à 2,25% d’ici la fin de l’année. La Fed devrait commencer à amoindrir l’ampleur de ses opérations d’achat en avril 2014.

Le stratégiste recommande alors de s’orienter vers les actions des banques américaines, européennes et japonaises, de même que vers les actions des marchés émergents, comme le Brésil, la Chine, l’Inde, la Turquie, la Russie.

Le point de vue de Goldman Sachs

Pour les analystes fixed income de Goldman Sachs, dans une étude parue jeudi 30 mai, le mouvement de ventes massives des obligations américaines, de même que celles d’autres obligations de longue durée de pays développés, a commencé. Ces derniers conseillent également aux investisseurs de sortir le plus rapidement possible de ce compartiment. «Quiconque a trop d’obligations avec une duration importante va souffrir. Les investisseurs doivent se monter très vigilants sur les fonds lourdement investis dans les obligations de qualité, dites obligations refuges, comme les obligations américaines ou les obligations d’entreprises bien notées [ndlr obligations investment grade] ».

http://www.easybourse.com/bourse/international/article/25950/warren-buffett-goldmans-sachs-bank-of-america-prevoient-un-veritable-ravage-dans-le-compartiment-des-obligations.html

+0

AlerterOlivier, tu écris : « Car si on savait précisément mesurer le risque, cela se saurait… »

je dirais plutôt : « Car si on savait précisément mesurer le risque, il n’y aurait plus de risque… »

+0

AlerterExcellent travail d’explication, mais avec toutes ces trouvailles, comment va t’on justifier que l’on ne « savait pas » une fois que la pétaudière bancaire aura explosé. Vous êtes cruel avec nos politiques

Dans le chapitre « on rase gratis….demain !!!! », la dernière de draghi :

http://www.latribune.fr/actualites/economie/union-europeenne/20130603trib000768035/zone-euro-draghi-s-attend-a-une-amelioration-graduelle-d-ici-fin-2013.html

Reprise à venir donc, ce que confirme assurément http://www.challenges.fr/economie/20130603.REU5474/repli-de-l-indice-pmi-officiel-des-services-en-chine.html

On est donc sauvés !

+0

AlerterEn se qui concerne les « brillants esprits », je suis pret a parier que les calculs ont été faits dans l’autre sens :

– j’ai X de « fonds propres » (ce qui en soit demanderait d’être passé à la loupe)

– je dois atteindre X de ratio pour être un bon élève

– quelle est la pondération optimale de mes actifs pour atteindre ce ratio

niveau BAC pro compta, et encore…

+0

Alerterha ça c’est le calcul des banques assurément, fallait par leur laisser la possibilité de pondérer leurs actifs…, et je prend le pari que la dégradation d’un actif ne produira pas le renforcement des fonds propres de la banque concernée mais le changement de la pondération.

Déjà que la notation c’est « l’école des fan » alors si on demande à l’élève de concevoir le barême de notation….

+0

AlerterBonjour Step c’est exactement la question que je me posais…

Quelle peut être la réactivité de telle ou telle banque face à une dégradation de la note d’un actif impliquant une hausse massive de son besoin en fonds propre.

Exemple: la France passe de AA/AAA à B en une seule dégradation. Combien de milliards à trouver pour les banques ?

Quand on voit le temps qu’il leur faut pour pouvoir appliquer Bale 3 (plus de 5 ans) j’ai du mal à croire qu’on trouvera des milliards aussi facilement du jour au lendemain.

Et là on ne parle que d’un actif avec un type de risque.

Bref je parie aussi sur le changement de pondération de risque des titres plutôt que sur l’augmentation massive des fonds propres.

Cordialement,

Simon

+0

AlerterOlivier,

Une mise en perspective des enjeux serait bienvenue sur ces ratios. Que sont-ils sensément apporter aux banques ? Que provoquerait leur absence ? Quelle différence avec l’effet de levier pour le commun des mortels ? Merci.

+0

AlerterLe ratio de levier (basé sur les actifs pondérés ou non) et un indicateur de solvabilité au regard de la capitalisation de l’établissement et de ses engagements. C’est un peu biaisé par le hors bilan mais bon… Il faut juste comparer des établissements entre eux dans un référentiel comptable commun.

+0

AlerterJe reprends l’information donnée par Julian ci-dessus.

Les 50 plus gros détenteurs de la dette française !

Vous trouverez ci-dessous les 33 plus gros détenteurs de la dette de notre pays.

Vous remarquerez la présence de toutes les sociétés d’assurance-vie. Il faut bien être conscient que les détenteurs de la dette des États et de la France, c’est vous. Vous, les épargnants, notamment via les contrats d’assurance-vie fonds euros !

Annuler la dette, faire défaut sur la dette, ou encore imaginer un moratoire, c’est avant tout ruiner les épargnants… De toute façon, nous ne pourrons jamais rembourser de tels montants !!

Charles SANNAT

http://www.lecontrarien.com/les-50-plus-gros-detenteurs-de-la-dette-francaise-03-06-2013-france

+0

AlerterEvidemment que c’est l’épargnant qui morfle en cas de défaut sur la dette. Mais qui se planque derrière ces personnes morales, au fait?! Ben: plus on est riche et plus on est vieux, plus on a d’assurance-vie. Un bon gros défaut fera donc payer les riches qui ne veulent plus payer d’impôts (et qui ont la capacité de faire un lobbying intense pour avoir la liberté de circulation des capitaux et augmenter la concurrence fiscale, faire voter des niches fiscales en tout genre etc…) et les vieux qui ne les ont pas (assez) payé depuis 30 ans. C’est donc tout ce qu’il y a de plus légitime… Mais évidemment, la dette a masqué pendant des décennies des conflits sociaux (de classe, générationnels etc…) et l’atterrissage sera donc très brutal, puisqu’il va falloir dire qui paie quoi du jour au lendemain. Mais à mon avis, c’est toujours préférable que ce pas de deux insupportable où on fait bouillir à petit feu les peuples en espérant qu’ils ne se révolteront pas trop. Et en attendant, on privatise des trucs sur lesquels on est incapable d’assurer une quelconque concurrence (hier les autoroutes aujourd’hui les aéroports de Paris) pour servir les intérêts de la dette. Ce serait bien qu’on ait des politiques qui défendent le bien commun de temps en temps quand même.

+0

Alerterles « riches » n’ont pas leurs assurances-vies en France mais en Suisse ou au luxembourg.

+0

Alerterah bon????

pas tous

+0

AlerterPour des raisons de propriété des titres et non d’une simple créance chirographaire sur l’assureur. C’est une faute professionnelle de la part d’un gérant opérant sous mandat que de laisser une AV sous la législation française de mon point de vue.

+0

Alerterne pas laisser la possibilité à son client du choix est davantage problématique.

Si le client souhaite conserver ou bien souscrire une assurance vie en France,

le gérant doit laisser le choix au client et ne pas aller contre sa volonté.

Pourquoi les riches n’auraient plus le droit d’avoir une assurance vie en France?

C’est complètement aberrant ce que vous écrivez et même discriminant.

+0

AlerterJe vous ai donné la raison légale. En France si l’assureur saute vous n’avez plus rien. Au Lux ou en Suisse le client récupère tous ses titres chez le dépositaire.

+0

Alerterne faites pas vos propres lois Surya

même si c’était le cas, le gérant se doit de donner le choix au client, toutes les informations du contrat sont mentionnées dans les documents contractuels.

Si les riches choisissent de conserver leur assurance vie en France, c’est leur choix.

+0

Alerter@Surya: C’est bien ce que je dis: ils ont leur assurance vie (dans une personne morale ‘hors France’, mais contenant des BdT) et le seul moyen de leur faire payer l’impôt est de faire défaut sur la dette.

+0

Alerter@totor,

bah non, plus on est riche plus on a d’oseille dans les paradis fiscaux, plus on des patrimoines financiers diversifiés sur toutes sortes de catégories d’actifs et de monnaies et moins on a de dettes publiques en euros en proportion du pactole qu’on y a planqué.

En plus, plus on est riche plus on a de gestionnaires de fortune qui se donnent le là pour changer les clefs de répartition des actifs et plus vite on est « informé » de ce qui se trame.

En bref, plus on est riche, moins on trinquera en cas de défaut et plus on fera en sorte que ce soient les veuves de Carpentras qui payent….

+0

Alerter@chris06

Oui, ça c’est pas faux! Mais

1- la vieille de Carpentras, va bien falloir la plumer de toute façon (à la limite, ça s’apparente à un impôt sur l’héritage, qui est à mon sens l’impôt le plus juste qui soit).

2- si on fait un joli défaut, le château de cartes des dettes publiques s’effondre et il faudra penser à remettre un contrôle des capitaux en état de marche (voir un ordre monétaire fonctionnel). C’est à ce moment là qu’il faudra s’occuper des paradis fiscaux et autres instruments financiers à destination des ultra riches. Pour le reste, je ne me fais pas trop d’illusions, ils trouveront tirs moyen de passer entre les gouttes (NB: d’après Zerohedge, on en est à 0.6% des plus riches qui concentrent 40% du patrimoine mondial…)

+0

Alerter@totor,

oui mais il y a différentes manières de faire défaut : dans un système de monnaies fiduciaires flottantes, des taux d’intérêts réels négatifs en est une.

+0

AlerterT’as tout dit totor. Le reflet des dettes accumulées ne se trouve nulle part ailleurs que dans l’explosion du patrimoine financier des ménages depuis 80/81, passé de 1 à 3,5 RDB. Détenu évidemment pour moitié par le dernier décile, l’autre moitié par les quatre suivants. Intenable bien sûr.

+0

AlerterExcellent totor..

Le génie du système c’est de se faire cautionner par les petits épargnants salariés qui en sont en réalité les premières victimes par le biais du dumping social et salarial.

+0

AlerterLes choses qui me choquent le plus dans ces ratios de probabilité :

– au final, les ratios utilisés sont très booléens avec très peu de gradation, passant brutalement de quasiment 0% à 100%. Derrière le nombre important de niveau des notations, on voit bien que mettre 0% de risque en haut de l’échelle et 100% au-dessous revient presque au même.

– cette utilisation des probabilités sous-entend une hypothèse fondamentale qui n’est pas précisée qui est l’indépendance des données. Cela sous-entend donc que les faillites ne sont pas des événements simultanés … On sent bien qu’il y a quelque chose de pourri au royaume de Bâle III.

– Quand on sait que la diversification est la principale arme de protection contre le risque, il est amusant de constater que ce modèle « évolué » ne la prend pas en compte du tout. Avoir tous ses oeufs dans le même panier aboutira à la même pondération qu’une répartition sur les pays et les secteurs.

– le souci clair de cette notation Bâle III est qu’elle laisse les banques libres de choisir leur méthode de calcul des risques. les banques sont donc juges et partis. Autant laisser le renard garder le poulailler … Je ne sais pas si ces méthodes sont analysées et certifiés par quelqu’un, mais si c’est le cas, ce ne sont pas de grands contradicteurs.

+0

AlerterEn fait l’entourloupe est d’appliquer 2 ratio de probabilité de faillite d’affilée …

Faire une pondération avec les risques dans Bâle III est une bonne idée.

L’arnaque consiste à appliquer ENSUITE le ratio de 10% !

En effet, ce ratio de 10% était déjà un ratio de ce qui pourrait faire faillite dans l’année donc qu’il fallait détenir en fond propre !!!

Bâle I sous-entendait que 10% des actifs pouvait faire défaut.

Bâle III applique encore un ratio par dessus …

Pour un actif pourri, par exemple, en le pondérant à 100% de chance de défaillance, au final, ils ne vont le compter que comme 10% d’actif nécessaire au lieu de 100% !!!

+0

AlerterBâle I : besoin fonds propre = actifs x 10%

Bâle III : besoin fonds propre = somme de actifs pondérés x 10%

= pondération moyenne x actifs x 10%

Comme la pondération moyenne est inférieure à 100% de risque de faillite, le besoin en fonds propre sera nécessairement inférieure. Le 10% aurait du être éliminé et être remplacé par la pondération moyenne !

+0

Alerteren résumé : Les banques assurent 10% du montant de leur risque de perte. En effet, le montant pondéré, c’est le risque de perte (sur lequel on peut ergoter) et les 10% c’est ce que détient la banque.

+0

AlerterMerci pour ce billet hyper intéressant!

+0

AlerterUne autre source d’erreur comptables sur la nature de la pondération des actifs bancaires .

De nombreux contrats assurance vie , retraites par capitalisation sont partiellement indexés sur l’or .

Le problème actuel de la cotation de l’or papier est qu’il est totalement manipulé .. Donc les valorisations de portefeuilles sont fausses .

Je ne sais pas cette dernière mesure est destinée à sauver les établissements qui auraient « oublié » de mettre en face des arbitrages en question : l’or physique correspondant .. mais elle a de quoi surprendre .

La première réaction est bien déjà de se dire qu’elle va tuer un petit marché créateur d’emplois du nom de numismatique .. Qu’elle va provoquer quelques problèmes pour la monnaie de Paris ..

Et qu’elle va incontestablement entrainer une baisse du trafic de la poste au profit vraisemblablement de gens comme UPS dont vous irez par curiosité regarder qui sont les actionnaires .

« Art. D. 1.-insertion de billets de banque, de pièces et de métaux précieux est interdite dans les envois postaux, y compris dans les envois à valeur déclarée, les envois recommandés et les envois faisant l’objet de formalités attestant leur dépôt et leur distribution. »

Décret n°2013-417 du 21 mai 2013

+0

AlerterC’est juste qu’il y a des ETF dedans non ?

+0

AlerterMême ça surya, ça reste à prouver… La CNP c’est kamême pas tout à fait John Paulson, non ?

+0

AlerterÀ peine évoquer la création d’un nouveau cadre économique, que l’on s’acharne à relancer le vieux et pénible cadre actuel.

En passant 75%et plus de l’or extraite est stocké dans des bunkers et personne n’y a accès, compte tenue de la pollution engendré(cyanure, arsenic, etc.)et les mineurs qui y laissent leurs vie, aussi bien la laisser stocké dans le sous-sol ! ! ! ! ! une autre addition à l’empreinte écologique, déjà lourde, totalement inutile

L’homme est stupide ! ! ! !

+0

AlerterLes probabilités de défaut pour les états n’ont pas de sens pratique. Comme Olivier B. le fait remarquer un taux de 0,01% correspond à une faillite tous les 10 000 ans et si on remonte sur 10 000 ans on retourne à l’age de pierre où l’argent n’existait même pas (du moins sous la forme que l’on connaît aujourd’hui). Une probabilité se comprend à l’aune de la loi des grands nombres et d’une répétition de réalisations indépendantes du phénomène. Ca marche très bien pour les jeux de casinos (roulette, etc) mais pas pour les Etats!

+0

AlerterEtre liquide et/ou solvable sont 2 notions distinctes.

+0

AlerterAu delà de ce vous nous exposez avec tant de clarté, et en particulier en étayant de faits ce qu’on pressentait quant au fossé entre les fins déclarées et la réalité, on ne peut s’empêcher de penser qu’au fond, toutes ces régulations ne sont qu’autant d’artifices destinés à diluer quand ce n’est pas simplement éliminer la responsabilité (des banquiers). Mais alors, quelle est la justification de telles sommes redistribuées au titre de la performance? Quelle est la justification du statut d’exception des mêmes?

+0

AlerterJe ne suis pas tout à fait d’accord avec celà :

« Notons que pour le Triple A, cela nous fait un défaut environ tous les 10 000 ans – sachant que tous les États AAA ont fait défaut au moins une fois dans les 300 derniers ans (et je ne parle même pas de l’hyperinflation), mais qu’importe… »

Dans le tableau de la BNP, ils parlent bien d’un risque de defaut à 1 AN … Et AMHA, ce 0.01% n’est pas faux ! Pour qu’un pays noté AAA fasse défaut il faut quand même plus qu’un an et les agences de notation ont alors le temps d’abaisser graduellement la note. Certes la clairvoyance de ces agences est toute relative et faire passé un pays noté AAA à C en 4-5 ans est honteux mais bon …

+0

AlerterExcellente objection, enfin je trouve… 🙂

+0

AlerterOn appréciera la pertinence de ces agences de notation qui avaient noté tous les CDOs subprime AAA… 🙂

+0

AlerterSur les dettes souveraines j’entendais, sureya, mais sur les titres, notamment cdo, là bien sur oui, du n’importe quoi…merci pour ton suivi du débat et ton engagement dans ce billet qui font plaisir à voir 🙂

+0

AlerterJe crois qu’il y a des confusions…

Tout d’abord, les « actifs pondérés du risque » ne représentent pas ce que vous essayez de leur faire représenter. Il ne s’agit pas de la valeur de l’actif, mais du montant marginal de pertes supplémentaires dans un environnement macro stressé par rapport à un environnement macro normal. La différence entre pertes normales et pertes exceptionnelles (mulitpliée par 12.5 pour que l’on en prenne 8% ensuite… ). Il est heureux que ce montant de pertes exceptionnelles marginal ne représente pas la valeur entière de l’actif (ce qui voudrait dire qu’on ne s’attend à aucune pertes en temps normal…).

Le capital de la banque que vous lisez est lui déjà amputé du montant des pertes attendues dans un environnement macro standard, à travers les provisions. Vos divisions et vos ratios n’ont pas grand sens, c’est normal que les RWA ne soient pas comparables aux actifs, ça n’est pas leur but.

Dans la même veine, dire « la probabilité de défaut des AAA ne peut pas être de 0.01% parce que trois Etats ont fait défaut dans les x < 10000 dernières années" signifie que vous n'avez pas bien lu les accords. La probabilité de 0.01% n'est qu'une proba de défaut *conditionnelle sous des circonstances standards*, essayer de la contester en prenant des défaut se produisant dans des circonstances non standards n'est pas honnête. La charge de risque va se calculer en prenant cette proba et en la stressant à un très au quantile de la distribution des conditions économiques. (ça pose d'ailleurs des problèmes aux équipes de backtesting et de validation des modèles de risque se basent justement sur des modèles économétriques correctifs pour savoir si les estimations sont fiables ou non).

Et cette approche est censée : plutôt que de demander aux banques de prédire l'état de l'économie à venir, on leur demande ce qu'il se passerait en temps normal (bcp plus simple), et ensuite on stresse les nombres obtenus.

Ensuite, c'est bien Bâle I qui avait des poids très grossiers et attribuait 0% de risque à tous les Etats. Ce que vous critiquez (le poids de 0% pour les sovereigns AAA) est en fait une critique à l'endroit de l'approche standard de Bâle II/III, très peu répandue parmi les banques d'importance. Et Bâle I était pire, avec 0% pour les Etats qu'ils soient AAA ou non. Vu que vous critiquez en filigrane le passage de Bâle I à Bâle II (puisque c'est bien l'introduction de Bâle II qui visait à prendre vraiment le risque en compte et pas uniquement la catégorie d'actifs, objet de votre introduction "L’idée de base est simple"), il serait souhaitable de remarquer que cette critique s'applique au système que l'on a quitté, et beaucoup moins au système que l'on rejoint.

La plupart des banques ne vont pas du tout attribuer une PD de 0% aux Etats.

+1

AlerterIntéressant cette réponse d’ « insider » (semble t-il), mais quelque-chose me semble contradictoire: on applique donc:

1) »une proba de défaut *conditionnelle sous des circonstances standards* » (ce qui semble expliquer pourquoi des circonstances exceptionnelles comme des contagions de difficultés en chaines ou une crise systémique n’affecte pas le modèle avec ses PD indépendantes (à 1an) que je(/certains d’entre-nous) jugeais à priori trop simplistes),

2)mais pour estimer des pertes exceptionnelles?!

Merci en tout cas pour cette contribution 🙂

+0

AlerterBonjour,

Et effet je suis un « insider » (je vous rassure ça n’a pas toujours été le cas, j’avais auparavant un travail honnête :D).

Je vais essayer de répondre à votre question, en évitant d’être trop technique (ce qui n’est pas mon fort), ni trop élémentaire (pas mon fort non plus – en fait rien n’est mon fort :D). Disons pour faire court que le régulateur a confiance dans les banques pour estimer une probabilité de défaut dans des conditions standards, et ensuite prend cette probabilité et la soumet à une machinerie mathématique / économétrique pour regarder ce qu’elle donnerait dans des conditions très mauvaises. C’est cette probabilité « stressée » qui est in fine utilisée pour le calcul de la charge de risque.

Pour commencer, il faut savoir que les accords de Bâle II partent d’un point de vue assez classique : une entreprise va faire défault lorsque la valeur de ses actifs (si on décidait de les vendre par exemple) n’est pas suffisant pour rembourser toute sa dette. C’est à dire qu’une « probabilité de défaut » va se lire comme la probabilité que les actifs se retrouvent sous la dette dans un an (si on parle d’une proba d’horizon un an).

On va ensuite supposer que les défauts ne sont pas indépendants, mais corrélés positivement, c’est à dire que dans une année où beaucoup d’emprunteurs ont déjà fait défaut, la proba de défaut d’un emprunteur encore solvable est plus élevée que dans une année normale.

La manière dont cette « supposition » va se faire va être d’imposer que la croissance des actifs d’une entreprise soit composée d’une croissance propre pour un certain pourcentage, et d’une croissance « systèmique », qui va être soit positive (les actifs augmentent de valeur), soit négative (les actifs perdent de la valeur), soit nulle (contexte « neutre »).

Prenant la probabilité de défaut d’un emprunteur dans des conditions standards, la croissance de ses actifs va être entièrement sa croissance propre (puisque la partie « tendancielle » de la croissance est nulle). On connaît les paramètres estimées de cette croissance propre (sa tendance, son écart type, bref sa distribution de probabilités) à partir de la probabilité (par une formule mathématique basée sur certaines hypothèses courantes). On peut y additionner la part « systémique » de croissance en forçant cette dernière à être très négative (le type qu’on verrait une année sur 1000 environ). Ca nous donne la croissance de chaque nom, sous l’hypothèse d’une forte décroissance des actifs. Il reste à estimer la probabilité de défaut avec cette « nouvelle » croissance (propre + systémique très mauvaise).

De cette manière, on va à la fois obtenir une probabilité « stressée » et rendre les défauts dépendants les uns des autres (puisque tous dépendants de la croissance moyenne des actifs).

Si vous souhaitez plus de détails, l’approche initiale est due à un mathématicien du nom de Vasicek. C’est un modèle relativement simple, donc la plupart des hypothèses sont seulement plus ou moins vérifiées, mais il a l’avantage d’être robuste (peu de paramètres), ce qui est à mon sens essentiel.

Cordialement,

+0

AlerterLes commentaires sont fermés.