Tous les 6 mois, la Banque Centrale d’Angleterre publie un très complet Rapport sur la Stabilité Financière. Celui de décembre 2011 est ici.

Une partie de ce rapport s’appuie sur une Enquête sur le Risque Systémique. (numéro de décembre 2011 ici)

Il contient un très intéressant Indicateur de Risque Systémique, calculé à partir d’une enquête auprès de 68 intervenants majeurs sur le marché, comprenant des banques, des assureurs, des hedge-funds et des gestionnaires d’actifs.

Bref, les risques financiers, ce sont encore les marchés qui en parlent le mieux 😉

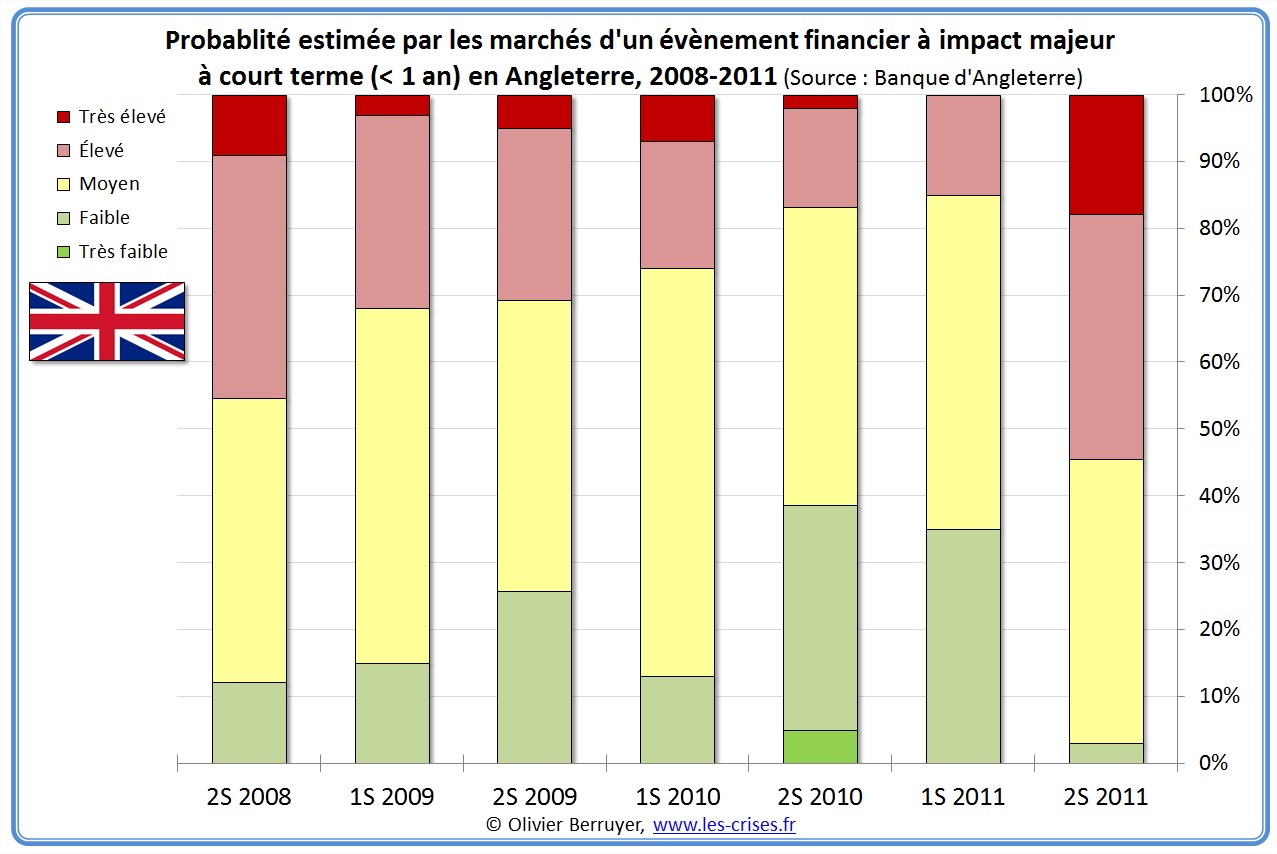

Les risques à court terme

Voici les résultats concernant les risques à moins d’un an :

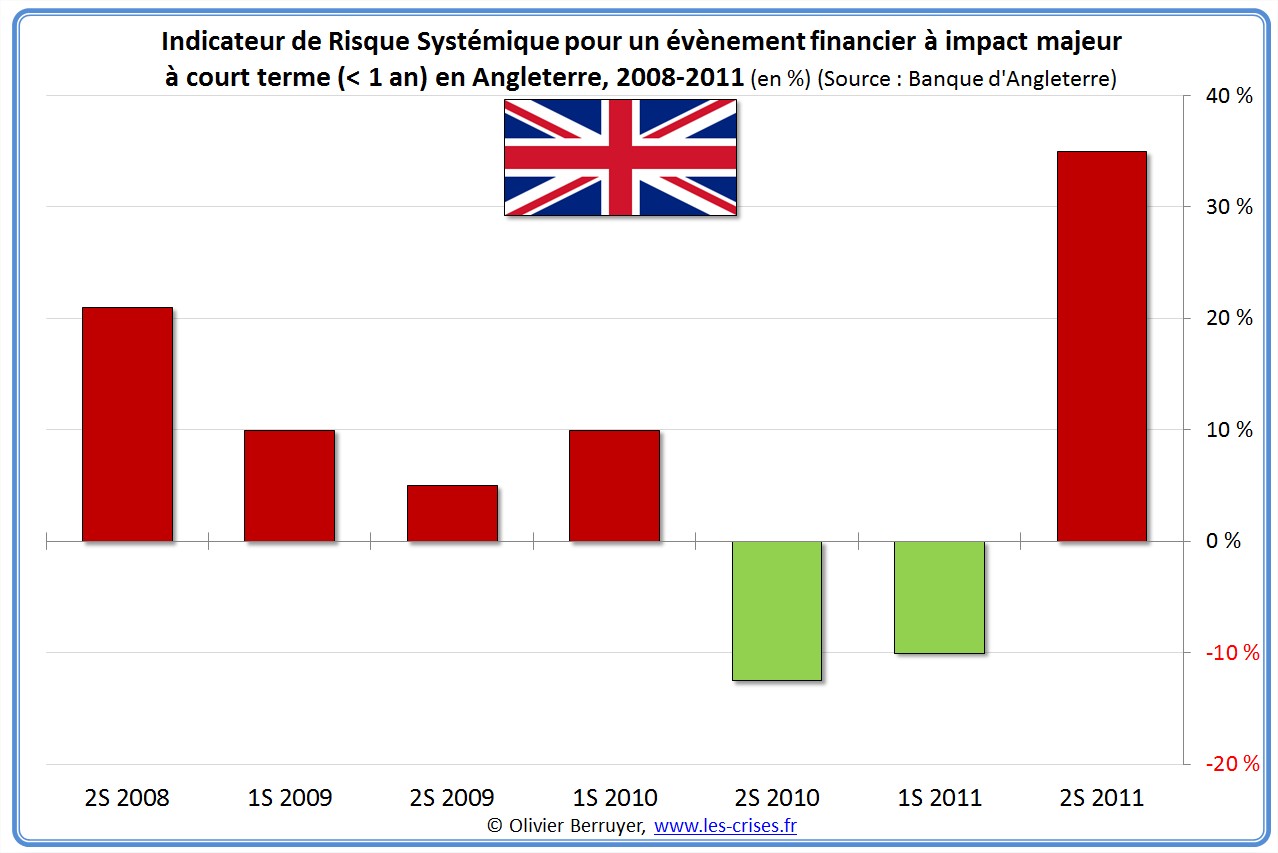

On en tire un Indicateur de Risque Systémique pondéré suivant :

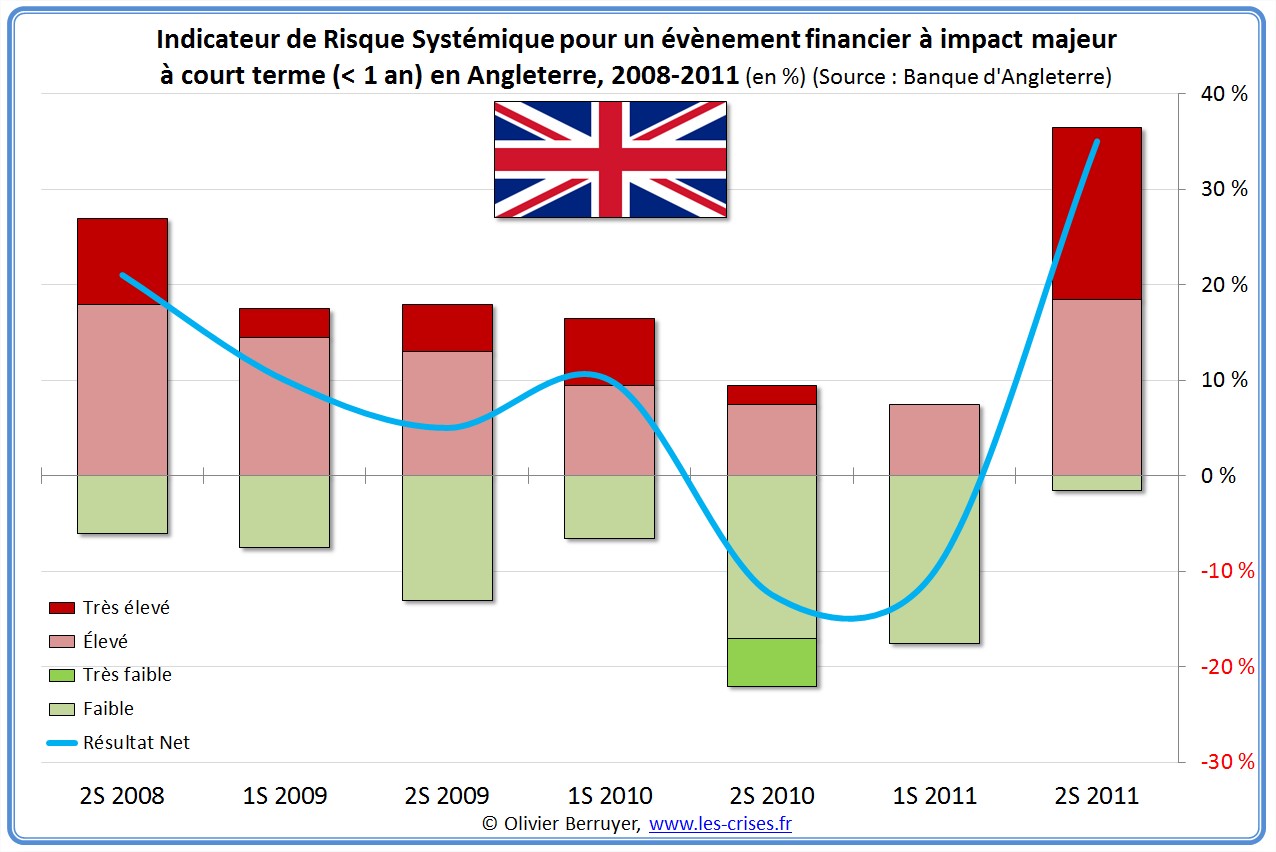

que l’on peut scinder ainsi :

L’augmentation des craintes majeures à court terme a été massive au dernier semestre 2011… Les optimistes ont disparu…

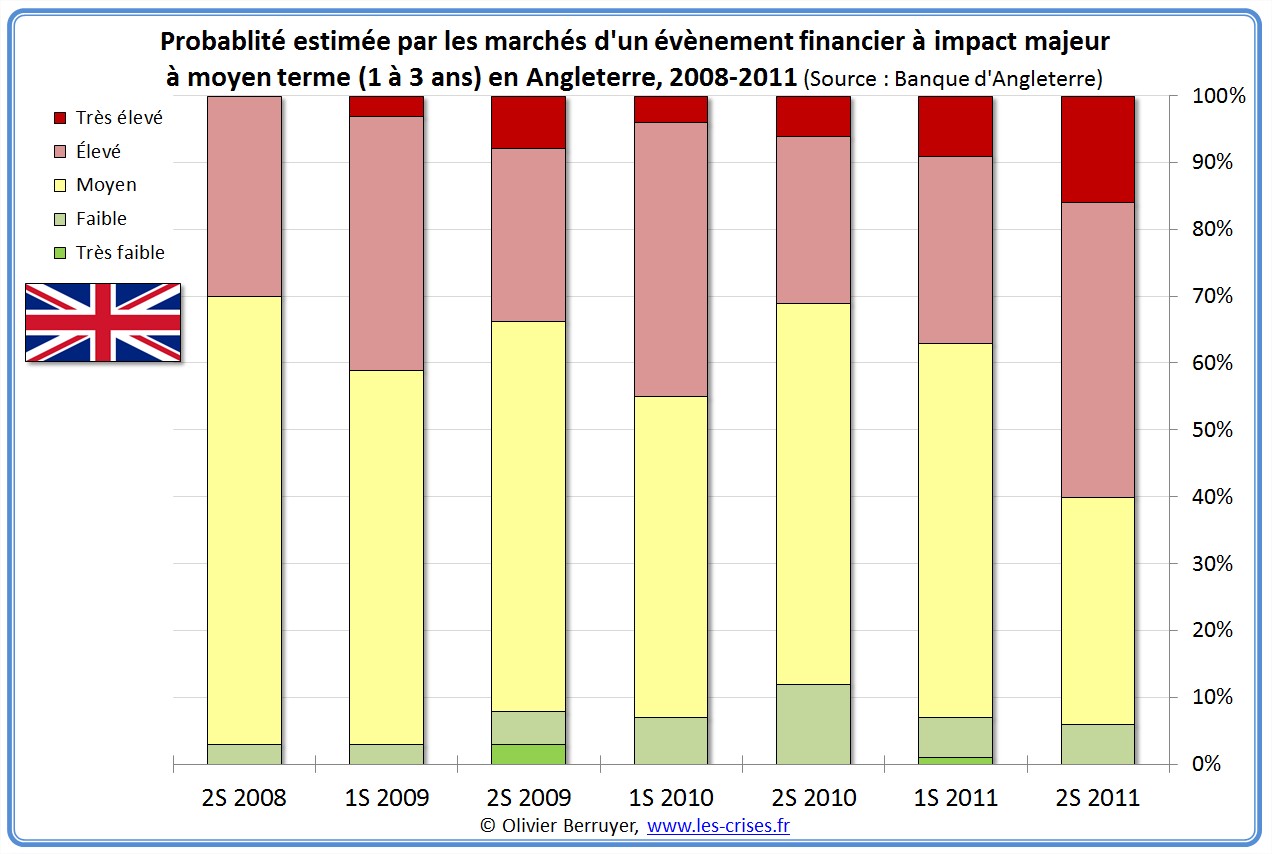

Les risques à moyen terme

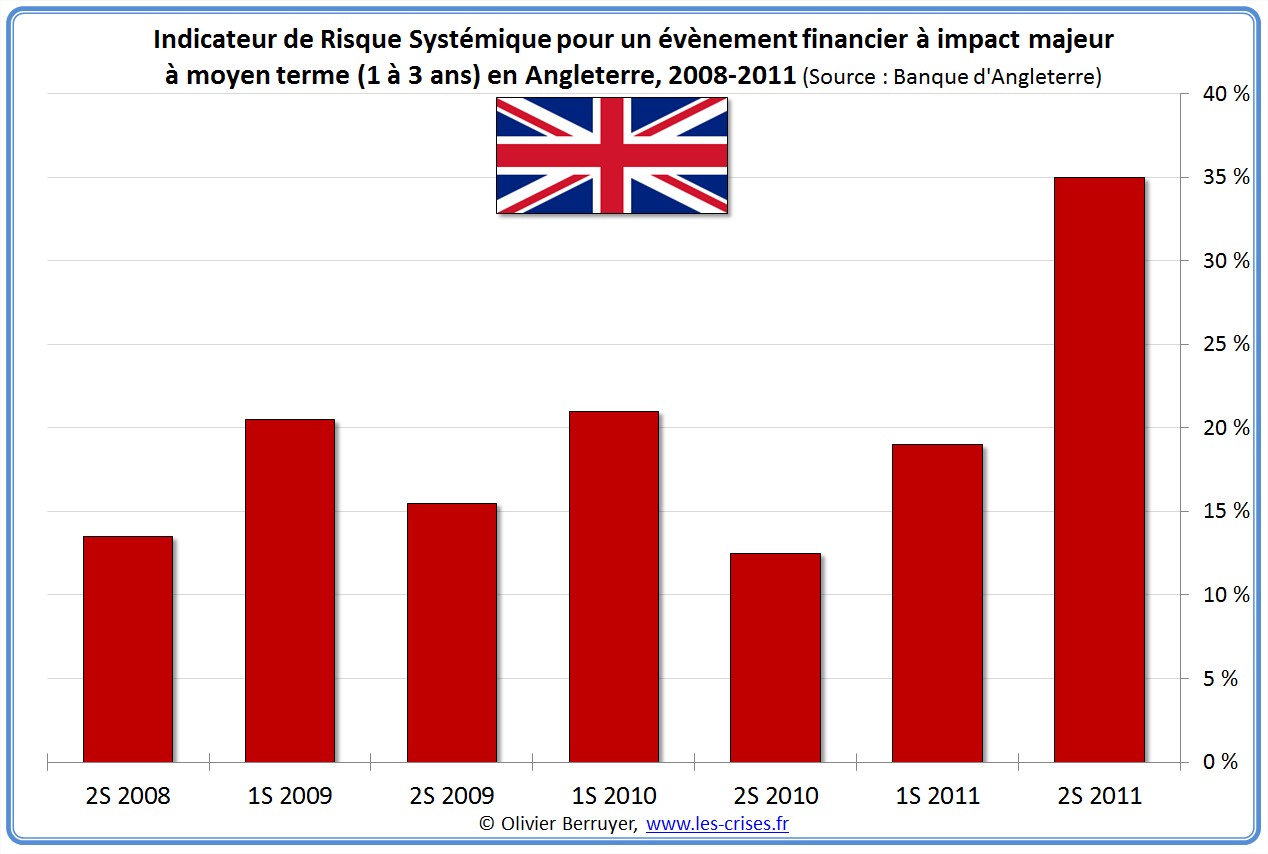

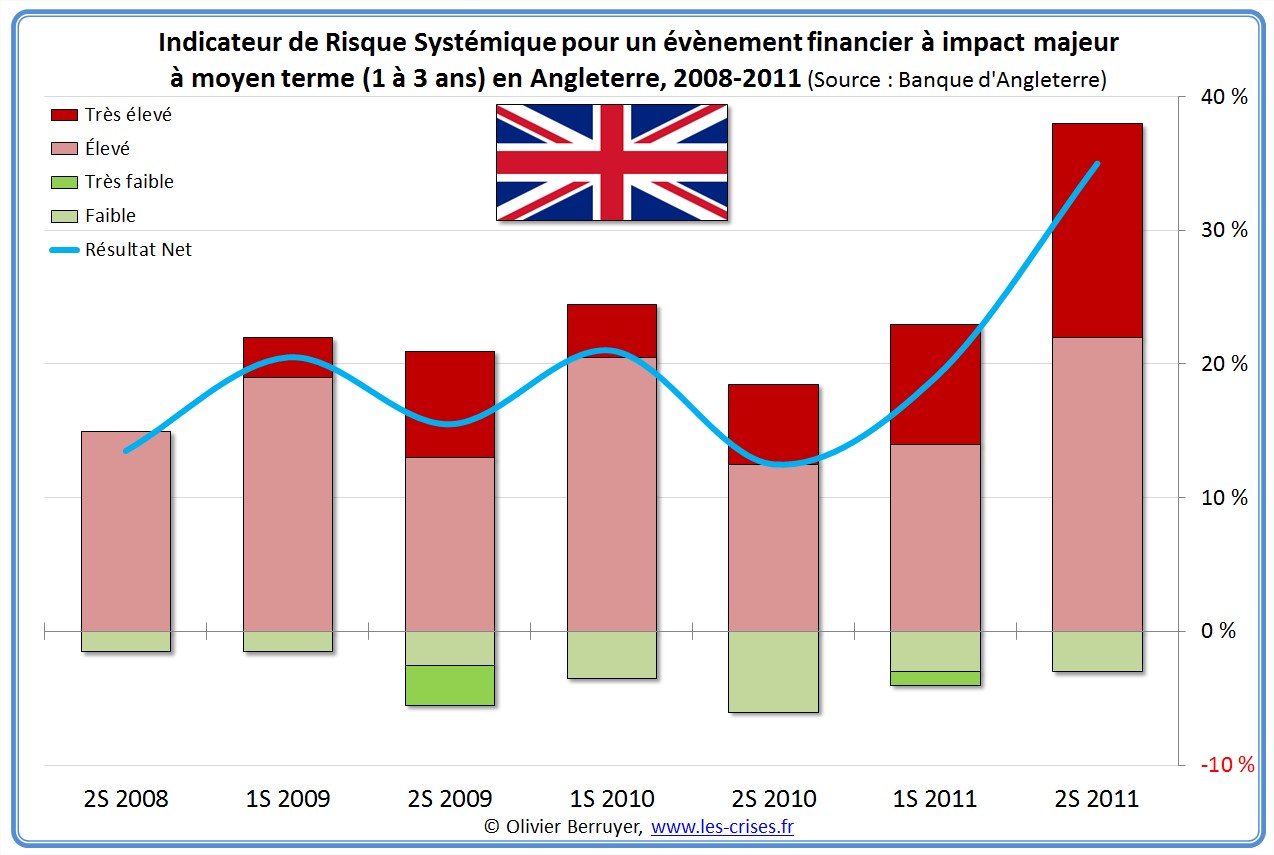

Voici les résultats concernant les risques entre 1 et 3 ans :

L’augmentation des craintes majeures à moyen terme a également été marquée au dernier semestre 2011…

Les risques principaux

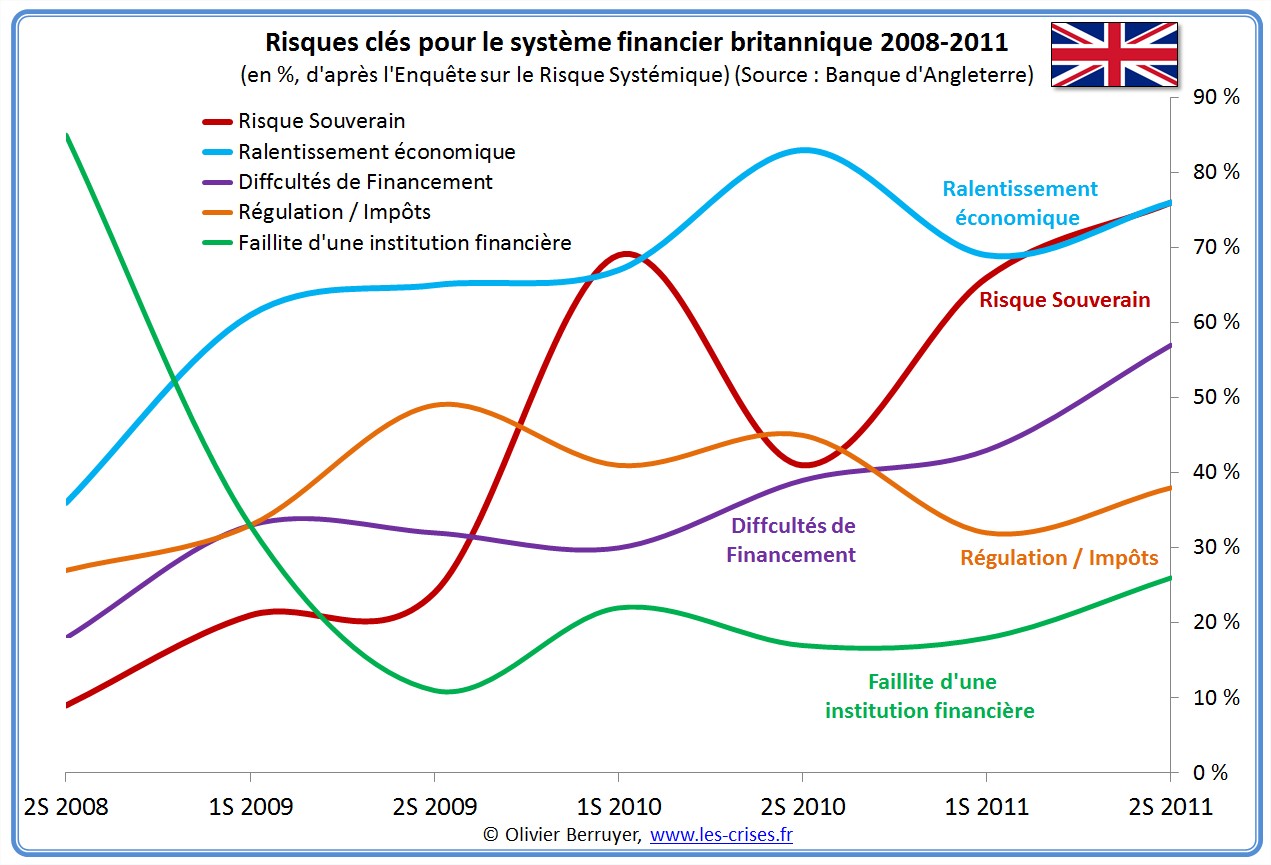

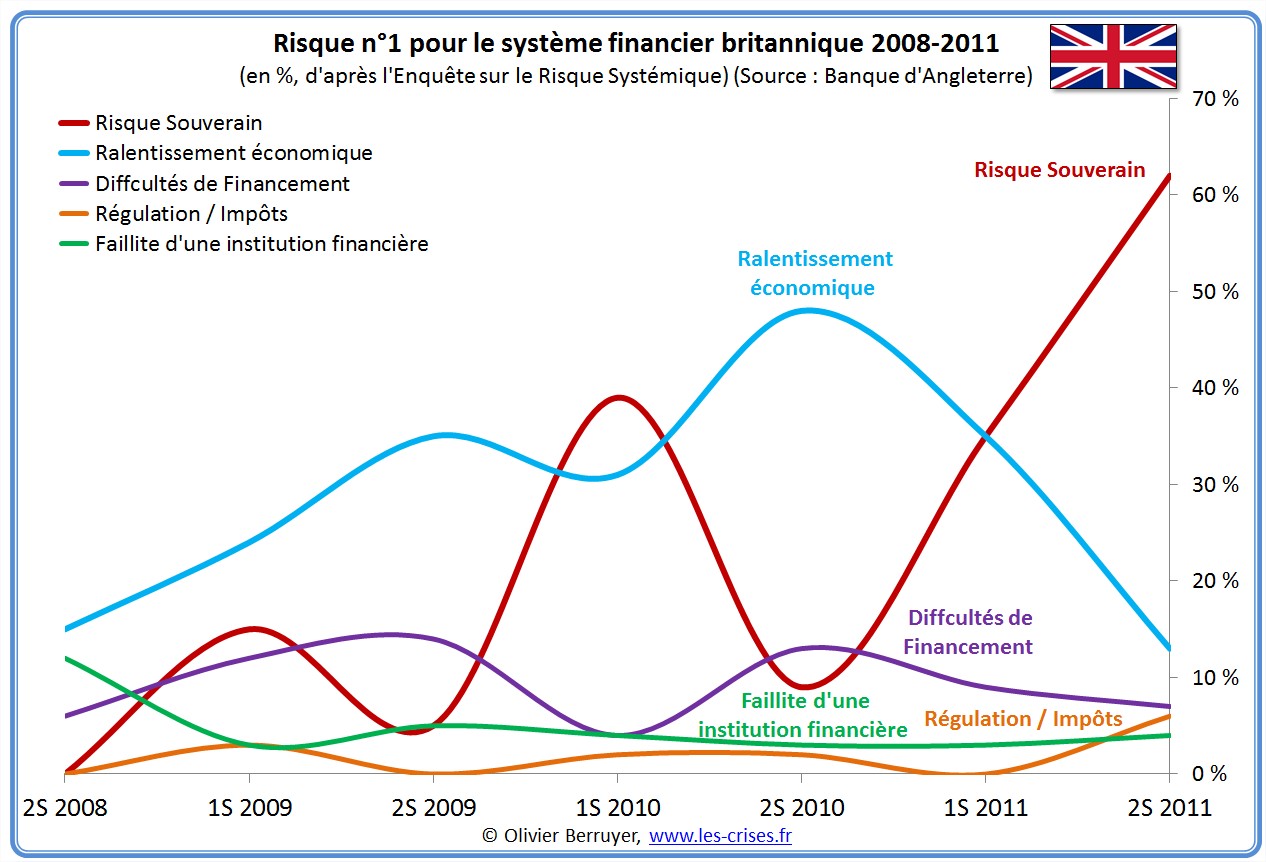

Voici les résultats concernant les risques eux-mêmes :

Le risque souverain et le risque récessionniste sont les plus importants depuis 1 an.

Sans surprise, l’année 2011 a été une année marquée par le risque Souverain.

À suivre en 2012…

38 réactions et commentaires

Dans l’avant-dernier graphique, on peut voir que le risque de faillite d’une institution bancaire revient de très-très loin ! Eh, pas bêtes les banques, elles savent tirer leur épingle du jeu, quitte à un peu changer les règles …

+0

AlerterD’accord, les marchés estiment que le risque augmente. Mais je suppose qu’il y a une grosse part de subjectivité pour ne pas dire d’irrationalité dans leur prévisions. Je sais que les marchés fonctionnent beaucoup avec des prophéties autoréalisatrices. Mais quel crédit doit-on apporter à ces prévisions?

+0

AlerterLes sources d’instabilité souveraine pullulent et si les marchés ont à ce point conscience de cette réalité, nous sommes à deux doigts de l’autoréalisation du worst case scenario… A se demander comment l’Europe n’a pas encore été anéantie par une puissante vague de défauts, un joli tsunami de la dette.

+0

AlerterL’Espagne paie beaucoup plus cher pour lever près de 2,5 milliards d’euros.

L’Espagne a emprunté jeudi 2,494 milliards d’euros à 3 à 4 ans, dans le haut de la fourchette visée, mais a dû concéder des taux d’intérêt en forte hausse, alors que le pays est considéré comme fragile face à la tension en zone euro créée par la situation grecque.

Les taux des trois références proposées ont atteint 4,375% à 5,106%, bien plus que lors des dernières émissions similaires (2,89% à 4,037%), selon un communiqué de la Banque d’Espagne, même si la demande a été importante (7,4 milliards).

Le pays suscite à nouveau, depuis quelques semaines, l’inquiétude des investisseurs, qui doutent de sa capacité à réduire son déficit public alors qu’il doit venir en aide à ses régions et à son secteur bancaire, tous deux fragilisés depuis l’éclatement de la bulle immobilière en 2008.

La tension est remontée d’un cran ces derniers jours, dans un climat général de crainte d’une sortie prochaine de la Grèce de la zone euro, qui pourrait surtout perturber les pays périphériques comme l’Espagne.

Signe de ces préoccupations, la prime de risque espagnole (surcoût que doit payer l’Espagne pour emprunter à dix ans, par rapport à l’Allemagne, considérée comme référence) a atteint mercredi un nouveau record historique, à 507 points.

Jeudi en fin de matinée, elle restait à un niveau élevé (479,6 points), avec un taux espagnol toujours au-dessus de la barre symbolique de 6% (6,258%).

La Bourse madrilène restait elle orientée à la baisse, après avoir clôturé mercredi à son plus bas niveau depuis juin 2003: à 09H14 GMT, l’indice Ibex-35 cédait 0,41%.

http://www.romandie.com/news/n/_L_Espagne_paie_beaucoup_plus_cher_pour_lever_pres_de_25_milliards_d_euros80170520121125.asp

+0

AlerterC’est le moment où jamais pour les Eurobonds et la création d’une véritable BCE avec les mêmes pouvoirs que la FED.

C’est le moment où jamais d’aller rapidement vers plus (et mieux) d’ Europe (mais beaucoup de citoyens ne le comprennent pas et croient encore que l’on peut revenir en arrière et que ce sera mieux !!! 🙁 )

Ténue lueur d’espoir:

Des parlementaires européens aussi idéologiquement éloignés que Daniel Cohn-Bendit et Guy Verhofstadt sont sur la même longueur d’onde

+0

AlerterCe n’est pas seulement une question de pouvoir, de renouvellement de ses objectifs… une BCE totalement indépendante est problème, un déni de démocratie. Au moins Bernanke et son équipe doivent rendre des comptes… La BCE est une boîte noire repliée sur elle-même, quasi autiste, prenant des décisions pour des centaines de millions de personnes. Au moins, elle s’inquiète tout de même un peu pour ces dernières…

Quant à faire quelques pas supplémentaires pour plus d’Europe (et je n’entends pas par là plus d’Etats-membres, mais bien plus de cohérence et d’unification institutionnelles), ce serait extraordinaire rien que si l’éventualité était soulevée dans le débat public…

+0

AlerterJe me demande qui serait assez bête pour acheter des Eurobonds en grande quantité … maintenant que tout le monde à bien compris que bien des dettes risquent fort de ne jamais être remboursées ?

+0

AlerterLes grecs ?(humour)

+0

AlerterCeux qui pourront se faire de l’argent pendant quelques temps avec ces dettes?

+0

Alerter@Patrick,

a ton avis, ceux qui ont acheté les 3,5 milliards d’euros d’obligations publiques espagnoles la semaine dernière auraient ils demandé le même taux d’intérêt si a la place elles avaient été des eurobonds?

+0

Alerterpourquoi l’eurozone paierait elle un taux plus élevé que les Etats Unis? Ou que le Royaume Uni? Presque toutes les données macro-économiques de l’eurozone, prise comme une entité indivisible, sont meilleures que celles de ces deux pays. Si l’eurozone est insolvable, alors à coup sûr ces deux autres pays aussi. On se demande bien pourquoi ils continuent d’émettre des obligations et trouver des acheteurs!

Le taux des eurobonds serait très légèrement supérieur à celui de l’Allemagne. Mais bon, continue de croire que c’est un doux rêve… c’est sûr que les anglo-saxons espèrent que tu aura raison, on sait jamais, des eurobonds pourraient leur faire concurrence et faire de l’ombre au tout puissant dollar.

+0

Alerter192 pays dans le monde et environ 170 monnaies … certains petits pays sont très prospères et bien gérés (Nouvelle-Zélande, Norvège, Suède etc) … les grands regroupements et administrations centralisées sans l’accord des peuples me font peurs. Donc euro ou pas euro, le plus important je pense est d’avancer avec une large majorité de l’opinion public.

+0

AlerterBon vous préconisez de rajouter de la dette à la dette avec les eurobonds, de fédéraliser le patchwork Européen en une entité cohérente comme si les latins et les germains étaient assimilables dans une identité commune… etc…

En gros vous ne faites que relayer la doxa euro-libérale, comme si ce système n’était pas failli, comme si il pouvait être sauvé.

On rajoute une couche de peinture et tout continue comme avant.

Vous êtes soit un grand naïf, soit un cynique de grande classe.

+0

AlerterLes banques espagnoles sont devenues fortement dépendantes à la BCE.

Record à battre qui fait mieux ?

Elles doivent 263,5 milliards (chiffre à fin avril 2012) à la BCE, ce qui met en exergue leur incapacité à recourir au marché pour se financer. C’est inquiétant. Les marchés financiers ne jouent plus leur rôle premier.

zoom: marché des capitaux

son rôle principal est de mettre en relation des demandeurs(besoin en financement) et des pourvoyeurs de capitaux(excédent de capitaux)

+0

AlerterMais elles trouvent toujours encore de l’argent à dépenser en investissant par exemple dans les universités espagnoles (75 millions d’euros investis)

+0

Alerter« Le risque souverain et le risque récessionniste sont les plus importants depuis 1 an. »

tiens, pourtant, le Royaume Uni n’a pas l’euro, mais ça doit être quand même la faute à l’euro, non? ou bien de la politique agricole commune?

+0

AlerterJe pense qu’il s’agit déjà du propre risque récessionniste du Royaume-Uni. Vu comment l’activité insulaire stagne et se dégrade… Ensuite c’est vrai que l’UK doit fortement échanger avec le continent (j’ai pas la moindre idée des chiffres), donc doit être fortement exposée aux ralentissements de l’activité de l’euroland. L’UK n’a pas intérêt à adopter l’euro, en revanche il doit avoir plutôt intérêt à ce que la zone euro survive.

+0

Alerter« nous sommes à deux doigts de l’autoréalisation du worst case scenario »

Aux éditions AGORA (ce n’est pas une pub déguisée 🙂 ), Simone WAPLER appelle cela

la GAF (Grande Apocalypse Financière).

Franchement je trouve tout cela très inquiétant et la moins mauvaise solution à court terme est de continuer à faire tourner la planche à billets. Cela retarde le problème mais ne dispense évidemment nullement de le résoudre sur le fond sous peine d’explosion violente du système.

« si les marchés ont à ce point conscience de cette réalité »

tous les « opérateurs »n’en ont probablement pas la même conscience (certains n’en ont pas du tout et de morale encore moins !) et presque tous n’ont sans doute pas en tête la même échéance pour la GAF.

De plus tant que l’on imprime de la monnaie ex-nihilo il y a encore de l’argent à se faire à court terme … et comme ils n’en ont jamais assez (c’est vrai qu’ils peuvent ainsi très largement 🙂 compenser l’inflation réelle à laquelle la majorité des humains ne peut échapper 🙁

+0

AlerterLe GEAB 65 est aussi explicite que Simone !

+0

AlerterComme les Chinois sont les maîtres de la copie à prix cassé,

les Anglais sont les maîtres des entremetteurs de marché,

les Américains sont les maîtres du monde (enfin ils le pensent)

les Suisses sont les maîtres du nombrilisme

les Européens sont les maîtres de l’irresponsabilité …

et les Français en sont les rois avec leur technologie de mort.

+0

AlerterOlivier, peux-tu expliquer pourquoi le risque systémique, qui avait disparu au 1er semestre 2011, a-t-il brusquement pris autant d’ampleur au second semestre ? Qu’est-ce qui a changé en 6 mois ?

+0

AlerterMr Berruyer , j’ai pour vous une certaine considération , toutefois je tiens à vous dire que L’Europe ne doit pas devenir une colonie des anglo-saxons .Il faut vous souvenir de l’histoire , un seul homme de très grande intelligence avait déjà compris la menace qu’ils reprèsentaient , les jeunes générations devraient s’informer pour comprendre la crise qui gangrène l’Europe n’est pas une fatalité mais un dessein qui remonte à plus de 50 ans !!!

+0

AlerterBof. Au train où vont les choses, il y a plus de chances que la zone euro devienne une colonie chinoise…

Cela m’étonnerait que les anglo-saxons aient fomenté la crise souveraine depuis cinq décennies…

Je me demande à partir de quand exactement l’Europe a cessé d’être un grand projet d’union métapolitique pour devenir un grand terrain de jeu libéral, une zone d’expérimentation privilégiée pour une ribambelle d’experts et politiciens convaincus qu’il suffit d’une monnaie unique pour unir les populations.

Ce grand homme doit aujourd’hui se retourner dans la tombe…

+0

AlerterJeudi 17 mai 2012 :

Grèce : vent de panique sur le secteur bancaire.

Combien d’argent les Grecs ont-ils prélevé sur leurs comptes bancaires depuis lundi, jour où il est apparu évident que les responsables politiques seraient incapables de former un gouvernement d’unité nationale ? Les chiffres varient, mais il est probable que ce montant s’élève à quelque 1,2 milliard d’euros rien que pour les deux premiers jours de cette semaine. Des retraits en cascade qui s’ajoutent à ceux opérés depuis l’éclatement de la crise et qui font que plusieurs banques grecques sont désormais à court de liquidités.

Depuis le printemps 2010, les Grecs ont retiré entre 2 et 3 milliards d’euros par mois en moyenne avec un pic en janvier de 5 milliards d’euros. On calcule que les dépôts bancaires ont fondu de 30 % sur l’ensemble de la période (environ 70 milliards d’euros). Sans compter les exportations illégales de capitaux générées par l’économie souterraine (environ 65 milliards d’euros), soit plus que les économies réalisées dans le cadre des deux mémorandums.

La panique des épargnants s’est accrue lorsqu’on a appris par les derniers sondages que les deux grands partis pro-mémorandum, la Nouvelle Démocratie, conservatrice, et le Pasok, social-démocrate, cèdent encore du terrain au profit notamment de l’extrême gauche de la Coalition de la gauche radicale (Syriza), farouchement opposée au plan.

Si ces deux grands partis ne parviennent pas à remonter la pente d’ici aux prochaines élections anticipées du 17 juin, la Grèce ne sera pas en mesure de constituer un exécutif qui appliquera les conditions imposées par les Européens et le FMI en échange d’un second programme de financements. La Grèce ferait alors défaut et sortirait de la zone euro. Une éventualité que le Premier ministre sortant, Lucas Papadémos, a qualifié de « désastreuse » pour le pays dans une lettre ouverte adressée hier à ses concitoyens. L’ancien banquier central cède son poste au Premier ministre intérimaire, Panagiotis Pikrammenos, le président du Conseil d’Etat chargé d’organiser les nouvelles élections.

Alors que l’agence de notation Fitch a abaissé jeudi soir la note de long terme de la dette grecque en devises et en euros à « CCC » contre « B- » jusque là, les bailleurs de fonds internationaux prennent déjà les premières mesures de précaution en vue d’un hypothétique abandon de la monnaie unique par ce pays. Mercredi, la BCE a confirmé qu’elle cessait de fournir des liquidités à des banques grecques sous-capitalisées.

Selon Crédit Agricole CIB, en janvier, le système des banques centrales de la zone euro était exposé à hauteur de 57 milliards d’euros vis-à-vis des banques grecques dans le cadre de son programme spécial d’assistance aux instituts de crédit. Une coquette somme à laquelle il faut ajouter 107 milliards d’euros dans le cadre des opérations normales de prêt.

Frappés par les retraits massifs d’économies, les établissements bancaires grecs attendent avec impatience d’être renfloués par les créanciers internationaux dans le cadre du second programme de financements. Ce plan, suspendu jusqu’au vote, prévoit le versement de 48 milliards d’euros aux banques grecques, dont 25 milliards sont d’ores et déjà mis à la disposition de la banque centrale du pays, qui attend le feu vert définitif pour les transférer aux destinataires finaux. Un coup de plus pour une économie qui agonise et qui a plus que jamais un urgent besoin de crédits.

http://www.lesechos.fr/economie-politique/monde/actu/0202068275590-grece-vent-de-panique-sur-le-secteur-bancaire-324454.php

+0

AlerterLes commentaires sont fermés.