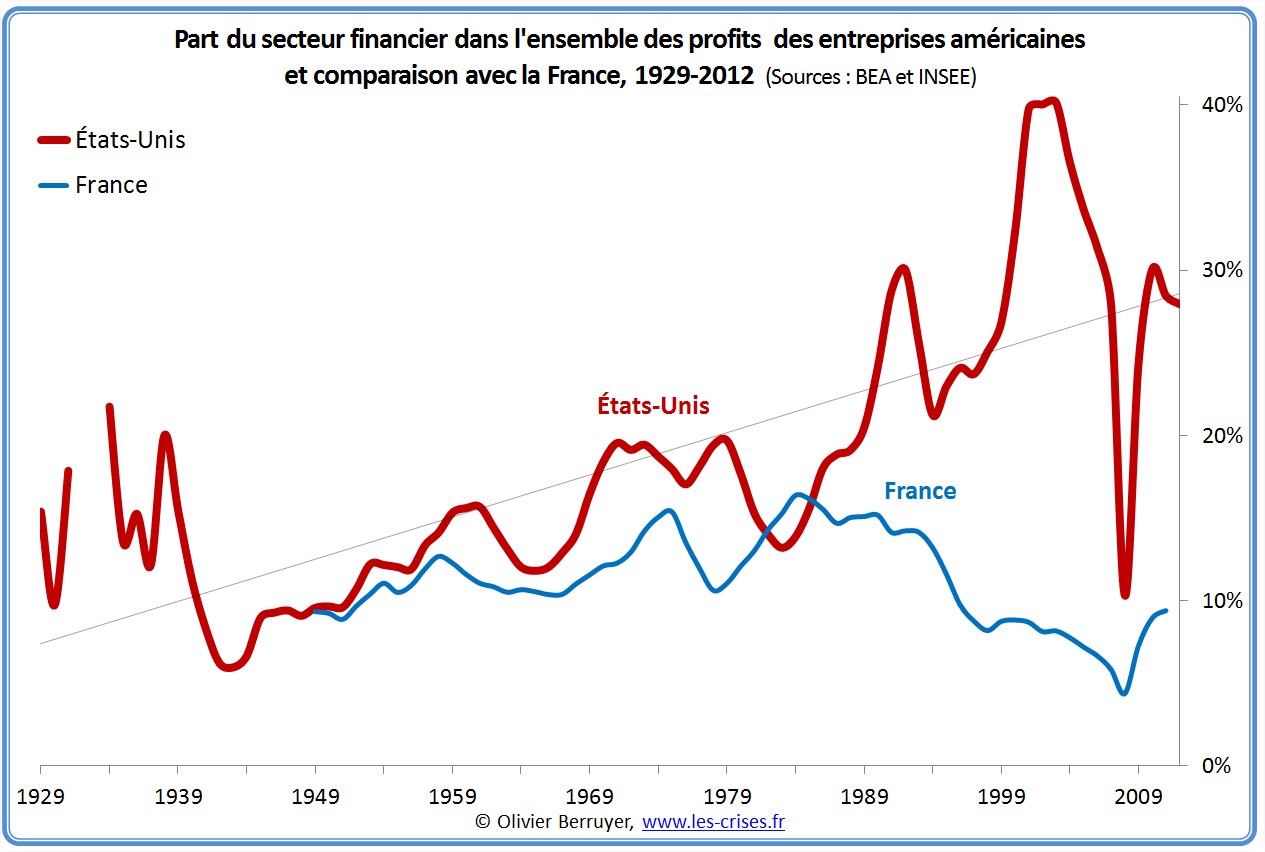

Depuis la naissance de la société industrielle, le secteur financier est sans doute l’un des plus importants pour l’économie car de lui dépend l’irrigation des acteurs économiques les plus porteurs par l’indispensable argent. Malheureusement, depuis une vingtaine d’années, il est devenu bien trop puissant, et s’est détourné de son indispensable vocation. En synthèse, on peut y voir au moins cinq grands problèmes. Le premier problème concerne la pression court-termiste que ce secteur exerce sur les entreprises, au détriment de l’investissement et des autres parties prenantes. Le deuxième problème est le détournement des ressources et la ponction qu’elle opère sur l’économie réelle, à son seul avantage.  On constate sur le graphique précèdent que ce seul secteur a représenté jusqu’à plus de 40 % des profits américains avant la Crise – situation très différente de celle de la France où cette part a plutôt eu tendance à diminuer. Il est évident au vu de sa taille (moins de 5 % de la population active) qu’il ne peut atteindre cette situation sans vampiriser, au sens propre, tant les consommateurs que les entreprises des autres secteurs. Cela s’observe aussi au niveau de la part relative des profits financiers dans l’économie :

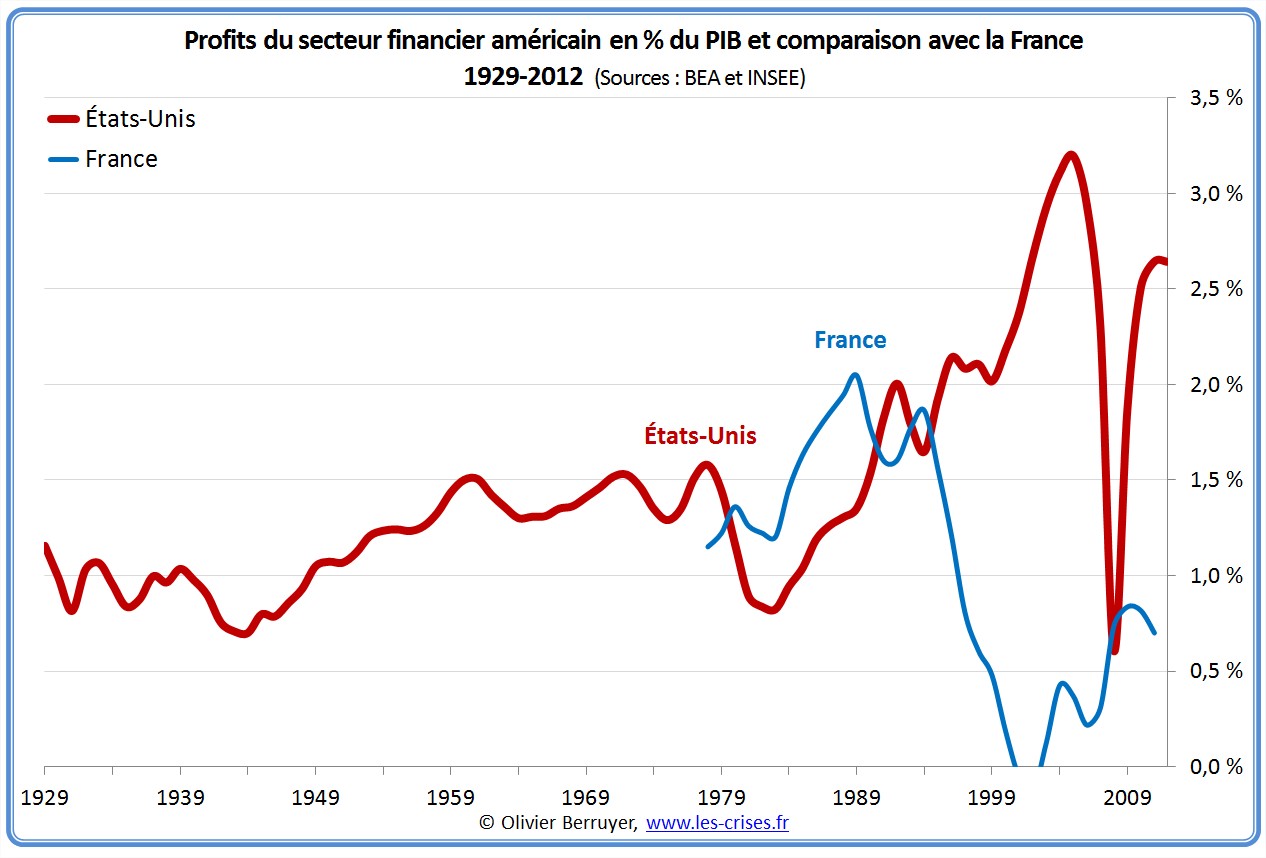

On constate sur le graphique précèdent que ce seul secteur a représenté jusqu’à plus de 40 % des profits américains avant la Crise – situation très différente de celle de la France où cette part a plutôt eu tendance à diminuer. Il est évident au vu de sa taille (moins de 5 % de la population active) qu’il ne peut atteindre cette situation sans vampiriser, au sens propre, tant les consommateurs que les entreprises des autres secteurs. Cela s’observe aussi au niveau de la part relative des profits financiers dans l’économie :

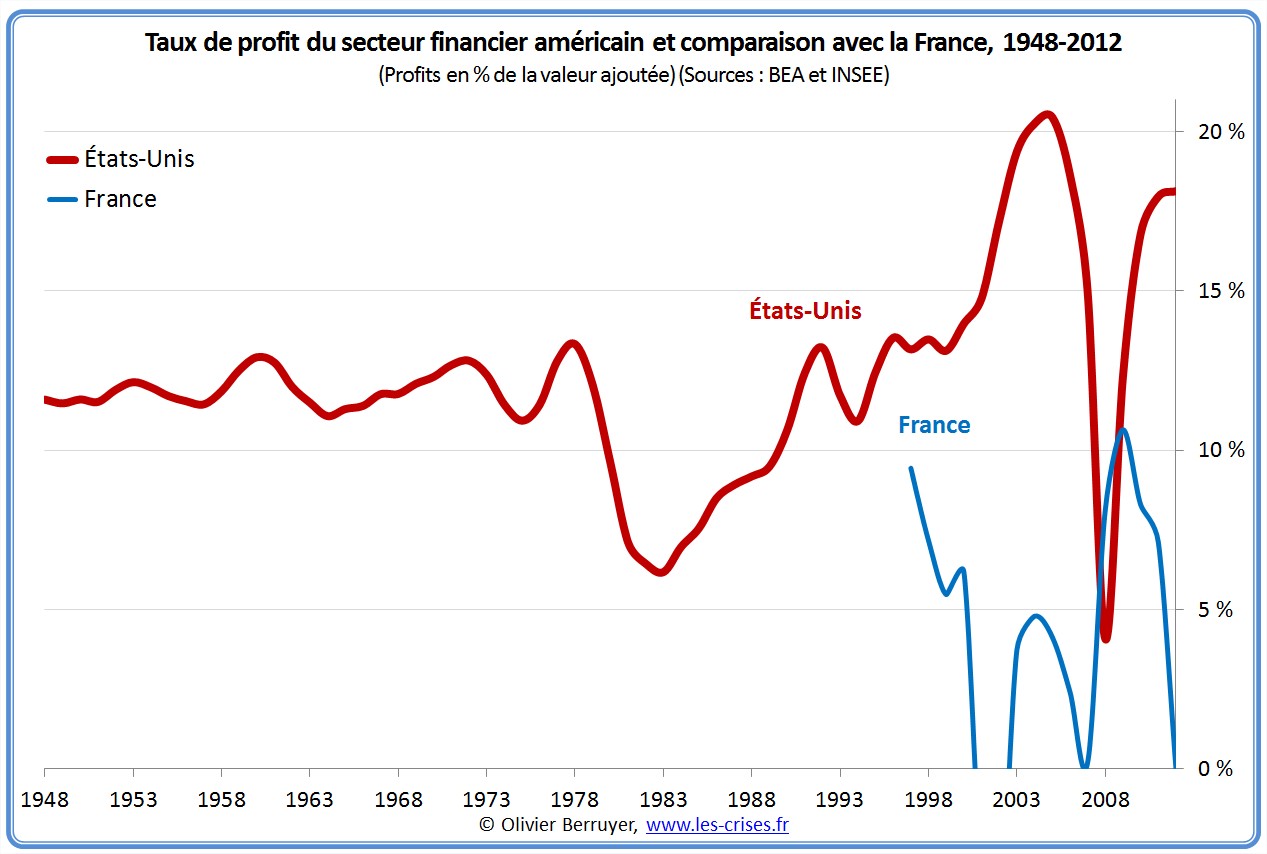

Le taux de profit du secteur financier s’est également envolé dans les années 2000 – on peut mesurer que, par rapport à sa tendance historique, il a distribué environ 5 années de profits « en trop » dans les 20 dernières années – profits en réalité souvent virtuels, pour un montant d’environ 1 300 Md$… Troisième problème : le détournement de talents qu’elle opère à son profit, en particulier par les salaires démesurés qu’elle peut offrir.

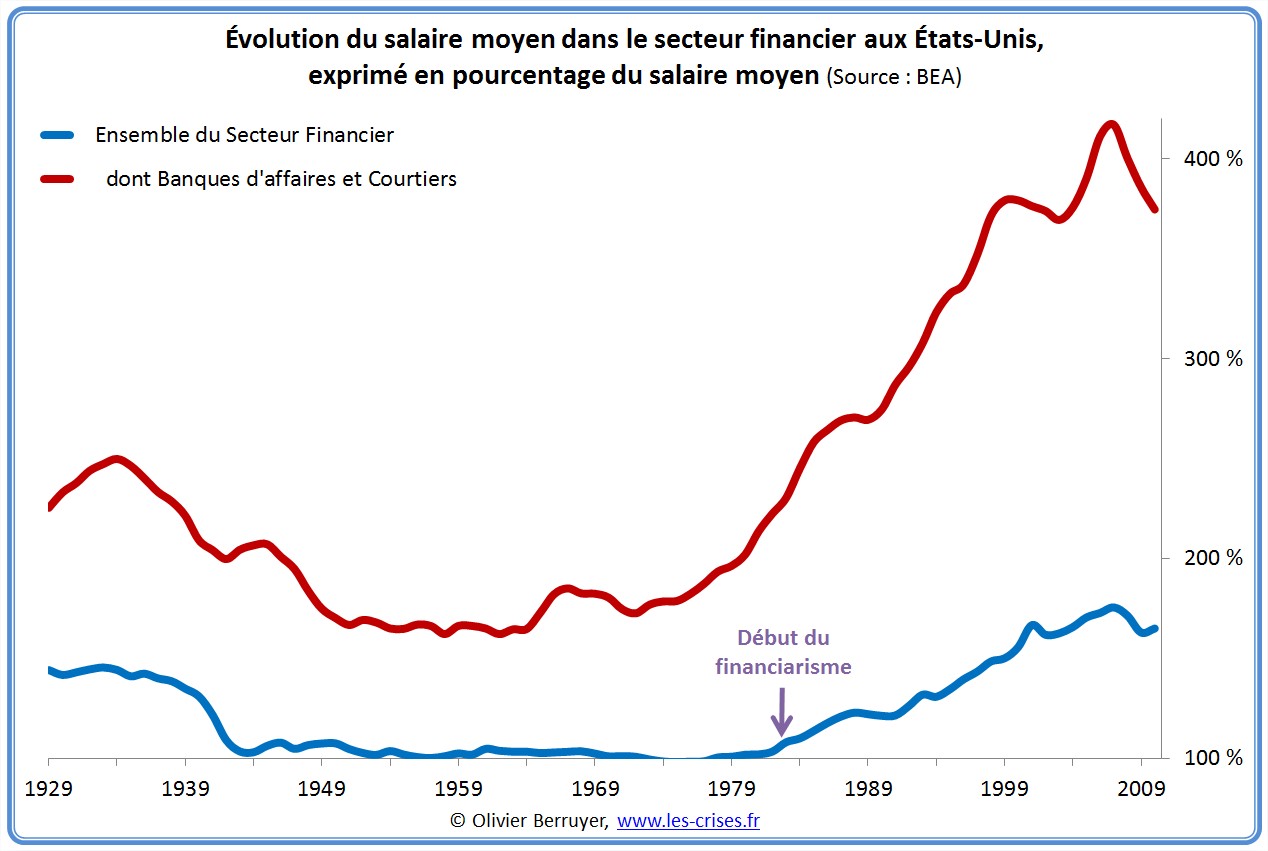

Le taux de profit du secteur financier s’est également envolé dans les années 2000 – on peut mesurer que, par rapport à sa tendance historique, il a distribué environ 5 années de profits « en trop » dans les 20 dernières années – profits en réalité souvent virtuels, pour un montant d’environ 1 300 Md$… Troisième problème : le détournement de talents qu’elle opère à son profit, en particulier par les salaires démesurés qu’elle peut offrir.  Comme le montre le graphique précédent, ce secteur en forte croissance, produisant de plus en plus d’argent, s’est alors mis à proposer des salaires de plus en plus élevés (près du double du salaire moyen des autres secteurs – sans parler des salaires des banques d’affaires…) à partir du milieu des années 1980, pour attirer les meilleurs talents de la société (ingénieurs, financiers, commerciaux…) en leur donnant pour objectif de créer la nouvelle pierre philosophale : des placements sans aucun risque et avec une énorme rentabilité. Ainsi la spéculation financière, activité « improductive » du système économique, a fini par phagocyter de nombreux talents, qui ont préféré aller y faire fortune plutôt que travailler pour deux ou trois fois moins dans la recherche ou l’ingénierie, grevant nos chances de découvrir de nouveaux progrès techniques (réels, cette fois), et de maintenir toute forme d’avance technologique.

Comme le montre le graphique précédent, ce secteur en forte croissance, produisant de plus en plus d’argent, s’est alors mis à proposer des salaires de plus en plus élevés (près du double du salaire moyen des autres secteurs – sans parler des salaires des banques d’affaires…) à partir du milieu des années 1980, pour attirer les meilleurs talents de la société (ingénieurs, financiers, commerciaux…) en leur donnant pour objectif de créer la nouvelle pierre philosophale : des placements sans aucun risque et avec une énorme rentabilité. Ainsi la spéculation financière, activité « improductive » du système économique, a fini par phagocyter de nombreux talents, qui ont préféré aller y faire fortune plutôt que travailler pour deux ou trois fois moins dans la recherche ou l’ingénierie, grevant nos chances de découvrir de nouveaux progrès techniques (réels, cette fois), et de maintenir toute forme d’avance technologique.

« Le polytechnicien des années 1970 était un ingénieur planificateur et réalisateur, celui des années 1990 est banquier ! » [Jean-Marc Jancovici]

« Nos marchés financiers orientent mal les capitaux. Mais le coût réel de l’emballement de ce secteur a peut être été infiniment plus lourd : il a mal orienté notre ressource la plus rare, le talent humain. J’ai vu trop de nos meilleurs étudiants entrer dans la finance. Ils ne pouvaient pas résister aux méga-rémunérations. Quand j’ai commencé mes études, les meilleurs choisissaient les sciences, l’enseignement, les lettres ou la médecine. Ils voulaient utiliser leur cerveau pour changer le monde. Je me souviens clairement de l’avis de mes parents quand, comme tous les adolescents, je me demandais ce que j’allais faire plus tard : « L’argent n’a pas d’importance. Il ne t’apportera jamais le bonheur. Sers-toi du cerveau que Dieu t’a donné pour te rendre utile aux autres. C’est ce qui te donnera de la satisfaction. » » [Joseph Stiglitz, Le Triomphe de la Cupidité, 2010]

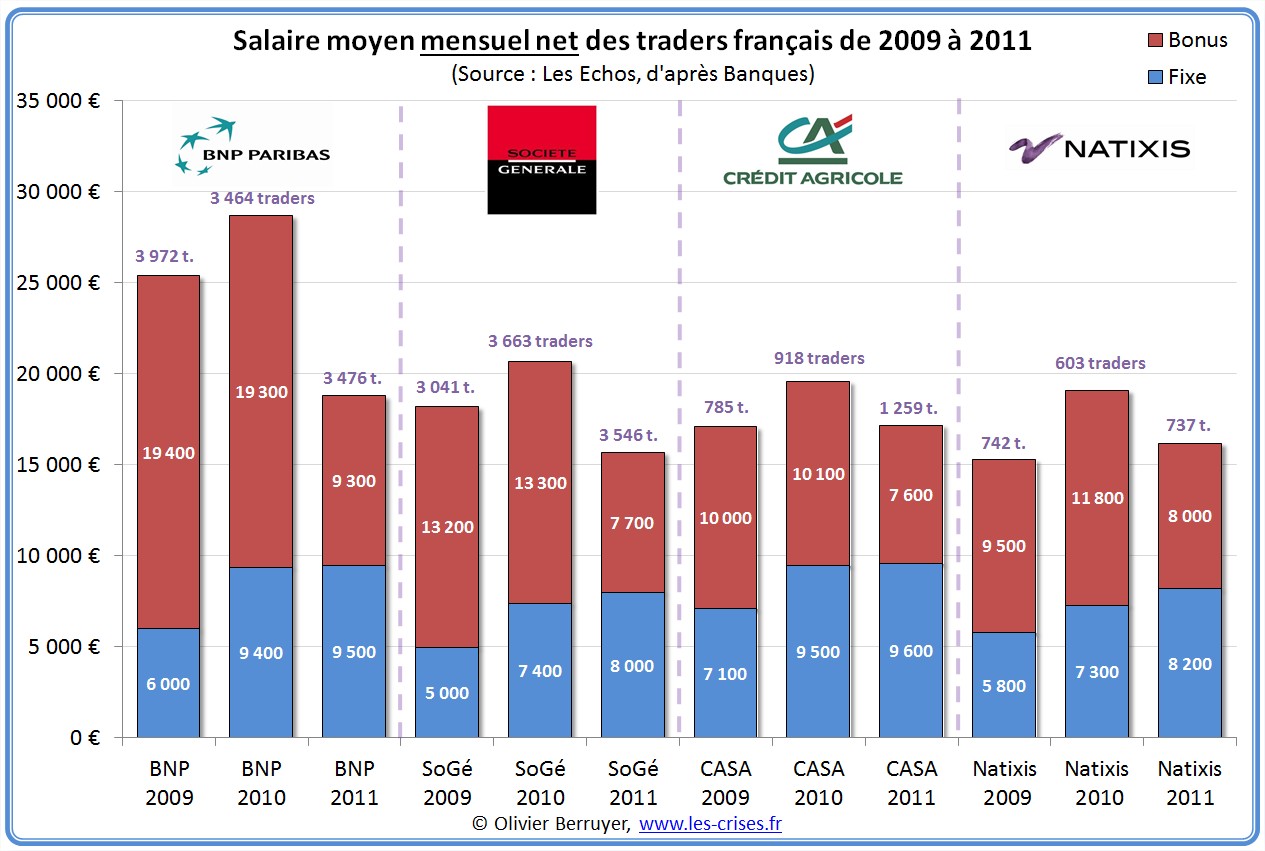

On peut enfin observer l’évolution du salaire moyen des 9 000 traders français :  Rappelons que les 20 000 € mensuels sont une moyenne dans un secteur très dispersé, où la plupart gagnent 5 000 € et quelques uns 200 000 €… Vous pourrez ainsi, en rapprochant avec l’évolution des effectifs, juger de la politique de votre banque… Je ne peux d’ailleurs que vous recommander, si vous avez un patrimoine conséquent, à vous orientez plutôt vers des banques sans traders… Arrêtons-nous plus longuement sur le quatrième problème, qui concerne la stabilité des économies. Cette toute puissance des mouvements de capitaux a entraîné des crises à répétition depuis vingt ans, qui n’existaient plus depuis la crise des années 1930.

Rappelons que les 20 000 € mensuels sont une moyenne dans un secteur très dispersé, où la plupart gagnent 5 000 € et quelques uns 200 000 €… Vous pourrez ainsi, en rapprochant avec l’évolution des effectifs, juger de la politique de votre banque… Je ne peux d’ailleurs que vous recommander, si vous avez un patrimoine conséquent, à vous orientez plutôt vers des banques sans traders… Arrêtons-nous plus longuement sur le quatrième problème, qui concerne la stabilité des économies. Cette toute puissance des mouvements de capitaux a entraîné des crises à répétition depuis vingt ans, qui n’existaient plus depuis la crise des années 1930.

« Les marchés ont délibérément créé des produits complexes parce que c’était un moyen de réduire la transparence effective tout en respectant les règles. La complexité a rendu possibles des commissions plus élevées. […] Nul ne doit avoir droit à la moindre activité hors bilan. » [Joseph Stiglitz, Le Triomphe de la Cupidité, 2010]

La dernière décennie a en effet vu l’explosion des nouveaux produits financiers. Si la Recherche & Développement est généralement une source de progrès dans toute industrie, force est de constater que toutes ces récentes « innovations », sous couvert de « modernisation » ou de « liquidité », ont surtout eu pour effet d’introduire des pratiques dangereuses, à visée essentiellement spéculative, et au service des seuls opérateurs plutôt que du capitalisme industriel, dans l’économie désormais dite « réelle ». Ces termes positifs ont en fait masqué une véritable « prolifération financière », pour reprendre les termes de Fréderic Lordon. Car ces nuées de brillants mathématiciens se sont mis à bâtir des modèles de plus en plus complexes, jusqu’à les rendre totalement incompréhensibles dans l’entreprise – et donc non maitrisables. Ainsi, les professionnels ont fini par ne plus comprendre ce qu’ils vendaient…

« La modélisation d’une seule tranche de CDO nécessitait 3 heures de calcul pour l’un des ordinateurs de Merrill Lynch, figurant pourtant parmi les ordinateurs les plus puissants des États-Unis. […] Ces instruments sont beaucoup trop compliqués. Il est quasiment impossible pour quiconque de comprendre les risques associés à de telles structures. Ce sont typiquement des produits où le « structureur » ne comprend pas bien le produit qu’il crée, l’investisseur ne comprend pas le produit qu’il achète, l’agence de notation ne comprend pas le produit qu’elle est censée noter et le régulateur n’en comprend pas les risques. […] Le fait est que plusieurs firmes qui ont créé ces produits étaient déjà assez stupides pour les garder en portefeuille. [Contraindre les banques à garder dans leurs actifs un pourcentage des produits structurés qu’elles titrisent] ne résout pas le problème. Il faut les interdire. » [John Thain, ex-PDG de Merrill Lynch]

Or, le problème réside principalement dans le fait que « les marchés » reposent sur des croyances collectives. La finance relève souvent bien plus de l’anthropologie socialeque du calcul différentiel stochastique. Comme l’économie, elle n’est pas (et ne sera jamais) une science purement mathématique, mais elle est également une science humaine. Les marchés ne sont pas rationnels, et ne le seront jamais, quels que soient les efforts des cerveaux payés à prix d’or pour modéliser leur comportement. Les modèles marchent au mieux un peu quand tout va bien, mais ils ne pourront jamais appréhender les phénomènes comportementaux irrationnels et imprévisibles à l’œuvre en cas de crise.

L’analogie de Keynes du « concours de beauté » pour la technique de l’investissement boursier

« La technique du placement peut être comparée à ces concours organisés par les journaux où les participants ont à choisir les six plus jolis visages parmi une centaine de photographies, le prix étant attribué à celui dont les préférences s’approchent le plus de la sélection moyenne opérée par l’ensemble des concurrents. Chaque concurrent doit donc choisir non les visages qu’il juge lui-même les plus jolis, mais ceux qu’il estime les plus propres à obtenir le suffrage des autres concurrents, lesquels examinent tous le problème sous le même angle. Il ne s’agit pas pour chacun de choisir les visages qui, autant qu’il en peut juger, sont réellement les plus jolis ni même ceux que l’opinion moyenne considérera réellement comme tels. Au troisième degré où nous sommes déjà rendus, on emploie ses facultés à découvrir l’idée que l’opinion moyenne se fera à l’avance de son propre jugement. Et il y a des personnes, croyons-nous, qui vont jusqu’au quatrième ou au cinquième degré ou plus loin encore. » [John Maynard Keynes, Théorie générale de l’emploi, de l’intérêt et de la monnaie, 1936]

Ceci est dû au fait qu’il n’existe pas de loi de la nature financière, on n’en trouvera jamais. Ceci revient à vouloir modéliser mathématiquement un futur comportement agrégé de milliers d’individus, dont le propre comportement dépend des anticipations du comportement global… La finance n’est pas la résultante de lois scientifiques objectives, mais elle est le produit des interactions des opérateurs financiers. Et cette inaptitude des modèles ne sera jamais résolue. Le problème de ce « scientisme » est donc que ces modèles existants ont fini par donner l’illusion de pouvoir quantifier tous les risques, et donc de les contrôler.

« Les gens ont pris une théorie inapplicable – celle de Merton, Black et Scholes, issue des travaux de Bachelier qui datent de 1900 –, et qui n’avait aucun sens. Je l’ai proclamé depuis 1960. Cette théorie ne prend pas en compte les changements de prix instantanés qui sont pourtant la règle en économie. Elle met des informations essentielles sous le tapis. Ce qui fausse gravement les moyennes. Cette théorie affirme donc qu’elle ne fait prendre que des risques infimes, ce qui est faux. Il était inévitable que des choses très graves se produisent. Les catastrophes financières sont souvent dues à des phénomènes très visibles, mais que les experts n’ont pas voulu voir. Sous le tapis, on met l’explosif ! […] Les financiers sont très attachés à cette théorie d’une simplicité merveilleuse, que l’on peut apprendre en quelques semaines, puis en vivre toute sa vie. Cette théorie a toujours été complètement fausse. » [Benoit Mandelbrot, Le Monde, octobre 2009. À rapprocher de son livre Une approche fractale des marchés]

Bien d’autres ont souligné ce type de risques :

« Les régulateurs, avec leurs pseudo-mathématiques financières charlatanesques, nous ont fait prendre des risques que nous ne comprenions pas en pensant les comprendre. » [Nassim Nicholas Taleb]

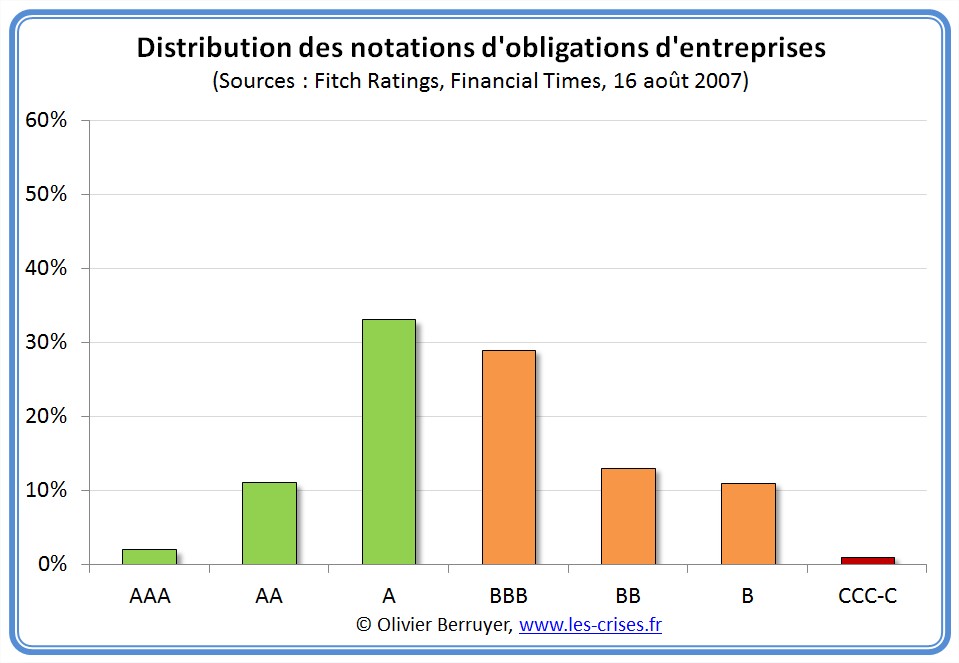

Toutes ces modélisations mathématiques se font parfois même au détriment du bon sens. Observons les deux graphiques suivants, édifiants, issus du livre Jusqu’à quand ?, de Frédéric Lordon :

Sur le premier graphique, on observe la répartition par risque (AAA faible, CCC élevé) des obligations d’entreprises : leur répartition suit une loi « normale », en cloche. Sur le second, les produits de finance structurée, dont nous reparlerons. Disons qu’elle représente un portefeuille de crédits immobiliers revendus. 60 % des produits ont ainsi la note maximale, 80 % sont censés être sans risque. Cela n’est par définition pas possible… C’est l’illustration de la croyance dans le miracle consistant à gagner plus en risquant moins, à investir sur des titres AAA rémunérés comme des BBB. Or, le gain étant par nature la rémunération du risque pris, ils doivent forcément augmenter ensemble… On peut même remarquer que, finalement, les opérateurs déploient des trésors de sophistication dans des modèles boursiers, pour finalement suivre le troupeau, de la manière la plus grégaire possible, l’objectif étant de ne jamais avoir tort tout seul…

Sur le premier graphique, on observe la répartition par risque (AAA faible, CCC élevé) des obligations d’entreprises : leur répartition suit une loi « normale », en cloche. Sur le second, les produits de finance structurée, dont nous reparlerons. Disons qu’elle représente un portefeuille de crédits immobiliers revendus. 60 % des produits ont ainsi la note maximale, 80 % sont censés être sans risque. Cela n’est par définition pas possible… C’est l’illustration de la croyance dans le miracle consistant à gagner plus en risquant moins, à investir sur des titres AAA rémunérés comme des BBB. Or, le gain étant par nature la rémunération du risque pris, ils doivent forcément augmenter ensemble… On peut même remarquer que, finalement, les opérateurs déploient des trésors de sophistication dans des modèles boursiers, pour finalement suivre le troupeau, de la manière la plus grégaire possible, l’objectif étant de ne jamais avoir tort tout seul…

« Les banques et les banquiers sont aveugles de nature. Ils n’ont pas vu ce qui allait arriver. […] Un banquier sensé n’est hélas point un banquier qui voit venir le danger et l’écarte, mais un banquier qui, lorsqu’il se ruine, le fait d’une manière orthodoxe et conventionnelle, en même temps que ses collègues, de façon à ce qu’on ne puisse rien lui reprocher. […] Les symptômes actuels indiquent que les banquiers se précipitent au suicide. À chaque pas, ils ont refusé d’appliquer un remède assez énergique. Et ils ont laissé les choses aller si loin qu’il est à présent difficile de trouver un remède quelconque. […] Cela fait, bien entendu, partie du métier de banquier que de sauver les apparences, et de professer à l’égard des conventions, un respect des plus humains. Ils sont devenus, à force de tenir ce rôle, les hommes les plus romantiques et les moins pratiques qu’on puisse rêver. Il est tellement essentiel pour eux que leur état soit à l’abri de toute critique qu’ils en arrivent eux-mêmes à faire abstraction de tout sens critique, jusqu’à ce qu’il soit trop tard. [John Meynard Keynes, Les conséquences pour les banques de la chute des valeurs monétaires, 1931]

« Il est évident que la capacité des gens de finance à ne pas tenir compte de la preuve que des difficultés s’accumulent, et même à souhaiter pieusement qu’elles puissent continuer sans que l’on en parle est aussi grande que jamais. Cela mérite une attention particulière. […] De tels épisodes spéculatifs se sont produits par intervalles, tout au long de l’histoire et la durée de l’intervalle est peut-être en rapport avec le temps qu’il faut aux hommes pour oublier ce qui s’est passé auparavant. […] Le sens de la responsabilité chez les gens de finance envers les gens en général n’est pas mince : il est presque nul. Peut-être est-ce inhérent à leur nature. Dans un groupe où le souci premier est de faire de l’argent, une des règles nécessaires est de vivre et de laisser vivre. S’élever contre la folie peut être la ruine de ceux qui y ont succombé. Aussi, les sages de Wall Street sont-ils presque toujours silencieux : les fous ont ainsi le champ libre devant eux. Personne ne leur fait de reproches. En outre, il y a toujours la crainte que même une autocritique fournisse au gouvernement le prétexte d’intervenir. Cela, c’est l’horreur suprême ! Ainsi, un jour, personne ne sait quand, y aura-t-il une autre montée spéculative et une autre catastrophe. Il n’y a aucune chance, tandis que la Bourse s’approche de l’abîme, que ceux qui sont concernés s’aperçoivent de la nature de leur illusion et ainsi se protègent eux-mêmes et leur système. Les fous peuvent communiquer leur folie, ils ne peuvent la percevoir et décider d’être raisonnables. Il y a quelque protection tant qu’il y a des gens qui savent, quand ils entendent dire que l’histoire est en train de se faire dans ce marché financier, ou qu’une ère nouvelle s’est ouverte, que la même histoire s’est déjà produite et que les mêmes ères nouvelles se sont ouvertes maintes et maintes fois auparavant. Cela permet d’arrêter le développement de l’illusion. [Malheureusement] avec le temps, le nombre de ceux que le souvenir retient doit nécessairement décliner… » [John Kenneth Galbraith, La Crise de 1929, 1961]

Enfin, on peut y voir d’autres paradoxes. Ainsi, les actionnaires veulent finalement être traités comme des prêteurs, et disposer d’une rémunération quasi-garantie, et stable, sans aléa. Cela entraine donc les professionnels du risque, banquiers comme assureurs, à vouloir de moins en moins porter des risques. Ils doivent donc soit les externaliser vers des non-professionnels (en particulier via la technique de titrisation), soit ne pas les prendre, le premier cas conduisant à la déresponsabilisation et à la crise, le second à la dépression de l’activité… On peut également souligner l’incroyable soif de liquidité des opérateurs. Les investisseurs veulent bien s’engager, mais seulement avec la garantie d’un retrait immédiat, ils ne veulent aucune obligation durable. Souvent, ceux qui font l’éloge du risque ne pensent en fait que défausse et couverture, que liquidité et protection face au moindre risque (de crédit, de taux, de contrepartie, de change, …). Cette quête obsessionnelle des positions liquides, cette peur de la moindre immobilisation des capitaux, cette fuite face aux actifs physiques pour investir dans des actifs financiers, présentent finalement un caractère profondément antiéconomique et antisocial, car l’essence même de l’économie de marché est le pari sur un avenir incertain, par des entrepreneurs courageux. Ainsi, les risques se retrouvent en fin de compte portés par les agents de l’économie réelle, qui n’en ont ni la conscience, ni la compétence, ni les moyens. Ceci est particulièrement vrai pour les ménages, qui ne peuvent se protéger, eux, contre les risques liés au prix de l’immobilier, de l’énergie, de l’alimentation… Le cinquième et dernier problème posé par la nouvelle finance est démocratique, par son influence sur les pouvoirs publics en raison de son poids et de ses ressources. Après avoir obtenu une large dérèglementation, puis une liberté absolue de circulation des capitaux, il y eu ensuite le temps des chantages aux États pour obtenir des fonds faramineux pour sauver ce système. Et actuellement a lieu une pression colossale pour obtenir qu’aucune réforme sérieuse de régulation prudentielle du secteur ne soit entreprise (et force est de constater que cela marche). Le pouvoir politique en est ainsi réduit à « faire la manche » pour défendre l’intérêt général :

« Le projet de réforme financière vient d’être accepté par le Sénat. […] Mais l’industrie financière ne va pas abandonner. Ils ont déjà dépensé plus de 1 million de dollars par parlementaire, en lobbying sur ce projet. Dans les jours qui viennent, ils vont mettre le paquet car c’est leur dernière chance de bloquer, d’affaiblir ou de tuer la réforme, et ils n’ont pas l’habitude de perdre. Donnez aujourd’hui pour aider Organizing for America à continuer à mobiliser des milliers de personnes, pour contrer les attaques des intérêts particuliers. […] Donnez 5 dollars ou plus. » [Appel de Barack Obama sur son site internet, 22 mai 2010]

« Remettons à leur place les modèles mathématiques. Le futur est incertain et sacraliser une équation qui le décrit me parait très dangereux. » [Claude Bébéar, Ils vont tuer le capitalisme, 2003]

« Quand je vois des banquiers, je leur dis : « votre problème, c’est que vous n’avez pas assez de cons dans vos équipes. Prenez-moi ! Quand je ne comprends pas, quand l’opération me parait trop belle, pas claire ou pas compréhensible, comme je suis un peu bête, je ne signe pas… » [Un ancien élève d’HEC, patron de branche dans une entreprise du CAC 40, cité par Florence Noiville, J’ai fait HEC et je m’en excuse, 2009]

« Science sans conscience n’est que ruine de l’âme. » [François Rabelais, Pantagruel, 1532]

35 réactions et commentaires

C’est sûr que la RD ça paye pas bezef, je suis bien placé pour le savoir.

De plus, en France, un salarié inventeur ne touche la plupart du temps rien de plus quand bien même ses inventions rapportent à son employeur des dizaines voire des centaines de millions d’euros. Aucun intérêt de rester en France pour faire de la RD et de l’innovation, c’est l’arnaque. Regardez sur le site de l’APEC les salaires d’ingés RD, bac +5, voire plusieurs bacs +5 ou doctorat, avec expérience, ça commence à moins de 30 Keuros bruts annuels, du foutage de gueule en 3D. Innovez, innovez qu’ils disent, oui oui, mais plus en France dans mon cas.

+0

AlerterJe travaille dans la recherche en biologie depuis maintenant près de 15 ans ( assistant ingénieur), après avoir fait de nombreux CDD (ou vacation au smic pour un bac+3) dans le privé pharma et biotech ou public pendant près de 10 ans, j’ai trouvé un poste dans une EPIC!!!

Je peux vous dire que les jeunes qui sont embauchés après concours dans le public ou semi-public sont très rare, ont un dossier de publication très solide et vivent un parcours du combattant avec plusieurs post-doc souvent à l’étranger (USA, Canada, UK, Singapour….)!!!

La plus part des thésards avec lesquels j’ai pu travailler ont ou changé d’orientation professionnelle ou pris un poste à l’étranger!!

Et tous ceux que j’ai côtoyé qui sortaient d’une grande école (ENS ou Polytechnique) travaillent maintenant dans la finance!!!

+0

AlerterEh oui, la France veut innover, mais pas payer ses chercheurs du privé ou du public qui doivent se contenter de la satisfaction du devoir accompli, dixit un ex-patron d’une société du CAC 40, selon son système de valeurs à 2 vitesses. Et demain on rase gratis avec le beurre de l’argent du beurre…

Du coup les scientifiques français vont dans la finance et/ou abroad qui bénéficiera de l’éducation fournie par les impôts français.

+0

AlerterDe plus, le CIR a été utilisé en France pour développer les modèles mathématiques financiers, de la belle RD aux frais du contribuable.

+0

AlerterLe CIR rembourse aux entreprises le tiers de leurs dépenses de recherche, avec peu d’évaluation. En conséquence, le CIR double en trois ans : quatre milliards les deux-tiers allant au secteur des services (banques, assurances, conseils).

http://www.agoravox.fr/actualites/economie/article/le-credit-impot-recherche-une-73968

+0

AlerterCe qui est significatif c’est le nombre des médailles Fields obtenues par des Américains. Il y a une très forte dominance des Etats-Unis jusqu’en 1986:

US : 33% , France : 17%

Depuis 1986 :

US : 9%

France : 27%

Russie : 32%

+0

AlerterL’or en chute libre…

http://www.leap2020.eu/GEAB-N-74-est-disponible-Crise-systemique-globale-La-guerre-est-declaree-entre-le-monde-economico-politique-et-la_a13880.html

http://www.pauljorion.com/blog/?p=52560

+0

AlerterBonjour, la présentation des données est intéressante. Ceci dit, il ne faut pas tomber dans des conclusions trop simplistes sur la fuite des cerveaux, la stérilisation des recherches etc. Dans les grandes écoles en FR, on cherche avant tout de bons répétiteurs, ce qui n’est pas une condition ni nécessaire ni suffisante pour produire des esprits imaginatifs et créatifs… Dit autrement, la capacité à résoudre un exercice dont la solution est connue ne signifie en aucune manière que cette personne saura identifier des variables pertinentes dans un magma informe et identifier quelles sont les bonnes questions qui amèneront vers des domaines entièrement inconnus. DONC, il n’y a pas de fuite des cerveaux de ce point de vue. Tout ce dont tout le monde parle dans les commentaires plus haut se ramène à une chose bien connue depuis plus de 100 ans, l’ALEA MORAL. C’est le point clef. Personne n’a encore émergé qui soit capable de donner un contenu clair et rationnel à la finance, un peu comme Gibbs (et dans une moindre mesure Boltzmann) en Physique statistique. Même pour les non spécialistes, je conseille la lecture de l’introduction du tome de physique statistique des Landau Lifshitz pour comprendre comment il est possible d’extraire des lois rationnelles avec une information très partielle dans certaines conditions. Il n’y a rien d’aussi construit en finance mais cela viendra un jour… Cela éliminera d’un coup 90% des absurdités qui existent dans les dérivés. Le problème mineur est donc bien qu’il y a trop de monde en finance et donc que le poids de cette dernière est trop grand mais cela ne doit pas cacher que le problème MAJEUR est que la finance n’est pas comprise sur le fond.

+0

Alerteren regard :

http://www.latribune.fr/entreprises-finance/banques-finance/banque/20130415trib000759544/en-bourse-les-singes-reussissent-mieux-que-les-hommes.html

+0

AlerterPb de lecture sur Iphone 4

Bonjour, juste ce mot pour vous dire que la petite bande qui contient les icônes Facebook, Twetter, G+, etc. s’affiche en plein milieu de la page consultée à l’ouverture de celle-ci, à l’horizontale. Plus exactement, c’est un empilement bizarre de ces petites icônes. Par exemple en plein dans le texte du début de cette page, au-dessus du graphique.

Je ne parviens pas à prendre de photo de l’écran à ce moment-là car j’ignore quelle manip il faut pour cela sur Iphone.

RAS sur écran PC ou Mac.

Bon courage.

+0

AlerterHome + Power en même temps

+0

AlerterBonjour,

Une fois de plus vous nous faite un superbe article, comme quoi tous les brillant cerveau ne sont pas passé du côté obscure. En lissant les commentaires je me suis rendu compte que nous pouvions encore avoir espoir en l’avenir, nombre de vos lecteurs, éclairaient, ne vouent pas un culte absolue et irresponsable à l’argent.

Je souhaiterai donc poser deux questions collégiale, pensé vous que le système boursier actuel ( le Japon sort la planche à billet lui aussi) va pouvoir enfumer tous le monde encore longtemps, la bourse se maintient ou monte alors que l’économie réelle et moribonde.

la deuxième question et si tout comme moi vous pensé (ou pas) que cela ne va pas tardé à s’effondrée, qu’elle en seront les conséquences.

En vous remerciant à tous et à l’équipe de Mr Berrurier,

Cordialement

Franck

+0

AlerterGraphiques fort intéressants !

Il y a une remarque que je ferais volontiers : d’où vient le « trou d’air » dans les profits financiers américains sur la décennie 1980 ? Pour la période Reagan, on aurait pu s’attendre pourtant à une finance très offensive.

Je m’avance sans doute, mais la raison selon moi est clairement la politique de désinflation violente initiée par Volcker à partir de 79, et qui s’est arrêtée bien trop tôt. La surabondance de liquidités nourrit la finance et la spéculation, est-ce vraiment une révélation ?

+0

AlerterVoir « Crise des caisses d’épargne US » ?

Peut-être une part « légitime » de la hausse des profits du secteur financier dans les années 80:

inflation, chocs pétroliers, déficits publics, hausse des besoins de financement des entreprises et de l’Etat sans passer par la case création monétaire inflationniste…

+0

AlerterLa politique de taux élevés de Volcker a clairement précipité la faillite des caisses d’épargne, vu qu’elles étaient massivement endettées à des taux élevés pré-baisse de l’inflation, et qu’elles touchaient des intérêts alignés sur une inflation qui baissait.

@Olivier

Une autre question mérite d’être posée : comment se fait-il que les inégalités (mesurées par foyer d’après les déclarations IRS, en tous cas) ont commené à croître sous l’ère Reagan ALORS MEME QUE CETTE EPOQUE SEMBLE MARQUEE PAR UN RECUL HISTORIQUE DES PROFITS DE LA FINANCE ?

+0

AlerterEt serait-t-il possible d’avoir des graphiques représentant l’évolution de la masse salariale (revenus des individus travaillant dans la finance) des financiers par rapport au reste ?

(indicateur il me semble aussi important que les profits des entreprises)

+0

AlerterUn chiffre qui m’a particulièrement interessé: les bénéfices du secteur financiers en % du PIB: depuis 10 ans, largement inférieur à 1% du PIB, et il inclue les bénéfices des activités « traditionnel » comme la banque de détail.

Globalement, ce que je lis dans la première partie de l’article, comme complément de l’article d’hier… c’est qu’une fois de plus, la france n’est pas les états unis.

Une fois de plus: comme pour les inégalités, les repartitions de revenus, de patrimoine, de captation des nouveaux revenus… la france est très loin des dérives des USA.

Quand on parle sur ce blog des dérives du monde financier, est-ce qu’on parle des dérives francaises ou des dérives des USA?

Parce que je ne crois pas qu’on puisse avoir une quelquonque influence sur ce que font les autres gouvernement.

Est-ce que vous trouvez la situation francaise si déséquilibrée?

+0

AlerterA lire absolument , le Grand Carnage a commencé de Charles Sannat

Vous trouverez les sources sur mon dernier billet de blog .

http://bit.ly/Zkl4RY

La chute de l’or provient également d’une vente à découvert de 6 Milliards de $ de la part de Meril Lynch , vente qui n’a pas dû être isolée vu les recommandations récentes de Goldman Sachs .

Manipulations disions nous ???

+0

AlerterMerci Olivier pour ces graphiques intrigants qui poussent à la réflexion. Je vous sais également sensible à la crise énergétique qui touche toute l’humanité, mais certaines régions plus que d’autres, tout comme la financiarisation de l’économie, à laquelle vous consacrez ce billet, affecte certains pays plus que d’autres.

Personnellement, cela m’incite à penser qu’il y aurait probablement intérêt, pour mieux appréhender la situation, à voir derrière tout cela une seule et même crise. Elle pourrait être intitulée « crise de la survie de l’espèce humaine », là où l’on est tenté de penser à diverses crises comme le laisse supposer l’intitulé de votre blog « les-crises ».

Si, au lieu de prendre en compte le dollar comme instrument de mesure de l’économie, on prenait une autre unité de mesure plus universelle, plus directement liée à la vie, notamment moderne, et moins dépendante de l’institution émettrice, si l’on prenait par exemple le kWh, ou la tonne d’équivalent pétrole, on obtiendrait des graphiques d’une toute autre allure. Ils feraient apparaître des valeurs de patrimoines « financiers » allant en déclinant, même pour les Etats Unis.

On se rendrait probablement compte que la durée restant à vivre dans un pays dépend à la fois de ses réserves d’énergie (son stock, son capital hérité du passé), de sa consommation courante moyenne par habitant, de sa population, de sa capacité courante à capter de l’énergie dans son environnement (solde positif de sa balance commerciale exprimée en tep par exemple), de sa capacité à extraire de son propre territoire l’énergie nutritive et autre nécessaire à alimenter ses habitants, de sa capacité à faire croître les connaissances objectives et à développer les capacités d’innovation au sein de sa population, etc… etc…

En extrapolant au niveau de la terre entière, on en tirerait d’autres conclusions qui amèneraient probablement beaucoup de donneurs de leçon occidentaux à avoir des difficultés à se regarder dans une glace lorsqu’ils se font les défenseurs de l’égalité pure et dure en visant les plus riches qu’eux, tout en oubliant de se comparer aux dizaines et centaines de millions de plus pauvres qu’eux dans leur pays et dans le monde.

Nos élites formées à HEC et à l’ENA ne sont probablement pas en mesure de mener cette réflexion d’ingénieurs alors que d’autres pays l’ont certainement fait, notamment la Chine, l’Allemagne, les USA et d’autres en étant plus ouverts au pragmatisme qu’à l’idéologie.

Ce sont pourtant les dures lois de la physique qui gouvernent la marche du monde. La politique, tout comme l’économie et autres sciences humaines, sociales ou religieuses ne peuvent s’y soustraire.

Merci encore Olivier pour tout le mal que vous vous donnez afin de permettre à un plus grand nombre de comprendre mieux, au lieu de simplement désigner des boucs émissaires.

+0

AlerterExcellent papier merci !

+0

AlerterJeudi 11 avril 2013 :

Plusieurs Etats de la zone euro foncent vers le défaut de paiement :

1- Grèce : dette publique de 301,193 milliards d’euros, soit 152,6 % du PIB.

2- Italie : dette publique de 1995,143 milliards d’euros, soit 127,3 % du PIB.

3- Portugal : dette publique de 201,003 milliards d’euros, soit 120,3 % du PIB.

4- Irlande : dette publique de 190,954 milliards d’euros, soit 117 % du PIB.

5- Belgique : dette publique de 380,923 milliards d’euros, soit 101,6 % du PIB.

6- France : dette publique de 1818,147 milliards d’euros, soit 89,9 % du PIB. Prévision : la dette publique de la France dépassera 94 % du PIB en 2014.

7- Chypre : dette publique de 86,5 % du PIB. Prévisions de la Troïka : 2013 : dette publique de 109 % du PIB. 2014 : dette publique de 123 % du PIB. 2015 : dette publique de 126,3 % du PIB.

L’ex-commissaire européen Bolkestein veut une monnaie parallèle à l’euro.

Une monnaie parallèle à l’euro pour les pays solvables comme les Pays-Bas et l’Allemagne doit voir le jour, a déclaré Frits Bolkestein, ancien leader des libéraux néerlandais du VVD et ancien commissaire européen au marché intérieur au début des années 2000. Frits Bolkestein a lancé son appel sur une chaîne de télévision néerlandaise.

Pour l’homme politique néerlandais, la France ne peut être concernée par cette monnaie parallèle car elle est « pratiquement en faillite » et « mal dirigée ».

La réalisation d’une autre monnaie pour les pays solvables (« appelée mark ») devrait venir de la banque centrale allemande. Pour Bolkenstein, si ce n’est pas pour tout de suite, cela finira bien par devenir une réalité. « Dans cinq ans, ils auront un autre discours », dit-il.

Selon lui, nous n’en serions qu’au début des problèmes. « Il est grand temps de mettre de l’ordre dans le chaos ».

Grâce à une autre monnaie, les pays solvables sont en position de déterminer leur propre politique financière. « Les pays déficitaires vont résister comme le diable à de l’eau bénite », prévoit Bolkestein.

Mais, au final, une « monnaie des pays du nord » plus chère sera une bonne chose pour leur propre concurrence.

http://www.rtbf.be/info/monde/detail_l-ex-commissaire-europeen-bolkestein-veut-une-monnaie-parallele-a-l-euro?id=7969366

+0

AlerterLa grande classe !, ce billet. Précis, clair, pédagogique, pas de jargon pseudo-expert sulfureux. Bravo. Cela répond à toutes les questions que je (et peut-être d’autres aussi) me posais hier.

A présent, je vais tenter d’intégrer tout cela dans un processus de réflexion et d’anticipation économique.

+0

AlerterBonjour, très bon billet.

J’ai un peu de mal avec l’histoire du détournement des talents. Comme vous l’expliquez, le comportement humain est celui du mouton. Bref, loin d’être une lumière.

Les gens qui choisissent cette voie (la finance) veulent quoi ? Du fric, un max., et vite. Peu importe les émeutes de la faim, le chômage de masse, l’instabilité des gouvernements. Est ce vraiment les cerveaux qui allaient guérir le cancer, repenser la société, inventer l’énergie bon marché, la pérennisation de nos écosystèmes ? Je n’y crois pas. Quand j’étais petit, j’adorais Picsou, je me voyais banquier comptant les pièces d’or dans le coffre. Et puis j’ai « grandi » et aujourd’hui je ne suis pas banquier. Et bien content.

J’ai bien aimé hier votre anecdote sur Thalès, une tête pensante qui a fait un coup financier, une fois, pour montrer que les philosophes sont loin d’être déconnectés des réalités, mais qu’ils s’occupent de choses importantes, pas d’avoir une maison à St. Barthélémy , un yacht de 60 ft ou des actions total.

+0

AlerterPlus les années passent, et en regardant de plus en plus profondément à « l’intérieur » et à « l’extérieur » (je vais développer …), plus je me dis que l’humanité s’achemine vers une véritable crise d’identité.

Cette excroissance financière démesurée n’est que peut-être l’ultime essai de l’espèce humaine pour amener l’individu à une puissance quasi divine à partir de moyens financiers illimités.

La créature limitée qui aspire à l’illimitée. La créature qui veut devenir Dieu. Le relatif mortel qui se veut se parer des atouts de l’absolu immortel.

Sauf exception toujours possible bien sur, il se peut qu’aucun trader, si on peut choisir le trader comme emblème de cette hystérie financière ne va se pencher sur son intériorité métaphysique, sur son inconscient. Un trader aura peut-être bien plus tendance à ériger les profits jusqu’au ciel qu’à s’allonger sur un divan pour une cure.

Sauf bien sur que ce scénario va se heurter aux limites du monde physique d’une manière ou d’une autre, les déséquilibres sociaux que cela engendre ne sont pas des moindres.

Pour prendre une image …c’est comme si une seule vague voulait contenir à elle toute seule tout l’océan pour se sentir …océan, illimité, absolu, Dieu … alors on amasse, amasse, amasse, on spécule comme des fous, on invente des algorithmes de satisfaction immédiate ..rien ne doit empêcher de faire rentrer l’océan dans la vague … !.

Et bien sur la vague va se fracasser sur le rivage de … la réalité.

Pourtant elle EST …l’océan. Alors ? Que faire ?

Prendre conscience. Qu’il ne sert à rien d’amasser sans fin à l’extérieur pour accéder à cet infini.

La crise d’identité que je vois poindre sera salvatrice si on arrête de vouloir faire tenir l’océan dans une seule vague, sinon cette vague humaine va « mourir » sans savoir qu’elle est en fait immortelle par essence, à taille d’océan par naissance.

Alors comment l’humanité pourrait elle se vivre et se découvrir océan ? D’abord peut-être par petites touches légères, avant le grand bain …

C’est très (trop) simple en fait …un être humain se pose dans l’herbe près d’une forêt …un oiseau chante …il n’y a plus que ce chant … voilà c’est tout. Alors comment comprendre cela ?

Ce chant peut être assimilé à la vague et l’océan ce serait quoi ? Ou ?

Pour que Mozart puisse être du Mozart il faut l’infini du silence, l’apaisement, la tranquillité infini, un espace ou rien ne vient emprisonner les notes, et cet espace ou est il ? En soi, à l’extérieur, à l’intérieur, partout …

Si une quelconque limite vient empêcher le chant d’un oiseau alors personne n’a jamais entendu un oiseau chanté.

D’une certaine manière on peut « s’appuyer » sur le chant d’un oiseau de la même manière que le doigt du sage … le sage pointe vers la lune, le sot regarde le doigt … le chant de l’oiseau ou bien Mozart pointe vers l’infini de l’Homme. Est-ce que l’Homme un jour prendra conscience qu’il est déjà l’infini, nul besoin d’amasser, ..et in fine ,va-t-il réaliser que l’extérieur et l’intérieur que la vague et l’océan tout cela n’est que la même conscience infini ..que nous appelons Dieu en Occident.

Ecoutez les oiseaux ils enseignent la Vie.

ET parfois une vie est bien courte je trouve pour apprendre à écouter le chant d’un oiseau.

+0

AlerterOdeur de sapin :

» plus je me dis que l’humanité s’achemine vers une véritable crise d’identité. »

je ne ferais pas cette généralisation là , au contraire . Ce n’est pas l’humanité qui s’achemine vers une crise identitaire, c’est le modèle occidental : le nôtre . Celui que j’appelle « le capitalisme mafieux » , basé sur un matérialisme total qui veut s’affranchir de toute spiritualité (la spiritualité n’étant pas uniquement religieuse) et qui s’est déjà affranchi de toute éthique et de toute morale, en ayant par exemple totalement anéanti la justice , son indépendance et la séparation des pouvoirs, toutes ces valeurs issues des humanismes du XVVIIème et XVIIIème siècle qui ont fait la force des démocraties .

Je suis assez fascinée en ce moment de voir le rejet grandissant de ce modèle par des pays comme la Chine ou la Russie ou encore les pays d’amérique latine .. La Russie vient encore très récemment d’affirmer qu’elle voulait revenir à des valeurs « traditionnelles » , lors de la récente visite de Poutine aux Pays Bas . A ma totale surprise , c’est désormais le Parti communiste Russe qui aide au renouveau grandissant de l’Eglise Orthodoxe !!!

Idem en Chine : le Gouvernement vient d’interdire la pub télévisuelle et radiophonique pour les produits de luxe car ces publicités véhiculent des valeurs non conformes au modèle d’éducation populaire dont ces médias sont les premiers vecteurs !!!! .. Le « bonheur selon Confucius » est le top des ventes en Chine depuis sa sortie et les valeurs confucéennes reviennent largement au devant de la scène, en particulier des notions comme l’exemplarité .

Je pense que cette crise identitaire est la nôtre .. mais qu’elle n’est pas celle de l’humanité. Ce que nous voyons au Proche Orient et le retour à un Islam beaucoup plus rigoriste (Egypte en particulier) s’inscrit également dans ce rejet du modèle occidental …

Ce sont ces Modèles exclusivement matérialistes qui sous-tendent totalement et qui ont permis le développement des politiques néo libérales , en particulier celle de la mondialisation et du libre échange …

+0

AlerterJe voudrais juste faire une petite remarque sur mon propre commentaire avant de vous répondre. J’y ai consacré 15 minutes chrono, et je regrette de ne pas avoir

la précision linguistique de l’horlogerie suisse dans ce laps de temps.

Quand j’écris crise d’identité, le fait que notre mode de vie occidentale, dont l’hystérie financière, pose question pour le moins, ..cet aspect n’est qu’un aspect de ce j’appelle crise d’identité.

Ce que je voulais souligner c’est que la nature même de ce que l’être humain pense qu’il est …est sujet à crise. Ce que l’on voit dans le monde, la planète donc, n’est que le reflet de comment l’être humain se vit, se voit, se ressent en lui-même. Pour faire simple, le monde extérieur est le miroir du monde intérieur de l’homme et inversement.

Cette propension à vouloir s’étendre à l’infini (accumulation financière, de biens, consommation de ressources sans limites …ect) est une tentative vouée à l’échec de tendre vers l’infini à partir de l’individualisme.

Cela est dans notre nature (divine je dirais), c’est ainsi. Le problème est la manière d’y accéder.

Pour accéder à l’infini, l’individualisme doit se transcender et non pas peindre les murs de la prison de l’ego en bleu ciel, tout en essayant de faire tenir le monde entier dans sa prison egotique.

Alors effectivement, des forces énergétiques souterraines je dirais, donne naissance à des évolutions soit à l’échelle de personnes ou de groupes plus importants à un recentrage vers des valeurs plus saines. Pourtant, si Confucius à la cote en Chine, je me demande pourquoi ils continuent à malmener le Tibet ?

Vaste sujet, que je ne développerais pas.

Je peux sans me tromper dire que ce monde est totalement fou, puisque sous la domination du mental, alors que le mental devrait être l’outil de la conscience, il a tyrannisé l’être humain, tout comme il tyrannise la planète.

Cette tyrannie de la planète cessera ou nous détruira en total parallélisme de la cessation de la tyrannie du mental sur l’être humain.

Pour faire dans l’analogie imaginaire, si vous avez toujours une boite sur la tête, que tout le monde a une boite sur la tête et que vous ne connaissez rien d’autre … voilà, ou je situais la crise d’identité, la prise de conscience nécessaire.

Ca me fait penser à un film ..… Matrix. Nous sommes en plein dedans.

+0

Alerter@Caroline Porteu

Intéressant ce que vous dites sur les chinois et les russes…

En revanche, votre dernier paragraphe me semble un peu léger pour expliquer le « développement des politiques néo libérales », car vous omettez de dire les difficultés et les échecs de relances keynesiennes opérées dans les années 70 et début années 80…

peut-être auriez-vous des liens vers votre blog où vous développez un peu plus?

+0

AlerterPersonellement, je ne vois pas les hauts salaires de la Finance (ou la Bankassurance) un appel à engager les ‘meilleurs’ . (J’habite en Suisse, les meilleurs ne vont pas à la Banque, amha.) Ils sont plutot:

– Une participation aux bénéfices (il y a les bonus, etc. bien sur: je parle là de facon générale.)

– Une offre qui annonce bien la couleur; c’est l’argent qui compte, qui prime.

– Une méthode pour éviter d’engager ceux qui s’intéressent au social, à l’humanité, à la Science (pure ou appliquée) au sens large, car ceux-cis baignent dans un milieu plutot coopératif et non individualiste ou les salaires sont plus bas et/ou la prépa de la carrière (p. ex. bio-tech) est longue, ardue, et peu rénumérée également. P. ex. le charlatanisme des maths. économiques cité dans le billet n’est pas supporté par ces jeunes (s’ils arrivent à un niveau adéquat en math), ils comprennent vite que c’est du charabia et protestent contre des cours (parfois obligatoire!) dans ce domaine.

Pour le reste, super billet, merci.

+0

AlerterMardi 16 avril 2013 :

Le FMI abaisse sa prévision de croissance mondiale, plombée par la zone euro.

Le FMI a abaissé mardi sa prévision de croissance mondiale et prédit une reprise économique semée d’embûches, plombée par l’incertitude dans la zone euro, notamment à Chypre et en Italie.

Le produit intérieur brut (PIB) mondial devrait finalement progresser de 3,3% en 2013, contre 3,5% attendus jusque-là, avant de prendre de l’ampleur l’année suivante, a indiqué le Fonds monétaire international en prélude à son assemblée générale à Washington.

http://www.romandie.com/news/n/_ALERTE___Le_FMI_abaisse_sa_prevision_de_croissance_mondiale_plombee_par_la_zone_euro52160420131503.asp

Remarquez l’euphémisme : « une reprise plombée par l’incertitude dans la zone euro, notamment à Chypre et en Italie » !

Italie : la dette publique atteint un nouveau record historique : 2022,7 milliards d’euros.

La dette publique italienne dépasse le seuil des 2000 milliards d’euros, marquant un nouveau record historique en Janvier à 2022,7 milliards d’euros, soit une augmentation de 34 milliards d’euros par rapport à décembre, augmentation en grande partie due à la contribution de l’Italie au Fonds Européen de Stabilité Financière.

http://www.corriere.it/economia/13_marzo_15/debito-record-Fitch-taglia-stime-Pil_6141a096-8d5a-11e2-b59a-581964267a93.shtml

Chypre : la Troïka vient de publier ses prévisions.

2012 : dette publique de 86,5 % du PIB.

2013 : dette publique de 109 % du PIB.

2014 : dette publique de 123 % du PIB.

2015 : dette publique de 126,3 % du PIB.

+0

Alerter»Le deuxième problème est le détournement des ressources et la ponction qu’elle opère sur l’économie réelle, à son seul avantage. »

Vous parlez de » détournement » des ressources alors que vous devriez parler » d’épuisement » des ressources.

Un peu plus bas vous citez J.M.Jancovici Je crois que vous feriez bien de lire son dernier article sur son site daté du 8 Avril, http://www.manicore.com/actualites.html, traitant justement de la problématique des ressources, ce qui devrait tous nous ramené les deux pieds sur terre et nous permettre d’envisager des solutions tout autres que les, ici sans aucune prétention, éternels jérémiades de la plupart des commentateurs du site, n’y voyer pas d’insultes simplement réveiller vous.

Alain Audet

+0

AlerterToute cette sphère financière qui phagocyte l’économie réelle, cela me fait sans cesse penser au SLAM de Lordon, qui mériterait un bon débat;

il y’ a des d’entreprises qui font beaucoup de profit (genre CAC40), mais le dilemme c’est que d’autres n’en font pas assez et/ou peinent à se développer…

En limitant les taux de profit à un (des?) seuil(s), il y’ aurait beaucoup d’avantages, et notamment la résolution de ce dilemme…!

Exemples:

– les (grosses) entreprises « clients » seraient moins incitées à capter toujours plus (indûment) les marges des (petites) entreprises « fournisseurs » en situation de faiblesse, qui auraient alors plus de capacité pour se développer, embaucher, faire de la R&D, etc…

c’est à dire tout ce qu’on voudrait faire faire aux entreprises mais que beaucoup ne peuvent pas, à cause de la prédation de leurs gros clients qui imposent une redistribution des marges…!

– les investisseurs se feraient moins d’illusion sur le toujours plus de profit qu’ils pourraient capter (moins de spéculation?), puisqu’ils se heurteraient à ce seuil, et n’iraient plus autant s’agglutiner et pomper le profit sur les mêmes grosses entreprises,

elles-même auraient moins d’incitation à la zombification des fournisseurs décrite plus haut…

– ces fournisseurs conserveraient un peu plus leurs marges, feraient un peu plus de profits, et recevraient du financement plus facilement!

– l’état aurait moins besoin de subventionner (désespérément) les entreprises, avec toutes ces aides captées surtout par… les grosses entreprises!!

+0

AlerterTout cela un peu pour dépasser le stade du constat/analyse et…les vains pleurnichements (cf la plupart des commentaires…)

+0

Alerter10% des profits pour des banques qui représentent 350% du PIB… Ca hurle vite au loup

+0

AlerterJe reste toujours scotché pour la qualité et du discours et des graphiques ….Mais comment fait Olivier Berruyer

+0

AlerterLes commentaires sont fermés.