Le marché du refinancement bancaire (REPO) à New York a connu, les mardi et mercredi 17 et 18 septembre, une crise courte mais violente. Cette crise est le signe de la grande fragilité des marchés interbancaires qui ne se sont, en réalité, jamais remis de la crise financière de 2008-2009. Le fait que le « gendarme des marchés », la Réserve Fédérale de New York (FRoNY), ait du intervenir massivement, sur ordre de la Réserve Fédérale, pour ramener le calme et empêcher un blocage complet des marchés de la liquidité bancaire – blocage qui aurait entrainé la faillite en quelques jours des banques dites « systémiques » – constitue un symptôme clair d’une situation où, sans l’action des Banques centrales, le système serait paralysé. Cette crise est-elle l’annonce d’un nouvel effondrement financier ? Probablement pas dans l’immédiat, car les Banques Centrales ont appris à réagir vite. Mais, cette crise met en lumière l’extrême fragilité de l’ensemble de l’architecture financière internationale, et ce en dépit du renforcement des mesures prudentielles qui a été pris justement à la suite de la crise financière de 2008.

Au cœur du problème, la question du refinancement des banques

La question du refinancement des banques est cruciale pour le bon fonctionnement de l’économie. Sans un refinancement permanent, les banques se trouveraient rapidement à court de liquidités, et le crédit disparaitrait. Pourtant, les banques sont des institutions qui gèrent des masses d’argent colossales. Pourquoi, alors, ont-elles besoin de refinancement ?

La raison essentielle vient des délais de remboursement des crédits qu’elles consentent opposés aux délais relatifs aux emprunts qu’elles souscrivent. Il y a déjà longtemps que les banques n’opèrent plus avec leurs « fonds propres ». Elles empruntent, soit au public – et ce sont les dépôts à vue de la population et des entreprises – soit aux marchés financiers. Ces derniers emprunts sont, en règle générale, à court terme alors que les actifs des banques, autrement dit les crédits qu’elles ont consentis, à la population, aux entreprises et aux Etats, sont à long terme. C’est ce que l’on appelle la transformation de dettes à court terme en actifs à long terme. Elles sont donc obligées de renouveler leurs emprunts régulièrement pour maintenir l’équilibre de leur bilan. Cette question, il faut le souligner, n’a rien à voir avec la solvabilité des banques. Une banque peut être solvable (avoir un bilan équilibré) et se trouver, à un moment donné en situation de manque de liquidité autrement dit que ses actifs immédiatement liquides soient inférieurs aux remboursements qu’elle doit faire dans l’immédiat. Si les banques étaient isolées, si elles devaient travailler sans l’appui de la Banque Centrale ni celui du marché interbancaire, les activités de crédits seraient bien plus réduites qu’elles ne le sont. C’est pourquoi, dès le XIXème siècle, le principe que veut que la Banque Centrale soit un « préteur en dernier ressort » s’est imposé. C’est aussi pour que les banques puissent faire face à leurs à-coups de liquidités que les gouvernements ont cherché à développer le marché interbancaire (et ne France, cela a pris, entre autres, la forme de la loi de 1973[1]). On comprend l’importance cruciale du marché de la liquidité bancaire. Pour gérer les situations d’excès ou de pénurie de liquidité, les banques peuvent, alors, s’adresser à deux compartiments du marché à Wall Street :

- Elles peuvent emprunter au jour le jour auprès de la Banque Centrale, en mettant en « pension » certains de leurs actifs, comme des bons du Trésor. Cela correspond à ce que l’on appelle en anglais le overnight bank funding rate (OBFR) ou taux de financement bancaire au jour le jour. Ce taux est une mesure des coûts de financement bancaire globaux, non garantis, au jour le jour. Il est calculé à l’aide des transactions en fonds fédéraux, de certaines transactions en euros et de certaines transactions en dépôts domestiques. Le marché des fonds fédéraux comprend les emprunts intérieurs, non garantis, en dollars américains par les établissements de dépôt auprès d’autres institutions de dépôt et certaines autres entités, principalement des entreprises parrainées par le gouvernement.

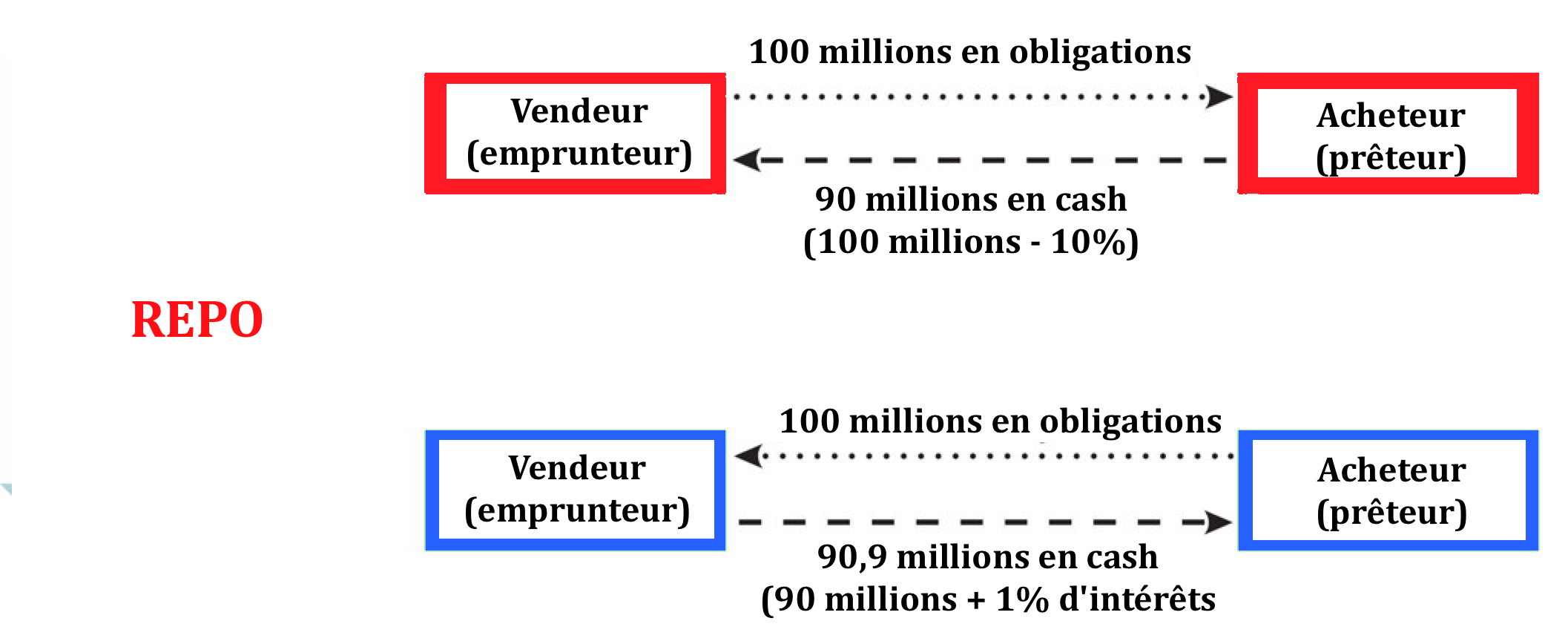

- Elles peuvent aussi avoir recours au « REPO ». Il s’agit d’un instrument de financement sécurisé pour les banques par le biais de contrats de banques à banques. Il est rapidement devenu incontournable. Un établissement vend des actifs – par exemple des obligations d’Etat françaises ou américaines ou toute autre obligation – à un autre établissement et s’engage à les lui racheter à une date donnée et à un prix fixé à l’avance. Il obtient donc de la liquidité, moins un « discount » de 10% qui correspond à l’assurance prélevée par le second établissement. Au bout de 24h ou plus, suivant les termes du contrat, il rend l’argent emprunté à l’autre établissement, plus un taux d’intérêt de 1%, et en contrepartie il récupère ses titres. S’il ne dispose pas des fonds nécessaires pour procéder au rachat au terme du contrat, l’autre établissement reste propriétaire des titres apportés en garantie de l’opération et peut les revendre. Dans ce que l’on appelle des « REPO » tripartites, un « agent » intervient entre les banques et s’assure que la valeur des actifs suffit à garantir le montant qui a été prêté tout au long de la transaction. Les « REPO » reposent donc sur des contrats entre deux personnes morales (les banques). A New York, c’est la Réserve Fédérale de New York (FRoNY) qui tient les comptes, au jour le jour, de ces contrats.

Graphique 1

Schéma de fonctionnement d’un REPO

Le marché des « REPO »

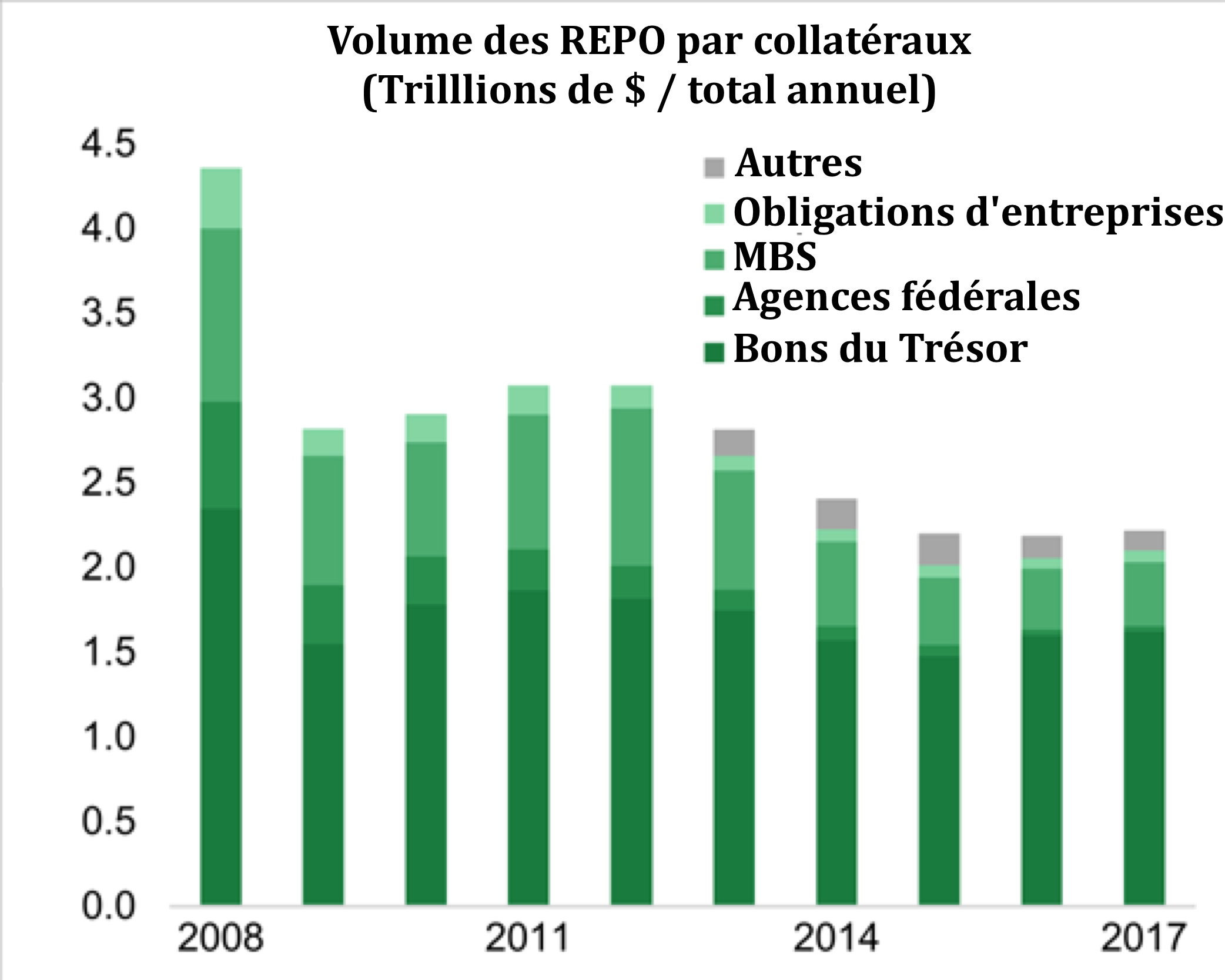

Le marché des « REPO » représente donc un élément clef du refinancement des établissements financiers. Avec un volume annuel de 2 à 4,5 trillions (mille milliards) de dollars, on comprend son importance. Le fait que la base de ce marché soit constituée par des obligations, bons du Trésor de l’Etat américain, titres émis par des agences fédérales et par des entreprises d’Etat (et oui, il y a des entreprises publiques aux Etats-Unis), voire des obligations d’entreprises (notées AAA) assure – en théorie – que ce marché soit sûr du fait de la colatéralisation des emprunts. Outre le fait de permettre à des établissements financiers d’obtenir de la liquidité à court terme, le marché des « REPO » permet aussi une diversification des actifs détenus.

Pourtant, on peut constater que ce marché ne s’est jamais réellement remis de la crise de 2008. Le montant des transactions était à l’époque d’environ 4,5 trillions de dollars par an. Il est tombé, en 2016 et 2017 aux alentours de 2,5 trillions, soit une baisse de -45%.

Graphique 2

Source : FRoNY

La crise du mardi 17 et du mercredi 18 septembre, crise qui s’est prolongée le jeudi 19 et le vendredi 20 septembre, est donc survenue sur le marché des « REPO ». Elle a, par la suite, contaminée le marché des « OBFR ».

Compte tenu de l’importance cruciale du marché des « REPO », elle a provoqué un véritable choc pour les marchés financiers et un avertissement important pour les établissements financiers.

Les faits

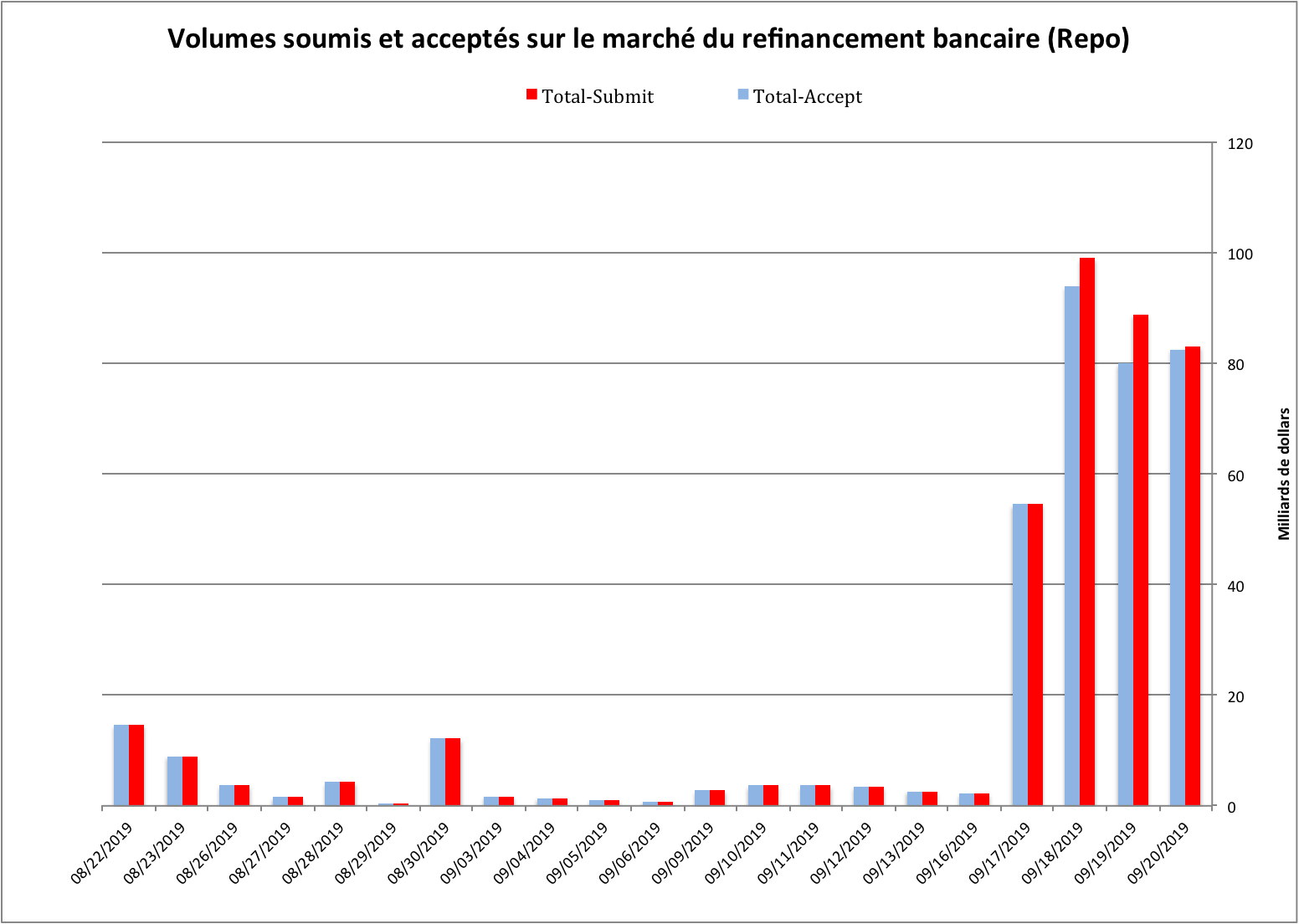

Dans la journée de mardi, les volumes demandés (le « total submited volume » dans le graphique 3) ont excédé les volumes acceptés d’habitude dans le cadre des contrats entre banques par une marge très importante. L’importance soudaine des demandes de liquidité a donc fait flamber les taux des opérations de « REPO » qui sont, de manière normale, compris entre 1% et 2%. Ces derniers sont alors montés à près de 10 %, ce qui constitue l’un de leurs plus hauts taux historiques, après avoir déjà grimpé à 6 % lundi. Il y avait donc un danger immédiat que les banques se retrouvent en situation d’illiquidité, autrement dit qu’elles soient dans l’incapacité d’honorer leur signature. Or, ceci aurait provoqué la mise en faillite des grands établissements bancaires avec toutes les conséquences que l’on imagine.

Graphique 3

La crise des 17 au 20 septembre

Source : FRoNY

Il faut rappeler que les « REPO » constituent un véritable lubrifiant dans les rouages des marchés financiers. Les opérations de « REPO » permettent aux banques de trouver la liquidité nécessaire à leur activité rapidement et à un coût abordable. Le taux d’intérêt est en principe calé sur le taux des fonds fédéraux, taux qui sont pilotés par la Réserve Fédérale.

La crise vient donc de l’accroissement énorme des besoins en « REPO ». On le voit sur le graphique 3, alors que les jours précédents les besoins étaient compris entre 2 et 12 milliards, ils ont bondi, le mardi, à plus de 55 milliards et ils ont atteint près de 100 milliards le mercredi. Ces volumes, s’ils s’étaient maintenus, auraient impliqué un montant annuel de 13 à 25 trillions de dollars… On a avancé que ces besoins en liquidités venaient de la nécessité pour les banques de payer leurs impôts. Cette hypothèse, possible, est cependant très incomplète. On a ajouté la crise de liquidité en Arabie Saoudite suite à la destruction de l’oléoduc par lequel passent environ 50% des exportations de pétrole brut. C’est aussi une explication possible. Mais, ces explications montrent surtout qu’il suffit d’un « accident », de fait mineur, pour perturber complètement le marché. Le mardi, et les jours suivants, les montants demandés (le besoin de liquidité) ont excédé les montants offerts. Le risque d’une crise généralisée de liquidité des banques était donc bien réel.

La FRoNY, la Réserve Fédérale de New York, a donc injecté le mardi 17 septembre 53 milliards de dollars dans le système financier puis 75 milliards le mercredi. C’est cette branche régionale de la Réserve fédérale américaine qui gère les opérations sur les marchés à Wall Street. C’est donc elle qui a dû réagir, et réagir vite, pour enrayer un phénomène dont les conséquences – un blocage général du marché monétaire – aurait pu être cataclysmiques.

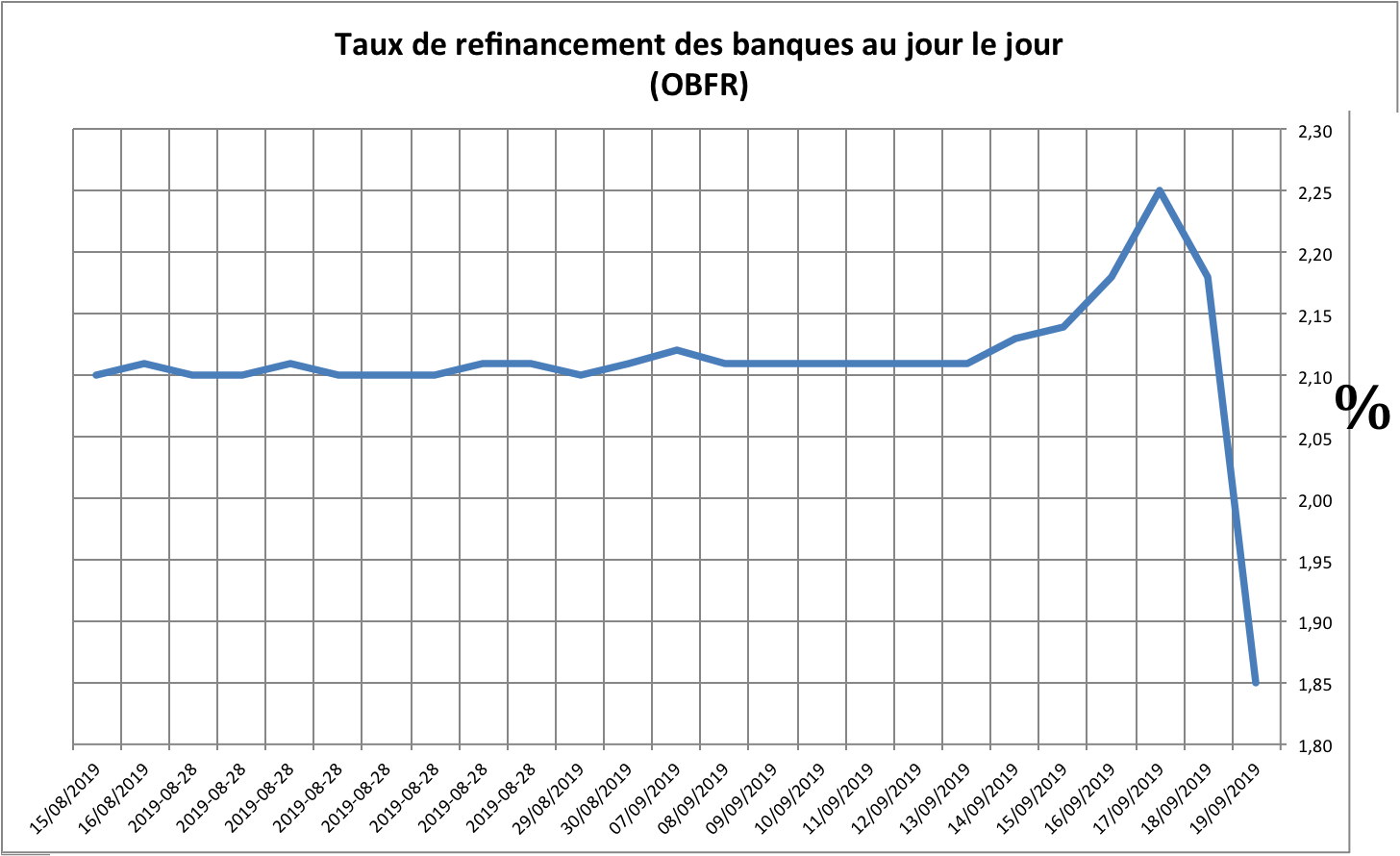

L’intervention de la FRoNY s’est aussi faite sentir sur les taux d’intérêts du financement bancaire au jour le jour (OBFR). Alors que le taux d’intérêt sur les opérations OBFR avait brutalement monté, l’intervention de la FRoNY a provoqué sa baisse immédiate (graphique 4).

Graphique 4

Source : FRoNY

Le taux, en effet et comme on peut le voir dans le graphique, était stable à 2,1%, il est brutalement monté à 2,25% le 17 septembre avant de retomber, du fait de l’intervention de la FRoNY à 1,85% le 19 septembre. La baisse a été plus importante que la hausse. Elle est de -12% par rapport au niveau d’avant la crise et de 17,8 par rapport au niveau maximal atteint pendant la crise.

L’annonce de la crise à venir ?

Une crise de liquidité, répétons le, est la pire menace pour les banques. En effet, même si elles sont solvables, elles peuvent être emportées par une crise de liquidité en 2 ou 3 jours. Et l’on se rappelle de spectaculaire faillite de le Bear Stearns en 2008, qui s’était produite le 17 mars et qui avait été le coup de semonce avant la crise des « subprimes » et la faillite de Lehman Brothers.

Les analogies sont tentantes ; ce sont elles qui ont engendré l’inquiétude des spécialistes, mais elles ne sont pas nécessairement justifiées, du moins à court terme. L’activisme des Banques centrales, leur capacité à mettre sur le marché d’énormes volumes de liquidités, nous prémunit – à court terme, il convient de le répéter – d’une nouvelle crise financière. Mais, et ce point est essentiel, les événements de la semaine dernière montrent que les marchés ne peuvent survivre sans une action quasi-quotidienne de ces mêmes Banques Centrales. De fait, il n’y a plus de « marché » interbancaire car les transactions y seraient impossibles sans le soutien constant des Banques Centrales. Nous sommes ici de retour, sans le dire, dans la finance administrée. Or, ce marché interbancaire est la matrice de tous les autres marchés. Pourquoi n’a-t-il pas fonctionné les mardi et mercredi 17 et 18 septembre, autrement dit pourquoi l’offre de liquidité ne s’est-elle pas alignée sur la demande ? Plusieurs hypothèses sont possibles.

- La première est, naturellement, que les banques « créditrices » sur le marché des « REPO » n’avaient pas les liquidités nécessaires. Ce fut certainement vrai techniquement mais le débouclage de la crise montre qu’elles ont fini par trouver ces liquidités, avec l’aide de la Banque Centrale il est vrai. Cela renverrait, alors, à une hypothèse de sous-liquidité structurelle du marché des « REPO ». Mais pourquoi ?

- Cela conduit à la seconde hypothèse. Les banques n’ont que peu confiance dans les titres qu’elles s’échangent sur ce marché. Or, il s’agit – pour l’essentiel – de bons du Trésor. Ce manque de confiance dans les produits utilisés pour faire fonctionner le marché des « REPO » peut alors traduire une méfiance généralisée envers les obligations et la crainte que ne survienne, de manière inopinée, un « krach obligataire ». Il est vrai qu’entre spécialistes, on en parle beaucoup…

- Une troisième hypothèse est possible. Les banques qui ont de la liquidité veulent la conserver à tout prix. Cela expliquerait, alors, pourquoi un « accident » prévisible (le paiement des impôts aux Etats-Unis) ou inopiné (une demande de liquidités de l’Arabie Saoudite) a pu provoquer cet à-coup sur le marché des « REPO ». Le chiffre de 55 milliards de dollars est, effectivement, largement supérieur aux montants antérieurement demandés. On serait alors dans une situation où les banques et les sociétés financières cherchent à se procurer de la « liquidité de marché » pour ne pas entamer leurs propres actifs liquides. Une telle situation correspondrait à la « trappe à liquidité » dont parle Keynes dans la Théorie Générale. L’incertitude latente sur le marché est tellement élevée que les agents financiers sont très réticents à se dessaisir de la liquidité qu’ils détiennent. Ils préfèrent, alors, utiliser différentes méthodes pour se procurer cette liquidité, quitte à accepter un coût supplémentaire, plutôt que de toucher aux réserves de liquidités qu’ils possèdent, s’ils en possèdent.

Ces hypothèses font émerger, alors une méta-hypothèse qui pourrait donner tout son sens à la crise de la semaine dernière. L’incertitude et la méfiance, héritées de la crise de 2008-2009, n’ont en fait jamais disparu. Les marchés financiers ne cessent de regarder par-dessus leur épaule pour voir si une nouvelle crise n’est pas en train de survenir. Cette inquiétude et cette méfiance traduisent le fait que les activités financières, de plus en plus déconnectées de l’économie « réelle », sont en réalité de moins en moins légitimes. Que le marché des « REPO » ne puisse plus fonctionner de manière autonome en dit donc long sur l’état du système financier en général, un système devenu désormais complètement dépendant de l’action des Banques Centrales. Or, chacune des actions prises par ces Banques Centrales pour stabiliser la situation ne fait, à terme, qu’aggraver l’inquiétude et la méfiance. Nous sommes ainsi un peu dans la situation d’un cycliste obligé d’accélérer pour ne pas tomber mais qui, au fur et à mesure que sa vitesse augment, découvre qu’il y a un jeu important dans sa direction…

Cela, en retour, pose aussi le problème du statut des Banques Centrales. Leur « indépendance » fut théorisée au nom d’une efficience des marchés et de la crainte de l’inflation[2]. Cette « indépendance » avait théoriquement pour but d’assurer l’efficacité des interventions des Banques Centrales. Or, désormais, les marchés sont devenus dépendants des Banques Centrales, on l’a vu avec le marché des « REPO » mais cela s’applique aussi aux marchés des actions, tout comme ces dernières sont – de part leur bilan qui contient désormais un volume important de titres – devenues dépendantes en réalités des marchés. L’indépendance des Banques Centrales empêche ces dernières d’avoir justement cette position d’extériorité face aux marchés qui est pourtant nécessaire à leur action. Au-delà, quand des institutions comme les Banques Centrales ont un tel impact sur l’activité économique et sont à ce point nécessaire au fonctionnement au jour le jour de l’économie, est-il normal qu’elles soient dites « indépendantes » ? Ne devraient-elles pas être directement intégrées dans les processus gouvernementaux pour être mises sous le contrôle des citoyens ?

La mini-crise du mardi 17 septembre est donc un rappel nécessaire de la fragilité intrinsèque du système financier international et de la nécessité urgente de le réformer en redonnant aux Etats un plus grand contrôle sur les instruments qui permettent le fonctionnement des marchés.

[1]https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=JORFTEXT000000334815&dateTexte=19931231

[2] Natixis, Flash Economie, n°1280, 24 septembre 2019.

Commentaire recommandé

Ce qu’a fait la fed de New York ces deux dernières semaines aurait dû bien davantage attirer l’attention et mérité plus d’explications : c’est M. Sapir qui s’y colle, avec une modération qu’on ne lui a pas toujours connue. Les banques centrales, depuis dix ans, ont innonde le marché de liquidités, et pourtant, voilà qu’il en manquerait ? Ça ne tient pas, et c’est donc l’hypothèse selon laquelle la valorisation des actifs – ceux mis en pension n’agissent là qu’en tant que révélateur – n’a plus guère de rapports avec leurs valeurs économiques. En d’autres termes, il vaudrait mieux conserver des liquidités, pourtant surabondantes, que les actifs dont elles ont fait exploser les valorisations… Ce serait peut-être un signe, non pas de crise de liquidités (simple conséquence) mais de chocs à venir sur les valorisations actionnariales, obligataires, immobilières, du marché de l’art… Le grand cycle d’appréciation gonflé par les bilans des banques centrales de terminerait il ?

25 réactions et commentaires

Ce qu’a fait la fed de New York ces deux dernières semaines aurait dû bien davantage attirer l’attention et mérité plus d’explications : c’est M. Sapir qui s’y colle, avec une modération qu’on ne lui a pas toujours connue. Les banques centrales, depuis dix ans, ont innonde le marché de liquidités, et pourtant, voilà qu’il en manquerait ? Ça ne tient pas, et c’est donc l’hypothèse selon laquelle la valorisation des actifs – ceux mis en pension n’agissent là qu’en tant que révélateur – n’a plus guère de rapports avec leurs valeurs économiques. En d’autres termes, il vaudrait mieux conserver des liquidités, pourtant surabondantes, que les actifs dont elles ont fait exploser les valorisations… Ce serait peut-être un signe, non pas de crise de liquidités (simple conséquence) mais de chocs à venir sur les valorisations actionnariales, obligataires, immobilières, du marché de l’art… Le grand cycle d’appréciation gonflé par les bilans des banques centrales de terminerait il ?

+42

AlerterN’attendons pas que le docte journaliste « économique » François Lenglet (diplômé en… Lettres Modernes,c’est dire sa compétence en économie!) nous l’explique au 20h ou dans une de ses nombreuses interventions (RTL,LCI).

Son boulot consiste à « bonimenter » (bonimentir?) pour bercer le plus grand nombre pendant que le 1% continue de se gaver.

+8

AlerterCertaines banques ont des problemes de liquidité parce qu’elles ont cree trop de credit par rapport a leurs capitaux propres:grosso modo, elles possedent 1 dollar et elles jouent,investissent,speculent avec 32 dollars.

Qu’ont fait les gendarmes des banques pour empecher cette situation? qui regulent ces banques? Que font les banquiers avec ces 31 dollars totalement fictifs? ils achetent quels complices? ils se paient quelles putes mineures?ils font monter quels prix? le blé,l’essence,le prix des medicaments?

normalement,les banquiers devraient avoir 1 dollar de propriete et investir 10.Ce que l’on a appeler les « normes prudentielles ». Comme d’habitude,personne n’est coupable personne n’est responsable et la chaine habituelle,chantage a la faillite et a la disparition des comptes courants des depositaires,soutien de l’etat qui emprunte les sommes perdues (pas pour tout le monde) aupres d’autres etablissements fiananciers,etat plus endette qui va reduire les depenses dans les hopitaux,ecoles,routes sous pretexte d’endettement trop grand.

« les banques je les ferme,les banquiers je les enferme »…ah non,j’elis un ancien (futur?) employe de banque…

+27

AlerterSi j’ai bien compris ici le 1 dollar ce sont ces fameuses liquidités. Pour ne pas toucher aux « fonds propres » non liquides, elles empruntent le 1 dollar. Est-ce bien ça ?

+0

Alerternon. les 1 dollar c’est le « stock » . les liquidites c’est les 31 dollars de cree. S’ils sont mal utilisés ( preter pour faire du n’importe quoi),ils « disparaissent »,et la banque fait faillite .Bon en regle generale,les banquiers ne sont pas les gens les plus stupides de la planete, ils n’arrivent pas a faire disparaitre les 31 dollars d’un coup:donc ces 31 dollars ils disparaissent petit a petit sur 30 ans,ce qui fait que par moment,la banque n’est pas en faillite mais temporairement a cours d’argent de liquidité facon la fin du mois qui commence le 15 (un peu comme les dates de valeurs qui font que vous pouvez etre dans la cave sur votre compte courant entre deux cheques) …Avec ces 31 dollars de cree,ils en pretent disons 10 dollars a l’etat americain sous forme de bons du tresor parce que c’est cense etre sans risque et rapporter du pognon,comme ca si ils ont une facture a regler, ils ont toujours ces 10 de dispo pour payer (soit ils donnent leur bons du tresor a une autre banque soit a la fed contre des dollars pour payer).

l’erreur commise c’est la coefficient de multiplication trop enorme entre les fonds propres et la quantité de credit accordé.Plus ce coefficient est grand,plus vous augmentez les risques,plus eventuellement vous augmentez la recompense (si l’argent est bien utilisé) ou la perte (si vous faites nimpy).cupidite + incompetence = catastrophe (version optimiste) ou alors malhonneteté + corruption =peuple esclave de la dette cree par d’autres(version complotiste).

+13

AlerterD’abord, une petite remarque orthographique. Repo signifie repurchase agreement. Ce n’est pas un acronyme, inutile de mettre toutes ses lettres en majuscules. C’est un instrument financier courant, inutile de mettre des guillemets. Les repos existent depuis très longtemps en France, mais on les appelait autrefois des rémérés dans le langage bancaire usuel, ou des pensions livrées dans un langage plus soutenu.

Les repos sont dangereux, comme l’étaient les rémérés. C’est du bricolage pour avoir des liquidités. Evidemment, les autorités de surveillance des banques devraient exiger qu’il y ait moins de repo qu’actuellement. Mais, cela impliquerait de demander davantage de trésorerie aux banques, qui accorderaient donc moins de crédits, ce qui obligeraient les Etats à faire moins de déficit. Cela ne plairait pas aux oligarques.

+16

AlerterC’est amusant de parler de « liquidités » quand l’argent liquide est de plus en plus rejeté pour les transactions: en France aucun achat ne peut être effectué au-dessus de 1000 €. Vous avez 3000 € sur vous, vous êtes déjà suspect. La confiance règne! Hors sans confiance l’économie péclotte.

+10

AlerterVous avez confiance dans les banques ?

Elles non plus !

Les Banques ne se font plus confiance entre elles :

chaque banque se dit que si l’autre banque est dans le même état qu’elle, alors si elle lui prête de l’argent, elle ne le reverra pas, car si elle est dans le même état qu’elle (celle qui ne veut pas prêter), alors elle ne peut pas rembourser car elle est totalement pourri par les produits financiers non relié au réel.

Pour être officiellement en faillite, il faut juste que cela soit écrit dans un média.

-> qu’attendent les journalistes pour faire leur travail 🙂

Une solution historique :

“Que le RIC Croque le Krach”

1 -séparation bancaire pour éviter la contagion et l’impact sur l’économie des gens

2 -élimination des dettes non reliées au physique

3 – l’Etat reprend le contrôle de l’émission monétaire

4 – et l’oriente vers des projets physique.

==> Cette démarche fut celle de F.D.Roosevelt, de l’Islande de 2008 et fut la situation des 30 Glorieuses et ces principes existent en Chine aujourd’hui

+28

AlerterVous êtes sûr pour la Chine ? On va finir par se trouver tous à y chercher refuge. Je ne sais pas pendant combien de décennies ou de siècles on peut continuer à faire comme si notre système économique n’était pas en mort cérébrale. On dirait de toute façon que ça peut ne jamais s’arrêter. On le garde sous respirateur à grand coup de monnaie magique banque centrale. Quelle chance tout de même ! Tant qu’on a nos canons et nos bombes, je pense que ça va aller.

+4

Alerter« Je ne sais pas pendant combien de décennies ou de siècles on peut continuer à faire comme si notre système économique n’était pas en mort cérébrale. »

Je me pose la meme question depuis longtemps. Je pense que cela finira par une fuite devant la monnaie, les bitcoin ou libra en sont des signes précurseurs selon moi alors que cela ne repose également sur rien de bien sérieux ou une remise à plat du systeme monétaire suite à un événement, Krach majeur ou révolution.

+2

Alerter« Je pense que cela finira par une fuite devant la monnaie, les bitcoin ou libra en sont des signes précurseurs selon moi »

ou une facon de diriger la masse de fausse monnaie dans une voie de garage ou elle pourra etre detruite sans trop de conséquences.Les banquiers sont des specialistes de la creation d’etages supplementaires et d’intermediaires qui permettent de demultiplier la quantité de monnaie (banques,banques centrales,fmi *30 entre chaque etage…)

On peut aussi voir ca comme une monnaie virtuelle pour des achats « virtuels » (genre pdf ou fichiers videos) genre double monnaie,une pour le reel et les achats physiques et l’autre pour des echanges en virtuel.

+3

AlerterMerci pour vos réponses, et ce n’est pas l’objet du blog ou des commentaires mais en économie c’est toujours un peu compliqué étant donné le luxe d’artifice mis en place. Alors, si quelqu’un peut me répondre, je serais curieuse de savoir à quel moment il y a eu un risque pour les bien propres matériels du banquier (or, matières premières, immobilier, usines, ou même titre de propriété intellectuelle…) ?

+1

Alerteril semble qu’il fut un temps ou les actionnaires des banques etaient responsables sur leur biens propres des pertes de leur banque: si vous aviez pour 1000 euros d’action,que la banque possede en fond propre 10 000 euros et qu’elle fasse faillite avec 1 million de dette, on vendait tous les biens des actionnaires jusqu’a concurrence des 990 000 euros ou jusqu’a ce que tout ait ete vendu.

ce n’est pas le cas aujourd’hui,les banques sont des societes cotees (presque) comme les autres et les lois sur les faillites s’appliquent a elles aussi.Donc on vend les fonds propres et le produit de la vente est donne en reparation des pertes suivant un certain ordre aux creanciers ( non,les deposants qui avaient un compte courants dans ces banques ne sont pas des creanciers prioritaires…).

Un truc interressant a voir c’est les videos des argentins tapant sur des casseroles (corralitos je crois) en manifestant devant leurs banques fermes pour y recuperer l’argent qu’ils y avait mis.Mais bon,c’est un pays du tiers monde,ca peut pas arriver chez nous…

+7

Alerter…/… les déposants qui avaient un compte courants dans ces banques ne sont pas des créanciers prioritaires …/…

En France (et dans l’UE) votre compte ou vos comptes sont garantis à concurrence de 100 000 €

https://www.garantiedesdepots.fr/fr/garanties-du-fgdr/la-garantie-des-depots

La garantie s’appliquant établissement par établissement, si vous avez plus de 100 000 € en banque, tous comptes courants confondus, vous avez intérêt à ouvrir un nouveau compte dans une autre banque.

Les livrets A, B etc ont une garantie d’Etat qui est aussi de 100 000 €

+1

AlerterGarantie de 100’000 € ?

Encore un qui rêve ! Discutez un peu avec les chypriotes : eux ont vécu la razzia bancaire. Pour garantir réellement les 100 kg€, encore faut-il qu’il y ait un fond dédié suffisant. Or, on est très loin du compte.

Mais rassurez-vous, votre banque vous donnera un joli papier (type reconnaissance de dettes) en échange de vos fonds évanouis. Par contre, je doute que vous puissiez vous en prévaloir de votre vivant.

+9

AlerterC’est la réalité pour tout le système, pas que pour les banque. Sinon les dirigeants autonommés «responsables» ne partiraient pas avec des primes pouvant se compter en dizaines de millions d’€ après avoir fait plonger leur boite.

+6

Alerter« Au-delà, quand des institutions comme les Banques Centrales ont un tel impact sur l’activité économique et sont à ce point nécessaire au fonctionnement au jour le jour de l’économie, est-il normal qu’elles soient dites « indépendantes » ? Ne devraient-elles pas être directement intégrées dans les processus gouvernementaux pour être mises sous le contrôle des citoyens ? » J. Sapir.

Effectivement, les banques centrales portent le système à bout de bras… .C’est ça le libéralisme ?

On dirait qu’on est en plein paradoxe.

+8

AlerterCe ne sont pas des paradoxe, ce sont des mensonges éhontés, à commencer par le mot libéralisme employé dans le contexte économique.

+2

AlerterEst ce que ce manque de liquidité n’est pas du a la masse de bons du trésor qui sont a des taux d’intérêt négatif?

Car détenir ces bons a maintenant un coût pour les banques détentrices.

Soit c’est un état qui va faire faillite soit c’est une banque tbtf?donc a banque centrale doit s’y recoller et la gangrène progresse d’un échelon?

+1

AlerterCe serait peut être un choix a faire entre une faillite d’une banque US tbtf actionnaire de la fed et une mise en difficulté des capacités d’emprunt du gouvernement Trump. La fed préférerait que Trump emprunte moins ( taux d’intérêt positif sur les bonds du trésor US,donc solvabilité accrues des banques US moins de risques de faillite de l’une d’entre elles) et Trump préfère pouvoir dépenser plus a la veille des elections,quitte a payer cela au prix d’un événement type faillite de lehmans brothers.

Ça serait bien Trump contre les banques et la fed.d’où la décision des démocrates de lancer l’impeachment,parce que les banquiers sont pris a la gorge par Trump?

+2

AlerterAu moins, on comprend pourquoi les banques se ruent les emprunts d’État (et maintenant des grandes entreprises) à taux négatifs. Elles servent de collatéraux à leurs emprunts à court terme pour créer des actifs à long terme. Et comme les taux négatifs incitent à la dette publique (et privée pour spéculer sur les marchés), tout en détruisant l’épargne (coucou, vos assurances-vie…), on court vers une crise monétaire majeure, le jour où on s’apercevra que la monnaie ne vaut en réalité plus rien quand les banques se seront effondrées embolisant toute l’économie ! La crise de 29, à côté, c’est de la petite bière…

+1

AlerterEt si cette absence de liquidités des banques venaient plutot de leur incapacité à dénouer leurs positions vendeuses sur des ETF basées sur l or ou le pétrole au cours actuel de ces commodities.

Elles auraient émis bien plus d or ou de pétrole papier pour maintenir artificiellement des cours bas. La semaine dernière elles auraient dû honorer des livraisons à terme avec des actifs réels qu elles n avaient pas en coffre et à un cours qu elles n avaient pas correctement anticipé….

+4

AlerterACoudon, je pense en effet que les marché de l’or et du pétrole sont la clé de ce qui s’est passé… les ETF sur l’or notamment vont exploser…

+3

AlerterVous dites notamment :

« Elles empruntent, soit au public – et ce sont les dépôts à vue de la population et des entreprises – soit aux marchés financiers ».

.

Désolé de vous contredire sur ce point, mais les dépôts à vue et à terme des clients ne quittent jamais la banque, ce qui fait qu’elles ne peuvent pas les prêter. Elles empruntent entre elles et/ou auprès de la banque centrale, soit en blanc sur le marché de gré à gré,soit contre garantie ou collatéral.

Respectueusement

+1

AlerterJ’ai du mal à comprendre ce passage. Quelqu’un pour m’éclairer?

« Pourquoi, alors, ont-elles besoin de refinancement ?

La raison essentielle vient des délais de remboursement des crédits qu’elles consentent opposés aux délais relatifs aux emprunts qu’elles souscrivent. »

La Banque d’Angleterre a explicité que les crédits consentis par les banques privées proviennent d’une création monétaire ex-nihilo. De fait, elles n’ont pas besoin de liquidité pour prêter de l’argent, c’est simplement un jeu d’écriture.

Je ne comprends pas pourquoi elles auraient besoin de liquidité dans l’attente du remboursement du prêt par le client? Est-ce lié à une obligation comptable d’équilibré le bilan?

+0

AlerterLes commentaires sont fermés.