Meuuuuuh non, je plaisante ! Sérieusement, vous n’y avez pas cru, quand même ???? On n’est pas dans les années 1930, et nous sommes en France enfin… La réforme a été vidée de sa substance en raison du lobbying des banquiers ; notre épargne ne sera pas protégée…

Alors en un mot – j’y reviendrai longuement dans quelques jours, avec plus d’arguments.

I. Pourquoi scinder les banques ?

L’idée générale avancée est de scinder dans des structures juridiques différentes, séparées dans des groupes différents, les activités de banque de dépôts (et de crédit) et de banque d’investissement.

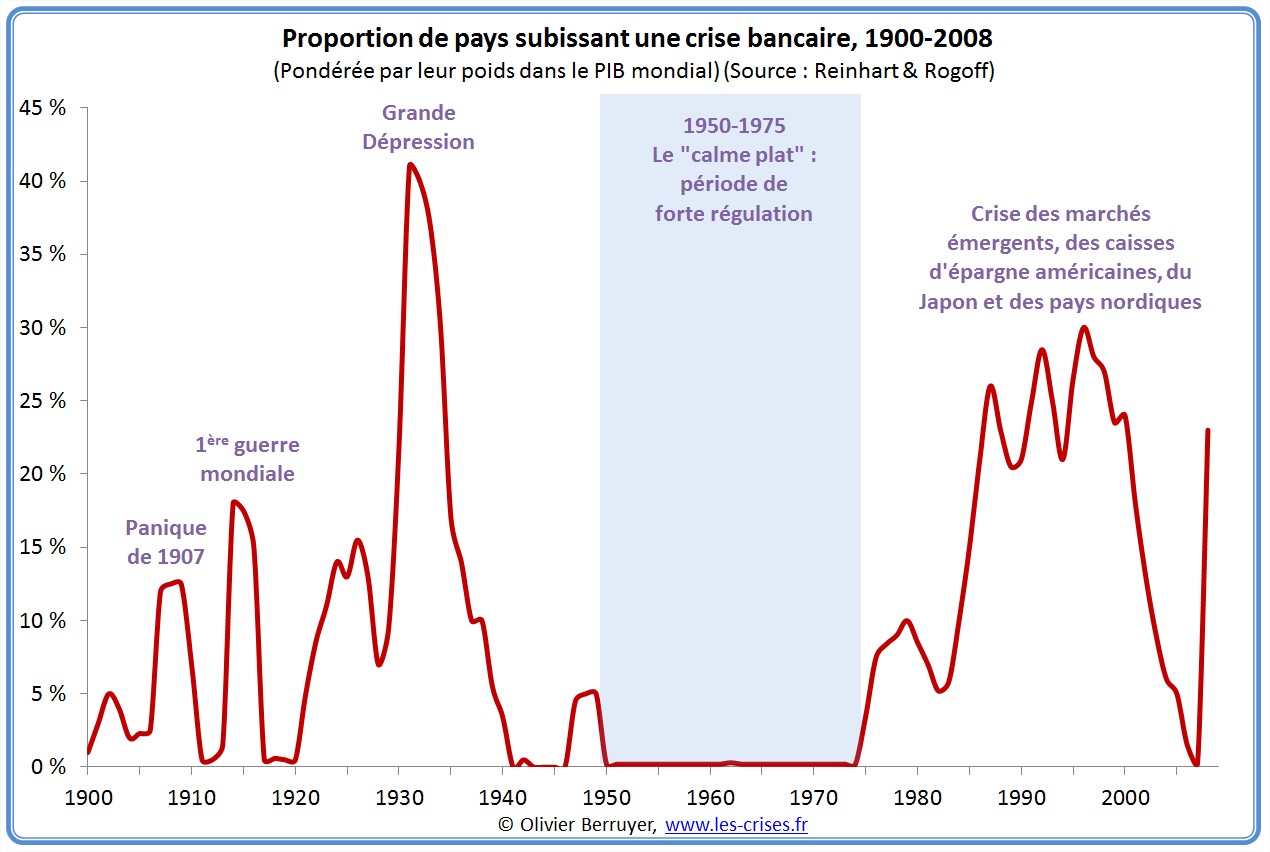

Cette idée n’a rien de révolutionnaire : cette séparation a été obligatoire durant des décennies dans de nombreux pays. Une telle séparation, étanche, avait existé de fait dès les débuts de l’activité bancaire. Parfois assouplie en pratique dans certains pays à la fin du XIXe siècle, la stricte séparation a généralement été remise en vigueur après la crise de 1929 et a perduré jusqu’au grand mouvement de dérégulation des années 1980 / 1990.

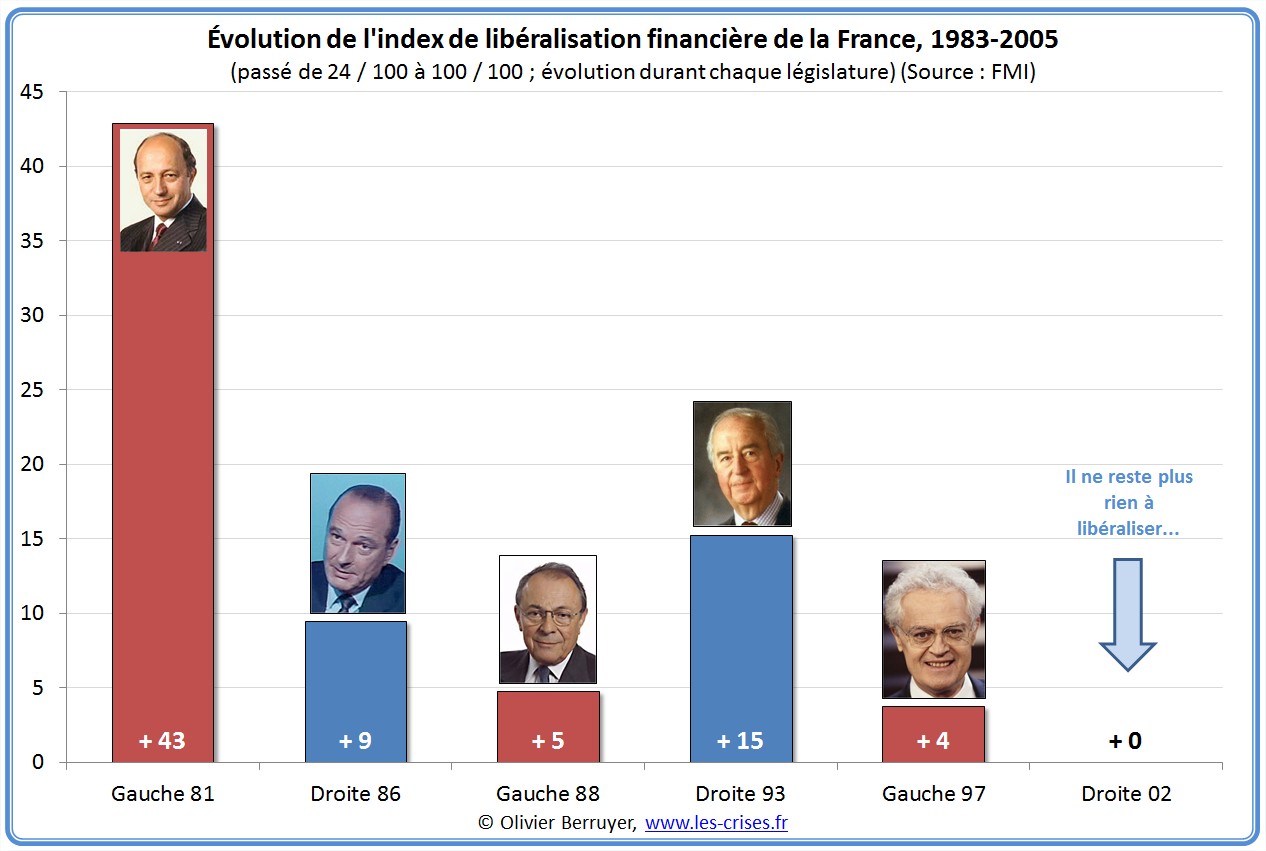

La France porte d’ailleurs une importante responsabilité dans la fin de cette saine réglementation, ayant été une des premières à avoir aboli cette distinction par sa loi bancaire de 1984, qui a abouti au « modèle de banque universelle », regroupant banques de dépôts (et de crédit) et d’investissement. Ceci explique pourquoi notre pays compte 5 très grandes banques de ce type, à risque systémique mondial sur les 29 identifiées par le G20 : BNP Paribas, Société générale, Crédit Agricole, Natixis et Dexia.

Cette séparation avait pourtant empêché la survenance de crises bancaires durant de nombreuses décennies – comme l’ont démontré C. Reinhart et K. Rogoff dans leur livre Cette fois c’est différent (lire ce billet sur la régulation) :

« Nous avons eu des décennies de stabilité du système bancaire en vertu du Glass-Steagall, et ce qu’il nous faut, c’est une version modernisée de la loi Glass-Steagall. » [Neil Barofsky, ancien inspecteur général du TARP, août 2012, CNBC]

Le lobbying bancaire essaie d’attirer la discussion dans d’insondables méandres techniques. Mais au-delà de discussions sur des points de détail, la raison fondamentale est de pur principe :

- L’activité de la banque de dépôt, d’intérêt général, bénéficie d’une garantie publique ;

- L’activité de la banque d’affaires, qui n’est pas d’intérêt général, et qui ne doit pas bénéficier de la garantie publique – pas plus qu’un boulanger ou un garagiste…

Le problème est accentué par le fait que la dernière est souvent une activité spéculative (elle comprend entre autres la fameuse « banque casino »), et peut donc, en cas de difficultés, causer des pertes importantes, voire la faillite de toute la banque. En effet, à banque universelle, faillite universelle.

Il serait donc extrêmement pervers d’accepter un système où une entreprise privée bénéficiant d’une garantie publique pourrait librement exercer des activités très risquées. La situation serait ainsi asymétrique, et ne pourrait que conduire à privatiser les profits quand tout va bien et à nationaliser de grosses pertes en les transférant au contribuable – « pile je gagne, face le contribuable perd. » C’est d’ailleurs une des raisons pour lesquelles le législateur américain avait séparé les activités bancaires en 1933, lorsqu’il a justement créé la garantie publique des dépôts.

Il est d’ailleurs surprenant de voir surgir un projet de garantie publique européenne des dépôts sans se soucier de protéger réellement le contribuable en exigeant au préalable la scission des activités à risque. Comment imaginer sérieusement que le contribuable français renfloue Barclays ou Deutsche Bank dans le futur en raison de faillite de la banque casino ? C’est probablement pour cette raison qu’en réalité le projet d’union bancaire n’avance pas.

Logiquement, on note que s’est aussi développé ces dernières années un vif sentiment d’injustice vis-à-vis du système bancaire lorsque les gouvernements ont dû venir en aide sur fonds publics à des banques qui continuaient à verser des rémunérations et bonus exorbitants à leurs dirigeants et traders.

Il convient donc de revenir à une saine scission, les activités garanties par le contribuable d’un côté, les activités purement privées de l’autre.

À ce stade du débat, il ne s’agit même pas de discuter de limitation desdites activités ; la proposition consiste bien à maintenir toutes les activités, mais à les mettre simplement dans des groupes différents. Cela évitera à l’avenir toute « prise d’otage » des banques, qui ne pourront plus exiger que des fonds publics garantissent ou renflouent des pertes privées sur les marchés financiers.

C’est l’avis de beaucoup, et pas des moindres…

« Il n’est pas raisonnable de permettre aux grandes banques de combiner la banque de détail avec la banque d’investissements ou de financements à risques, et de leur fournir une garantie implicite de l’État contre la faillite. […] Encourager les banques à prendre des risques qui procurent un dividende élevé et le paiement de rémunérations lorsque les choses vont bien, et des pertes pour les contribuables quand elles vont mal, fausse l’allocation des ressources […]. Toute personne qui aurait proposé d’accorder des garanties publiques aux petits épargnants et aux autres créanciers, et aurait ensuite suggéré que ces fonds puissent être utilisés pour financer des activités hautement risquées et spéculatives, aurait été pris pour un hurluberlu. Mais c’est bien là que nous en sommes désormais. » [Mervyn King, gouverneur de la Banque centrale d’Angleterre, 20 octobre 2009, Discours à Edimbourg]

« J’aimerais qu’on remette en vigueur le Glass-Steagall. Je pense qu’il vaut mieux que nous ayons cette barrière. Elle permet de s’assurer que la garantie du FDIC ne fournit pas une base de financement pour des activités de trading pour compte propre. Le gouvernement garantit nos comptes courants à la banque. Et, à juste titre, nous ne voulons pas que la garantie du gouvernement pour ces comptes devienne une base de financement pour quelqu’un qui spécule sur le marché. Et c’est pourquoi il faut aboutir à une telle séparation. » [John Reed, ancien PDG de Citigroup {ex plus grande banque au monde}, 16 mars 2012, billmoyers.com]

« Il a toujours été dangereux d’avoir un système où les déposants dans les banques, qui étaient assurés par une garantie d’État (donc par le contribuable), financent les produits les plus risqués et les activités des banques d’investissement. En somme, nous avons privatisé l’actif de leurs bilans et nationalisé le passif – ce qui est une politique dangereuse et imprudente. » [Gene Rotberg, ancien vice-président de la Banque Mondiale et de Merrill Lynch, octobre 2011, www.generotberg.com]

« Il est temps de remettre à l’ordre du jour la question de la séparation de la banque de détail et de la banque d’investissement. Il est normal que l’État soit l’assureur en dernier ressort des dépôts des particuliers, mais cette garantie ne doit pas bénéficier aux activités à haut risque. Si une banque d’investissement fait faillite, les pertes devraient être assumées par ceux qui étaient heureux de prendre les profits en des temps meilleurs. » [Andrea Leadsom, ancienne banquière senior chez Barclays, 20 juillet 2012, www.andrealeadsom.com]

« Notre plus grand problème de régulation, ce sont les banques géantes de Wall Street. Elles demeurent dangereuses en étant sous la quasi-tutelle de l’État et elles ont inexorablement tendance à en abuser pour spéculer avec les dépôts assurés par les contribuables et avec l’argent bon marché de la Fed. […] Il faut les scinder par décret. » [David Stockman, ancien directeur du Bureau du Budget américain 1981-1985, 13 août 2012, The New York Times]

« Cela signifie que les gouvernements peuvent alors être soumis à un chantage, exactement de la façon dont ils l’ont été. » [John Kay, conseiller économique de plusieurs gouvernements dans le monde, 29 octobre 2012, Audition au Parlement]

« Il y a un mélange des genres : la garantie publique, légitime pour protéger les dépôts, bénéficie à des activités de marché qui, elles, n’ont aucune raison d’avoir cette sorte de subvention publique. C’est malsain qu’il n’y ait pas de séparation entre ces deux activités. » [Pascal Canfin, ministre français du Développement, 20 octobre 2011, Le Nouvel Observateur]

« Comme le disait Maurice Allais, le seul prix Nobel français d’économie, il faut empêcher les banques de spéculer avec l’argent qu’elles créent comme il faut empêcher les filiales des banques ou les fonds d’investissement de spéculer avec de l’argent prêté par les banques. On n’empêchera jamais la spéculation mais il faut que les spéculateurs spéculent avec leur argent, pas avec celui des autres. » [Pierre-Noël Giraud, économiste, 16 février 2012, LFPT]

« L’argument opposé par les banques françaises (il conviendrait de sécuriser les métiers de banque d’investissement en les adossant aux dépôts au sein de structures universelles) trahit la vérité : les banques universelles sont un moyen pour les métiers d’investissement, par mauvais temps, d’éponger les pertes induites par leurs paris d’argent (cf. Natixis), et, par beau temps, d’utiliser le matelas des épargnants afin de jouer dans la « cour des grandes » (Goldman Sachs et al.). Qui plus est, elles prennent les gouvernements en otage en les contraignant à les recapitaliser en cas de difficulté, afin de sauver les dépôts. Dans la mesure où, au sein d’une même banque, il n’existe aucune « Muraille de Chine », le projet actuellement concocté par le Trésor n’induit pas de réelle séparation bancaire. » [Gaël Giraud, économiste, novembre 2012]

« Un problème se pose au sujet des banques de dépôts. C’est le fait que l’État garantit une grande partie des dépôts. Ceci a comme effet pervers d’inciter les banquiers à prendre des risques qui ont un effet asymétrique. Quand tout va bien, les profits sont pour les banquiers. Quand les risques entraînent des pertes, l’État, qui garantit les dépôts, doit prendre les pertes en compte. C’est bien confortable pour le banquier… Toutefois, cette asymétrie qui privatise les profits et socialise les pertes est le moyen le plus sûr de promouvoir la prise de risques excessifs par les banques et de fragiliser encore plus le système bancaire. Il faut donc casser cette asymétrie. Et il n’y a qu’un moyen : la scission de nos banques qui aujourd’hui sont en même temps banques de dépôts et banques d’affaires. Cette scission est essentielle pour le maintien de la stabilité financière et donc pour notre bien-être. Ce ne sera pas facile pour le Premier ministre. Le lobby des banques est prêt à une campagne de désinformation. » [Paul De Grauwe, économiste belge, professeur à la London School of Economics, 5 septembre 2012, Le Soir]

« De toute évidence, la tentative de Paul Volcker de faire face au problème réel de banques qui font des paris à haut risque avec les dépôts garantis par le gouvernement a évolué, en seulement un an, en une excuse pour ne pas faire grand-chose, si ce n’est rien du tout. […] Il n’y a pourtant rien de gauchiste à vouloir remettre en vigueur ce qui était durant de nombreuses années considéré comme une approche très prudente de la taille des banques et du risque. Je n’ai aucun doute que le Glass Steagall – ou quelque chose de très semblable – finira par redevenir la règle. La seule question est de savoir quelle quantité de souffrance tous les Américains auront à endurer avant que ceci n’arrive. » [Ted Kaufman, et président de l’Autorité parlementaire américaine de contrôle des marchés financiers, 17/10/2011, The Huffington Post]

« À partir du moment où on demande au ministre des Finances de garantir les dépôts des banques, la logique absolue c’est de dire immédiatement qu’on sépare la partie garantie, et qu’on laisse les investisseurs se débrouiller avec le reste, c’est évident. Je ne vois pas comment on peut faire coexister la garantie publique avec le maintien d’activités qui sont des activités génératrices de risques. Pour moi, en 2008, cela ne faisait pas l’ombre d’un doute : la conséquence logique de ce qui s’est passé sur la mise en cause de la garantie des États sur les dépôts, c’était la scission bancaire. Il a fallu un lobbying d’enfer des banques pour y échapper – pour l’instant… » [Gérard de la Martinière, ancien président de la Fédération Française des Sociétés d’Assurances, novembre 2012]

II. L’enterrement de première classe, par Pierre Moscovici

Bien aidé par la Direction du Trésor du Ministère des Finances, amie des banquiers (Lire ici), Pierre Moscovici vient de présenter une réforme hallucinante de pauvreté, qui est même inférieure aux (très maigres) recommandations du mois dernier de la Commission Liikanen, mandatée par l’Union Européenne.

Pour ceux que cela intéresse, je vous propose de télécharger ici l’avant-projet de loi. 30 pages, mais la séparation tient sur les 4 premières.

Sur ce point, en synthèse : Au 1er juillet 2015 et à partir d’un seuil qui reste à définir, les établissements de crédit devront mettre dans une filiale séparée, les activités de compte propre. Seront aussi dans ces filiales « toute opération impliquant des risques de contreparties non garantis vis à vis d’organismes de placement collectif à effet de levier », autrement dit visà-vis par exemple des sociétés de capital-investissement ou de « hedge funds ».

Bref, les banques vont filialiser les activités dangereuses.

Cool, en gros, c’est déjà le cas. Jérôme Kerviel était dans la filiale Banque d’investissement, pas dans celle de dépôts…

Bref, ainsi, si la Banque d’investissement coule :

- soit ça coule automatiquement la banque de dépôts et de crédits, si c’est une filiale directe ;

- soit ça coule la holding, mais dans ce cas, ça déclenche probablement un bank run sur la banque de dépôts.

Dans tous les cas, le contribuable devra agir.

D’où le besoin d’une scission claire et nette, pour que cela n’arrive pas, et que nos comptes en banque soient protégés !

L’administration française a ainsi réussi le prodigieux exploit de rédiger sous la pression du lobby bancaire un projet de loi bien moins ambitieux que ceux votés dans les temples de la finance et du libéralisme que sont les États-Unis et l’Angleterre – et encore, les propositions initiales du gouvernement y étaient plus dures que les versions finales, édulcorées dans le processus législatif.

Pire encore, elle ne tient absolument pas compte des échecs patents desdites réformes que ces deux pays constatent actuellement, ce qui pousse de nombreuses personnalités à soutenir une scission des activités bancaires pour sécuriser enfin leur pays et le financement de son économie.

Enfin, la précipitation actuelle vise à court-circuiter scandaleusement la réforme européenne à l’étude.

Rappelons cependant que c’est bien le PS qui a largement dérégulé le secteur financier dans les années 1980… (Lire cet autre billet sur la dérégulation)

Il est encore possible au Parlement de se saisir du sujet pour imposer une vraie séparation des activités bancaires suivant le modèle du Glass-Steagal Act de 1933. Cela permettrait de façon certaine de sécuriser les banques de dépôts (et de crédit) et de limiter les conflits et les revenus indécents des dirigeants de banque et des traders.

« Mon véritable adversaire n’a pas de nom, pas de visage, pas de parti, il ne présentera jamais sa candidature […], c’est le monde de la finance. » [François Hollande, Discours du Bourget, 22 janvier 2012]

Dépêche Reuters : Les banques françaises soulagées par le projet de loi bancaire

« Cette réforme est faite dans l’intérêt même du secteur financier. » [Pierre Moscovici, 15 novembre 2012, AMF]

A suivre, le combat commence !

NB. : si vous êtes calé en droit bancaire et pouvez m’aider à rédiger un contre-projet de loi, votre aide serait bienvenue… Contactez-moi…

98 réactions et commentaires

C’est toujours le même débat de la poule et l’œuf!

Est-ce que la dérégulation bancaire qui a entrainé une forte augmentation de pays touchés par une crise bancaire ou le fait qu’il y ait des crises bancaires qui a entrainé le grand mouvement de dérégulation bancaire.

Par ailleurs si il semble à première vue qu’il concomitance des dérégulations bancaire et des crises bancaires ne signifie pas qu’il y a un rapport de cause à effet entre les deux évènements.

Il y a peut-être d’autres origines à ces crises bancaires. Par exemple les pics de crises correspondent aussi aux pics d’endettement des états. Le début des années 90 correspond aussi à l’effondrement du bloc communiste et à sa conversion au capitalisme (du tant de communisme il ne risquait pas d’y avoir crises bancaire qui est plus souhaitable qu’une crise alimentaire)

+0

Alerterpetite question Le taulier, donc le système est parfait et fonctionne parfaitement, donc on applaudit à la situation où quand les bénéfices sont là ils sont privatisés et quand il y a perte l’état (nous) socialise les pertes (http://lexpansion.lexpress.fr/entreprise/le-plan-d-aide-aux-banques-finira-par-creuser-le-deficit-public_184326.html, Dexia,…) tout va très bien c’est ça ? on continue sans rien faire pendant que pendant ce temps l’économie réelle n’est plus soutenue ?

+0

AlerterBien sûre que je ne dis pas cela. Je dis juste que pour soigner le malade il ne faut pas se tromper de diagnostic. La crise qu’on vit est le résultats du surendettement des particuliers (aux USA, en Irlande, en Espagne) ou des Etats (Grèce et Portugal) mais pas de la dérégulations du système bancaire.

C’est le résultat d’une fuite en avant des pays occidentaux vers l’endettement. Ces pays, n’arrivant plus à offrir à leur population des progression de richesse comme on en a connu pendant les 30 glorieuses, ont décidé consciemment ou non, d’avoir recours au crédit pour soutenir leurs activités.

Le cas des subprimes est le plus flagrant. Pour s’attacher les faveurs des classes les plus pauvres et des minorités le gouvernement fédéral a créer cette machine infernale. Quand on n’a pas les moyens de devenir propirétaire de son logement mieux vaut rester locataire.

+0

AlerterJe vous parle système banquaire et vous me parlez gouvernement et fautes individuelles peut on se recentrer sur le sujet. Qu’il y ait problème de dette des Etats nous le savons ! Olivier nous l’a souvent démontré, surendettement de personnes qui n’avaient pas les moyens de rembourser d’accord avec vous, mais là nous parlons d’une situation qui est hors de contrôle et qui à terme va entraîner les Banques dans des faillites qui du fait de l’impact potentiel, va entraîner les états et les citoyens à palier leur incurie , exemple flagrant :

– l’Espagne où les banques ont financé des programmes immobiliers qui ne trouveront pas preneur et qui pourrait pousser un gouvernement plus ou moins sain économiquement à une situation proche de la Grèce, c’est un exemple mais c’est révélateur des abus bancaire,

– Les USA certes les gens qui ont pris des crédits qu’ils ne pouvaient pas payer incités par les établissement financiers (crédits et banque) comment ces investissements se sont retrouvés sur les marchés financiers mélangés avec d’autre produits plus sains ? je ne vous refait pas le schéma nous l’avons déjà évoqué combien à coûté aux USA le plan de sauvetage des banques pour les sauver de leur incurie ?

Certes nous avons la responsabilité de l’Etat qui a sa part de responsabilité en laissant filer la dette, les citoyens ont abusé de l’état providence pas de soucis ! d’accord avec vous mais on nous présente l’addition et les banques elles blanche comme des oies devraient continuer sans aucune règlementation à dépenser (en continuant à démultiplier les effets de levier sans limite pour faire de mises inconsidérées dans un secteur qui ne devrait pas représenter plus de 30% de leur investissement.

les banques et organes financier ont un rôle dans la société, c’est financer le réel avec lucidité pas de devenir une cause de dérèglement économique sinon si elles abandonnent son rôle elles n’ont plus leur place dans la société.

L’honnêteté serait que vous reconnaissiez cela, Olivier ou d’autres ne disent pas qu’elles sont la cause mais l’une des 3 causes de la situation et que au vu des évènements elles doivent comprendre que si l’Etat et les citoyens doivent payer leur part de responsabilité, elles ne doivent pas échapper à leur responsabilité.

+0

AlerterLe surendettement des particuliers (USA, Espagne, Irlande) trouve donc bien sa source dans l’excessive dérégulation bancaire. Encouragée, organisée, par les États, certes ! Mais qui prétend le contraire ???

C’est bien à la carence des États qu’il convient de s’attaquer.

+0

AlerterLes subprimes n’ont rien à voir avec la dérégulation bancaire. C’est juste la volonté de l’Etat fédéral de voir les minorités, les Noirs en particuliers, accéder au rêve américain.

+0

AlerterLes crédits immos transformés en RMBS packagés en CDO n’ont aucun rapport avec la dérégulation bancaire ?

+0

Alerter« es crédits immos transformés en RMBS packagés en CDO n’ont aucun rapport avec la dérégulation bancaire ? »

Non cela n’a rien à voir. La titrisation a commencé 20 ans avant la dérégulation bancaire.

+0

AlerterBonsoir,

Je ne partage pas entièrement votre diagnostic sur la crise.

Si il est vrai qu’une partie de celle-ci est du au surendettement des particuliers qui se sont laissés volontairement endormir dans » Les délices de Capoue » & qui ont été suffisament « crétins » pour s’y complaire, mon analyse personnelle me laisse plutôt penser que la crise que l’humanité vit actuellement est la somme de toutes les lachetés dont les humains font preuve pour ne pas vouloir voir plus loin que le bout de leur temps.

Cordialement.

+0

AlerterMais ce qu’il faut comprendre c’est que ce surendettement est LE RESULTAT de la déréglementation. C’est simple: la déréglementation a créée l’illusion du transfert du risque, donc les critères d’évaluation du risques ont été revus a la baisse et l’on a prêté a n’importe qui ! C’est magique, on peut ensuite ‘repackager’ le tout en produit structurés (ABS, CDO, etc) et vendre de la m***de a prix d’or grace au rating AAA.

Les anciens de la City de Londres (ça fait 13 ans que j’y travaille), quand ils sont interviewés, rappellent a juste titre qu’avant la déréglementation (le big bang de Thatcher) toutes ces banques étaient beaucoup plus fragmentées, avec un actionnariat purement privé (Partnership). A cette époque, un associé qui aurait proposé un deal avec un effet de levier a x30 (cad miser 1 et gagner / perdre jusqu’a 30), aurait été pris pour un fou.

Ne vous y trompez pas, sans Glass-Steagall, on s’enfoncera dans la dépression, car seul ce type d’architecture des services financiers permets aux politiciens de laisser le capitalisme faire ce qu’il fait de mieux: laisser les investisseurs absorber les pertes. Pour l’instant c’est le petit peuple qui paye.

Bien a vous

Roamin

+0

AlerterVous dites:

« C’est toujours le même débat de la poule et l’œuf!

Est-ce que la dérégulation bancaire qui a entrainé une forte augmentation de pays touchés par une crise bancaire ou le fait qu’il y ait des crises bancaires qui a entrainé le grand mouvement de dérégulation bancaire. »

Il me semble que c’est l’exact contraire d’un débat de la poule et de l’oeuf, la réponse à votre question étant précisément dans l’article que vous commentez:

« Nous avons eu des décennies de stabilité du système bancaire en vertu du Glass-Steagall, et ce qu’il nous faut, c’est une version modernisée de la loi Glass-Steagall. » [Neil Barofsky, ancien inspecteur général du TARP, août 2012, CNBC]

+0

AlerterLa « main invisible », c’est donc le nom de votre site.

Ce qui est bien avec cette main invisible, c’est que, comme « dieu, » elle est invisible… laissant place à beaucoup de petits prêtres qui nous expliquent les Voies impénétrables (des marchés)…

Comme c’est pratique.

Quand tout va bien, c’est grace à « la main »/ »dieu, » au Saint Marché Qui Ne Se Trompe Jamais.

Quand ça va mal, c’est à cause… des humains, ou des Etats, qui décidément ne comprennent rien.

Ce doit être parce qu’ils n’ont pas la Vrai Foi.

Les marchés: une main invisible (?), mais pas de cervelle.

+0

Alerterpersonnellement je préfère: « la main invisible est indubitablement celle d’un invisible idiot ».

+0

Alerteroui, il finit par être fatiguant, LeTaulier, tant sur le fond (n’imagine peut-être pas devoir payer des impôts un jour pour payer toutes ces dettes, d’où un manque primaire de précautions) que sur la forme (il faut lire à 2 fois pour faire abstraction des fautes d’orthographe et de syntaxe)…

+0

AlerterC’est vrai qu’applaudir comme un béni oui-oui c’est plus facile que de contrer quelqu’un qui présente des arguments étayés.

+0

Alerterok avec le commentaire de Vénus ci-dessous, bien sûr !

il ne s’agit pas de vous interdire de vous exprimer !

mais les répétitions… sans vous donner tort, vous avouerez que leur (ab)usage par les politiciens ne donne pas raison à leurs paroles 😀

quand à faire attention à l’écriture, c’est du respect et de la politesse…

il vous suffirait de relire avant de poster pour éviter déjà de grosses boulettes, qui rendent difficile votre lecture : car je prends le temps de vous lire, malgré cela !

merci donc par avance pour votre effort 😉

+0

AlerterBonjour,

Letaulier a le droit de s’exprimer.

Il le fait généralement avec respect des autres commentateurs.

Nous pouvons ne pas être d’accord avec ce qu’il exprime et débattre.

Favoriser un commentateur au détriment d’autrui, là c’est une forme d’inégalité, d’irrespect et malheureusement je l’ai parfois lu.

Les inégalités existeront toujours cependant elles peuvent être dissipées un peu.

Si nous pouvons en cette fin d’année marquer un peu de tolérance, ce serait un grand pas.

Nous avons besoin de confronter des avis différents pour avancer.

Nous ne pouvons pas plaire à tout le monde, c’est ainsi, c’est la vie.

Bonne journée à tous,

Bien cordialement,

Vénus-Etoile du Berger.

+0

AlerterMerci Vénus,

Enfin quelqu’un qui comprend que le débat ne peu avancer que si il y a des contradicteurs.

Moi, mon rôle c’est de « déniaiser » certains intervenants. Ceux qui ont cru par exemple qu’avec l’arrivée de Hollande au pouvoir les banques allaient être scindées en deux ou que l’UE tournerait le dos à un politique d’austérité ou encore que Cameron allait abandonner le chèque britannique sous la pression conjuguée de la France alliés avec l’Estonie et Malte.

+0

AlerterVotre rôle c’est déniaiser ?

Une chose est sûre, vous manquez ni de culot, ni de prétention.

Quant aux niais, ils n’en pensent pas moins de votre propagande.

Au passage, personne n’a autant cru en ce Hollande que les anglosaxons !

Ce psychodrame totalement artificiel permanent à faire passer ce type pour un socialiste, voire un révolutionnaire a atteint le comble du grotesque, avec l’interview du Guardian.

J’ai tout comme l’impression que la plupart n’a pas une mémoire viable de plus quelques jours, au delà, ca part en vrille.

+0

AlerterIl n’y a pas que les anglo-saxon qui ont cru que Hollande était un socialiste. Je vis à l’étranger et je te garantie (on peut se tutoyer?) que la plupart des gens que je connais le prenne pour un hurluberlu alors que Sarkozy est très apprécié.

+0

AlerterD’accord avec Venus et LeTaulier, un débat sans avis contradictoire, n’est plus un débat, c’est de la propagande. Donc qui n’a aucun intérêt.

En passant, les organisations les plus efficaces et les plus sûres sont celles qui admettent et intègrent dans leurs processus la contradiction. Vous imaginez la médecine, l’aéronautique, le nucléaire (pour ce dernier il y’ a encore beaucoup de chemin à faire) etc…, sans culture de la contradiction? Même les asiatiques, s’y sont mis, c’est pour dire…

+0

Alertermerci vénus

j’abonde!

le respect de l’interlocuteur, de l’avis différent, c’est celà être réellement démocrate, merci.

+0

AlerterVenus et Le Taulier hum ce qui m’inquiète c’est qui défend la démocratie en dehors du Site d’Olivier ?

Qui défend la régulation Bancaire, je viens de lire vos interventions et je me demande en lisant le post du jour qui (ayant une influence réelle) défend cette optique contre ceux qui sont en train de tout faire pour que rien ne change (soupir 🙁 )

+0

AlerterBonjour,

Le site d’Olivier défend en effet la démocratie.

C’est pour cela qu’il faut préserver le droit à la parole donnée toujours dans le respect d’autrui.

Olivier explique bien « Pourquoi scinder les banques ?

L’idée générale avancée est de scinder dans des structures juridiques différentes, séparées dans des groupes différents, les activités de banque de dépôts (et de crédit) et de banque d’investissement. »

Donc attention aux « activités vitrines » où malheureusement dans le process la séparation ne sera pas faite.

Pour ce faire, scinder dans des structures juridiques séparées ne suffit pas.

Il faut scinder par entités juridiques différentes.

Et pour les opérations et les opérateurs de marché, il faut modifier à la source à savoir lorsqu’une entreprise (banque) interdit une opération, cette interdiction doit être mise en place dans le système d’information de la banque.

Bien cordialement.

+0

AlerterTaux d’investissements décroissants, dividendes croissants, aussi en part de la VA des SNF :

Graphique 4

Taux de marge des entreprises et poids des dividendes. 1950-2012

http://hussonet.free.fr/scenarva.pdf

http://alternatives-economiques.fr/blogs/gadrey/files/graphdividendes.jpg

+0

AlerterJuste pour signaler qu’il manque le premier lien de la partie II, au sujet de « la Direction du Trésor du Ministère des Finances, amie des banquiers ».

Prévisiblement affligeant, sinon…

+0

AlerterPour Gaël Giraud cité par Olivier, les deux principaux arguments en faveur de la séparation sont le fait d’éviter la logique qui oblige à socialiser les pertes après avoir privatisé les profits, et éviter aussi que les banques surendettées par leurs activités sur les marchés n’assurent plus suffisamment leur rôle vis à vis de l’économie réelle. L’objectif n’est pas de sauver le département investissement des grandes banques, et les profits énormes qu’il leur génère, mais le contribuable et les entreprises. Ensuite, même s’il reconnaît que les études sur 100 ans ne prouvent pas que le modèle de banque mixte accroit l’instabilité et le risque de faillite, il explique que la question ici n’est pas seulement de réduire le nombre d’accidents, mais de limiter les dégats en cas d’accident, soit le même principe que les lois sur le port de la ceinture de sécurité. Autres arguments ; limiter le gigantisme bancaire et le too big to fail. Il développe ça longuement dans son dernier livre Illusion financière, que je recommande.

+0

AlerterOlivier

Souvenez-vous de Cantona et de l’inquiétude de Lagarde au jour J ..

La solution ne serait-elle pas d’inciter les gens à se tourner vers les banques qui ne font pas de spéculation , banques coopératives .. pour se mettre eux mêmes à l’abri .

Une banque n’est jamais qu’un produit comme un autre , obligatoire certes , mais un compte en banque est un produit . Si un produit devient toxique dans sa conception et qu’on le sait , il est inutile d’attendre l’interdiction de commercialisation pour en changer .

Ce projet de loi grotesque montre que Moscovici oeuvre non pas dans l’intérêt des français, mais bien pour celui de la caste de maf.ieux qui non seulement sont en partie responsables de la crise actuelle, mais qui voudraient bien conserver le pouvoir insensé qui leur a été octroyé .

Ce texte va dans le même sens que la décision de la Cour de Justice Européenne qui exonère la BCE de rendre des comptes et de communiquer les documents aux citoyens qui assurent son fonctionnement .Les banques sont désormais au dessus des lois qui nous gouvernent .. elles fixent elles-mêmes les leurs .. Elles ont tué la démocratie .. se croient autorisées à oeuvrer dans l’opacité la plus totale , peuvent frauder sans qu’il y ait jamais aucune sanction (LIBOR, HSBC) …

La démocratie n’existe que par la justice .. sans justice , il n’y a plus de démocratie .

Moscovici vient de trahir les Français et les promesses de campagne de son président élu .. mais ce n’est ni la première fois ni la dernière fois qu’il le fait .. et çà il fallait être très naif pour ne pas s’en douter . C’est vous qui utilisiez le terme forfaiture il y a peu de temps !!!

+0

Alerterça prend 1 semaine de passer au Crédit Coopératif, ils s’occupent de tout…

et ne sont sans doute pas les seuls à le faire 😀

les banquiers nous font croire que ce sont eux les clients, et qu’ils en tirent des droits léonins :

n’inversons pas les choses !

+0

AlerterOUI Caroline, tu mets le doigt sur un point principal => c’est bien le monde de la haute finance qui essaie de tuer la démocratie, on veut nous faire croire que le monde de la finance se suffit à lui même, que toute intervention du peuple serait néfaste à l’économie, alors que toute intervention populaire ne pourrâit être que responsable et protectrice !

+0

AlerterTu pousse le bouchon un peu loin Caroline. Moscovici ne « vient de trahir les Français et les promesses de campagne de son président élu ». Hollande est sur la même longueur d’onde et si ce n’était pas le cas il peut le virer quand il veut.

Le coup du bon Roi qui ne sait pas que son ministre martyrise son peuple…c’est bon cela ne marche plus.

+0

Alerter« La solution ne serait-elle pas d’inciter les gens à se tourner vers les banques qui ne font pas de spéculation , banques coopératives .. pour se mettre eux mêmes à l’abri . »

Tant que l’état garantie les dépôts des clients de banques universelles. Tu es autant à l’abri à la BNP qu’au crédit coopératif.

Et quelle que soit ta banque, c’est tes impôts qui viendront sauver la BNP (ou autre) quand ce sera nécessaire.

+0

AlerterBelle liste de banques à hauts risques : BNP Paribas, Société générale, Crédit Agricole, Natixis et Dexia => Existe-t’il en France de simples banques de dépôt et de crédit qui soient encore saines et sans risques, par exemple pouvant supporter une « petite » crise des hypothèques dans le cas d’une dévaluation de l’actif immobilier ?

Sinon bravo Olivier pour ton initiative, j’espère que tu trouveras les leviers nécessaires pour avoir un quelconque poids dans les futures décisions politiques => le mieux serait de gagner officiellement quelques partis à cette cause !

+0

AlerterOui, même dans les grands groupes certaines filiales de retail sont saines : boursorama par exemple.

+0

AlerterQuestion intéressée … et la Banque Postale ?

Olivier, ne serait-til pas utile que ton site propose un liste séparée de banques responsables en fonction des types d’utilisations et en leur donnant des notes (serviabilité – sécurité – responsabilité), par exemple :

– comptes courants et dépôts + prêts à court terme

– hypothèques (aussi par des assurances …)

– finance spéculative (actions, obligation et produits composés)

Ainsi qu’une liste rouge de banques et d’organismes financiers jouant de mauvais rôles …

On en trouve pas sur le net, de sites neutres pour ce genre d’analyses …

+0

Alerteril y a ceci, c’est mieux que rien :

http://pechesbancaires.eu

+0

AlerterIl y a ça : http://jechangedebanque.org/ mais je ne sais pas ce que ça vaut…

+0

AlerterLa banque postale c’est relativement sûr; la structure du bilan est plutôt saine; par contre ils investissent leur surplus de liquidités en obligs souveraines € (rapportées à la proportion de chaque pays dans le PIB global de la zone €) et il y a eu des dépréciations pour quelques dizaines de millions d’€ sur les obligs grecques qu’ils avaient en portefeuille.

+0

AlerterBoursorama saine? Mort de rire! Si la SG s’écroule Boursorama s’écroule aussi car les clients du site en ligne prendront peur.

+0

AlerterOui Bourso est saine, haut niveau de capitalisation, passif principalement composé des dépôts.

+0

Alerterboursorama appartient en majorité à la SG.

Elle procède avec les mêmes transactions, des produits similaires.

Seul les frais peuvent différer.

dans le back office, vous ne pensez donc pas qu’ils vont faire la distinction entre le client SG et le client boursorama, ils ne font aucune distinction au niveau « client ».

+0

AlerterEt donc ? Une filiale n’est pas solidaire des dettes ou pertes de sa maison mère.

Boursorama est une pure banque de détail.

Pour les détails, c’est ici :

http://groupe.boursorama.fr/static-1352246461/cache/attachment/file/presentation-des-resultats-t3-2012.2648683473.pdf

Les dépôts représentent 80% du passif, capitaux propres à 15%

+0

AlerterIl ne faut pas raconter n’importe quoi non plus, il y a des infos sur les outils de backoffice :

Les systèmes comptables utilisés sont CODA en France, SAP, SAGE OFFICE Line et Microsoft Dynamics NAV en Allemagne, SAGE Line 50 en Angleterre et CONTAPLUS ELITE en Espagne. En France, le système comptable est interfacé en amont avec différents systèmes :

– les outils de back office (Cotre, pour la comptabilité titres, est le système utilisé par la Société Générale et mis à disposition de Boursorama ; GMI, pour la comptabilité des opérations sur dérivés, est le système utilisé par Newedge et mis à disposition de Boursorama ; CIS, pour la comptabilité des opérations bancaires, lui-même alimenté par Evolan Treasury, logiciel de gestion des opérations de trésorerie) ;

– le logiciel de gestion commerciale et de facturation des espaces publicitaires du site Boursorama.com (AdFront, développé par la société Fivia) ;

– les données de paie (administrées à l’aide de l’outil Hypervision mis à disposition de Boursorama par la société ADP GSI) ;

– l’outil de gestion des immobilisations (Abel Immo, développé par la société Abel) ;

– les relevés bancaires mis à disposition sous forme électronique de façon quotidienne par la Société Générale sont intégrés dans les outils de rapprochement bancaire.

En France, le système comptable est interfacé en aval avec différents systèmes :

– l’outil de consolidation (BO Finance développé par la société SAP) ;

– le système de reporting à l’Autorité de Contrôle Prudentiel (Evolan Report, développé par la société Sopra) ;

– le logiciel permettant l’établissement de la liasse fiscale (Etafi) ;

– Le logiciel de décisionnel Cognos 8 permettant de détailler les indicateurs de gestion.

+0

AlerterEt alors?

C’est vrai que juridiquement une filiale n’est pas responsable des dette de sa maison mère mais dans les faits les liens sont tellement étroits que si la maison mère tombe la filiale suit car le marché ne fait lui fait plus confiance et a toujours peur de transferts inter-groupes illégaux.

Je dis cela avec d’autant plus de recul que je suis client chez bourso pour mes opés sur dérivé.

+0

AlerterHeu non. D’ailleurs Bourso prête beaucoup plus qu’elle n’emprunte auprès des autres banques.

Quant à un hypothétique bank run; il n’aura pas lieu puisque lorsqu’il commencera; l’ACP interviendra.

Et il y a beaucoup de supputations dans ce que vous écrivez. Vous avez des informations fiables sur les liens présumés étroits entre boursorama et sogé ?

ça fait quand même beaucoup de suppositions tout ça.

+0

Alerter« Quant à un hypothétique bank run; il n’aura pas lieu puisque lorsqu’il commencera; l’ACP interviendra. »

A quel titre l’ACP interviendrait? C’est juste un organisme de contrôle sans aucun moyen financier.

« Et il y a beaucoup de supputations dans ce que vous écrivez. Vous avez des informations fiables sur les liens présumés étroits entre boursorama et sogé ? »

55,08% du capital détenu par la SG, c’est indiqué sur leur site.

+0

AlerterEt donc avoir 55% du capital c’est entretenir de fortes relations commerciales et faire porter des risques inconsidérés sur sa filiale ?

Sinon je vois que vous ne connaissez pas la Loi anti bank run :

http://www.legifrance.gouv.fr/affichCodeArticle.do?cidTexte=LEGITEXT000006072026&idArticle=LEGIARTI000021722316&dateTexte=&categorieLien=cid

+0

AlerterSurya, autant dans le meilleur des mondes je serais d’accord avec vous mais vu que l’état abandonne son rôle de régulateur, je doute que soit appliquée la loi pour ne pas (pour ne pas amplifier le scandale ou alors tout du moins à temps).

+0

Alerter« Et donc avoir 55% du capital c’est entretenir de fortes relations commerciales et faire porter des risques inconsidérés sur sa filiale ? »

Ben oui? Tu crois que la Sg a pris 55% du capital parce que 5 est le numéro porte bonheur du pdg de la socgen? C’est pour avoir des synergie et en particulier mettre en commun certains moyens humains et technique.

Juste un exemple: Chez quel courtier Kerviel a-t-il passé ses ordres futures qui ont condiut à 5 milliards de pertes? Chez Fimat une filialle de la socgen.

+0

AlerterHa ben j’ai hâte de connaître les détails que vous avez sur la nature des transactions entre boursorama et socgen et les risques associés alors; y a pas grand chose là dessus dans leur rapport annuel…

Pour l’exemple Fimat / Kerviel; la FIMAT a-t-elle été en risque sur les opérations de Kerviel ?

+0

Alerter@surya « Il ne faut pas raconter n’importe quoi non plus, il y a des infos sur les outils de backoffice »

ah manifestement le respect ce n’est pas votre fort.

vous êtes informaticienne?

vous êtes cadre financier?

+0

AlerterDisons que la moindre des choses est de donner ses sources quand on affirme quelque chose.

J’attends toujours des arguments sérieux et documentés (autre chose que l’avis du café du commerce quoi) permettant d’affirmer que Boursorama est peu sûre. Les bilans et autres documents officiels (rapports annuels; états financiers trimestriels) tendent à montrer le contraire.

+0

AlerterJe vous invite à lire le rapport financier semestriel du premier semestre 2007 de la Société Générale

Le pôle gestion d’Actifs et Services aux Investisseurs regroupe les activités de gestion d’Actifs(SG asset management), de banque privée(SG Private Banking), ainsi que les services aux investisseurs(Société Générale Securities Service)

Et l’épargne en ligne(Boursorama).

page 17/112

Voilà.

http://www.societegenerale.com/sites/default/files/documents/2eactualisationdocref.pdf

Et lire le rapport financier semestriel du groupe Société Générale 2012

Le groupe Boursorama est un réseau de la SG, il vend des produits similaires aux autres réseaux avec les mêmes transactions.

http://www.societegenerale.com/sites/default/files/documents/Societe_Generale_DDR12_2eme_Actualisation_FR2.pdf

Cordialement.

+0

Alerterça ne contredit en rien ce que je dis :

1 – boursorama n’est solidaire ni des dettes ni des pertes du groupe

2 – son bilan est très sain : 15% du passif sont composés des fonds propres; 80% des dépôts.

Même la banque postale n’atteint pas ces niveaux. Donc en quoi est-ce que la maison mère fait peser un risque sur cette filiale ?!?!

+0

Alerterle groupe Boursorama est un réseau de la SG il vend des produits similaires aux autres réseaux avec les mêmes transactions.

Le pôle gestion d’Actifs et Services aux Investisseurs regroupe les activités de gestion d’Actifs(SG asset management), de banque privée(SG Private Banking), ainsi que les services aux investisseurs(Société Générale Securities Service)

Et l’épargne en ligne(Boursorama).

+0

Alerterah zut j’ai perdu mon pari. Vu le titre je m’attendais à une suite du style « …. avec un couteau et une fourchette en plastique » ou « …avec le volontarisme démontré à florange »

+0

AlerterIl serait bon de réclamer le retrait de la cote des banques d’affaires également. Là encore, elles peuvent spéculer avec l’argent d’actionnaires qui ignorent en grande partie les risques encourues.

+0

AlerterBienvenu au pays des bisounours.

Je te rassures, un mec qui a 500.000 usd d’actions Goldman Sachs ou la même somme dans un fond vautour sait très bien que l’argent va pas aller aux réfugiés du Darfour.

+0

AlerterCe que je n’arrive pas à comprendre, c’est en quoi séparer les banques d’affaires et les banques de dépôts serait une solution (et un motif suffisant) pour que l’Etat ne renfloue pas les banques en cas de prise de risques excessifs… ? M. Pébereau a publié des éditoriaux pour défendre le modèle de la banque universelle. Il donne l’exemple de Lehman Brothers, une pure banque d’affaires, qui n’a pas été sauvée par l’Etat. Nous connaissons tous l’impact de cette faillite… Il donne aussi des exemples de pures banques de dépôts qui ont fait faillites… Si M. Berruyer ou quelqu’un d’autre sur le blog pouvait répondre à ces arguments car je n’arrive pas bien à comprendre l’intérêt d’un tel projet alors que depuis trente ans, les activités financières se sont développées comme jamais.

Ne vaudrait-il pas mieux interdire les pratiques spéculatives ? Cette séparation des banques d’affaires et de dépôts n’est-elle pas vaine ?

+0

AlerterUn seul mot :

Gleicheitung

Uniformisation des populations de l’Allemagne de 1939, imposée en économie à l’Europe, utilisé par Emmanuel Todd sur la crise en Europe.

http://auxinfosdunain.blogspot.fr/2012/11/todd-comment-changer-leurope.html

intéressant concept.

+0

AlerterDans un système bloqué, quand les puissants empêchent par le chantage toute évolution systémique, il faut la leur faire à l’envers…

Pas possible de séparer les activités bancaires ? Pas grave… On abroge les lois concernant les suretés et on modifie la préséance des créanciers, pour des explications : http://solutions-politiques.over-blog.com/article-d-islande-les-suites-de-leur-revolution-ou-les-debats-que-nous-evitons-en-france-72155523-comments.html

+0

AlerterQuel rapport avec les banques françaises? Les banques islandaises étaient en faillite pas les nôtres. En plus l’Islande est trainée devant un tribunal par le RU et les Pays-bas qui ont de très forte chance de gagner.

Au final l’Islande devra indemniser les épargnants britanniques et hollandais et devra payer des frais de justice énormes .

+0

AlerterPeut-être que si vous lisiez l’article vous seriez en capacité de comprendre… Je pars de l’exemple islandais parce qu’avec leur refus de rembourser pour les c… des autres, ils ont mis le doigt sur la totale incohérence de notre système juridique actuel, concernant justement la préséance des créanciers et les suretés…

Le paysage bancaire serait bien différent, si ceux qui « jouent » étaient assurés de tout perdre avec leur avidité, ce qui n’est absolument pas le cas aujourd’hui…

+0

AlerterUn Etat est souverain si l’Islande refuse de payer, le RU ou les Pays bas vont l’envahir ?

Donc je ne voie pas trop les conséquences à part d’éventuel représailles commerciales ?

Sinon citer en permanence l’Islande comme un exemple alors que ce n’est pas la population d’une ville moyenne française n’a que peu de signification.

De plus ce pays a contracté un prêt avec la Russie qui lui permet de maintenir la tête hors de l’eau.

+0

AlerterSi l’Etat islandais refuse de payer en cas de jugement en sa défaveur, il se met au banc de la société des nations et les autres pays de la planète sont en droit de ne plus respecter les traités qu’ils ont signé avec lui.

Concrètement cela donne quoi?

Par exemple les bateaux de pêche anglais pourront aller pécher du poisson dans l’ancienne zone économique exclusive islandaise (qu’ils ne reconnaitront plus) et comme l’Islande n’a pas d’armée mais juste des gardes côtes et que la pêche est la richesse principale de l’Ile cela fera de sacré dégâts économiques.

mais comme ils paieront on en arrivera pas jusque là.

+0

AlerterJ’ai sursauté en lisant le titre de l’article. Maintenant je suis déçu, déçu, déçu…

Pourquoi l’état apporterait-il sa garantie à un système bancaire privé sachant qu’il a renoncé (depuis trop longtemps) à sa capacité régalienne d’émission de la monnaie ?

La garantie bancaire ne correspond qu’à la souscription de nouveaux crédits auprès des banques en faillite.

Exprimé en ces termes, ça ressemble furieusement à une mise en esclavage des peuples par le surendettement.

Bienvenue aux pigeons !

+0

Alerter« France : les taux à 10 ans à un plus bas historique » :

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/0202431453693-france-les-taux-a-10-ans-a-un-niveau-historiquement-bas-517649.php

Petit historique :

Depuis un sommet en 1981, le taux des obligations françaises à 10 ans a connu une décrue progressive, or (OAT) à 10 ans, emprunt de référence de l’Etat français, atteint un sommet, avec un taux de 17,41%, quelques mois après l’arrivée au pouvoir de la gauche, pour la première fois dans l’histoire de la Ve République.

-Décembre 1982 : le taux passe sous la barre des 15%, à 14,83%.

-Février 1986 : l’OAT descend sous le seuil des 10%, à 9,68%.

-12 février 1998 : le taux glisse sous les 5%, à 4,99%.

-1er octobre 1998 : il passe sous la barre des 4%, à 3,95%.

-20 mai 2010 : l’OAT franchit à la baisse le seuil des 3%, à 2,93%.

-5 décembre 2012 : le taux descend sous les 2%.

Il y a quelque chose qui m’intrigue dans ces taux, les taux baissent mais le stock de dette n’a fait qu’augmenter depuis 1981.

Une raison sur du court terme à cette baisse serait que les obligations françaises servent de ‘refuge’ face aux autres obligations moins sures de nos voisins européens.

Mais d’un autre coté le taux d’endettement des ménages et des entreprises a augmenté, ce qui diminuerait la capacité de l’État Français a mobiliser des fonds via les impôts pour rembourser les obligations émises.

Pourrait-on dire que ceux qui achètent des obligations sont certains de retrouver leur capital, via des moyens plus coercitifs que l’État pourrait engager ?

Peut-il y avoir confiscation de l’épargne, en non plus orientation, en cas de cas extrême ?

Un certain stoïcisme des Français face à l’impôt exclurait-il une désobéissance civile en cas d’augmentation trop importante de l’austérité ? (si tant est qu’il reste des sous pour les payer, ce qui est de moins en moins le cas en Grèce, enfin il faudra regarder l’évolution des salaires en France)

Je suis loin d’avoir de bonnes connaissances dans ce domaine, désolé pour ces questions « naïves ».

+0

AlerterC’est la Banque Nationale Suisse qui a acheté une très grande quantité de dette française ces derniers mois (avec de la dette allemande d’ailleurs) pour maintenir le change constant CHF/EUR à 1.20.

De plus les taux sont en partie liés à l’inflation.

+0

AlerterOk merci, y a t-il des statistiques officielles sur qui achète les obligations ? Il me semble que ce n’est pas le cas actuellement ?

Sinon effectivement j’ai trouvé ceci :

« La Suisse financerait la moitié du déficit du centre de la zone euro »

http://blog.crottaz-finance.ch/?p=10191

+0

AlerterLe barême de 75% c’est pas une forme de confiscation?

« Il y a quelque chose qui m’intrigue dans ces taux, les taux baissent mais le stock de dette n’a fait qu’augmenter depuis 1981. »

C’est parce que l’Etat est en déficit tous les ans depuis 1981, donc il emprunte pour combler ce déficit et aussi pour renouveler les emprunts qui arrivent à échéance.

+0

Alerterbah non surtout si c’est 75% de ce qui est déclaré, c’est à dire pour ceux concerné, ce que l’on ne peut pas ne pas déclarer. En effectif niches fiscales et petits paradis fiscaux inclus, ils sont pas malheureux les pauvres riches maltraités va.

+0

AlerterJ’ai eu une petite pensée pour Olivier sur le transfert de richesses payé sur les intérêts en faisant de la dette.

Source : Zerohedge, le discours date de 2006 … déjà !

http://www.zerohedge.com/news/2012-12-05/who-said-it

« Numbers that large are sometimes hard to understand. Some people may wonder why they matter. Here is why: This year, the Federal Government will spend $220 billion on interest. That is more money to pay interest on our national debt than we’ll spend on Medicaid and the State Children’s Health Insurance Program. That is more money to pay interest on our debt this year than we will spend on education, homeland security, transportation, and veterans benefits combined. It is more money in one year than we are likely to spend to rebuild the devastated gulf coast in a way that honors the best of America.

And the cost of our debt is one of the fastest growing expenses in the Federal budget. This rising debt is a hidden domestic enemy, robbing our cities and States of critical investments in infrastructure like bridges, ports, and levees; robbing our families and our children of critical investments in education and health care reform; robbing our seniors of the retirement and health security they have counted on.

Every dollar we pay in interest is a dollar that is not going to investment in America’s priorities. »

+0

AlerterLes problèmes bancaires sont nés avec de la croissance obtenue à partir du développement massif du crédit et de la titrisation de ces passifs pour épurer les bilans pour en faire des produits financiers , principe issu de la modification des règles de comptabilité des sociétés . Il faut se souvenir des faillites scandaleuses dans les annnées 2001 d’ENRON de WORLD MARK avec le naufrage d’un célèbre cabinet de conseils qui avait accepté des bilans maquillés.Le principe de séparer les banques de dépôts , des banques d’affaires ne suffit pas pour éviter l’insolvabilité et les faillites en chaîne.

+0

AlerterVous allez un peu vite en besogne avec vos graphiques dans ce billet.

– Les deux guerres mondiales n’ont pas été causées par les banques tout de même ?

– La grande dépression a été causée par la politique déflationniste de la Fed, pas des banques privées, non ?

– Les Trente Glorieuses sont une période de forte prospérité, n’est-ce pas la cause de l’absence de problème financier ?

Par ailleurs, vous faîtes erreur sur la raison pour laquelle le régulateur garantie le renflouement des banques. La raison se trouve dans le risque systémique, c’est-à-dire le risque que les banques solvables fasse faillite par cause d’illiquidité, du fait du blocage du marché interbancaire. Dans cette cascade, vous ne pouvez pas séparer le fleuve des banques de détail de celui des banques d’affaires. Ce sont leurs interconnexions qui importent, et non le fait qu’elles soient regroupées sous une entité juridique commune.

Vous ne pouvez pas rendre les banques de détails étanches aux banques d’investissements sans détruire les opportunités de placement des l’épargne, et donc au final détruire son rendement. La séparation juridique est largement superficielle.

Et Lehman Brothers respectait le Glass Steagall Act. On était bien content sur le moment qu’il y ait des banques universelles assez grosses (BofA, JPMorgan Chase) pour renflouer les banques d’affaires…

Dans les banques françaises universelles que vous citez, peu ont été réellement menacées. Sauf le cas de Dexia, une banque qui finance les collectivités locales : pas vraiment la banque capitaliste type. Quant à leurs souffrances, elles dérivent principalement de la crise de la dette publique. Je ne vois pas comment la séparation aurait pu éviter ce soucis !

+0

AlerterAu fond, que pense Gaël Giraud à propos de la séparation des banques ?

La réponse ici: http://www.revue-banque.fr/risques-reglementations/chronique/rendre-monopole-creation-monetaire-aux-banques-cen

+0

AlerterNe suffirait il pas que les clients de ces banques systémiques (BNP, Socgen, CA, Natixis, Dexia) clôturent leurs comptes et aillent voir ailleurs?

Il est inutile de compter sur les politiques, ils n’agissent qu’au pied du mur (voir seulement la tête encastrée dedans). Olivier, pouvez vous passer le message sur BFM 🙂

Salutations.

+0

AlerterNon car dans ce cas les BNP, Socgen, CA, Natixis, Dexia etc. ne seraient plus systémiques mais ce sont les nouvelles banques chez qui les clients iraient qui le deviendraient.

+0

AlerterLes commentaires sont fermés.